ЕНВД отменен с 2021 года, поэтому осталось только уплатить налог и сдать отчет за 4 квартал 2021 года. Также статья может пригодиться при налоговых проверках, но, надеемся, они обойдут вас стороной.

Как правило, предприниматели перешли на патентную систему налогообложения, а ООО — на упрощёнку. Полезные советы и понятные инструкции по работе на этих системах налогообложения вы найдёте в нашей справочной.

Сроки перечисления 2021 года: таблица

Рассчитанную сумму ЕНВД перечислите в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). Об этом сказано в пункте 1 статьи 346.32 Налогового кодекса РФ.

Последний срок уплаты ЕНВД может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Далее в таблице обобщим сроки уплаты ЕНВД в 2021 году:

| Сроки уплаты ЕНВД в 2021 году | |

| За IV квартал 2021 года | Не позднее 25.01.2018 |

| За I квартал 2021 года | Не позднее 25.04.2018 |

| За II квартал 2021 года | Не позднее 25.07.2018 |

| За III квартал 2021 года | Не позднее 25.10.2018 |

Сроки сдачи и уплаты ЕНВД 2021 году – налога, для ИП

Что такое ЕНВД? Кто может быть его плательщиками? Как рассчитать величину налога? Какие сроки уплаты ЕНВД в 2021 году?

С целью упрощения системы ведения контроля и учета налогообложения отдельных отраслей предусмотрена система ЕНВД. Это особая система, применяемая только для указанных в законе видов деятельности.

Общие моменты

ЕНВД – это особый вид налогообложения, который вменяется только для определенных видов деятельности. Он может быть совмещен с общей или упрощенной системой.

Он был разработан для того, чтобы упростить контроль и учет налогообложения отдельных видов деятельности, которые теоретически должны получать высокий доход.

Предполагаемый доход, исходя из которого определяется величина расчетов с бюджетом, рассчитывается согласно назначенным государственными органами показателями.

Поэтому, прежде чем перейти на данную систему, стоит соизмерить реальный доход и его соответствие предполагаемому.

Определения

| ЕНВД (единый налог на вмененный доход) | Это система сбора налогов с предприятий, занимающихся отдельными видами деятельности, которые соответствуют ст. 346. 26 |

| Предполагаемый доход | Это величина дохода, которая рассчитывается, исходя из физических показателей и данных, определенных государственными органами |

| К1– коэффициент-дефлятор | Показатель учета изменения цен в РФ в базовом периоде, который назначается правительством РФ |

| К2– корректирующий коэффициент | Это показатель, определяющий особенность ведения деятельности по системе ЕНВД для определенного региона, который назначается муниципальными органами власти |

Кто может быть плательщиком

Согласно налоговому кодексу Российской Федерации плательщиками ЕНВД могут быть лица, осуществляющие один или несколько видов деятельности, указанных в ст. 346 26.

К ним относятся следующие:

- предоставление услуг по ведению бухгалтерии;

- предоставление ветеринарных услуг;

- услуги по ремонту автотранспорта и уходу за ним;

- предоставление аренды автостоянок, гаражей и других мест для хранения автотранспорта;

- пассажирские и грузовые перевозки;

- розничная торговля;

- работа в сфере общественного питания;

- предоставление в аренду зданий, помещений и другого имущества;

- рекламные кампании.

Переход на ЕНВД для налогоплательщиков, осуществляющих деятельность в вышеперечисленных сферах, является добровольным.

Законные основания

Главным нормативным актом, который регламентирует оплату налогов, в данном случае ЕНВД, является Налоговый кодекс, в данном случае это ст. 346.26.

Также не стоит забывать о приказах Министерства экономического развития Российской Федерации, издаваемых ежегодно с целью определения коэффициента-дефлятора и местных нормативных актах, определяющих корректирующий коэффициент и ставку налога для данного муниципалитета.

Особенности налогообложения

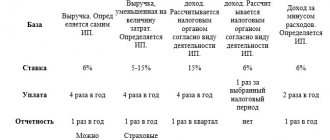

Отличием ЕНВД является то, что его расчет ведется из расчета физических показателей деятельности субъекта.

К таким факторам относятся основные средства, рабочие и другие ресурсы предприятия. ЕНВД относится к системе упрощенного налогообложения.

Он позволяет упростить расчет налоговых платежей и уменьшить их количество. По данной системе платится единый налог, величина которого определяется согласно ст.346 НК РФ.

Величину ставки можно узнать из данной статьи, где в виде таблицы представлены виды деятельности, имеющие право работать на ЕНВД.

Плательщики освобождаются от уплаты следующих налогов:

- налога на прибыль или НДФЛ предпринимателя;

- налога на имущество;

- НДС.

Вышеперечисленные налоги не уплачиваются только в отношении деятельности, подпадающей под ЕНВД.

Если субъект параллельно осуществляет деятельность, не подпадающую под данную систему, с нее взимается налог согласно действующей для предприятия общей или упрощенной системе.

Также субъект хозяйственной деятельности выступает налоговым агентом, осуществляющим расчет с бюджетом от лица клиентов или сотрудников.

При этом он уплачивает следующие налоги:

- НДС;

- НДФЛ;

- взносы на обязательное государственное страхование.

Плательщики ЕНВД могут иметь основания для уплаты других налогов, среди которых транспортный, земельный и другие.

В каком размере должен быть платеж

Согласно ст. 346 НК РФ каждый вид деятельности имеет свою базовую доходность. В статье представлена таблица, определяющая ее величину.

Вы можете ознакомиться с данной таблицей ниже:

Используя данные таблицы рассчитывается предполагаемый доход. Для этого используется следующая формула:

| БД | Базовая доходность (колонка 3) |

| ФП | Количество единиц, указанных в колонке 2 |

| К1 | Коэффициент-дефлятор, который устанавливается согласно приказу Министерства экономического развития и ежегодно меняется. В 2018 году он составил 1,798 |

Дальнейший расчет завит от региона регистрации субъекта хозяйственной деятельности. Для расчета величины уплаты ЕНВД используется корректирующий коэффициент, который устанавливается муниципальными нормативными актами.

Он составляет от 0,005 до 1. Там же определяется налоговая ставка, которая может составлять от 7,5 до 15%.

Сумма ЕНВД вычисляется следующим образом:

| ПД | Предполагаемый доход |

| К2 | Корректирующий коэффициент |

| Ст | Ставка налога |

Таким образом вычисляется сумма налога за 1 месяц. Для уплаты необходимо знать величину квартального дохода. Для этого нужно месячную сумму умножить на 3.

Но в случае, если величина физических показателей не имеет изменений в течение квартала, то необходимо рассчитывать все показатели отдельно, а после этого плюсовать полученные суммы налогов.

Стоит обратить внимание, что для расчета ЕНВД есть еще несколько особенностей.

Если предприятие ведет несколько видов деятельности, подпадающих под ЕНВД, то по каждому из них сумма расчета с бюджетом определяется отдельно, после чего суммируется.

Заполняется несколько разделов декларации. Также стоит обратить внимание на предприятия, которые осуществляют свою деятельность в нескольких регионах.

По каждому из их филиалов, отделений или других компаний налог рассчитывается отдельно и уплачивается в соответствующий муниципалитет.

Величина единого налога может быть уменьшена на сумму страховых взносов и НДФЛ сотрудников, а также на суммы больничных, выплаченных сотрудникам за счет предприятия.

Стоит учесть, что уменьшить сумму к оплате налога можно только на 50%. Переход на ЕНВД является добровольным.

Прежде чем это сделать, необходимо тщательно проанализировать все факторы, влияющие на его величину. Необходимо определить соотношение предполагаемого дохода и реального.

В случае, если ЕНВД все же рационален для вас, но вы хотите его уменьшить, стоит поработать над объектами налогообложения.

Как уже неоднократно было сказано, объектом налогообложения являются физические показатели. В отдельных случаях их можно уменьшить без особых потерь.

Если физическим показателем выступает количество сотрудников, то можно использовать несколько способов уменьшения данного объекта налогообложения.

Одним из них является сокращение штата – не особо целесообразный и весьма болезненный,но все же эффективный способ.

Необходимо оставить минимальное количество сотрудников, необходимое для осуществления деятельности, включая самого предпринимателя.

Этот способ целесообразен для предприятий, осуществляющих одни вид деятельности, который при этом подпадает под ЕНВД.

Если предприятие осуществляет несколько видов деятельности, то для того, чтобы уменьшить ЕНВД, необходимо документально выделить отдел, имеющий своего руководителя и бухгалтера, занимающегося данной сферой.

В это время остальные сотрудники будут относиться к работникам, осуществляющим другие виды деятельности предприятия, и не будут входить в объект налогообложения ЕНВД.

Если налог взимается с торговой площади, то стоит пересмотреть рациональность ее использования.

Возможно, ее можно сократить, а отделенное пространство сдать в аренду или переоборудовать под другие функциональные помещения.

К сожалению, предприятиям, которые рассчитывают налог, исходя из рекламно-информационного поля, найти способы уменьшения базы сложно.

Сроки уплаты налога ЕНВД в 2021 году

Сроки уплаты ЕНВД определяются согласно ст. 346.32, п. 1, по которой налоговый период составляет 1 квартал (3 месяца).

Провести расчет с бюджетом по данному налогу стоит не позднее 25-го числа месяца, который следует за отчетным кварталом.

Исходя из этого, оплату ЕНВД необходимо провести в соответствии с данными, указанными в таблице ниже:

| Отчетный период | Срок оплаты |

| 1 квартал (01.01–31.03) | До 25.04 |

| 2 квартал (01.04–31.06) | До 25.07 |

| 3 квартал (01.07–30.09) | До 25.10 |

| 4 квартал (01.10–31.12) | До 25. 01 |

Согласно ст. 6.1 Налогового кодекса Российской Федерации, если день уплаты налога выпадает на выходной, то провести расчет бюджета необходимо на следующий за ним рабочий.

Но все же лучше не доводить время оплаты до крайнего срока и совершить ее в период с 1 до 24 числа.

Это позволит избежать осложнений в отношениях с налоговой инспекцией и предотвратить начисление пени за просрочку или неуплату налога.

Как именно можно оплатить

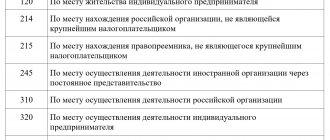

Расчет ЕНВД проводится лицами, которые зарегистрированы как плательщики данного налога в органах Федеральной налоговой службы, в соответствии с данными классификатора объектов.

Оплата проводится по месту регистрации деятельности, подпадающей под ЕНВД. Но при этом есть нюанс, который необходимо учитывать.

Если организация ведет следующие виды деятельности:

- торговлю, осуществляемую при помощи разнесения или развозки товара;

- рекламу при помощи транспортных средств;

- пассажирские или грузовые транспортные перевозки,

Это они подпадают под ЕНВД, но при этом субъект хозяйственной деятельности может осуществлять ее вне места регистрации. Поэтому они налоги и другие отчисления уплачиваются по местонахождению их главного офиса.

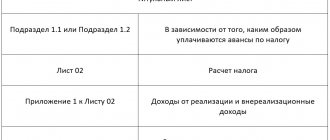

Порядок заполнения декларации

Налоговая декларация по ЕНВД состоит из титульного листа из разделов:

- итоговая сумма налога, которую необходимо уплатить в бюджет;

- расчет суммы ЕНВД по отдельным видам деятельности;

- расчет суммы, подлежащей к уплате в бюджет за налоговый период.

При заполнении декларации необходимо соблюдать правила указания показателей К2, которые округляются до 3-го знака после запятой.

Все остальные единицы указываются в целом значении и обозначаются соответствующими единицами измерения (штук, м2, рублей и т.д.)

: декларация ЕНВД и налог ЕНВД

Важно обратить внимание на то, что декларация должна быть отпечатана на отдельных односторонних листах, пронумерованных сквозной нумерацией, начиная ститульного.

Их нельзя скреплять никакими способами. При наличии исправлений и помарок документ считается недействительным.

Декларация может быть подана как на бумажном носителе, так и в электронном виде. Однако во втором случае необходимо все же иметь бумажную копию документа.

Ее можно доставить лично, отправить почтой или при помощи интернет-ресурсов, используя официальный сайт федеральной налоговой службы.

В случае подачи бумажной версии декларации для заполнения необходимо использовать шариковую ручку с черными или темно-синими чернилами.

Подать декларацию по ЕНВД необходимо до 20-го числа месяца, следующего за отчетным кварталом.

Стоит также отметить, что лица, работающие на ЕНВД, если к ним не применяется параллельно упрощенная система, обязаны,помимо декларации, подавать в органы налоговой службы бухгалтерскую отчетность.

Куда направлять платежи по «вмененке»

В 2021 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах;

- оказание услуг по перевозке пассажиров и грузов.

По этим видам бизнеса организации не встают на учет в качестве плательщиков ЕНВД по месту ведения деятельности. Поэтому ЕНВД перечислятся по местонахождению головного офиса.

Как рассчитать?

Если ваша организация решила уплачивать налог ЕНВД каждый квартал, вам необходимо будет знать его величину, чтобы понять насколько это в ваших интересах и во сколько вам это обойдется.

Если вы хотите посчитать его вручную, вам понадобится следующая формула:

- Bd * K1 * K2 * (F1 + F2 + F3) * 15%;

Где:

- Так, в этой формуле роль Bd играет доходность, которая прописана по закону в статье 346 Налогового Кодекса Российской Федерации.

- K1 – дефляционный коэффициент, данная величина постоянно меняется и определяется на уровне правительства. Так, в 2015 году он изменился, и теперь равняется 1,798.

- K2 – коэффициент корректировки. также устанавливается властями, но уже на региональном уровне, с учетом местности и вида деятельности. Узнать его можно в налоговой инспекции по месту вашей прописки.

- F1, F2, F3 – это значение каких-либо показателей в зависимости от особенной организации. Так, это может быть площадь рекламы, или её число работников.

- 15 % – это установленная ставка единого налога на вмененный налог.

Если вы не хотите или не можете посчитать данный показатель самостоятельно, всегда сможете использовать онлайн-сайт. Так. Введя там искомую вами величину, вы сможете узнать своей ЕНВД. Вам будет необходимо поставить лишь F1, F2, F3, а все остальное подставит сама система.

Давайте представим, что мы владеем предприятием, которое владеет следующими показателями:

Ответственность в 2021 году

За неуплату ЕНВД в 2021 году плательщик может привлечен к ответственности в следующем виде:

- взыскание недоимки по ЕНВД (пункт 2 статьи 45 Налогового кодекса РФ);

- применение штрафа в размере 20 процентов от неуплаченного налога ЕНВД, если это произошло без умысла плательщика (пункт 1 статьи 122 Налогового кодекса РФ), или штрафа в размере 40 процентов от неуплаченного налога, если неуплата явилась результатом умысла (пункт 3 статьи 122 Налогового кодекса РФ).

За уплату ЕНВД с опозданием (например, если случайно позднее перечислить ЕНВД за 1 квартал 2021 года) ущерб, нанесенный бюджету, возмещается путем исчисления и уплаты пени за каждый день просрочки (пункт 2 статьи 57, пункты 1, 3 статьи 75 Налогового кодекса РФ).

Читать также

14.12.2017

Как отразить вычет в декларации по ЕНВД

Страховые взносы отражают в разделе 3 декларации.

В строку 030 нужно вписать сумму взносов, перечисленных в отчетном квартале, а в строку 040 разницу между суммой налога из строки 010 этого же раздела и суммой взносов.

Если у ИП-работодателя разница окажется меньше чем 50% от налога, он вписывает в строку 040 сумму, равную 50%. ИП без работников вписывают фактическую разницу, но если она будет отрицательной (т.е. сумма взносов больше, чем сумма налога), нужно вписать «0».

Как уменьшить сумму налога?

Существует несколько правил, при учете которых вы сможете немного уменьшить сумму выплат по ЕНВД:

- Если вы используете данный налог не полный месяц, заплатить вы можете только за срок пользования. Так, оплаченная сумма будет равняться количеству дней, за которые вы использовали данный налог.

- Меньше можно сделать налог с помощью страхового взноса, так как индивидуальные предприниматели могут уменьшить суммы, которые были использованы для страхового взноса и зачтены за сотрудника. Если кроме вас в фирме есть сотрудники, то сумму взноса можно будет снизить только на половину или меньше, и только на страховые взносы. Также можно использовать больничные и страховые взносы.

Также, законы Российской Федерации позволяют уменьшить налог для ИП и ООО как на точные взносы за ИНН, так и за пенсионный фонд, фонд обязательного медицинского страхования, а также фонд социального страхования.

Также, начиная с 20130 года, данный налог не является обязательным для частного бизнеса, а потому последний может легко отказаться от данного взноса в налоговую.

Представьте, что у вас на предприятии есть работник, в ЕНВД необходимо вносить за него деньги, так, если он получает деньги за работу в размере 10 000 рублей, тогда, вам потребуется сделать следующие взносы:

- В пенсионный фонд – 20% от суммы, то есть – 10 000 * 20% = 2 000 рублей, и это сумма каждый месяц.

- В фонд обязательного медицинского страхования – 5,1%. Тогда, мы заплатим 10 000 * 5,1% = 510 рублей, эту плату тоже необходимо совершать каждый месяц.

- В фонд социального страхования (нетрудоспособность) – 3,1%. В таком случае мы должны будем оплатить еще 10 000 * 3,1% = 310 рублей.

- В фонд социального страхования (несчастные случаи) – 0,3%, это составит сумму в 10 000 * 0,3% = 30 рублей.

Таким образом, в месяц за этого сотрудника вы должны будете заплатить: 2 000 рублей + 510 рублей + 310 рублей + 30 рублей =2 850 рублей в месяц, тогда за квартал у вас получается – 2 850 рублей * 3 = 8 850 рублей.