Бухгалтерские последствия списания незавершенки

Оформляем документы

По разным причинам у компании могут измениться планы, и недостроенный объект основных средств ей придется ликвидировать. Причем списать этот объект можно только при наличии документов, подтверждающих сам факт его ликвидации.

Если строительство как таковое еще не начато, но, к примеру, на проектные работы деньги уже потрачены, то эти капвложения тоже считаются незавершенкой. Ведь такие затраты участвуют в формировании первоначальной стоимости объекта и их нельзя списывать на расходы в периоде, когда они были понесен

Ликвидация незавершенки начинается с принятия руководством соответствующего решения, о чем издается приказ. В приказе нужно:

- указать причину принятия такого решения;

- назначить комиссию для оформления документации и определения пригодных для использования материалов, оставшихся после ликвидаци

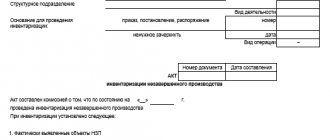

По завершении всех ликвидационных работ (включая разборку/ демонтаж) комиссия оформляет акт о списании объекта незавершенного строительства. Акт составляется в произвольном виде с учетом требований для первичных документо При этом его форму нужно утвердить приказом руководителя. Акт можно оформить, к примеру, так.

Акт о списании объекта незавершенного строительства № 1

31 октября 2021 г.

В соответствии с приказом от 29 июля 2021 г. № 68 проведена ликвидация объекта незавершенного строительства «Производственный корпус № 3»:

| Виды, этапы работ, формирующие стоимость объекта незавершенного строительства | Способ производства работ | Стоимость выполненных работ на дату ликвидации по данным бухгалтерского учета, без НДС, руб. | НДС по подрядным работам, руб. | Дата принятия к бухгалтерскому учету выполненных работ | При производстве строительных работ подрядным способом | |

| Договор | Сведения о подрядчике | |||||

| Проектные и изыскательские работы | Подрядный | 560 000,00 | 100 800,00 | 14.05.2015 | от 16.02.2015 | ООО «Проектсервис» |

| Устройство фундамента | Подрядный | 2 680 000,00 | 482 400,00 | 05.10.2015 | № 18 от 05.06.2015 | ООО «Стройкомплект» |

| Сборка металлических конструкций | Подрядный | 1 110 000,00 | 199 800,00 | 23.10.2015 | № 18 от 05.06.2015 | ООО «Стройкомплект» |

| Итого: | 4 350 000,00 | 783 000,00 | ||||

Сведения о затратах, связанных с ликвидацией объекта незавершенного строительства:

| Вид работ | Документ, номер, дата | Стоимость без НДС, руб. | НДС, руб. |

| Демонтаж металлических конструкций | Акт выполненных работ ООО «Стройкомплект» № 15 от 30.08.2016 | 78 000,00 | 14 040,00 |

| Разбор фундамента, засыпка котлована | Акт выполненных работ ООО «Стройкомплект» № 44 от 28.10.2016 | 120 000,00 | 21 600,00 |

| Итого: | 198 000,00 | 35 640,00 |

Сведения о поступлении материальных ценностей от ликвидации объекта незавершенного строительства, подлежащих оприходованию:

| Наименование | Единица измерения | Количество | Стоимость без НДС, руб. | |

| единицы | всего | |||

| Металлолом | Кг | 2300 | 28,00 | 64 400,00 |

| Итого: | 64 400,00 | |||

Дата списания объекта незавершенного строительства с бухгалтерского учета — 31.10.2016.

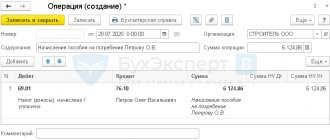

Отражаем в учете

Проводки в бухучете сделайте такие:

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату акта выполненных работ | |||

| Списаны затраты на демонтаж металлических конструкций | «Прочие расходы» | 60 «Расчеты с поставщиками и подрядчиками» | 78 000,00 |

| Учтен НДС по демонтажным работам | 19 «НДС по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» | 14 040,00 |

| Списаны затраты на разбор фундамента | «Прочие расходы» | 60 «Расчеты с поставщиками и подрядчиками» | 120 000,00 |

| Учтен НДС по разборке фундамента | 19 «НДС по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» | 21 600,00 |

| НДС, предъявленный подрядной организацией, признан прочим расходом | «Прочие расходы» | 19 «НДС по приобретенным ценностям» | 35 640,00 |

| На дату списания объекта незавершенного строительства по акту | |||

| Списана стоимость объекта незавершенного строительства | «Прочие расходы» | 08 «Вложения во внеоборотные активы» | 4 350 000,00 |

| Принят к учету металлолом | 10 «Материалы», субсчет «Прочие материалы» | «Прочие доходы» | 64 400,00 |

| Материалы, полученные при выбытии имущества, учитываются по текущей рыночной стоимости на дату принятия их к учет Под текущей рыночной стоимостью понимается сумма, которую можно получить при продаже актива. При этом данные о действующей цене должны быть подтверждены документальн Для этого можно воспользоваться ценами из прайс-листов организаций, занимающихся сбором металлолома | |||

ВЫВОД

Стоимость незавершенки признается в составе прочих расходов на дату составления акта о списании этого объекта после завершения всех работ.

Понятие незавершенного строительства

Незавершенным строительством называют комплекс расходов, произведенных застройщиком, которые накопились со дня закладки объекта и до даты ввода его в эксплуатацию. Объекты, находящиеся в процессе достройки, привязаны к конкретному земельному участку. Готовые здания и сооружения должны быть стационарными, временные постройки (киоски с навесными конструкциями) учитываются отдельно.

Как застройщику зарегистрировать право собственности на объект незавершенного строительства?

Приостановка строительства может быть вызвана недостаточностью финансирования и нехваткой инструментов, сырья, оборотных фондов. Незаконченные объекты после ввода в эксплуатацию будут признаны основными средствами в качестве недвижимого имущества. Но до момента признания работ по объекту полностью завершенными, актив не может отражаться в учетных операциях в составе основных средств.

ВНИМАНИЕ! Сумма по незавершенному строительству формируется только из фактических расходов.

Ликвидируем недострой в налоговых целях

Налог на прибыль

Затраты на ликвидацию (демонтаж, разборка, вывоз разобранного имущества и другие аналогичные работы) вы можете учесть во внереализационных расхода А как быть со стоимостью самой незавершенки (учитываемой на счете 08 «Вложения во внеоборотные активы»): можно ли ее учесть в «прибыльных» расходах? По этому вопросу есть две точки зрения.

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Если есть возможность, то недостроенный объект лучше продать, а не демонтировать. При демонтаже недостроя не удастся избежать судебных разбирательств с налоговиками по поводу «прибыльного» учета затрат на строительство и восстановление НДС.

Читать дальше: Peney net задолженность по коммунальным платежам

ПОЗИЦИЯ 1. Со знаком минус. По мнению Минфина, списывать стоимость незавершенки на расходы нельзя, поскольку такие затрат

- прямо не поименованы в подп. 8 п. 1 ст. 265 НК РФ;

- не приносят доходов, то есть не соответствуют требованиям ст. 252 НК РФ. А это значит, их нельзя признать и как прочие обоснованные расход

Некоторые судьи соглашаются с таким буквальным прочтением норм НК РФ и отказывают компаниям в признании спорных затра

ПОЗИЦИЯ 2. Со знаком плюс. Есть и другие судебные решения. В них судьи делают вывод, что списание в «прибыльные» расходы стоимости незавершенки правомерно. Они исходят из следующег

- запрет на списание таких затрат во внереализационные расходы нарушает принцип равенства налогообложения, поскольку в аналогичной ситуации при выведении из эксплуатации основных средств организация вправе учесть их остаточную стоимость при исчислении налога на прибыл

- перечень внереализационных расходов является открытым и подразумевает только критерий обоснованности затра То есть учитывается, что организация изначально планировала получить доход от использования объекта в своей производственной деятельности. И отсутствие положительного финансового результата от попыток строительства объекта не дает основания признавать расходы на его создание необоснованными.

Заметим, что довольно часто суды обращают внимание и на обоснование причины списания недостро Поэтому если у вас на этот счет будут веские аргументы, то ваши шансы на признание затрат возрастут.

ВЫВОД

Без спора с налоговиками учесть в «прибыльных» целях стоимость незавершенки, скорее всего, не удастся. Однако стоит попытаться отстоять учет таких расходов в суде, ведь большинство судей в таком вопросе на стороне компаний. При этом важно доказать, что объект незавершенного строительства изначально предполагалось использовать в производственной деятельности компании.

А вот в отношении материалов, полученных в результате ликвидации незавершенки, нормы НК РФ Минфин трактует однозначно. По мнению чиновников, рыночную стоимость такого имущества нужно включить в состав внереализационных доходов на дату подписания ликвидационного

При ликвидации недостроя у вас могут возникнуть такие НДС-вопросы.

ВОПРОС 1. Нужно ли восстанавливать НДС, ранее правомерно принятый к вычету при строительстве объекта? У Минфина ответ один — налог следует восстановит А все потому, что объект не будет использоваться в облагаемых НДС операциях, то есть основное условие вычета в момент ликвидации объекта перестанет выполнятьс

Если вы последуете этим рекомендациям, то НДС нужно восстановить на дату составления акта о списании незавершенки.

Однако мнение чиновников можно оспорить в суде. Тем более что большинство судов в этом вопросе на стороне компани Арбитры отмечают: в п. 3 ст. 170 НК РФ приведен перечень случаев, при наступлении которых требуется восстановить НДС. Он является закрытым и расширительному толкованию не подлежит. Так вот, ликвидация недостроенных объектов в нем не указана, а значит, ничего восстанавливать не нужно.

ВОПРОС 2. Можно ли принять к вычету НДС по ликвидационным работам? И здесь Минфин непреклонен. Заявить к вычету сумму НДС, предъявленную подрядчиками, нельз ФНС придерживается такой же позиции.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями при проведении ими ликвидации (демонтажа) основных средст Поскольку объект незавершенного строительства основным средством не является, то суммы входного НДС по ликвидационным работам объекта незавершенного строительства к вычету принять нельз

Судьи могут пойти вам навстречу и признать такой вычет правомерным, если вы обоснуете, что ликвидационные работы были приобретены для облагаемой НДС деятельности. Например:

- у вас было не просто уничтожение объекта, а демонтаж с сохранением годных материалов, последующая реализация которых и являлась целью подрядных работ. В результате демонтажа была получена выручка от реализации материалов, облагаемая

- целью демонтажных работ является использование освободившихся земельных участков в вашей производственно-хозяйственной деятельности. При этом у вас имеется документальное тому подтверждение (скажем, проекты использования благоустроенных участко

ВЫВОД

Налоговики могут потребовать восстановить НДС-вычет по списанному недострою. Однако это не предусмотрено НК РФ, а значит, вероятность отстоять вычет в суде довольно велика. Что касается вычетов НДС по ликвидационным работам, то здесь придется подтвердить факт приобретения таких работ для облагаемой НДС деятельности.

Если вам удастся продать недострой, то выручку от продажи вы сможете уменьшить на сумму затрат на его создани Да и с входным НДС по приобретенным для строительства материалам, работам или услугам в такой ситуации проблем возникнуть не должно. Ведь незавершенка используется в облагаемых НДС операциях (при реализации этого объекта НДС начисляется в общем порядк

АДМИНИСТРАЦИЯ ГОРОДА БЕЛГОРОДА

от 17 января 2021 года N 4

Об утверждении положения о порядке списания затрат по объектам незавершенного строительства и положения о комиссии муниципального учреждения по списанию затрат по объектам незавершенного строительства

1. Утвердить Положение о порядке списания затрат по объектам незавершенного строительства городского округа «Город Белгород» (прилагается).

2. Утвердить Положение о комиссии по списанию затрат по объектам незавершенного строительства городского округа «Город Белгород» (прилагается).

3. Утвердить состав комиссии по списанию затрат по объектам незавершенного строительства городского округа «Город Белгород» по должностям (прилагается).

4. Управлению по взаимодействию со СМИ (Русиновой Л.А.) обеспечить опубликование настоящего постановления в газете «Наш Белгород» и на официальном сайте органов местного самоуправления города Белгорода в информационно-телекоммуникационной сети Интернет.

Читать дальше: Глава местной администрации муниципальный служащий

5. Контроль за исполнением настоящего постановления возложить на первого заместителя главы администрации города по экономике Савченко М.А.

Глава администрации города Белгорода К.ПОЛЕЖАЕВ

Списание НЗП, не давшего продукции

В коммерческой практике довольно часто встречаются случаи, когда предприятие принимает решение прекратить какой-либо производственный проект, например прекратить выпускать какой-либо вид продукции, если он не востребован рынком и производство оценивается как убыточное.

Специфика производственного цикла может быть такова, что на момент реализации решения о прекращении выпуска имеется в наличии НЗП. В такой ситуации будут свои нюансы для целей бухгалтерского и налогового учета:

- Бухгалтерский учет. Основополагающим аспектом будут положения ПБУ 10/99. Очевидно, что затраты на прекращение выпуска продукта и списание НЗП по нему не принесут в дальнейшем явных экономических выгод предприятию. Следовательно, их следует отнести на прочие расходы для целей бухучета. То есть списание НЗП в данном случае пройдет проводкой Дт 91.2 «Прочие расходы» Кт 20 (23, 25, 26).

ВАЖНО! Если выпуск снятого с производства продукта может быть выделен в отдельный сегмент (операционный или функциональный), то для отражения сведений в бухгалтерской отчетности следует применять положения ПБУ 16/02 «О прекращаемой деятельности», в т. ч. в отношении списания НЗП.

- Налоговый учет.

- Для целей расчета налога на прибыль НЗП, не давшее продукции, списывается во внереализационные расходы в размере прямых затрат (п. 11 ст. 265 НК РФ). При этом косвенные расходы на долю такого НЗП не распределяются, а в полном объеме включаются в расходы текущего периода (п. 2 ст. 318 НК РФ). В этом состоит отличие между бухгалтерским и налоговым порядком учета, поскольку в бухучете можно все расходы, связанные с НЗП, списывать сразу в расходную часть.

- По НДС, принятому к вычету по произведенным расходам на НЗП, не давшее продукции, существует спорный момент. По мнению Минфина, изложенному в письме от 29.03.2012 № 03-03-06/1/163, входной НДС по НЗП, не давшему продукции, следует восстанавливать в налоговом учете. Вместе с тем п. 3 ст. 170 НК РФ содержит закрытый перечень ситуаций, требующих восстановления входного НДС, и случай со списанием НЗП там не поименован. На этом основании существуют судебные прецеденты с заключением о том, что восстанавливать входной НДС при списании НЗП во внереализационные расходы не нужно. Если все же входной НДС восстанавливается, то восстановленные суммы включаются в состав прочих расходов.

ВАЖНО! В результате того, что в бухучете в состав списываемого НЗП, не давшего продукции, входят косвенные расходы, а в налоговом учете косвенные расходы включаются в состав расходов текущего периода, могут формироваться отложенные налоговые обязательства (ОНО).