Отчетность по единому налогу на вмененный доход (ЕНВД) сдается ежеквартально в соответствии с установленным для этого платежа налоговым периодом. Декларация по ЕНВД за 3 квартал 2018 года – первый отчет, который предоставляется по новой форме. Впрочем, пока это необходимо не всем налогоплательщикам. С чем связаны изменения, и в чем особенности новой формы декларации? Какой срок сдачи нового бланка по ЕНВД за 3 квартал 2021 года? Ответим на вопросы и приведем образец заполнения декларации по ЕНВД за 3 квартал 2021 года организациями и ИП.

Новая форма декларации по ЕНВД за 3 кв.2018 года

На текущий момент (сентябрь 2021 года) в части отчетности по ЕНВД существует «переходная» ситуация. ФНС РФ разработала новую форму декларации, но соответствующий приказ от 26.06.18 № ММВ-7-3/[email protected] пока не прошел регистрацию в Минюсте.

Поэтому налоговики в письме от 25.07.2018 № СД-4-3/[email protected] рекомендуют пользоваться новой формой, но при этом оставляют за налогоплательщиками право сдавать отчет за 3 квартал и «по-старому», т.е. по форме, утвержденной приказом ФНС РФ от 04.07.2014 № ММВ-7-3/[email protected]

Смысл изменения формы декларации – отразить в ней т.н. «кассовый» вычет по ЕНВД. Новая редакция ст. 346.32 НК РФ (п. 2.2) дает возможность «вмененщикам» уменьшить налог на сумму затрат, связанных с приобретением ККТ.

Основные изменения, внесенные в отчет, заключаются в следующем:

- В раздел 3 добавлена дополнительная строка 040, в которой отражается сумма вычета в виде расходов на приобретение ККТ

- Включен новый раздел 4, в котором расшифровываются «кассовые» расходы.

Следовательно, новой формой обязательно нужно пользоваться тем плательщикам, которые хотят заявить «ККТ-вычет».

Но всем остальным «вмененщикам» тоже целесообразно сдать декларацию по ЕНВД за 3 квартал 2021 года «по-новому». Ведь форма, скорее всего, будет утверждена Минюстом без изменений и в дальнейшем все равно придется её использовать.

Далее рассмотрим порядок заполнения новой формы и её отличия от старой.

ФНС допускает возможность выбора налогоплательщиком бланка для отчета и поручает нижестоящим налоговым органам корректно выбирать шаблон той или иной декларации во время отчетной компании. Поэтому, если желаете, то можете и сдать его в качестве отчетности по ЕНВД за 9 месяцев 2021 года.

Срок сдачи декларации по ЕНВД за 3 квартал 2021 года

Декларацию по ЕНВД за 9 месяцев 2021 года, по общему правилу, нужно сдавать не позднее 20-го числа месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 октября. Об этом сказано в пункте 3 статьи 346.32 НК.

Однако 20.10.2018 – выходной день, поэтому декларацию по ЕНВД за 3 квартал 2021 года нужно сдать не позднее 22.10.2018.

В данной статье мы будем рассматривать заполнение листов нового бланка декларации по ЕНВД. Последовательность разделов будет в в том порядке, в каком это нужно делать на практике.

В какой срок подать декларацию по ЕНВД, если в 3 квартале отработан 1 месяц?

Если вы как плательщик ЕНВД в 3 квартале отработали только 1 месяц, например июль (с 1-го по 31-е число), и снялись с учета в установленном кодексом порядке, каких-то особых правил для сдачи декларации по ЕНВД на этот случай в налоговом законодательстве не предусмотрено.

На подачу отчетности по ЕНВД у вас будет много времени — с 1 августа по 20 октября. То есть применяется общеустановленный порядок — по итогам 3 квартала ЕНВД-декларация сдается не позднее 20 октября.

Порядок предоставления декларации по ЕНВД при ликвидации ИП обсуждаем на форуме

При этом помните, что:

- для снятия с учета нужно подать налоговикам заявление — на эту процедуру кодекс отводит 5 дней с момента прекращения ЕНВД-деятельности;

Образец заявления смотрите здесь.

- по окончании 3 квартала ЕНВД рассчитайте не за весь квартал, а только за фактически отработанный период с 1 по 31 июля (дату снятия с учета) — этой датой будет считаться указанная в заявлении дата прекращения ЕНВД-деятельности (п. 3 ст. 346.28 НК РФ).

Чего ожидать в случае непредставления декларации в срок, читайте в статье «Будет ли штраф за неподачу декларации по ЕНВД в срок?».

Титульный лист

Этот “титульный” раздел содержит общую информацию о налогоплательщике. Его форма и правила заполнения не изменились по сравнению со «старой» декларацией.

- Коды ИНН и КПП указываются в соответствии со свидетельством о постановке на налоговый учет. Т.к. ИНН физического лица содержит на 2 знака больше, чем юридического, то для предприятий в соответствующем поле в двух ячейках справа проставляются прочерки.

- Номер корректировки имеет формат 0–, 1– и т.п. Он показывает «версию» отчета – первичную или измененную.

- Налоговый период кодируется в соответствии с Приложением № 1 к Порядку заполнения, прилагаемому к письму от 25.07.2018 № СД-4-3/[email protected] (далее по тексту – Порядок). Для третьего квартала – код 23.

- Отчетный год – 2021.

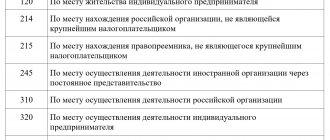

- Код налоговой инспекции в соответствии со свидетельством.

- Код места сдачи отчета из приложения 3 к Порядку (по месту нахождения / жительства, осуществления деятельности и т.п.).

- Полное наименование организации или ФИО предпринимателя.

- Код реорганизации и ИНН/КПП реорганизованной организации заполняются, если отчет сдает правопреемник.

- Номер контактного телефона указывается с кодом страны и города, без пробелов, тире и иных знаков.

- Количество листов самой декларации и подтверждающих документов.

- Наименование (ФИО) налогоплательщика, либо его представителя, а также подпись ответственного лица. Если отчет сдает представитель, то нужно указать реквизиты доверенности.

- Информация о приеме отчета заполняется сотрудником ИФНС. Она включает в себя сведения о форме предоставления отчета, количестве листов, регистрационный номер, дату и подпись специалиста.

Раздел 2 отчета ЕНВД за 3 квартал 2021 года

Этот раздел декларации содержит расчет ЕНВД по отдельным видам деятельности. На каждый вид, подпадающий под «вмененку», нужно заполнять отдельный лист. Также отдельно учитывается деятельность одного вида на разных территориях (в соответствии с кодом ОКТМО). Раздел 2 также без изменений «перешел» в новую форму декларации.

- По строке 010 указывается код вида предпринимательской деятельности из приложения 5 к Порядку.

- Строка 020 содержит адрес осуществления деятельности.

- В строке 030 указывается код ОКТМО по этому адресу.

- В строке 040 приводится базовая доходность по виду деятельности.

- В строке 050 указывается коэффициент-дефлятор К1. Его величина на 2021 год – 1,868 (приказ Минэкономразвития от 30.10.17 № 579).

- Строка 060 содержит корректирующий коэффициент К2, который учитывает особенности ведения деятельности. Его величина утверждается местными органами власти.

- В строках 070-090 определяется налоговая база по месяцам за июль-сентябрь 2021г.

– графа 2 содержит величину физического показателя за каждый месяц;

– в графе 4 рассчитывается помесячная налоговая база, как произведение базовой доходности и корректирующих коэффициентов (строки 040, 050, 060) на физический показатель месяца;

– если в течение какого-либо из месяцев налогового периода бизнесмен был поставлен на учет или снят с учета, как плательщик ЕНВД, то в графе 3 указывается фактическое количество дней ведения деятельности в этом месяце; база по ЕНВД в этом случае пересчитывается, исходя из указанного количества.

- По строке 100 отражается общая налоговая база за 3 квартал, т.е. сумма строк 070 – 090.

- Строка 105 содержит налоговую ставку в процентах.

- В строке 110 отражается сумма ЕНВД по данному виду деятельности, которая определяется, как произведение налоговой базы на ставку.

Раздел 2: расчет ЕНВД по видам деятельности

Начинайте заполнение с раздела 2. Если у вас несколько видов деятельности или вы работаете по адресам с разными ОКТМО – раздел 2 заполняйте на каждый из них (п. 5.1 Порядка заполнения декларации).

Код вида деятельности (строка 010) возьмите из Приложения № 5. Код ОКТМО (строка 030) можно найти по сервису «Узнай ОКТМО» на сайте ФНС.

В строках 040 – 110 рассчитайте ЕНВД. Графу 3 строк 070 – 090 заполняйте, только если вы перешли на ЕНВД или, наоборот, снялись с учета в отчетном квартале. День постановки и снятия с учета включайте в количество дней ведения деятельности.

В нашем примере раздел 2 будет выглядеть так:

Раздел 3: уменьшение на страховые взносы

В составе декларации по ЕНВД за 3 квартал 2021 года в этом разделе рассчитывают общую сумму налога к уплате по всем местам и видам деятельности на ЕНВД (стр. 040). То есть этот раздел формируют на основе данных всех Разделов 2. При этом по строке 020 фиксируется сумма страховых взносов. См. «Уменьшение ЕНВД на страховые взносы в 2021 году».

В нашем примере образец заполнения будет выглядеть так:

Раздел 1: ЕНВД к уплате

В последнюю очередь на основании данных Разделов 2 и 3 нужно заполнить Раздел 1. В разделе 1 укажите:

- по строке 010– код муниципального образования, на территории которого ведете вмененную деятельность;

- по строке 020 – сумму ЕНВД к уплате по каждому муниципальному образованию (каждому ОКТМО). Просто перенесите сюда показатель из стр. 040 Раздела 3.

Вот примере заполнения:

Также вы можете заполнения декларации по ЕНВД за 3 квартал 2017 года в формате Excel.

Раздел 4 декларации ЕНВД за 3 квартал 2021 года

Этот раздел – полностью новый и введен для того, чтобы рассчитать сумму «кассового» вычета. Он состоит из нескольких блоков строк 010-050, каждый из которых соответствует одному приобретенному кассовому аппарату.

- По строке 010 указывается модель ККТ.

- Строка 020 содержит заводской номер аппарата.

- В строках 030 и 040 указываются регистрационный номер и дата регистрации кассы в ИФНС.

- Строка 050 содержит сумму расходов на приобретение. Значение в ней не должно превышать 18 000 руб. (п. 2.2 ст. 346.32 НК РФ).

Раздел 3 бланка ЕНВД за 3 кв. 2021 года

Эта часть декларации позволяет рассчитать сумму налога в целом. В новой форме отчета добавлена строка 040, которая учитывает «кассовый» вычет.

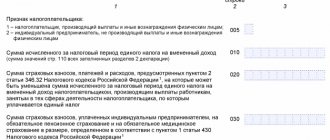

- Строка 005 отражает признак налогоплательщика с точки зрения выплат физическим лицам. Если он производит такие выплаты, то указывается признак 1, если нет (это возможно только для ИП) – признак 2.

- По строке 010 указывается общая сумма налога. Для этого нужно сложить показатели по всем видам деятельности и кодам ОКТМО, т.е. по строкам 110 всех разделов 2.

- По строке 020 отражается налоговый вычет в сумме страховых взносов и прочих расходов, уплаченных за работников (п. 2 ст. 346.32 НК РФ). При этом работники должны быть заняты в сферах деятельности, облагаемых ЕНВД.

- По строке 030 указывается вычет для ИП в сумме фиксированных платежей на пенсионное и медицинское страхование «за себя» (п. 2.1 ст. 346.32 НК РФ).

- Строка 040 – новый показатель, появившийся в измененном отчете. Она содержит сумму вычета по расходам на приобретение ККТ и представляет собой сумму строк 050 раздела 4.

- Строка 050 содержит итоговую сумму налога к уплате с учетом всех вычетов. Она рассчитывается, как разность значений строки 010 и строк 020, 030, 040. Если налогоплательщик производит выплаты физическим лицам (признак 1), то вычет, применяемый из показателей строк 020 и 030 должен составлять не более 50% от «исходной» суммы налога в строке 010. Если налогоплательщик является ИП без наемных работников (признак 2), то вычет по взносам «за себя» применяется в полном объеме. Но в любом случае показатель в строке 050 с учетом всех вычетов не может быть отрицательным.

Раздел 1 и пример расчета налога за 3 квартал

Заполнение этого раздела завершает работу над декларацией. Он содержит сведения о суммах налога, подлежащих уплате в бюджет и состоит из нескольких блоков строк 010 и 020. Каждый блок соответствует коду ОКТМО.

По строке 010 указывается этот код.

По строке 020 – сумма налога. Если в декларации присутствует информация по нескольким кодам ОКТМО, то сумма для строки 020 определяется, как доля, соответствующая конкретному коду. Для этого общая сумма налога к уплате (строка 050 раздела 3) умножается на частное от деления суммы начисленного налога по конкретному коду (сумма строк 110 разделов 2 по коду) на общую сумму начисленного налога (стр. 010 раздела 3). Если же бизнесмен ведет деятельность в пределах одного муниципального образования, то в эту строку просто переносится показатель строки 050 раздела 3 без каких-либо корректировок.

Раздел 1 нужно заверить подписью ответственного лица.

Как происходит заполнение декларации

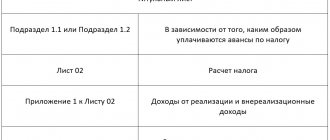

Форма декларации и принципы ее заполнения изложены в приказе ФНС России от 26.06.2018 № ММВ-7-3/[email protected] Отчет состоит:

- из титульного листа — приводятся данные налогоплательщика и налогового органа, куда подается декларация, указываются налоговый период и год;

- раздела 1 — отражается сумма налога, подлежащая уплате в бюджет, с соответствующим кодом ОКТМО;

- раздела 2 — проставляется адрес, по которому осуществляется вмененная деятельность, и указываются все необходимые значения для вычисления налога, такие как базовая доходность на единицу физпоказателей, коэффициенты К1 и К2, величина физпоказателя, количество дней, проведенных на вмененке в каждом месяце отчетного квартала, ставка налога (в общем случае она составляет 15%); на основании всего вышеперечисленного рассчитывается налоговая база — вмененный доход — и затем уже сам налог;

- раздела 3, предназначенного для отражения вычетов, на которые законодательство разрешает уменьшать налог к уплате;

- раздела 4, в котором отображаются вычеты на приобретение кассовой техники.

Внимание! Подсказка от «КонсультантПлюс»: Заполнять декларацию рекомендуем в следующей последовательности: вначале титульный лист, потом разд. 2, затем разд. 4, разд. 3 и, наконец, разд. 1. Почему именно такая очередность, а не по порядку, смотрите в К+.

Штрафы за декларацию по ЕНВД

Как мы уже сказали выше, срок сдачи декларации по ЕНВД – 20 число первого месяца следующего налогового периода (п. 3 ст. 346.32 НК РФ). Т.к. 20.10.2018 – выходной день, то декларацию по ЕНВД за 3 квартал 2021 года нужно сдать не позднее 22.10.2018.

Перечислить в бюджет ЕНВД за 3 квартал 2021 года нужно не позднее 25.10.2018. Вот образец заполнения платежки на уплату ЕНВД за 3 кв. 2021 года.

Штрафные санкции за нарушение сроков подачи декларации предусмотрены п. 1 ст. 119 НК РФ и зависят от того, был ли фактически уплачен налог. Если платеж не был произведен, то штраф составит 5% от суммы налога по декларации за каждый полный и неполный месяц просрочки, но не более 30% суммы. Если же налогоплательщик рассчитался с бюджетом, то штраф применяется в минимальном размере – 1000 руб.

Также налоговики могут заблокировать счета налогоплательщика, не сдавшего декларацию в срок, если просрочка составила более 10 дней (п. 3 ст. 76 НК РФ).

Кроме того, ответственные должностные лица могут быть дополнительно наказаны штрафом в размере от 300 до 500 руб. по ст. 15.5 КоАП.

Срок подачи декларации по ЕНВД

Отчетность по «вмененке» предоставляется в уполномоченные органы каждый квартал. Делать это необходимо в срок до 20 числа месяца, идущего за отчетным периодом.

Точные сроки на 2021 год указаны в таблице:

| Номер квартала | Крайний срок предоставления декларации в 2016 | Крайний срок предоставления декларации в 2017 |

| 1 | 20.04.2016 | 20.04.2017 |

| 2 | 20.06.2016 | 20.07.2017 |

| 3 | 20.10.2016 | 20.10.2017 |

| 4 | 20.01.2017 | 20.01.2018 |

Основной документ, который обязаны заполнять «вменщики», — декларация по ЕНВД. Ее бланк можно скачать в любой информационно-правовой системе. Он включает четыре листа: титульник и три раздела. Заполнять нужно их все.

Титульник содержит общую информацию о коммерческой структуре и ее деятельности: ИНН, КППП, наименование ООО или ИП, коды ОКВЭД, код ИФНС, в которую подается документ. Следует вписать все данные, а в пустых клеточках поставить прочерки.

Второй и третий разделы документа отражают наличие единиц физического показателя и наемных работников. В них прописываются коэффициенты, необходимые для расчета налога и характерные для конкретного направления деятельности. В первом разделе проставляется полученная сумма бюджетного платежа.