Что такое безвозмездное получение?

Рассматриваемый метод приобретения основного средства избавляет получателя от уплаты стоимости актива поставщику. Процедура приема-передачи в дар регулируется соглашением дарения, который подписывают две стороны – первая именуется дарителем, вторая — одаряемым. При этом даритель по договорному соглашению имеет обязанность передать актив второй стороне, которая, в свою очередь, никаких обязательств не несет. Одаряемый вправе согласиться или отказаться от подарка.

Как правило, сделка по дарению применяется для передачи активов учредителями организации. Но также может встретиться и между иными лицами. Тип источника дарения ОС влияет на бухгалтерский учет и тип отражаемых проводок.

Оценка «безвозмездного» имущества

При безвозмездном получении имущества у фирмы не возникает затрат на его приобретение. Однако поставить на учет полученные ценности все же необходимо. Такое имущество включается в состав внереализационных доходов, а его оценка осуществляется, исходя из рыночных цен, но не ниже остаточной стоимости (по амортизируемому имуществу) и не ниже стоимости приобретения или производства (по иному имуществу) (п. 8 ст. 250 НК РФ).

Если имущество получено при демонтаже или разборке основных средств, а также выявлено в виде излишков в результате инвентаризации (тоже в какой-то мере безвозмездно), то считается, что фирма тоже получила доходы. Их также признают внереализационными (п. 13, 20 ст. 250 НК РФ).

В этих случаях ссылка на «рыночную» статью 40 Налогового кодекса для определения внереализационного дохода указана в пункте 5 статьи 274 Налогового кодекса. С учетом указанной нормы внереализационный доход в натуральной форме определяется, исходя из «цены сделки с учетом положений статьи 40». Но причем здесь сделка, цену которой мы должны определить? Обратимся к регулирующим нормам.

Отсутствие сделки

Термин «сделка» в Налоговом кодексе не определен, поэтому обратимся к гражданскому законодательству.

Согласно статье 153 Гражданского кодекса, сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Но инвентаризация имущества или разборка основного средства не устанавливает, не изменяет и не прекращает прав, ведь фирма ничего нового в процессе указанных операций не приобретает. Например, в случае с инвентаризацией, она просто отражает излишки имущества, которые у нее фактически имелись. При демонтаже основных средств, фирма также учитывает уже имеющееся имущество, только другим способом.

Получается, что, в связи с отсутствием самой сделки, можно не устанавливать доход исходя из цен сделки. Поэтому фирма не должна учитывать статью 40 Налогового кодекса, которая предписывает использование рыночных цен.

Использовать ли рыночные цены?

Еще раз обратимся к формулировкам пунктов 13 и 20 статьи 250 Налогового кодекса. В обоих пунктах размер дохода определяется стоимостью имущества, то есть, нет прямого указания на использование рыночной стоимости. А раз нет указания, то оприходование имущества при инвентаризации или демонтаже основных средств с использованием рыночной стоимости для определения размера такого дохода — дело добровольное. Поэтому налогоплательщик вправе сам, или при помощи специалиста определить стоимость имущества по-другому.

Например, по инвестиционной или ликвидационной стоимости (Федеральный закон от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности»).

Однако в некоторых случаях суд не обращает внимание на отсутствие сделки. Так, в постановлении ФАС Западно-Сибирского округа от 30 ноября 2006 г. по делу № Ф04-2872/2006(28639-А27-40), Ф04-2872/2006(28570-А27-40) суд позволяет налоговикам доначислить налог на прибыль при оприходовании имущества по инвентаризации, исходя из рыночных цен. Заметим, что судьи приняли такое решение при отсутствии доводов фирмы в свою пользу.

Если рыночная цена слишком мала…

Допустим, фирма все же оценила полученное имущество по рыночным ценам, но по мнению налоговиков, рыночная цена оказалась слишком мала. Грозит ли это ?

При осуществлении контроля за полнотой исчисления налогов инспекторы могут проверять правильность применения цен (п. 2 ст. 40 НК РФ). Но, как и в случае со сделкой, за неимением определения термина «цена» в Налоговом кодексе, обратимся к гражданскому законодательству. В статье 424 Гражданского кодекса сказано, что исполнение договора оплачивается по цене, установленной соглашением сторон. Но фирма при безвозмездном получении имущества ничего не оплачивает и не возмещает, то есть, цены сделки не возникает.

Таким образом, вследствие отсутствия объекта контроля — цены, налоговые органы теряют контроль как таковой. Заметим, что другие права контроля стоимостных характеристик полученного имущества у инспекторов, согласно Налоговому кодексу, отсутствуют.

Получили имущество — не определили цену

Если фирма вообще не определит рыночную цену при получении имущества от других лиц, то налоговики определят доход расчетным путем (подп. 7 п. 1 ст. 31 НК РФ).

В этом случае налоговики на практике просто доначисляют налог, исходя из рыночных цен. В некоторых ситуациях для определения налоговой базы инспекторы устанавливают даже не рыночную, а среднюю расчетную стоимость (постановление ФАС Поволжского округа от 13 июня 2006 г. № А55-22580/05-30).

Кроме того, налоговики могут признать в качестве дохода остаточную стоимость как минимальную границу дохода для амортизируемого имущества или сумму затрат на производство для другого имущества (п. 8 ст. 250 НК РФ). Это подтверждает ФАС Восточно-Сибирского округа от 30 июня 2006 г. по делу № А69-3199/05-5(3)-Ф02-3111/06-С1.

В любом случае фирме необходимо представить данные об остаточной стоимости, стоимости производства или приобретения. А таких данных у передающей стороны может и не быть, если даритель — физическое лицо или иностранная организация.

Следует иметь в виду, что если при определении цены безвозмездно полученного имущества, фирма не учтет рыночные цены, то спор с налоговой придется решать в суде.

С. Горячев, аудитор ООО «АФ С.А.Партнерство»

комментарий

Ю. Пономарева, аудитор, ООО «АФ Аудиторское партнерство»: «Исходя и норм Налогового кодекса, вовсе не обязательно оценивать полученное имущество только по рыночной стоимости. Так, оценка безвозмездно полученного имущества (работ, услуг) или имущественных прав по амортизируемому имуществу возможна не ниже определяемой остаточной стоимости в соответствии с главой 25 Налогового кодекса. По иному имуществу (выполненным работам, оказанным услугам) — не ниже затрат на производство (приобретение) (п. 8 ст. 250 НК РФ). При этом информация о ценах должна быть подтверждена налогоплательщиком-получателем имущества (работ, услуг) документально или путем проведения независимой оценки. Изучив нормы пункта 13 и 20 статьи 250 кодекса, приходим к выводу, что стоимость товарно-материальных ценностей (ТМЦ) разрешается оценивать «в виде стоимости полученных материалов … либо стоимости излишков». Таким образом, налогоплательщик может самостоятельно, или с помощью специалиста определить стоимость данных ТМЦ, которая, по сути, приближена к рыночной стоимости. Стоимость имущества так же целесообразно подтвердить документально».

Бухгалтерский учет

Если фирмой безвозмездно получен актив, то, прежде всего, определяется возможность его учета в виде амортизируемого основного средства. Если такое возможно, то есть соблюдаются три перечисленных выше условия, то возникает следующий вопрос – какую сумму принимать за первоначальную стоимость данного имущества.

Важно! Если цена на основное средство в текущем рыночном значении находится в пределах лимита — стоимость менее 40 тыс.руб. (компания его устанавливается самостоятельно в пределах 40т.р.), то актив можно отнести к МПЗ без обязательности амортизационных начислений.

Формирование первоначальной стоимости

Оприходование безвозмездно поступившего актива выполняется по рыночной стоимости, определяемой на настоящий момент.

Этот стоимостный показатель нужно вычислять на день принятия к учету подаренного объекта в виде вложения во внеоборотные активы.

Что понимается под рыночной текущей стоимостью безвозмездно полученного основного средства по мнению закона? Согласно официальному определению, это та сумма денег, которую можно выручить при реализации принятого основного средства в день его оприходования.

29-й пункт Методических указаний определяет порядок определения данного показателя. Согласно третьем абзацу указанного пункта, при установлении рыночной стоимости можно:

- применять сведении о ценах на схожие объекты основных средств — такую информацию можно подтвердить бумагами от производителей;

- анализировать показатели статистики – почерпнуть их можно в Росстате, инспекциях, СМИ, спецлитературе, данную информацию также возможно документально подтвердить;

- прибегнуть к услугам экспертов, оценщиков, которые после осмотра основного средства определяют его стоимость и пишут заключение.

Важно! Вычисленный стоимостный показатель в виде рыночной цены нужно обязательно подкрепить бумажным подтверждением.

Первоначальную стоимость безвозмездно полученного актива могут формировать следующие составляющие:

- Рыночная цена.

- Транспортные траты.

- Оплата услуг экспертов и прочих консультантов.

- Оплата получения статистической информации для оценки стоимости ОС.

- Траты на монтаж, наладку и сборку.

Сумма всех перечисленных показателей показывают ту стоимость, по которой нужно оприходовать безвозмездно полученные основные средства.

Какие документы готовить?

При безвозмездно передаче основного средства ОС нужно готовить следующие документы:

- Договор дарения – определяет сроки и условия приема-передачи ОС, при этом указывается безвозмездность сделки.

- Акт приема-передачи – подтверждает факт передачи основного средства организации безвозмездно. Оформляется, как правило, с применением типовых форм: ОС-1а для сооружений, ОС-1б – для групповых активов, ОС-1 – для иных одиночных основных средств.

Бухгалтер на основании передаточного акта отражает в бухгалтерском учете необходимые записи – проводки.

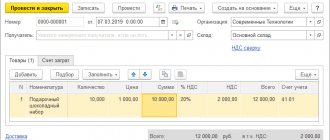

Проводки при безвозмездном поступлении ОС

Безвозмездное получение основного средства отражается записью на бухгалтерских счетах при наличии передаточного бланка акта и бумаги, свидетельствующей о рыночной цене актива.

Все поступающие на предприятия основные средства приходуются на 01 счет. Дебет показывает стоимость имеющихся на балансе объектов, кредит — стоимость выбывающих ОС.

Сумма всех трат по приобретению актива собирается на промежуточном счете 08, где отражаются все вложения в объект, после чего одной проводкой переносится в дебет 01 счета.

В зависимости от вида затрат счет 08 по дебету корреспондирует с кредитом соответствующих счетов бухгалтерского учета:

- 83 – применяется, когда ОС дарит учредитель общества;

- 98 – применяется, когда ОС дарит иное лицо, отличное от учредителя;

- 60 или 76 – используются для учета трат на доставку, сборку, монтаж, консультационные услуги;

- 20, 44, 69, 70 и т.д. – для учета трат по доставке, монтажу, выполненными своими силами.

Объекты основных средств, полученные безвозмездно, приходуются разными проводкам в зависимости от источника дарения:

- актив учитывается в составе добавочного капитала на счете 83, если он получен от учредителя общества;

актив включается в число будущих доходов на 98 счет, если он поступил от любого иного лица.

Важно! В процессе эксплуатации и проведения амортизационных отчислений по используемому основному средству его стоимость последовательно относится в текущие доходы с 98-го счета на 91-й.

Как оприходовать от учредителя общества

Бухгалтерские проводки по безвозмездном получении основных средств от учредителя общества:

| Операция | Дебет | Кредит |

| От учредителя получен безвозмездно объект ОС – проводка выполняется на величину рыночной цены, документально подтвержденной | 08 | 83 |

| Отражен учет иных трат по приобретению актива (доставка, сборка, услуги консультантов, экспертов) | 08 | 60 |

| Учтены расходы по получению ОС на доставку, монтаж, наладку, пуск, произведенные собственными силами | 08 | 20 (23,25,26,69, 44, 70) |

| Актив оприходован как основное средство | 01 | 08 |

| Показано отчисление амортизации по безвозмездно полученному ОС | 02 | 20 (44) |

Оценка с использованием независимой экспертизы

Оценить безвозмездно полученное имущество компания может путем проведения независимой оценки. Деятельность оценщиков регулируется на основании Федерального закона от 29.07.1998 N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (далее — Закон N 135-ФЗ). Важно отметить, что в соответствии со ст. 16 Закона N 135-ФЗ процедура не может проводиться, если независимый специалист является учредителем, собственником, акционером, должностным лицом или работником юридического лица — заказчика либо состоит с ним в близком родстве.

На практике многие компании с доверием относятся к такому методу. Причиной тому является формальная независимость выводов оценщика, а также грамотно оформленные документы, обосновывающие рыночность цены, которые обычно надлежащим образом и в полном объеме оформляют оценочные организации.

Минус в том, что, по мнению контролеров, Налоговым кодексом не предусмотрено проведение независимой экспертизы для определения рыночной цены полученного имущества. Отрицательный момент здесь возникает в связи с неоднозначностью позиции Минфина России. Так, в Письме от 01.08.2008 N 03-02-07/1-329 ведомство указывало, что результат оценки может использоваться при определении сторонами цены для совершения сделки с объектом оценки, в том числе для целей налогообложения.

Однако в более раннем Письме чиновники высказывали мнение о том, что Налоговым кодексом не предусмотрено определение рыночной цены на основе информации о цене сделки, предоставленной независимым оценщиком в соответствии с Законом N 135-ФЗ (Письмо Минфина России от 02.07.2008 N 03-02-07/1-243). Они указали, что при определении рыночной цены товара учитываются официальные источники информации о рыночных ценах на товары, биржевых котировках и заключенных на момент реализации этого товара сделках с идентичными товарами в сопоставимых условиях. Отметим, что в рассматриваемом вопросе специалисты финансового ведомства не согласились с привлечением оценщика, несмотря на то что однородных товаров по данному виду деятельности вообще не было.

Минус в том, что не все суды принимают отчет независимого эксперта в качестве доказательства рыночной цены. Решения судов на этот счет противоречивы. Так, в некоторых случаях арбитры считают отчеты оценщиков некорректно составленными. Основание — ценовая информация, которую используют эксперты для сравнения, не содержит сведения о ценах на идентичные или однородные товары, сформировавшиеся по сделкам, заключенным на сопоставимых условиях. Такие выводы содержатся в Постановлениях ФАС Восточно-Сибирского от 29.11.2011 N А74-3434/2009 (оставлено в силе Определением ВАС РФ от 09.02.2012 N ВАС-15285/10), Западно-Сибирского от 27.09.2011 N А45-5733/2009, Поволжского от 22.09.2010 N А65-5222/2009 округов.

Ради справедливости скажем, что в случаях, когда оценщика привлекают налоговики, арбитры также не принимали отчет эксперта, нередко вынося решения в пользу налогоплательщиков. Пример тому — Постановления ФАС Уральского от 21.03.2012 N Ф09-1459/12, Поволжского от 17.01.2012 N А55-6714/2010, Московского от 06.05.2011 N А40-59116/10-4-328, Северо-Кавказского от 31.05.2011 N А32-11455/2010 округов, Девятого арбитражного апелляционного суда от 14.03.2012 N 09АП-3526/2012-АК (оставлено в силе Постановлением ФАС Московского округа от 30.05.2012 N А40-104011/11-99-456). Так, в Постановлении от 19.08.2011 N А76-22974/10 ФАС Уральского округа не принял во внимание отчет оценщика, поскольку он был составлен без проведения осмотра помещений, используемых налогоплательщиком, и без учета характеристик аналогичных помещений.

Однако многие суды все же признают в качестве доказательства отчет оценщика, подчеркивая, что данные эксперта могут быть использованы в качестве источника информации об уровне рыночной цены. Такие выводы содержатся в Постановлениях ФАС Волго-Вятского от 19.01.2011 N А39-6288/2009, Московского от 24.11.2010 N А40-10300/10-140-110, от 30.12.2010 N А40-87062/10-114-335 и Восточно-Сибирского от 25.06.2009 N А19-14583/08-15 (оставлено в силе Определением ВАС РФ от 27.10.2009 N ВАС-13695/09) округов.

Но в любом случае оценщик должен соответствовать некоторым условиям. Во-первых, у него должен быть соответствующий диплом. Во-вторых, безопаснее отдавать предпочтение экспертам, являющимся членами саморегулируемой организации. Ведь членство СРО гарантирует возможность компенсации ущерба, произошедшего по вине эксперта. Так, например, в Постановлении ФАС Уральского округа от 21.04.2010 N А60-17023/2009-С4 арбитры признали, что применение использованных подходов для определения рыночной стоимости актива недостаточно обоснованно, а расчет рыночной стоимости был выполнен независимым экспертом с серьезными методическими неточностями.

Плюс в том, что затраты на независимую экспертизу компания может полностью учесть в налоговых расходах. Налоговый кодекс не ограничивает размер признания затрат на услуги оценщика в налоговых расходах.

Затраты по оплате услуг независимого оценщика в первоначальную стоимость таких основных средств не включаются, а учитываются в составе прочих расходов, связанных с производством или реализацией, на основании пп. 40 п. 1 ст. 264 НК РФ (Письмо Минфина России от 23.09.2009 N 03-03-06/1/608). Главное, как указывает финансовое ведомство, расходы должны соответствовать критериям, установленным в ст. 252 НК РФ (Письмо от 28.01.2011 N 03-03-06/1/32).

Вадим ШУСТОВ Аудитор ООО «Элкод-аудит»

Безвозмездная передача имущества в гражданском законодательстве регулируется правилами о дарении. По договору дарения одна сторона безвозмездно передает или обязуется передать другой стороне в собственность имущество (ст. 572 ГК РФ). Коммерческие организации могут дарить друг другу имущество стоимостью не более 5 МРОТ (п. 4 ст. 575 ГК РФ), т. е. 500 руб. Если же хотя бы одним из участников договора дарения будет некоммерческая организация или физическое лицо, то стоимость подарка ничем не ограничивается. Если коммерческая организация все же получила безвозмездно от другой такой же фирмы имущество свыше 5 МРОТ, то данная сделка может быть признана недействительной при подаче одним из заинтересованных лиц иска в суд. Это могут сделать заинтересованные лица (собственники организации, акционеры и т. п.) в течение 10 лет с момента безвозмездной передачи имущества (п. 1 ст. 181 ГК РФ). Если сделка будет признана недействительной, организация будет обязана вернуть дарителю все полученное от него имущество. Случается, что к этому моменту такое имущество уже не числится в организации. Тогда фирме придется возместить стоимость переданного имущества деньгами (п. 2 ст. 167 ГК РФ).

Определение стоимости имущества

При определении стоимости безвозмездно полученного имущества для целей бухгалтерского учета следует руководствоваться нормами Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ и ПБУ 9/99 «Доходы организации» (утв. соответственно приказами Минфина России от 29.07.98 № 34н и от 06.05.99 № 32н). Активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости. Она же определяется на основании действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов (п. 10.3 ПБУ 9/99). В большинстве случаев стоимость безвозмездно полученного имущества при исчислении налога на прибыль признается внереализационным доходом (п. 8 ст. 250 НК РФ). При этом оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 40 НК РФ. При этом рыночную цену нужно подтвердить документально или путем проведения экспертизы. Источниками информации о рыночных ценах могут быть признаны:

- официальная информация о биржевых котировках (состоявшихся сделках) на ближайшей к местонахождению (месту жительства) продавца (покупателя) бирже, а при отсутствии сделок на указанной бирже либо при реализации (приобретении) на другой бирже — информация о биржевых котировках (состоявшихся сделках) на этой другой бирже или информация о международных биржевых котировках, а также котировка Минфина России по государственным ценным бумагам и обязательствам;

- информация государственных органов по статистике, органов, регулирующих ценообразование, и иных уполномоченных органов;

- информация, опубликованная в печатных изданиях или доведенная до сведения общественности средствами массовой информации.

Кроме того, рыночные цены могут быть определены оценщиком. К объектам оценки относятся материальные объекты, работы, услуги, информация (ст. 5 Федерального закона от 29.07.98 № 135-ФЗ «Об оценочной деятельности в Российской Федерации»). Если оценку имущества проводил эксперт, необходимо иметь соответствующий отчет с расчетами, определяющими рыночную стоимость имущества. Не обойтись и без копии лицензии на право осуществления оценочной деятельности. В налоговом учете в отличие от бухгалтерского рыночная стоимость полученных безвозмездно основных средств и нематериальных активов не может быть ниже их остаточной стоимости. Она определяется как разница между первоначальной стоимостью и суммой начисленной амортизации (ст. 257 НК РФ). Поэтому у организации-дарителя следует взять соответствующую справку о вышеупомянутых величинах. По продукции, товарам и материалам рыночная стоимость не должна быть меньше затрат на их производство. Пример 1

ООО «Трейдкомп» безвозмездно получило в ноябре 2002 года от некоммерческой организации компьютер. Для определения рыночной стоимости компьютера фирма привлекла независимого оценщика, который оценил его в 40 000 руб. По этой стоимости компьютер оприходован в бухгалтерском учете. Некоммерческая организация — даритель впоследствии представила справку, согласно которой остаточная стоимость компьютера — 48 000 руб. Так как рыночная стоимость компьютера ниже его остаточной стоимости (40 000 руб. Конец примера 1.

Читать дальше: Кому положены льготы по оплате коммунальных услуг

Учет имущества

Безвозмездно полученные активы отражаются в бухгалтерском учете в составе внереализационных доходов (п. 8 ПБУ 9/99). Причем стоимость материалов показывается в составе доходов в момент передачи их в производство (п. 47 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации, утвержденных приказом Минфина России от 28.06.2000 № 60н). Безвозмездно полученные основные средства в бухгалтерском учете амортизируются. Вначале стоимость таких активов включается в доходы будущих периодов (кредит счета 98 «Доходы будущих периодов»). По мере начисления амортизации стоимость их учитывается в составе прочих доходов (кредит счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 98). В бухгалтерском учете начисление амортизации производится одним из возможных способом: линейным; уменьшаемого остатка; списания стоимости по сумме чисел лет срока полезного использования; списания стоимости пропорционально объему продукции (работ). Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу (п. 18 ПБУ 6/01). Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости такого объекта либо когда данный объект выбыл из состава основных средств по любым основаниям.

Пример 2

Воспользуемся условиями примера 1. При принятии к бухгалтерскому учету компьютера определен срок его полезного использования — 5 лет, т. е. 60 мес. (5 лет x 12 мес.) и выбран линейный способ начисления амортизации. В справке, полученной от некоммерческой организации, указано, что компьютер использовался 1 год. Поэтому оставшийся срок его амортизации составит 48 мес. (60 — 12). Исходя из этого ежемесячная норма амортизации — 833, 33 руб/мес. (40 000 руб. : 48 мес.). В бухгалтерском учете делаются следующие записи. В ноябре:

Дебет 08 — 4 Кредит 98 — 2— 40 000 руб. — получен безвозмездно компьютер;Дебет 01 Кредит 08 — 4— 40 000 руб. — введен в эксплуатацию компьютер.

В декабре (и в дальнейшем в течение четырех лет):

Дебет 20 Кредит 02— 833,33 руб. — начислена амортизация по компьютеру;Дебет 98 — 2 Кредит 91

— 833,33 руб. — включена во внереализационные доходы часть стоимости безвозмездно полученного компьютера. Конец примера 2.

Стоимость безвозмездно полученного организацией имущества (в том числе и основных средств), за исключением поименованного в статье 251 НК РФ, для целей налогообложения признается внереализационным доходом в момент подписания сторонами акта приемки-передачи (подп. 1 п. 4. ст. 271 НК РФ). Полученное имущество включается в состав амортизируемого имущества, если оно отвечает требованиям пункта 1 статьи 256 НК РФ, а именно принадлежит организации на правах собственности и используется для получения дохода. Кроме того, его не должно быть в перечне имущества, которое нельзя амортизировать (п. 2 ст. 256 НК РФ). В налоговом учете не начисляется амортизация по безвозмездно полученным основным средствам от организаций, если уставный капитал получающей (передающей) стороны не менее чем на 50% состоит из вклада передающей (получающей) организации. Основные средства, полученные безвозмездно от физического лица, также не подлежат амортизации при условии, что уставный капитал получающей стороны не менее чем на те же 50% состоит из вклада этого физического лица. Отсюда — не подлежит амортизации полученное безвозмездно имущество, стоимость которого не учитывается при определении налоговой базы для исчисления налога на прибыль (подп. 11 п. 1 ст. 251 НК РФ). Для целей налогового учета амортизацию можно начислять двумя методами — линейным или нелинейным (ст. 259 НК РФ). Линейный метод обязательно применяется к зданиям, сооружениям, передаточным устройствам, входящим в восьмую — десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов. К остальным ОС налогоплательщик вправе применять один из двух методов. Выбранный метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по данному объекту. Суммы амортизации в бухгалтерском и налоговом учете могут различаться даже при одинаковой первоначальной стоимости. Чтобы этого избежать, необходимо в обоих учетах применять линейный метод начисления амортизации, установив при этом одинаковый срок полезного использования объекта. Пример 3

Воспользуемся условиями примера 1. В налоговом учете в момент ввода в эксплуатацию переданного безвозмездно компьютера установлены линейный метод начисления амортизации и срок его полезного использования 5 лет (компьютер по Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.02 года № 1, входит в третью амортизационную группу со сроком службы от 3 до 5 лет). В полученной справке некоммерческой организации указан срок его эксплуатации до передачи — 1 год. НК РФ позволяет при приобретении объектов основных средств, бывших в употреблении, уменьшать срок их полезного использования на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками (п. 12 ст. 259 НК РФ). Уменьшение же установленного срока эксплуатации на эту величину по объектам, полученным безвозмездно, может быть принято в штыки работниками налоговых органов. Поэтому во избежание споров с ними целесообразно этого не делать. Ежемесячная сумма амортизации в налоговом учете составит 800 руб/мес. (48 000 руб. : 60 мес.). Начиная с декабря 2002 года данная сумма ежемесячно будет уменьшать налогооблагаемую прибыль организации. Конец примера 3.

Как было сказано выше, в налоговом учете дата подписания акта приема-передачи передаваемого безвозмездно имущества признается датой получения внереализационного дохода. Причем это касается обоих возможных методов, используемых при исчислении налога на прибыль: как начисления, так и кассового. Пример 4

По договору дарения 4 ноября 2002 года строительная организация ЗАО «Орнамент» получило от учредителя материал — песок строительный в количестве 20 тонн, рыночная стоимость которого составила 75 000 руб. В этом же месяце в производство было списано 10 т песка. Оставшаяся часть песка по 5 т использовалась в производстве в декабре 2002 года и январе 2003 года. Передача материала оформлена актом приема-передачи. При поступлении песка на склад выписан приходный ордер. При этом в бухгалтерском учете производится следующая запись:

Дебет 10 Кредит 98 — 2— 75 000 руб. — оприходован переданный безвозмездно песок по рыночной стоимости.

По мере использования песка в производстве его стоимость признается внереализационным доходом:

Дебет 20 Кредит 10— 37 500 руб. (75 000 руб. : 20 т х 10 т) — списан песок в производство;Дебет 98 — 2 Кредит 91-1— 37 500 руб. — учтена во внереализационных доходах стоимость списанного в производство безвозмездно полученного песка.

Аналогичные проводки делаются в декабре и январе 2003 года на сумму 18 750 руб. (75 000 руб. : 20 т х 5 т). В налоговом учете общая стоимость переданного безвозмездно песка — 75 000 руб. — учтена во внереализационных доходах в ноябре 2002 года. Конец примера 4.

Читать дальше: Бланк уведомления о заключении трудового договора

Таким образом, в случае безвозмездного получения сырья и материалов, подлежащих использованию в производстве, у организаций, применяющих метод определения дохода по начислению, на конец отчетного периода могут быть расхождения между данными бухгалтерского и налогового учета по статье «Внереализационные доходы» на сумму не использованного в производстве имущества. В декларации по налогу на прибыль стоимость безвозмездно полученного имущества отражается по строке 030 листа 02 в составе внереализационных доходов. Кроме того, по итогам налогового периода эту сумму необходимо внести по строке 070 приложения 6 к листу 02 «Внереализационные доходы».

Налоговые обязательства

Безвозмездная передача (получение) имущества в большинстве своем приводит к дополнительным налоговым обязательствам обеих сторон. У одариваемой организации может возрасти величина налога на имущество предприятий. Как известно, данным налогом облагаются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе организации. Причем основные средства и нематериальные активы учитываются по остаточной стоимости (ст. 2 Закона РФ от 13.12.91 № 2030-1 «О налоге на имущество предприятий»). При исчислении налога на имущество учитывается остаточная стоимость безвозмездно переданных объектов основных средств и нематериальных активов по данным бухгалтерского учета (п. 4 инструкции Госналогслужбы России от 08.06.95 № 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий»). Стоимость же безвозмездно переданных товаров и материалов будет учитываться в расчете налога только если они не были проданы или использованы до конца отчетного (налогового) периода. Дарителю также предстоит расчет с бюджетом. В случаях, предусмотренных НК РФ, безвозмездная передача имущества признается реализацией (п. 1 ст. 39 НК РФ). В целях главы 21 «Налог на добавленную стоимость» НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признаются реализацией товаров (работ, услуг) (подп. 1 п. 1 ст. 146 НК РФ). Поэтому передающая сторона должна заплатить в бюджет НДС со стоимости передаваемого безвозмездно имущества. При этом налоговой базой по НДС считается его рыночная стоимость (п. 2 ст. 154 НК РФ).

Пример 5

Строительная организация ОАО «Стройсервис» безвозмездно передает некоммерческой организации материалы, балансовая стоимость которых составляет 40 000 руб. Сумма НДС, уплаченная поставщику материалов, предъявлена к вычету при принятии их к учету — 8000 руб. Рыночная цена переданных материалов составляет 48 000 руб., в том числе НДС — 8000 руб. Учредителями организации предусмотрено направление нераспределенной прибыли прошлых лет на расходы, связанные с безвозмездной передачей имущества некоммерческой организации. В бухгалтерском учете операции передача безвозмездно материалов отразится следующим образом:

Дебет 84 Кредит 10— 40 000 руб. — переданы безвозмездно материалы;Дебет 84 Кредит 68 субсчет «Расчеты по НДС»— 8000 руб. — начислен НДС при безвозмездной передаче материалов.Дебет 68 субсчет «Расчеты по НДС» Кредит 19— 8000 руб. — сторнируется ранее принятый к вычету НДС по материалам;Дебет 84 Кредит 19— 8000 руб. — отнесен на прибыль уплаченный поставщику материалов НДС.

Конец примера 5.

Счет-фактура выписывается дарителем на рыночную стоимость имущества в двух экземплярах. Свой экземпляр организация должна будет зарегистрировать в книге продаж. Одариваемый же в книге покупок НДС этот счет-фактуру не регистрирует (п. 11 постановления Правительства РФ от 02.12.2000 № 914). Организация-получатель не имеет права возместить данную сумму налога, так как она не оплачивает полученное имущество. Одним из обязательных условий принятия к вычету суммы НДС является ее уплата поставщику (ст. 171 НК РФ). Имеются и исключения. Так, не признаются объектом обложения НДС:

- передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также бюджетным учреждениям, государственным и муниципальным унитарным предприятиям;

- передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью.