Размер страховых взносов на 2018-2021 гг

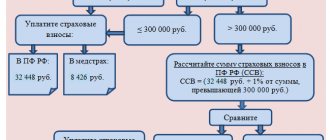

С 2021 года изменяется порядок расчета фиксированных взносов ИП, адвокатов, глав и членов КФХ и др. Статьей 430 НК РФ предусмотрены значения фиксированных взносов, не зависящие от МРОТ, как в 2015-2017 гг.

Взносы в ПФР с доходов превышающих 300 000 руб. будут рассчитываться как 1 % от суммы превышения, но не более максимально допустимой величины.

Фиксированные взносы ИП на 2018-2021 годы

| Страховые взносы в ПФР, ФФОМС | 2018 год | 2019 год | 2020-2021 год |

| Обязательный взнос в ПФР с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина взносов в ПФР | 212 360 руб. (26 545 руб. × | 234 832 руб. (29 354 руб. × | 259 584 руб. (32 448 руб. × |

| Взносы в ФОМС | 5 840 руб. | 6 884 руб. | 8 426 руб. |

Срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 руб. начиная с отчетности за 2021 год необходимо заплатить не позднее 1 июля следующего года за отчетным.

Так за 2021 год страховые взносы в ПФР с суммы превышения необходимо заплатить не позднее 2 июля 2021 года (так как 1 июля 2018 года выходной).

Страховые взносы по главам КФХ и их членам так же зафиксированы и соответствуют минимальной величине страховых взносов в ПФР и ФФОМС.

Изменения

Главным изменением с прошлым годом стало то, что обязанность на сбор фиксированных платежей переложили на Федеральную Налоговую Службу, т.е. по большому счету вернули им эту функцию, ведь до 2013 года именно они собирали все платежи. Так что, когда будете уплачивать взносы за себя, то обязательно измените реквизиты получателя и КБК, иначе деньги по старинке отправите в ПФР.

Новые реквизиты стоит брать у своего налогового органа или обновите свою бухгалтерскую программу, через которые платите обязательные фиксированные платежи.

Фиксированные платежи

Фиксированные платежи — это обязательные страховые взносы на пенсионное и медицинское страхование, которые платят индивидуальные предприниматели и другие группы, занимающиеся частной практики. Уплачивать их вы обязаны в любом случае, вне зависимости от:

- наличия у вас наемных работников;

- ведется или не ведется предпринимательская деятельность;

- применяемой системы налогообложения.

Если вы индивидуальный предприниматель и наемный работник по трудовому договору одновременно, то все равно вам необходимо уплатить взносы за себя как ип, даже если за вас уплатил взносы ваш работодатель. Многие ошибочно полагают, что раз за них уже уплатили, то они вправе не перечислять страховые взносы.

Ещё по теме: Как заработать на продаже б/у картриджей неплохие деньги.

Фиксированные платежи за себя для ип состоят из двух частей:

- взносы на обязательной страхование в ПФР и ФФОМС;

- взносы в ПФР, которые уплачивают ИП, получившие доход свыше 300 тыс.рублей.

Расчет суммы уплачиваемых взносов

Размер уплачиваемых им фиксированных платежей зависит напрямую от величины МРОТ и процентной ставки страховых взносов во внебюджетные фонды.

На 1 января 2021 года размер МРОТ остался прежним с 2021 годом (Закон № 82-ФЗ в ред. Федерального закона от 02.06.2016 № 164-ФЗ) и равняется семи тысячам пятистам рублям (7500 руб). Повышение МРОТ планируется произвести 1 июля 2021 года и будет составлять 7800 рублей (Федеральный закон от 19.12.2016 № 460-ФЗ).

Страховые ставки:

- ПФР — 26%

- ФФОМС — 5,1%

Таким образом окончательный расчет будет выглядеть так:

- Взносы за себя в ПФР: 7500 × 0,26 × 12 = 23 400

- Взносы в ФФОМС: 7500 × 0,051 × 12 = 4 590

- Итого за 2021: 23400 + 4590 = 27 990

Итого, за весь 2021 год индивидуальные предприниматели должны уплатить за себя 27 990 рублей. Для определения ежеквартальной суммы, просто поделите их на 4:

- 23400 / 4 = 5850 рублей в пенсионный за один квартал;

- 4590 / 4 = 1147,5 рублей на медицинское страхование в квартал.

Обратите внимание: МРОТ для расчетов берется тот, который был на начало года. Т.е. если даже в июле 2021 года МРОТ изменится, то до конца года при уплате страховых взносов будет браться именно 7500 рублей. Новые МРОТ в расчетах будет применяться только со следующего года, если 1 января 2021 года он не изменится.

Страховые взносы ИП за себя в 2021 году фиксированные

До 31 декабря 2021 года включительно, каждый индивидуальный предприниматель, зарегистрированный до 1 января 2021 года, обязан уплатить за себя следующие фиксированные страховые взносы за 2017 год (для тех, кто стал предпринимателями в течение года, есть суммы по месяцам и дням):

- Фиксированные страховые взносы в бюджет ПФР: 23 400,00

- Фиксированные страховые взносы в бюджет ФФОМС: 4 590,00

- Фиксированные страховые взносы в ТФОМС: за 2021 год не уплачиваются

Размер взносов рассчитан исходя из применяющегося с 1 июля 2016 года МРОТ 7500 рублей, величина которого не изменилась с 01.01.2017.

ПФР: 7500 * 26% * 12 мес. = 23 400,00 рублей.

ФФОМС: 7500 * 5.1% * 12 мес. = 4 590,00 рублей.

Взносы, в указанных выше размерах можно уплатить единовременно, а можно перечислять каждый месяц или раз в квартал. В последнем случае суммы уплаченных в течение отчетного (для УСН 6%) или налогового (для ЕНДВ) периода могут существенно снизить размер налога к уплате по данным спецрежимам, особенно в случае, если ИП не имеет работников. В таблице ниже суммы взносов разбиты по кварталам, месяцам и дням.

Суммы фиксированных страховых взносов ИП за себя в 2021 году

| Вид страховых взносов | В год | В квартал | В месяц | В день |

| Фиксированные взносы в ПФР | 23400,00 | 5850,00 | 1950,00 | 64,1096 |

| Фиксированные взносы в ФФОМС | 4590,00 | 1147,50 | 382,50 | 12,5753 |

| Всего фиксированных взносов: | 27990,00 | 6997,50 | 2332,50 | 76,6849 |

Весь год вы можете уплачивать любые суммы, больше или меньше указанных в таблице выше. Пеней и штрафов за это законом не предусмотрено, главное заплатить всю необходимую сумму до конца 2017 года. И когда вы будете перечислять последний платеж, вначале сложите на калькуляторе все уже уплаченные ранее взносы. Из сумм, указанных в столбце «В год» таблицы, вычтите полученные сложением суммы, и укажите в платежном поручении или квитанции в Сбербанк точно оставшиеся суммы и для ПФР и для ФФОМС.

Обращаем внимание, что внесенные изменения в статью 22.2 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», только закрепили ранее применявшееся правило об уплате фиксированных взносов в бюджет ПФР. Как и ранее, всю сумму взносов, зачисляемую в Пенсионный фонд РФ перечисляем одним платежным документом, используя КБК на выплату страховой пенсии. При этом в 2021 году КБК один для всех фиксированных страховых взносов, в том числе и в размере 1% с суммы дохода сверх 300 тысяч рублей (касается доходов 2021 года). Разумеется, получателем страховых взносов указываем ИФНС.

Расчет взносов при доходе ИП свыше 300 тыс.руб.

В том случае, если годовая сумма дохода индивидуального предпринимателя превышает триста тысяч рублей, а я надеюсь, что так у вас и будет, то дополнительно в пенсионный фонд ему придется уплатить 1% от дохода, превышающего 300 т.р.

Ещё по теме: Пошаговая инструкция как открыть ИП в 2021 году самостоятельно без посредников

Не запутайтесь, вам понадобится платить 1% не от общего дохода, а от разницы фактического дохода и 300 000.

Давайте разберем на примере:

Если в 2021 году индивидуальный предприниматель заработает 700 000 рублей, то помимо фиксированных 23 400 рублей в ПФР ему придется уплатить ещё 4000 рублей сверху.

1% в ПФР: (700 000 — 300 000) × 0,01 = 4 000

Итого в ПФР наш ИП заплатит 27 400 (23 400 + 4 000) рублей. А всего его сумма его страховых взносов будет равняться 31 990 (27400 + 4590) рублей.

Обратите внимание, что страховые взносы в ФФОМС остаются неизменны вне зависимости от годового дохода.

Существует максимальный размер уплачиваемого взноса в ПФР, его размер так же зависит от величины МРОТ и вычисляет по формуле:

8 × МРОТ × 0,26 × 12

Таким образом, максимальный взнос в пенсионный фонд в 2021 году составит 187 200 рублей (8 × 7500 × 0.26 × 12)

К примеру, вы заработаете 30 млн.руб за 2021 год, то ваш взнос в ПФР мог бы равняться:

(30 000 000 — 300 000) × 0,01 + 23 400 = 320 400 рублей.

Но так как есть ограничение на взнос вы в любом случае уплатите 187 200 рублей.

Доход ИП определяется в зависимости от выбранной системы налогообложения.

Единый отчёт по взносам в налоговую

Отчитываться по взносам за сотрудников (кроме взносов «на травматизм») предстоит в налоговую. Сейчас вы сдаёте два разных отчёта — РСВ-1 в пенсионный фонд и 4-ФСС в соцстрах. В 2021 году их заменит единый отчёт, форму которого обещают утвердить к октябрю этого года. Сдавать его нужно по итогам квартала до 30 числа следующего месяца. Впервые вы столкнётесь с новой формой в апреле 2017 года.

За не вовремя сданный отчёт налоговая назначит штраф за каждый месяц просрочки — 5% от неуплаченных взносов, но не меньше 1 000 рублей и не больше 30%.

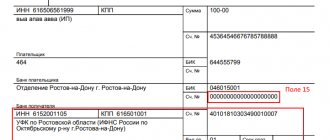

Новые КБК для уплаты взносов

При оплате страховых взносов необходимо быть внимательными с КБК-кодами, так как они изменились. Также с 2021 года нет отдельного КБК для уплаты 1% в ПФР от дохода, превышающего 300 000, который вы будете уплачивать в 2021 году.

- 182 1 0210 160 — фиксированные взносы в ПФР ИП за себя (по данному КБК и будете платить 1%);

- 182 1 0213 160 — фиксированные взносы в ФФОМС ИП за себя.

Ещё по теме: Идеи для бизнеса с минимальными вложениями 2021 — малый бизнес для начинающих

КБК для фиксированных взносов ИП за себя в 2017 году

С 1 января 2021 года администратором всех платежей по страховым взносам, за исключением взносов в ФСС от НС и ПЗ, является ФНС РФ. Соответственно, КБК страховых взносов слева теперь начинаются с цифр «182», как и в КБК по налогам и сборам. Однако изменились цифры и в других разрядах, и текст, который указывается в поле «Назначение платежа». Но это не все изменения, которые произошли.

Отдельно назначены КБК по страховым взносам, которые нужно уплатить только за 2021 год. За периоды, начиная с 01.01.2017 по точно таким же страховым взносам КБК уже другие. Более того, за разные отчетные периоды прошлых лет: до 31.12.2009 и с 01.01.2010 по 31.12.2012, по которым образовалась задолженность, теперь тоже свои коды бюджетной классификации.

И главное! С 2021 года больше нет раздельных КБК для обычных фиксированных платежей, которые уплачивают все ИП, и для взносов в размере 1% с суммы дохода, превышающей предельную величину (300 тыс. руб. в 2015 — 2021 г.г.). Все фиксированные взносы теперь уплачиваем по единому КБК на страховую пенсию.

Мы не стали приводить здесь полное название кодов бюджетной классификации, а сразу привели тексты в такой вид, в котором рекомендуем написать в реквизите «Назначение платежа» платежных поручений. Однако, для вашего удобства, мы разделили КБК по отчетным периодам в разные таблицы.

КБК для уплаты фиксированных страховых взносов в 2021 году за периоды с 01.01.2013 по 31.12.2016

КБК для заполнения платежных поручений для фиксированных платежей ИП в 2021 году в ПФР (только для уплаты задолженности за 2013 — 2016 годы).

| Код | Наименование КБК |

| 18210202140061100160 | Рег № 000-000-000000 Страховые взносы на ОПС в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающей 300000 руб) за 2021 г. |

| 18210202140061200160 | Рег № 000-000-000000 Страховые взносы на ОПС в фиксированном размере, зачисляемые в бюджет ПФР на выплату страховой части пенсии (с суммы дохода плательщика, полученного сверх 300000 руб) за 2016 г. |

| 18210202140062100160 | Рег № 000-000-000000 Пени по страховым взносам на ОПС в фиксированном размере, зачисляемым в бюджет ПФР на выплату страховой пенсии за 2021 г. |

| 18210202140062200160 | Рег № 000-000-000000 Проценты по страховым взносам на ОПС в фиксированном размере, зачисляемым в бюджет ПФР на выплату страховой пенсии за 2021 г. |

| 18210202140063000160 | Рег № 000-000-000000 Штраф по страховым взносам на ОПС в фиксированном размере, зачисляемым в бюджет ПФР на выплату страховой пенсии за 2021 г. |

КБК для заполнения платежных поручений по фиксированным взносам ИП в 2021 году в ФФОМС (только для уплаты задолженности за 2012 — 2016 годы).

| Код | Наименование КБК |

| 18210202103081011160 | Рег № 000-000-000000 Страховые взносы на ОМС в фиксированном размере, зачисляемые в бюджет ФФОМС (страховые взносы на ОМС работающего населения за 2021 г) |

| 18210202103082011160 | Рег № 000-000-000000 Пени по страховым взносам на ОМС в фиксированном размере, зачисляемым в бюджет ФФОМС (пени по страховым взносам на ОМС работающего населения за 2021 г) |

| 18210202103083011160 | Рег № 000-000-000000 Штраф по страховым взносам на ОМС в фиксированном размере, зачисляемым в бюджет ФФОМС (штраф по страховым взносам на ОМС работающего населения за 2021 г) |

Уменьшение налога на сумму взносов

Радует тот факт, что даже во время кризиса правительство не стало отменять возможность уменьшить на сумму страховых взносов, но не более чем 50% от налога. Возможностью этой могут воспользоваться все индивидуальные предприниматели, кроме тех, кто использует патентную систему налогообложения.

Например, возьмем ИПшника на УСН «Доходы» с общим оборотом в 2 млн. рублей в год, то он сможет уменьшить свой налог на сумму уплачиваемых взносов:

- сумма обязательных взносов: 27 990 + ((2 000 000 — 300 000) × 0,01)) = 44 990 рублей

- налог на УСН «Доходы»: 2 000 000 × 0,06 = 120 000 рублей.

В данном случае наш ИПшник в итоге фактически заплатит налог0 = 75010 рублей.

А в итоге за год он заплатит те же 120 000 рублей (налог + взносы);

МРОТ вырос, вырастут ли взносы ИП?

Летом 2021 года размер МРОТ вырос на 300 рублей с 7,5 тысяч рублей до 7,8 тысяч рублей. Но на страховых взносах ИП это никак не скажется в этом году, т.к. обычно для расчетов взносов берется размер МРОТа на начало года. Но это значит, что в 2021 году размер фиксированных страховых взносов точно вырастет. А если учесть планы правительства поднять размер МРОТ до прожиточного минимума, то можно ожидать, что страховые взносы для ИП в 2021 году пропорционально вырастут изменению размера МРОТа.