Кто должен исполнять обязанность по уплате налога

Обязанность перечисления НДФЛ в бюджет возникает при наличии объекта налогообложения.

При этом можно выделить следующие категории его плательщиков:

- Физлица как самостоятельные плательщики НДФЛ с суммы полученного дохода.

- Организации и ИП – в качестве налогового агента при удержании налога с выплаченного сотрудникам дохода.

В случае если организация имеет обособленные подразделения, нужно придерживаться порядка осуществления оплаты НДФЛ по филиалам, о котором рассказывается в материале «Если НДФЛ за подразделение ушел по адресу головного офиса, санкций не будет».

Какие нарушения бывают в области налогообложения НДФЛ

Ответственность по НДФЛ наступает в следующих случаях:

- Если налогоплательщик или налоговый агент не произвел оплату налога или оплатил его, но не в полной сумме (об этом – в материале «Минфин не поддерживает предложение о повышении штрафа для налоговых агентов до 200% от неуплаченных сумм»).

- Если плательщик (агент) не отчитался по установленным для НДФЛ формам или допустил в них ошибки. Подробности – в публикациях:

- «Штрафы за 6-НДФЛ: правила наложения»;

- «Штраф будут налагать за любые ошибки в 2-НДФЛ».

Удерживать ли прошлогодний НДФЛ из доходов нового года

Сообщить ИФНС о невозможности удержания НДФЛ — сдать справку 2-НДФЛ с признаком «2» — нужно не позднее 1 марта года, следующего за тем, в котором этот НДФЛ был исчисленп. 5 ст. 226 НК РФ. Но в январе — феврале, то есть за время с начала года до сдачи сообщения, физлицо может успеть получить от вас какие-то денежные доходы (например, зарплату). Нужно ли удерживать из них остаток НДФЛ, исчисленного в 2016 г., но по какой-то причине не удержанного до конца года? Раньше нужно было, а теперь — нет: не ошибитесь, действуя по инерции

15.11.2017 Н.А. Мартынюк, эксперт по налогообложению

Как раньше

Из любых денег, выплачиваемых с окончания отчетного года и до сдачи за него справок 2-НДФЛ с признаком «2» или до наступления крайнего срока их сдачи, прошлогодний налог следовало удержать и перечислить в бюджет. И в справке 2-НДФЛ за отчетный год, сдаваемой с признаком «1», надо было показать такой налог как удержанный и уплаченный. Это следовало из разъяснений Минфина. Но они были актуальны только до 2021 г.

Как теперь

Сейчас так сделать не получится.

Во-первых, норма НК, на которую в своих разъяснениях опирался Минфин, с 01.01.2016 сформулирована по-новому.

Теперь там сказано, что сообщить о невозможности удержать налог следует в том случае, если его сумму невозможно было удержать «в течение налогового периода», то есть года.

Получается, что из доходов, выплачиваемых физлицу в новом году, НДФЛ с прошлогоднего дохода мы уже не удерживаем.

Во-вторых, если сделать так, как раньше, то данные об этом налоге в расчете сумм налога по форме 6-НДФЛ и в справках о доходах физлиц по форме 2-НДФЛ за 2021 г. не сойдутся.

В форме 2-НДФЛ налог будет показан как удержанный. А в форме 6-НДФЛ — как исчисленный, но не удержанный, так как в эту форму попадают удержания, сделанные до конца отчетного периода.

Не удастся такой налог внести и в форму 6-НДФЛ за 2021 г., так как в нее должны попасть только налоги, исчисленные в 2017 г. А момент исчисления налога совпадает с моментом получения дохода, то есть в нашем случае приходится на 2016 г.

Специалист ФНС согласен с тем, что исчисленный в 2021 г. НДФЛ не нужно удерживать из других доходов начала 2021 г., выплачиваемых до сдачи справки 2-НДФЛ с признаком «2».

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

КУДИЯРОВА Елена Николаевна

Советник государственной гражданской службы РФ 3 класса

“У налогового агента нет обязанности доудерживать НДФЛ, исчисленный с полученного в 2021 г. неденежного дохода (с матвыгоды, доходов в натуральной форме), из денежных доходов, выплачиваемых физлицу в 2021 г. до крайнего срока сдачи сообщения о невозможности удержать налог за прошлый год (или до сдачи сообщения, если оно сдается ранее).

Если налоговый агент до окончания налогового периода 2016 г. не удержал у физлица исчисленный с его дохода НДФЛ ввиду отсутствия такой возможности, он обязан направить и в налоговый орган, и самому физлицу сообщение о невозможности удержать НДФЛ за налоговый период 2021 г. не позднее 1 марта 2021 г.”

Очевидно, это верно для НДФЛ не только с неденежных доходов, но и с любых других выплаченных физлицу в 2021 г. доходов, налог с которых вам не удастся удержать до 01.01.2017.

***

Итак, ИФНС нужно уведомить о сумме налога, оставшейся не удержанной на 1 января года, следующего за годом выплаты физлицу неденежного дохода. То есть включить налог в справку 2-НДФЛ с признаком «2» и сдать ее не позднее 1 марта года, следующего за тем, в котором не был удержан НДФЛ.

Эту сумму физлицу придется заплатить самостоятельно не позднее 1 декабря на основании направленного ему инспекцией налогового уведомления, то есть без подачи декларации.

Главная Книга

Подписка Разместить:

Когда наступает ответственность за неуплату налога

Работодатель, который, выступая в качестве налогового агента, обязан удержать НДФЛ с дохода, выплаченного им в пользу сотрудника, также может быть уличен в неуплате налога. При этом совершить указанное уклонение он может разными способами, от которых зависит число санкций, применимых в каждой конкретной ситуации. Подробнее о таких нарушениях можно узнать из статьи «Какая ответственность предусмотрена за неуплату НДФЛ?».

Советуем вам также обратить внимание на статью, в которой идет речь о том, наступает ли ответственность, если плательщик произвел оплату налога на следующий день после предусмотренной для уплаты крайней даты, – «Соблюдайте срок уплаты НДФЛ в бюджет».

Существуют ситуации, когда налоговый агент не уплатил налог, однако налоговый орган указанное правонарушение не выявил. В этой ситуации может возникнуть вопрос: в течение какого времени у контролеров есть возможность привлечь нарушителя к ответственности? Ответ вы узнаете из статьи «ФНС рассказала, как считать срок «налоговой» давности агентам по НДФЛ».

Указанный в данной статье срок учитывает способ получения дохода – наличными, безналичным путем, в натуральной форме или в виде материальной выгоды.

Некоторые недобросовестные плательщики для минимизации своих затрат пытаются сэкономить на налогах. Чаще всего это связано именно с зарплатными налогами, т. к. это основная масштабная статья расходов у большинства организаций. Чтобы скрыть от контролеров реальный доход сотрудника, работодатель может прибегнуть к конвертной выдаче заработной платы, тем самым снижая налогооблагаемую базу для исчисления НДФЛ и страховых взносов.

Когда за конвертную зарплату (неуплату НДФЛ с сумм выплаченных зарплатных доходов) для работодателя может наступить уголовная ответственность, узнайте из нашего материала.

Для работника, получающего зарплату в конверте, также может наступить ответственность по НДФЛ (если он осведомлен о том, что налоговые отчисления из его заработной платы работодатель не удерживает и не уплачивает).

При получении дохода, с которого не произведено удержание НДФЛ, работник должен самостоятельно оформить декларацию, передать ее в налоговый орган (до 30 апреля последующего года) и уплатить налог. Если он этого не делает, налоговый орган может взыскать с него НДФЛ и пени. За непредставление декларации работника могут подвергнуть штрафу в размере 5% от невыплаченной суммы налога за каждый полный или неполный месяц со дня, когда ее нужно было представить. Неуплата НДФЛ в крупном размере может повлечь и уголовное наказание.

Совершив правонарушение, связанное с неуплатой НДФЛ, плательщик, помимо неуплаченной суммы и штрафа, должен перечислить в бюджет РФ сумму пени. Однако ее начисление имеет некоторые особенности. При этом следует определить:

- Наличие обстоятельств, когда пеня не может быть начислена.

- Может ли ИФНС самостоятельно начислить сумму пени.

Акцент на этих вопросах сделан в материале «Что грозит НДФЛ-агенту, не удержавшему налог?».

Как рассчитать пени, узнайте из материала «Пени повысили, но не для всех».

Очень важно, осуществляя оплату пени, начисленной за неуплату налога, не ошибиться в реквизитах, ведь КБК, в зависимости от категории плательщика и вида полученного дохода, меняется.

Реквизиты для оплаты пени по НДФЛ в 2019-2020 годах остались неизменны и представлены в материале «КБК для перечисления пеней по НДФЛ в 2019–2020 годах».

Что же касается штрафа, правильно рассчитать его сумму вам поможет наш материал «Какая ответственность предусмотрена за неуплату НДФЛ?».

Когда нужно удержать налог

При каждой выплате доходов работнику у налогового агента возникает обязанность удержать НДФЛ и не позднее следующего дня перечислить его в бюджет.

Удержанный НДФЛ надо перечислить в бюджет в следующие сроки (п. 1, 2 ст. 223, п. 6 ст. 226 НК РФ):

- с зарплаты, включая выплаченный за первую половину месяца аванс, – не позднее дня, следующего за днем выплаты зарплаты за месяц (окончательный расчет);

- с зарплаты при увольнении – не позднее дня, следующего за днем выплаты зарплаты при увольнении;

- с отпускных и больничных (включая пособие по уходу за больным ребенком) – не позднее последнего дня месяца, в котором выплачивались отпускные или больничные (п. 6 ст. 226 НК РФ);

- любые другие доходы, включая доходы в натуральной форме, – не позднее дня, следующего за днем выплаты любых других доходов.

Можно ли уменьшить вину налогового агента

Законодательством в сфере прав – гражданского, уголовного, административного и пр. – предусмотрены такие условия, которые позволяют уменьшить ответственность лица за совершенное правонарушение, при этом НК РФ тоже предусматривает эту возможность. О том, как обосновать уменьшение вины работодателя, рассказывается в материале «Финансовые трудности налогового агента — организации могут смягчить ответственность».

Рассмотрим еще одну ситуацию, при которой может возникнуть вопрос, будет ответственность смягчена или нет?

Организация выполняет все свои обязанности налогового агента, своевременно представляет сведения 2-НДФЛ, уплачивает исправно налог, и все предыдущие результаты налоговых проверок были положительными. Но в какой-то момент она пропустила срок перечисления налога. Такая хорошая репутация поможет смягчить ответственность налогоплательщика? Ответ на этот вопрос вы найдете здесь.

А о том, какие факторы дают возможность смягчить ответственность плательщика, читайте в материале «Ст. 123 НК РФ: вопросы и ответы».

Когда не возникает ответственность по уплате НДФЛ

Бывают случаи, при которых на первый взгляд может показаться, что нарушение совершено, но на самом деле вина налогоплательщика не наступает. Например:

- Физлицо осуществило оплату налога до наступления обязанности по перечислению НДФЛ в бюджет, т. е. доход он еще не получил. Обоснование того факта, что при таких обстоятельствах правонарушения не будет, вы найдете в материале «Если НДФЛ перечислен досрочно, штрафа по ст. 123 НК РФ не будет».

- Налоговый агент НДФЛ перечислил в бюджет, но сотрудникам доход еще не выплатил. Об этой ситуации читайте в статье «Правомерно ли привлекать налогового агента к ответственности за досрочное перечисление в бюджет НДФЛ?».

- Перечисление налога за филиал в налоговый орган по месту регистрации головной организации. Зачастую, заметив такую ошибку, налоговый орган пытается привлечь налогоплательщика. Аргументы, которые помогут вам избежать ответственности, а также решения арбитражной практики и письма контролирующих органов вы найдете в публикациях:

- «За ошибочное перечисление НДФЛ по месту головного офиса штраф не полагается»;

- «Минфин России: если НДФЛ за подразделение перечислен по месту нахождения головного офиса, штрафа не будет».

- Налоговый орган нашел вину физлица в неуплате налога при совершении им какого-либо крупного приобретения, считая, что поводом для такой покупки стало получение скрытого дохода. Тем самым на основании произведенных физлицом затрат начисляет сумму штрафа. Почему такие действия налоговиков неправомерны, можно узнать из материалов:

- «Налоговики не вправе доначислять НДФЛ, основываясь на расходах налогоплательщика»;

- «ФНС предостерегла инспекции от доначисления НДФЛ на расходы налогоплательщиков».

- «НДФЛ-отчетность при реорганизации — что изменится в 2018 году?»;

- «Налог на выигрыш в лотерею будут взимать по-новому».

Чтобы не быть оштрафованными, налогоплательщики и налоговые агенты по НДФЛ должны постоянно отслеживать изменения законодательства по этому вопросу. Помогут вам в этом материалы нашего сайта:

Рассмотренные случаи привлечения к ответственности за неуплату НДФЛ позволят вам сориентироваться, как правильно вести себя в подобных обстоятельствах на практике. Не попасть в неприятные ситуации или выйти из них с минимальными финансовыми потерями вам всегда поможет наша постоянно обновляющаяся рубрика «Штраф (НДФЛ)».

Действия налогового агента в случае неудержания НДФЛ

Большинство доходов, выплачиваемых фирмой работникам в течение года, облагаются налогом на доходы физических лиц (НДФЛ). Этим налогом облагают зарплату, премии, надбавки, доплаты и другие выплаты.

Налог удерживают непосредственно из суммы дохода, который получил работник. При этом доходы могут быть получены как от источников в Российской Федерации, так и от источников за ее пределами.

О сроках уплаты НДФЛ

Нужно отметить, что для разных видов доходов установлены разные сроки перечисления НДФЛ в бюджет.

Удержанный НДФЛ надо перечислить в бюджет в следующие сроки (п. 1, 2 ст. 223, п. 6 ст. 226 НК РФ):

- с зарплаты, включая выплаченный за первую половину месяца аванс, – не позднее дня, следующего за днем выплаты зарплаты за месяц (окончательный расчет);

- с зарплаты при увольнении — не позднее дня, следующего за днем выплаты зарплаты при увольнении;

- с отпускных и больничных (включая пособие по уходу за ребенком) — не позднее последнего дня месяца, в котором выплачивались отпускные или больничные;

- любые другие доходы, включая доходы в натуральной форме, — не позднее дня, следующего за днем выплаты любых других доходов.

Когда не смогли удержать налог

В случаях, когда вы выплатили кому-либо из своих работников доход, но не смогли удержать налог из этого дохода и не перечислили его в бюджет, вам предстоит сообщить об этом в инспекцию — до 1 марта.

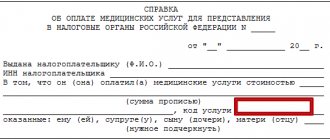

Сообщают в ИФНС по установленной форме — в виде справки 2-НДФЛ, в которой проставляют признак «2». В ней указывают сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

Работнику придется заплатить не удержанный с него работодателем налог самостоятельно не позднее 1 декабря.

Обратите внимание: непредставление в установленный срок налоговым агентом документов и (или) иных сведений, предусмотренных Налоговым кодексом, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Как могут наказать за неуплату?

Если вы должны были удержать и перечислить в бюджет НДФЛ, но не удержали и (или) не перечислили его, то налоговый орган вас оштрафует. Штраф установлен частью 1 статьи 123 Налогового кодекса, устанавливающей ответственность налогового агента:

- за неудержание налога или неполное удержание налога;

- неперечисление налога, т.е. удержали, но не перечислили налог;

- несвоевременное перечисление налога, т.е. удержали, но не перечислили налог в срок);

- неполное перечисление налога, т.е. удержали, но перечислили не всю сумму налога.

Размер штрафа — 20% от суммы налога, которую вы не удержали и (или) не перечислили в бюджет.

Однако налоговый агент может избежать ответственности по ч. 1 ст. 123 НК РФ. Условие – одновременное выполнение следующих пунктов:

- налоговый расчет представлен в ИФНС в срок;

- в налоговом расчете отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджет;

- налоговым агентом самостоятельно перечислена сумма налога, не перечисленная в срок, и соответствующие пени до момента, когда ему стало известно об обнаружении факта несвоевременного перечисления налога или о назначении выездной проверки.

Удержания из доходов работников

В обязательном порядке осуществляются удержания по исполнительным документам. Об этом напоминает Минфин России в письме от 23.12.2019 г. № 03-04-06/100331.

Исполнительные документы – это:

- исполнительные листы, выдаваемые судами на основании принимаемых ими решений;

- судебные приказы;

- нотариально удостоверенные соглашения об уплате алиментов;

- постановления судебного пристава-исполнителя.

Как правило, размер суммы, которую необходимо удержать по исполнительным документам, не может превышать 50% заработка работника.

Однако есть случаи взыскания, при которых могут удержать до 70% заработка. Перечень таких случаев приведен в части 3 статьи 99 Федерального закона от 02.10.2007 г. № 229-ФЗ «Об исполнительном производстве».

Так, удержания в размере 70% заработка работника возможны:

- при взыскании алиментов на несовершеннолетних детей;

- при возмещении вреда, причиненного здоровью;

- при возмещении вреда лицам, понесшим ущерб в результате смерти кормильца;

- при возмещении ущерба, причиненного преступлением.

Помните, что размер удержания из заработной платы и иных доходов должника исчисляется из суммы, оставшейся после удержания налогов.