Что такое социальный налоговый вычет и когда им можно воспользоваться

В России доходы граждан, за некоторыми исключениями, облагаются налогом в 13%. Но иногда государство позволяет не платить эти деньги или вернуть ранее перечисленные. Налоговый вычет НК РФ, статья 219. Социальные налоговые вычеты — это часть дохода, которая не облагается налогом. Соответственно, если вы оформите его на некую сумму, то получите 13% от неё.

Социальный налоговый вычет предоставляется, если вы тратите деньги на следующие цели.

Благотворительность

Оформить налоговый вычет можно, если вы переводили средства:

- благотворительным организациям;

- социально ориентированным некоммерческим организациям на деятельность, разрешённую НКО в России;

- некоммерческим организациям, которые работают в сфере науки, культуры, физкультуры и любительского спорта, образования, здравоохранения, защиты прав и свобод человека, социальной поддержки граждан, охраны окружающей среды и защиты животных;

- некоммерческим организациям на формирование или пополнение целевого капитала;

- религиозным организациям на уставную деятельность.

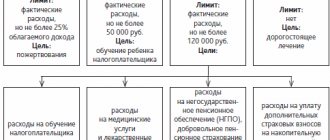

Налоговый вычет разрешается заявить на всю сумму израсходованных денег. Но это не значит, что вам вернётся всё потраченное, — только 13% от него. Есть и ещё одно ограничение: вычет разрешается получить не более чем на 25% от годового дохода.

Допустим, вы получаете 800 тысяч рублей в год. Если за 12 месяцев вы перевели на благотворительность 150 тысяч, то сможете заявить к вычету всю сумму и вернуть 13% от неё — 19,5 тысячи. Если перевели в НКО 250 тысяч, вычет составит 200 тысяч, так как он не может превышать четверти годового дохода. А потому максимум к возврату — 13% от 200 тысяч, или 26 тысяч.

Образование

Вычет можно получить за обучение:

- собственное — до 120 тысяч рублей в год, что вернёт вам 15,6 тысячи;

- брата или сестры — до 120 тысяч;

- детей — до 50 тысяч за каждого, что составит 6,5 тысячи.

Подойдёт практически любая образовательная организация — от вуза до автошколы и курсов. Но у неё обязательно должна быть лицензия.

Оформить вычет можно в течение трёх лет с момента, как вы потратились. А ещё если обучение многолетнее и долгосрочное, то выгоднее каждый год вносить небольшую сумму, а не рассчитываться единовременным платежом. Потому что в последнем случае вычет можно будет получить только за год, когда была проведена оплата.

Допустим, вы студент вуза, в котором годовое обучение стоит 50 тысяч рублей. Но можно отдать 200 тысяч разом. Если вы будете перечислять 50 тысяч каждый год, то сможете четыре раза получить по 6,5 тысячи рублей. Если заплатите всю сумму целиком — то один раз, 15,6 тысячи.

Лечение и покупка лекарств

Вернуть деньги можно, если вы обращались в медицинское учреждение, которое находится в России и имеет соответствующую лицензию. Причём вычет положен не только за оплату непосредственно услуг и препаратов, назначенных врачом, — вернуть можно и часть трат на добровольное медицинское страхование.

Вычет предусматривается при расходах на лечение своё, супруга, несовершеннолетних детей, родителей. Но платёжные документы при этом должны быть оформлены на имя получателя. Срок давности получения вычета — три года. Максимальная сумма — 120 тысяч, то есть 15,6 тысячи к выдаче. Исключение — дорогостоящее лечение, по которому можно заявить в виде вычета всю затраченную сумму и получить 13% от неё. Что считается дорогостоящим лечением, устанавливает Постановление Правительства РФ от 08.04.2020 № 458 правительство РФ.

Пенсия

Вычет оформляется, если вы платили:

- пенсионные взносы по договору негосударственного пенсионного обеспечения за себя, супруга, детей, родителей, внуков, бабушек и дедушек;

- страховые взносы по договору добровольного пенсионного страхования за себя, супруга, родителей, детей‑инвалидов;

- дополнительные страховые взносы на накопительную пенсию.

Размер вычета не может превышать 120 тысяч рублей в год.

Страхование жизни

Вернуть можно часть денег, заплаченных по договору добровольного страхования жизни, который заключён на срок более пяти лет. Подойдёт контракт, оформленный на себя, супруга, детей или родителей. Максимум тот же: 120 тысяч рублей.

Независимая оценка квалификации

Если вы прошли независимую оценку своей квалификации платно, то можете компенсировать часть расходов. Максимальная сумма вычета — 120 тысяч рублей.

Нк рф ст 219

В соответствии с п. 2 ст. 219 НК РФльгота в виде социального вычета в большинстве случаев может быть заявлена при подаче налоговой декларации за отчетный период. При этом при обращении к работодателю вычеты по расходам на лечение и обучение, а также связанные с уплатой пенсионных (страховых) платежей в негосударственные фонды могут быть использованы раньше.

Рекомендуем прочесть: Если я должник имеют ли право судебные приставы арестовывать имущество жены

Статья 219 НК РФ позволяет отнести к социальным вычетам, на которые уменьшается уплачиваемый НДФЛ, пенсионные взносы, а также страховые взносы по добровольному страхованию жизни. Причем речь идет о взносах, уплачиваемых в негосударственные пенсионные фонды, и что немаловажно, о части платежей, направляемых на накопительную часть пенсии. Данные права определены в подп. 4 и 5 п. 1 ст. 219 НК РФ.

Сколько можно получить при оформлении нескольких социальных налоговых вычетов

В один год можно получить вычет по нескольким расходам из разряда социальных. Но максимум и в этом случае составит 120 НК РФ, статья 219. Социальные налоговые вычеты тысяч за всё. То есть если вы потратили на образование 120 тысяч рублей, то получить вычет за остальное уже не удастся. Но есть исключения.

Образование детей, затраты на благотворительность и дорогостоящее лечение не суммируются в рамках указанного максимума. Вычеты на эти расходы доступны дополнительно к 120 тысячам.

Какие документы нужны, чтобы получить социальный налоговый вычет

Во всех случаях понадобится справка 2‑НДФЛ о доходах и удержанных налогах за год. Её можно взять у работодателя или найти в личном кабинете на сайте налоговой, где она появится после 1 марта. Остальное зависит от того, какой именно вычет вы оформляете, — вам понадобятся копии указанных ниже бумаг, если не отмечено иное.

Благотворительность

- договор на пожертвование Социальный вычет по расходам на благотворительность ;

- платёжные документы: чеки, квитанции, банковские выписки, платёжные поручения;

- документы, подтверждающие статус получателя и цель пожертвования.

Образование

- платёжные документы <�Письмо> ФНС России от 22.11.2012 № ЕД‑4‑3/[email protected] ;

- лицензия образовательного учреждения;

- договор на обучение, если заключался;

- документы, подтверждающие родство, если вычет получаете не за своё образование.

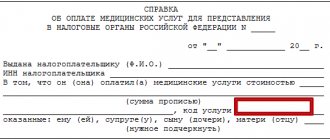

Лечение

Если оплачивали медицинские услуги <�Письмо> ФНС России от 22.11.2012 № ЕД‑4‑3/[email protected] :

- договор на их оказание, если заключался;

- лицензия медучреждения, если в договоре нет её реквизитов;

- справка об оплате медицинских услуг (оригинал).

Если покупали лекарства:

- рецепт на препараты со штампом, содержащим фразу «Для налоговых органов Российской Федерации, ИНН налогоплательщика» (оригинал);

- платёжные документы;

- бумаги, подтверждающие степень родства, если нужны.

Если оплачивали ДМС:

- платёжные документы;

- договор;

- бумаги, подтверждающие степень родства.

Пенсия

- платёжные документы По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни ;

- договор с негосударственным пенсионным фондом;

- выписка с именного пенсионного счёта;

- бумаги, подтверждающие степень родства.

Страхование жизни

- платёжные документы Письмо Минфина России от 30 апреля 2020 года № 03‑04‑05/35928 ;

- договор со страховой с указанием реквизитов лицензии компании;

- бумаги, подтверждающие степень родства.

Независимая оценка квалификации

- платёжные документы Федеральный закон от 03.07.2016 № 251‑ФЗ ;

- выписка из Реестра центров оценки квалификации;

- договор с центром оценки;

- свидетельство о квалификации.

Статья 219

1. Максимальный размер социального налогового вычета на обучение (вкупе с другими двумя — затратами на лечение и расходами на негосударственное и добровольное пенсионное обеспечение) составляет 120 000 руб. за календарный год. Как мы уже говорили, если налогоплательщик в течение налогового периода не платил за лечение, не покупал лекарства или медицинскую страховку, а также не заключал договоры негосударственного или добровольного пенсионного страхования, то все 120 000 руб. можно заявить в качестве налогового вычета на обучение.

Договором пожертвования, заключенным между жертвователем и некоммерческой организацией, или завещанием может быть предусмотрена передача для пополнения сформированного целевого капитала ценных бумаг, соответствующих установленным законом критериям, и (или) недвижимого имущества в соответствии с условиями договора пожертвования или завещанием.

Рекомендуем прочесть: Какая надбавка положена к пенсии после 80 лет

Как получить социальный налоговый вычет

В зависимости от вида вычета получить его можно двумя способами.

Через работодателя

В этом случае бухгалтер вашей компании временно не будет удерживать налог с вашей зарплаты, пока вы не исчерпаете лимит. Через работодателя можно оформить вычет на образование, лечение, пенсионные и страховые взносы.

Для начала вам надо получить уведомление о подтверждении права на вычет, которое вы позже принесёте в бухгалтерию. Для этого нужно документы, которые указаны выше, и соответствующее заявление направить в налоговую. Сделать это можно лично, через почту или через кабинет на сайте ФНС.

Последнее проще всего. Для этого нужна неквалифицированная электронная подпись, которую можно оформить здесь же, на сайте. Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля. Пролистайте до «Получить ЭП». Процесс занимает, по уверению администрации сайта, от 30 минут до суток.

После этого можно оформлять уведомление. Выберите кнопку «Жизненные ситуации», затем «Запросить справку и другие документы» и «Получить справку о подтверждении права на получение социальных вычетов».

Затем нужно будет указать, сколько вы потратили денег, кто ваш работодатель, а также приложить все необходимые документы.

Уведомление будет готово в течение месяца. Его нужно забрать из налоговой и вместе с заявлением на получение вычета (пишется в свободной форме) передать бухгалтерам вашей компании. Дальше они всё сделают сами.

Через налоговую

В этом случае вы обращаетесь за вычетом непосредственно в ФНС. В случае одобрения вам перечисляют всю сумму единовременно. Чтобы этого добиться, нужно обратиться в инспекцию с пакетом документов и декларацией 3‑НДФЛ. Опять же, это можно сделать лично, через почту или онлайн на сайте налоговой. Проще всего, разумеется, последнее.

У Лайфхакера есть максимально подробная инструкция, как оформить вычет через личный кабинет, с картинками.

ФНС должна в течение месяца просмотреть документы и одобрить вычет или отклонить его. Но у инспекторов также есть право провести камеральную проверку, что удлинит процесс до трёх месяцев с момента подачи бумаг. Если с документами всё в порядке, деньги вам переведут в течение 30 дней после одобрения.

Сроки предоставления вычета

Думать о получении компенсации стоит лишь после подачи декларации 3- НДФЛ в территориальный орган ФНС РФ.

Это значит, что получить его можно лишь в следующем году за тем, в котором были произведены расходы, именно таков налоговый период по НДФЛ.

Интересная информация: Виды и условия получения налогового вычета. Ограничения и процедура оформления

Срок рассмотрения обращений по поводу предоставления социальных вычетов составляет не более 1 месяца на основании п.6 ст. 78 НК РФ.

Закон не предусматривает обязательного проведения камеральной проверки по факту обращения за социальным вычетом.

Однако практика их проведения очень распространена. В соответствии со ст. 88 НК РФ срок проведения такой проверки составляет 3 месяца.

Лишь после проведения проверки и принятия положительного решения инспекторы отсчитывают месячный срок для перевода денег.

В итоге срок получения денег составляет от 2 до 4 месяцев, хотя суды неоднократно отмечали, что двоякое толкование норм ст. 78 НК РФ не допускается и срок выплаты вычета составляет 1 месяц.

Если инспектор затягивает рассмотрение обращения и не принимает решения по окончании месячного срока, заявитель вправе обратиться в вышестоящий орган ФНС, либо непосредственно в суд.

Вычет может быть оформлен за 3 предыдущих года.