Расчет

Сервис гарантирует конфиденциальность и защиту персональных данных. Для расчетов используются только цифры — никаких личных данных вводить не нужно.

У ИП по всей России страховые взносы считают одинаково (региональных законов нет) на зависимо от вида деятельности. Льгот и категорий нет, кроме льготы для некоторых отраслей пострадавших от коронавируса в 2021 году..

Интернет-бухгалтерия в которой можно рассчитать платеж ИП и другие налоги и отправить отчетность через интернет.(реклама)

Результат..Итого необходимо заплатить:

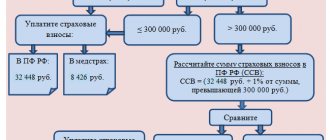

| В ПФР: 32448 В ФФОМС: 8426 Общая сумма: 40874 Вы выбрали 2021 или 2021 год: Взнос за полный год — 2021 (МРОТ значения не имеет). Фиксированный платеж в пенсионный фонд в 2021 году для ИП составил (всего полных месяцев 12 ): на страховую часть пенсии: = С 2014 года в ПФР платят только страховую часть одной платежкой(независимо от возраста). Также с 2014 года при накоплении дохода свыше 300 000 (с начала года) ИП платит 1% в ПФР с суммы дохода превышающей 300 000 руб(за год).. Т.е. если доход 400 000 руб. то нужно заплатить 400 000 -300 000 руб = 100 000 *1% = 1000 руб. |

История размеров страховых взносов

| Год | Сумма, руб. |

| 2018 | 32 385,00 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2017 | 27 990,00 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2016 | 23 153,33 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2015 | 22 261,38 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2014 | 20 727,53 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2013 | 35 664,66 |

| 2012 | 17 208,25 |

| 2011 | 16 159,56 |

| 2010 | 12 002,76 |

| 2009 | 7 274,4 |

| 2008 | 3 864 |

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал — не более 1/4, за полугодие — не более 1/2, за 9 месяцев — не более 3/4 годовой суммы взносов, за год — всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls). В форме уже готов 2021 год с дополнительным страховым взносом ИП. | |||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

Расчет налога на УСН

Если вам сложно во всем этом разобраться, то поверьте проще зарегистрироваться в Мое Дело или Эльбе и они все сделают за вас. Я хоть во всем и разобрался, но все равно считаю, что бухгалтерию в том или ином виду нужно делегировать, чтобы самому каждый раз не ломать голову. А свои силы и время лучше пускать на бизнес.

Упростить себе жизнь с налогами →

Налог по УСН исчисляется нарастающим итогом — за 1 квартал, полугодие, 9 месяцев и год. Первые три платежа назваются авансовыми, последний платеж — это годовой налог (понятия авансового платежа за год или 4 квартал не существует). Налог по УСН платится авансовыми платежами за каждый квартал до 25 числа месяца следующего за кварталом. Налог по УСН за год платится до 30 апреля год следующего за налоговым периодом, то есть в следующем календарным году.

Чтобы рассчитать налог при УСН (6%) необходимо умножить все доходы, поступившие на расчетный счет и в кассу, на 6%. ИП на УСН (6%) без сотрудников имеет право уменьшить налог за счет уже уплаченных фиксированных взносов на 100%.

Формула расчета для налога УСН 6% такая:

1. Авансовый платеж за 1 квартал = (Сумма доходов за 1 квартал) Х 6% — (Фиксированные взносы за 1 квартал)

2. Авансовый платеж за 2 квартал = (Сумма доходов за 1,2 кварталы) Х 6% — (Фиксированные взносы за 1,2 кварталы) – (Авансовый платеж за 1 квартал)

3. Авансовый платеж за 3 квартал = (Сумма доходов за 1,2,3 кварталы) Х 6% — (Фиксированные взносы за 1,2,3 кварталы) – (Авансовые платежи за 1,2 кварталы)

4. Налог по УСН за год = (Общая сумма доходов за весь год) Х 6% — (Фиксированные взносы за 1,2,3,4 кварталы) — (Авансовые платежи за 1,2,3 кварталы)

Простыми словами

Если формулы слишком сложны для вас, то вы можете бесплатно расчитать налог по УСН здесь. Я же попробую объяснить по-другому. Берется каждый раз 6% от дохода за квартал и уплачивается эта сумма. Но её перед уплатой можно уменьшить на сумму фиксированного взноса, если вы его уже платили (ведь можно платить фиксированные взносы разбив на кварталы, а можно, например, одной суммой в конце года). В случае, если при вычете фиксированный взнос оказался больше, чем ваш налог с дохода, то авансовый платеж не платится (он получился равен нулю), а неизрасходованная часть фиксированного платежа как бы переносится на следующий квартал. Но! Суммарно за год налог нельзя уменьшить больше, чем на сумму самого налого. То есть в случае, если ваш налог за год 20 тыс рублей, то уменьшить его можно будет только на 20 тыс рублей. И наоборот, если ваш налог за год будет 50 тыс рублей, то уменьшить его можно будет только на всю сумму взноса фиксированного взноса и его дополнительной части: 27990 руб + 1% руб.

Тут возникает еще один закономерный вопрос (я им в первую очередь задался). Ситуация: доходы не очень большие (а значит и налог), а фиксированный взнос был уплачен одной суммой в конце года. Как быть, если я еще ни разу не вычитал фиксированные взносы из первых трех авансовых платежей, и теперь при вычитании фиксированного взноса по формуле получаю отрицательную сумму. Ответ: можно написать заявление на возврат или заявление о зачете в счет будущих платежей в связи с возникшей переплатой. Отсюда вывод: чтобы потом не писать такие заявления, лучше платить фиксированные взносы или в начале года, или поквартально. (UPDATE! Говорят, что заявления такие не всегда принимают, поэтому лучше платить фиксированнные взносы поквартально!).

Если у ИП на УСН 6% есть работники, то вычесть можно и взносы за себя и взносы за работников, но так, чтобы авансовый платеж был уменьшен максимум в два раза.

Чтобы рассчитать налог при УСН (15%) необходимо умножить из всех доходов, поступивших на расчетный счет и в кассу, вычесть все расходы, и умножить эту разницу на 15%. Формула расчета авансовых платежей и налога за год имеет похожу формулу, только в ней нет вычета фиксированных взносов.

Больше нет привязки к МРОТ: 2021 — 2023 годы

С 2021 года ИП вправе применять налог на профессиональный доход для самозанятых. На время применения этого налога ИП вправе не платить страховые взносы(но и стаж идти не будет). В этом калькуляторе можно посчитать периоды.

В 2021 году 32 385 руб(+15,7%)

В 2021 году 36 238 руб(+11,9%)

В 2021 году 40 874 руб(+12,8%)

В 2021 году 40 874 руб(+0% впервые нет повышения!)

В 2022 году 43 211 руб(+5,7%)

В 2023 году 45 842 руб(+6,1%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед — на 2021-2023 гг.

1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 32 448 рублей за расчетный период 2021 года, 3

4 445 рублей за расчетный период 2022 года, 36 723 рублей за расчетный период 2023 года;

(в ред. Федерального закона от 15.10.2020 N 322-ФЗ)в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере страховых взносов, установленном абзацем вторым настоящего подпункта, плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

(в ред. Федерального закона от 15.10.2020 N 322-ФЗ)

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 8 426 рублей за расчетный период 2021 года, 8 766 рублей за расчетный период 2022 года, 9 119 рублей за расчетный период 2023 года.

(в ред. Федерального закона от 15.10.2020 N 322-ФЗ)

Общие правила

Формула для расчета пенсионных взносов «за себя» приведена в части 1.1 статьи Федерального закона от 24.07.09 № 212-ФЗ (далее Закон № 212-ФЗ). Она выглядит следующим образом:

Страховой взнос в ПФР за год = МРОТ х тариф х 12 месяцев + 1% от суммы доходов, превышающих 300 000 рублей

При этом предусмотрена максимально допустимая величина взносов. Так, вне зависимости от размера доходов, сумма взносов в ПФР не может превышать восьмикратного МРОТ на начало года, умноженного на 12 и умноженного на тариф.

Рассчитывайте взносы «за себя», налог по УСН, заполняйте платежки в веб‑сервисе Заполнить бесплатно

Обратите внимание: данная формула будет действовать и в 2017 году, когда Закон № 212-ФЗ утратит силу, а правила начисления и уплаты взносов «перекочуют» в главу 34 Налогового кодекса (см. «С 2017 года страховые взносы переходят под контроль налоговиков: какие изменения ожидают страхователей»).

Как показывает практика, больше всего проблем вызывает показатель «сумма доходов». Ему посвящена часть 8 статью Закона № 212-ФЗ (в следующем году и далее — пункт 9 статьи 430 НК РФ). Там говорится, каким образом следует определять доходы при различных налоговых режимах. Рассмотрим подробно каждый из режимов.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2021 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2021 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2021 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2021 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода — 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2021 года). С 2021 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/[email protected]). А в июле 2021 года даже объявили «амнистию» тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2021 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН «Доходы» 1) Перечислить 1% до 31 декабря 2021 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511) 2) Перечислить 1% в период с 1 января по 1 июля 2021 года и уменьшить налог УСН за 2021 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН — МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330, где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, — в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, — в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Этот 1% не относится к фиксированной части и в законе не сказано, что его (или эти 300 000) нужно уменьшать пропорционально (ст.430 п.1 пп.1). Т.е. даже, если ИП не сначала года зарегистрировался — вычет всё равно 300 000 рублей.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)

| Режим налогообложения | Доход | Где прописан доход |

| Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. | ||

| ОСНО (доходы от предпринимательской деятельности) | Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого постановления КС. Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) | Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. См. заявление на возврат Строка 060 декларации 3-НДФЛ |

| УСНО | Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Для УСН доходы — стр. 113 Декларации УСН. Для УСН «доходы-расходы» — стр. 213. См. заявление на возврат Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541) (письмо ФНС от 21.01.2019 № БС-4-11/799. | Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель. В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть — там же. |

| Патентная система | Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ | Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

| ЕНВД | Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ | Раздел 2 стр.100 Декларации по ЕНВД(тут расчет). При наличии нескольких Разделов 2 все суммы по стр.100 складываются. При этом расходы не учитываются. При расчете за второй квартал(и далее), нужно учитывать(плюсовать) доходность прошлых кварталов. |

| ЕСХН | Доходы, облагаемые ЕСХН. Исчисляются в соответствии с п.1 ст.346.5 НК РФ | Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

См статью: Возврат индивидуальным предпринимателем личных взносов за прошлые годы.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2021 года (это при любом доходе). Плюс 1% от разницы (1 000 000 — 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

2 декабря 2021 года Конституционный Суд РФ опубликовал Постановление №27-П

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы. До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2021 года(за 2021 год) — до 1 июля) следующего года. Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать. При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2, ранее АДВ-11.

Как рассчитать сумму страховых пенсионных взносов ИП за 2017 год онлайн?

Мы предлагаем удобный калькулятор для определения размера взносов ИП к уплате, которым любой предприниматель может воспользоваться самостоятельно. Для этого введите следующие данные:

- год, за который рассчитываются суммы к оплате (2017);

- дату постановки предпринимателя на налоговый учет;

- сумму годового дохода в рублях.

После этого нажмите кнопку «Рассчитать». Онлайн-калькулятор страховых взносов ИП автоматически рассчитает их общую сумму, а также представит распределение по основным назначениям платежей.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2021 года?

Платим на один КБК с 2021 года — они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2021 года ввели новый КБК для платежей свыше 1% страховых взносов — 182 1 0210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2021 года (за любой год — 2021, 2015 и пр.) | После 2021 года(за любой год — 2021, 2021, 2021 и пр.) |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 0200 160 | 182 1 0210 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 0200 160 | 182 1 0210 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 0211 160 | 182 1 0213 160 |

Сколько времени хранить платёжки?

В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Внимание!С 2021 года новые КБК и новый получатель взносов — не ПФР, а ИФНС. Даже взносы за декабрь нужно перечислять по новым КБК в ИФНС (кроме взносов ФСС на травматизм). Здесь можно узнать реквизиты вашей ИФНС.

Есть четыре способа:

- Через Cбербанк наличными. Заполненные три квитанции Сбербанка в пенсионный (xls). Данные ПФ нужно взять из их платежек. Потом необходимо предоставить в пенсионный фонд копии квитанций.

- Если есть р/с, то можно через него Образцы платежных поручений 2016-2017 года и Бесплатная программа Бизнес Пак с для их формирования для поручения банку перечисления через р/с.

- Через интернет-банк. Например Тинькофф один из самых удобных.

- Можно сочетать эти способы или использовать любой из них в любом порядке.

Статья 113 НК РФ о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется «не позднее трех месяцев со дня выявления недоимки»(ст. 70 НК РФ). Недоимку могут выявить за любой период. Поэтому платежки храните всю жизнь.

Если я ИП и одновременно наёмный работник в другой организации, могу ли я не платить взносы ПФР как ИП?

Взносы платить нужно будет и там и там. Налоги и взносы ИП и наёмного работника никак не связаны и льгот нет.

Какой доход на УСН 6% доходы должен быть, чтобы всю сумму ПФР и ФОМС вычесть из налога УСН?

ИП (не работодатели) могут уменьшить налог УСН (при УСН доходы) до 100% (работодатели его уменьшают до 50%) В 2021 году разделим 23 153,33 руб. рублей на 0,06 и получим 385 888,83 руб. доход за год, либо 32 157,40 руб. в месяц (если будет меньше то УСН налог не платится). В 2021 году разделим 27 990 руб. рублей на 0,06 и получим 466 500 руб. доход за год, либо 38 875 руб. в месяц (если будет меньше то УСН налог не платится). В 2021 году разделим 32 385 руб. рублей на 0,06 и получим 539 750 руб. доход за год, либо 44 979,17 руб. в месяц (если будет меньше то УСН налог не платится).

При таких доходах или меньше ИП без работников всегда выгоднее УСН доходы, т.к. тогда налог просто не платится. В отличии от ОСНО, ЕНВД, ПСН.

Возврат

Вы можете вернуть средства если:

- По ошибке заплатили больше

- Если вам насчитали максимум при несданной декларации

- Если вы не учитывали расходы при ОСНО и УСН доходы-расходы

См. заявление на возврат

Расчет фиксированных взносов для ИП

С 2021 года взносы в ПФР (пенсионное страхование) и ФФМОС (медицинское страхование) платятся не в Пенсионный Фонд, а налоговой. То есть теперь все платежи идут в налоговую и платить нужно по реквизитам налоговой и с новыми КБК. Расчет взносов остался прежним.

Про взносы в ПФР и ФФОМС

Независимо от того, ведет свою деятельность ИП или нет, есть у него сотрудники или он работает один, уплачивать взносы на пенсионное страхование и медицинское страхование, он обязан. Отчетность ИП без сотрудников сдавать не надо, а ИП с сотрудниками должны сдавать персонифицированный учет.

С 2014 года фиксированные взносы перестали быть полностью фиксированными, то есть теперь есть фиксированная часть и дополнительная. Взносы рассчитываются по формуле, исходя из одного МРОТ. Тот, у кого доход менее 300 тыс руб в год, платит только фиксированную часть. А тот, у кого доход больше 300 тыс руб в год, у него возникает дополнительный взнос на пенсионное страхование — 1%. Причем, этот 1% нужно будет заплатить до 1 апреля следующего календарного года.

Взносы платятся частями в течении года (поквартально) или одной суммой до 31 декабря отчетного года (последнее не очень хороший вариант). Если не успеете до 31-го декабря, будут пени. Мне кажется, что лучше всего платить сразу по частями, так и менее заметно для бюджета будет, и вычитать их проще из налога УСН. Дополнительная часть, либо в течении отчетного года с момента превышения, либо в году следующим за отчетным до 1 апреля. О вычете УСН расскажу ниже.

Заплатить взносы можно с расчетного счета ИП по безналу без комиссии, через разные платежные сервисы (как правило, с комиссией), наличными по квитанции через кассу Сбербанка. Если ИП зарегистрировался не в начале года, то взносы он платит за период с момента регистрации и до конца года пропорционально.

В интернете есть реквизиты для оплаты, квитанции, коды бюджетной классификации (КБК). Бесплатно рассчитать свои взносы, а также посмотреть, как они считаются, можно на этой странице.

Фиксированные взносы ИП в 2021 году

Попробуем сами все рассчитать. МРОТ в 2021 = 7500 руб.

До 300 тыс руб в год:

Взнос на пенсионное страхование = МРОТ x 26% x 12 = 23400 руб Взнос на медицинское страхование = МРОТ x 5,1% x 12 = 4590 руб Итого, фиксированная часть взносов = 23400 + 4590 = 27990 руб

Более 300 тыс руб в год:

Взнос в ПФР = МРОТ x 26% x 12 + 1% = 23400 руб + 1% от дохода свыше 300 тыс Взнос в ФФОМС = МРОТ x 5,1% x 12 = 4590 руб Итого, взносы = 27990 руб + 1%

Фиксированные взносы ИП в 2021 году

Порядок взносов в 2021 из расчета МРОТ = 6204 руб. Поэтому взнос в ПФР и в ФФМОС составлял 23153.33 руб + 1% от дохода свыше 300 тыс руб.

Взносы в ПФР для ИП в 2021 году

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2021 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, не исчисляют и не уплачивают страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование за периоды, указанные в пунктах 1 (в части военной службы по призыву), 3, 6 — 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях», а также за периоды, в которых приостановлен статус адвоката и в течение которых ими не осуществлялась соответствующая деятельность.(п.7 ст. 430 НК Глава 34 Страховые взносы)

Теперь смотрим 400-ФЗ ст.12 Закона о страховых пенсиях:

1) период прохождения военной службы, а также другой приравненной к ней службы

3) период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

6) период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

7) период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности;

период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности;

Однако, можно не платить только если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (доход 0 рублей) (ст. 430 п.8 НК РФ). Необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Как вы понимаете проще просто закрыть ИП.

Для такого освобождения необходимо предоставить Заявление об освобождении от уплаты страховых взносов(pdf, 615 кб.) (Письмо ФНС России от 07.06.2018 N БС-4-11/[email protected] «О рекомендуемой форме Заявления»).