Общие правила заполнения платежки по налоговым пеням

Предназначенные для уплаты в адрес ИФНС пени — это сумма, формирующаяся в результате более поздней уплаты налогов в бюджет по сравнению с установленными для этого сроками (п. 1 ст. 75 НК РФ). Перечисляются они в ту же инспекцию, куда уплачиваются соответствующие налоги.

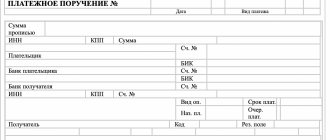

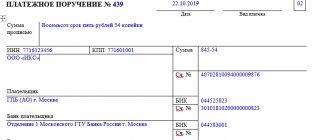

Документ на уплату пеней оформляется по тем же принципам, что и на сам налоговый платеж, но с рядом нюансов. Так же как и для платежа по налогам, в него вносятся:

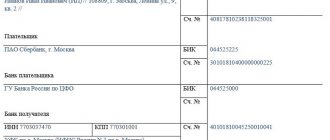

- название, ИНН, КПП и банковские реквизиты плательщика;

- название, ИНН, КПП и банковские реквизиты налогового органа;

- очередность платежа, КБК, ОКТМО, основание для уплаты;

- назначение платежа.

Со своими особенностями при уплате пеней отражаются:

- Очередность платежа. Ее выбор будет зависеть от основания, по которому происходит оплата.

- КБК. Основной набор цифр для пеней всегда схож с применяемым для налога, по которому платятся пени, но знаки 14–17 — это обязательно 2100, указываемые только для пеней.

- Основание платежа. Здесь не всегда бывает достаточно основания для уплаты (их для пеней несколько). Могут потребоваться данные о периоде, за который делается платеж, и документе, по которому производится оплата.

- Назначение платежа. Указывается, что уплачиваются пени и по какому именно налогу, также может возникнуть необходимость в иных сведениях.

Правила оформления платежных поручений на уплату пеней по налогам с 2021 года применяются также в отношении страховых взносов, подчиняющихся НК РФ. Но при уплате пеней по взносам на травматизм, оставшимся в ведении ФСС, тоже придется учесть ряд особенностей.

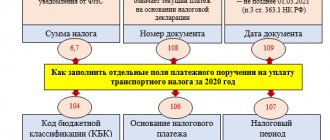

Основание платежа, указываемое в платежном документе по пеням, зависит от того, добровольно или по документу, оформленному в ИФНС, он делается:

- О добровольности платежа будут свидетельствовать буквы ЗД, проставляемые в поле 106. Их наличие позволяет не вносить иные отметки, связанные с основанием платежа (о периоде оплаты, номере и дате документа), и ограничиться проставлением в предназначенных для них полях (107–109) цифры 0. Если же уплачиваемую сумму можно привязать к определенному налоговому периоду, то в поле 107 можно сделать ссылку на него в формате МС.05.2019 или КВ.02.2019.

- Документы, оформляемые ИФНС в отношении пеней, делятся: На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте, номер акта и его дату в строках 107–109.

По основанию платежа определится и очередность уплаты (письмо Минфина России от 20.01.2014 № 02-03-11/1603):

- при добровольном платеже следует поставить цифру 5;

- оплате по документу, оформленному ИФНС, — цифру 3.

Налоговый период, за который осуществляется оплата, может быть дополнительно указан и в назначении платежа.

Как рассчитать пени по налогу

Какую же все-таки сумму вам придется заплатить, будет зависеть не только от количества дней, которое пройдет с момента окончания данного на выплату взноса или налога периода. Также окажет непосредственное влияние на интересующую нас величину актуальная на момент ее определения ставка рефинансирования.

Искомый показатель устанавливает такая организация, как Центробанк РФ. Время от времени его значение меняется, поэтому, каждый раз нужно уточнять его заново.

Согласно букве закона, величина пени, начисляемой на просроченный налог ежедневно, составляет 1/300 от размера текущей ставки по рефинансированию. Еще раз напомним, что перед тем, как определять точную сумму, нужно уточнить по ставке актуальную информацию.

В принципе, самостоятельно рассчитать величину вашей задолженности, как видите, не сложно. Для этого нужно знать лишь следующие показатели:

- ставку, определяемую Центробанком;

- количество дней, которое прошло с момента окончания выделенного на уплату налога срока;

- величину налога или взноса, которую вы по ошибке не оплатили в государственную казну.

Помните, что сведения, используемые вами при расчетах, должны подвергаться постоянному уточнению, так как со временем их актуальные значения изменяются

Использование онлайн-сервисов для определения величины задолженности

Впрочем, для тех, кто не хочет производить самостоятельно скучные расчеты, всегда имеется возможность воспользоваться различными онлайн-сервисами по определению задолженности, коих сегодня в интернете представлено великое множество. Рекомендуется обращаться к ним еще и потому, что алгоритмы расчета в программах не дают сбоя и ошибочных сведений, так как минуют человеческой фактор, а самостоятельный расчет чреват неточностями.

Действие найденных вами в интернете сервисов будет построено на одном и том же принципе. Даже интерфейс этих онлайн-программ весьма схож. Чтобы ими воспользоваться, всегда нужно соблюдать примерно один и тот же порядок действий.

Этап №1. На данном этапе осуществляется указание даты, с которой началось начисление пени на сумму задолженности перед государством, а также вида налога, по которому допущена просрочка. Посмотрите в календарь, и выберете там клеточку, идущую следующей по счету за днем окончания периода, данного для перевода средств государству. Число, указанное в данной клеточке, и нужно указать в соответствующей графе программы.

Укажите налог и выберете нужную для расчета дату, в которую стартовало начисление пени

Этап №2. Теперь указываем число, когда предположительно вы внесете денежные средства. Довольно редко оно становится тем же днем, когда вы обнаружили, что получаете штрафные санкции, поэтому лучше расчеты делать с запасом хотя бы в один или два дня.

Теперь укажите дату, в которую уплата будет произведена вами

Этап №3. На последнем, третьем этапе, производится указание величины задолженности по налогу. Напоминаем, это будет та сумма, которую вы должны были перечислить в ФНС, но так и не сделали этого по каким-либо причинам.

После того, как все данные будут введены, нажмите на кнопку рассчитать.

Далее укажите сумму задолженности в рублях

Основание платежа

ТП — платежи текущего года

ЗД — добровольное погашение задолженности по истекшим налоговым периодам при

отсутствии требования об уплате налогов (сборов) от налогового органа

БФ — текущие платежи физических лиц, клиентов банка,у плачиваемые со своего банковского счета

ТР — погашение задолженности по требованию налогового органа об уплате налогов (сборов)

РС — погашение рассроченной задолженности

ОТ — погашение отсроченной задолженности

РТ — погашение реструктурируемой задолженности

ВУ — погашение отсроченнойз адолженности в связи с введением внешнего управления

ПР — погашение задолженности,приостановленной к взысканию

АП — погашение задолженности по акту проверки

АР — погашение задолженности по исполнительному документу

ДЕ — таможенная декларация;

ПО — таможенный приходный ордер;

КВ — постановление- квитанция (при уплате штрафа);

КТ — форма корректировки таможенной стоимости и таможенных платежей;

ИД — исполнительный документ;

ИП — инкассовое поручение;

ТУ — требование об уплате таможенных платежей;

БД — документы бухгалтерских служб таможенных органов;

ИН — документ инкассации;

КП — соглашение о взаимодействии при уплате крупными налогоплательщиками платежей в централизованном порядке;

При указании номера соответствующего документа знак «N» не проставляется.

Как оплатить пени по налогам

Оплачивать пени, начисленные после того, как вы пропустили дату выплаты налогового сбора, нужно с использованием отдельных поручений платежного типа.

При составлении обозначенных документов, передаваемых затем на проверку в налоговую службу, необходимо учитывать некоторые нюансы. Так, например, в графе, в которой указывается основание для проведения данного платежа, можно указать одно из трех возможных обозначений.

Чтобы налоговая служба приняла от вас оплату, нужно правильно заполнить платежное поручение

Таблица 2. Обозначения в платежном поручении при погашении пени

| Описание обстоятельств | Какое обозначение нужно указать |

| Если выплата штрафной санкции, начисляемой на вас ежедневно, производится собственными силами, на основании таких документов, как акт сверки или справки, в которой отмечаются совершаемые расчеты. | В данном случае применяется обозначение «ЗД», которое нужно указать в поручении платежного характера. |

| Когда производится оплата пени, требуемой впоследствии вынесения соответствующего решения налоговой проверки. | В данном случае проставляется аббревиатура «АП». |

| Если производится оплата пени, которая была затребована инспекцией Федеральной налоговой службы. | В данной ситуации в нужную нам графу проставляется сокращение «ТР». |

Впрочем, обозначенные в таблице нюансы, а также иные характеристики проводки по переводу пени в государственную казну, должны быть хорошо известны сотрудникам бухгалтерского отдела вашей компании, даже несмотря на то, что они совершили серьезнейшую ошибку, не исполнив налоговые обязательства перед государством. В этом случае мы советуем вам, как руководителю, взять все под свой контроль.

Платежное поручение передается непосредственно в ФНС. Для перевода же средств нужно использовать соответствующие реквизиты организации.

Какие последствия могут ждать организацию при отсутствии своевременной выплаты средств по налогам в государственную казну

В специальной статье расскажем, что такое пени по транспортному налогу, в каком размере будет взята с вас искомая финансовая санкция, и каков порядок ее оплаты в текущем году.

Что будет, если не внести взнос в срок

Налог на квартиру, транспорт и другое имущество обязаны вовремя оплачивать все независимо от того, пришло уведомление или нет. Собственник обязан самостоятельно явиться в местную инспекцию ФНС не позже 31 декабря следующего года за истекшим налоговым периодом (ст.23 НК) в случае неполучения квитанции, чтобы уточнить причину и сумму для оплаты.

Налоговая служба вправе подать судебный иск на лицо, укрывающееся от уплаты пошлинных взносов на удержание долга из его личного имущества. А также на списание с банковского счета нужной суммы. Суд может вынести постановление на удовлетворение иска, в случае предоставления неоспоримых доказательств, даже без согласия неплательщика, который обязан долг возместить.

Обращение о взыскании задолженности в судебный орган правомочно в течение трехлетнего периода со дня первого уведомления должника погасить долг. Если долговая сумма меньше 3000 руб, заявление в суд подается в полугодовалый срок после обозначенного периода (3 года). Если больше 3 тыс. руб., то спустя 6 месяцев, когда произошло превышение данной суммы.

Копия решения суда адресуется должнику, который имеет право в 20 дней его обжаловать. Решение суда приостанавливается. Для дальнейшего разбирательства приглашаются обе стороны.

Нерадивого налогоплательщика могут не выпустить за пределы страны, возможен арест его имущества. Взыскание долга по решению суда чревато расходами на оплату госпошлины. Направление его к приставам грозит дополнительными 7% от суммы задолженности (не меньше 500р).

Независимо от своевременности получения уведомления, пени можно не платить. Через 3 года, они аннулируются. Для ФНС не выгодно обращаться в суд для их взыскания. Никаких ограничений пени за собой не несут.

Итак, самый удобный способ заплатить неустойку – через сервис Сбербанк-онлайн по ИНН. Через него же можно выяснить и то, как – узнать, за что именно начислила пени налоговый орган.

В видео будет рассказано, как узнать долги по налогам:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Посмотрите, по какому коду КБК платить пени по НДФЛ в 2021 году и как правильно заполнить платежку. Также вы можете скачать полную таблицу КБК по пени за НДФЛ.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Из статьи вы узнаете:

- На какие КБК перечислять пени по НДФЛ

- Как налоговому агенту заполнить платежное поручение и КБК на пени по НДФЛ в 2021 году,

- Что изменилось в порядке начисления пеней,

- В какие сроки начислять, удерживать и уплатить НДФЛ за работников, чтобы избежать пеней.