Платежное поручение по енвд в 2021 году образец

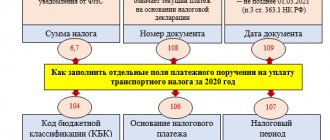

Вместе с тем приведенные в статье конкретные реквизиты для оплаты ЕНВД в 2021 – 2021 годах могут вновь смениться, поэтому перед отправкой всякого платежа надлежит удостовериться в их правильности. 105 — код ОКТМО. 106 — для перечисления налога устанавливается значение ТП (т. е. текущие платежи). 107 — отчетный период (например, IV квартал 2021 года — КВ.04.2018).

д.). платежки года с примером заполнения можно по ссылке: . В дополнение к изложенной

Как составить платежное поручение на уплату ЕНВД в 2020 году

Площадь учитывается в квадратных метрах.

1 800 (за каждый квадратный метр)Реализация товаров через торговые автоматыПри таком виде деятельности в расчет берется количество торговых автоматов4 500 (за каждый автомат)ЕНВД был введен для помощи малому бизнесу, чтобы облегчить для них налоговое бремя, поэтому он заменяет сразу несколько налогов – НДФЛ, налог на прибыль, НДС, налог на имущество.

Помимо ограничений по видам деятельности, существуют еще дополнительные условия (приведены не все условия, а только некоторые), а именно:количество работников в организации или у ИП должно быть меньше 100 человек;доля участия в других организациях не больше 25%;организация или ИП не должны быть крупнейшими налогоплательщиками;ЕНВД не могут применять больницы, поликлиники и т.д.;деятельность, которая ведется с помощью договоров простого товарищества или договоров

Платежное поручение на уплату ЕНВД в 2021 году: образец

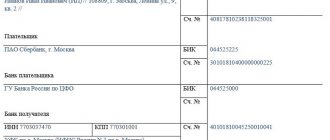

При таком статусе обязательно должен быть заполнен ИНН или УИН (поле 22) ПЛАТЕЖНОГО ПОРУЧЕНИЯ ДЛЯ ИП 2021 Приведем образец платежного поручения по ЕНВД для ИП в 2021 году: Организации, в отличие от ИП, ставят в платежном поручении по ЕНВД статус плательщика “01”, так как компания является налогоплательщиком.

ПЛАТЕЖКИ ЕНВД 2021 ДЛЯ ЮР.ЛИЦ Приведем образец платежного поручения по ЕНВД для организаций в 2021 году: Поделитесь с друзьями в соц.сетях Telegram ontakte Категории:

Кбк по енвд для ип в 2021 году

Кроме налога сюда же входят разнообразные задолженности и дополнительные расчеты. Довольно часто встречается ситуация, когда предприниматели каким-либо образом допускают нарушения, из которых наиболее частым является просрочка платежа.

В связи с чем возникает нужность уплаты пени или какого-либо штрафа.

Для этого имеется свой отдельный КБК для уплаты пени по ЕНВД в 2020 году для ИП — 182 1 0500 110, и отдельный код для штрафов — 182 1 0500 110.

Платеж КБК на ЕНВД 2021 для ИП Налог 182 1 05 02010 02 1000 110 Пени 182 1 0500 110 Штрафы 182 1 05 02010 02 3000 110 Данный код нужно непременно указывать в платежных поручениях при оплате налогов, пени, штрафов и процентов. Дополнительно отметим, что в платежке можно отметить лишь один код.

При осуществлении платежей, которые относятся сразу к нескольким КБК, будет необходимо заполнить несколько платежных документов.

Платежное поручение по ЕНВД в 2021 году: образец

При текущих платежах после сдачи отчетности — дату подписания декларации.

Первые два — периодичность платежа (КВ).

Следующие два — номер квартала (01 — 04). Последние четыре — год, за который платят налог.

При погашении недоимки пишут срок уплаты из требования. В поле 106 предприниматель записывает значение «ТП» — по текущим платежам. Если

Платежное поручение по пеням в 2021 — 2021 годах — образец

Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

ВНИМАНИЕ! С 2021 года порядок определения КБК регулирует новый НПА — приказ Минфина от 08.06.2018 № 132н.

В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые. Уплата пеней по требованию ИФНС.

https://www.youtube.com/watch?v=57cnnE7Pfng

В этом случае основание платежа будет иметь вид ТР. Перечисление пеней на основании акта проверки.

Заполнение платежного поручения в 2021 — 2021 годах — образец

Как правило, для этого пользуются специальными бухгалтерскими программами, а при электронных платежах — программным обеспечением типа «Банк — клиент».

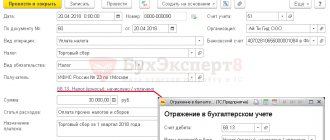

Шаг 1. Указываем номер и дату платежки.

Нумерация платежных поручений производится в хронологическом порядке. Номер должен быть отличен от нуля и содержать не больше 6 символов. Дата в бумажном документе приводится в формате ДД.ММ.ГГГГ.

В электронном поручении дата заполняется в формате, установленном банком.

Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

Платежное поручение на уплату енвд за 1 квартал 2021 – 2020 года образец

Источник: https://econsalting.ru/platezhnoe-poruchenie-po-envd-v-2019-godu-obrazec-62471/

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2019.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам. То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02. При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Платежное поручение – заполнения 2021

Все организации взаимодействуют друг с другом, иногда им нужно перевести деньги за ту или иную услугу или товар на расчетный счет своего контрагента. Для этого руководителю организации или главному бухгалтеру нужно обратиться в банк с соответствующим запросом. Это запрос оформляется при помощи специального документа, который называется платежное поручение.

Что такое платежное поручение?

Платежное поручение — это документ, который несет в себе информацию плательщика для банка, занимающегося его обслужеванием, о платежах, необходимые для совершения с его расчетного счета на счета контрагентов или в государственные структуры на определенную сумму.

Существует в двух видах:

- в электронном;

- в письменном.

Если в организации нет удаленного доступа к интернет-банку, то это поручение можно скачать по ссылке и заполнить от руки или на компьютере.

Обязательства банка и плательщика

Во время совершения платежа с расчетного счета в банковской организации при использовании платежного поручения возникают обязательства как у плательщика, так и у финансовой организации.

Существует определенный порядок заполнения реквизитов, их беспрекословно обязан соблюдать плательщик при совершении безналичных расчетов. Если он умышленно или по неосторожности нарушит это правило платежное поручение могут не исполнить.

Эта норма регулируется статьей 864 Гражданского кодекса РФ.

Принимая этот документ к исполнению, банк обязуется перевести указанный размер платежа, с счета плательщика на счет получателя по указанным реквизитам. Это обязательство регулируется Гражданским кодексом в статье 863 пункт 1.

Образец полей платежного поручения в 2021 году

В электронном виде платежное поручение можно встретить обычно в двух форматах Word и Excel. Предлагаем также воспользоваться онлайн сервисом, чтоб в автоматическом режиме заполнить все графы платежного поручения.

Платежное поручение, скачать в формате Word: бланк и образец

Платежное поручение, скачать в формате Excel: бланк и образец

Как заполнить платежное поручение по пунктам

Реквизиты будущего платежа в этом документе заполняются в строго отведенных для этого местах. Большое количество информации в этом документе указывается в закодированном виде. Кодировка универсальна для всех участников процесса безналичного перевода финансов:

- банковской организации;

- получателя;

- плательщика.

Эта универсальность позволяет ввести автоматизацию при учете финансовых операций для электронного документооборота. Данная инструкция актуальна для действующей редакции платежного поручения, разработанная Банком России в 2012 году. Расчетный документ заполняется на бланке ОКУД 0401060, новая форма утверждена приложением №2 Положения №383-П. и заполняется следующим образом:

Поле 3. Номер документа. Согласно внутреннему документообороту в организации, ставится порядковое значение. При обращении физического лица номер может проставить банковская организация самостоятельно. Число знаков не должно превышать шести.

Поле 4. Указывается дата отправки платежа в формате ДД.ММ.ГГГГ. Если заполнять платежное поручение в электронной форме, форматирование времени отправки происходит в автоматическом режиме.

Поле 5. Вид платежа. Заполняется каким образом будет произведена оплата (почтой, электронно, телеграфом). Его необходимо оставить пустым при выборе другого способа оплаты. При использовании банк-клиента в поле вводится закодированное значение, разработанное банком. .

Поле 6. Сумма прописью. Первая буква должна быть заглавной. Все пишется без сокращений, в конце пишется фразу «рублей». Затем указывается количество копеек при помощи чисел, после чего пишется «копейка». В случае если число копеек равняется нулю, их можно не указывать.

Поле 7. Сумма цифрами. Рубли от копеек отделяются запятой. Если копейки отсутствуют ставится знак «=». Наличие других знаков сделает платежное поручение непригодным для использования.

Поле 8. Плательщик. Указывается краткое название юр. лица организации, физические лица указывают фамилию, имя и отчество полностью. В скобках отмечается вид деятельности адрес, правовой статус. Имя человека и название организации от местонахождения отделяются знаком «//» (максимально 160 символов).

Поле 9. Расчетный счет плательщика, состоящий из 20 цифр.

Поле 10. Наименование банка плательщика либо полностью или сокращенно с местом его нахождения.

Поле 11. БИК. Индификационный код банка плательщика. Он берется в соответствии со «Справочником БИК РФ».

Поле 12. Корреспондентский счет, за исключением тех случаев, когда плательщика обслуживает Банк России или его территориальные подразделения.

Поле 13-17. Выше по аналогии, заполняем информацию о получателе, банке и счете.

Поле 18. Ставится число 01 — вид операции, обозначающий платежное поручение.

Поле 19-20. Оставляют незаполненными. Только если не было особых указаний со стороны банка.

Поле 21. Очередь платежа, проставляют число от 1 до 6 . Например: 3 — взносы, налоги, заработная плата, 6 — оплата покупок (ст.855 ГК РФ).

Поле 22. УИН (уникального идентификатора начисления). Состоит из 40 знаков у ЮЛ, у ФЛ из 25. Если он отсутствует, то пишется 0.

Поле 23. Является резервным, не заполняем.

Поле 24. Назначение платежа. Здесь указывается название услуги или покупаемого товара, за которую производится оплата. Чтобы перестраховаться, можно указать НДС.

Поле 43. Печать клиента, если платежка заполняется в печатном виде.

Поле 44. Подпись. Она должна соответствовать образцу, предоставленному при открытии счета в финансовой организации.

Поле 45. предназначено для отметок банка таких, как штампы и подписи.

Поле 60. ИНН плательщика, состоящее у ЮЛ из 12 знаков, у ФЛ из 10.

Поле 61. ИНН получателя.

Поле 62. Дата приема платежки в банковскую организацию. Делает это финансовое учреждение.

Поле 71. Дата списания со счета денег, заполняет банк.

Важно! Пункты 101-110 заполняются, только в случае, если платежки предназначаются для таможенных органов или налоговой службы.

Поле 101. Проставляется статус плательщика при помощи специального кодового обозначения в промежутке цифр от 01 до 26 (приказ Минфина России от 12.11.2013 № 107н).

Плательщикам страховых взносов рекомендуется использовать следующие коды для заполнения платежного поручения:

- код «01» — юр. лица, осуществляющие выплату физ. лицам;

- коды «09», «10», «11», «12» — ИП;

- код «13» — физ. лица.

Нужно о индивидуальные предприниматели обязаны указывать, в независимости оплачивают они взносы за себя, или за своего сотрудника.

Поле 102-103. КПП плательщика (9 цифр), если он имеется и КПП получателя, не может начинаться с двух нулей.

Поле 104. Код бюджетной классификации (КБК).

Важно! С 2021 года произошли изменения, и теперь получателем взносов является не Пенсионный фонд, как ранее, а Федеральная налоговая служба, за исключением случаев взносов в ФСС на травматизм. Уже с декабря месяца нужно указывать новые КБК. Узнать реквизиты своей ИФНС можно здесь.

Поле 105. Код ОКТМО.

Поле 106. Основание платежа, состоящее из специальных двух символов. Ниже предложены основные коды для заполнения поля 106 в платежном поручении 2021 года.

СитуацияКод

| Налоговые платежи (страховые взносы) текущего года | ТП |

| Добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования налоговой инспекции об уплате налогов (сборов, страховых взносов) | ЗД |

| Погашение задолженности по требованию налоговой инспекции об уплате налогов (сборов, страховых взносов) | ТР |

| Погашение задолженности по акту проверки | АП |

| Погашение задолженности по исполнительному документу | АР |

Поле 107. Показывает периодичность взноса налогового платежа: за месяц, за квартал, за год.

Поле 108. Номер основания платежа. Вписывается номер документа, на основании которого производится платеж. В случае, если в предыдущем пункте указаны значения ТП или ЗД, то здесь необходимо поставить «0-ноль».

Поле 109. Дата документа. Если в п. 108 указано значение 0, то и здесь проставляется 0.

Поле 110. Остается пустым, после вступивших изменений в законодательстве в 2015 году.

Важно! С 2021 года любые исправления в платежном поручении не допускаются.

Как сформировать платежное поручение в налоговую инспекцию

Чтобы заполнить этот документ в короткое время и без проблем можно воспользоваться удобным и простым сервисом, расположенным на официальном сайте ФНС России.

Доступный функционал позволяет проверять правильность уже заполненных поручений или же самостоятельно оплатить онлайн, используя один из банков партнеров, у которых действует соглашение с налоговой службой.

Использование этого сервиса требует обязательной регистрации и наличия электронно-цифровой подписи.

Нюансы

В большинстве случаев составляется четыре поручения:

- первый нужен для списания денег в банке плательщика и остается там, попадая в дневные документы;

- второй хранится в банке получателя и нужен для зачисления на счет второй стороны;

- третий используется в качестве подтверждения банковской проводки и прилагается к выписке со счета второй стороны;

- четвертый отдается плательщику с оттиском печати, в качестве подтверждения платежа.

Внимание! Банковская организация принимает «платежки», даже в случае, если баланс на расчетном счете плательщика меньше указанной в поручении суммы. Исполняется платежное поручение только в обратном случае.

При обращении плательщика в банковскую организацию за сведениями об исполнении поручений, они предоставляются ему на следующий рабочий день.

: Как заполнить платежное поручение на уплату пеней?

Источник: https://ip-shnik.ru/formy-dokumentov/platezhnoe-poruchenie-obrazec-zapolnenija/

Срок уплаты ЕНВД за 4 квартал 2021 года и КБК

Налог ЕНВД за 4 квартал 2021 года необходимо заплатить до 25 октября 2021 года. 25 число, согласно производственному календарю на 2021 год, выпадает на пятницу, которая является рабочим днем, что означает отсутствие переноса крайней даты уплаты налога. Поскольку приближается Новый 2021 год, рекомендуем заранее занести в закладки две важных страницы:

- Производственный календарь 2021 года – содержит информацию о рабочих, выходных и праздничных днях 2021 года, а также нормы рабочего времени по месяцам и кварталам; необходим предпринимателям, бухгалтерам, сотрудникам отдела кадров.

- Налоговый календарь 2021 года – содержит крайние даты уплаты налогов, страховых взносов, сдачи отчетов для разных систем налогообложения.

В пункте 2 статьи 346.28 НК РФ говорится о том, что индивидуальные предприниматели, а также организации должны оплатить налог по реквизитам налоговой инспекции, в которой они стоят на учете в качестве плательщиков «вмененки».

КБК по уплате ЕНВД за 4 квартал 2021 года следующий: 182 1 05 02010 02 1000 110.

Как заполнить платежное поручение на енвд для ип 2021

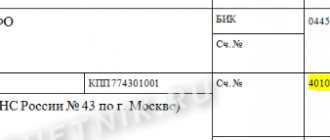

предпринимателя ИНН получателя (61) ИНН той ИФНС, в которую уплачиваются взносы КПП получателя (103) КПП той ИФНС, в которую уплачиваются взносы Получатель (16) УФК по_____(наименование региона, в котором уплачиваются взносы), а в скобках указывается конкретная ИФНС. Например, «УФК по г.

Москве (ИФНС России № 14 по г.

Москве)» Очередность платежа (21) 5 КБК (104) Код бюджетной классификации, соответствующий уплачиваемому взносу и периоду, за который уплачивается взнос ОКТМО (105) — Код ОКТМО по месту нахождения организации/ОП, если взносы платит юрлицо/его ОП — Код ОКТМО по месту жительства ИП, если взносы платит ИП Основание платежа (106) В данном поле указывается одно из следующих значений: «ТП» — при уплате взноса за текущий период; «ЗД» — при добровольном погашении задолженности по взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС; «АП» — при погашении задолженности по акту проверки (до выставления требования)

Платежное поручение по ЕНВД: образец

Формат даты проставляется «число месяц год».

В электронном виде дата проставляется по формату, который устанавливает банк.Пункт-2.Обозначается «вид платежа», код которого устанавливает банк.Пункт-3.Указывается статус плательщикаПеречень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.

2013 № 107н:• 01 — налогоплательщик (плательщик сборов) — юридическое лицо;• 02 — налоговый агент;• 06 — участник внешнеэкономической деятельности — юридическое лицо;• 08 — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;• 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;• 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;• 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший

КБК по единому налогу на вмененный доход (ЕНВД)

Исправление установленной ошибки возможно, но потребуется взаимодействие с сотрудниками налоговой инспекции.

Система налогообложения ЕНВД является льготным режимом по уплате налогов, предусмотренным законодательством для некоторых категорий налогоплательщиков при соблюдении определенных условий и требований.

Эта система, ее еще называют «вмененка», позволяет уплачивать вместо целого ряда налогов только один.

Соответственно, сокращаются не только затраты, но и отчетность.

«Вмененка» заменяет четыре налога:

- НДФЛ (но только для ИП);

- НДС;

- налог на имущество;

- налог на прибыль.

Есть ограничения по освобождению от сборов, они указаны в .

Кбк енвд для ип, пени и штрафы на 2021 и 2021 год

Остальные виды деятельности, от бытовых и ветеринарных услуг до передачи торговой точки в аренду, подпадают под действие главной нормы.

Согласно законодательству, плательщик обязан своевременно погашать налоговые задолженности перед государством.

Действовали следующие даты: Четвертый квартал 2021 года До 25 января 2021 года Первый квартал 2021 года До 25 апреля 2021 года Второй квартал 2021 года До 25 июля 2021 года Третий квартал 2020 года До 25 октября 2021 года Последний день оплаты не приходился на рабочий день. Предприниматели платили по стандартной схеме, без переноса на рабочие будни.

Платежное поручение на уплату енвд за 1 квартал 2020

Прежде всего, стоит отметить, что ЕНВД подлежит к уплате по каждому из видов деятельности, который облагается «вмененкой».

На основании пункта 5.1 Порядка (документ утвержден Приказом российской ФНС № ММВ-7-3/353 от 04 июля 2014 года), расчет нужно производить по каждому из мест, где осуществляется «вмененная» деятельность.

Приведем пример. Компания ведет свою деятельность в сфере розничной торговли через несколько магазинов, а также в сфере оказания бытовых услуг населению. В таком случае организация должна рассчитывать Единый налог на вмененный доход по каждому из этих видов деятельности. Больше примеров расчета ЕНВД в 2021 году по различным видам деятельности вы найдете тут.

Для того чтобы рассчитать ЕНВД, помимо необходимых физических показателей, в соответствии со статьей 346.29 НК РФ, нужно знать еще такие величины: коэффициент-дефлятор К1.

Напомним, в 2021 году К1 ЕНВД повышен.

С 1 января значение К1 для расчета ЕНВД составляет 1,915.

Образцы платежных поручений в 2021 году

Это требование характерно только для случаев проведения расчетов с бюджетом (по налогам, страхвзносам и т.д.).

Указать надо и код (поле «105»), налоговый период (поле «107»). Обязательно проставляется (поле «106»).

Например, образец платежного поручения – пени по налогу, уплачиваемые по требованию ИФНС, будет иметь обозначение ТР, что означает уплату долга по требованию фискального органа.

Текущие платежи обозначаются буквенным сочетанием ТП, оплата задолженности – ЗД.

Когда платятся налоги и страховые взносы, образец платежного поручения должен содержать актуальный КБК, по которому будет идентифицироваться получатель средств, тип страховой системы (пенсионная, медицинская или социальная).

В назначении платежа обязательно надо указать, какие взносы перечисляются, с доходов за какой период они рассчитаны. Коды бюджетной классификации на 2021 год обновлены – измененные шифры представлены в приказе Минфина от 08.06.2018 г.

Квитанция на оплату ЕНВД для ИП 2021 года

Источник: https://GarantR.ru/kak-zapolnit-platezhnoe-poruchenie-na-envd-dlja-ip-2019-50016/

Код бюджетной классификации на 2018 год

Код бюджетной классификации для уплаты ЕНВД в 2021 году – 182 1 0500 110. В платежных поручениях надо ставить этот 20-значный КБК для уплаты ЕНВД за 1 квартал 2021 года и последующие отчетные периоды.

Если кроме налога необходимо заплатить пени или штраф, КБК будут различаться четырьмя знаками с 14 по 17-й. Значения этих кодов следующие:

- для вмененного налога – 1000;

- пени – 2100;

- штраф – 3000.

В итоге таблица с КБК по ЕНВД на 2021 год выглядит так:

Таблица КБК с 2021 года для ООО и ИП

| Вид платежа | Реквизиты КБК |

| Вмененный налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

Платежка енвд 2021 образец заполнения для ип

Счет (номер) платежных поручений (вверху) может быть любым и можно делать их с одинаковыми номерами.

Но лучше по очередности. НДС в платежных поручениях указывают всегда в назначении платежа.

Если его нет или не может быть, приписывают «Без НДС».

В не налоговых ничего не ставят. На платежном поручение внизу в верхней строчке обязательно должна быть подпись руководителя (ИП) или лица, действующего по доверенности.

Также, если организация или ИП применяют печать, то она тоже должна стоять. В поле 109 (дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог.

Заполнение платежного поручения в 2021 году: образец

; — для налогов, уплачиваемых ежеквартально: «КВ.ХХ.ГГГГ», где ХХ – номер квартала (от 01 до 04), ГГГГ – год, за который уплачивается налог; — для полугодовых налогов (к примеру, ЕСХН): «ПЛ.ХХ.

ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог; — для годовых платежей: «ГД.00.

ГГГГ», где ГГГГ – год, за который уплачивается налог (например, производя окончательный расчет по налогу на прибыль за 2021 год, нужно будет поставить «ГД.00.2019»).

Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования. Если в поле 106 стоит «АП», то в поле 107 ставится «0» «0» Номер документа (108) Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0».

Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки «0» Дата документа (109) Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации.

Кбк енвд-2020 для ип

→ → Актуально на: 12 июля 2021 г.

Индивидуальные предприниматели, которые ведут предпринимательскую деятельность, облагаемую единым налогом на вмененный доход (ЕНВД), и которые добровольно перешли на этот спецрежим, должны уплачивать ЕНВД в порядке и сроки, которые предусмотрены в . О сроках уплаты налога в 2021 году и КБК для перечисления ЕНВД предпринимателями расскажем в нашей консультации. ЕНВД уплачивается предпринимателями (как и организациями) ежеквартально.

При уплате ЕНВД в платежном поручение необходимо указать КБК, соответствующий данному виду налога.

При этом КБК по ЕНВД для ИП в 2021 по сравнению с применяемыми в 2020 году не изменились.

При указании КБК в платежном поручении на уплату ЕНВД нужно разграничивать, уплачивается ли собственно налог или же пени или штраф по нему, поскольку 14-17 разряды КБК зависят от типа платежа: Тип платежа по ЕНВД КБК Налог 182 1 0500 110 Пени 182 1 0500 110 Штраф 182 1 0500 110 Если при уплате ЕНВД налогоплательщик допустил ошибку, повторно платить эту же сумму не придется. Ведь даже при ошибке в КБК налог, пени или штраф будут зачислены в бюджетную систему РФ, если в платежке при этом верно указаны номер счета Федерального казначейства и наименование банка получателя ().

Для уточнения платежа налогоплательщику достаточно направить в инспекцию письмо об уточнении платежа, в котором указать, какой КБК считать правильным, и приложить к нему копию первоначально отправленного платежного поручения с ошибкой. Также читайте:

Форум для бухгалтера:

Подписывайтесь на наш канал в

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2019.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам. То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02. При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Кбк по единому налогу на вмененный доход (енвд)

Кбк по единому налогу на вмененный доход (енвд) — это код бюджетной классификации, который указывается в платежном поручении при перечислении суммы налога. КБК содержит информацию о назначении и сути платежа. В статье указаны актуальные коды для уплаты налога по ЕНВД в 2021 году.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Код бюджетной классификации — специальный цифровой шифр, указываемый при перечислении сумм в бюджет в целях их правильного распределения по статьям в бюджете.

КБК ЕНВД 2021 для юридических лиц такие же, как и КБК ЕНВД в 2020 году для ИП, показатель от организационно-правовой формы налогоплательщика в данном случае не зависит.

Значение кода необходимо ставить в платежных документах актуальное, в соответствии с действующими законодательными актами, в противном случае финансовая обязанность не будет считаться исполненной. Исправление установленной ошибки возможно, но потребуется взаимодействие с сотрудниками налоговой инспекции.

Кто платит налог

Система налогообложения ЕНВД является льготным режимом по уплате налогов, предусмотренным законодательством для некоторых категорий налогоплательщиков при соблюдении определенных условий и требований. Эта система, ее еще называют «вмененка», позволяет уплачивать вместо целого ряда налогов только один. Соответственно, сокращаются не только затраты, но и отчетность. «Вмененка» заменяет четыре налога:

- НДФЛ (но только для ИП);

- НДС;

- налог на имущество;

- налог на прибыль.

Есть ограничения по освобождению от сборов, они указаны в ст. 346.26 НК РФ.

Чтобы перейти на этот режим, необходимо встать на спецучет. Кроме того, нужно, чтобы вид деятельности субъекта был включен в список из ст. 346.26 НК РФ, численность штата не превышала 100 человек и соблюдены требования по участию в них других организаций.

Где указывают КБК

Значения кодов указывают в платежном поручении о перечислении сбора в поле 104. Это поле необходимо заполнять при осуществлении расчетов с бюджетами. Оно расположено внизу бланка слева, ниже графы «Получатель» и над назначением платежа.

Таблица значений

КБК для оплаты ЕНВД в 2021 году установлены Приказом Минфина № 132н. Его необходимо заполнять при осуществлении расчетов с бюджетом. Значение единое для всех категорий плательщиков: коммерческих и некоммерческих юридических лиц и индивидуальных предпринимателей.

Однако при назначении платежа код меняется: КБК «Пени ЕНВД 2020» для юридических лиц установлены иные, чем при совершении основного платежа по налогу (значение также не зависит от организационно-правовой формы субъекта, то есть для ИП установлен тот же показатель).

Таблица. КБК ЕНВД 2021 для ООО, АО, ИП и других организационно-правовых форм налогоплательщика.

| Вид платежа | Основное обязательство | КБК «Пени по ЕНВД» в 2021 году | Штрафные санкции |

| Единый налог на вмененный доход | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

Пример платежки

Посмотрите образец платежки ЕНВД за 1 квартал 2020; КБК указывается в поле 104.

При заполнении бланка необходимо учесть, что значения КБК по ЕНВД установлены единые для всех субъектов РФ, тогда как другие реквизиты зависят от местонахождения плательщика и перечислять оплату нужно в налоговую инспекцию, контролирующую территорию, на которой субъект официально поставлен на учет в качестве плательщика сбора по упрощенному режиму. Только занимающиеся грузоперевозками налогоплательщики перечисляют средства в счет уплаты сбора по месту своей регистрации.

Узнать адрес и реквизиты ИФНС можно на официальном сайте ФНС.

Сроки оплаты

Сроки оплаты установлены в ст. 346.32 НК РФ. Он один для всех отчетных периодов (которыми являются кварталы) — до 25 числа месяца, следующего за отчетным кварталом. Таким образом, в 2020 году сроки такие:

- за I квартал — до 25 апреля;

- за II квартал — до 25 июля;

- за III квартал — до 25 октября;

- за IV квартал — до 25 января 2021 года.

В 2021 году ни одна из дат не приходится на выходной день, следовательно, переносов срока не будет. А вот в 2021 году 25 января выпадает на субботу, а значит, срок оплаты переносится на понедельник, 27 января.

За задержку платежа будут начислены пени.

Особенности оформления платежки на штраф

Начиная с 2021 года плательщикам предоставлено право осуществлять платежи в налоговую за третьих лиц. Это справедливо и для штрафных платежей. Кроме того, ограничения на подобную уплату начислений, произведенных до 2021 года, НК РФ не установлено. Значит, возможна ситуация, когда либо сам плательщик оплачивает штрафы, либо это делает за него иное лицо.

В зависимости от ситуации в платежном поручении на штраф в налоговую, образец которого приведен ниже, будет указан соответствующий статус плательщика.

Также в зависимости от ситуации будут указаны наименование плательщика, его ИНН и КПП, а при необходимости еще и наименование, ИНН и КПП того лица, за которое производится уплата.

КБК по штрафным санкциям установлены для каждого вида налога и взноса. При оформлении платежки на штраф важно учитывать, что в КБК для штрафных санкций 14-й и 15-й цифрами всегда будет 30.

В качестве получателя «штрафного» платежа по налогам и взносам будет указана та инспекция, в которой «штрафник» поставлен на учет.

Реквизит ОКТМО. С 2021 года указывается ОКТМО муниципального образования, в котором уплачивается санкция. Длина его равна 8 символам.

Ошибка в КБК

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов.

Согласно п. 4 ст. 45 НК РФ, налог не поступает в бюджет, и считается неуплаченным, если в платежной ведомости допущены следующие ошибки:

- неверно указано название банка–получателя перевода;

- неверно указан номер счета Казначейства России.

Если при заполнении платежной ведомости была допущена ошибка в номере КБК, то заново платить ЕНВД, штраф, проценты или пени не нужно. Налог в такой ситуации все равно считается уплаченным. Однако придется предоставить в налоговую инспекцию, где предприниматель или организация числится как плательщик ЕНВД, письмо об уточнении произведенного платежа. В письме нужно указать исправленный КБК, а также предоставить копию поручения на уплату, в котором была сделана ошибка.

Автор статьи: Арина Гюлметова

Формируйте платежки по КБК в облачном сервисе для малого бизнеса Контур.Бухгалтерия. Ведите учет, легко начисляйте зарплату, платите налоги, формируйте отчеты и отправляйте их через интернет. Сервис подскажет о датах платежей и отчетов, избавит от авралов и рутины. Первые 5 дней работы — бесплатно.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 1600 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) — КБК 182 1 1600 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП — 182 1 1600 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140