Суть проблемы

Квитанция ФНС о том, что налоговая не принимает отчеты, а именно декларации по НДС, грозит организации штрафными санкциями в размере 5% от суммы налогового обязательства к уплате, но не менее 1000 рублей. Штраф назначают за каждый полный и неполный месяц с последнего срока предоставления отчета.

Сумма санкций не может быть больше 30% от налога к уплате и меньше 1000 рублей. Но помимо штрафа, ФНС вправе приостановить деятельность организации и наложить арест на счета. Такое решение представители Федеральной службы могут принять через 10 дней по истечению срока сдачи.

Отсутствие информации для заполнения не является основанием не сдавать отчет. Если учреждение освобождено от НДС или в расчетном периоде налоговых обязательств не возникало, следует отправить в ФНС нулевой отчет. За непредоставление «нулевки» тоже выпишут штраф.

Что грозит «недобросовестным» субъектам

В отношении подозрительных субъектов ФНС будет проводить мероприятия налогового контроля. В первую очередь, руководство организации или предпринимателя пригласят в налоговую на допрос. Также могут затребовать документы, провести их экспертизу, осмотреть помещение и так далее.

В случае выявления на декларации недостоверной подписи она будет аннулирована, а субъект получит уведомление о том, что отчет недействителен. Речь о декларациях по НДС и налогу на прибыль.

Если же выяснится, что физлицо, являющееся директором, за вознаграждение предоставило свои данные для номинального назначения на должность, оно может быть привлечено к уголовной ответственности по статье 173.2 УК РФ. Такие случаи в судебной практике есть.

Когда налоговая имеет право отказать в приеме

Причины, когда налоговая не принимает отчеты на законных основаниях, установлены в Административном регламенте ФНС, утвержденном приказом Минфина от 02.07.2012 № 99н.

Отчетность не примут, если:

- В ФНС не предоставлены документы, удостоверяющие личность и полномочия того, кто предоставляет отчетность. При сдаче отчетности по защищенным каналам связи через сеть Интернет основанием для отказа считается: доверенность с истекшим сроком или несоответствие паспортных данных.

- Отчетность не соответствует установленным формам, нормам и требованиям заполнения.

- Отчетность не заверена руководителем. Если электронный файл отчета подписан УКЭП, но электронная подпись не соответствует установленным правилам криптозащиты информации, тогда ИФНС не принимает НДС и другую отчетность законно.

- Отчетность сдана в территориальное отделение ФНС, в компетенцию которого не включены обязанности по приему этой отчетности.

Новые основания для отказа в приеме деклараций

Юридические лица — это многоуровневые субъекты, состоящие из различных должностей. Поскольку руководителю организации нецелесообразно самостоятельно составлять и подавать декларацию по налогам и взносам, он поручает подобную задачу другим сотрудникам.

Налоговая служба ранее сообщала, что декларацию могут не принимать, если представитель компании, передающий документы, не сможет подтвердить собственные полномочия.

В качестве источника выступает Письмо ФНС № БС-4-11/[email protected]

Письмо ФНС № БС-4-11/[email protected]

Причины, по которым инспекторы вправе не принять отчетность

Лицо, составляющее и направляющее документ в ФНС, обязано соблюдать ряд условий (согл. ст. НК):

- давать ссылку и прописывать наименование документа, дающего ему право на проведение процедуры;

- в приложении к декларации прикреплять копию доверенности, составленной нанимателем на имя заявителя, и документ, подтверждающий его личность;

- использовать ЭЦП (требование касается деклараций, подаваемых в электронном виде) либо несовпадение подписи, стоящей в документе, с подписью руководителя организации (несоответствие подписи также считается основанием для отказа);

- подавать документы в указанные сроки;

- составлять декларацию согласно действующим требованиям, предъявляемым к форме и формату документа.

Данные положения прописаны в п. 28 Регламента, утверждённого Распоряжением МинФина за номером № 99н.

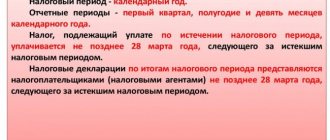

Важным нюансом является подача декларации в срок. В законе отводятся периоды, до истечения которых следует предоставить документ. Но нужно делать поправку на время, отведённое ФНС для рассмотрения бумаг и дачу ответа на запрос.

Внимание! При этом следует различать понятия сдачи и приёма декларации. Судебная практика показывает, что главным требованием является именно подача документа. То есть важен сам факт передачи декларации, даже если в ней изначально присутствовали недочёты.

В таком случае заявителю просто откажут в приёме бумаг, передав ему документальное уведомление. Поэтому плательщику необходимо сохранять справку, подтверждающую сдачу документов. Она потребуется позднее, когда в ФНС будет передана новая декларация.

Важно! Электронные формы декларации по своей силе равны бумажному варианту. Возможность направлять свидетельство в электронном виде была представлена ещё в 2021 году. После сдачи файла заявитель получит подтверждающий квиток (также в электронном виде).

Статья 5 Налогового кодекса РФ «Действие актов законодательства о налогах и сборах во времени»

Читать так же: Подтверждение основного вида деятельности

Приказ Минфина России от 02.07.2012 № 99н «Об утверждении Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)»

Контрагент не сдал декларацию

Шквал вопросов вызвала неизвестная ошибка при отправке декларации в протоколе, которую сотрудники ТОФНС поясняют: «ваш контрагент не сдал декларацию НДС, следовательно, вы должны предоставить нулевые корректировки». Что это значит? Допустим, контрагент за третий квартал предоставил нулевые декларации или не отправил их вовсе, а в вашем отчете указаны суммы налога на добавленную стоимость, то есть появляется разрыв (нестыковка). База данных по НДС в Федеральной службе проверяется специальной программой «АСК НДС-2», которая автоматически выдает ошибку. Поэтому инспектор требует состыковать суммы и устранить разрыв.

ВАЖНО!

Непредоставленная, нулевая или не соответствующая декларация контрагента не является основанием для отказа в принятии декларации по налогу на добавленную стоимость!

Пример: декларация сдана, но не принята:

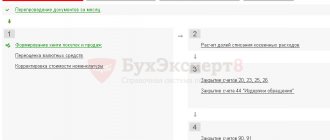

Что делать, чтобы исправить ситуацию

Что же делать, если декларацию по НДС не принимают? В таблице ниже даны ответы в соответствии с нумерацией оснований отказов выше:

| № п/п | Необходимые действия налогоплательщика |

| 1 | Обновить бухгалтерскую программу, скачав требуемый формат отчета, заполнить его и отправить повторно |

| 2 | Уточнить правильный ОКТМО по адресу регистрации налогоплательщика и тот налоговый орган, который обслуживает данную территорию, исправить ОКТМО в декларации и отправить отчет в нужную инспекцию |

| 3 | Подписать отчет подписью действующего руководителя организации/ИП или предоставить в инспекцию электронную доверенность на представителя, чья подпись стоит в отчете |

| 4 | Заказать усиленную квалифицированную ЭЦП в соответствии с необходимыми техническими требованиями |

Как видим, все основания для отказа в приеме НДС-отчетов требуют от заявителя предварительной подготовки и проверки выполнения всех требований задолго до сдачи отчетности.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Старайтесь отправлять декларацию по НДС хотя бы за неделю до окончательного срока, чтобы при отказе в приеме успеть исправить недочеты и сдать ее повторно до 25-го числа месяца, следующего за истекшим налоговым периодом. Штраф по ст. 119 НК РФ из-за непредставления отчета в установленный срок равен 5% от суммы, подлежащей уплате, но не более 30% и не меньше 1 000 руб. При опоздании на 10 дней налоговая может заблокировать расчетный счет.

Руководителю необходимо явиться к начальнику ТОФНС

Налоговики требуют явиться руководителю организации в инспекцию с паспортом и полным пакетом учредительных документов на прием к начальнику ТОФНС. Причем дополняют, что декларация будет принята только после личного приема у руководства инспекции. На деле очередь к начальнику Налоговой службы расписана на несколько недель вперед, следовательно, штрафов не избежать.

Так инспекция борется с недобросовестными руководителями, которые умышленно занижают суммы налоговых обязательств, и с фирмами-однодневками, которые открыты на подставных лиц.

Официальная позиция инспекции кардинально отличается от ситуаций на практике. Например, налоговики заявили о массовом серверном сбое, из-за которого налоговая не принимает декларацию по НДС, поэтому процесс временно приостановили. Причем, исходя из пояснений пресс-, сроком сдачи отчета будет считаться дата отправки по квитанции защищенного канала связи или отметка инспектора на бумажном отчете.

Почему же налоговая не хочет принимать отчет

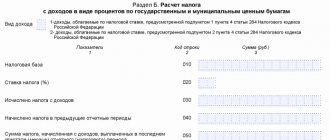

Декларация одновременно с первыми контрольными процедурами исследуется на предмет поиска оснований для отказа в ее приеме. Перечень таких оснований находится в п. 28 Административного регламента и является закрытым. Относительно сдачи электронной декларации по НДС по каналам ТКС это:

- Неустановленная форма/формат.

- Направление не в ту инспекцию.

- Отсутствие усиленной квалифицированной электронной подписи налогоплательщика / налогового агента-заявителя.

- Несоответствие данных владельца ЭЦП данным руководства организации / налогового агента или данным предпринимателя.

Если есть хотя бы одно основание из п. 28 Административного регламента, ИФНС формирует уведомление об отказе в приеме отчета, обязательно объясняя причину, почему же налоговая не принимает декларацию по НДС. В этом случае декларация считается непредставленной в инспекцию. Уведомление налоговый орган обязан отправить в течение одного рабочего дня с момента получения декларации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Если оснований для отказа нет, ИФНС регистрирует отчет и отправляет налогоплательщику / налоговому агенту квитанцию о приеме.

После отправки квитанции о приеме декларации начинаются контрольные мероприятия по ней.

Что делать, если отказали

Если отказ пришел на законных основаниях, исправьте ошибку и отправьте корректировку.

Если налоговая не приняла отчет незаконно, отправьте письменный запрос с просьбой уточнить причину отказа. Если адекватного ответа не последует, отправляйте жалобу в вышестоящую инспекцию. Свои доводы аргументируйте:

- право покупателя на вычет по НДС предоставляется независимо от того, выполняет ли контрагент свои налоговые обязательства;

- доставка и отгрузка товаров или услуг подтверждена накладными и актами выполненных работ, показаниями свидетелей;

- у налоговиков отсутствуют доказательства преступной взаимосвязи контрагентов.

Опирайтесь на решение Арбитражного суда Ростовской области от 13.03.2017 № А53-31426/16, постановление Пятнадцатого Арбитражного апелляционного суда от 13.02.2017 № 15АП-20848/2016.

У нас проблемы

Начиная с 25 декабря 2021 у налоговой службы возникают неполадки при приемке отчетности по телекоммуникационным каналам связи (ТКС), сообщает один из операторов – ГК «Астрал». А именно, задерживаются ответные транзакции от ФНС: не приходят квитанции и протоколы о приеме отчетов. Проблемы наблюдаются у всех операторов.

Сбои связаны с очередным этапом планового перехода ФНС на автоматизированную информационную систему АИС3 (АИС «Налог 3»). Именно сейчас региональные базы в этой системе заменяются на федеральные. Налоговики обещают позднее выслать пользователям квитанции, протоколы и документы, ждущие своей очереди .

Другой спецоператор, «Такснет», пишет, что технические проблемы в ФНС должны решиться к 1 февраля, но не везде. Во многих регионах ответ от налоговой следует ждать не раньше 11 февраля.

Тем временем официальный сайт налоговой службы никак не комментирует сбои. Напротив, руководитель ФНС Михаил Мишустин говорит о высоком уровне оказания цифровых услуг и работы центров обработки данных.

АИС «Налог-3» – единая информационная система ФНС России, которая обеспечивает автоматизацию деятельности ФНС по всем выполняемым функциям. Стоимость ее разработки и внедрения – 832 млн руб. на первом этапе и 950 млн руб. на втором, итого почти 1,8 млрд рублей.

Новый подход

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Основная цель появления письма от 10.07.2018 № ЕД-4-15/13247 – предупредить нарушения законодательства о налогах и сборах, когда сдают не соответствующую действительности отчётность. А именно – налоговые декларации подписывают неуполномоченные либо неустановленные лица, хотя формально всё соответствует требованиям ст. 80 Налогового кодекса РФ.

С 2021 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности.

Также см. «Какие действия налоговиков приводят к аннулированию сданной декларации».