Как учесть «платоновскую» плату и транспортный налог (авансовые платежи) в налоговых расходах? Как отразить плату за «Платон» на счетах бухгалтерского учета? Какими документами можно подтвердить вычет транспортного налога на «платоновскую» плату?

По итогам 2021 года компании — владельцы грузовых автомобилей с массой более 12 тонн получили возможность уменьшения суммы транспортного налога на сумму начисленной платы («платоновской» платы) в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения такими транспортными средствами (ст.361.1 НК РФ, п.2 ст.362 НК РФ).

Таким образом, льгота (вычет) по транспортному налогу предоставляется налогоплательщикам транспортного налога в связи с уплатой ими в отношении транспортных средств, имеющих разрешенную максимальную массу свыше 12 тонн, платы в счет возмещения вреда.

АУТСОРСИНГ ЮРИДИЧЕСКИХ плата уменьшает сумму транспортного налога только по конкретному грузовому автомобилю с массой более 12 тонн, а не в целом сумму начисленного транспортного налога (Письмо Минфина РФ от 13.01.2017 г. №03-05-05-04/739).

Вычеты на «платоновскую» плату предусмотрены для налоговых периодов 2021 — 2021 гг.

Учет в составе расходов транспортного налога и «платоновской» платы

Внесенная сумма предварительного платежа в адрес оператора государственной системы взимания платы ООО «РТ-Инвест Транспортные Системы» (далее по тексту — ООО «РТИТС») не является расходом и, соответственно, не отражается в налоговом учете (п.14 ст.270 НК РФ).

В «прибыльных» расходах признается разница между «платоновской» платой и величиной транспортного налога, исчисленного за налоговый (отчетный) период в отношении большегрузов — транспортных средств с разрешенной максимальной массой свыше 12 т (п.48.21 ст.270 НК РФ, Письмо Минфина РФ от 21.11.2016 г. №03-05-05-04/68317).

ИМУЩЕСТВЕННЫЕ «ЭНЕРГОЭФФЕКТИВНЫЕ» ЛЬГОТЫ

Важно!

То есть в состав налоговых расходов будет включаться не вся «платоновская» плата целиком, а в части превышения суммы транспортного налога, исчисленного по большегрузу, за который она внесена (п.48.21 ст.270 НК РФ — для компаний на ОСН, пп.37 п.1 ст.346.16 НК РФ — для «упрощенцев», пп.45 п.2 ст.346.5 НК РФ — для плательщиков ЕСХН).

Расчет транспортного налога с учетом платы по системе платон в 1с 8.3

Составление декларации по транспортному налогу Для выполнения операции «Составление декларации по транспортному налогу» необходимо создать регламентированный отчет Декларация по транспортному налогу (годовая). Создание отчета «Декларация по транспортному налогу» (рис. 12), меню: Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать. При заполнении документа указываем следующее:

- В открывшейся форме «Виды отчетов» – «Декларация по транспортному налогу (годовая)».

- В открывшемся окне в поле «Период» – 2021 г., в поле «Редакция формы» – «от 05.12.2016 № ММВ-7-21/ ».

- Кнопка Создать.

- Проверьте заполнение показателей титульного листа («Налогоплательщик», «Налоговый период (код)», «Отчетный год» и пр.), которые автоматически заполнятся данными, содержащимися в информационной базе.

НАПРИМЕР

Авансовый платеж по транспортному налогу составил 120 рублей, а «платоновская» плата — 100 рублей. В этом случае компания по итогам I квартала, полугодия и 9 месяцев не учтет разницу в части превышения транспортного налога над «платоновской» платой. И только по итогам года включит в налоговые расходы 20 рублей.

По общему правилу уменьшить транспортный налог на сумму «платоновской» платы может одна компания. Например, если транспортные средства были переданы в лизинг, а большегрузы зарегистрированы на лизингодателя, то транспортный налог уменьшить на «платоновскую» плату, внесенную лизингополучателем, нельзя (Письмо Минфина РФ от 18.07.2016 г. №03-05-04-04/41940).

То есть в данной ситуации (большегрузы зарегистрированы на лизингодателя), а не на лизингополучателя, лизингодатель не вправе уменьшить транспортный налог на сумму «платоновской» платы за большегруз.

В «прибыльных» расходах учесть можно только фактически уплаченную сумму транспортного налога (пп.1 п.1 ст.264 НК РФ, п.48.21 ст.270 НК РФ, п.2 ст.362 НК РФ). Это означает, что нельзя одновременно учесть в налоговых расходах и сумму начисленного транспортного налога, и вычет по «платоновской» плате.

ПРОВЕРКА КОНТРАГЕНТА

Важно!

Таким образом, «платоновская» плата уменьшает прибыль только в части превышения транспортного налога, а не в полном объеме.

В том случае, если транспортное средство предоставляется в аренду, то собственник транспортного средства начислит и признает в полной сумме транспортный налог, а арендатор начислит и уплатит «платоновскую» плату и учтет ее в составе прочих расходов.

Система Платон и транспортный налог в 2021 году

Автор: Екатерина Соловьева Бухгалтер-консультант

Начало 2021 года ознаменовалось не только увеличением ставки НДС, изменения затронули и систему «Платон». Среди нововведений — отмена вычета по транспортному налогу на сумму платежей в систему. Рассказываем, как владельцам большегрузов избежать ошибок при расчете необходимых отчислений в бюджет и каким образом вернуть переплату, если она образовалась.

Какой порядок взимания налогов с большегрузов действовал до 2020 года?

До 31.12.2018 за собственниками большегрузного транспорта «закреплялись» два типа платежей:

- отчисления в систему «Платон», за счет которой ремонтируются дороги;

- региональный транспортный налог, направляемый на содержание дорог.

Кроме того, владельцы автомобилей с разрешенной max массой более 12 тонн имели возможность снизить ТН на сумму, перечисленную в «Платон».

Важно, что этим правом могли воспользоваться только собственники большегрузов, зарегистрированные в системе в качестве плательщиков ТН по данному транспортному средству (письмо налоговой службы от 11 июля 2021 года № БС-4-21/13355).

Налоговый расчет строился на следующих правилах:

- Учет велся по каждому автомобилю отдельно. Нельзя было уменьшить суммы налога за один грузовик на сумму взносов, уплаченных за другое транспортное средство.

- Уменьшение бюджетных платежей допускалось только в случае, когда в отчетном году автомобиль «изъездил» авансовые взносы в систему.

- При превышении платежей в «Платон» начисленного налога, плательщик полностью освобождался от обязательства. Разницу между суммой взносов и транспортным налогом разрешалось учитывать в налоговой базе по прибыли.

- Если оплата сбора за вред дорогам была меньше налога, в бюджет уплачивали сумму, не покрытую за счет средств, израсходованных на «Платон».

С 01 января 2021 года была отменена льгота, с помощью которой автовладельцы снижали сумму транспортного налога. Кроме того, нововведения усложнили учет расходов по «Платону». Чтобы иметь возможность включить их в общие затраты, потребуется отдельно учитывать платежи в систему.

Отмена льготы по транспортному налогу: перспективы нововведения

С 2021 год размер уплаченных платежей в систему «Платон» не имеет значения для целей расчета ТН. По новым правилам, плательщики обязаны уплачивать налоги за весь имеющийся транспорт в полном объеме (письмо ФНС № БС-4-21/[email protected] от 22.03.2019).

Таким образом, на всех владельцев большегрузов одновременно ложится обязанность по расчету и уплате авансовых платежей транспортного налога, а также оплата за проезд по федеральным трассам в систему «Платон».

Статья 12.21.3 КоАП устанавливает ряд штрафов за неиспользование бортового устройства или за махинации с ним.

Отражение транспортного налога и платы «Платон» в бухгалтерском учете

Порядок отражения в бухгалтерском учете операций по начислению и перечислению «платоновской» платы за проезд с последующим вычетом транспортного налога в отношении большегрузов рекомендован финансистами в Письме Минфина РФ от 28.12.2016 г. №07-04-09/78875.

Внесенная сумма предварительного платежа в адрес оператора государственной системы взимания платы ООО «РТИТС» не является расходом и, соответственно, не отражается на счетах учета затрат, а учитывается в составе дебиторской задолженности (п.3, п.16 Положения по бухгалтерскому учету ПБУ 10/99 «Расходы организации», утв. Приказом Минфина РФ от 06.05.1999 г. №33н).

Таким образом, перечисленная предварительная оплата денежных средств оператору «Платона» отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами».

В соответствии с п.16 ПБУ 10/99 расходами признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Учитывая это, сумма «платоновской» платы, подлежащая уплате экономическим субъектом, в бухгалтерском учете признается расходом.

Исходя из этого и Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина РФ от 31.10.2000 г. №94н, начисленная сумма «платоновской» платы отражается по дебету счетов учета затрат в корреспонденции со счетом учета расчетов с бюджетом.

Это означает, что начисленная оператором ООО «РТИТС» плата за проезд в полной сумме включается в состав расходов по обычным видам деятельности в периоде начисления оператором платы за проезд (п.18 ПБУ 10/99).

При отражении в бухгалтерском учете транспортного налога, причитающегося к уплате в бюджет по итогам налогового периода, в кредит счета учета расчетов с бюджетом относится сумма такого налога за вычетом фактически уплаченной в данном налоговом периоде суммы «платоновской» платы.

ВВЕДЕНИЕ ПРОСТОЯ ПО ПРИЧИНАМ, НЕ ЗАВИСЯЩИМ ОТ РАБОТОДАТЕЛЯ

Важно!

Авансовые платежи по транспортному налогу за большегрузы, за которые уплачена «платоновская» плата, в бухгалтерском учете не отражаются.

То есть в отношении большегрузов, по которым уплачивается «платоновская» плата, транспортный налог отражается на счетах бухгалтерского учета по итогам года и в части превышения транспортного налога, начисленного по итогам календарного года, над начисленной в течение этого периода платой за проезд.

Уменьшение транспортного налога

С 3 июля 2021 года на плату в систему «Платон» можно уменьшать транспортный налог. Плата уменьшает сумму транспортного налога только по конкретному грузовому автомобилю массой свыше 12 тонн.

Компания может учитывать в расходах только одну сумму из двух возможных:

- транспортный налог, который был уменьшен на дорожный сбор, если сбор вышел меньше налога;

- часть дорожного сбора, превышающего налог.

Если у компании получилась переплата авансов по транспортному налогу за грузовое автотранспортное средство, их можно будет вернуть по итогам года.

Часто возникает вопрос: нужно ли платить транспортный налог, если платишь «Платон»?

Если сумма к оплате в систему равна или больше суммы транспортного налога, платить налог не нужно. Если сумма платы меньше, владелец уменьшает налог на уплаченную им сумму.

Как уменьшить транспортный налог на «Платон»?

Порядок оформления льготы по уменьшению налога, документы

Юридические и физические лица находятся в равном положении, когда речь идет об исчислении и уплате транспортного налога. Налог платится на основании уведомления из ФНС.

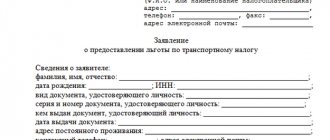

Для применения льготы в ФНС предоставляют следующие документы:

- заявление;

- данные о владельце транспорта (документы, подтверждающие право собственности);

- паспорт ТС (с указанием разрешенной массы свыше 12 тонн);

- информация о внесении платежей за пользование трассами.

Рекомендуется использовать выписки из Личного кабинета системы.

Документы предоставляются лично, через представителя, отправляются по почте (обязательно вместе с описью вложения), через Портал Государственных слуг (https://www.gosuslugi.ru/10054) или сервис «Личный кабинет налогоплательщика» (https://lkfl.nalog.ru/lk/).

Заявление на «платоновскую» льготу направляют в ФНС до того, как налоговая инспекция начнет формировать уведомления за истекший налоговый период.

Заявление составляется в двух экземплярах. Первый отдается в инспекцию, второй остается у заявителя. Требуйте от инспектора проставления отметки-штампа о принятии заявления и документов с текущей даты.

Сумму транспортного налога, которая подлежит перечислению в бюджет владельцами автомобилей, исчисляют налоговые органы. Основания — сведения, которые предоставляются налоговикам органами, осуществляющими государственную регистрацию ТС.

Если налогоплательщик опоздает с предоставлением заявления, право на льготу у него остается. Сумма излишне уплаченного налога из-за перерасчета возвращается за период перерасчета.

Заявление о возврате переплаченных средств подается в течение трех лет со дня уплаты данной суммы. Это значит, что физические лица могут предоставить документы, которые подтверждают их право на вычет по системе «Платон», в течение трех лет от даты возникновения права на льготу.

Узнаем, как зачесть «Платон» в транспортный налог:

- По итогам года заплатите разницу между налогом и платой за год. Сумма берется из операторского отчета. Если размер платы больше налога, его можно не оплачивать.

- В строке 280 Налоговой Декларации ставят код 40200. В строке 290 — плату за год. Строка 300 — налог, который был уменьшен на плату. Если размер платы составил больше, ставьте 0.

- В налоговом учете учитывается в расходах разница между «Платоном» и налогом. Пример: налог за год составил 14 000 рублей, плата в систему — 11 000 рублей. Учитывайте только 3 000 рублей налога.

- Авансовые платежи по налогу по большегрузам можно рассчитать, но не надо платить. В декларации их не отражают. Исчисленные авансовые платежи в расходах также не учитываются.

Декларация заполняется просто, но предварительно необходимо подтвердить внесение платы за использование федеральных трасс. Без этого вычет не применяется.

Узнаем, как подтвердить льготу по транспортному налогу по системе «Платон».

Порядок подтверждения

Автовладельцы имеют право подтвердить вычет, если ими соблюдаются условия:

- масса автомобиля превышает 12 тонн;

- ТС внесено в специальный реестр;

- система представила отчет о внесении платы.

Отчет формируется раз в год. Его заказывают через официальный сайт или в мобильном приложении. Сначала заводят учетную запись, вносят требуемые сведения о транспортном средстве.

Если Вам удобнее получать документы в бумажном виде, а не в электронном, отправляйтесь в представительство «Платон».

Также пользуются личным кабинетом:

- Заходят в раздел транспортные средства, находят нужный автомобиль, который дает право на вычет.

- В разделе «Запросить справку ФНС» указывайте период и подтверждайте введенные данные.

- Последует автоматическое скачивание документа.

- Файл защищен электронной подписью. Его подают, не распечатывая.

Этот документ и другие сведения о владельце ТС помогут получить налоговое послабление. Если Вы являетесь собственником нескольких большегрузов, вышеперечисленные действия повторяют для каждого из них.

Когда нельзя уменьшить транспортный налог?

Если плательщики транспортного налога и системы — разные лица, вычет не применяется. Такой порядок справедлив в том случае, если автомобиль взят в лизинг.

Большегруз регистрируется на лизингодателя, но за использование трасс платит получатель услуги (тот, кто перемещает грузы на транспортном средстве).

Суммы платежей вносит не владелец, а лизингополучатель. Такое решение проблемы весьма справедливо, так как расходы несут разные лица или компании.

Государственную систему «Платон» создали для привлечения внебюджетных средств в развитие дорожного хозяйства. Все полученные средства направляют на ремонт и развитие дорог.

В Дорожный фонд собрано уже больше 25 миллиардов рублей (https://www.rtits.ru/ru/press_centr/press_relizi/1/102).

В системе более 50 000 федеральных дорог. Уменьшить транспортный налог с помощью системы «Платон» можно. Необходимо только подтвердить свое право на льготу, а также представить необходимые документы в налоговую инспекцию.

Видео: Платон уменьшает транспортный налог

НАПРИМЕР

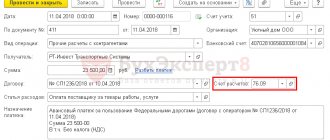

Компания перечислила оператору системы «Платон» авансовый платеж в размере 50 000 рублей. По данным отчета оператора ООО «РТИТС» плата за проезд за I квартал 2021 г. составила 20 000 рублей.

На счетах бухгалтерского учета данные операции будут отражаться следующими бухгалтерскими записями:

| Дебет 76 «Расчеты с оператором ООО «РТИТС» | Кредит 51 «Расчетный счет» | — | 50 000 руб. | Перечислен авансовый платеж оператору ООО «РТИТС» |

| Дебет 20,23,25,26,29,44 | Кредит 68 «Расчеты с бюджетом по плате «Платон» | — | 20 000 руб. | Учтена в составе расходов по обычным видам деятельности плата за проезд большегрузов |

| Дебет 68 «Расчеты с бюджетом по плате «Платон» | Кредит 76 «Расчеты с оператором ООО «РТИТС» | — | 20 000 руб. | Отражена уплата в бюджет плата за проезд большегрузов |

Вопросы и ответы

- Я являюсь ИП и владельцем большегруза. Ещё в феврале направил в ИФНС документы об уплате платежей в «Платон», но мне пришло уведомление о необходимости оплатить транспортный налог в полном объёме. Что в данном случае можно предпринять?

Ответ: В данном случае Вам необходимо обратится в ИФНС с заявлением и документами, подтверждающими уплату платежей в систему «Платон». Вам будет произведён перерасчёт. Оплатить транспортный налог за 2021 год необходимо до 01.12.2021 года.

2. Я планирую взять в лизинг большегруз, но не могу разобраться в ответственности по уплате транспортного налога и платежей в систему «Платон». Кто за что должен платить?

Ответ: Уплату транспортного налога обязан производить собственник транспортного средства с разрешённой массой свыше 12 тонн, т.е. лизингодатель, а вносить плату в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения, т.е. платежи в систему «Платон», обязан пользователь транспортным средством, т.е. лизингополучатель (в данном случае лизингополучателем будете выступать Вы).

Примечание.

Бухгалтерские записи приведены в отношении большегрузов, по которым перечисляется «платоновская» плата. В отношении остальных транспортных средств по-прежнему уплачиваются авансовые платежи (если Законом субъекта РФ предусмотрен такой порядок), которые отражаются ежеквартально на счетах бухгалтерского учета (в последний месяц отчетного квартала).

Следует отметить, что порядок учета платы за проезд компания определяет самостоятельно и закрепляет в учетной политике (п.4 и п.7 Положения по бухгалтерскому учету ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина РФ от 06.10.2008 г. №106н).

Поэтому компания может использовать иную схему бухгалтерских записей.

Бухгалтерский учет

Расходы по налогу на транспорт отражаются в бухгалтерии на счету 68. Налог на транспорт относится к расходам по обыкновенным видам деятельности. Порядок того, как он будет отражаться в бухгучете, зависит от того, в какой организации происходит пользование ТС.

Вот проводки, по которым отражается данный налог:

- Дт 76 — Кс 51 — аванс перечисляется оператору;

- Дт 20 — Кт 76 — плата, которая была рассчитана за проезд, относится на расходы.

Если это предусматривается по учетной политике организации, то дополнительно может быть отражена сумма платы, которую оператор перечисляет в бюджет. Отражение данной суммы происходит на субсчетах счета 76.

В какой величине будут отражены расходы в налоговом учете в I квартале 2021 г.?

Как уже было отмечено, в целях исчисления налога на прибыль «платоновская» плата учитывается в составе прочих расходов с учетом ограничений, предусмотренных п.48.21 ст.270 НК РФ.

Предположим, что сумма рассчитанных авансовых платежей по большегрузам (сумма определяется исключительно для расчета налоговых обязательств, но не отражается на счетах бухгалтерского учета) составила 5 000 рублей.

Тогда за I квартал 2021 г. компания учтет в налоговых расходах 15 000 рублей (20 000 рублей — 5 000 рублей).

А сами авансовые платежи по транспортному налогу компания не включает в состав налоговых расходов, поскольку авансовые платежи представляют собой предварительные платежи, уплата которых предусмотрена в течение налогового периода (п.3 ст.58 НК РФ), а значит учесть их на основании п.1 ст.264 НК РФ нельзя.

То есть на каждое последнее число 3 месяца I, II и III квартала «платоновскую» плату, можно учесть в расходах в части, превышающей авансовый платеж по транспортному налогу, исчисленный за этот же грузовик и за этот же квартал.

БУХГАЛТЕРСКОЕ ОБСЛУЖИВАНИЕ КОМПАНИЙ В СФЕРЕ ТРАНСПОРТА И ЛОГИСТИКИ

Как платить авансовые платежи

Платеж, внесенный в программу «Платон» уменьшает налог на транспорт при оплате конкретного большегруза и на налогообложение иных транспортных средств не влияет.

В конце года необходимо возместить разницу между транспортным налогом и общей суммой денежных средств, внесенных в систему «Платон».

Размер оплаты нужно взять из отчета оператора.

Если совокупность платежей больше налога, то лицу платить налоговую сумму не надо.

В налоговом отчете в графе расходы прописывается та сумма, которая получается при вычете транспортного налога из общей суммы платежей в систему «Платон». если платежи больше налоговой суммы, то нужно поставить 0.

Например, налог за год составил 15 000 рублей, а сумма платежей «Платону» — 10 000 рублей. В расходах надо написать 5 000 рублей, а платежи учету не подлежат.

Если налог составил 4000 рублей, а плата «Платону» — 7 000 рублей, то в расходах прописывает 3000 рублей, а налоговая сумма не учитывается.

Документальное подтверждение вычета транспортного налога

Оператор в отношении каждого зарегистрированного большегруза в реестре системы взимания платы ведет персонифицированную запись собственника (владельца) транспортного средства, содержащую следующую обновляемую не реже чем один раз в сутки информацию по каждому транспортному средству собственника (владельца):

- маршрут, пройденный транспортным средством;

- планируемый маршрут;

- время и дата движения транспортного средства по автомобильным дорогам общего пользования федерального значения в соответствии с маршрутной картой;

- операции по внесению владельцем транспортного средства платы оператору с указанием ее размера, а также даты и времени поступления;

- другие операции.

Документальным подтверждением платы за проезд служат отчет оператора, в котором указан маршрут большегруза с привязкой ко времени (дате) начала и окончания движения большегрузов, и первичные учетные документы, составленные самим налогоплательщиком, подтверждающие использование данного большегрузов на соответствующем маршруте (Письма Минфина РФ от 11.01.2016 г. №03-03-РЗ/64, от 28.12.2015 г. №03-03-06/1/76740).

Для того чтобы признать расходы в целях исчисления налога на прибыль необходимо иметь в наличии документальное подтверждение расходов (п.1 ст.252 НК РФ).

НАЛОГОВЫЕ ЛЬГОТЫ МАЛОМУ БИЗНЕСУ ПО ПРИМЕРЕ Г. МОСКВЫ

Важно!

Вычет при исчислении транспортного налога в отношении большегрузов, должен применяться исходя из размера, указанного в маршрутной карте или реестре (за соответствующий календарный год) относительно данного большегруза. А применение вычета при исчислении транспортного налога в сумме уплаченного авансового платежа в систему взимания платы в счет планируемых маршрутов неправомерно (Письмо Минфина РФ от 26.01.2017 г. №03-05-05-04/3747).

Таким образом, вычет транспортного налога на «платоновскую» плату применяется исходя из размера платы только за фактически пройденный большегрузом маршрут.

Для чего ввели систему «Платон»?

Систему «Платон» в Российской Федерации начали вводить в 2015 году. Причиной принятия данного нововведения послужил подсчёт ущерба трассам федерального значения, причинённого тяжеловесным транспортом (массой более 12 тонн). Установлено, что 56% ущерба федеральным трассам приходится на счёт большегрузов.

Согласно Постановлению Конституционного Суда РФ от 31.05.2016 № 14-П «По делу о проверке конституционности положений статьи 31.1 Федерального закона «Об автомобильных дорогах и о дорожной деятельности в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации», постановления Правительства Российской Федерации «О взимании платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн” и статьи 12.21.3 Кодекса Российской Федерации об административных правонарушениях в связи с запросом группы депутатов Государственной Думы» обязательный платеж взимается в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения, и как таковой относится к неналоговым доходам федерального бюджета. Обязательный платёж предусмотрен ст. 31.1 Федерального закона от 08.11.2007 № 257-ФЗ (ред. от 03.08.2021) «Об автомобильных дорогах и о дорожной деятельности в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации», где указано, что движение транспортных средств, имеющих разрешенную максимальную массу свыше 12 тонн, по автомобильным дорогам общего пользования федерального значения допускается при условии внесения платы в счет возмещения вреда, причиняемого автомобильным дорогам такими транспортными средствами.

Таким образом, данный платеж предназначен для компенсации расходов, связанных с восстановлением надлежащего транспортно-эксплуатационного состояния автомобильных дорог общего пользования федерального значения, т.е. имеет целевую направленность и экономическое основание.

НАПРИМЕР

3,73 руб./км, коэффициент 0,41

— путь, пройденный транспортными средствами, зарегистрированными в Реестре Системы взимания платы (км).

Например, 4 975,311 км.

| Остаток на начало периода (руб.) | Начислено за период (руб.) | Корректировка начисления (руб.) | Зачислено денежных средств (руб.) | Возврат/перенос зачисления (руб.) | Остаток на конец периода (руб.) |

| 0 | 7 608,51 | 0 | 50 000,00 | 0 | 42 391,49 |

Размер платы, подлежащей внесению при движении большегруза по планируемому маршруту, указывается в маршрутной карте или рассчитывается посредством системы взимания платы на основании данных, полученных от бортового устройства или стороннего бортового устройства в автоматическом режиме.

Расчет выглядит следующим образом:

3,73 руб./км х 0,41 х 4 975,311 км = 7 608,51 руб.

При этом расчет учитывает суммы по отмененным маршрутным картам и произведенным корректировкам начислений по бортовым устройствам.

Такой отчет формируется автоматически из государственной системы взимания платы «Платон». Подобный документ подготавливает оператор государственной системы взимания платы ООО «РТИТС», действующий на основании Распоряжения Правительства РФ от 29.08.2014 г. №1662, постановления Правительства РФ от 14.06.2013 г. №504, от 18.05.2015 г. №474, от 03.11.2015 г. №1191.

Выписка необходима для отслеживания состояния расчетов по «платоновской» плате.

В ней нет информации о датах движения, номерах большегрузов.

Для этого необходимо через личный кабинет компании заказать детализацию операций по дате проезда.

Детализация операций по дате проезда.

Платон и налог транспортный

- Личный кабинет на официальном сайте. Программа попросит указать некоторые сведения и прикрепить документы на автомобиль. Регистрация проходит на следующий рабочий день.

- Если вам неудобно пользоваться интернетом, возьмите документы на машину и личные (если вы частное лицо) или уставные (если представитель юридического лица) документы и отправляйтесь в Центр информационной поддержки пользователей.

- Еще один способ — терминал самообслуживания.

Перейдя по этой ссылке, вы можете найти ближайший центр обслуживания или терминал самообслуживания.

Оператор Платона работает на депозитной системе, то есть сначала пользователю необходимо пополнить счет, а затем отправляться в путь.

Плата будет рассчитана и списана с лицевого счета автоматически. Если депозит был исчерпан, в любом случае долг необходимо погасить до окончания отчетного периода.

Можно ли уменьшить транспортный налог на суммы, уплаченные по Платону

- предназначаются для перевозки людей (исключение: грузопассажирские автомобили-фургоны);

- оборудованы устройствами, подающими световые и звуковые сигналы для работы полиции, медицинской скорой помощи, пожарной охраны, аварийно-спасательных служб;

- предназначаются для перевозки военного вооружения и техники.

Систему взимания платы «Платон» создали и используют для обеспечения соблюдения порядка взимания платы в счет возмещения вреда, который был причинен автомобильным дорогам общего пользования федерального значения. Это компенсация за разрушение трасс грузовиками.

Сумму транспортного налога в отношении грузовиков массой свыше 12 тонн можно будет уменьшить на плату в счет возмещения вреда, причиняемого дорогам такими большегрузами.

А если размер «дорожного сбора» превысит сумму транспортного налога, его остаток можно будет учесть при расчете налога на прибыль или при расчете единого налога по УСН.

Соответствующие поправки в Налоговый кодекс приняты Госдумой в третьем чтении и направлены на рассмотрение в Совет Федерации.

Рекомендуем прочесть: Госпошлина за регистрацию садового дома

Еще одна поправка касается «упрощенщиков» с объектом «доходы минус расходы»: они смогут уменьшать единый налог на часть суммы «дорожного сбора», превышающую сумму транспортного налога (подп. 37 п. 1 ст. 346.16 НК РФ).

А вот после вступления поправок в силу организации на ОСНО тоже смогут уменьшать налоговую базу по налогу на прибыль только на часть суммы «дорожного сбора», превышающую сумму транспортного налога (п. 48.21 ст. 270 НК РФ).

Таким образом, законодатели установили одинаковый подход к учету «дорожного сбора» в расходах при УСН и при общем режиме налогообложения.

Транспортный налог и система «Платон»

Если сбор в систему «Платон» равен или выше суммы транспортного налога, который подлежит уплате, то налог считается равным нулю. Если сумма транспортного налога выше, чем уплаченный сбор в систему «Платон», то льгота предоставляется на сумму уплаченного сбора. Данная льгота предоставляется относительно каждого большегруза, по которому налогоплательщик платит сбор.

Организации и ИП, которые являются плательщиками транспортного налога и имеют автомобили с максимальной массой более 12 тонн, должны быть зарегистрированы в соответствующем реестре (то есть плательщики системы «Платон») рассчитывают налог в особом порядке. С 15 ноября 2015 года владельцы таких большегрузов обязаны уплачивать денежный сбор за причиненный их многотонниками ущерб автомобильным дорогам. Если данные автомобили передвигаются по платным дорогам, то данный сбор не взимается.

Транспортный налог и система Платон (нюансы)

Транспортный налог и система Платон, через которую собираются платежи по большегрузным авто, в период 2016–2018 годов не приводит к увеличению налоговой нагрузки на плательщика. О том, как в этом плане увязаны сборы по транспортному налогу и системе Платон, читайте в статье.

В этом отчете приводятся следующие данные:

Номер расчетной записи, баланс, количество большегрузов и затем детализация операций в разрезе дат и большегрузов.

| Дата движения | ГРЗ | Тип операции | Путь по фед. трассам, км | Зачисление | Списание |

| 30.12.2016 | Е285ВА174 | Начисление платы (БУ) | 75,129 км | 114,88 руб. | |

| 30.12.2016 | Е275МА174 | Начисление платы (БУ) | 74,03 км | 115,22 руб. |

По итогам года подтвердить право на вычет транспортного налога можно с помощью отчета «Сведения об автомототранспортных средствах, имеющих разрешенную максимальную массу свыше 12 тонн, а также сведения о внесении платы в счет возмещения вреда, причиняемого федеральным автомобильным дорогам», который формируется в разрезе каждого большегруза (Письмо ФНС РФ от 26.08.2016 г. №БС-4-11/15777).

Порядок оплаты сборов в 2021 году

Оператор Платона работает на депозитной системе, то есть сначала пользователю необходимо пополнить счет, а затем отправляться в путь. Плата будет рассчитана и списана с лицевого счета автоматически. Если депозит был исчерпан, в любом случае долг необходимо погасить до окончания отчетного периода.

За несвоевременную оплату, отсутствие портативного бортового терминала или неподачу маршрутной карты владельцу автомобиля выпишут штраф. Согласно ст. 12.21.3 КоАП РФ, размер штрафа составит 5000 рублей при первичном нарушении и 10 000 — при вторичном.

Внести депозит можно одним из следующих способов:

- Если владелец — юридическое лицо, то быстрее и проще всего произвести предоплату по безналичному расчету со своего расчетного счета

- Также доступны платежи в личном кабинете (войти туда можно при наличии доступа в интернет с любого персонального ПК, планшета, смартфона)

- С помощью терминала самообслуживания

- В Центре обслуживания пользователей

- Топливными картами E100 и DKV

При расчете налоговой базы транспортного налога в зачет принимаются платежи за проезд по федеральным трассам. Для владельцев автомобилей с максимальной разрешенной массой свыше 12 тонн авансовые отчисления по транспортному налогу не предусмотрены.

Организации рассчитывают сумму налога самостоятельно, физические лица получают уведомления от налоговой.

Итак, платежи за проезд по федеральным трассам по системе Платон и транспортный налог в 2021 году увязаны вполне логично и не дублируют друг друга.

Где собственник (владельца) транспортного средства может получить такую информацию?

Информационное взаимодействие собственника и оператора осуществляется посредством использования следующих каналов обслуживания:

- центры информационной поддержки пользователей;

- информационный ресурс системы взимания платы, размещенный в информационно-телекоммуникационной сети Интернет (www.platon.ru), и личный кабинет собственника (владельца) транспортного средства, обеспечивающий предоставление собственнику (владельцу) транспортного средства информации, содержащейся в персонифицированной записи собственника (владельца) транспортного средства, включающей расчетную запись (расчетные записи);

- центр информационной поддержки пользователей, представляющий собой комплекс технических средств без персонала, обеспечивающий в том числе возможность регистрации в системе взимания платы и внесения платы собственником (владельцем) транспортного средства.

Важно!

Все приведенные отчеты собственник большегрузов может сформировать через личный кабинет на официальном сайте «Платона» (https://platon.ru) или в аналогичном мобильном приложении.

Всегда ли возможно уменьшить транспортный налог при пользовании системой Платон?

На уменьшение транспортного налога могут рассчитывать, как физические, так и юридические лица:

| Автовладелец | Кто исчисляет размер транспортного налога? | Как производится уплата транспортного налога? |

| Физическое лицо | ИФНС | После получения уведомления о необходимости уплаты транспортного налога |

| Юридическое лицо | Юридическое лицо самостоятельно | После произведения самостоятельного расчёта |

Следует обратить внимание на тот факт, что на предоставление налогового вычета на размер платежа в систему «Платон» может претендовать лишь владелец транспортного средства, производящий уплату платежей в систему «Платон».

Согласно Письму Министерства финансов РФ от 18 июля 2021 г. № 03-05-04-04/41940 в отношении транспортных средств, имеющих разрешённую массу свыше 12 тонн, находящихся в лизинге, действуют определённые правила:

| Уплачивает транспортный налог | Осуществляет платежи в систему «Платон» | Предоставление налогового вычета |

| Лизингодатель* | Лизингополучатель** | нет |

*Лизингодатель – участник договора лизинга, который приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю во временное владение.

**Лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определённую плату, на определённый срок и на определённых условиях во временное владение и пользование.

Таким образом, если большегрузное транспортное средство зарегистрировано на лизингодателя, который производит уплату транспортного налога, а лизингополучатель производит уплату в систему «Платон» – уменьшение транспортного налога на уплаченную сумму платы в систему «Платон» произведено не будет.

Отражение в декларации по транспортному налогу «платоновской» платы

Декларация по транспортному налогу, в которой налогоплательщик может указать налоговую льготу и (или) вычет по транспортному средству, имеющему разрешенную максимальную массу свыше 12 тонн, утверждена Приказом ФНС РФ от 05.12.2016 г. №ММВ-7-21/[email protected]

Несмотря на то, что Приказ ФНС действует, начиная с представления налоговой декларации за 2021 год, по новой форме уже за 2021 г. могли отчитаться те налогоплательщики, которым необходимо применить льготу по большегрузу (п.3 Письма ФНС РФ от 29.12.2016 г. №ПА-4-21/[email protected]).

Льгота по налогу системы «Платон»

Многих автомобилистов интересует вопрос: как уменьшить транспортный налог? Не так давно относительно системы «Платон» одобрены некоторые нововведения. Согласно им была установлена льгота по налогу для некоторых ТС. Она распространяется как на физлиц, так и на юрлиц.

Если по системе «Платон» размер платежей оказывается больше транспортного налога или же равен ему, то оплачивать налог не нужно. Физлица могут подать заявку на уменьшение суммы транспортного налога. Юрлицам придется просить льготу через налоговую декларацию. Все организации, у которых имеется льгота, будут освобождены от уплаты авансов по транспортному налогу.

Любой налогоплательщик может провести перерасчет налогов с даты введения «Платона» в действие и уменьшить налоговый вычет.

Чтобы добиться снижения выплат, необходимо предоставить заявление, документы на ТС, паспорт автомобиля, данные об осуществленных платежах.

Также рекомендуется сделать выписки из системы «Платон».