Кто сдает РСВ

Расчет по страховым взносам сдают все, кто производит выплаты физлицам: организации и обособленные подразделения, индивидуальные предприниматели и физлица без статуса ИП. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если с ним не заключен трудовой договор и он является единственным учредителем.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2 и 3. Если отчет не сдать, налоговая назначит штраф 1 000 рублей.

Проверка формы расчет страховых взносов в 2018 году

Заполнение формы расчет по страховым взносам предполагает вероятность допущения нарушений уполномоченным сотрудником при составлении документа. На этом основании у страхователей возникает необходимость в проверке формы сдачи единого расчета по страховым взносам. Сделать это можно двумя доступными способами: используя контрольные соотношения, предоставленные инспекцией ФНС, а также, загрузив отчет на специализированные Интернет-ресурсы, такие как Главбух, Бухсофт, Zarplata-onlain и другие.

Заполнение новой формы расчет по страховым взносам предполагает возможность применять в ходе проверки расчета по страховым взносам 2018 (бланк был представлен выше) контрольных соотношений, введенных в практику двумя приказами ФНС №БС-4-11/4371, БС-4-11/12678.

- Подразд.1.1 Прилож.1 гр.3 = Подразд.3.2.1 стр.240. Каким образом, используя указанное соотношение произвести проверку расчета по страховым взносам (можно по ссылке выше). Используется для проверки сведений об исчисленных взносах на пенсионное страхование по работникам-физлицам.

- Разд.1 стр.050 = Разд.1, Подразд.1.2, Прилож.1 сумма всех гр.1 стр.060. Каким образом, можно проверить расчет страховых взносов по формулам ФНС, используя данное соотношение? При этом отражается величина взносов на медстрахование за рассматриваемый период по каждому отдельному тарифу.

На сегодняшний день бланк отчета единого расчета по страховым взносам выступает в качестве одного из наиболее важных налоговых документов, раскрывающих основные аспекты исчисления и уплаты страхвзносов за наемный персонал и предоставляется в органы фискального контроля по месту регистрации страхователя и месту фактической выплаты доходов сотрудникам-физическим лицам.

(Бланк) Расчёт по страховым взносам 2018

(Образец) Расчёт по страховым взносам 2018

Похожие статьи

- Расчет по страховым взносам 2021 нулевой пример

- Единый расчет по страховым взносам в 2021 году (пример)

- Порядок заполнения расчета по страховым взносам 2018

- Расчет по страховым взносам 2021 признак выплат

- Проверка расчета по страховым взносам 2018

Когда и куда сдавать расчет по страховым взносам

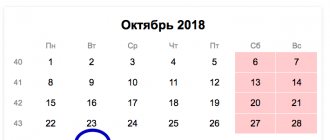

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2021. Сроки сдачи расчета следующие:

- за 4 квартал (2020 год) — 1 февраля 2021.

- за 1 квартал — 30 апреля 2021;

- за 2 квартал (полугодие) — 30 июля 2021;

- за 3 квартал (9 месяцев) — 1 ноября 2021;

- за 4 квартал (2021 год) — 31 января 2021.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 2021 год. Срок сдачи 30 января приходится на субботу, поэтому дата откладывается до понедельника — 1 февраля.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Расчет по страховым взносам за 3 квартал 2021 года: форма и образец заполнения

В ФНС необходимо сдать расчет РСВ за 3 квартал 2021 года. Новая форма утверждена приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Эта форма («новой» её можно назвать чисто условно) применялась ранее, её надо применять и сейчас.

ФНС России планировала откорректировать форму расчета и разместила проект на Едином портале для размещения проектов нормативно-правовых актов. Однако этот проект ещё не принят.

В общем случае расчет состоит из :

- титульного листа;

- листа для физических лиц, не имеющих статуса индивидуального предпринимателя;

- и разделов с певого по третий. Первый и второй раздел имеют приложения.

Если страхователи производили выплаты физическим лицам, то расчет по страховым взносам в соответствии п. п. 2.2, 2.4 «Порядка заполнения расчета по страховым взносам» обязательно должен включать в себя:

- титульный лист;

- раздел 1 — сводные сведения о взносах к уплате;

- подразделы 1.1 Приложения 1 к разделу 1 — «пенсионные взносы»

- подраздел 1.2 взносы на медицинское страхование Приложения 1 к разделу 1;

- приложение 2 к разделу 1 — расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1;

- раздел 3 — сведения персонифицированного учета.

Все остальные приложения к разделу 1 Расчета сумм страховых взносов заполняются и сдаются, только тогда, когда в них есть показатели, а раздел 2 заполняют главы крестьянских фермерских хозяйств.

Способы сдачи расчета

Расчет по страховым взносам можно сдать на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за отчетный период не выше 10 человек. Иначе компании грозит штраф за нарушение формата.

Если в отчетном периоде среднесписочная численность работников более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

Ранее бумажную форму могли сдавать все страхователи, у которых числилось не больше 25 сотрудников.

Порядок сдачи единого расчета в органы налогового контроля

Предоставление единого расчета по страховым взносам (скачать бланк можно по ссылке ниже) осуществляется по завершении каждого квартала, не позднее 30-го числа месяца, следующего за истекшим отчетным периодом. Соответственно, потребуется бланк расчета страховых взносов с 2021г предоставить в инспекцию ФНС 4 раза: за 2017 год, за 1 квартал 2021 года, полугодие и 9 месяцев. Отчитаться за 2021 год необходимо до 30 января 2021 года.

Образец заполнения формы «Расчет страховых взносов» предоставляется страхователями в территориальные органы фискального контроля. Для организаций характерно предоставление отчета в службу ФНС по месту фактической регистрации, тогда как индивидуальные предприниматели передают отчетный документ налоговикам по месту прописки.

В том случае, если при проверке налоговыми работниками выявляются нарушения в составлении документа, они обращаются к страхователю с просьбой о предоставлении уточнения. Уточненные бланки расчета по страховым взносам 2021 г должны отразить корректные сведения, а также порядковый номер уточнения, содержащийся на титульной странице документа.

Сформировать отчет можно как в бумажном, так и в электронном формате. Для компаний с численностью работников превышающей 25 человек разрешена только передача документа через ТКС.

Надо ли сдавать нулевки

Расчет полагается сдавать даже если деятельность в отчетном периоде не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам — не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

В нем заполняется:

- Титульный лист;

- Раздел 1 (без приложений). В строке 001 указывается код «2». В строках «в том числе за последние три месяца» проставляются нули. Все остальные строки заполняются в стандартном порядке;

- Раздел 3. В подразделе 3.1 указываются данные каждого физлица. Поле 010 остается пустым. В строках подраздела 3.2 раздела 3 проставляются прочерки.

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет. Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления. При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом 5% от суммы взносов к уплате.

За несдачу расчета в течение 10 рабочих дней после завершения сроков его подачи операции по счетам могут быть приостановлены.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Штрафы распределяются в бюджеты государственных внебюджетных фондов в тех же пропорциях, что и тарифы страховых взносов 30%. Например, от 1 000 рублей в бюджет ПФР будет направлено 733,33 рубля (22 / 30 × 1 000).

Новая форма РСВ с отчета за 2021 год

Форма расчета по страховым взносам в 2021 году обновлена приказом ФНС России от 15.10.2020 N ЕД-7-11/[email protected] Форма имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении № 2 к приказу. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

- Титульный лист. Появилось новое поле «Среднесписочная численность», эти данные нужно будет приводить в РСВ за каждый отчетный и расчетный период. Отдельный отчет о среднесписочной численности сотрудников удалили.

- Коды тарифов и коды категорий застрахованных лиц. В приказ добавили коды тарифов, которые были введены с первого полугодия 2021 года. Для субъектов МСП, которые платят взносы с выплат сверх МРОТ по пониженным тарифам, утвердили код тарифа плательщика «20» и коды категорий застрахованного лица «МС», «ВЖМС», «ВПМС». Для страхователей, которым установлен нулевой тариф взносов, утвердили код тарифа плательщика «21» и коды категорий застрахованного лица «КВ», «ВЖКВ», «ВПКВ».

- Приложение 5.1. Оно актуально для плательщиков из IT-сферы, которым в рамках налогового маневра установили пониженные тарифы страховых взносов с 1 января 2021 года. Приложение заполняют, чтобы подтвердить свое соответствие условиям применения пониженного тарифа. Это распространяется на разработчиков электроники, программ и баз данных.

- Новые коды тарифа плательщика и коды категорий застрахованных лиц для IT-сферы. Разработчики электроники, программ и баз данных, у которых выполняются условия для применения пониженных тарифов будут проставлять код тарифа «22». Коды категорий застрахованных лиц следующие: «ЭКБ» — физические лица; «ВЖЭК» — лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы; «ВПЭК» — иностранцы или лица без гражданства, временно пребывающие в РФ.

Как заполнить раздел 1 и обязательные приложения к нему

Начинать заполнение расчета следует с приложения 1 к разделу 1, посвященному взносам в ПФР. Оно состоит из подразделов:

- обязательных к заполнению — 1.1 и 1.2;

- заполняемых при наличии показателей (начисления взносов по доптарифам) — 1.3 и 1.4.

Подраздел 1.1 приложения 1 к разделу 1

Рассмотрим построчный алгоритм заполнения данных.

| Строка | Что указывать |

| 010 | Количество застрахованных лиц — всего с начала года и в помесячной разбивке за последний квартал |

| 020 | Число сотрудников, которым начислялись страхвзносы |

| 021 | Количество работников, доход которых превышает предельную базу |

| 030 | Сумму доходов сотрудников, на которые начисляются страхвзносы, с начала года, за 3 месяца и в помесячной разбивке. Не забудьте исключить необлагаемые выплаты, например, по договору аренды |

| 040 | Величину необлагаемых страхвзносами доходов, например, компенсации или больничные пособия. Полный перечень таких доходов см. в ст. 422 НК РФ |

| 050 | Разницу между стр. 030 и 040 |

| 051 | Сумму, превышающую предельную базу для расчета взносов |

| 060 | Рассчитанную сумму страхвзносов (умножив данные стр. 050 на 22%) |

| 061, 062 | Разбивку величины исчисленных взносов, рассчитанных с сумм, не превышающих предельную базу и превышающих ее |

Подраздел 1.2 приложения 1 к разделу 1

Подраздел 1.2 заполните аналогичным образом, но только в отношении взносов на медстрахование. Подраздел обязателен к заполнению, даже если вы применяете пониженный тариф, равный 0%.

Приложение 2 к разделу 1

Здесь рассчитываются взносы на соцстрахование. При этом в стр. 001 внесите соответствующий код:

- 1 — если вы работаете в регионе проведения пилотного проекта ФСС, т. е. если Соцстрах оплачивает больничные пособия напрямую струдникам;

- 2 — если вы рассчитываете и оплачиваете пособия самостоятельно, а с Фондом рассчитываетесь путем взаимозачета.

Строки 010-050 заполните соответствующими сведениями из подраздела 1.1. Строки 051-054 заполняйте только в случае, если относитесь к перечисленным в них организациям.

Для заполнения строки 060 умножьте значения стр. 050 на тариф 2,9%. В стр. 070 укажите величину издержек на выплату пособий, а в стр. 080 — суммы, возмещенные Соцстрахом. Данные строки заполняют только те страхователи, которые указали значение «2» в стр. 001.

Если ваша фирма не участвует в пилотном проекте, то сумму взносов можно уменьшить на величину пособий. Эти показатели зафиксируйте в стр. 090.

Показатели стр. 090 всегда положительны, даже если отчисления в фонд превысили сумму исчисленных страхвзносов. Если программа автоматом заполнит строку с минусовыми показателями, это будет считаться ошибкой и придется уточнять расчет (письмо ФНС от 23.08.2017 № БС-4-11/16751).

Чтобы указать отрицательные значения, поставьте в поле «признак» стр. 090 значение «2». Если сумма взносов подлежит уплате, зафиксируйте код «1».

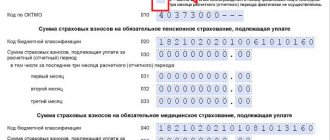

Раздел 1

Теперь можно заполнить раздел 1. В нем приводится код ОКТМО согласно территориальному месту учета вашей компании, а также коды бюджетной классификации (КБК) для исчисленных сумм страхвзносов. КБК состоят из 20 знаков, и их следует проверять особенно тщательно. Ведь в случае сдачи расчета с некорректными кодами платежи и начисления окажутся на разных лицевых счетах. При этом в базе налоговиков появится переплата по одной карточке и недоимка по другой, что грозит начислением пеней. Чтобы внести корректировки, придется сдавать уточненку.

Проверьте коды по каждому виду страхвзносов:

- пенсионное страхование (ОПС) — 182 1 0210 160;

- медстрахование (ОМС) — 182 1 0213 160;

- соцстрахование (ОСС) — 182 1 0210 160.

В данном разделе также укажите величину взносов по видам страхования за 9 месяцев 2021 года и в разбивке по месяцам. Проверьте, чтобы в стр. 110-123 автоматически не перенеслись отрицательные значения.

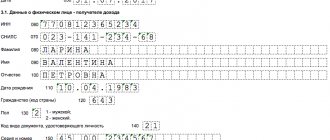

Как заполнять РСВ

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета. Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно. При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста). При заполнении на компьютере можно ничего не ставить.

Уволенные в отчете РСВ указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам «1» тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.