Особенности получения вычета за лечение

Вернуть потраченную сумму на лечение в полном объеме можно только при условии, что оно относится к категории дорогостоящих. Перечень таких видов медуслуг указан в тексте Постановления Правительства РФ No 201 от 19 марта 2001г.

Если лечение не относится к дорогостоящим, расходы, принимаемые к вычету, ограничиваются суммой 120000 рублей. При этом следует знать, что эта сумма учитывается вместе с прочими расходами, произведенными за этот период – на обучение, уплату средств для накопительной части пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение.

Сделать возврат подоходного налога можно за свое лечение, а также мужа (жены), детей, родителей. Воспользоваться этим правом можно в течение трех лет с момента возникновения расходов на лекарства и лечение.

Какие документы необходимы для заполнения декларации?

Рассмотрим пример составления декларации на получение вычета за лечение зубов как оплату недорогостоящих медицинских услуг. Скачать программу для составления декларации 3-НДФЛ можно на сайте ФНС РФ. При этом нужно иметь ввиду, что для каждого периода заполняется отдельная программа, т.е. для получения вычета за 2021 год нужно установить программу «Декларация 2018», за 2021 год – «Декларацию 2017» и т.д.

Чтобы заполнить декларацию на лечение, потребуются следующие документы:

- Копия паспорта;

- Копия свидетельства ИНН;

- Справка о доходах за отчетный период (2-НДФЛ).

Для заполнения программы этого будет достаточно. Остальные документы прикладываются к готовой декларации и предоставляются для проверки налоговой инспекцией. Это:

- Заявление на вычет;

- Платежные документы о расходах на лечение (копии чеков);

- Лицензия медицинского учреждения (в рассматриваемом примере – из стоматологической клиники);

- Справка по форме Минздрава об оплате лечения зубов;

- Договор со стоматологической клиникой на оказание услуг со всеми приложениями, доп. соглашениями (копии).

Если планируется вернуть подоходный налог за лечение родственника, тогда, к основному пакету, прикладывают ксерокопии следующих документов:

- Свидетельства о рождении несовершеннолетних детей;

- Свидетельства своего рождения (если были осуществлены расходы на лечение родителя);

- Документ о заключении брака (если было оплачено лечение супруга).

Итак, вам нужно вернуть подоходный налог за расходы на стоматологические услуги, которые были произведены в 2021 году. Необходимые документы собраны, осталось внести данные в скачанную программу и заполнить декларацию.

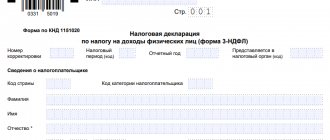

ПРИМЕР ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ 3-НДФЛ ЗА 2015 год

В каких случаях необходимо подавать налоговую декларацию 3-НДФЛ:

- Продажа недвижимости, находящейся в собственности менее 3 лет;

- Продажа автомобиля, находящегося в собственности менее 3 лет;

- Сдача жилья в наем или аренду;

- Продажа ценных бумаг (акций, облигаций и т.п.);

- Получение доходов в других государствах (только для налоговых резидентов;

- Возврат налогов при покупке жилья (квартиры, жилые дома);

- Возврат налогов при оплате лечения и учебы;

- Возврат налогов при оплате медицинского страхования, страхования жизни;

- Возврат налогов при оплате дополнительного пенсионного страхования;

- Возврат налогов при размещение средств на инвестиционном счете

Срок подачи налоговой декларации за 2015 год — до 4 мая 2016 года

Как можно вернуть налоги?

Налоги могут вернуть только налогоплательщики-физические лица, уплатившие налог с доходов физических лиц по ставке 13 процентов. К таким доходам относятся:

- заработная плата;

- доходы от продажи недвижимости;

- доходы от продажи автомобиля;

- доходы по договору найма жилья;

- прочие доходы.

Налоги могут вернуть только налоговые резиденты РФ. К ним относятся налогоплательщики, находящиеся на территории России более 183 дней в течении 12 месяцев.

Налог можно вернуть в следующих случаях:

- Покупка или строительство жилья;

- Покупка земельного участка для жилищного строительства;

- Оплата лечения;

- Оплата обучения;

- Оплата расходов на лечение;

- Оплата расходов на медицинское и пенсионное страхование;

- Благотворительность.

В каких случаях НДФЛ не возвращается:

- Покупка дачи, нежилого помещения или садового домика;

- Покупка земельного участка без построенного жилого дома;

- Покупка автомобиля;

- Лечение за границей

Подробную информацию о налогах можно узнать на официальном сайте ФНС России www.nalog.ru.помощь в заполнение налоговой декларации

Загрузить бланки 3-НДФЛ 2015

Задание условий

Действовать стоит последовательно, заполняя вкладки сверху вниз, хотя по разделам передвигаться можно свободно. Верхняя вкладка слева – «Задание условий». Поскольку заполняется 3-НДФЛ резидента страны, выбираем соответствующий пункт.

Далее, выбираем номер инспекции, куда предоставляется декларация. Из выпадающего списка нужно выбрать нужную (например, 7701 – ИФНС No1 по г. Москве).

Поскольку 3-НДФЛ за лечение заполняется впервые, указывается номер корректировки – 0. При подаче уточняющей декларации указывают номер 1.

В поле значения ОКТМО нужно указать код, обозначающий принадлежность к определенному городу, поселку и т.д. Этот код можно взять на сайте ФНС или из своей справки о доходах (п.1 «Данные о налоговом агенте»).

Далее, нужно выбрать признак налогоплательщика. Обычный налогоплательщик, который не занимается частной деятельностью, выбирает пункт «Иное физическое лицо».

После этого ставим галочку об имеющихся доходах, часть которых мы планируем вернуть из бюджета.

В поле «Достоверность подтверждается» нужно выбрать пункт, согласно которому вы подаете декларацию на вычет лично или доверяете представителю – физическому лицу.

Как заполнить декларацию в программе декларация 2021

Чтобы заполнить программу декларация 2021, нужно помнить вот о чём: НК РФ). Приведем в нашей консультации для декларации 3-НДФЛ в 2020 бланк и образец заполнения. Форма 3-НДФЛ в 2021: Бланк налоговой декларации по форме 3-НДФЛ за 2021 год утвержден Приказом ФНС от 24.12.2014 № ММВ-7-11/[email protected] При этом необходимо учитывать, что при представлении формы 3-НДФЛ за 2021 год начиная с 19.02.2018 необходимо учитывать изменения, внесенные в форму Приказом ФНС от 25.10.2017 № ММВ-7-11/[email protected]

А до этой даты налогоплательщики могут сдавать декларацию как на «старом», так и на «новом» бланке (Письмо ФНС от 21.12.2017 № ГД-4-11/26061). Для формы 3-НДФЛ , представляемый в налоговую инспекцию по «старой» форме, можно по ссылке ниже: 3-НДФЛ 2021: Обновленный бланк налоговой декларации по форме 3-НДФЛ (с учетом Приказа ФНС от 25.10.2017 № ММВ-7-11/[email protected]) можно скачать здесь.

Внимание!

После открытия программы декларация перед вами появится первое поле для заполнения задание условий — тут все довольно просто. 1. Выбираете тип декларации 3-НДФЛ 2. Номер инспекции — выбираете ваш номер инспекции О том что нужно сделать чтобы узнать номер вашей налоговой инспекции читайте здесь Подробнее… Заполняем декларацию далее. Следующая графа для заполнения — Сведения о декларантеВ первой вкладке заполняем все поля согласно вашему паспорту Подробнее…

1. Вверху выбираем ставку налога, по умолчанию там стоит 13% 2. Далее нам нужно добавить источника выплат — т.е. вашего работодателя, при этом нужно указать его ИНН, КПП, ОКТМО все эти данные вы найдете в справке 2-НДФЛ выданной вашим работодателем. Все реквизиты вашего работодателя указаны в ней в пункте 1: «Данные о налоговом агенте» Подробнее…

Внесение сведений о декларанте

Следующая вкладка «Сведения о декларанте» содержит информацию о налогоплательщике, его паспортные данные, номер телефона.

Поле «Ф.И.О.» заполняется данными ИНН декларанта, даты и места его рождения.

Код страны внутри строки о гражданстве установлен автоматически.

Перед тем, как ввести свои паспортные данные, нужно выбрать вид документа в выпадающем списке:

После этого заполняются строки, указывающие серию, номер, дату выдачи паспорта.

В последней строке нужно вписать номер своего телефона.

Данные о доходах

Вкладка «Доходы, полученные в РФ» заполняется, исходя из вида дохода. В программе представлены четыре вида ставки:

- 13% — доходы, полученные от работодателя, в т.ч. физического лица (кроме дивидендов);

- 9% (не дивиденды);

- 35%;

- 13% — дивиденды.

Если вы получаете заработную плату по трудовому или договору ГПХ, следует выбирать первую ставку — 13%:

Затем выбирают источник выплат доходов. Для этого нажимают значок «+», а затем вносят сведения о работодателе из справки 2-НДФЛ (пункт 1 «Данные о налоговом агенте»).

Не забудьте поставить галочку внизу информации о работодателе, чтобы вести расчет вычетов по этому источнику.

Затем можно приступать к внесению сумм ежемесячных доходов. Для этого переходим к нижнему блоку, нажимаем на значок «+»:

Появляется окно со сведениями о доходе. Они переносятся из справки 2-НДФЛ, пункта 3 «Доходы, облагаемые по ставке 13%». Из представленной в справке таблицы можно найти код и сумму дохода, а также вычетов, при их наличии.

Выбираем код из раскрывающегося списка:

Вносим сумму полученного дохода в соответствии с 2-НДФЛ, ставим номер месяца по порядку:

Если работа осуществляется не по трудовому, а по договору ГПХ (гражданско-правового характера), нужно выбирать другой код:

Если в отчетном году вы брали оплачиваемый отпуск и вам была начислена материальная помощь, нужно отразить это в декларации, выбрав код и сумму вычета:

Таким образом, заполняем каждый месяц отчетного года. Должен получиться такой список:

Важно! Доходы за каждый месяц, включая вычеты, должны соответствовать данным, указанным в справке 2-НДФЛ. Общая сумма дохода в последней строке также должна быть одинаковой в декларации и справке от работодателя.

Вручную заносим облагаемую сумму дохода, а также налоги — исчисленные и удержанные на основании информации из 2-НДФЛ.

После занесения сведений о доходах можно приступать к заполнению вкладки о вычетах.

Как заполнить 3-НДФЛ в 2021 году для возврата налога при покупке квартиры?

С целью получения имущественного вычета и возврата НДФЛ от расходов на оплату квартиры в программе Декларация 2021 заполняются следующие вкладки:

- задание условий — указать исходные данные для декларации;

- сведения о декларанте — реквизиты налогоплательщика;

- доходы, полученные в РФ — выплаты по трудовым договорам;

- доходы за пределами РФ — выплаты в иностранной валюте;

- вычеты — вкладка «Имущественный»;

- зачет/возврат налога — формирование заявления на возврат налога.

Форму 3-НДФЛ также можно заполнить самостоятельно, скачать актуальный бланк декларации — как в 2021 году заполнить 3-НДФЛ при покупке квартиры.

Заполнение вкладки «Задание условий»

Покупатели квартиры заполняют следующие данные в первой вкладке программы:

- тип декларации — о;

- общая информация — номер ФНС, ОКТМО — можно посмотреть на сайте ФНС, номер корректировки — 0 при первой подаче;

- признак налогоплательщика — иное физ.лицо;

- имеются доходы — первый пункт «учитываемые справками о доходам физического лица..»;

- данные заявления — поставить галочку для возможности сформировать заявление на возврат налога;

- достоверность — либо лично, если физ.лицо само понесет декларацию в налоговую, либо «представителем» при подаче через доверенное лицо.

Пример заполнения первой вкладки программы Декларация 2021:

Как заполнить «Сведения о декларанте»

В качестве декларанта выступает физическое лицо, купившее квартиру и понесшее расходы, с которых можно вернуть НДФЛ.

Необходимо заполнить следующие данные:

- ФИО;

- ИНН — можно узнать здесь;

- сведения о рождении;

- гражданство — уже прописано РФ, ничего менять не нужно;

- реквизиты паспорта, его код 21;

- телефон.

Все реквизиты должно четко соответствовать данным паспорта.

Пример заполнения сведений о декларанта в программе Декларация 2021:

Отражение доходов

Для определения суммы положенного вычета при покупке квартиры и размера налога, который можно будет вернуть за 2021 год, нужно указать выплаты за отчетный год.

Заполняются они на основании справки 2-НДФЛ, которую следует взять по месту работы за 2021 год. Если было несколько работодателей, то справку следует взять у каждого.

Размер налога к возврату ограчен суммой уплаченного НДФЛ за отчетный год.

Если налогоплательщик получал доход только от российских работодателей, то в программе нужно заполнить только вкладку «доходы, полученные в РФ».

Если также были поступления в иностранной валюте, то заполняется еще вкладка «доходы за пределами РФ», при этом на вкладке «задание условий» нужно в поле «Имеются доходы» о.

Заполнение вкладки «доходы, полученные в РФ»^

В этой вкладке добавляются все источники дохода, с которого был удержан НДФЛ. В частности показываются выплаты по трудовым договорам.

Для добавления нового работодателя нужно нажать на плюс в поле «источники выплат», после чего заполнить его реквизиты, которые можно найти в п. 1 справки 2-НДФЛ:

Для добавления выплат от данного работодателя нужно последовательно перенести все доходы из п. 3 справки 2-НДФЛ — код дохода, сумма, номер месяца. Вся эта информация есть в п. 3 формы 2-НДФЛ.

После введения всех сумм выплат за год автоматически выводится суммарное значение в поле «общая сумма дохода», ее следует сверить с показателем, указанным в п. 5 справки 2-НДФЛ.

Уплаченный налог нужно самостоятельно вписать в поле «сумма налога удержанная» из п. 5 справки 2-НДФЛ. Этот показатель ограничивает сумму возврата за год.

Вычеты заполняются на основании п. 4 справки 2-НДФЛ — код и общая годовая сумма, предоставленная указанным работодателем.

В заполненном виде данная вкладка в программе Декларация 2020 выглядит следующим образом:

Имущественный вычет

Необходимо добавить объект недвижимости — нажать на плюс и заполнить:

- способ приобретения — выбрать договор купли-продажи;

- наименование объекта — например, квартира;

- признак налогоплательщика — при заполнении 3-НДФЛ собственником жилья нужно указать «собственник объекта»;

- код номера объекта — обычно выбирается кадастровый либо другой известный. Если никакой не известен, то выбирается «номер отсутствует» и заполняется адрес квартиры в строке «место нахождения» ниже;

- номер объекта — номер можно посмотреть в договоре купли-продажи или на сайте Росреестра;

- место нахождения — заполняется адрес, если номера нет;

- дата регистрация прав — день регистрация права собственности на квартиру согласно официальному документу — выписки из ЕГРН;

- являюсь пенсионером — отмечают граждане пенсионного возраста;

- стоимость объекта — цена квартиры по договору купли-продажи (полная цена, которую заплатил покупатель);

- проценты по кредитам — заполняется сумма уплаченных процентов по ипотеке с начала приобретения квартиры, если жилье куплено по ипотечному кредиту. Инструкция по заполнению 3-НДФЛ по ипотеке в программе Декларация 2020.

После введения указанных данных о квартире, нужно нажать на кнопку «да».

Внизу вкладки программы в поле «общая стоимость..» будет показана сумма расходов, ограниченная имущественным вычетом 2 млн. руб.

Строка «вычет за предыдущие годы» будет активной, если квартира куплена до 2021 года. В это поле можно ввести сумму уже полученного имущественного вычета, если человек обращатся за возвратом налога в отношении данного объекта не в первый раз.

Итоговая сумма возврата НДФЛ будет определяться как 13 процентов от разности положенного вычета и уже использованного в прошлые годы, а также будет ограничиваться уплаченным НДФЛ, указанном во вкладке доходов.

Если квартира куплена в ипотеку и было заполнено поле «проценты по кредитам за все годы», то в поле «проценты по кредитам за все годы» будет отражена сумма расходов по ипотеке с учетом имущественного вычета (ограничено 3 млн. руб.). Если вычет по процентам ранее запрашивался, то нужно заполнить эту сумму в строке «вычет за предыдущие годы». Тогда сумма к возврату будет ограничена 13 процентами от разности положенного вычета по ипотеке и уже использованного, а также ограничена уплаченным за 2021 год НДФЛ.

Если квартира куплена в 2021 году, то в заполненном виде данная вкладка программы Декларация 2021 выглядит следующим образом:

Зачет / возврат налога

Последняя вкладка, которую нужно заполнить в программе для получения вычета при покупке квартиры — это «зачет/возврат налога». Это новая вкладка, позволяются подготовить заявление на имущественный вычет.

Вверху необходимо нажать на зеленый плюс и выбрать пункт «заявление на перевод в банк».

Далее поставить галочку в поле «перечислить всю сумму возврата» и заполнить платежные реквизиты.

Как проверить и сохранить декларацию?

Заполняемую декларацию 3-НДФЛ в программе можно в любой момент посмотреть. Для этого есть кнопка «Просмотр» в верхнем меню.

Перед сохранением следует посмотреть, правильно ли указана итоговая сумма положенного имущественного вычета и НДФЛ к возврату в разделе 2, верность суммы в разделе 1, а также платежные реквизиты в заявлении — приложение к разделу 1.

Если все верно, то следует нажать на кнопку «Сохранить» и «Проверить». Программа выполняет автоматическую проверку правильности заполнения вкладок.

Если ошибок нет, то об этом поступит сообщение. После этого можно сохранить декларацию в формате xml — нажать «Файл xml».

Сохраненную 3-НДФЛ нужно открыть, распечатать и подписать все страницы.

Подать декларацию следует в ФНС в течение 2021 года в любое время.

Скачать новый бланк 3-НДФЛ и образец заполнения в excel

В 2021 году действует новая форма декларации 3-НДФЛ, утвержденная Приказом ФНС от 28.08.20 № ЕД-7-11/[email protected]

.

.

Вычеты

Налоговый вычет на лечение относится к социальным, поэтому нужно перейти к соответствующему блоку:

В строке «Предоставить социальные налоговые вычеты» нужно поставить галочку, затем приступить к заполнению строк для отображения суммы, потраченной на лечение.

Здесь следует рассмотреть три примера заполнения декларации на лечение зубов:

- Варлашина Л.А. в 2021 году потратила на лечение зубов 150000 рублей, о чем у нее имеются чеки об оплате, а услуги были оказаны стоматологической клиникой, имеющей лицензию. В справке об оплате медицинских услуг указан код 1 – это означает, что лечение не относится к дорогостоящим, следовательно, она должна указать сумму расходов, не превышающих 120000 рублей.

Поэтому, нужно заполнять строку «Лечение» и указать максимально возможную сумму – 120000 рублей:

НДФЛ, уплаченный работодателем Варлашиной Л.А. за 2021 год в бюджет, составил 58207 рублей, и это говорит о том, что она имеет право получить максимально возможную сумму вычета 15600 рублей единовременно. При заполнении декларации на лечение можно посмотреть, как будет она будет выглядеть при выводе на печать. Для этого нажимают вкладку «Просмотр»:

На основании указанных сумм дохода и расходов на лечение, программа посчитает размер налогового вычета. Его можно увидеть при просмотре документа на стр. 2:

- Пример второй: Варлашина Л.А. в 2021 году потратила на лечение зубов 80000 рублей, и в справке об оплате медицинских услуг, как и в первом случае, указан код 1. Расходы не превышают лимит 120000 рублей, поэтому в строке «Лечение» нужно указать именно такую сумму:

В этому случае, размер возвращаемой суммы из бюджета будет меньше (80000х13%=10400), что можно проверить на стр. 2 декларации:

- Третий пример: Варлашина Л.А. в 2021 году потратила на лечение зубов, которое не является дорогостоящим, 80000 рублей. Но, помимо этого, тогда же она потратила 150000 на другой вид лечения, который входит в перечень дорогостоящих (справка стоматологической клиники содержит код 2). В декларации указываются оба вида расходов, и по коду «2» декларант может получить вычет, выходя за рамки 120000 рублей:

Размер общего вычета за год составит 29900 рублей:

Как сохранить и распечатать декларацию

В любой момент заполнения декларации 3-НДФЛ за лечение можно сохранить документ. Для этого нажимаем на кнопку «Сохранить» в верхней части окна:

Случается, что необходимо заполнить несколько деклараций на разных людей, и для этого требуется сохранять их под разными именами. При этом, заполненный документ сохраняют под нужным именем в формате *dc7.

После заполнения электронной версии декларации, ее нужно распечатать в двух экземплярах: первый остается у налогового инспектора для проверки, второй у декларанта.

Для вывода документа на печать нужно нажать соответствующую кнопку:

Перед печатью декларации рекомендуется проверить ее на наличие возможных ошибок. Чтобы это сделать, нужно выбрать кнопку в верхней панели программы:

После проверки программа выдает окно с указанием ошибок и рекомендациями по исправлению или отметкой об успешной проверке:

На каждом листе распечатанной декларации нужно поставить подпись и дату. К ней прикладываются остальные документы, необходимые для поучения вычета, и предоставляются на проверку ФНС по месту регистрации плательщика НДФЛ.

Декларация 3-ндфл в 2021: бланк

Образец заполнения 3-НДФЛ в 2021 году Помощь в заполнении декларации 3-НДФЛ вам окажет программа «Декларация», которую можно скачать на сайте Федеральной налоговой службы.

Если вы заполняете 3-НДФЛ от руки, текстовые и числовые поля (ИНН, дробные поля, суммы и тп.) пишите слева направо, начиная с крайней левой ячейки или края, заглавными печатными символами.

Если после заполнения поля остаются пустые ячейки — в них ставятся прочерки.

https://youtu.be/OAIFaMiBckY

У пропущенного пункта ставятся прочерки во всех ячейках напротив него. При заполнении декларации нельзя допускать ошибок и исправлений, используются только черные или синие чернила.

Если 3-НДФЛ заполняется на компьютере, то числовые значения выравниваются по правому краю. Печатать следует шрифтом Courier New с выставленным размером от 16 до 18.