Начисление страховых взносов во внебюджетные фонды

Страховые взносы считайте на последнее число каждого месяца отдельно по каждому застрахованному лицу и каждому виду взносов. В 2021 году страховые взносы уплачиваются на:

- обязательное пенсионное страхование (ОПС) по ставке 22%;

- обязательное медицинское страхование (ОМС) по ставке 5,1%;

- обязательное социальное страхование (ОСС) на временную нетрудоспособность и в связи с материнством (ВНиМ) – 2,9%.

Выше приведены базовые тарифы взносов. Для некоторых страхователей предусмотрены пониженные и дополнительные тарифы. Подробности см. в материале «Тариф страховых взносов в таблице».

С апреля 2021 года часть зарплаты, которая выше МРОТ, облагается страхвзносами по пониженным тарифам. Эти тарифы доступны только тем налогоплательщикам, которые относятся к малому и среднему бизнесу. Подробнее о новой тарификации страхвзносов рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Страховые взносы работодатель платит за свой счет в налоговую не позднее 15 числа месяца, следующего за месяцем начисления страхвзносов.

Помимо вышеперечисленных взносов работодатель уплачивает страховые взносы от несчастных случаев на производстве в Фонд соцстраха. Ставка варьируется от 0,2% до 8,5% и зависит от основного вида деятельности страхователя.

Как определить размер тарифа см. здесь.

Для расчета взносов воспользуйтесь формулой:

ВНИМАНИЕ! При расчете базы по взносам учтите утвержденные лимиты. В 2021 году лимиты на ВНиМ — 966 000 руб., на ОПС – 1 465 000 руб. Подробнее о применении лимитов читайте здесь.

Работодателям необходимо вести учет взносов по всем фондам отдельно.

Для получения сведений о взносах счет 69 «Расчеты по социальному страхованию» подразделяют на три субсчета, а именно:

- 69.1 — сведения о взносах на ОСС;

- 69.2 — сведения о взносах на ОПС;

- 69.3 — сведения о взносах на ОМС.

Субсчет 69.1 дополнительно разбивают на счета второго порядка (69.1.1 — соцстрахование на ВНиМ; 69.1.2 — страхование от травматизма) или используют дополнительный субсчет счета 69 (например, 69.11) для учета взносов на травматизм.

Такая группировка по счетам позволяет отслеживать все перемещения денежных средств по каждому из фондов.

Перечислены взносы: какие делают проводки

Перечисление страховых взносов производят ежемесячно не позднее 15-го числа месяца, следующего за месяцем начисления (п. 3 ст. 431 НК РФ и п.4 ст. 22 закона «Об обязательном соцстраховании» от 24.07.1998 №125-ФЗ). При перечислении денежных средств на оплату взносов по дебету указывают номер субсчета соответствующего фонда, а по кредиту — счет 51, на котором отражают расчетные счета фирмы. Проводка по уплате взносов (на примере пенсионного фонда) следующая: Дт 69.2 Кт 51. Аналогично делают проводки и для других субсчетов каждого из фондов.

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. здесь.

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 — 19 340,16 руб.;

Дт 69.3 Кт 51 – 6 708,58 руб.;

Дт 69.1 Кт 51 – 1 483,88 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями. При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени. Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

См. также «Бухгалтерские проводки при начислении пени по налогам».

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Об ответственности за несвоевременную уплату налогов и взносов узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

ВНИМАНИЕ! С 2021 года все регионы РФ присоединились к пилотному проекту ФСС «Прямые выплаты». Наши эксперты подготовили памятку для бухгалтера. Чтобы не ошибиться в расчетах, изучите этот материал.

Что касается пособия по временной нетрудоспособности, то первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 792 руб. — в 2021 году).

Бухгалтерский и налоговый учет взносов

Согласно положениям статьи 264 НК РФ в редакции, действующей с 1 января 2011 года, расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование учитываются в составе прочих расходов на основании подпункта 1 пункта 1 статьи 264 НК РФ.

В выпущенных в 2010 году письмах Минфина России даются разъяснения относительно порядка исчисления и отражения в учете страховых взносов. Письмом от 13.04.2010 № 03-03-06/1/258 Минфин России обращает внимание бухгалтеров на то, что датой осуществления расходов в виде страховых взносов признается дата их начисления.

При этом, как говорится в письме, страховые взносы, начисленные на выплаты, которые при признании в целях налогообложения прибыли распределяются по разным отчетным (налоговым) периодам (например: на отпускные, начисленные в отношении отпуска, приходящегося на разные отчетные (налоговые) периоды), учитываются в налоговой базе по налогу на прибыль организаций единовременно в момент их начисления.

Таким образом, при отражении в налоговом учете по налогу на прибыль страховых взносов, начисленных на отпускные будущего периода, эти суммы, в отличие от бухгалтерского учета, не относятся на счет 97 «Расходы будущих периодов», а сразу учитываются на счетах затрат.

Предлагаем ознакомиться: Активировать страховой полис втб могу все

В том случае, если в организации применяется ПБУ 18/02, должно быть зафиксировано возникновение временных разниц (на счете 97.01 и счете учета затрат).

Пример

Сотрудник работает в организации с окладом 15 000 руб.

Затраты на заработную плату работника относятся на счет 26 «Общехозяйственные расходы».

С 25.10.2010 по 03.11.2010 сотрудник находится в отпуске.

Начисление отпускных в сумме 5 102 руб. (3 571,4 руб. за октябрь 1 530,6 руб. за ноябрь) произведено в октябре. Кроме того, оплата по окладу за октябрь составила 11 428,57 руб.

В октябре были исчислены страховые взносы в размерах, приведенных в таблице 1.

Таблица1.

| Период | Начислено, руб. | ФСС РФ, руб. | ФФОМС, руб. | ПФР, страховая часть, руб. |

| ТФОМС, руб. | ПФР, накопительная часть, руб. | |||

| Октябрь | 14 999,97 | 435,00 | 165,00 | 2 100,00 |

| 300,00 | 899,99 | |||

| Ноябрь | 1 530,60 | 44,39 | 16,84 | 214,28 |

| 30,61 | 91,84 | |||

| Итого | 16 530,57 | 479,39 | 181,84 | 2 314,28 |

| 330,61 | 991,83 |

При отражении зарплаты в учете в этом случае должны быть сформированы следующие проводки:

- отражение начислений за октябрь на счете учета затрат (26);

- отражение начислений за ноябрь на счете расходов будущих периодов;

- отражение исчисленного НДФЛ;

- отражение страховых взносов с начислений за октябрь;

- отражение страховых взносов с начислений за ноябрь.

Остановимся подробнее на последних двух пунктах. Для отражения в учете страховых взносов октября в бухгалтерском учете создается пять проводок: — Дебет 26 Кредит 69.01 на сумму 435 руб.;- Дебет 26 Кредит 69.02.1 на сумму 2 100 руб.;- Дебет 26 Кредит 69.02.2 на сумму 899,99 руб.;- Дебет 26 Кредит 69.03.1 на сумму 165 руб.;- Дебет 26 Кредит 69.03.2 на сумму 300 руб.

Также формируются пять соответствующих им проводок в налоговом учете Дебет 26.02 Кредит 69.ХХ.Х.

Для отражения в учете страховых взносов ноября должны быть созданы следующие проводки.

В бухгалтерском учете пять проводок: Дебет 97.01 (РБП на страховые взносы) Кредит 69.ХХ.Х на сумму каждого взноса.

В налоговом учете, если не используется ПБУ 18/02, — пять проводок: Дебет 26.02 Кредит 69.ХХ.Х на сумму каждого взноса. Если используется ПБУ 18/02, то формируется пять совокупностей проводок: Дебет 26.02 Кредит 69.ХХ.Х на сумму каждого взноса, Дебет 97.01 ВР на сумму каждого взноса и Дебет 26.02 ВР красным на сумму каждого взноса.

Например, для расходов по социальному страхованию (взносам в ФСС РФ) будет создана такая группа проводок:- Дебет 26.02 Кредит 69.01 на сумму 44,39 руб.;- Дебет 97.01 (РБП на страховые взносы) ВР на сумму 44,39 руб.;- Дебет 26.02 ВР на сумму 44,39 руб.

В следующем месяце (в ноябре), помимо всех прочих бухгалтерских проводок, нужно будет отразить в учете списание расходов будущих периодов на страховые взносы и на оплату труда. Нас интересует отражение страховых взносов.

Это будет выглядеть следующим образом. В бухгалтерском учете формируется проводка Дебет 26 Кредит 97.01 (РБП на страховые взносы) на всю сумму, отнесенную в октябре на РБП на страховые взносы, то есть на сумму 397,96 руб. В налоговом учете:

- если ПБУ 18/02 не используется, то в НУ проводок быть не должно;

- если ПБУ 18/02 используется, в НУ будет проводка Дебет 26.02 ВР Кредит 97.01 (РБП на страховые взносы) ВР на сумму 397,96 руб.

Отражение результатов расчетов по заработной плате в бухгалтерском и налоговом учете в программе «1С:Зарплата и управление персоналом 8» производится документом Отражение зарплаты в регламентированном учете. Документ автоматически заполняется данными о начислениях, удержаниях и налогах, на основании которых формируется таблица проводок, отображаемая на первой закладке документа Проводки.

Для автоматического заполнения данных о проводках, касающихся страховых взносов с начислений будущих периодов, в программе используется предопределенный алгоритм, не настраиваемый в пользовательском режиме, поскольку законодательство трактует эту ситуацию вполне категорично: в налоговом учете суммы страховых взносов относятся на счет учета затрат на оплату труда в месяце начисления.

На результат автоматического заполнения этого документа пользователь может повлиять, только вручную изменив сформированную таблицу проводок.

Алгоритм состоит в том, что в качестве счета Дебета налогового учета в проводке, отражающей страховые взносы с начислений будущих периодов, автоматически указывается счет налогового учета (НУ), на который относится само начисление.

В конфигурации «Зарплата и управление персоналом» документ Отражение зарплаты в регламентированном учете используется фактически только для того, чтобы содержащаяся в нем информация о проводках могла быть выгружена в бухгалтерскую программу, поэтому движении по каким-либо бухгалтерским регистрам документ не делает.

Все проводки в привычном виде и смысле формируются уже в программе бухгалтерского учета после загрузки данных из «1С:Зарплаты и управления персоналом 8». Исключение составляет конфигурация «Управление производственным предприятием», соединяющая в одном документе функции его «тезок» из «зарплатной» и «бухгалтерской» программ.

Рассмотрим варианты, когда в качестве программы бухгалтерского учета используется программа «1С:Бухгалтерия 8». В настоящий момент актуальны две редакции программы 1.6 и 2.0, поэтому рассмотрим оба варианта.

Предлагаем ознакомиться: В какой срок необходимо обратиться в страховую компанию по ОСАГО после ДТП для подачи заявления и документов?

В настройках программы «1С:Зарплата и управление персоналом 8» указывается, какая именно программа бухгалтерского учета используется. В зависимости от указанной версии бухгалтерской программы, экранный вид документа Отражение зарплаты в регламентированном учете будет выглядеть по-разному, но результат проведения документов в бухгалтерском и налоговом учете будет идентичен.

После выгрузки в «1С:Бухгалтерию 8» (ред. 1.6) будут сформированы проводки по налоговому учету (для ПБУ 18/2) — см. рис. 1.

Рис. 1

Списание РБП на страховые взносы в ноябре в документе Отражение зарплаты в регламентированном учете отображается только проводкой для бухгалтерского учета (счета налогового учета в документе для данной проводки не указываются).

Анализ того, нужно ли делать проводку по налоговому учету, производится уже в бухгалтерской программе в зависимости от установленных там настроек (применяется или нет ПБУ 18/02).

На рис. 2 изображена проводка списания РБП на страховые взносы в бухгалтерской программе при использовании ПБУ 18/02.

Рис. 2

В случае использования программы «1С:Бухгалтерия 8» (ред. 2.0), документ Отражение зарплаты в регламентированном учете будет выглядеть иначе.

Это связано с особенностями реализации налогового учета по налогу на прибыль в новой версии: налоговый учет ведется не на отдельном плане счетов, а на плане счетов бухгалтерского учета, с указанием для каждой проводки сумм НУ, ВР и ПР.

Что касается самих принципов учета, то здесь все остается по-прежнему, в соответствии с действующим законодательством.

В случае использования ПБУ 18/02 в учете отражаются временные разницы, правда, выглядит это нагляднее, чем в редакции 1.6 — см. рис. 3.

Рис. 3

Списание расходов будущих периодов с соответствующим отражением в налоговом учете в редакции 2.0 «1С:Бухгалтерии 8» проиллюстрировано на рис. 4.

Рис. 4

После начисления ЗП сотрудникам предприятия его владельцем или бухгалтером рассчитываются и начисляются страховые взносы за них, размер которых исчисляется на основании установленных в законе правил.

Чаще всего для этих целей используют 69 счет, на базе которого открывают ряд вспомогательных субсчетов, соответствующих отдельному виду платежей. При установлении размера отчислений во внимание обязательно принимаются счета затрат. Они могут быть обозначены номерами от 20 до 26 и 44.

На предприятии за декабрь 2021 года начислена зарплата величиной в 550 тыс. рублей, в т. ч. для трудящихся на производстве – 300 тыс. руб. и для отдела управления – 150 тыс. рублей.

Согласно вышеупомянутым условиям, были выполнены перечисления на социальные потребности, суммарной величиной 80 тыс. рублей в ПФ РФ, в т. ч. за трудящихся на производстве – 60 тыс. рублей и за руководящий отдел – 30 тыс. руб. Дополнительно фонд соцстраха составил 4200 и 2100 рублей.

В итоге были подсчитаны взносы по страхованию, проводка которых показывает расходы по каждому отделу компании:

- Дт 20 — Кт 69.01 – 60 тыс. в ПФ РФ за трудящихся на производственном цехе

- Дт 26 — Кт 69.01 – 30 тыс. в ПФ РФ на заработную плату отдела управления

- Дт 20 — Кт 69.01 – 4200 перечисления за травматизм и опасность лиц, трудящихся на производстве

- Дебет 26 — Кредит 69.11 – 2100 перечисления за травматизм работников отдела управления компанией

- Дебет 69.01 — Кредит 51 – 90 тыс. переводятся в госбюджет страховые платежи, в бухгалтерской документации отражается общая сумма, подлежащая перечислению в ПФР

- Дебет 69.11 — Кредит 51 – 6300 переводятся в госбюджет страховые перечисления, проводка отражает сумму начислений в ФСС.

Итоги

Страховые взносы относите на счета учета затрат 20,23,25,26,44 и т.д.. Для разбивки страхвзносов по видам, используйте счет 69 и различные субсчета. При перечислении взносов в бюджет зафиксируйте проводку Дт 69 (по субсчетам) Кт 51. Если в отчетном периоде был больничный, оплачиваемый за счет средств ФСС, отразите его проводкой Дт 69 Кт 70.

Источники:

- Налоговый кодекс

- закон «О бюджете Фонда…» от 02.12.2019 № 384-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

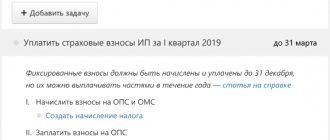

Проводки по фиксированным платежам ИП

Индивидуальные предприниматели вправе не вести бухучет. Соответственно, такая операция, как начисление фиксированных платежей, ИП проводки составлять не обязывает. Если же предприниматель все же составляет проводки для собственного учета доходов и расходов, проще всего воспользоваться общими правилами. То есть, при начислении фиксированных платежей, ИП проводки формирует следующие:

- Дт 20, 26, 44 ― Кт 69.02.7 ― фиксированные взносы в ПФ;

- Дт 20, 26, 44 ― Кт 69.03.1 ― фиксированные взносы в ФФОМС.

В прочие внебюджетные фонды предприниматели перечислять платежи не обязаны.