Доначисление страховых взносов за прошлые периоды

Важно Иными словами, если в периоде, за который доначисляются страховые взносы, налоговая база по налогу на прибыль была убыточной и налог вообще не уплачивался, то пункт 1 статьи 54 НК РФ применить нельзя. В этой ситуации нужно подавать уточненную налоговую декларацию за прошлый период с суммой расходов, увеличенной на доначисленные страховые взносы. Если же в прошлом году налоговая база по налогу на прибыль была положительной и сумма налога уплачивалась в бюджет, то уточненную декларацию можно не подавать, а учесть доначисление в текущем году, когда был составлен акт проверки (или организация самостоятельно выявила ошибку в исчислении страховых взносов). Вместе с тем в письме ФНС России от 17.08.11 № АС-4-3/13421 озвучен иной подход.

Рисунок 38 Во втором квартале организация рассчитывала взносы по этому «льготному» тарифу и подала соответствующую отчетность, в то время как не имела права применять такой тариф. Рисунок 39 В третьем квартале эта ошибка была обнаружена. В настройку параметров учета вносятся соответствующие изменения – указывается правильный тариф «Организации, применяющие УСН, кроме указанных в пункте 8 части 1 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ», действующий с апреля. В качестве даты регистрации изменений указывается дата, когда действительно была выявлена ошибка.

Рисунок 40 При очередном расчете страховых взносов в июле производится доначисление за прошлые периоды. Рисунок 41 При формировании отчетности за 3 квартал сумма перерасчета будет учтена в разделе 4, а также будет дополнительно сформирован раздел 2.1 с кодом «старого» тарифа 07 и заполненными показателями «с начала расчетного периода».

Исправление ошибок в РСВ: на словах и на деле

→ Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 августа 2017 г.

Также на них не распространяется повышенная тарифная ставка в размере 10%.

Е.А.

Шаронова,ведущий экспертПро сдачу уточненного расчета по взносам в Порядке его заполнения сказано довольно лаконично. В связи с этим ФНС в июне выпустила два разъяснения о том, как нужно представлять уточненки при ошибках в персональных данных работников и в суммовых показателях. Но оказывается, что в реальности все происходит не совсем так, как написано в инструкциях.

Внимание Если до подачи уточненки вы уплатите сумму недоимки по взносам и пени, то штраф вам не грозит, . По НК вы обязаны представить уточненный расчет по взносам только в том случае, если из-за ошибки занижена сумма взносов к уплате.

Тогда уточненку нужно подать за период, в котором допущена ошибка, , , .

А это происходит, в частности, когда: •не начислили взносы из-за того, что в объект обложения не включили какие-то выплаты, либо в составе расчета не подали раздел 3 на сотрудника, получающего выплаты, и, как следствие, его взносы не попали в раздел 1; •не начислили взносы из-за того, что в необлагаемых суммах учли то, чего там не должно быть, например всю сумму суточных, в то время как сверхнормативные теперь включаются в объект обложения, ; •в приложении 2, где определяется сумма взносов на ВНиМ к уплате, при заполнении на бумаге ошибочно при помесячной разбивке указали признак «2» (к возмещению) вместо признака «1» (к уплате). Если же из-за ошибки взносы оказались завышены или же после внесения исправлений сумма взносов не изменилась, то подача уточненки — ваше право, а не обязанность. Хотя вряд ли найдется организация, которая захочет подарить деньги бюджету.

Поэтому при переплате, как правило, тоже подают уточненку.

Внимание Если в расчете по взносам отражены неверные суммы, которые не привели к недоплате взносов, штрафа за недостоверные сведения не будет.

В каких случаях и по какой процедуре производится доначисление страховых взносов в 2021

Доначисление : каким оно бывает? Чем регулируется и как производится? Об этом всем вы узнаете из данной статьи.

Все еще ищете ответ? Спросить юриста проще!

Напишите свой вопрос через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Доначисление страховых взносов требуется в случае, если за предыдущий отчётный период база по взносам была по ошибке занижена страхователем. Обычно это происходит по неопытности и по незнанию законодательства, хотя некоторые граждане сознательно уклоняются от выплаты страховых взносов. Например, при определении размера базы страхователь забыл внести в расчёты какую-нибудь выплату, на которую полагается начислить взносы и документы были переданы в Пенсионный фонд в неполном размере.

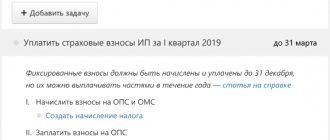

Требуется произвести следующие действия, именно в этом порядке:

- Перечислить их на счёт ПФР.

- Сдать в местное отделение ПФР, куда обычно и сдаются отчёты (ст. 17 ч. 1 ФЗ № 212 от 24.07.2009).

- Доначислить неучтённые ранее взносы.

- 01.01.2021 вступил в силу Закон № 243 от 3.07.2021 года, по которому часть 2 НК РФ была дополнена главой 34 «Страховые взносы в РФ».

Законодательством в таких случаях предусматриваются штрафы.Теперь администрированием страховых взносов должна заниматься Налоговая инспекция.

- Но , произведённых до начала 2021 года, по-прежнему (ст.20 ФЗ 250 от 03.07.2016). За ними сохранился и контроль за правильностью расходов на страхование временной нетрудоспособности и декретных выплат.

- Если уточнённые данные будут переданы раньше, чем будут перечислены деньги, работодателю придётся выплатить штраф за неуплату (п.

1ч. 4 ст.17, ч.1 ст. 47 ФЗ-212 от 24.07,2009).

Поэтому именно страховые фонды решают, какие выплаты должны облагаться налогами, а какие-нет.

прямо сейчас через форму (внизу), и наши специалисты

Суммы доначисленных страховых взносов – прочий расход

И значения в заполненной строке 120 в РСВ-1 должны быть равны соответствующим значениям в строке «Итого» в разделе 4. Отдельно в строке 121 указываются взносы на ОПС, доначисленные с выплат после превышения предельной величины базы.

Как заполнить раздел 6.6 РСВ-1 Доначисленные суммы взносов нужно отразить не только в разделе 4 и в строке 120 раздела 1, но и разделах 6, которые оформляются отдельно на каждого работника. Ведь доначисления появились из-за неучтенных выплат в пользу конкретных физлиц.

Инфо А значит, по ним ранее тоже были представлены недостоверные персонифицированные сведения. В связи с этим в расчете РСВ-1 должен быть оформлен корректирующий раздел 6. В нем в подразделе 6.3 отмечается тип корректировки – «корректирующая» и заполняется подраздел 6.6, где указываются непосредственно доначисленные суммы взносов с выплат данного физлица (п. 35 Порядка заполнения РСВ-1).

Так как далеко не все операции можно свершить с текущей датой. Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции.

За какой период учитывать Налоговым периодом по взносам во внебюджетные фонды признается один календарный год. При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

При этом ставка за каждый период устанавливается в зависимости от следующих факторов:

- категория плательщика налогов;

- вида фонда, в который осуществляются перечисления;

- величины дохода работника, с заработной платы которого осуществляются выплаты.

Нередко возникают ситуации, когда по какой-то причине взносы не уплачиваются в течение не просто каких-то отдельных периодов отчетности, а годами.

В этом случае в бухгалтерском учете за текущий год необходимо отразить прибыль прошлых лет. К тому же в учете образуется постоянная отрицательная разница, в результате чего формируется постоянный налоговый актив (ПНА).

Изменения одновременно в бухучете и налоговом учете случаются нечасто. Иногда суммы уменьшаются лишь в налоговом учете. Например, к ним можно отнести оплаты нереальным поставщикам, которых инспекторы посчитали фирмами-однодневками.

Тогда в бухучете никаких изменений не будет. Пример 2. В 2014 году у ООО «Ксенон2» была выездная налоговая проверка.

В результате чего инспекторы посчитали, что компания в 2013 году работала с нереальными поставщиками, и сняли их суммы оплаты за продукцию в размере 65 000 рублей. По этой сумме был доначислен налог на прибыль 65 000* 20% = 13 000 рублей.К тому же, было выявлено явное завышение амортизации на сумму 14 000 рублей.

Перерасчет взносов за прошлые годы не отражается в рсв

К примеру, при подсчете базы за один из прошедших периодов, за который уже сдана отчетность в ПФР, вы не учли какую-либо выплату, облагаемую взносами. В результате взносы по итогам того «ошибочного» периода были начислены в фонды в неполном объеме. Теперь же страхователь должен доначислить взносы с неучтенной суммы, уплатить их и сдать уточненный РСВ-1 в свое отделение ПФР (ч. 1 ст.

17 Закона от 24.07.2009 № 212-ФЗ). Причем порядок действий должен быть именно такой – сначала уплата взносов, потом представление уточненки. Таким образом вы сможете избежать штрафа (п. 1 ч. 4 ст. 17, ч. 1 ст. 47 Закона от 24.07.2009 № 212-ФЗ). Подача уточненки и альтернативный вариант Подать уточненные сведения по взносам страхователь может двумя способами:

- либо представить именно уточненный РСВ-1 за «ошибочный» период и в полном объеме.

Если возникают какие-либо ошибки в процесс работы программы, то следует обратиться к системному администратору. В большинстве случаев нежелание программы работать нужным образом вызвано действиями самого бухгалтера. При нарушении действующего законодательства касательно осуществления взносов во внебюджетные фонды на нарушителей налагаются следующие санкции: Нарушен порядок уплаты Взыскивается недоимка Нарушен порядок уплаты на социальное страхование по нетрудоспособности Нарушен порядок уплаты на социальное страхование по нетрудоспособности Занижение базы, используемой для начисления взносов Взыскание штрафа (20% от суммы) Непредставление необходимых документов в срок 200 руб.

ИП готовит и сдает отчетность в ПФР ежеквартально. Последовательность действий при доначислениях следующая: сначала перечисляются взносы, потом представляется надлежащая отчетность (уточненный РСВ-1 и т. д.). Если у него нет работников, то и отчитываться ни за кого не нужно.

1.1 к пр.1 к р.1; под.1.2 к пр.1, прил.2 к р.1) и 3. КБК пишутся по каждому виду страхования (раздел 1 формы), На 2021 г. утверждено ряд новых КБК (сообразно приказу Минфина № 230н от 7 декабря 2016 г.).

Нередко страховые взносы не платятся, причем подобное некоторые физические лица практикуют в течение многих лет подряд. Делать этого не следует, так как подобное может послужить причиной наложения штрафных санкций на работодателя.

Кроме того, впоследствии доначисление страховых взносов за прошлые годы в бюджет все равно необходимо будет осуществить, это неизбежно. Даже если перечисление соответствующих сумм в пользу фондов осуществляются в установленные сроки и без нарушений, следует в обязательном порядке предварительно разобраться со следующими важными моментами:

- при формировании отчета за прошлые периоды – что именно учитывать;

- касающиеся актов проверки;

- процесс отражения в бухгалтерской отчетности (проводки);

- работа в программе 1С.

Особенно важно правильно отобразить отчетность в бухгалтерских программах.

Вызов на допрос в налоговую: советы, чтобы все прошло без проблем А выиграл бы ПРОСТОЙ налогоплательщик в данной ситуации ?? Думаю, это как раз тот «единственный» … ПФР проиграл дело о штрафе налоговой инспекции за несдачу СЗВ-М Один из рецептов борьбы с бедностью: надо из потребительской корзины одних переложить в потребите… Как будут снижать бедность Вот прям сегодня за завтраком смотрел ТВ.

Но суд на стороне налогоплательщиков если вы действительно вор, соблюдение этих рекомендаций, железные нервы и умение блефовать вам оч…

- Доначисление страховых взносов за прошлые периоды

- Перерасчет взносов за прошлые годы не отражается в рсв

- Взносы на 1 января: недоимка и переплата

- Bad request

- Учет доначислений страховых взносов

- Отражение дебиторской задолженности по страховым взносам за прошлый период.

- Учет в 1с недоимки в пфр за прошлый период в 2021 году

Как осуществляется доначисление страховых взносов за прошлые периоды в 2021 году Важно Сделать это можно одним из способов:

- Сдать полный скорректированный вариант РСВ-1 за период, где была допущена ошибка.

- Показать проведенные доначисления в разделах 1 (строка 120) и 4 по текущему периоду (используется, когда ошибка выявлена после первого числа третьего месяца, идущего вслед за истекшим отчетным периодом).

Образец РСВ-1 С 1.01.2017 г.После передачи в ФНС информации о ней сможет ли ИФНС зачесть ее в счет предстоящих платежей по взносам? — Ни НК РФ, ни Закон от 03.07.2016 № 250-ФЗ не содержат прямых норм о том, что налоговые органы могут проводить зачет излишне уплаченных сумм страховых взносов за периоды до 01.01.

2017 в счет предстоящих платежей. Такую переплату пока можно только вернуть. Страхователь должен подать в ПФР или ФСС заявление о возврате. Фонд примет решение и направит его на исполнение в ИФНС. — У страхователя — недоимка по взносам на 01.01.2017. В 2017 г. он подал уточненный расчет за 2021 г., сумма взносов к уплате стала меньше.

Потому если при отражении доначислений были допущены какие-либо неточности, то подобные прецеденты ничем страшным налогоплательщику не грозят. Работа в программе 1С Порой некоторые сложности возникают по причине необходимости отражать доначисления в специальной бухгалтерской программе 1С ЗУП – зарплата и управление. Внесение данных согласно составленному акту проверки осуществляются по каждому работнику, данная операция выглядит следующим образом:

- открываем приложение;

- находим сотрудника, по доходу которого следует выполнить доначисление;

- открываем меню в разделе «начисление»;

- появится новое окно – кликаем на вкладку «налог»;

- кликаем на «Облагается, код дохода»;

- выбираем тип отчислений (наименование внебюджетного фонда).

Таким образом, осуществляется внесение всех необходимых данных в программу 1С.

В таком случае необходимо делать перечисления на всех основаниях. Так, если индивидуальный предприниматель ведет частную практику и заключил трудовые договора с физическими лицами, то он обязан осуществлять перечисления как за себя, так и за своих наемных работников. Необходимо помнить, то работодатель ежеквартально обязан формировать отчетность, которая в последствии передается в Пенсионный фонд России. Причем если суммарное количество сотрудников составляет более 50 человек, то делать это необходимо только в электронном виде.

В то же время индивидуальным предпринимателям, осуществляющим работу без наемных работников, какую-либо отчетность сдавать не следует. Законные основания Само существование различных внебюджетных фондов, а также обязательное перечисление в них взносов закреплено на законодательном уровне.

В случае не подтверждения факта наличия задолженности представить в налоговый орган информационное письмо от фондов об отсутствии задолженности за отчетные периоды до 01.01.2017.

За какой период учитывать взносы Что касается налогового периода, в котором указанные доначисленные страховые взносы могут быть включены в расходы для целей исчисления налога на прибыль, Минфин России предлагает делать это на дату начисления взносов. При этом чиновники ссылаются на подпункт 1 пункта 7 статьи 272 НК РФ: датой осуществления прочих расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей является дата начисления налогов (сборов). Тот факт, что страховые взносы начисляются за прошлые периоды, по мнению чиновников, значения не имеет.

На наш взгляд, с такой позицией можно согласиться, если принять во внимание положения статьи 54 НК РФ. Ведь доначисление страховых взносов означает, что в прошлые налоговые (отчетные) периоды налогоплательщик занизил сумму расходов, принимаемых при исчислении налога на прибыль. То есть переплатил налог.

Так как далеко не все операции можно свершить с текущей датой. Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции. За какой период учитывать Налоговым периодом по взносам во внебюджетные фонды признается один календарный год. При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

Организация учета по счету 69

Предприятие, осуществляющее выплаты сотрудникам согласно заключенных трудовых договор, обязано отражать начисление сумм страховых взносов для последующего их перечисления во внебюджетный фонд. Законодательно предусмотрено обязательное медицинское, социальное и пенсионное страхование работников. Также работодатель должен обеспечить оплату страховых взносов на случай профзаболеваний и несчастных случаев на производстве.

Для отражения сумм начисленных и выплаченных взносов во внебюджетные фонды используют счет 69. Для анализа и контроля сумм взносов организацией могут быть открыты субсчета в соответствии с видами осуществляемых перечислений.

Нормативными документам предусмотрено, что по счет 69 может быть использован для отражения следующий операций:

- начисление суммы взносов (в т.ч. штрафы, пени);

- выплаты суммы взносов (штрафов, пеней);

- отражение расходов на взносы во внебюджетные фонды.

Следует отметить, что на счете 69 проводят не только суммы обязательств перед фондами, но и осуществляются зачисления, поступающий из ФСС.

Субсчета 69 счета

- 69.01 — Расчеты по социальному страхованию

- 69.02.1 — Страховая часть трудовой пенсии

- 69.02.2 — Накопительная часть трудовой пенсии

- 69.02.3 — Взносы на доплату к пенсии членам летных экипажей

- 69.02.4 — Взносы на доплату к пенсии работникам организаций угольной промышленности

- 69.02.5 — Дополнительные взносы на страховую часть пенсии работникам, занятым на работах с вредными условиями труда

- 69.02.6 — Дополнительные взносы на страховую часть пенсии работникам, занятым на работах с тяжелыми условиями труда

- 69.02.7 — Обязательное пенсионное страхование

- 69.03.1 — Федеральный фонд ОМС

- 69.03.2 — Территориальный фонд ОМС

- 69.04 — ЕСН в части, перечисляемой в Федеральный бюджет

- 69.05.1 — Взносы за счет работодателя

- 69.05.2 — Взносы, удерживаемые из доходов работника

- 69.06.1 — Взносы в ПФР (страховая часть)

- 69.06.2 — Взносы в ПФР (накопительная часть)

- 69.06.3 — Взносы в ФОМС

- 69.06.4 — Взносы в ФСС

- 69.06.5 — Обязательное пенсионное страхование предпринимателя

- 69.11 — Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

- 69.12 — Расчеты по добровольным взносам в ФСС на страхование работников на случай временной нетрудоспособности

- 69.13.1 — Расчеты по средствам ФСС для страхователей, уплачивающих ЕНВД

- 69.13.2 — Расчеты по средствам ФСС для страхователей, применяющих УСН

Таблица типовых проводок по 69 счету

Базой для начисления суммы страховых взносов является сумма вознаграждения, которая выплачивается работнику согласно трудовому договору. Сумма начислений взносов проводится по Кт 69, перечисление во внебюджетные фонды отражаются по Дт 69. Также по Кт 69 может проводится сумма поступлений взносов, зачисляемых из внебюджетных фондов в пользу организации.

Основные операции по счету 69 отражаются в учете следующими проводками:

| Дт | Кт | Описание | Документ |

| 69 | 51 | Страховые взносы перечислены во внебюджетный фонд | Платежное поручение |

| 20 | 69 | Начислены страховые взносы работнику основного производства | Зарплатная ведомость |

| 44 | 69 | Начислены страховые взносы работнику, обеспечивающего процесс реализации товара | Зарплатная ведомость |

| 99 | 69 | Начисление штрафов, пеней по выплатам страховых взносов | Бухгалтерская справка-расчет |

| 51 | 69 | Возврат средств, излишне уплаченных во внебюджетные фонды | Банковская выписка |

Пример проводок по 69 счету

31.01.2016 года ООО «Старт» осуществило выплату сотруднику хозяйственного отдела Сазонову К.Р.:

- зарплата — 41 300 руб.;

- пособие по болезни — 7 500 руб. (в т.ч. за первые 2 дня за счет организации — 2 350 руб.).

Выплачивая зарплату Сазонову, бухгалтер ООО «Старт» сделал расчет сумм страховых взносов:

- ПФР на страховую часть трудовой пенсии: 41 300 руб. x 14,0% = 5782 руб.;

- ПФР на накопительную часть трудовой пенсии: 41 300 руб. x 6,0% = 2478 руб.;

- ФСС по страховым взносам: 41 300 руб. x 2,9% = 1198 руб.;

- ФСС по взносам на страхование от несчастных случаев и профзаболеваний: 41 300 руб. x 0,2% = 83 руб.;

- ФФОМС: 41 300 руб. x 1,1% = 454 руб.;

- ТФОМС: 41 300 руб. x 2,0% = 826 руб.

Выплата зарплата зарплаты Сазонову и начисление сумм страховых взносов бухгалтер ООО «Старт» отразил такими проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 91.2 | 70 | Начислена зарплата Сазонову К.Р. | 41 300 руб. | Зарплатная ведомость |

| 91.2 | 70 | Начислено пособие по болезни (за счет ООО «Старт») | 2 350 руб. | Зарплатная ведомость |

| 69.01 | 70 | Начислено пособие по болезни (за счет государства) | 5 150 руб. | Зарплатная ведомость |

| 91.2 | 69.01 | Начислена сумма страховых взносов в ФСС | 1198 руб | Зарплатная ведомость |

| 91.2 | 69.01 | Начислена сумма страховых взносов (несчастные случаи и профзаболевания) | 83 руб. | Зарплатная ведомость |

| 91.2 | 69.02.1 | Начислена сумма страховых взносов (страховая часть пенсии) | 5782 руб. | Зарплатная ведомость |

| 91.2 | 69.02.2 | Начислена сумма страховых взносов (накопительная часть пенсии) | 2478 руб. | Зарплатная ведомость |

| 91.2 | 69.03.1 | Начислена сумма страховых взносов (ФФОМС) | 454 руб. | Зарплатная ведомость |

| 91.2 | 69.03.2 | Начислена сумма страховых взносов (ТФОМС) | 826 руб. | Зарплатная ведомость |

| 69.01 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (несчастные случаи и профзаболевания) | 83 руб. | Платежное поручение |

| 69.02.1 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (страховая часть пенсии) | 5782 руб. | Платежное поручение |

| 69.02.2 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (накопительная часть пенсии) | 2478 руб. | Платежное поручение |

| 69.03.1 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (ФФОМС) | 454 руб. | Платежное поручение |

| 69.03.2 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (ТФОМС) | 826 руб. | Платежное поручение |

Недоимка по страховым взносам в ПФР, ФСС, ФФОМС: расчет пени». Проводка пени в ПФР (в ИФНС): когда делать проводку День, на который должны быть отражены операции по начислению суммы пеней, выбирается в зависимости от того, самостоятельно бухгалтер расплатился по пеням, или обязательство по их уплате были обнаружены после проверки:

- когда бухгалтер сам исправил ошибку и уплатил пени, проводкой операции отражаются на день их расчёта (причём день необходимо указать в справке-расчёте);

- если для напоминания об уплате пеней приходило извещение, бухгалтер делает проводку на день, когда решение об их начислении после проведения проверки вступило в законную силу.

Законодательные акты по теме Рекомендуется заранее изучить: Документ Название Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании» Нормы для страховых взносов на случаи травматизма п.

Возможные штрафы

Штрафы за нарушения при сдаче отчета 4-ФСС за 9 месяцев 2018 года установлены ст. 26.30 закона № 125-ФЗ.

Непредставление отчета за 3 квартал 2021 года наказывается штрафом в размере 5% суммы страховых взносов за последние три отчетных месяца за каждый полный или неполный месяц просрочки. Минимальная сумма штрафа – 1000 рублей, максимальная – 30% от указанной суммы взносов.

Также страхователь может быть оштрафован за сдачу отчета «на бумаге», если он обязан сдавать форму в электронном виде.

Недоимка по страховым взносам в ПФР, ФСС, ФФОМС: расчет пени». Проводка пени в ПФР (в ИФНС): когда делать проводку День, на который должны быть отражены операции по начислению суммы пеней, выбирается в зависимости от того, самостоятельно бухгалтер расплатился по пеням, или обязательство по их уплате были обнаружены после проверки:

- когда бухгалтер сам исправил ошибку и уплатил пени, проводкой операции отражаются на день их расчёта (причём день необходимо указать в справке-расчёте);

- если для напоминания об уплате пеней приходило извещение, бухгалтер делает проводку на день, когда решение об их начислении после проведения проверки вступило в законную силу.

Законодательные акты по теме Рекомендуется заранее изучить: Документ Название Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании» Нормы для страховых взносов на случаи травматизма п.

Основные проводки при уплате пени по страховым взносам

Что такое пени и как они рассчитываются Методы взыскания пеней и отрицательные последствия их несвоевременной уплаты Отражение пеней по страховым взносам в учете Итоги Что такое пени и как они рассчитываются Страховые взносы с 2021 года разделены по отношению к законодательным нормам, устанавливающим правила работы с ними:

- основная масса взносов (на ОПС, ОМС, ОСС по нетрудоспособности и материнству) стала подчиняться НК РФ и тем требованиям, которые применяются к налоговым платежам;

- взносы на травматизм остались под нормами закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Однако требования к их оплате сохранились неизменными: страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере. Если в силу каких-либо обстоятельств они не уплачены или оплачены не полностью, с плательщика взыскивается не только недоимка, но и санкция за просрочку оплаты, которая называется пеней. Обратите внимание, недоимка по взносам не может быть погашена за счет переплаты, образовавшейся до 2021 года.

Инфо А возврат переплаты на расчетный счет возможен только после погашения недоимки. Подробнее см. «Зачет переплаты по взносам за периоды до 2021 года невозможен». Внимание Основанием для уплаты пеней (если они не уплачены добровольно) являются требования, выставленные плательщику органом, курирующим соответствующие взносы (ИФНС или ФСС). Таким образом, пени — это расчетная сумма, которую должен уплатить плательщик, нарушивший сроки уплаты взносов. Их расчет осуществляется в процентах за каждый день просрочки начиная со дня, следующего за крайним сроком оплаты, который установлен законодательно.

Как отразить недоимку по страховым взносам в бухучете

- Д 26 К 69 — страх. взносы определены по персоналу, относящемуся к общехозяйственным подразделениям;

- Д 28 К 69 — страх. взносы рассчитаны по сотрудникам, занятым на операциях по исправлению бракованной продукции;

- Д 29 К 69 — страх. взносы исчислены по персоналу, занятому в обслуживающих хозяйствах;

- Д 44 К 69 — страх. взносы вычислены по персоналу, связанному с реализацией продукции потребителю;

- Д 70 К 69 — из зарплаты вычтена стоимость путевки, полученной от ФСС;

- Д 51 К 69 — на расчетный счет поступили страховые взносы, излишне уплаченные ранее и возвращенные их бюджета;

- Д 99 К 69 — отражены суммы пени или штрафов по страховым взносам.

- При осуществлении каких-либо операций по страховым взносам формируются следующие проводки по дебету сч.

Особенности отражения пени по налогам в учете Для отображения пени в учете можно использовать два счета – 91 или 99. Для отображения начисленной пени рекомендуется использовать счет 99, что позволяет избежать постоянного налогового обязательства, поскольку при формировании декларации по налогу на прибыль, начисленная пеня по страховым взносам не входит в расчете базы налогообложения.

Использование счета 99 рекомендуется закрепить в учетной политике предприятия. Перечень возможных проводок по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам Счет Дт Счет Кт Сумма проводки, руб.

Как отразить недоимку по страховым взносам в бухучете бюджет

В данном случае базой расчета является заработная плата и иные вознаграждения сотрудников, которые им выплачивает компания-работодатель. Каждый из видов взносов имеет определенные особенности расчета и процентную ставку, а также лимит используемой для расчета базы. До 2021 года контролем расчета страховых взносов занимались непосредственно внебюджетные фонды, а начиная с 1 января 2017 года, эти полномочия были переданы в ведение налоговых органов. Теперь перечисление взносов, а также отчетность по ним необходимо отправлять в ИФНС по месту регистрации компании. Однако это никоим образом не влияет на бухгалтерский учет и проводки, которые составляются в организации, а, следовательно, корреспонденции и правила расчета взносов остаются теми же самыми.

Начисления формируются со следующего дня после просрочки. Неустойка начисляется ежедневно вплоть до даты оплаты задолженности и пени. Если должник не выплачивает долг в полном объеме, пеня взыскивается в принудительном порядке. То есть, через суд. Сумма долга списывается с банковских счетов. Если средств нет, происходит арест собственности. Если прошло много времени, никакие меры принуждения на должника не действуют, задолженность признается безнадежной. В этом случае она списывается. ВАЖНО! К формированию недоимки могут привести возмещения от налогового органа за переплату налогов. Недоимки по страховым взносам Существуют следующие виды недоимок по страховым взносам:

- По ФСС. Возникает при наличии задолженности перед ФСС. Существует определенный порядок расчетов размера недоимки: из общей суммы долга вычитаются уже уплаченные взносы.

Страховые взносы в 1С 8.3 Бухгалтерия

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы.

Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется.

В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Предварительная настройка

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Если ранее вы не указали систему налогообложения вашей организации, обязательно сделайте это в учетной политике.

Настройка учета

Первым делом приступим к настройке учета наших взносов. Они настраиваются там же, где и зарплата. В меню «Зарплата и кадры» выберите пункт «Настройки зарплаты».

Перейдя по гиперссылке «Страховые взносы» в разделе «Классификаторы» вы можете просмотреть параметры расчета взносов. Заострять внимание на них не будем, так как данные в этих регистрах уже заполнены в типовой поставке конфигурации по действующему законодательству.

Теперь перейдем непосредственно к настройке учета наших взносов. В форме настройки зарплаты выберите пункт «Порядок учета зарплаты».

В самом низу открывшейся формы перейдите по ссылке для настройки страховых взносов.

В открывшемся окне перейдите в раздел «Страховые взносы» и заполните нужные поля.

Тариф по НС и ПЗ проставляется в зависимости от основного вида деятельности за прошлый год. Минимальный тариф — 0,2 процента. Он утверждается ФСС в который каждый год подаются документы для подтверждения основного вида деятельности.

Так же здесь можно настроить дополнительные взносы для тех профессий, кому они положены, и указать, есть ли работники с вредными условиями труда. В самой нижней части можно поставить отметку о перечислении дополнительных страховых взносов на накопительную пенсию в соответствии с ФЗ №56 от 30.04.2008 года.

Статьи затрат

Для правильного отражения в бухучете страховых взносов нужно сделать еще одну настройку. В форме настройки зарплаты выберите пункт «Статьи затрат по страховым взносам». Именно здесь настраивается порядок отражения обязательных взносов с ФОТ на бухгалтерских счетах.

Перед вами откроется уже заполненный по умолчанию список. При необходимости его можно дополнить или откорректировать.

По умолчанию счет дебета будет 26, кредита — 69.

Начисления

Существует много различных видов начислений. Это оплата по окладу, больничный, отпуск и прочие. Для каждого из них необходимо настроить, должны ли с них уплачиваться страховые взносы.

Вернемся на форму настройки зарплаты. В разделе «Расчет зарплаты» выберем пункт «Начисления».

Перед вами откроется перечень всех начислений. Их можно редактировать или добавлять новые.

Откройте любое начисление. Вы увидите поле «Вид дохода». Именно от указанного в нем значения будет зависеть, начисляться по нему страховые взносы или нет. В нашем примере мы открыли одно из стандартных начислений, поэтому здесь уже все заполнено, но при добавлении новых не забывайте указывать вид дохода.

Начисление страховых взносов в 1С 8.3

Начисление страховых взносов производится одновременно с начислением зарплаты. Они находятся на вкладке «Взносы» соответствующего документа. Их расчет производится автоматически и подлежит ручной корректировке.

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Все получилось так, как настраивали. Счет дебета мы оставили по умолчанию 26, но при необходимости его можно изменить в настройках зарплаты (пункт «Способы учета зарплаты»).

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Отчеты

Все рассмотренные ниже отчеты будут формироваться из меню «Зарплата и кадры» пункт «Отчеты по зарплате».

«Анализ взносов в фонды»

Данный отчет подробно и сводно отражает данные о суммах взносов по их видам с указанием начислений. Период формирования отчета задается пользователем.

«Налоги и взносы (кратко)»

Данный отчет очень удобен для ежемесячного формирования. Он выводится в разрезе сотрудников.

«Карточка учета страховых взносов»

Этот отчет рекомендован ПФР. Он очень удобен для ежегодной проверки начисления взносов. Суммы взносов разбиваются помесячно.

Перерасчет страховых взносов

Бывают такие ситуации, когда нужно скорректировать уже начисленные ранее страховые взносы. Для этого в программе 1С:Бухгалтерия служит документ «Перерасчет страховых взносов».

В шапке документа заполните месяц начисления и расчетный период. В случае, когда доначисление нужно совершить, не затрагивая прошлые периоды, установите флаг в первом поле (см. рисунок ниже). Если изменения должны быть произведены задним числом, то установите флаг на втором поле (при необходимости формирования уточненного РСВ-1 за прошлый период).

Далее нажмите на кнопку «Рассчитать» и данные заполнятся автоматически.

Недоимка и её роль в налоговом учёте

Пенсионный фонд России. Данная структура является финансовым администратором, осуществляющим распределение средств, которые впоследствии идут:

- на выплату пенсий по достижении определенного возраста;

- на оплату услуг, оказываемых гражданам РФ по системе обязательного медицинского страхования.

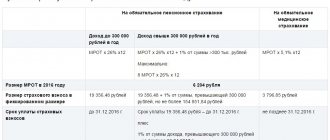

Уплата страховых взносов осуществляется в следующем порядке: До 15 числа каждого месяца, следующего за отчетным Если данная дата приходится на нерабочий день, то последним днем отчетности является следующий рабочий 22% Ставка для взноса на пенсионное страхование Ставка увеличивается на 10% Если величина базы страховых взносов у работодателя более определенной суммы 5.1% Ставка по взносам в систему ОМС Имеется определенная категория работодателей, которые освобождаются от выплаты страховых взносов. Также на них не распространяется повышенная тарифная ставка в размере 10%.

Инфо Для того, чтобы все обязательные выплаты осуществлялись своевременно и в нужном объёме необходимо обратить особое внимание на следующие моменты:

- что именно учитывать при составлении отчёта;

- сведения, касающиеся актов проверки;

- процесс проводки, то есть отражения сведений в бухгалтерской отчётности;

- работа в программе 1С.

Ввиду того, что не все операции возможно провести по текущей дате, важное значение имеет отображение отчётности в бухгалтерских программах. Сложности возникают при доначислении в 1С 8.2, так как эта операция имеет свою специфику.

Проводки Все проводки, касающиеся отражения доначисленных по результатам проверок сумм налогов, взносов, штрафов и пеней, делаются на дату, когда вступает в силу решения по проверке. За какой период учитывается Периодом отчётности по взносам в пенсионные взносы считается 1 год.

На этой странице:

- Что собой представляет недоимка?

- Как выявляется недоимка?

- Порядок взыскания

- Срок давности взыскания

- Резюме

Недоимка – это термин, который можно обнаружить еще в юридических документах 19 века. Тогда с крестьян взимались налоги, но у большинства не находилось средств для выплат.

Образовывались недоимки. Тот, тяжелый для простых людей, период закончился, однако термин используется и сейчас. Что собой представляет недоимка? Согласно НК, недоимка — это налоги или обязательные платежи, которые не были выплачены.

Попросту говоря, это задолженность. Недоимку взыскивают как с физических, так и с юридических лиц. Выплаченные средства направляются в бюджет государства. Недоимки по налогам Налоговые отчисления предполагают установленную дату их оплаты. Если предприятие не сделает выплаты, то начисляется недоимка.

Вменяется в обязанность выплата страховых взносов следующим категориям работодателей:

- Всевозможным организациям с сотрудниками, которым начисляется заработная плата или же работающими с подрядчиками, являющимися физическими лицами.

- Индивидуальным предпринимателям, которые работают с наемными сотрудниками или же подрядчиками-физическими лицами.

- Физическим лицам, которые не имеют статус индивидуального предпринимателя, но заключают трудовые договора с другими физическими лицами, подрядчиками.

- Индивидуальным предпринимателям, работающим по патентной системе и ведущим частную практику – к этой категории относятся всевозможные нотариусы, юристы, а также иные физические лица.

Иногда случается, что работодатель одновременно подпадает под несколько категорий, которые обязаны осуществлять соответствующие взносы во внебюджетные фонды.

До 01.01.2017 г. контролем за взносами на обязательное пенсионное и медицинское страхование занимался ПФР. При образовании за страхователем задолженности, Пенсионный фонд имел право на взыскание с него недоимки, пеней и штрафов, согласно закона от 24.07.2009 № 212-ФЗ. Но сегодня страховые взносы, в том числе и «пенсионные», курирует налоговая служба, ей же принадлежит и право взыскания задолженности. Как теперь нужно погашать недоимку по взносам, образовавшуюся до и после вступления в силу новой главы 34 НК РФ, мы расскажем в этой статье.

Как доначислить взносы в 1с8 3 за прошлые периоды

Учет доначислений страховых взносов Если до обновления производственный календарь не заполнялся, то после обновления на версию 2.5.84 календарь на 2015 год будет заполнен в соответствии с Постановлением, т.е.

Внимание Оспаривать это решение организация не стала, и согласилась с изложенными в акте выездной проверки доводами. Рисунок 49 Доначисления по результатам камеральной или выездной проверки можно зарегистрировать новым документом Акт проверки страховых взносов.

Помимо сведений, указанных непосредственно в акте, документом можно отразить сторнирование доходов с неверным видом. Это позволит сформировать отчетность автоматически, без внесения в нее изменений вручную.

Рисунок 50 Зарегистрированные этим документом взносы учитываются при заполнении раздела 4 расчета РСВ-1 за квартал, в который входит месяц регистрации акта.

Кадровый учет и расчет зарплаты в 1с 8.3 зуп 3.1

Еще необходимо ПЕРЕПРОВЕСТИ (но не пересчитывать) документ Начисление зарплаты и взносов за ИЮНЬ. Для чего это требуется? Дело в том, что когда мы начисляем какой-то доход сотруднику, то в программе в специальном регистре Учет доходов для исчисления страховых взносов записывается статус этого дохода для целей учета страховых взносов.

Откроем документ Начисление зарплаты и взносов за ИЮНЬ и посмотрим, что же у нас записалось в данном регистре. Итак, сумма дохода 30000 рублей (колонка «Сумма») целиком облагается страховыми взносами (колонка «Вид дохода»), но не облагается взносами за занятых на работах с досрочной пенсией.

Колонка «Облагается взносами за занятых на работах с досрочной пенсией» не заполнена.

Доначисление страховых взносов за прошлые периоды по акту проверки

Важно

- для корректирующего отчета за прошлый период. В этом случае перерасчеты будут зарегистрированы «задним числом» – так, будто бы изменения были внесены непосредственно в документы прошлых периодов. Однако будет сохранена история перерасчета – в базе отдельно будут иметься изначально зарегистрированные документы и суммы, и отдельно – новые перерассчитанные.

При таком способе регистрации результата перерасчета необходимо сформировать уточненный расчет за прошлый период, в котором была допущена ошибка (в примере – 2 квартал), и ПФР еще должен иметь возможность его принять.

Для его формирования следует в уже отмеченном как принятый в ПФР отчете за 2 квартал выбрать вариант Скопировать как корректирующий. Рисунок 15 После чего переформировать скопированный отчет с тем, чтобы в него автоматически попали зарегистрированные «задним числом» суммы перерасчета.

Исправления и перерасчеты заработной платы

С ЗУП 3.1 (3.0) формируется отчет РСВ-1 можете почитать в статье Как подготовить отчет РСВ-1 в ЗУП 3. Итак, в сформированном отчете откроем общие разделы 1-5, информация о расчете страховых взносов по дополнительным тарифам и база, с которой они исчисляются, отражаются в разделе 2.2-2.3.

Как мы видим в нашем примере взносы не исчислены, все строки у нас пустые. После сдачи отчетности за 2 квартал выяснилось, что все-таки с сотрудника, принятого на данную должность, необходимо было исчислять страховые взносы по дополнительным тарифам. Что же необходимо сделать в программе ЗУП 3.

1 (3.0), чтобы в июле при расчете зарплаты доначислились взносы за июнь? Во-первых, нужно открыть документ, которым утверждалась эта штатная единица (Утверждение штатного расписания от 01.06.

2016) и на вкладке «Дополнительно» установить флажок — Взимаются взносы за занятых на работах с досрочной пенсией.

Бухгалтерский учет штрафов и пеней по налогам и страховым взносам

Дебет Кредит Дополнительное начисление ФФОМС Решение по итогам осуществленного контроля вступает в действие по прошествии 10 дней со дня представления его проверяемому лицу. Бухгалтерия показывает операции доначислений на дату, когда решение возымело действие.

Типичные ошибки: неверное применение страховых тарифов, ложное начисление облагаемой суммы прибыли, неточное указание данных об инвалидности и др. Несущественные просчеты, допущенные в прошедших периодах и выявленные после сдачи бухгалтерской отчетности, исправляются в том месяце, когда их обнаружили.

С этой целью делаются надлежащие бухгалтерские записи, а появившийся доход ущерб показывают в составе иной прибыли тратах отчетного периода со сч. К примеру, наниматель начислил работнику по ложному медицинскому бюллетеню пособие.

Ошибочное начисление по поддельному больничному листку обнаружили не сразу, а через некоторое время. Выплата была произведена с нарушением, следовательно, к зачету ее ФСС не примет.

В результате составляется акт проверки с предписаниями по.

С 1 января года Федеральный закон от Окончательный расчет фондов с ФНС должен быть произведен к 1-му апреля года. Долги по взносам, имеющиеся у организации на 1 января года, в году нужно будет перечислять уже по новым КБК.

Сами фонды рекомендуют перечислить декабрьские платежи по взносам в декабре года по старым КБК. Сделать это лучше не дожидаясь последних чисел декабря, чтобы фонды вовремя увидели ваш платеж.

Долги и переплаты за прошлые периоды Главное правило, которое начинает действовать в году: долги прошлых лет в т.

Как отразить в бухучете доначисления взносов за прошлые годы

Во втором квартале сотрудник ушел в отпуск, ему были начислены отпускные в размере 29 руб. Взнос в ПФР составил 6 руб. Рисунок 19 Была сформирована и сдана отчетность за второй квартал в самом начале отчетной кампании.

Вы точно человек?

Укажите доначисленные взносы в строке раздела 1 и разделе 4. В строке раздела 1 и разделе 4 приведите сумму перерасчета страховых взносов. Разделы 6 заполните по тем сотрудникам, по которым скорректировали сведения. В подразделе 6. В подразделах 6.

Как провести корректировку РСВ-1, сроки сдачи, тип корректировки

Например, , если вы подаете первую уточнёнку за данный период, — в случае повторного исправления и т. Также необходимо заполнить разделы 1 и 2.

В них приведите верные сведения с учетом того, что суммы начисленных взносов будут больше, чем в исходном РСВ Такое же значение причины уточнения устанавливается, если необходимо корректировать и начисленные и уплаченные взносы в ПФР.

Кроме того, корректировка РСВ-1 проводится в разделе 6, который нужно заполнить в отношении тех работников, с выплат которым начислили меньше положенного п.

До вступления в силу Закона N ФЗ форма расчета по начисленным и уплаченным страховым взносам далее – РСВ-1 , порядок ее заполнения, а также порядок представления уточненного расчета по форме РСВ-1 в случае изменения показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование или изменения сумм начисленных страховых взносов на обязательное пенсионное страхование, в том числе индивидуальных сведений в отношении застрахованных лиц, данные по которым корректируются, предусмотрены постановлением Правления ПФР от

Разберемся, кто и каким образом будет осуществлять проверку страховых взносов за текущий и прошлые периоды Плательщики страховых взносов отчитываются по исчисленным и уплаченным страховым взносам в налоговые органы по месту своего учета начиная с представления за первый расчетный отчетный период года.

В территориальные органы ПФР плательщики страховых взносов обязаны представлять только сведения персонифицированного учета о застрахованных лицах, страховом стаже, дополнительных страховых взносах на накопительную пенсию пп.

Контроль за правильностью исчисления и своевременностью уплаты страховых взносов на обязательное пенсионное и медицинское страхование за отчетные расчетные периоды начиная с года, а также обеспечение исполнения обязанности по их уплате осуществляется налоговыми органами.

ПФР передал налоговым органам сведения о зарегистрированных плательщиках страховых взносов, а также о суммах недоимки, пеней и штрафов по взносам, образовавшихся на 1 января года. Дальнейшее их взыскание осуществляется налоговыми органами ст.

В полномочиях ПФР по-прежнему остаются функции назначения и выплаты пенсий, а также контроля за достоверностью сведений персонифицированного учета, представляемых страхователями в ПФР п. Также в прежнем порядке нужно представить в фонды расчеты по форме РСВ-1 ПФР за год и уточненные расчеты за отчетные расчетные периоды, истекшие до 1 января года ст.

Недоимка по страховым взносам в ПФР

Начисление страховых взносов в году До При образовании за страхователем задолженности, Пенсионный фонд имел право на взыскание с него недоимки, пеней и штрафов, согласно закона от Как теперь нужно погашать недоимку по взносам, образовавшуюся до и после вступления в силу новой главы 34 НК РФ, мы расскажем в этой статье.

Также ФСС России начисляет взносы на не принятые к зачету расходы по случаям временной нетрудоспособности.

Как отразить такие доначисления в бухгалтерском и налоговом учете? Правомерно ли включать их в состав расходов текущего периода, а не относить на прибыли и убытки прошлых лет в налоговом учете, и отражать на счетах учета затрат 20, 25, 26 счет , а не прочих расходов в бухгалтерском учете? Бухгалтерский учет ведется на основании первичных документов, которыми оформляются факты хозяйственной жизни п. Фактом хозяйственной жизни считается сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение организации, финансовый результат ее деятельности и или движение денежных средств п. В рассматриваемой ситуации таким фактом будет доначисление страховых взносов по результатам проверки. Документальным основанием для доначислений является решение, вынесенное руководителем контролирующего органа по результатам проверки п.

По акту проверки нужно доначислить страховые взносы на ОПС за Уплату страховых взносов за периоды до года.

Во втором квартале сотрудник ушел в отпуск, ему были начислены отпускные в размере 29 руб. Взнос в ПФР составил 6 руб. Рисунок 19 Была сформирована и сдана отчетность за второй квартал в самом начале отчетной кампании.

Страховые взносы кто и за что теперь отвечает Страховые взносы кто и за что теперь отвечает Как бухгалтерам жить в новой реальности? О чем помнить, на что обращать внимание, чтобы не ошибиться? На вопросы БУХ.

Источник: https://zakon-akt.ru/strahovie-vznosi/donachislenie-strahovih-vznosov-za-proshlie-periodi-po-aktu-proverki.php

Пенсионные взносы: уплата недоимки в 2017 году

В информации налоговой службы «Об администрировании страховых взносов с 1 января 2021 года» перечислены функции, которые переходят к налоговикам в 2021 году, это:

- контроль за начислением и своевременной уплатой взносов,

- прием «страховой» отчетности, начиная с отчетов за 1 квартал 2017 года,

- зачет переплат по страхвзносам и излишне взысканным суммам,

- предоставление отсрочки и рассрочки платежей,

- взыскание недоимки, а также долгов по пеням и штрафам.

Это означает, что теперь задолженность по пенсионным и прочим страхвзносам (кроме взносов на «травматизм»), взыскивается по правилам, установленным налоговым законодательством (письмо Минфина РФ от 21.10.2016 № 03-02-08/61943). Причем, ФНС в равной мере взыскивает как «страховые» долги 2021 года, так и прошлых периодов.

Недоимка по страховым взносам в ПФР образуется, если предприниматель или организация:

- не полностью уплатили начисленные страховые взносы,

- нарушили установленные для уплаты взносов сроки.

Налоговая инспекция может обнаружить недоимку при проведении проверки, либо после получения Расчета страховых взносов за соответствующий отчетный период. Перечисление пенсионных и других страхвзносов проводится не позднее 15 числа месяца, следующего за месяцем их начисления (ст. 431 НК РФ). Сопоставив показатели Расчета и поступившие в бюджет суммы, налоговики определяют наличие у плательщика недоимки или переплаты.

Начисление страховых взносов во внебюджетные фонды

Страховые взносы считайте на последнее число каждого месяца отдельно по каждому застрахованному лицу и каждому виду взносов. В 2021 году страховые взносы уплачиваются на:

- обязательное пенсионное страхование (ОПС) по ставке 22%;

- обязательное медицинское страхование (ОМС) по ставке 5,1%;

- обязательное социальное страхование (ОСС) на временную нетрудоспособность и в связи с материнством (ВНиМ) – 2,9%.

Выше приведены базовые тарифы взносов. Для некоторых страхователей предусмотрены пониженные и дополнительные тарифы. Подробности см. в материале «Тариф страховых взносов в таблице».

С апреля 2021 года часть зарплаты, которая выше МРОТ, облагается страхвзносами по пониженным тарифам. Эти тарифы доступны только тем налогоплательщикам, которые относятся к малому и среднему бизнесу. Подробнее о новой тарификации страхвзносов рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Страховые взносы работодатель платит за свой счет в налоговую не позднее 15 числа месяца, следующего за месяцем начисления страхвзносов.

Помимо вышеперечисленных взносов работодатель уплачивает страховые взносы от несчастных случаев на производстве в Фонд соцстраха. Ставка варьируется от 0,2% до 8,5% и зависит от основного вида деятельности страхователя.

Как определить размер тарифа см. здесь.

Для расчета взносов воспользуйтесь формулой:

ВНИМАНИЕ! При расчете базы по взносам учтите утвержденные лимиты. В 2021 году лимиты на ВНиМ — 966 000 руб., на ОПС – 1 465 000 руб. Подробнее о применении лимитов читайте здесь.

Работодателям необходимо вести учет взносов по всем фондам отдельно.

Для получения сведений о взносах счет 69 «Расчеты по социальному страхованию» подразделяют на три субсчета, а именно:

- 69.1 — сведения о взносах на ОСС;

- 69.2 — сведения о взносах на ОПС;

- 69.3 — сведения о взносах на ОМС.

Субсчет 69.1 дополнительно разбивают на счета второго порядка (69.1.1 — соцстрахование на ВНиМ; 69.1.2 — страхование от травматизма) или используют дополнительный субсчет счета 69 (например, 69.11) для учета взносов на травматизм.

Такая группировка по счетам позволяет отслеживать все перемещения денежных средств по каждому из фондов.

Требование ИФНС об уплате недоимки по страховым взносам ПФР

Обнаружив недоимку, налоговики направляют должнику требование об уплате страховых взносов.

Не дольше, чем три месяца со дня выявления недоимки по страховым взносам (в ПФР, ФОМС, ФСС) – такой срок отводится налоговым органам для направления требования плательщику. Но если недоимка по взносу, и сумма начисленных на нее пеней и штрафов не превышает 500 рублей, налоговикам отводится на выдачу требования до 1 года со дня обнаружения долга (п. 1 ст. 70 НК РФ).

Если недоимка выявлена налоговиками в результате проведенной проверки, то требование о ее погашении будет направлено плательщику в более сжатые сроки — 20 дней с момента вступления в силу решения об этом (п. 2 ст. 70 НК РФ).

В требовании указывается не только сумма задолженности, размер пеней, начисленных на момент отправления требования, и срок, в течении которого плательщик должен это требование исполнить, но и меры ответственности, которые применяются к должнику в случае уклонения от исполнения таких требований ИФНС (ст. 69 НК РФ).

Если в тексте требования не указан более продолжительный срок, то плательщик должен погасить задолженность, указанную в нем, в течение 8 дней после получения документа по почте, электронным каналам связи, либо в личный кабинет налогоплательщика. При этом, требование, направленное должнику почтой заказным письмом, через 6 дней с даты его отправления автоматически считается полученным, а значит, недобросовестным плательщикам не удастся избежать ответственности, просто проигнорировав почтовое извещение на получение требования о недоимке (п. 6 ст. 69 НК РФ).

Если не исполнить требование об уплате недоимки, ИФНС может направить в банк решение о приостановлении операции по банковским счетам должника, и тогда все расходные операции, кроме обязательных, будут невозможны до полного погашения долга по требованию (ст. 76 НК РФ).

Способ 2. Использование специальных документов по взносам

Для обновления данных регистра по доходам для взносов можно воспользоваться одним из специальных документов по учету взносов:

- Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов);

- Операция учета взносов (Налоги и взносы – Операции учета взносов).

Отличия использования документов будет в том, что в Перерасчете страховых взносов можно не только внести информацию по доходам, но и пересчитать взносы автоматически. В Операции учета взносов суммы взносов придется вносить вручную.

Воспользуемся документом Перерасчет страховых взносов и на вкладке Сведения о доходах «перебросим» суммы доходов с заполненного Класса условий труда на незаполненный. При этом в колонке Облагается взносами за занятых на работах с досрочной пенсией значения будут одинаковыми.

В нашем примере суммы доходов «перебрасываются» в декабре 2020 г. за февраль 2021 г.

По Месяцу регистрации (в примере это декабрь 2020 г.) будет определяться месяц, в котором попадут:

- проводки по пересчитанным взносам,

- суммы взносов в отчете Анализ взносов в фонды.

Месяц получения дохода влияет на то, в каком периоде отражаются данные в РСВ (в нашем случае — в феврале 2021 г.)

На вкладке Исчисленные взносы по команде Рассчитать в документе автоматически перерасчитаются взносы за февраль 2021 г.

Однако можно и не пересчитывать взносы в документе Перерасчет страховых взносов. В этом случае перерасчет автоматически произойдет в документе Начисление зарплаты и взносов при очередном расчете зарплаты. Это же случится и при использовании документа Операция учета взносов, если в нем «перебросить» только доходы и не вносить информацию по взносам на вкладке Взносы в ПФР по дом.тарифу.