Зачем нужен налоговый учет

Каждый вид учета ориентирован на свою цель. Итог работы бухгалтеров – это финансовая отчетность, составленная по принципам, утвержденным государством.

Управленческий учет тоже дает информацию о финансовых показателях бизнеса, но в форматах, удобных для руководства и собственников.

Но в обоих случаях расчет обязательных платежей не является первостепенной задачей. Поэтому бизнесменам часто приходится организовывать еще и специальный налоговый учет (НУ).

Итоги

Различия бухгалтерского и налогового учета проявляются прежде всего в целях, для которых разработаны эти учетные системы. Результатом таких различий становится возникновение разницы, которую необходимо учитывать при расчете налогов.

Чем отличается бухгалтерский учет от налогового учета? Можно ли сблизить эти два вида учета, или это невозможно и не стоит даже пытаться? О соотношении бухгалтерского и налогового учета и их различиях расскажем в этом материале.

Расхождения между БУ и НУ возникают из-за разных требований законодательных актов, регулирующих эти 2 вида учета, а также из-за различных подходов к учету, закрепленных в бухгалтерской и налоговой учетной политике.

Разницы между БУ и НУ отражаются в бухучете, что позволяет сопоставить условный расход (доход) по налогу на прибыль, начисленный от величины бухгалтерской прибыли, и текущий налог на прибыль, рассчитанный по правилам НУ.

Принципы и порядок организации налогового учета

Общие правила ведения налогового учета отражены в ст. 313 НК РФ.

Налоговый учет основан на тех же базовых принципах, что и бухучет:

- Денежное измерение — учет всех операций в рублях.

- Обособленность имущества — отделение объектов, находящихся в собственности организации от арендованных, взятых в залог и т.п.

- Непрерывность – ведение учета в течение всего «срока жизни» бизнеса.

- Временная определенность – порядок признания доходов. В зависимости от вида налога они могут признаваться как по начислению, так и по оплате.

- Последовательность – все применяемые нормы должны в общем случае без изменений применяться из года в год. Исключения возможны, если меняется законодательство или компания корректирует учетную политику.

- Равномерность – доходы и относящиеся к ним расходы следует учитывать в одном налоговом периоде.

Расчет налоговой базы может проводиться в двух вариантах.

Если для исчисления обязательного платежа достаточно «обычных» бухгалтерских данных, то налог считают по этим цифрам.

А если необходимых сведений в бухучете нет, то бизнесмен должен использовать дополнительные формы – налоговые регистры. Формат некоторых из них установлен нормативными актами. Это, например, книги продаж и покупок при НДС или книга учета доходов и расходов при УСН.

Если же бизнесмен сам разрабатывает налоговые регистры, то они должны включать ряд обязательных реквизитов:

- Наименование.

- Период (дата).

- Вид операции.

- Сумма, а при наличии – количество в натуральных единицах.

- Подпись ответственного лица с расшифровкой.

В небольших предприятиях налоговый учет обычно ведут те же специалисты, которые занимаются бухучетом. А в средних и крупных компаниях для этого могут быть организованы отдельные подразделения.

Что такое налоговый учет, кто его ведет и от чего он зависит?

Налоговый учет — это отдельный вид учета, призванный систематизировать информацию из первичных документов для определения суммы того или иного налога. Осуществляют налоговый учет в основном работники бухгалтерии, хотя в крупных компаниях для этого предусмотрены специальные отделы, службы и даже департаменты — все зависит от масштаба компании, видов уплачиваемых налогов и ряда других факторов (количества и разнообразия объектов налогообложения, их географического расположения и др.).

Объем информации, содержащийся в регистрах налогового учета и необходимый для расчета налогов, зависит от многих факторов. К примеру, для расчета транспортного налога недостаточно иметь перечень транспортных средств, которые зарегистрированы компанией в органах ГИБДД или Ростехнадзоре. Правильный расчет невозможно произвести без данных о мощности двигателя, дате постановки на учет или снятия с него. Кроме того, не обойтись без знания Налогового кодекса (в части порядка расчета налога) и регионального законодательства (по вопросам налоговых ставок, льгот, сроков отчетности и др.).

По вопросу применения положений ст. 313 НК РФ часто возникают споры с налоговиками. Эксперты КонсультантПлюс подобрали свежую судебную практику. Получите пробный доступ к системе К+ и переходите в аналитическую подборку.

Подробнее о расчете транспортного налога читайте в материале «Как рассчитать транспортный налог на автомобиль?».

Налог на прибыль

Многие бизнесмены, когда говорят о налоговом учете, имеют в виду, в первую очередь, налог на прибыль. Не удивительно – расчет именно этого обязательного платежа связан с множеством нюансов.

Хотя формально налоговая база по прибыли аналогична итогу бухучета – финансовому результату за период, но на практике все гораздо сложнее.

Порядок учета многих видов доходов и расходов для налога на прибыль существенно отличается от принятого в бухучете. Вот лишь несколько примеров:

- Амортизация. Учетной политикой может быть предусмотрено, что в бухгалтерском учете и налоговом учете применяются разные методы начисления износа.

- Резервы, формируемые под различные предполагаемые расходы. Например, резервы на выплату отпускных или по сомнительным долгам в налоговом учет можно не создавать, а в бухгалтерском учете – они должны быть обязательно (кроме малых предприятий).

- Лимитируемые затраты. Некоторые виды расходов, например, командировочные или представительские в бухгалтерском учете признаются в полном объеме, а в налоговом учете – в пределах установленных лимитов.

Расхождений между бухгалтерским и налоговым учетом настолько много, что бизнесмены часто ведут для расчета налога на прибыль параллельный учет всех доходов и расходов в отдельных регистрах.

Ответственность за отсутствие регистров

Внимание: при выездной проверке инспекторы вправе затребовать у организации налоговые регистры, подтверждающие расчет налоговой базы (п. 1 ст. 93 НК РФ). За непредставление этих документов в течение 10 рабочих дней со дня получения письменного требования предусмотрена налоговая и административная ответственность (п. 3 ст. 93, ст. 120 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Отсутствие налоговых регистров признается грубым нарушением правил учета доходов и расходов. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ.

Если такое нарушение было допущено в течение одного налогового периода, инспекция вправе оштрафовать организацию на сумму 10 000 руб. Если нарушение обнаружено в разных налоговых периодах, размер штрафа увеличится до 30 000 руб.

Нарушение, которое привело к занижению налоговой базы, повлечет за собой штраф в размере 20 процентов от суммы каждого неуплаченного налога, но не менее 40 000 руб.

Кроме того, за непредставление налоговых регистров по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность в виде штрафа на сумму от 300 до 500 руб. (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ). Налоговая ответственность за аналогичное нарушение установлена статьей 126 Налогового кодекса РФ. Однако пункт 1 статьи 126 Налогового кодекса РФ предусматривает начисление штрафа за каждый непредставленный документ. Поскольку количество и форму регистров налогового учета организация определяет самостоятельно (ст. 313 НК РФ), заранее установить, сколько регистров должно быть представлено в инспекцию, невозможно. Следовательно, сумму штрафа в рассматриваемой ситуации определить нельзя. Некоторые арбитражные суды подтверждают такой вывод (см., например, постановление ФАС Северо-Западного округа от 2 февраля 2004 г. № А13-6442/03-21).

Если у организации нет возможности представить требуемые документы в течение 10 рабочих дней со дня получения требования, об этом нужно письменно уведомить налоговую инспекцию. В уведомлении укажите причины и срок, в который документы могут быть представлены. На основании этого уведомления инспекция может (но не обязана) продлить срок представления документов. Решение о продлении (отказе в продлении) сроков инспекция должна принять в течение двух рабочих дней после получения уведомления от организации. Такие правила предусмотрены пунктом 3 статьи 93 и пунктом 6 статьи 6.1 Налогового кодекса РФ.

НДС

Основные регистры для расчета НДС – это книги продаж и покупок (постановление Правительства РФ от 26.12.2011 № 1137). Плательщики этого налога заносят в них выставленные и полученные счета-фактуры. Затем по итогам квартала определяется общая сумма начисленного и вычитаемого НДС, а также итог к уплате либо к возмещению из бюджета.

Существует и дополнительный регистр – журнал учета полученных и выданных счетов-фактур. Его используют комиссионеры, агенты, экспедиторы и застройщики. Т.е. речь в данном случае идет о бизнесменах, которые действуют в интересах других лиц.

Общие положения закона о Налоговом учете

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета.

Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом.

В случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями настоящей главы, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога.

Система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

Изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений норм указанного законодательства.

В случае, если налогоплательщик начал осуществлять новые виды деятельности, он также обязан определить и отразить в учетной политике для целей налогообложения принципы и порядок отражения для целей налогообложения этих видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

- наименование регистра;

- период (дату) составления;

- измерители операции в натуральном (если это возможно) и в денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Содержание данных налогового учета (в том числе данных первичных документов) является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну. За ее разглашение они несут ответственность, установленную действующим законодательством.

Единый сельхозналог

Расчет ЕСХН во многом похож на исчисление налога на прибыль: необходимо определить разницу между доходами и расходами.

Закон разрешает юридическим лицам определять облагаемую базу по ЕСХН на основе данных бухучета (п. 8 ст. 346.5 НК РФ). Однако нужно иметь в виду, что доходы и расходы при ЕСХН определяются «по оплате», поэтому напрямую использовать бухгалтерские данные не получится.

ИП могут вообще не вести бухгалтерию, поэтому для них разработана специальная книга учета доходов и расходов при ЕСХН (приказ Минфина РФ от 11.12.2006 № 169н).

Виды

Налоговый учет можно разделить на виды в зависимости от объектов налогового учета:

- налоговый учет организаций;

- налоговый учет физических лиц.

Налоговый учет можно также разделить на виды в зависимости от оснований постановки на учет. В соответствии с НК РФ, налогоплательщики подлежат постановке на учет в ФНС по месту нахождения организации (для физических лиц — по месту жительства, для предпринимателей без образования юридического лица — по месту нахождения, или по месту жительства), по месту нахождения обособленных подразделений, по месту нахождения недвижимого имущества и транспортных средств, подлежащих налогообложению.

ЕНВД и патентная система

При использовании этих режимов налог определяется на основании физических параметров. Это может быть численность работников, площадь помещений, количество транспортных средств и т.п. Порядок учета этих показателей каждый налогоплательщик определяет сам.

Доходы и расходы для расчета самого налога в данном случае не нужны. Но для тех, кто использует ПСН, учет доходов необходим для контроля лимита. Дело в том, что патент можно использовать только, если годовая выручка не превышает 60 млн руб. Чтобы отслеживать выручку предприниматели, использующие ПСН, должны вести книгу учета доходов (приказ Минфина от 22.10.2012 № 135н).

Определение бухгалтерского и налогового учета и цель их применения

Итог из вышесказанного: налоговый учет позволяет государственным органам контролировать полноту и своевременность уплаты налогов. А бухгалтерский учет, в свою очередь, ведется с целью составить бухгалтерскую отчетность, на основании которой можно судить о результатах финансово-хозяйственной деятельности организации.

Итак, организации, являющиеся плательщиками налога на прибыль, вместе с бухгалтерским учетом ведут налоговый учет в целях исчисления налоговой базы по налогу на прибыль.

Налоговые регистры

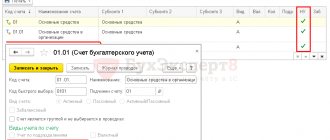

Регистр представляет собой сводную таблицу, куда вносятся данные обо всех хозяйственных операциях организации. Наибольший интерес представляют бухгалтерские и налоговые регистры. Первые призваны собирать и документировать сведения о проведении финансовых операций. Они формируются на основании первичных документов, которые приносят бухгалтеру. Налоговый регистр – это, по сути, тот же бух. отчет. Разница лишь в том, что в налоговом регистре могут отсутствовать определенные строки или наоборот, дополнять бухгалтерскую отчетность. В НК не прописан тот факт, что налоговые регистры должны вестись по строго определенной форме. Это остается на усмотрение бухгалтера. Поэтому многие специалисты просто дополняют уже готовые бухгалтерские регистры теми, что необходимы для исчисления налоговой базы. Законом это не запрещено.

Налоговые регистры ведут в случае отчислений по налогу на прибыль – ст. 313, 314 НК РФ. В остальных случаях ведение налоговых регистров не предусмотрено. Существует 4 общих правила по ведению налоговой отчетности. Они касаются обязательного отражения следующей информации:

- данные о доходах и расходах;

- данные о доли расходов;

- данные об убытках, которые планируется перенести на следующий отчетный период;

- данные о резерве и долге по налогам.

В налоговый регистр также входят:

- наименование;

- дата;

- период;

- название хозяйственной операции;

- измерители операции в денежном или натуральном эквиваленте;

- подпись человека, ответственного за документ.

Все эти информационные блоки отражены в НК РФ и должны быть внесены в регистры в обязательном порядке. Как показывает практика, бухгалтеры предпочитают дополнять бухгалтерскую отчетность дополнительными регистрами для отчетности перед налоговыми органами. Закон этого не запрещает.