Формирование стоимости товаров

Понятие стоимости товаров для «упрощенцев» в гл. 26.2 НК РФ не раскрывается. Также в гл. 26.2 нет отсылок к гл. 25 НК РФ, в которой определены правила формирования стоимости товаров (ст. 320 НК РФ).

Стоимость товаров формируется исходя из их цены, уплаченной поставщику согласно договору. Остальные расходы, понесенные покупателем при приобретении и реализации, в стоимость товаров не включаются и списываются отдельно.

Кроме того, из стоимости товаров (цены товаров) следует вычесть НДС, уплаченный продавцу, т. к. списание налога на основании подп. 8, 23 п. 1 ст. 346.16 НК РФ производится по отдельной статье расходов. Сумма уплаченного НДС показывается в отдельной строке Книги учета доходов и расходов (письма Минфина России от 18.01.2010 № 03-11-11/03, от 02.12.2009 № 03-11-06/2/256).

Подробнее об учете «входного» НДС по приобретенным товарам читайте в статье «Учитываем НДС в расходах – специальные условия».

Стоимость товаров признается расходом при условии расчета за них с поставщиком и только после их реализации покупателю. Получения оплаты от покупателя дожидаться необязательно.

Проверьте, правильно ли вы списываете покупные товары и учитываете НДС с них, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Списание с покупного товара

И, несмотря на то, что на УСН по расходам действует кассовый метод, получить и оплатить их поставщику еще не достаточно для признания расходов. Когда же это произойдет? Часто приобретение товаров вызывает необходимость их доставки. Она может осуществляться силами поставщика, покупателя или при помощи сторонней организации.

Если доставка производится силами поставщика, то порядок списания таких расходов зависит от оформления договора на покупку: — стоимость доставки может быть сразу включена в покупную цену товаров, и отдельно не выделяться.

Порядок списания в расходы стоимости приобретенных товаров для перепродажи при УСН «доходы минус расходы».

Обязателен критерий, чтобы были реализованы, или достаточно что они получены и оплачены.

Для списания в расходы покупных, приобретенных для перепродажи необходимо одновременное выполнение трех условий: поставлены, оплачены поставщику и реализованы покупателю.

Как списать стоимость реализуемых покупных товаров

Метод ФИФО основан на допущении, что реализуются в течение определенного периода в последовательности их приобретения. То есть товары, реализованные первыми, должны быть оценены по стоимости идентичных товаров, которые были приобретены первыми.

При этом учтите и те товары, которые числятся на балансе на начало этого периода.

Если количество в первой партии меньше количества реализованных, то списывайте товары из второй партии и т.

УСН: учет расходов на покупку товаров для перепродажи

Мы занимаемся перепродажей товаров, при этом находимся на упрощенной системе налогообложения. Товары приобретаются на стороне и реализуются.

Как упрощенцу учесть затраты по, купленным для перепродажи?

Каков порядок списания пошлин за импортный, приобретенный для перепродажи? НК РФ установлено, что компании и ИП, работающие на «упрощенке» с объектом «доходы минус расходы «, учитывают свои расходы после их фактической оплаты.

Как списать стоимость покупных товаров, приобретенных для перепродажи, при упрощенке

Организации, которые применяют упрощенку и платят единый налог с разницы между доходами и расходами, могут включить в состав расходов стоимость оплаченных покупных (подп.

23 п. 1 ст. 346.16 НК РФ ). Глава 26.2 Налогового кодекса РФ устанавливает свои правила для признания таких затрат (подп. 23 п. 1 ст. 346.16. подп. 2 п.

2 ст. 346.17 НК РФ). Поэтому при списании стоимости покупных руководствоваться положениями статьи 268 Налогового кодекса РФ не следует (п.

2 ст. 346.16 НК РФ )

Неделя бератора «УСН на практике»

отражают в налоговом учете по фактической себестоимости. Фактическая себестоимость – это сумма всех расходов, связанных с приобретением.

- суммы, уплаченные продавцу (без НДС);

- невозмещаемые налоги, уплаченные в связи с приобретением;

- расходы на транспортировку товаров до склада фирмы.

Обратите внимание: входной НДС по можно включить в состав расходов, только списав эти

УСНО: рассчитываем стоимость проданных товаров

Наконец-то устранена неопределенность по вопросам заполнения и срока представления документов для подтверждения основного вида деятельности для взносов «на травматизм» на 2021 год. Исчерпывающие разъяснения мы получили от Департамента страхования профессиональных рисков ФСС.

Всем компаниям и ИП нужно представлять ту или иную статистическую отчетность. И форм этой отчетности такое множество, что не мудрено в них запутаться.

Регистр учета стоимости товаров, списанных в отчетном периоде

Регистр формируется для обобщения информации о списании покупных и формирования показателя общей стоимости списанных в отчетном (налоговом) периоде по направлениям их использования.

Ведение Регистра должно обеспечивать возможность определения общей стоимости списанных товаров ежемесячно и нарастающим итогом с начала налогового периода до отчетной даты отдельно по направлениям использования списанных.

Счет 41 «Товары» предназначен для обобщения информации о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи.

В организациях, осуществляющих промышленную и иную производственную деятельность, счет 41 «Товары» применяется в случаях, когда какие-либо изделия, материалы, продукты приобретаются специально для продажи или когда стоимость готовых изделий, приобретаемых для комплектации, не включается в себестоимость проданной продукции, а подлежит возмещению покупателями отдельно.

Tags: баланс, налог, расход, УСН

Методы списания стоимости товаров в расходы

Налоговый кодекс РФ позволяет выбрать один из следующих способов списания затрат на оплату приобретенных товаров (подп. 2 п. 2 ст. 346.17 НК РФ):

- по стоимости первых по времени приобретения (ФИФО);

- средней стоимости;

- стоимости единицы товара.

ОБРАТИТЕ ВНИМАНИЕ! Метод ЛИФО исключен из возможных применяемых методов.

Минфин России разрешает устанавливать разные методы списания затрат для различных групп товаров (Письмо от 01.08.2006 № 03-03-04/1/616). Несмотря на то, что в разъяснения в письме касаются оценки товаров при расчете налога на прибыль, можно предположить, что и при УСН не запрещено руководствоваться данными разъяснениями.

В учетной политике для целей налогообложения должен быть закреплен выбранный метод оценки, а если их несколько, тогда необходимо расписать группы товаров, для которых применяется тот или иной способ.

Образец учетной политики для УСН «доходы минус расходы» см. здесь.

Каким образом применять методы оценки на практике Налоговый кодекс РФ не оговаривает, однако описание всех способов списания затрат на приобретение товаров содержится в п. п. 17–19 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н.

Если объем реализации у налогоплательщика небольшой, то у него обычно не возникает проблем при применении любого из указанных способов. Так, например, достаточно просто отследить по каждой единице товаров, была ли произведена оплата поставщику и был ли этот товар реализован в последующем. Это те два условия, которые необходимы для принятия в расходы стоимости приобретенных товаров. При ведении регистров налогового учета в них нужно будет заносить сведения о приобретении товаров, их реализации, оплате поставщику и поступлении оплаты от покупателей.

При широком ассортименте продукции, большом объеме реализации и ведении учета в продажных ценах налогоплательщику достаточно сложно применять перечисленные выше методы оценки товаров. Например, предприятиям розничной торговли, которые пробивают чек ККТ на общую сумму без детализации, трудно отследить соблюдение требований, позволяющих включить в расходы стоимость приобретенных товаров.

В такой ситуации рассчитать стоимость товаров для учета ее в расходах можно по специальной формуле, предложенной Минфином России в своем письме от 28.04.2006 № 03-11-04/2/94. Изначально разъяснения касались переходного периода 2006 году, но и в настоящее время они не потеряли свою актуальность.

Крым и Севастополь

Помимо товаров, приобретенных в период применения упрощенки, организации Республики Крым и города Севастополя, которые перерегистрировались по российскому законодательству, могут учитывать при расчете единого налога и другие товары. А именно – товары, приобретенные для перепродажи в те периоды, когда сведения об организации еще не были внесены в ЕГРЮЛ. Но для этого необходимо выполнение следующих условий:

организация применяет упрощенку с объектом налогообложения «доходы за вычетом расходов»;

стоимость товаров раньше при налогообложении не учитывалась (в т. ч. в те периоды, когда сведения об организации не были внесены в ЕГРЮЛ);

стоимость товаров подтверждена результатами инвентаризации, проведенной по состоянию на 1 января 2015 года;

товары реализованы покупателям.

В остальном при списании стоимости приобретенных товаров на расходы крымские и севастопольские организации должны придерживаться общих правил.

Об этом сказано в подпункте 2.1 пункта 2 статьи 346.17 Налогового кодекса РФ.

Расходы, связанные с покупкой товаров

Расходы, связанные с покупкой товаров, распределите по соответствующим статьям затрат, которые предусмотрены для организаций, применяющих упрощенку. Например, посреднические вознаграждения включите в состав расходов в соответствии с подпунктом 24 пункта 1 статьи 346.16 Налогового кодекса РФ.

Ситуация: как учесть расходы на доставку покупных товаров до склада организации? Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами

Ответ на этот вопрос зависит от того, как оформлен договор на приобретение товаров.

Стоимость доставки может быть включена в цену товаров, а может быть выделена отдельно.

Если расходы на доставку указаны в договоре отдельно, то после оплаты этих услуг их можно учесть при расчете единого налога (п. 2 ст. 346.17 НК РФ). Это касается как стоимости транспортных услуг сторонних организаций, так и расходов на доставку собственным транспортом. Затраты на доставку товаров могут быть включены либо в состав материальных расходов (подп. 5 п. 1 ст. 346.16, подп. 6 п. 1 ст. 254 НК РФ), либо в состав расходов, связанных с их приобретением (подп. 23 п. 1 ст. 346.16 НК РФ). Конкретную статью расходов организация вправе определить самостоятельно в учетной политике для целей налогообложения. Аналогичные разъяснения содержатся в письме Минфина России от 8 сентября 2011 г. № 03-11-06/2/124.

Если расходы на доставку включены в цену товаров, их сумма уменьшит налоговую базу по единому налогу в том периоде, в котором организация спишет стоимость приобретенных товаров (подп. 2 п. 2 ст. 346.17 НК РФ). Это связано с тем, что при расчете единого налога стоимость покупных товаров можно учесть только при одновременном выполнении трех условий. Как правило, эти условия выполняются позже оплаты расходов на доставку. Поэтому при заключении договора с поставщиком стоимость доставки целесообразно не включать в цену приобретаемых товаров.

Метод ФИФО

При использовании метода ФИФО в расходах учитывается стоимость тех товаров, которые были приобретены раньше других. При закупке товаров партиями, вначале необходимо списать товары из первой поступившей партии, при ее недостаточности — из второй и т.д. по порядку.

Данный метод удобно применять для списания стоимости товаров, цены на которые со временем снижаются, или же при последующем предоставлении накопительных скидок продавцами. Ведь в первую очередь в расходах учитывается стоимость товаров, приобретенных по самой высокой цене.

Пример

ООО «Север» занимается перепродажей холодильников. 5 сентября компания приобрела и оплатила первую партию из 8 холодильников «Атлант» по цене 8 500,00 руб. за шт. (без НДС). 15 сентября поступила и была оплачена вторая партия из 12 таких холодильников по цене 8 300,00 руб. за шт. (без НДС). Всего в сентябре ООО «Север» реализовало 14 холодильников.

Бухгалтеру ООО «Север» надо списать расходы на приобретение холодильников следующим образом:

- 8 холодильников по цене 8 500,00 руб. из первой партии – 68 000,00 руб.;

- 6 холодильников по цене 8 300,00 руб. из второй партии – 49 800,00 руб.

Получается, что в сентябре в расходах будет учтено:

68 000,00 руб. + 49 800,00 руб. = 117 800,00 руб.

Метод списания по стоимости каждой единицы

Метод достаточно прост, поскольку каждая единица товара списывается в расходы по стоимости своего приобретения.

Метод списания по стоимости каждой единицы подходит тем организациям, которые занимаются торговлей уникальных единичных товаров либо же при небольшом ассортименте продукции.

Пример

ООО «Волга» занимается торговлей газового оборудования и ведет учет товаров по стоимости каждой единицы. По договору поставки в феврале организацией был приобретен и оплачен универсальный котел, работающий на твердом и жидком топливе, стоимостью 120 000 руб. В марте котел реализуют организации «Кама» за 158 000 руб., которая сразу вносит оплату за данное оборудование. Значит, в расходах за сентябрь у «Волги» должна быть учтена стоимость приобретения котла в сумме 120 000 руб.

Метод списания по средней стоимости

Метод списания по средней стоимости применяется для одного вида или одной группы товаров. При этом стоимость товаров, списываемая в расходы, определяется в 2 этапа.

В первую очередь необходимо вычислить среднюю стоимость вида товаров, приобретенных для последующей реализации, для этого общая стоимость товаров, имеющихся на складе начало месяца и поступивших в течение месяца, делится на количество этих товаров, имеющихся в остатке на начало и поступивших за месяц. Для расчета берутся только те товары, за которые была произведена оплата поставщикам.

| Средняя стоимость единицы товара | = | Стоимость товарных остатков на начало + стоимость поступивших товаров | / | Количество товаров на начало месяца + количество поступивших товаров |

На втором этапе рассчитывается стоимость реализованных товаров, которую можно включить в расходы.

| Стоимость товаров, учтенная в расходах | = | Количество реализованных товаров | х | Средняя стоимость единицы товара |

Пример

ООО «Газ-М» в ноябре закупила три партии газовых счетчиков СГБМ-1,6, СГБМ-2,5, СГБМ-3,2 для перепродажи населению:

- партия СГБМ-1,6 – 60 счетчиков по цене 1 200 руб. за шт. (без НДС);

- партия СГБМ-2,5 – 120 счетчиков по цене 1 280 руб. за шт. (без НДС);

- партия СГБМ-3,2 – 80 счетчиков по цене 1 320 руб. за шт. (без НДС);

Оплата была произведена поставщику в том же месяце.

На 01.11 на складе у «Газ-М» числилось 35 счетчиков на сумму 41 700,00 руб.

За ноябрь было реализовано 180 счетчиков различной стоимости.

В учетной политике ООО «Газ-М» закреплен метод списания стоимости товаров в расходы по средней стоимости группы товаров.

Надо определить стоимость товаров, которую нужно списать в расходы за ноябрь.

Рассчитаем:

- стоимость поступивших товаров:

60 шт. × 1 200 руб. + 120 шт. × 1 280 руб. + 80 шт. × 1 320 руб. = 331 200 руб.;

- стоимость поступивших счетчиков с учетом остатка на начало месяца:

41 700 руб. + 331 200 руб. = 372 900 руб.;

- общее количество поступивших счетчиков с учетом остатка на начало месяца:

35 шт. + 60 шт. + 120 шт. + 80 шт. = 295 шт.

Так, средняя стоимость единицы товара оказалась равна:

372 900 руб. / 295 шт. = 1264 руб.

Исходя из средней стоимости единицы товара, бухгалтер определит сумму расходов, которую он учтет в ноябре:

180 шт. × 1264 руб. = 227 520 руб.

См. также «Методы оценки материально-производственных запасов».

Итоги

Для признания в расходах по УСН стоимости покупных товаров должно выполняться несколько условий: организация применяет объект налогообложения «доходы минус расходы», товары оплачены поставщику и реализованы покупателю. При выполнении этих условий стоимость реализованных покупных товаров определяется одним из методов, указанных в учетной политике организации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Своевременное попадание расходов на приобретение товаров в КУДиР

- Главная

- О компании

- Статьи

- Линия консультаций

- Своевременное попадание расходов на приобретение товаров в КУДиР

24 Августа 2020

Вопрос клиента:

Упрощенная система налогообложения, Доходы минус Расходы, 15%. Что нужно сделать, чтобы расходы на приобретение товаров своевременно попадали в КУДиР?

Ответ специалиста линии консультаций:

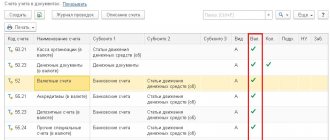

Проверяем порядок признания расходов на приобретение товаров: Главное -> Налоги и отчеты -> УСН.

Настройкой определяется на каком этапе будет признан расход. Обязательными условиями является поступление, оплата и реализация товаров, поэтому эти галочки не отключаются. Последняя галочка устанавливается в том случае, если мы хотим признавать расход на приобретение товаров только после получения оплаты от покупателя за проданные товары. Такой вариант рассматривать не будем, ограничимся основными требованиями.

Последовательность отражения операций не имеет значения. Расход признается в тот момент, когда выполняется третья операция, при условии выполнения двух других. Единственное ограничение: реализация не может быть раньше поступления. Формулировка содержания записи КУДиР зависит от того, какая операция была завершающей.

При применении УСН 15%, при списании стоимости МПЗ всегда используется метод ФИФО, это подразумевает партионный учет.

При проведении документа Поступление (акт, накладная) по дебету счета 41.01(Товары на складах) всегда будет три субконто: номенклатура, склад, партия. Партия – это сам документ поступления. Он же является аналитикой на счете 60.01 (Расчеты с поставщиками и подрядчиками), где отслеживается факт оплаты поставщику.

При реализации товаров, по кредиту 41.01 так же прописывается номенклатура, склад, партия. Указанные реквизиты должны соответствовать документу поступления.

Если партия и сумма остаются незаполненными, проверяйте наличие: оборотно-сальдовая ведомость по счету, в группировке включаем все галочки (номенклатура, склады, партии), на закладке «Отбор» можно задать фильтр по интересующей позиции номенклатуры.

Факт оплаты поставщику регистрируется документом Списание с расчетного счета, если через кассу – расходный кассовый ордер. В движениях проверяем документ по которому проходит оплата:

Формируется запись Книги учета доходов и расходов.

Проверить можно в разделе Отчеты -> УСН -> Книга доходов и расходов УСН.

Другой вариант: сначала оплачиваем, потом продаем.

В этом случае, запись книги доходов и расходов формируется в документе реализации

Рекомендация: отслеживайте партии на счетах учета МПЗ (10, 41), и эти же партии на счете 60.01.

Если по каким-либо причинам, расчеты с поставщиком ложатся не так, как хотелось бы (остатки прошлых периодов, перепутаны договоры и др.), можно использовать инструмент управления зачетом авансов и погашением задолженности. Он есть и во всех документах, касающихся взаиморасчетов с контрагентами.

Устанавливаем способ погашения задолженности «По документу», выбираем документ.