Типовые проводки по выдаче займа от учредителя

Учредитель выдает процентный заем:

- Дебет 66 (67) Кредит 50 ().

Проценты отражают записью:

- Дебет 91.2 Кредит 66 (67).

Проценты по счетам 66 и учитывают на отдельном субсчете.

В качестве займа учредитель может оплатить долг своей организации:

- Дебет 60 Кредит 66.

Гражданским законодательством такой вид операций не запрещен. Трудности и споры возникают при учете НДС.

При предоставлении беспроцентного займа учредителем проводки те же, только в договоре обязательно должно быть прописано, что проценты за пользование деньгами или имуществом не взимаются.

Когда учредитель решает «простить» долг организации нужно учесть его долю в уставном капитале. Если доля учредителя больше 50%, то налогооблагаемой прибыли не возникает.

Организация может погасить свой долг не только деньгами, но и своей продукцией: Сначала отражают выручку от продажи продукции в счет долга учредителю:

- Дебет 76 Кредит 91.

По реализации нужно начислить НДС:

- Дебет 90.3 Кредит 68.02.

Зачет задолженности:

- Дебет 66 Кредит 76.

Возвращение займа

С возвратом все просто. Ключевые моменты следующие:

- Что взяли, то и возвращаем. Нельзя возвращать товары деньгами, нельзя возвращать денежную ссуду готовой продукцией и иными материальными благами.

- Если займ просрочен или использован не по назначению, заимодавец вправе требовать компенсации и полного возврата ссуженных средств.

- Договор может не устанавливать конкретного срока возврата. Тогда ООО возвращает займ учредителю в течение 30 дней после того, как заимодавец подаст письменную просьбу о возврате заёмных средств.

- Можно простить долг. Для организации это будет не реализационными доходами, которые облагаются налогом по соответствующей ставке, в зависимости от режима налогообложения.

- Нельзя сразу прописывать в договоре, что ссуда будет безвозвратной, так как это противоречит самой природе заёмных отношений. Зато ничто не помешает оформить прощение долга буквально через неделю после выдачи – если таковы пожелания заимодавца.

Пример проводок по выдаче беспроцентного займа от учредителя

Единственный учредитель выдал беспроцентный заем фирме размером 200 000 руб. на 10 месяцев. Процентная ставка по займу 2% годовых.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Получен кредит от учредителя | 200 000 | Выписка банка | ||

| 91.1 | 66 Проценты | Отражение начисления процентов за пользование займом | 3333 | Бухгалтерская справка |

| Перечислен долг по займу учредителю | 200 000 | Платежное поручение исх. | ||

| Перечислены проценты | 3333 | Платежное поручение исх. |

Как оформить

Оформление самого займа не является сложной процедурой. Предоставление кредита лучше оформлять посредством договора. Следует обязательно указать, для чего нужны деньги, то есть, на что их предполагается потратить.

Законодательно не установлена форма контракта. Но должны быть обязательно обозначены следующие пункты:

- Каким образом предоставляется займ.

- В какие сроки.

- Какая процентная ставка и график платежей.

- Как осуществляется возврат заемных средств.

Предоставление займа возможно несколькими способами. Деньги могут быть переведены безналичным платежом или наличкой. Возврат средств тоже можно провести любым удобным вариантом.

В договоре не прописывается срок, когда заемщик должен вернуть деньги. Но обозначается другой период – в течении какого времени он обязан оплатить кредит по первому требованию. Обычно на это дается срок в 1 месяц.

Важно учитывать, что договор данного типа вступает в действие только после передачи денежных средств.

Если средства выдаются под проценты, то в договоре обязательно должна быть прописана ставка. При отсутствии данного пункта контракт автоматически считается беспроцентным. График погашения тоже должен быть включен в договор.

Схема возврата займа учредителю прописывается отдельным пунктом. Можно сделать это несколькими способами:

- вернуть товаром;

- перечислить через расчетный счет/карту – безналичным путем;

- отдать наличностью;

- активами.

В каждом отдельном случае имеются нюансы, которые необходимо учитывать при заполнении бумаг. Любой вариант возврата должен быть подробно расписан с указанием всей информации.

Выдача займу учредителю

Выдача займа учредителю, если он беспроцентный отражается проводкой:

- Дебет 76 (73) Кредит 50 ().

При этом для учредителя возникает выгода на экономии процентов (материальная), с которой необходимо заплатить НДФЛ. Счет 73 используется, если учредитель является сотрудником фирмы.

Если заем с процентами, то выдача деньгами оформляется:

- Дебет 58 (73) Кредит 50 ().

При выдаче займа в виде имущества:

- Дебет 58 (73) Кредит 01, 41, …

Проценты по займу для учредителя отражаются записью:

- Дебет 76 (58,73) Кредит 91.1.

Возврат займа: что учесть в первую очередь?

Прежде чем решать вопрос о возврате беспроцентного займа учредителю на карту, необходимо проконтролировать:

- отсутствие у учредителя-займодавца долга по внесению доли в уставный капитал — если учредитель своевременно не внес свою «уставную» долю или передал ее компании не в полном объеме, полученные заемные средства пойдут в счет погашения такой задолженности, и возвращать ему на карту будет нечего;

- наличие в договоре займа условия, позволяющего использовать способ возврата заемных денег на карту учредителя;

- сопоставить виды полученных фирмой от учредителя заемных средств и возвращаемых ею средств по договору займа.

Если вы получили партию стройматериалов по договору займа, то ни о каком возврате на карту займа деньгами не может быть и речи. Заемные отношения предполагают единое правило: «что занял, то и верни» (п. 1 ст. 807 ГК РФ).

Таким образом, подстраховавшись от ошибок на этапе согласования условий договора займа и убедившись в возможности возврата займа деньгами на карту учредителя-заимодавца, можно приступать непосредственно к процедуре возвращения заемных средств (см. далее).

Беспроцентный заем от учредителя

Здесь важно прямо прописать в договоре, что заем является беспроцентным. В противном случае проценты «по умолчанию» начисляются, исходя из ключевой ставки ЦБ (п. 1 ст. 809 ГК РФ).

Впрочем, надо отметить, что это условие относится только к денежному займу. Если заем выдается вещами, то он, напротив «по умолчанию» считается беспроцентным. Но такая форма заимствования является, скорее, «экзотикой» и встречается редко.

Признать заем между российскими контрагентами контролируемой сделкой в данном случае нельзя – ведь по сделке нет дохода.

Но ведь есть и другая сторона – компания, получающая заем. Она не платит проценты, а в ином случае (если бы заемщик был «сторонним») – проценты бы платились. Т.е. имеет место материальная выгода.

Однако порядок налогообложения такой выгоды при исчислении налога на прибыль НК РФ не устанавливает (письмо Минфина РФ от 09.02.2015 № 03-03-06/1/5149).

Материальная выгода по процентам не предусмотрена и при расчете других «оборотных» налогов, которые платят юридические лица, т.е. УСН и ЕСХН.

Таким образом, если обе стороны сделки – резиденты РФ, то беспроцентный заем вообще не влечет за собой налоговых последствий.

Заем от учредителя, оформленный с процентами

При выдаче займа под проценты нужно прописать в договоре не только их ставку, но и порядок начисления. В противном случае проценты будут «по умолчанию» рассчитываться ежемесячно (п. 3 ст. 809 ГК РФ).

Если договор займа предусматривает уплату процентов, то для учредителя они будут доходом. Порядок налогообложения этого дохода зависит от статуса кредитора:

- Физическое лицо – резидент РФ заплатит НДФЛ по «обычной» ставке 13%.

- Процентный доход иностранного учредителя будет облагаться подоходным налогом по ставке 30% (п. 3 ст. 224 НК РФ).

- Для российского юридического лица проценты будут включены в базу по налогу на прибыль, либо по «специальному» налогу (УСН, ЕСХН).

- Доходы иностранной организации по процентам также облагаются налогом на прибыль.

Во всех случаях, когда доход получает иностранец, организация — плательщик процентов должна самостоятельно удержать налог и перечислить в бюджет.

Часто проценты по займам, которые учредители выдают своим компаниям, устанавливаются ниже рыночного уровня.

Возникает вопрос: могут ли налоговики пересчитать доход по процентам и заставить собственника доплатить налог с недополученной выгоды?

Здесь ключевым моментом является то, являются ли собственник и его компания взаимозависимыми лицами. Для этого учредитель должен владеть более чем 25% уставного капитала, либо непосредственно участвовать в управлении организацией (ст. 105.1 НК РФ).

Но одной взаимозависимости недостаточно. Для того, чтобы налоговики пересчитали проценты, сделка еще должна быть признана контролируемой.

Если учредитель и его дочерняя компания – резиденты РФ, то для этого нужно, чтобы сумма дохода по сделке (т.е. процентов по займу) за год превысила 1 млрд руб. (п. 3 ст. 105.14 НК РФ).

Если же владелец компании – иностранец, зарегистрированный в одной из офшорных зон, то сделка будет контролируемой при любой сумме (пп. 3 п. 1 ст. 105.14 НК РФ).

Компания — получатель займа признает проценты по нему в качестве затрат по налогу на прибыль (УСН, ЕСХН) «на общих основаниях».

Получение займа под проценты

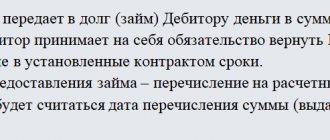

Рассмотрим простой пример. Коммерческая фирма оформила 200 000 рублей у учредителя Салимгареева Вячеслава Яковлевича. По условиям, деньги были выданы под 8% годовых. Период возврата составляет 12 месяцев.

Требуется отразить соответствующие проводки принятия займа и расчет процентов. Помимо этого, нужно достоверно показать удержание НДФЛ, оплаты ежемесячных вознаграждений и долга.

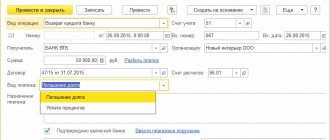

Если фирма взяла деньги на определённых требованиях, в 1С 8.3 бухгалтер должен сформировать расчетное поручение. В первую очередь, выбираем раздел «Получение займа от контрагента». В появившемся окошке требуется занести актуальные сведения:

- наименование организации и соответствующая дата;

- имя организатора, выдавшего деньги;

- общая величина займа.

Важно! Отразить сведения требуется с помощью счёта расчетов 66.03, потому что в приведенной ситуации займ был взят на краткосрочное время.

Далее приведена бухгалтерская запись: Дт 51 Кт 66.03 (в коммерческую фирму зачислены кредитные средства).

По кредиту отражается величина общего долга компании перед соответствующим лицом. Оформление средств на личные нужды доступно для фирмы наличным способом получения. В такой ситуации делается электронный документ в 1С 8.3 «Поступление наличных». Для этого выбираем пункт «Получение займа от контрагента».

Расчет и начисление процентов по займу

Единой документации для расчёта процентных начислений нет. По этой причине допускается создать только ручную запись:

- переходим в пункт Операции, далее Бухгалтерский учет — Операции, введенные вручную.

- далее кликаем мышкой «Создать».

- Приведем необходимую бухгалтерскую проводку: Дт 91.02 Кт 66.04, на сумму процентных расходов за период месяца.

Важно! Кредит отражает проценты, рассчитанные для уплаты за 30 дней. Необходимо указать учредителя и договор.

Аналогичным способом будет производиться расчет доходов за остальные периоды. По общим начислениям необходимо выполнить своевременное удержание НДФЛ с физического лица по ставке 13% годовых. В этом случае создадим операцию вручную с использованием проводки: Дт 66.04 Кт 68.01 на сумму НДФЛ с учредителя.

Эту запись бухгалтер должен вводить каждый месяц.

Вместе с тем, для отражения налога на доходы физических лиц в бухгалтерской отчетности требуется создать электронный документ «Операция учета НДФЛ»:

- Находясь в меню «Зарплата и кадры», переходим в «НДФЛ — Все документы по НДФЛ»;

- Нажимаем «Операция учета НДФЛ».

В электронной форме необходимо указать сведения о доходах, а также суммах исчисленного и удержанного налога на доходы физических лиц. Подобный документ следует создавать в последующих месяцах.

Перечисление процентов учредителю

Для возврата юридическому лицу денег, которые ему причитаются, требуется создать поручение «Списание с расчетного счета». При этом должна использоваться ссылка «Возврат займа контрагенту».

В отчетной форме следует указать:

- как называется сама компания (выбираем из списка);

- физическое или юридическое лицо, которое основало фирму;

- номер договора;

- доходная процентная часть за минусом исчисленного НДФЛ.

Провести сведения в таблице можно так: Дт 66.04 Кт 51 на суммы выплаты по договору займа. По дебету отражены погашенные расходы перед компанией.

В последующих месяцах проценты выплачиваются таким же способом. Любое из действий должно выполняться строго в указанные сроки.

Возврат суммы займа

По окончании кредитного периода следует перечислить сумму основного долга учредителю в полном объеме. В этих целях важно сделать документ в программе 1С 8.3 «Списание с расчетного счета».

При заполнении документа прописываем:

- название организации, дату составления;

- компанию-учредителя и номер договора;

- размер основного долга;

- в графе Вид платежа выбираем «Погашение долга».

Приведем актуальную проводку: Дт 66.03 Кт 51 на сумму погашенного основного долга. По дебету счета отражается выплаченный заем перед учредителем.