Срок ввода действия налога

Одна из причин ввода нового налога – перераспределение обязанностей по сбору средств с организаций, оказывающих негативное воздействие на окружающую среду.

До 2021 года обязанность по сбору относилась к профильному ведомству – Росприроднадзору. Государственный орган, у которого получение платежей не входило в основные задачи, достигал менее половины необходимого объема по получению компенсаций за нанесенный окружающей среде вред.

Передача обязанностей Федеральной налоговой службе, имеющей необходимый опыт по взысканию задолженностей и организации оплаты обязательных платежей, должна привести к увеличению поступлений средств в бюджет. Теоретически это позволит получить новые ресурсы для защиты окружающей среды. Все собранные средства уйдут в общий бюджет, из которого затем будут выделяться деньги на экологическую защиту.

Кроме изменений адресата платежей, поменялся и сам вид оплаты: экологический сбор стал налогом. Новые положения законодательства во многом дублируют содержание действующего федерального закона от 10.01.2002 №7-ФЗ (статья 16). По задумке составителей, экологический налог должен сохранить статус-кво для организаций, осуществляющих выплаты. Изменения затронут только недобросовестные предприятия, которые обязаны совершать платежи, но не делают этого. С 2021 года они будут отвечать перед налоговой.

С 1 января по 1 марта 2021 года будет переходный период, в течение которого в Федеральную налоговую службу Росприроднадзор передаст данные по организациям, оказывающим отрицательное действие на окружающую среду. В течение ближайших 10 лет (до 31 декабря 2029) будет действовать пониженная штрафная процентная ставка в 10% для неплательщиков. Ожидается, что изменения в Налоговом кодексе вступят в силу с 1 января 2021 года.

Плата за НВОС

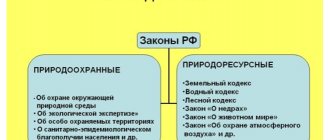

Необходимость внесения платы за негативное воздействие на окружающую среду является законодательно установленной обязанностью природопользователей.

В настоящее время (до 1 января 2021 г.) перечень видов негативного воздействия, за оказание которых на окружающую среду может взиматься плата, является открытым и включает около 10 разновидностей возможного воздействия на окружающую среду в результате хозяйственной и иной деятельности. Соответствующее перечисление содержит ст. 16 ФЗ «О охране окружающей среды».

Однако указанное отнюдь не означает, что хозяйствующие субъекты, деятельность которых обладает экологическими аспектами, поименованными в ст. 16 указанного Федерального закона, с установленной периодичностью вынуждены исправно исчислять и вносить в бюджетную систему Российской Федерации все виды перечисленных платежей.

Фактически действительно установленными являются лишь три вида платы за НВОС:

- плата за выбросы вредных (загрязняющих) и иных веществ в атмосферный воздух;

- плата за сбросы веществ и микроорганизмов в водный объект;

- плата за размещение отходов производства и потребления.

Обратите внимание!

Процесс сдачи расчёта платы за НВОС

Во-первых, природопользователю следует скачать актуальный бланк «Расчет платы за негативное воздействие на окружающую среду» из Приказа Ростехнадзора от 05.04.2007 N 204 (ред. от 27.03.2008). (Документ можно найти на официальном сайте Росприроднадзора или в «Консультант-плюс», «Гарант»).

Во-вторых, бланк необходимо заполнить в соответствии с актуальной информацией предприятия по инструкции «Порядок заполнения и представления формы расчета платы за негативное воздействие на окружающую среду» (Приложение №2 Приказ Ростехнадзора от 05.04.2007 N 204 (ред. от 27.03.2008). Бланк состоит из четырех разделов (рис. 1-6)

В-третьих, бланк сдается в Росприроднадзор (по почте или отвозится лично представителем организации).

Рис. 1. Титульный лист расчета платы за негативное воздействие на окружающую среду

Рис. 2. Таблица расчета суммы платежа, подлежащей уплате в бюджет

Рис. 3. Таблица расчета суммы платы за выбросы от стационарных источников

Рис. 4. Таблица расчета суммы платы за выбросы от передвижных источников

Рис. 5. Таблица расчета суммы платы за сбросы загрязняющих веществ

Рис. 6. Таблица расчета суммы платы за отходы производства и потребления

Такие виды платы, как плата за загрязнение недр, почв, плата за физическое воздействие на атмосферный воздух и подобное на сегодняшний день не могут быть исчислены в связи с:

- отсутствием установленных ставок (нормативов) платы в отношении указанных видов негативного воздействия на ОС;

- отсутствием механизма нормирования соответствующего негативного воздействия на ОС, а следовательно, и возможности оформления разрешительной документации на оказание воздействия.

В свою очередь, с 1 января 2021 г. рассмотренные «излишки» правового регулирования упраздняются и в качестве видов НВОС, за оказание которых взимается плата, будут сведены к трем ранее указанным видам платы.

Разобравшись с вопросом «За что платить?» необходимо определить лиц, обязанных вносить рассматриваемые платежи, и найти ответ на вопрос «Кто должен платить?».

Безусловно, ответ кажется очевидным – платит тот, кто непосредственно оказывает воздействие на окружающую среду. Однако не для всех видов платы за НВОС такой ответ является универсальным.

Так, в случае с платой за выбросы и за сбросы обозначенное общее правило действует без дополнительных оговорок:

- Плата за выбросы от стационарных источников рассчитывается и вносится лицами, непосредственного эксплуатирующими соответствующие источники.

- Плата за сбросы в водный объект также рассчитывается и вносится лицами, непосредственно эксплуатирующими выпуск (выпуски) сточных вод в водный объект.

Следует обратить внимание, что по умолчанию исчисление и внесение платы за выбросы загрязняющих веществ в атмосферный воздух производится не собственником стационарного источника, а лицом, эксплуатирующим данный источник.

Иными словами, наличие права собственности на стационарный источник выбросов само по себе не обуславливает возникновение обязанности по внесению платы за НВОС. В данном случае определяющее значение имеет установление лица, использующего стационарный источник выбросов в рамках своей хозяйственной и иной деятельности.

Исключение составляют случаи опосредованного сброса сточных вод в водный объект через централизованные системы водоотведения (системы канализации).

Законодатель установил и неоднократно удалял во времени начало применения новой системы взаимоотношений по внесению платы за сброс сточных вод в водный объект через ЦСВ отдельной категорией «крупных» абонентов.

Изменение устоявшейся системы правоотношений заключается в перенесении обязанности по внесению платы за сброс сточных вод в водный объект с плеч организаций водопроводно-канализационного хозяйства на плечи «крупных» абонентов (осуществляющих деятельность, связанную с производством и переработкой продукции и сбрасывающих более 200 куб. м сточных вод в сутки в одну ЦСВ) в отношении объема сбрасываемых сточных вод последних.

Однако до настоящего момента законодательно предусмотренные особенности внесения платы за сброс сточных вод в водный объект через ЦСВ остается лишь провозглашенным механизмом, не действующим.

Указанное обусловлено значительными недостатками правового регулирования, в частности отсутствием нормативного правового акта, регулирующего порядок расчета рассматриваемого «подвида» платы за НВОС и следующей из этого фактической неготовностью всех субъектов правоприменения (администратора платы за НВОС в лице Федеральной службы по надзору в сфере природопользования, абонентов ЦСВ, организаций ВКХ) к внедрению новой системы отношений.

Плата за размещение отходов производства и потребления является особенным видом платы за НВОС в связи со сложившейся противоречивой практикой определения субъекта указанного вида платы.

Так, в соответствии с взаимоисключающими судебной арбитражной практикой и практикой судов общей юрисдикции сформировались два подхода к вопросу определения субъекта платы за размещение отходов:

- платит тот, кто отходы образовал и, оставаясь собственником отходов, направил данные отходы на размещение (в том числе на объектах, принадлежащих иному лицу);

- платит тот, кто отходы фактически разместил, т.е. лицо, эксплуатирующее объект размещения отходов (вне зависимости от принадлежности права собственности на размещаемые отходы.

Следует отметить, что наиболее применяемым оказался первый подход в связи с приверженностью ему органов государственного экологического надзора, обеспечивающими контроль за правильностью исчисления и своевременностью внесения платы за НВОС.

Однако, справедливо отметить, что сформировавшаяся правоприменительная дискуссия актуальна лишь до 1 января 2021 г., учитывая, что с указанной даты вступают в силу законодательные изменения, в соответствии с которыми лицом, обязанным вносить плату за размещение отходов, является лицо их образовавшее.

Механизм расчета платы за НВОС

Правовое регулирование порядка исчисления платы за НВОС на подзаконном уровне осуществляется в соответствии со следующими нормативными правовыми актами:

- Постановление Правительства РФ от 28 августа 1992 г. № 632 (устанавливает порядок исчисления платы за НВОС);

- Постановление Правительства РФ от 12 июня 2003 г. № 344 (устанавливает нормативы (ставки) платы по видам НВОС);

- Приказ Ростехнадзора от 5 апреля 2007 г. № 204 (утверждает форму расчета платы за НВОС, подлежащей заполнению при исчислении платы и представлению в территориальный орган Росприроднадзора, и указания к ее заполнению).

Порядок привлечения к административной ответственности за невнесение платы за НВОС, равно как и квалификация административного правонарушения не зависит от конкретного вида платы за загрязнение окружающей среды.

Уклонение от ежеквартального исполнения соответствующей обязанности образует состав административного правонарушения, ответственность за которое предусмотрена ст. 8.41 КоАП РФ.

Более того, невнесение природопользователем платы за НВОС и последующее привлечение его к административной ответственности не освобождает субъекта платы от обязанности внести плату по требованию органа государственного экологического надзора с учетом общего срока исковой давности (т.е. при предъявлении соответствующего требования в течение 3-х лет с момента невнесения).

При этом исходными данными для расчета платы за НВОС будут являться результаты первичного учета в области ООС по видам негативного воздействия, результаты производственного экологического контроля, а также сведения об объемах негативного воздействия на ОС, полученные в рамках государственного экологического надзора или административного производства.

июнь 2015

Налогоплательщики экологического налога

Основной принцип, по которому будут определяться налогоплательщики, – нанесение вреда окружающей среде. Прежде всего под налогообложение попадают индивидуальные предприниматели и организации. Другое условие – учитывается категория объекта, на котором ведется деятельность. Налог распространяется только на первые три категории.

| Условия | Налогоплательщики |

| Негативное влияние на окружающую среду | Организации, ИП |

| Образование отходов, кроме ТКО | Организации, ИП |

| Работа с ТКО | Региональные операторы |

| Деятельность на стационарных объектах 1-3 категории | Организации, ИП |

| Производство или импорт товаров и упаковок, которые утилизируются после использования | Организации, ИП |

| Производство или ввоз колесных транспортных средств или шасси | Организации, ИП |

| Приобретение транспортных средств у лиц, которые не заплатили сбор по утилизации | Организации, ИП |

Например, транспортные компании, использующие грузовики, налогом не облагаются, потому что транспортное средство не является стационарным источником выбросов.

Каждое облагаемое налогом лицо обязано встать на учет в местном отделении налоговой службы за 30 дней с момента постановки на государственный учет. Росприроднадзор в течение 10 дней передает в ИФНС данные по новым объектам, отрицательно влияющим на окружающую среду. Разделение по учету следующее:

- Росприроднадзор учитывает объекты;

- ФНС – налогоплательщиков.

Для видов деятельности, относящихся к 4 категории, необходимо получение соответствующего подтверждения. Общее число объектов в России, оказывающих негативное влияние на экологию, – более 250 тысяч.

Как платить меньше по экологическому налогу?

Те, кто не ведет раздельный учет образования отходов, для них сумма налога будет определятся исходя из максимальной налоговой ставки и единой налоговой базы, определенной по всему объему образования отходов.

Для тех территорий и объектов, которые находятся под особой охраной, предусмотрены дополнительный коэффициент 2.

В пункте 4 статьи «Налоговые ставки» представлены применяемые коэффициенты от 0 до 100. Налогоплательщики обязаны разрабатывать план мероприятий по охране окружающей среды или программу повышения экологической эффективности. Если по истечению 6 месяцев не достигаются намеченные планом и программой показатели, то для этого налогоплательщика повышается ставка с коэффициентом 100.

Как оптимизировать налоговые расходы?

Узнайте об этом на однодневном образовательном семинаре «Налоговая оптимизация» + дополнительный курс повышения квалификации с выдачей удостоверения.

Семинар ведет кандидат юридических наук Шестакова Екатерина Владимировна. Он пройдет 2 октября 2021 года, начало в 10 часов по московскому времени. Формат участия:

- Очное на территории СНТА по адресу: Москва, ул. Газетный пер., дом 3-5, ст. метро Охотный ряд (300 метров от Красной площади),

- Вебинар (онлайн) для жителей регионов России с трансляцией семинара в сети Интернет.

Получите персональную консультацию от эксперта по оптимизации налоговых схем, которая помогла выиграть несколько десятков судебных дел против Налоговой службы

Подробности об образовательном курсе смотрите на официальной странице мероприятия (перейти на страницу)

Объекты налогообложения

В качестве объектов налогообложения выделяется деятельность, относящаяся к негативной для окружающей среды.

Под действие экологического налога

не попадает:

- деятельность, финансируемая из бюджета любого уровня;

- объекты, не оказывающих отрицательного действия на среду;

- упаковки и товары, используемые повторно;

- экспортные товары, произведенные на территории Российской Федерации;

- использование горных пород и отходов производства черных металлов (4-5 класс опасности) для заполнения полостей при рекультивации;

- скопление сырья для последующей утилизации или проведения обеззараживания в течение 11 месяцев после появления;

- выбросы на объекте 4 категории;

- старые транспортные средства (более 30 лет) при сохранении оригинального состояния.

Остальные производственные действия предприятия облагаются налогом, если оказывают отрицательное воздействие:

- выбросы в атмосферу на стационарных источниках;

- сброс в сточные воды;

- обработка отходов любого класса опасности.

Кроме деятельности в роли объекта выступают предметы:

- отработавшие товары и упаковки;

- транспортные упаковки (используются для упаковывания нескольких единиц);

- транспортные средства согласно перечню.

Как изменится заполнение декларации

Комментируемое постановление уточняет порядок составления декларации. Согласно изменениям, при заполнении отчетности не учитываются товары, которые вывозятся из РФ, а также упаковка таких товаров.

Кроме этого, оговаривается, что производители товаров представляют декларацию в отношении:

- товаров, произведенных на территории РФ;

- упаковки товаров, произведенных на территории РФ.

Импортеры отчитываются в отношении:

- товаров, ввезенных из государств — членов ЕАЭС;

- товаров, импортированных из третьих стран в РФ и прошедших соответствующие таможенные операции;

- упаковки товаров, ввезенных из государств — членов ЕАЭС;

- упаковки товаров, импортированных из третьих стран в РФ и прошедших соответствующие таможенные операции.

При этом многооборотная упаковка товаров декларируется как товар.

Производители включают в декларацию информацию о количестве товаров (упаковки товаров) на основании первичных учетных документов, товарно-сопроводительных документов, а импортеры — на основании таможенных документов и товарно-сопроводительных документов. Количество товаров, упаковки товаров указывается для каждого наименования товара, упаковки товаров в килограммах с точностью до одного килограмма.

Налоговая база

При подсчетах значения налога в качестве базы используется несколько показателей, связанных с объемом и массой:

- атмосферные выбросы;

- сбрасывание в воду;

- размещаемые отходы.

Дополнительные характеристики способны поднять или опустить итоговый показатель:

- повторная переработка отходов (понижает);

- превышение норм, установленных Росприроднадзором (повышает).

Учитываются все виды отходов, обращаемых и вырабатываемых на предприятии. Данные собираются с каждого стационарного источника по результатам экологического контроля на предприятии. Все используемые значения основаны на договорных отношениях самой организации, которая заключает соглашения на вывоз и утилизацию мусора.

Ставка налога

Ставка налога отличается для каждого вида отходов или сырья.

Для развесных товаров используется расчет относительно каждой тонны, для штучных – за единицу. Кроме того, спецификой товара обуславливается применение коэффициентов.

К специфическим характеристикам относятся некоторые данные для транспортных средств, например:

- год выпуска;

- мощность двигателя;

- количество осей.

За каждый товар или упаковку значение ставки налога будет аналогично нынешнему экологическому сбору. Размер состоит из 4 характеристик:

- масса реализованных в России в течение года товаров;

- коэффициент;

- масса повторно использованных товаров;

- ставка.

Значение ставки для некоторых товаров:

| Товар или отход | Размер ставки, руб. |

| Самоходные машины и прицепы | 172 500 |

| Другие виды транспорта | 150 000 |

| Свинцовые аккумуляторы | 27 320 |

| Колесные транспортные средства (категория M1, G) | 20 000 |

| Хлор | 181,6 |

| Диоксид азота, карбонат натрия, аммиак | 138,8 |

Правила расчета начислений

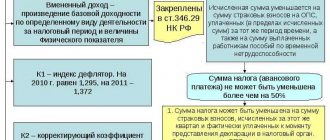

Каждый налогоплательщик рассчитывает размер экологического налога самостоятельно, учитывая каждый источник негативного воздействия на среду, классы опасности, деятельность 1-3 категории опасности. Спустя год с момента вступления закона в силу начнет применяться коэффициент, отражающий смену потребительских цен.

Для мотивации к снижению выбросов и образованию отходов будут применяться соответствующие повышающие коэффициенты:

| Значение | Условие применения |

| 100 | Превышение установленной массы, отсутствие результатов по программе снижения объема выбросов |

| 25 | В пределах временно разрешенного превышения |

Для расчета налога используется формула, аналогичная вычислениям размера экологического сбора:

С = К * М * Н, где

С – размер налога или сбора,

К – коэффициент,

М – масса на утилизацию за вычетом переработанного сырья,

Н – норма.

Уменьшение размера платежа

Коэффициенты используются в виде наказания за превышение нормативов, а также в качестве поощрения для предприятий, применяющих инновационные методы обработки отходов.

Ключевое условие использования понижающего коэффициента – нововведения должны снизить негативное воздействие или уменьшить объемы уничтожаемого мусора. Например, если отходы 3 класса опасности после обработки стали относиться к менее опасному 4 классу, то такая работа поощряется понижением размера платежа.

Используется несколько значений, позволяющих максимально снизить платеж до 70%:

| Значение | Условие применения |

| 0,3 | При работе на собственной территории и отсутствии превышений лимитов |

| 0,33 | Размещение отходов 4 класса, образовавшихся при обработке отходов 2 класса |

| 0,49 | Размещение отходов 4 класса, образовавшихся при обработке отходов 3 класса |

| 0,5 | Размещение отходов 4-5 класса, образовавшихся при обработке отходов перерабатывающей и добывающей промышленности |

| 0,67 | Размещение отходов 3 класса, образовавшихся при обработке отходов 2 класса |

При внедрении наилучших технологий, оплаченных предприятием, в области защиты окружающей среды может применяться нулевой коэффициент, обнуляющий всю сумму налога. Ситуации, при которых предприятие может легально не оплачивать экологический налог:

- достижение нормативов после внедрение технологий на объекте, оказывающим негативное влияние на экологию;

- накопленные отходы использованы повторно в собственных нуждах или переданы для этого другой организации.

Как рассчитывается размер экологических платежей для конкретного предприятия?

Экологические платежи в 2021 году

– это компенсация, выплачиваемая предприятиями лишь за следующие виды воздействия:

- сброс веществ, негативно влияющих на экологическую обстановку местности, в поверхностные водоемы;

- атмосферные выбросы, загрязняющие воздух;

- утилизация опасных отходов производства той или иной продукции, а также ее потребления.

Важным фактором, имеющим огромное значение при расчете экологических платежей предприятия, является наличие следующей документации:

- проект предельно допустимых сбросов загрязняющих веществ;

- проект лимитов образования отходов и их утилизации;

- проект выбросов загрязняющих веществ в атмосферный воздух.

Наличие этих документов говорит о том, что предприятие осуществляет свою деятельность в полном соответствии с действующим законодательством, стремится всеми силами снизить негативное воздействие на окружающую среду и готово производить оплату экологических платежей в требуемом объеме.

Если организация не оформляет ПДВ и НДС, плата за негативное воздействие на окружающую среду составит в 25 раз больше, чем с наличием этих проектов. Отсутствие проекта нормативов образования и размещения отходов увеличит экологические штрафы в пять раз.

Как снизить размер экоплатежей и избежать крупных штрафных санкций?

Экоплатежи за негативное воздействие на окружающую среду могут быть весьма высокими, что сделает нерентабельной деятельность предприятия. Кроме того, для компаний, которые уклоняются от выплаты такой компенсации, предусмотрены весьма крупные штрафы за экологические нарушения. Причем подвергнуться подобным санкциям вы можете и за неправильное оформление тех или иных документов.

Именно поэтому мы настоятельно рекомендуем обратиться в нашу компанию, которая:

- разработает проекты нормативов вредных выбросов, сбросов загрязняющих веществ в водоемы и размещения отходов в полном соответствии с действующим законодательством. Это позволит минимизировать платежи в экологические фонды;

- произведет грамотный расчет экоплатежей, чтобы полностью исключить переплату по ним;

- обеспечит возможность избежать штрафов экологической полиции.

От чего зависит размер экологических платежей?

Наши специалисты имеют огромный опыт в такого рода деятельности, отлично знают все виды экологических платежей, а также те критерии, по которым они рассчитываются:

- объем и разновидность топлива, используемого предприятием в передвижных источниках загрязнения;

- перечень опасных и вредных веществ, которые сбрасываются в поверхностные водоемы, а также их количество на протяжении отчетного периода;

- объем и класс опасности отходов производства, размещаемых компанией;

- объем выбросов вредных веществ в атмосферный воздух и их химический состав.

Мы также отлично знаем, какие предусмотрены штрафы за нарушение экологического законодательства, поэтому сможем помочь вам избежать подобных санкций на абсолютно законных основаниях.

Порядок и срок уплаты налога

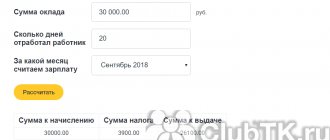

В качестве периода налогообложения используются данные за 1 календарный год.

Все расчеты должны быть произведены до 25 марта следующего года за отчетным. Применяется схема авансовых платежей, которые принимаются после отчетного периода: 1-3 кварталы года. Новые налогоплательщики начинают выплаты с 1 января следующего года после постановки на учет в ФНС.

Для оплаты экологического налога используется авансовая схема, кроме предприятий малого и среднего бизнеса. Всего платеж состоит из 4 частей:

- 3 авансовых оплаты, равняющихся четверти суммы за прошлый год, – за первые 3 квартала;

- оплата остатка.

Срок финальной оплаты – не позднее 25 марта года, следующего за отчетным. Квартальные платежи выплачиваются не позднее 20 числа первого месяца следующего квартала.

Экологический налог: кому, когда и сколько платить?

Вопрос неналоговых платежей, их количества, качества администрирования обсуждается в стране уже продолжительное время. В конце концов власти приняли решение преобразовать часть этих выплат в налоговые. Задача изменений, в том числе, – передать функции по сбору платежей в ФНС и, как результат, увеличить собираемость налога. «Анализ динамики поступлений платы за негативное воздействие на окружающую среду в бюджетную систему свидетельствует о низкой эффективности ее взимания, что порождает необходимость финансировать государственные экологические программы за счет иных доходов федерального и региональных бюджетов», – говорится в пояснительной записке к законопроекту.

Расскажите подробнее, о каком проекте введения экологического налога идет речь.

Министерство финансов рассматривает поправки к Налоговому кодексу в части создания нового налога – экологического. Проект готовится по поручению премьер-министра России Дмитрия Медведева от 16 марта 2021 года № ДМ-П13-10. Финансовое ведомство предлагает ввести новую главу в части 1 и 2 Налогового кодекса. Публичное обсуждение проекта завершилось 31 августа 2021 года.

По сути новый налог – это реализация плана властей о переводе части неналоговых платежей в налоговые. Это так?

Совершенно верно. Планируется заменить плату за негативное воздействие на окружающую среду (НВОС). В рамках систематизации неналоговых платежей Минфин упорядочивает платежи, не имеющие признаков налога. Уплачивающийся сейчас экологический сбор должен плавно «превратиться» с 2021 года в экологический налог. Минфин хочет упорядочить неналоговые платежи и ужесточить меры по их неуплате. Увеличение налогового бремени экологическим налогом не предусмотрено.

Изменятся ли ставки сбора или останутся прежними?

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Налоговые ставки разделяются по группам:

- за выбросы загрязняющих веществ в воздух стационарными источниками;

- за сбросы загрязняющих веществ в водные объекты;

- за размещение отходов производства и потребления по классу их опасности.

Ставка будет рассчитываться исходя из 1 т загрязняющих веществ (отходов производства и потребления).

Обратите внимание

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

С 2021 года для стимулирования уменьшения выбросов власти введут коэффициенты. Самый высокий коэффициент 100 будет применяться за превышение установленных объемов или массы вредных выбросов. И наоборот, сумму налога можно уменьшить, если были расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду.

Увеличится или уменьшится количество компаний, обязанных платить экологический налог?

Плательщиками налога остаются организации и физические лица, индивидуальные предприниматели, деятельность которых оказывает негативное воздействие на окружающую среду.

Трудно оценить изменение количества компаний, обязанных платить этот налог. Сложность оценки связана с развитием рынка, появлением новых технологий к 2021 году. Сейчас сбор обязаны платить производители, а также импортеры товаров, которые после утраты ими своих потребительских свойств нужно утилизировать. От уплаты сбора освобождены производители и импортеры, которые самостоятельно обеспечивают утилизацию отходов. Конечно, хотелось бы сокращения количества компаний, которые будут платить экологический налог. Ведь никакие деньги не обеспечат сохранения хорошей экологии на территории страны.

Изменится ли получатель платежей?

Изменится. Сейчас НВОС платится в Росприроднадзор. Плата перечисляется по реквизитам соответствующего территориального органа Росприроднадзора, по месту нахождения которого расположен стационарный источник выбросов (сбросов), зарегистрирован передвижной объект негативного воздействия или находится объект размещения отходов. В будущем плательщикам экологического налога необходимо будет зарегистрироваться в ФНС и оплачивать сбор уже туда. При этом изменятся не только реквизиты получателя, но и КБК платежа.

Изменится ли порядок уплаты налога?

Плата за негативное воздействие на окружающую среду и экологический налог одинаковы. Изменений новым законом не предусмотрено. Отчетным периодом по плате сбора за негативное воздействие и экологическому налогу остается календарный год. Будут так же платиться квартальные авансовые платежи; итоговую сумму платы нужно перечислить в бюджет по итогам года. Квартальные авансовые платежи перечисляют все плательщики (кроме субъектов малого и среднего предпринимательства). Срок – не позднее 20-го числа месяца, следующего за отчетным кварталом. Авансовый платеж за каждый квартал равен 1/4 от суммы платы за предыдущий год. Величину доплаты по итогам года можно определить как разницу между суммой платы, начисленной за год, и суммой авансовых платежей, перечисленных в бюджет в течение года.

Представляемая отчетность

Заполнение налоговой декларации происходит только в электронном виде. Налогоплательщик предоставляет и учитывает следующие данные:

- объем и класс отходов по каждому источнику;

- ставку и коэффициенты.

Первый показатель определяется путем экологического контроля, а также на основании актов приема-передачи отходов на утилизацию третьим лицам. Все предоставляемые данные, связанные с обращением отходов, должны быть подтверждены контролирующим органом – Росприроднадзором. При заполнении электронной формы указывается место подачи декларации – местное отделение ИФНС.

Порядок заполнения декларации

Форма не заполняется для экспортируемых товаров и упаковок. Включаются в декларацию товары и упаковки, произведенные в России, странах ЕАЭС, третьих странах (после прохождения таможенных процедур).

Декларация производителей заполняется на основании учетных документов, импортеров – таможенных и транспортных. Учитывается каждое наименование и каждая единица товара, а также вес с расхождением от фактического не более килограмма.