Специальный налоговый режим УСН (упрощенная система налогообложения, «упрощенка») в первую очередь ориентирован на индивидуальных предпринимателей и организации малого бизнеса. В Налоговом кодексе РФ введены различные ограничения на применение этого налогового режима. Такими ограничениями являются, например, максимальный размер дохода и максимальная стоимость основных средств, при превышении которых применение УСН невозможно.

Если вы хотите сосредоточить свои силы только на бизнесе, не тратя время на бухгалтерию, обратите внимание на этот сервис удаленной бухгалтерии. Ответственность, грамотность, выгодные цены — все это сделало этот сервис самым популярным в России!

Если вы выбрали налог УСН доходы 6%, значит, доход вашего бизнеса не превышает в год 150 миллионов рублей, а затраты незначительны для того, чтобы работать на УСН 15% (доходы минус расходы). На 2021 год предельный размер доходов был установлен в размере 150,00 млн.рублей.

На 2021 год предельный размер доходов:

- для перехода юр. лиц с 01.01.2021 года на УСН, лимит доходов за 9 месяцев 2021 года не должен превышать 112,5 млн руб. Для перехода ИП с 01.01.2021 на УСН лимит доходов не установлен;

- лимит для применения УСН в 2021 года для ИП и юр.лиц не должен превысить 154,8 млн руб;

- для перехода юр лиц с 01.01.2022 года на УСН лимит доходов за 9 месяцев 2021 года не должен превышать 116,1 млн руб. Для перехода ИП с 01.01.2022 на УСН лимит доходов не установлен.

С 2021 года установлены ставки УСН на переходный период. Федеральным законом от 31.07.2020 № 266-ФЗ определены следующие ставки при превышении, указанных выше лимитов доходов и превышения численности наемных работников более 100 человек, с квартала в котором произошло превышение дохода от 154,8 млн рублей до 206,4 млн рублей и численности от 101 до 130 работников:

- для УСН доходы – 8%;

- для УСН доходы минус расходы – 20%.

Т.е. ИП имеет право выбора при превышении вышеуказанных условий:

- остаться на УСН и платить повышенные ставки;

- перейти на ОСН.

Удобства налога на УСН доходы 6%

Преимущества работы на УСН доходы 6% очевидны при ближайшем рассмотрении, и его применение облегчает жизнь налогоплательщикам, как в финансовом, так и в административном плане.

Во-первых, отсутствует необходимость вести учет расходов, а соответственно собирать различные квитанции, чеки и т. п., подтверждающие ваши расходы. Тем более, не все расходы можно учитывать в составе затрат при определении базы налогообложения.

Если доля расходов мала, а также если вы изначально не готовы «связываться» с учетом расходов, лучше, разумеется, выбрать объект налогообложения «доходы» 6%. Налог уплачивается с общей суммы полученного дохода по налоговой ставке 6%.

Налоговые органы крайне редко проверяют налогоплательщиков, применяющих спецрежим доходы 6%. Причем 6% — это максимальная ставка налога УСН «доходы». Ознакомившись с местным региональным законодательством, вы можете узнать, какая именно ставка налога применяется в вашем регионе. Дело в том, что регионам дано право понижать налоговую ставку до 0%. Если вы будете вовремя платить все налоги и взносы, а также вовремя сдавать отчетность, общение с налоговой инспекцией будет для вас крайне редким эпизодом.

Авансовые платежи на УСН доходы 6%

Применяя данную систему налогообложения, вам необходимо будет по итогам каждого квартала вносить авансовые платежи. Если после расчета налога полученная величина налога будет больше вычетов, составляющих уплату взносов в пенсионный и медицинский фонды за индивидуального предпринимателя, а также больше 50% от суммы взносов, уплаченных за наемных работников, при их наличии, то необходимо осуществить авансовый платеж УСН.

Сроки оплаты авансовых платежей в 2021 году несколько отличаются от 2021 года, в связи с переносом выходных и праздничных дней:

- До 30 апреля 2021 года за 4 квартал 2021 года;

- До 26 апреля за 1 квартал 2021 года;

- До 26 июля за 2 квартал 2021 года;

- До 25 октября за 3 квартал 2021 года;

- До 30 апреля 2022 года за 4 квартал 2021 года.

Срок уплаты УСН 15%

Налогоплательщики обязаны перечислить авансовые платежи не позднее 25 числа месяца, следующего за первым кварталом, полугодием и девятью месяцами (п. 7 ст. 346.21 НК РФ). Даты перечисления авансовых платежей:

- за первый квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за девять месяцев — не позднее 25 октября.

Налог УСН 15% (или 20%) по итогам года необходимо уплатить в бюджет: ИП — не позднее 30 апреля следующего года, ООО — не позднее 31 марта следующего года.

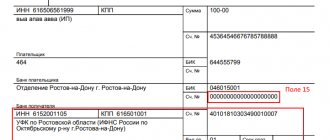

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

Если дата перечисления налога или авансового платежа выпадает на выходной или праздник, то перечислить деньги можно в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

При расчете УСН 15% «доходы минус расходы» организациям и предпринимателям нельзя забывать о декларации. Она представляется в ИФНС: предпринимателями — не позднее 30 апреля следующего года, компаниями — не позднее 31 марта следующего года.

Пример расчета налога УСН доходы 6%

Приведу пример расчета авансовых платежей на УСН доходы 6% без наемных работников:

Авансовый платеж за первый квартал

1. Допустим, ваш доход за январь, февраль, март, т. е. за 1 квартал текущего года составил 500 000 руб. 500 000×6% = 30 000 рублей.

2. Определяем размер вычета (это ваши взносы, которые вы должны были уплатить в течение первого квартала 2021 года):

- на обязательное пенсионное страхование 8112 рублей;

- на обязательное медицинское страхование 2106,5 рублей.

Итого ваш вычет за 1 квартал 2021 года составит 10218,50 рублей.

3. 30 000 — 10 218,5 = 19 781,5 рублей. Это и есть сумма, которая называется авансовый платеж за первый квартал 2021 года.

Авансовый платеж за шесть месяцев

A. Суммируете доход за первый квартал (500 000) с доходом за второй квартал, допустим, он равен 400 000 рублей. 500 000 + 400 000 = 900 000×6% = 54 000 рублей.

B. Определяете размер вычета (это платежи в фонды за два квартала — 10 218,5 х 2 = 20 437 плюс авансовый платеж за первый квартал 20 940,50 рублей). Получается вычет 39 059,50 рублей.

C. 54 000 — 41 377,5 = 12 622,5 рублей — сумма авансового платежа в налоговую за первое полугодие.

Аналогично рассчитывается авансовый платеж за девять месяцев и за год. Не забывайте только уплачивать поквартально взносы пенсионное и медицинское страхование, и тогда у вас будет право вычитывать эти суммы из авансовых квартальных платежей налога в ФНС.

Поясним значение цифр 2 106,5 рублей и 8 112 рублей, указанные п.2 Примера. В 2021 году фиксированные взносы, подлежащие оплате на пенсионное и медицинское страхование определены конкретными цифрами, в отличие от предыдущих лет, когда взносы рассчитывались на основании МРОТ.

В 2021 году определен следующий размер фиксированных взносов ИП за себя:

- на пенсионное страхование определен размер 32448 рублей (при годовом доходе менее 300 000 рублей);

- на медицинское страхование – 8426 рубля.

Если разбить эти суммы на равные части для равномерной оплаты поквартально, то получим 2106,5 рублей и 8112 рублей. Хотя на свое усмотрение вы можете оплачивать взносы необязательно равными частями.

В 2021 году размеры фиксированных взносов для ИП за себя, при доходе менее 300 000 рублей остались неизменными по сравнению с прошлым 2021 годом:

- на пенсионное страхование – 32 448 рублей;

- на медицинское страхование – 8 426 рублей.

При доходе свыше 300 000 рублей в 2021 и 2021 годах, ИП должен дополнительно к фиксированным взносам перечислить в ИФНС 1% от разницы между годовым доходом и 300 000 рублей. Срок перечисления дополнительного платежа на пенсионное страхование за 2021 и 2021 года – до 1 июля 2021 и до 1 июля 2022 года, соответственно.

Если у вас есть наемные работники, то взносы, уплачиваемые за них, также идут на уменьшение платежей УСН, но по другому правилу. Например:

- Доход за 1 квартал составил 500 000 рублей. Налог, исходя из налоговой ставки 6%, будет 500 000 х 6% = 30 000 рублей.

- Вы уплатили фиксированные взносы за себя в течение 1 квартала в размере 8112,00 + 2106,5 рублей, а также взносы за наемных работников в размере 15 000 рублей.

- Несмотря на то, что общая сумма взносов составила 8112,0 + 2106,5 + 15 000 = 25218,5 рублей, уменьшить налог вы можете только на 50% суммы рассчитанного налога: 30 000 х 50% = 15 000 рублей.

- Авансовый платеж за 1 квартал для ИП с наемными работниками составит 15 000 рублей.

- В отличии от ИП без наемных работников, ИП с наемными работниками может уменьшать налог УСН не более чем на 50% от суммы рассчитанного налога (п.3.1 статья 346.21 НК РФ).

Расчет авансовых платежей по УСН

В связи с существованием двух видов упрощенного налогообложения, рассчитывать авансы также следует по двум различным методикам с учетом ставок в 6% или 15%. Расчет самостоятельно можно не производить, а применять любые онлайн калькуляторы в интернете. Для их использования следует ввести данные:

- за какой период рассчитывается платеж;

- вид «упрощенки» (или указать ставку);

- тип налогоплательщика (ИП, ИП с наемной рабочей силой или ООО);

- авансы за предыдущие кварталы текущего года;

- полученные за отчетный период доходы (указывать следует по нарастающей, то есть с учетом предыдущих кварталов);

- общую сумму страховых взносов (за себя и наемных работников, если таковые имеются).

Итогом расчета будет размер перечисления в текущем отчетном периоде.

Доходы

Даже при использовании калькулятора не будет лишним знать, как рассчитать авансовый платеж по УСН. Это нужно в различных ситуациях, в том числе для самоконтроля (на случай ввода в калькулятор ошибочных данных).

Для ИП, выбравшего схему «Доходы», пошаговый расчет будет выглядеть так:

- Следует поквартально просуммировать весь доход с начала отчетного года, за минусом убытков прошлого периода. Полученную сумму умножить на 0.06 — итогом будет базовый налог по ставке 6 процентов.

- Далее надо просуммировать все страховые взносы, включающие в себя взносы за всех наемных работников, взносы «за себя», сумму выплат по листам нетрудоспособности, торговый сбор (если выплачивался), прочие платежи.

- Из цифры базового налога надо вычесть сумму страховых взносов предыдущих авансов за текущий год.

Итогом является сумма платежа за текущий квартал.

Доходы минус расходы

Авансы при УСН «Доходы минус расходы» можно вычислить в такой последовательности:

- Следует поквартально просуммировать весь доход с начала отчетного года.

- Просуммировать все расходы, подтвержденные соответствующим образом.

- Из суммы доходов вычесть сумму понесенных расходов — получается налоговая база.

- Итоговую цифру умножить на 0,15 — получится базовый налог по ставке 15%.

- Далее надо просуммировать все страховые взносы аналогично предыдущему разделу.

- Из цифры базового налога надо вычесть сумму страховых взносов и предыдущих авансов за текущий год.

Так вычисляют сумму платежа за текущий квартал.

Образец учетной политики УСН доходы 6%

- Ведение налогового учета возлагаю на себя.

- Для расчета единого налога использовать объект налогообложения в виде доходов. Основание: статья 346.14 Налогового кодекса РФ.

- Налоговая база по налогу определяется по данным книги учета доходов и расходов. При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.

- Книгу учета доходов и расходов УСН вести автоматизированно с использованием типовой версии Книги учета. Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н (в редакции приказа Минфина от 07 декабря 2021 года № 227).

- Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции. Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н (в редакции приказа Минфина от 07 декабря 2021 года № 227), часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

- Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное, медицинское страхование. Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ, письма ФНС России от 10 марта 2011 г. № КЕ-4-3/3785 и от 12 мая 2010 г. № ШС-17-3

Учетную политику необходимо утвердить приказом.

Материал отредактирован в соответствии с актуальным законодательством 18.01.2020

Тоже может быть полезно:

- Плюсы и минусы УСН и ЕНВД в сравнении

- Минимальный налог при УСН в 2021 году

- Система налогообложения: что выбрать?

- Учет НДС ИП на УСН в 2021 году

- Отчетность ИП на УСН без работников

- УСН для ИП в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Комментарии

Просмотреть все Следующая »

татьяна 17.09.2015 в 12:15 # Ответить

налоги

Доход это то что поступает на банковский счет?

Наталия 18.09.2015 в 08:17 # Ответить

Татьяна, доход это денежные средства, полученные по безналичному (на расчетный счет) и наличному ( в кассу) расчету.

Олег 22.10.2015 в 04:06 # Ответить

Здравствуйте! Задам несколько вопросов. В планах открыть магазин автозапчастей, работать как я понял лучше по УСН доходы 6%. 1) Какие категории открыть? (ОКВЭДы кажеться правильно), будут кузовные детали, фильтра, лампочки ну и разные запчасти. 2) При УСН доходы 6%. я плачу только с прибыли и никаких чеков где я закупил товар собирать не обязан, правильно? 3) Если дела идут очень плохо и при расчёте налога приведённом выше: я за 1 квартал заработал всего 3000р. 3000×6% = 180, взносы в фонды 5 565,35. 180 — 5 565,35= -5385.35 … и в след. квартале такая же история, в этом случае я просто каждый квартал буду отчеслять в фодны по 5 565,35 и всё? ну и 22000р. в год. Или меня могут признать банкротом или устроить проверку типа почему нет прибыли? 4) Нужен ли мне при продаже запчастей кассовый аппарат? Или я как то попадаю под исключение -«при разносной мелкорозничной торговле, за исключением товаров высокой технической сложности, а также продовольственными товарами, требующими специальных условий хранения и продажи» и могу просто выписать покупателю товарный чек? 5) Могу ли я (как говориться прокатит ли ))) если я арендую в жилом доме на цокольном / первом этаже помещение, повешу вывеску «запчасти», ну или не вешать )) и буду работать под заказ ну и если есть в наличии продавать выписывая товарный чек, при этом не открывая ИП? И пока не раскручусь не тратиться на отчисления, налоги, кассовики и т.д. Ответе пожалуйста по подробние, очень надо знать! Заранее спасибо!

Наталия 22.10.2015 в 20:22 # Ответить

Олег,Добрый день. 1.Код ОКВЭД для магазина автозапчастей : 50.30.2 Розничная торговля автомобильными деталями, узлами и принадлежностями 2. При УСН доходы 6%, Вам нет необходимости подтверждать свои расходы на закупку товара, Вы ведете учет доходов. 3.Вы праве уменьшать авансовый платеж УСН, на сумму фиксированных взносов в ПФР и ФФОМС, за тот квартал в котором их уплатили. Т.е. если уплаченная в квартал сумма фиксированных взносов будет больше или равна 6% Вашего дохода, то налог по УСН Вы не платите. Банкротом Вас не признают, если Вы не будете ни кому должны. Проверку могут устроить в любом случае, есть у Вас прибыль или нет. 4. Применяя УСН при розничной торговли Вы обязаны установить кассовый аппарат, магазин это не разносная торговля. Но если Вы будете применять ПСН или ЕНВД, можно обойтись без кассового аппарата, оформляя БСО. 5. То о чем Вы говорите в п.5 –нарушение законодательства, которое приведет к штрафам. Это противозаконно — незаконная предпринимательская деятельность.

Кристина 29.10.2015 в 11:08 # Ответить

помогите пожалуйста!

если вдруг выяснилось, что мы не доплатили или переплатили УСН, то можно будет по истечению года отрегулировать сумму?

Наталия 29.10.2015 в 12:47 # Ответить

Кристина, Добрый день. Прочитайте внимательно и запомните: 1. Согласно НК РФ п.п.3,4 ст.346.21 если Вы применяете УСН, то обязаны по итогам каждого отчетного периода оплачивать авансовый платеж по налогу. 2. Согласно НК РФ п.2 ст.346.18 – отчетным периодом по УСЕ являются – 1 квартал, полугодие, девять месяцев календарного года. 3. Согласно НК РФ п.7 ст.346.21 авансовые платежи УСН должны быть уплачены не позже 25 числа первого месяца, следующего за отчетным периодом. 4. Согласно НК РФ п.4 ст.75, если Вы не уплатили или уплатили не полностью авансовый платеж, то с налогоплательщика взыскивается пеня в размере одной трехсотой действующей в это время ставки рефинансирования ЦБ за каждый день просрочки. Не ждите когда налоговая вышлет Вам требование о неполной уплате авансового платежа, рассчитайте и уплатите как можно раньше, чтобы пеня не была высокая. 5. Согласно НК РФ аб.3п.3 ст.58, наложение штрафа за несвоевременную или неполную оплату в течение налогового периода авансовых платежей по УСН не предусмотрено. 6. Если Вы уплатили больше, чем положено, то по итогам года ( до 31.03.2016) во время подсчета окончательного платежа налога, учтете переплаченные суммы. Налог УСН рассчитывается нарастающим, поэтому сложите все суммы дохода полученные за год, отнимите, уплаченные фиксированные платежи и уплаченные авансовые платежи.

Анастасия 15.12.2015 в 16:21 # Ответить

в первый квартал у меня авансовый платеж был равен нулю как и второй квартал, а в третий квартал сумма налога (6%) привысела обязательный взнос.Как рассчитать авансовый платеж за 3-й кв и как в дальнейшем за год?

Наталия 15.12.2015 в 19:58 # Ответить

Анастасия, добрый вечер. Если у Вас сумма УСН за третий квартал превысила сумму страховых взносов, уплаченных в третьем квартале, то Вы должны были на эту сумму сделать авансовый платеж в ФНС до 20.10.2015. Если Вы этого не сделали, то сделайте сейчас, но к этой сумме у Вас уже добавиться пеня за просроченный авансовый платеж УСН. Расчет авансовых платежей ведется нарастающим итогом, потому что теперь законодательно определен не 1 ,2,3,4 квартал, а 1 квартал, первое полугодие, 9- ть месяцев год. Поэтому за третий квартал ( правильно сказать за 9 месяцев) считается следующим образом: — Складываются все доходы за 9 месяцев, высчитывается 6%, от этой суммы отнимается сумма уплаченных фиксированных взносов за 9 месяцев календарного года, и т.д. — за год -складываются все доходы, полученные в календарном году, высчитывается 6%, от полученной суммы отнимается: — суммы авансовых платежей УСН, произведенных в течение календарного года — суммы фиксированных взносов, уплаченных в течение календарного года.

Наталья 16.12.2015 в 13:58 # Ответить

Здравствуйте! У меня суммы налогов за все три квартала ниже обязательных страховых взносов и соответственно авансовый платёж не платился. И по предварительным расчетам за год (4кв) получается , что сумма исчисленного налога (6%) тоже меньше внесённых за год стразовых обязательных взносов. Уплачивается в таком случае надог за год и как тогда он будет исчисляться?

Наталия 16.12.2015 в 14:25 # Ответить

Наталья, добрый день. Если сумма уплаченных фиксированных взносов больше суммы платежа по налогу УСН, то налог не оплачивается, он или нулевой или отрицательный. При условии что Вы ИП, без наемных работников. В каждом из периодов — 1 квартал, полугодие, девять месяцев, и за период с октября по декабрь Вы уплачиваете фиксированные взносы, на их сумму уменьшаете соответственно авансовые платежи и итоговый платеж УСН.

Сергей 18.01.2016 в 22:07 # Ответить

Наталья здравствуйте. Подскажите как быть. Я ИП на УСН 6% доходы с Р/Сч. без наемных. На сколько знаю оплату за грузоперевозки обязан получать на р/сч. безналом. А могу ли я получать оплату на личную банковскую карту как физ.лицо и эти поступления показать как дополнительный заработок, или мне стоит перейти на другой вид налогообложения. Спасибо.

Наталия 19.01.2016 в 10:42 # Ответить

Сергей, добрый день. Если ИП принимает оплату по безналичному расчету, он должен открыть счет в банке, как ИП. Банк передает сведения об этом счете в ФНС. Вы не можете принимать денежные средства от предпринимательской деятельности на личную банковскую карту. Систематический дополнительный заработок обязывает зарегистрироваться ИП. Если Вы оказываете услуги населению, то даже на УСН можете принимать наличные, оформляя клиенту бланк строгой отчетности. Так же Вы можете установить кассовый аппарат, и тогда наличные можете принимать как у населения , так и у юридических лиц (ООО). Даже если Вы смените УСН на ЕНВД, то с юридическими лицами сможете работать так же как и на УСН — безналичный расчет за счет ИП или наличный расчет через кассовый аппарат.

Светлана 27.01.2016 в 21:48 # Ответить

Добрый вечер, Наталья! ИП открыто с 4кв. без работников , выручка 44тыс. сумма фиксированных взносов 6122.00 я правильно понимаю что к уплате налог ноль или я могу уменьшить не более чем 50% сумму исчисленного налога?

Наталия 28.01.2016 в 16:35 # Ответить

Светлана, добрый день. Все правильно Вы поняли. 44000 х 6% = 2640 — 6122 = меньше 0. Налога УСН у Вас нет.

Светлана 04.02.2016 в 13:49 # Ответить

Наталия, когда буду оплачивать авансовые платежи и подозреваю что практически весь год у меня будет получаться что я смогу весь налог уменьшить на взносы в ПФР, вообщем к уплате будет ноль, налоговая как на это смотрит?

Наталия 04.02.2016 в 13:58 # Ответить

Светлана, добрый день. Это законодательная норма, тем более, свои доходы Вы подтверждаете документально, заполняя КУДиР на основании первичных документов. У ИП, применяющих УСН доходы минус расходы, есть понятие минимальный налог 1% от доходов, если расходы превышают или равны доходам. У ИП УСН доходы такого понятия и обязанности оплачивать минимальный налог нет. Вы оплачиваете сумму УСН из расчета (доход х 6%) — фиксированные платежи в ПФР и ФФОМС.

Анастасия 07.03.2016 в 11:37 # Ответить

Добрый день. Подскажите, если уплаченная в квартал сумма фиксированных взносов будет больше или равна 6% моего дохода, то налог по УСН я не буду платить. А что тогда ? Каждый квартал буду отчислять в фонды по 5 с копейками и всё? Или плюс помимо этой суммы еще в конце года 23 тысячи? Или только 23 тысячи?

Наталия 08.03.2016 в 09:47 # Ответить

Анастасия, добрый день. В фонды Вы обязаны перечислять, независимо от того, есть у Вас доход или нет. В 2021 году за 12 месяцев эта сумма равна 23153,33 рубля. Если сумма налога УСН, в Вашем случае 6% от дохода, будет меньше или равна сумме фиксированных взносов, на налог УСН у Вас будет 0, платить Вы его не должны. Сумму 23153,33 Вы можете платить по частям, а можете уплатить разово до 31.12. Если Вы будете платить по частям поквартально, то на эту сумму можете уменьшать авансовый платеж УСН. Помимо этой суммы не надо платить в конце года 23 тыс. Если Ваш годовой доход превысит 300 тысяч рублей в год, то в ПФР Вы должны будете уплатить 1% от разницы между годовым доходом и 300 тыс.руб.

Ольга 28.03.2016 в 20:04 # Ответить

Добрый вечер! С 2014 года Пенсионным фондом введен налог в размере 1% с суммы, превышающий 300000 р. дохода за год. У меня уплачен этот налог. Moжно ли вычесть эту уплаченную сумму из налога УСН наряду с суммой фиксированных взносов? У меня УСН 6%.

Наталия 29.03.2016 в 09:24 # Ответить

Ольга, доброе утро. Вы имеете право уменьшить налог УСН за сумму уплаченных взносов в ПФР и ФФОМС. Уплаченный Вами 1% с суммы, превышающий 300000 рублей дохода за год, Вы можете вычесть из налога УСН за тот период, в течение которого Вы уплатили эту сумму. Т.е. если Вы уплатили 1% в течение 1 квартала 2021 года, то авансовый платеж УСН за 1 квартал 2021 года, можете уменьшить на уплаченный Вами взнос в размере 1%. Если Вы уплатили до 31.12.2015 года, то можете уменьшить налог УСН за 2015 год.

Анжела 31.03.2016 в 15:13 # Ответить

Наталья добрый день,подскажите пожалуйста если к оплате на УСН 6% налог уменя 7700, а взносов 18000. Я могу показать в декларации взносов тоже 7700, чтобы не оплачивать налог и не было переплат в отчете. Или лучше заплатить хоть 100-200 руб, чтобы меньше докапывались?

Наталия 03.07.2016 в 23:05 # Ответить

Анжела, в декларации Вы указываете не фактическую сумму уплаченных взносов, а сумму страховых взносов, уменьшающих сумму исчисленного авансового платежа за налоговый период. Вам доплачивать ничего не надо и переплат у отчете у Вас не будет. Взносов в 2021 году Вы должны были оплатить — в ПФР 6204 х 26%х12=19356-48; в ФФОМС 6204 х 5,1% х 12= 3796,85 . Итого 23156-06, если Вы зарегистрировались ИП с начала 2021 года. Проверьте, правильно ли Вы высчитали -18000 рублей. В любом случае размер фиксированных взносов у Вас превышает размер налога, следовательно Вам не надо оплачивать налог УСН.

Просмотреть все Следующая »

Как рассчитать авансовый платеж УСН в 2020 году

Авансовые платежи в течение календарного года рассчитываются по нарастающей, учитывая результаты работы в течение каждого отчетного периода.

Проще всего считается авансовый платеж за первые три месяца, в связи с тем, что предыдущих периодов нет, а, следовательно, нет и нарастающего итога.

Для расчета авансового платежа за полугодие и девять месяцев необходимо суммировать все доходы и расходы, полученные в предыдущие расчетные периоды. Так же следует поступать с расходами, с уплаченными страховыми взносами и уплаченными ранее авансовыми платежами.

Например:

Для наглядности представим, что ИП на УСН доходы работает без наемных работников и получает в течение первых трех месяцев доход по 60 000 рублей.

Расчет авансового платежа за первые три месяца календарного года:

(60 000 х 3) х 6% – 9 000 = 1 800 рублей

Величина 9 000 рублей – это ¼ размера страховых взносов, которые ИП должен оплатить за себя в 2021 году, при условии, что его доход в течение года не превысит 300 000 рублей.

Сумма авансового платежа за первые три месяца 2021 года в данном случае составит 1 800 рублей.

Расчет авансового платежа за полугодие:

Следующие три месяца ИП получил доход в размере 200 000 рублей.

(180 000 + 200 000) х 6% – 9 000 – 9 000 – 1 800 = 3 000 рублей

ИП должен заплатить 3 000 рублей в качестве авансового платежа за полугодие.

Аналогично производится расчет авансового платежа за 9 месяцев.