Что показывает коэффициент соотношения заемного и собственного капитала?

К расчету коэффициента соотношения заемных и собственных средств прибегают, когда хотят достаточно быстро получить ориентировочные данные о финансовой ситуации в организации. Он служит одним из экономических показателей и дает общее представление о пропорции, которую составляют заемные и собственные средства юрлица.

Преобладание собственных средств свидетельствует о хорошем финансовом положении, а доминирование заемных средств — о вероятной неустойчивости в финансовом плане.

Знать значение данного коэффициента важно лицам, вкладывающим в организацию принадлежащие им средства: инвесторам, банкам, заимодавцам, поставщикам, предоставляющим отсрочки.

Как провести оценку финансового состояния торговой организации, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Коэффициент соотношения капиталов

Он указывает на то количество собственных средств, которое приходится на один рубль заемных. Рассчитывается он простым делением объема всех заемных средств на объем средств, принадлежащих предприятию.

Нормативы данного показателя напрямую зависят от специфики деятельности организации. Если рассчитанный коэффициент ниже 1, значит, компания ведет свою деятельность за счет имеющихся ресурсов; если же выше 1, то предпочтение отдается заемным средствам. Стоит отметить, что в развитых странах преобладает заемный капитал, коэффициент около 1,5 единиц.

Формула по определению коэффициента соотношения заемных и собственных средств?

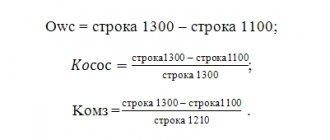

Расчет коэффициента достаточно прост. Он определяется как отношение величины всех имеющихся долгов по заемным средствам (вне зависимости от срока их погашения) к сумме капитала, числящегося собственным. В условных обозначениях формула выглядит так:

Кзис = ЗаемКап / СобКап = (ДлЗаемОб + КрЗаемОб) / СобКап,

где: Кзис — коэффициент соотношения заемных и собственных средств;

ЗаемКап — имеющиеся долги по заемным средствам;

СобКап — величина капитала, числящегося собственным;

ДлЗаемОб — имеющиеся долгосрочные долги по заемным средствам;

КрЗаемОб— имеющиеся краткосрочные долги по заемным средствам.

Данные для расчета берутся из бухбаланса. Применительно к его строкам формула будет иметь следующий вид:

Кзис = (1410 + 1510) / 1300,

где: Кзис — коэффициент соотношения заемных и собственных средств;

1410 — номер строки бухбаланса, в которой отражены долгосрочные заемные обязательства;

1510 — номер строки бухбаланса, в которой отражены краткосрочные обязательств по заемным средствам;

1300 — номер строки бухбаланса, в которой указано значение собственного капитала.

О том, какие данные попадают в указанные строки бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Нормативное значение показателя

Общепринято считать, что чем выше значение данного коэффициента, тем выше будет риск банкротства компании. Однако, это очень условно и, в целом, иногда допустимы высокие значения данного показателя. Например, если предприятие работает стабильно, в условиях развитой экономики, где имеют место низкие процентные ставки, высокий уровень деловой этики и т. д., то значение данного коэффициента может превышать 1 (что, впрочем, очень часто можно встретить в западных странах). Также высокое значение данного показателя допустимо в случае, если длительность оборота дебиторской задолженности превышает период оборота запасов (другими, словами, если деньги быстро поступают в компанию и фирма не испытывает дефицита оборотных средств).

Готовые работы на аналогичную тему

- Курсовая работа Соотношение собственного и заемного капитала 460 руб.

- Реферат Соотношение собственного и заемного капитала 220 руб.

- Контрольная работа Соотношение собственного и заемного капитала 210 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

В то же время, нормативное значение коэффициента соотношения собственного и заемного капитала сильно варьируется в зависимости от отрасли и специфики деятельности того или иного конкретного предприятия.

Обычно данный показатель анализируется в динамике. Если значение коэффициента растет, то это будет говорить о тенденции к усилению зависимости фирмы от финансовых вливаний со стороны кредиторов и внешних инвесторов. Рост значения данного показателя означает также рост степени риска инвесторов, так как если предприятие не будет выполнять обязательства по платежам, то значительно возрастет и вероятность банкротства.

Замечание 2

С определенными допущениями, рекомендуемое значение данного показателя не должно превышать 0,7. Многие исследователи в области финансового анализа считают, что наиболее оптимальное значение коэффициента должно находиться в диапазоне 0,5-0,7. Как бы то ни было, превышение значения коэффициента отметки 0,7 часто является индикатором того, что уровень финансовой устойчивости, вероятно, далек от идеала.

Необходимо подобрать материал для учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Отношение собственного капитала к заемному – это коэффициент покрытия долгов

Если взять обратное отношение, то получаемый результат – это не что иное, как коэффициент покрытия обязательств, капиталом, имеющимся в распоряжении компании. Соответственно формула будет выглядеть следующим образом:

Ксиз = СобКап /ЗаемКап = СобКап/(ДлЗаемОб + КрЗаемОб),

где:

Ксиз – коэффициент, показывающий отношение собственных средств к заемному капиталу.

Остальные значения идентичны тем, которые указаны в предыдущей главе.

Когда источников информации служит бухгалтерский баланс, формула будет выглядеть так:

Ксиз = 1300/(1410 + 1510),

где:

Ксиз – коэффициент, показывающий отношение собственных средств к заемному капиталу;

1300 — номер строки бухбаланса, где указано значение собственного капитала;

1510 — номер строки бухбаланса, где отражены краткосрочные обязательств по заемным средствам;

1410 — номер строки бухбаланса, где отражены долгосрочные заемные обязательства.

Влияние на доходность предприятия

Финансовый рычаг возникает в тех предприятиях, которые не имеют достаточного количества средств для ведения текущей деятельности, либо для наращивания производства. Заемные средства позволяют обеспечивать текущие потребности и приносят прибыль. Однако от размера соотношения зависит устойчивость организации, т. к. при значительном превышении объема заемных средств над собственными возможно наступление банкротства. В то же время, рискованная политика является и наиболее прибыльной.

Возможны следующие варианты результатов применения левериджа:

- Положительный. В данном случае доход от заемных средств превышает плату за их использование, предприятие получает прибыль.

- Нейтральный. Доход от заемных средств равен расходам на их содержание.

- Отрицательный. Здесь предприятие терпит убытки, использование кредита не окупается.

Каково оптимальное соотношение собственного и заемного капитала?

Коэффициент больше 1 (что свидетельствует о преобладании заемных средств над собственными) служит признаком наличия риска банкротства.

Значение в пределах от 0,7 до 1 указывает на неустойчивость финансового положения и существование признаков неплатежеспособности.

Величина коэффициента соотношения заемного и собственного капитала, находящегося в коридоре от 0,5 до 0,7, считается оптимальной и говорит об устойчивости состояния, отсутствии зависимости в финансовом плане и нормальном функционировании.

Значение менее 0,5, будучи показателем устойчивого финансового положения, одновременно указывает на неэффективность работы предприятия.

Однако не стоит делать окончательных выводов по одному только соотношению собственных и заемных средств. Для правильной оценки нужно анализировать и другие финансово-экономические показатели. Например, рассматриваемый коэффициент может иметь большие значения при высокой скорости оборотов оборотных активов.

Подробнее о данных, появляющихся при анализе оборотных активов, читайте в статье «Оборотные активы предприятия и их показатели (анализ)».

Интерпретация значения коэффициента заёмных и собственных средств

Расчетный коэффициент соотношения заемных и собственных средств входит в категорию показателей (маркеров), которые показывают устойчивость (автономность) субъекта хозяйствования в финансовом плане.

Его значение, по сути, – наглядная демонстрация, сколько одолженных рублей (или копеек) приходится на ту же денежную единицу собственных.

По нормативу, принятому в Приказе №118 Минэкономики, соотношение суммарного заемного и собственного капиталов не должно превышать границу значения в 0,7. Если исчисленный коэффициент выше, можно с уверенностью утверждать, что организация зависима от внешних займодателей.

| Значение коэффициента | Интерпретация | Взаимосвязанные показатели |

| Менее 0,5 | Предприятие не развивается, происходит стагнация бизнеса, что в долгосрочной перспективе грозит сокращением потребительского интереса и постепенное сворачивание хозяйственной деятельности | Для построения долгосрочных прогнозов необходимо оценить, как учредители используют заработанную прибыль. Возможно, ее реинвестируют в производство и развитие происходит за счет собственных ресурсов. |

| Выше 0,5, но ниже 0,7 | Привлечение кредитов не вредит компании, деньги направляются на расширение бизнеса или обновление материальной базы. | Необходимо отследить и проанализировать движение денежных потоков фирмы. Если средства направляются на погашение текущих обязательств, то даже если соотношение общей массы собственных средств и заемного капитала варьируется в пределах норматива, это все равно повод пересмотреть финансовую политику организации. |

| Выше 0,7 | Предприятие теряет устойчивость и автономность в работе. | По результатам финансового анализа может выясниться, что текущие платежи по заимствованиям и кредитам поглощают большую часть прибыли. Еще хуже, если вновь привлекаемые средства идут на погашение процентов по ранее взятым. |

Важно! Значение коэффициента более 1 означает, что в текущем периоде предприятие уже не способно обслуживать накопленные долги. По факту, компании грозит банкротство.

Собственные и заемные средства организации: структура и ключевые отличия

Финансовое состояние организации во многом зависит от того, какие средства она имеет в своем распоряжении и куда они вложены.

Под средствами организации понимаются денежные ресурсы, которыми располагает субъект хозяйственной деятельности для осуществления своей деятельности с целью получения прибыли [4, c. 58].

По степени принадлежности используемый капитал подразделяется на собственный и заемный.

Собственные средства — это средства находящиеся в распоряжении предприятия, формируемые за счет внутренних источников.

В состав собственных средств входят уставный капитал, накопленный капитал и прочие поступления. Схематично структура собственных средств представлена на рисунке 1.1.1

Рис. 1.1.1 Структура собственных средств организации [13, c. 235]

Теперь более подробно рассмотрим источники формирования собственных средств [7].

Уставный капитал определяет минимальный размер имущества, гарантирующего интересы его кредиторов. Состав уставного капитала зависит от организационно-правовой формы предприятия. Уставный капитал складывает

— из вкладов участников для хозяйственных товариществ и для обществ с ограниченной ответственностью;

— номинальной стоимости акций для акционерного общества;

— имущественных паевых взносов;

— уставного фонда, выделенного государственным органом или органом местного самоуправления.

Добавочный капитал характеризует сумму дооценки необоротных активов, которая производится в установленном порядке, а также безвозмездно полученные ценности и другие аналогичные суммы.

Резервный капитал создается в соответствии с законодательством для покрытия непроизводительных потерь и убытков, а также выплат доходов (дивидендов) участникам при отсутствии или недостаточности прибыли отчетного года для этих целей.

Резервные фонды создаются для покрытия предстоящих расходов, платежей, сомнительных долгов (предприятию), на предстоящую оплату отпусков работникам, на выплату вознаграждений по итогам работы за год, на покрытие предстоящих затрат по ремонту основных средств и т.п.

Резервы формируются в соответствии с законодательством, учредительными документами и принятой на предприятии учетной политикой. Основным источником формирования резервов (фондов) является чистая прибыль. В условиях рыночной экономики резервный капитал выступает в качестве страхового фонда, создаваемого для целей возмещения убытков и обеспечения защиты интересов третьих лиц в случае недостаточности прибыли у предприятия [11, c. 45].

Фонды накопления — средства, используемые для финансирования капитальных вложений.

Целевые финансирования и поступления — средства, направляемые предприятию государством (муниципалитетом) или спонсором для осуществления определенной целенаправленной деятельности.

Арендные обязательства — оплата предприятию за арендованные у него основные средства.

Нераспределенная прибыль — это прибыль, остающаяся в распоряжении предприятия после выплаты доходов (дивидендов) участникам и погашения обязательств.

Амортизационные отчисления — часть выручки, направляемая, как правило, в фонды накопления, ремонтный фонд и т.п.

Собственные средства организации учитываются в III разделе бухгалтерского баланса.

В составе собственного капитала могут быть выделены две основные составляющие [10, c. 359]: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие, и накопленный капитал, то есть созданный на предприятии сверх того, что было первоначально авансировано собственниками.

Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный капитал. Первая составляющая инвестированного капитала представлена в балансе российских предприятий уставным капиталом, вторая — добавочным капиталом.

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли: резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи.

Снижение доли собственного капитала влечет за собой ухудшение кредитоспособности предприятий. Кроме того, учитывая, что показатели собственного и заемного капитала используются для расчета рентабельности вложений в предприятие различных вкладчиков, можно предполагать, что завышение объема обязательств в совокупных пассивах отрицательно скажется на объективности показателей, характеризующих «цену» капитала.

В составе собственного капитала необходимо выделить долю его отдельных составляющих, а также отразить динамику его состава и структуры за последние периоды. Необходимость раздельного рассмотрения статей собственного капитала связана с тем, что каждая из них является характеристикой правовых и иных ограничений способности предприятия распорядиться своими активами [3, c. 127].

Заемные средства — это капитал организации формируемые за счет внешних источников: кредитов банков и финансовых компаний, займы, кредиторская задолженность, факторинг, лизинг, векселя, облигации.

Источниками заемных средств предприятия являются [8]:

— банковские кредиты — характеризуют суммы задолженности по занятым у банков под проценты средствам.

— займы — это задолженность по полученным от других предприятий займам. К ним можно отнести и авансы покупателей и заказчиков.

— факторинговые и лизинговые сделки являются разновидностью коммерческого кредита. Обеспечивают организацию основными и оборотными средствами.

— кредиторская задолженность. Кредиторы — это юридические и физические лица, перед которыми предприятия имеют определенную задолженность [12, c. 120]. Сумма этой задолженности называется кредиторской. Кредиторская задолженность может возникать вследствие существующей системы расчетов между предприятиями, когда долг одного предприятия другому возвращается по истечении определенного периода после возникновения задолженности, в случаях, когда предприятия сначала отражают в учете возникновение задолженности, а потом, по истечении определенного времени, погашают эту задолженность вследствие отсутствия у предприятия денежных средств для расчета.

Заемный капитал в отличии от собственного классифицируется на долгосрочный и краткосрочный. К краткосрочному относятся займы сроком до года, к долгосрочному от года и более.

Средства, привлекаемые на долгосрочной основе, обычно направляют на приобретение активов длительного использования, тогда как текущие пассивы обычно являются источником формирования оборотных средств.

Для оценки структуры обязательств весьма существенно их деление на необеспеченные и обеспеченные [1, c. 95]. Важность такой группировки связана с тем, что обеспеченные обязательства в случае ликвидации предприятия и объявления конкурсного производства погашаются из конкурсной массы.

Чем больше обеспеченных долгов в противоположность необеспеченным, тем лучше кредиторам, имеющим обеспеченные требования, но хуже остальным кредиторам, которые в случае объявления конкурса должны удовлетвориться остающейся имущественной массой.

В долгосрочной перспективе стоимость компании больше зависит от ее маркетинговых, инвестиционных и производственных решений, нежели от ее решений по выбору источников финансирования. И если компания имеет обширные перспективы инвестиций с положительными чистыми приведенными стоимостями, для нее важнейшее значение приобретает свободный доступ к источникам финансовых ресурсов.

Помимо сказанного, следует принять во внимание, что издержки, связанные с получением кредита, значительно ниже издержек, связанных с эмиссией и публичным размещением акций. Многие компании не могут позволить себе размещение акций, и заимствования становятся для них единственной альтернативой, позволяющей рассчитывать на рост бизнеса.

Кроме того, долг может оформляться на международном рынке капитала с целью хеджирования против изменения валютных курсов или как способ защиты от политического риска. Нельзя сбрасывать со счетов и макроэкономические тенденции. Как правило, в период снижения деловой активности фирм с высокой долговой нагрузкой уступают свою долю рынка конкурентам с более консервативной структурой капитала, в том числе тем, кто предпочел умеренный рост с использованием только собственной прибыли или с привлечением средств акционеров [6].

В современных условиях структура капитала является тем фактором, который оказывает непосредственное влияние на финансовое состояние предприятия — его платежеспособность и ликвидность, величину дохода, рентабельность деятельности. Оценка структуры источников средств предприятия проводится как внутренними, так и внешними пользователями бухгалтерской информации. Внешние пользователи — банки, инвесторы, кредиторы оценивают изменение доли собственных средств предприятия в общей сумме источников средств с точки зрения финансового риска при заключении сделок. Очевидно, что риск нарастает с уменьшением доли собственного капитала. Внутренний анализ структуры капитала связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их «цена», степень риска, возможные направления использования.

В зарубежной практике финансового анализа соотношение заемного и собственного капитала является одним из ключевых и рассматривается в качестве способа оценки риска для кредитора. Кредиторы вправе требовать подписания соглашения, в соответствии с которым данное соотношение не может превышать определенного предела. В этих условиях некоторые предприятия стремятся искусственно снизить величину обязательств, используя их забалансовое отражение.

Примеры решения задач

Пример 1

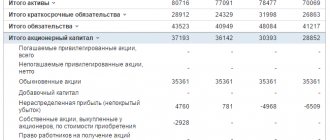

По данным бухгалтерского баланса оценить устойчивость предприятия за последние 3 года.

| 1 год | 2 год | 3 год | |

| Обязательства долгосрочные | 145000 | 134000 | 120000 |

| Краткосрочные займы | 120000 | 280000 | 160000 |

| Величина собственного капитала | 358000 | 320000 | 580000 |

Решение. Коэффициент соотношения собственных и заемных средств за 1-й год:

З C = ( 145000 + 120000 ) 358000 = 0 , 74 \frac{\text{З}}{C}=\frac{(145000+120000)}{358000}=0,74 CЗ=358000(145000+120000)=0,74.

Коэффициент соотношения собственных и заемных средств за 2-й год:

З C = ( 134000 + 280000 ) 320000 = 1 , 29 \frac{\text{З}}{C}=\frac{(134000+280000)}{320000}=1,29 CЗ=320000(134000+280000)=1,29.

Коэффициент соотношения собственных и заемных средств за 3-й год:

З C = ( ( 120000 + 160000 ) 580000 = 0 , 48 \frac{\text{З}}{C}=\frac{((120000+160000)}{580000}=0,48 CЗ=580000((120000+160000)=0,48.

Вывод: первый год – показатель устойчивости находится чуть выше нормы, во второй год происходит его неблагоприятное повышение за счет краткосрочных займов, однако ситуация выравнивается в третьем году за счет повышения доли собственных средств и снижения величины заемных.

Пример 2

Величина долгосрочных кредитов холдинга 3,5 млн руб. Доля собственных средств 14 млн руб. Каким должна быть максимальная стоимость краткосрочных займов для нахождения в зоне устойчивости (0,5-0,7)?

Решение.

K = ( Д+К) C K=\frac{(\text{Д+К)}}{C} K=C(Д+К)

( Д+К) C = 0 , 7 \frac{(\text{Д+К)}}{C}=0,7 C(Д+К)=0,7

3 , 5 + K = 0 , 7 ∗ 14 3,5+K= 0,7 * 14 3,5+K=0,7∗14

K = 9 , 8 − 3 , 5 = 6 , 3 K=9,8-3,5=6,3 K=9,8−3,5=6,3

Ответ: максимальные займы до 1 года могут составить 6,3 млн руб.

Коэффициент соотношения заемных и собственных средств позволяет оценить финансовую устойчивость и степень выполнимости обязательств перед третьими лицами. Своевременное принятие мер по повышению коэффициента позволит снизить риск деятельности и закрепить свои позиции.