Какие налоги уплачивают пенсионеры и какие у них есть льготы

В соответствии с п. 2 ст. 217 НК РФ, государственное пенсионное обеспечение не подпадает под группу доходов, облагаемых налогом. Налог с пенсии не уплачивается и не вычитается при расчете ее размера.

Действующее налоговое законодательство разграничивает несколько основных категорий налогов, уплачиваемых физическими лицами: федеральные, региональные, местные. В эти категории входят все обязательства, которые обязаны соблюдать физические лица, включая и пенсионеров.

Для удобства будет рассмотрена отдельно каждая из этих категорий. Так же будет установлено, обязаны ли пенсионеры оплачивать этот вид налога, либо имеют право на получение льготы или полного освобождения.

Что освобождается от уплаты сбора независимо от скидки?

Существуют моменты, когда пенсионеры, независимо от того, принято решение региональными местными властями, или же нет о льготном налогообложении, не обязаны платить за владение транспортным передвижным средством.

Не надо платить:

- Автомобиль, который оборудован для вождения инвалидом — не облагается налогом;

- Автотранспорт приобретался посредством управления соцзащиты, для передвижения инвалида, или же ребёнка с инвалидностью, и мощность данного средства не больше, чем 100,0 л.с.;

- Люди, имеющие статус Героя Советского Союза, или же России;

- Люди с инвалидностью первой группы, а также и второй группы;

- Ветераны ВОВ.

Если же гражданин имеет 2 транспортных средства, тогда необходимо подать заявление в ФНС по месту проживания, с просьбой о начислении льготы на один из видов транспортных средств, а за второе средство надо платить полную стоимость транспортного сбора.

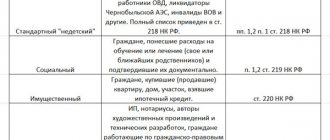

Налог на доходы физических лиц

В части доходов, получаемых пенсионерами, за исключением государственной пенсии, никаких льгот не предусмотрено. В отношении работающих пенсионеров работодатели уплачивают НДФЛ в том же порядке, что и за остальных работников.

Если пенсионер занимается какой-либо деятельностью, приносящей доход, то он обязан уплачивать НДФЛ в установленные сроки в размере 13% от дохода. Налог относится к категории федеральных, поэтому региональные и местные власти никак не могут повлиять на это исполнение данного обязательства.

Это обязанность распространяется и на все остальные виды дохода, включая и выигрыши в лотерею. Следовательно, любой доход должен облагаться налогом. Здесь пенсионеры приравниваются ко всем остальным гражданам РФ. Резюме: пенсионеры уплачивают подоходный налог от доходов, не указанных в ст. 217 НК РФ.

Льгот в отношении физических лиц, в том числе и пенсионеров, здесь не предусматривается. Это правило более всего затрагивает работающих пенсионеров, налоги за которых, фактически, уплачивает работодатель. Пенсионеры уплачивают все федеральные налоги, распространяющиеся на ИП и физических лиц, и указанные в статье 13 НК РФ.

Определение налогообложения по факту

Налоги – это средства, которые платят граждане РФ в бюджет государства. То есть платить, по идее, должны все и за все, но есть категории лиц, на которых распространяется послабление по налогам и сборам.

Пенсионеры по ФЗ освобождены от налогов на транспорт, землю и имущество, но и в понятии «освобождение» тоже есть свои нюансы: налог на транспорт, относится к категории региональных, поэтому правила выплат варьируют в зависимости от территории проживания.

Нюансы налогообложения:

- транспортный налог, относится к региональным сборам, поэтому платить или не платить — решают местные власти. Каждый год решение может быть разным, но только по ФЗ исключения остаются неизменными;

- налог на землю, его ставки устанавливают местные власти, в том числе для льготных категорий граждан. Есть регионы РФ, где пенсионеры полностью освобождены от налога, есть – где частично, поэтому говорить однозначно не приходится;

- налог на имущество, считается региональным налогом, по всей России пенсионеры от него освобождены.

На федеральном уровне для пенсионеров по земельным налогам в 2018 году были внесены некоторые изменения. Исходя из этого, пенсионеры могут частично снизить налогообложение. На 6 соток земли из всей имеющейся земельной наличности в собственности можно налог не платить. Это значит, что если у пенсионера 2 участка по 10 и 8 соток, то за один он заплатит полностью, а из второго вычтет 6 соток и заплатит только за оставшиеся.

В отношении налога на имущество, которое по факту является собственностью пенсионера, существует понятие «налоговый вычет». Его можно применить раз за всю жизнь, но при условии, что покупателем был пенсионер в единственном числе и другие члены семьи в этом не участвовали. Вернуть можно 13% от суммы, но если она составляет не более 2 млн. руб.

НДФЛ – это налог, являющийся для казны государства главной возможностью пополнить бюджет. По закону никаких послаблений ни для кого не существует. Однако НДФЛ уже заложено во все товары и услуги, которыми пользуются люди, поэтому сказать однозначно, что пенсионеры не платят этот налог нельзя.

Транспортный налог

Данный вид налога входит в категорию региональных. То есть, единой налоговой ставки, как в случае с подоходным налогом, не существует. Конечная ставка устанавливается на региональном уровне, поэтому в двух разных субъектах Федерации этот показатель может отличаться.

Поэтому транспортный налог не подпадает под федеральные программы предоставления льгот. Если льготы и предусмотрены, то только на уровне региона. Как показывает практика, в ряде регионов РФ послабления по данному налогу предусматриваются для ветеранов ВОВ, ветеранов труда, героев СССР (Российской Федерации), инвалидов некоторых групп.

К примеру, в Москве рядовые пенсионеры, не входящие в список льготников, уплачивают транспортный налог наравне с другими категориями граждан. Следовательно, для уточнения данной информации пенсионеру нужно обращаться в территориальные налоговые органы по месту проживания (постоянной регистрации).

Остальные региональные налоги, это налог на игорный бизнес и налог на имущество организаций. Они распространяются на юридических лиц, и пенсионеров никак не затрагивают. Как итог: из региональных налогов пенсионеры уплачивают только транспортный налог. Если пенсионер может рассчитывать на льготу, то для этого ему необходимо подать заявление в налоговые органы: эти преференции носят сугубо заявительный характер.

Налог на землю

Дача, оформленная как земельный участок, подвергается перерасчёту по налогам.

Это федеральная льгота, которая распространяется на всех пенсионеров и предпенсионеров страны.

Реализуется льгота в виде вычета шести соток земли из общего надела (или нескольких наделов).

Пример 1: пенсионер владеет земельным участком площадью 8 соток. Он может написать заявление о вычете шести соток, после чего платит только за три сотки.

Пример 2: пенсионер имеет в собственности землю площадью 500 квадратных метров. Обратившись с заявлением в ФНС, он пользуется льготой и совсем не платит за свой надел.

Пример 3: в собственности у пенсионера два земельных участка: один 4 сотки, а другой 5. Заявление в налоговую службу даст ему право вычесть 6 соток из общего количества квадратным метров земли. Таким образом, налогом будут облагаться только три сотки с одного из участков.

Налог на имущество физических лиц

Этот вид входит в категорию местных налогов. Налогоплательщиками здесь признаются физические лица, обладающие правами собственности на имущество, признаваемое объектом налогообложения. Несмотря на то, что налог признается местным, налоговые льготы, введенные федеральным законом от 04.10.2014 N 284-ФЗ, являются общими для всех.

Пенсионеры, имеющие право на получение государственной пенсии, независимо по каким обстоятельствам, а также лица, достигшие 55 и 60 лет (мужчины и женщины), Помимо пенсионеров, федеральным законодательством предусматривается еще целый ряд льготных категорий (ст. 407 НК РФ).

Налог на имущество физических лиц для пенсионеров: какие льготы

Льгота пенсионерам выражается не в уменьшении налоговой ставки или каких-либо других составляющих этого налога. Федеральное законодательство освобождает пенсионеров от уплаты налога на имущество физических лиц в отношении только одного объекта каждого вида имущества, подлежащего налогообложению.

В соответствии с п. 4 ст. 407 НК РФ видами объектов налогообложения признаются:

- Квартира, часть квартиры (доля), комната.

- Частный дом или часть дома.

- Помещения, используемые для занятия профессиональной творческой деятельностью ― ателье, мастерские, студии, библиотеки, открытые тематические музеи.

- Гараж, парковочное место, машино-место.

- Хозяйственные постройки, площадь которых не превышает 50 кв. метров, и которые используются для ведения личного подсобного хозяйства, индивидуального жилищного строительства, дачного хозяйства, огородничества.

Суть заключается в том, что освобождение от налога положено по одному объекту из каждой категории имущества. То есть, это одна квартира, один жилой дом, один гараж, и далее по этому же принципу. Если у пенсионера один дом и один гараж, то по обоим этим направлениям он полностью освобождается от уплаты налога.

Если квартиры две и несколько машино-мест, то пенсионер выбирает одну квартиру и одно место, по которым он не будет уплачивать налог. По другой квартире и остальным машино-местам налоговая база будет исчисляться. То же самое касается и всех остальных категорий: пенсионер может выбрать из каждой категории только один объект. По остальным придется платить налог, в соответствии с местными подзаконными актами.

Предусматривается льгота только в том случае, если объект не используется налогоплательщиком в предпринимательских целях. Использование льготы предусматривает заявительный характер. Пенсионеру необходимо подать заявление установленной формы на получение льготы в территориальные налоговые органы.

Если пенсионер не уведомил налоговые органы о своем праве на получение льготы, ФНС, при получении соответствующей информации из других источников, получает основания на применение льготы в одностороннем порядке, ― без ведома налогоплательщика. В этом случае льгота применяется к объекту, в отношении которого исчисляется максимальная сумма налога. И такой механизм предусматривается в отношении всех категорий объектов налогообложения.

Какие налоговые льготы положены пенсионерам, а от каких налогов они освобождены

Пенсионер и предпенсионер — кто имеет право на льготы по налогам по возрасту

Налоговые льготы по возрасту раньше были связаны с фактом выхода на пенсию. Женщины имели право уйти на заслуженный отдых в 55 лет, мужчины — в 60 лет, и после этого получали ряд налоговых послаблений.

После пенсионной реформы возраст выхода на пенсию в России увеличится на 5 лет — до 60 лет для женщин и до 65 лет для мужчин. Но на большинство налоговых льгот, положенных сегодня пенсионерам по возрасту, имеют право и люди, которых называют предпенсионерами. Это женщины старше 55 лет и мужчины после 60 лет.

Официально статус пенсионера они еще получить не могут, но вот не платить часть налогов уже имеют право. Налоговый кодекс разрешает.

Статусы пенсионеров, которым положены льготы

По закону пользоваться налоговыми льготами могут все пенсионеры, независимо от того, на каком основании они получают пенсию. Это могут быть люди, получающие пенсию:

- по возрасту,

- по потере кормильца,

- по инвалидности, в том числе дети-инвалиды.

На федеральном уровне льготы по налогам для пенсионеров также предусмотрены, если они:

- награждены орденом Славы, имеют награды героев СССР и России,

- участвовали в Великой Отечественной войне или других боевых действиях,

- отслужили в армии не менее 20 лет.

На региональном уровне перечень пенсионеров, освобожденных от уплаты налоговых взносов, может быть шире. В этот список могут включать ветеранов труда, которые на федеральном уровне не получают никаких привилегий.

Кроме того, саму льготу могут расширить, например, по земельному налогу. По общему правилу пенсионеры освобождены от него не полностью, а могут не платить только за 6 соток. В некоторых регионах людей, достигших пенсионного возраста, совсем освобождают от уплаты государственной пошлины, независимо от площади участка. Узнать, какие льготы пенсионерам по налогам действуют в вашем регионе, вы можете на сайте ФНС.

От каких налогов освобождены пенсионеры

Налоговые послабления касаются и доходов, и имущества. Пенсионеры по всей стране не должны платить:

- НДФЛ из пенсии, назначенной государством;

- налог на имущество;

- земельный налог.

Каждый вид налогообложения нужно рассматривать отдельно, так как везде есть нюансы. Люди пенсионного возраста не освобождаются от платежей в бюджет полностью. Ниже мы остановимся подробно на каждом из них.

Платят ли пенсионеры НДФЛ

Налог на доходы физических лиц перестают удерживать, как только человек прекращает получать заработную плату, а его основным доходом становится назначенная государством пенсия. Но здесь важно понимать несколько моментов.

НДФЛ не вычитают только из пенсии.

Если же пенсионер продолжает работать и получает заработную плату, из этого дохода работодатель обязан удерживать и перечислять в бюджет 13 процентов, как и раньше.

Обязанность платить в бюджет часть других доходов сохраняется.

Речь идет о доходах от аренды квартиры и предоставления профессиональных услуг, например, репетиторства, услуг няни или работ по ремонту квартир.

Если человек в зрелом возрасте готов продолжать трудовую деятельность, у него еще есть силы и желание поработать на себя, государство не запрещает это делать. Но от полученных доходов в бюджет придется отдать 13 процентов. Чтобы снизить налоговое бремя, можно зарегистрироваться в статусе самозанятого и отдавать государству 4-6 процентов полученного дохода.

Платят ли пенсионеры налог на имущество

В отношении этого налога у людей пенсионного возраста самые широкие льготы. Женщины после 55 лет и мужчины после 60 лет освобождаются от его уплаты. Не нужно платить в бюджет за владение:

- комнатой;

- квартирой или ее частью;

- домом;

- гаражом;

- хозяйственной постройкой площадью до 50 квадратных метров.

Если у человека есть квартира, дом и гараж, платить не нужно ни за что, так как льгота распространяется на все виды недвижимого имущества. Но вот если у пенсионера 2 квартиры или 2 гаража, за что-то одно из каждой категории платить придется. За что? Решать вам.

Подайте в налоговую уведомление и укажите объект, на который вы хотите использовать льготу. Если этого не сделать, от уплаты пошлины налоговики все равно вас освободят, только объект выберут по своему усмотрению. Обычно льготным автоматически назначают объект с самой большой налоговой стоимостью.

Не платят пенсионеры и за владение помещением, которое используется для творческой деятельности, например, в качестве ателье, художественной мастерской, картинной галереи или фотостудии. Право на льготу утрачивается, если человек сдает это помещение в аренду и получает доход.

Должны ли пенсионеры платить земельный налог

С 2021 года пенсионеры по всей России освобождены от необходимости платить налог на землю. Это решение распространяется на все участки так называемого социального назначения, то есть используемые под индивидуальное жилое строительство, или дачные участки.

Но льгота работает только на площади 6 соток. Если ваш участок меньше, тогда платить в бюджет ничего не нужно. Если же больше — налог насчитывают на разницу между вашей площадью и шестью сотками. При площади земли в 8 соток платить пошлину придется за 2 сотки.

Платят ли пенсионеры транспортный налог

На федеральном уровне льгота по транспортному налогу не предусмотрена. Люди пенсионного возраста должны ежегодно перечислять в бюджет деньги за владение автомобилем наравне с другими собственниками.

Ставки определены налоговым кодексом и зависят от мощности двигателя. Если мощность небольшая, до 100 л. с., ставка минимальна — 2,5 рубля за силу. При мощности 100-150 л.с. ставка составит уже 3,5 рубля.

В регионах власти могут снижать налоговое бремя по транспортному налогу или освобождать некоторые категории людей от его уплаты. Но обычно в группу льготников попадают не все пенсионеры по возрасту, а только те, у кого есть инвалидность, статус ветерана или героя РФ. Также налоговые послабления могут быть сделаны для владельцев старых автомобилей. Узнать подробней, есть ли льгота для вас в вашем регионе, вы можете на сайте ФНС.

Как пенсионеру получить освобождение от уплаты налога на имущество

Налоговая льгота имеет заявительный характер, то есть для ее получения нужно обратиться в ФНС с заявлением. Не нужно делать это людям, которые уже пользуются льготами по другим налогам. Например, при введении льготных шести соток земли, пенсионерам, не оплачивающим имущественный налог, пересчитали и земельный.

Налоговики делают это, если в их базе есть документы, которые подтверждают ваше право на льготы.

Если вы только оформили пенсию, нужно подать документы, иначе льготу не рассчитают. Подтверждение вашего права — пенсионное удостоверение. Вместе с паспортом и заполненным заявлением по форме необходимо обратиться в местную налоговую, предварительно записавшись на прием. Если вы пользуетесь электронными сервисами для уплаты налогов и у вас есть личный кабинет на сайте ФНС, подать заявление можно там.

Установленных сроков для обращения не существует, вы можете сделать это в любое время. Но в ФНС просят не затягивать с заявлениями, чтобы налоговики успели рассчитать ваши имущественные налоги на новых основаниях к следующему календарному периоду. Рекомендованный срок подачи заявлений — до 1 мая, расчет налогов выполняется за прошлый календарный год.

Как быть, если налог на имущество пенсионеру продолжают начислять

Бывает так, что документы поданы, а платежка из налоговой приходит с прежними цифрами. Платить по ней не нужно. Необходимо написать в налоговую обращение о том, что вы имеете право на льготу, но в уведомлении она не была учтена.

Подать обращение можно на личном приеме или через электронный сервис ФНС. Заявление рассмотрят и, если выявят техническую ошибку, уведомление отправят с исправленными данными. Возможно, ошибки не было, а не хватило документов, подтверждающих ваше право на льготу. В этом случае с вами свяжется сотрудник ФНС и попросит предоставить недостающие бумаги.

Популярные вопросы

Рассмотрим вопросы, которые часто возникают по поводу уплаты налогов у людей, получающих пенсию.

Платят ли пенсионеры налог с продажи квартиры?

При продаже жилья пенсионеры не пользуются дополнительными льготами. Действует общее правило, закрепленное Налоговым кодексом. Если квартира находилась в собственности более трех лет, платить госпошлину не нужно, если меньше — оплачивайте 13 процентов от вырученных денег.

Здесь действует еще одно условие: чтобы не уплачивать налоговый сбор, жилье, которое продает пенсионер, должно быть единственным. Если квартир несколько, избежать уплаты налога не удастся.

Положен ли налоговый вычет за квартиру для пенсионеров?

Налоговый вычет за квартиру — это сумма, которую можно запросить и получить у государства, если вы покупаете квартиру. Претендовать на него могут только те люди, которые платят НДФЛ. Неработающие пенсионеры НДФЛ не платят и права на получение вычета не имеют, кроме тех, кто вышел на пенсию недавно.

Люди, которые только-только оформили пенсию, в течение года имеют право обратиться за налоговым вычетом за квартиру и подать документы сразу за три года, предшествующих пенсии. Это позволяет получить круглую сумму от государства — до 260 тысяч рублей.

Какие льготы положены работающим пенсионерам?

Люди пенсионного возраста, которые хотят продолжать трудиться, могут пользоваться полным перечнем указанных выше льгот. Они освобождаются от уплаты имущественного налога, земельного — на 6 соток, а из пенсии, назначенной государством, не вычитают НДФЛ.

Есть ли льготы для военных пенсионеров?

Военнослужащие с более чем 20-летним стажем, отнесены к льготной категории граждан. При этом человек не обязательно должен достичь пенсионного возраста, он получает право пользоваться налоговыми льготами по факту своего воинского стажа. Перечень же льгот прежний: государство снимает обязанность платить имущественный налог и земельный за 6 соток. Других налоговых льгот Налоговый кодекс не предусматривает, но они могут быть введены на региональном уровне.

Земельный налог

Земельный налог включается в группу местных налогов. Федеральное законодательство устанавливает перечень льгот, снижающих налоговую базу, либо полностью освобождающих субъектов от уплаты земельного налога.

Пенсионеры имеют право на получение такой льготы. Механизм ее предоставления заключается в уменьшении налоговой базы, исходя из уменьшения площади земельного участка на 600 кв. метров. Земельный налог физическими лицами рассчитывается от площади участка, поэтому, если общая площадь составляет, к примеру, 1000 кв. метров, то налоговая база будет исчисляться только на 400 кв. метров (4 сотки). Следовательно, здесь речь идет, скорее, не о полном освобождении, а лишь об уменьшении налоговой базы.

Полное освобождение полагается лишь в том случае, если налоговая база равна 0, ― если площадь участка равна или менее 600 кв. метров. Под эти поправки подпадают участки, находящиеся:

- В собственности налогоплательщика.

- В пожизненном наследуемом владении.

- В постоянном (бессрочном) пользовании.

Независимо от количества участков, которыми обладает или пользуется налогоплательщик, уменьшение налоговой базы применяется только к одному из них. Пенсионер самостоятельно направляет уведомление в налоговые органы, в котором отмечается один из участков, по которому будет применяться льгота.

Если уведомление не поступает, ФНС вправе получить такую информацию самостоятельно. При наличии в собственности пенсионера нескольких объектов, налоговые органы применяют льготу к тому, в отношении которого исчисляется максимальная сумма налога.

Правовое обоснование льгот пенсионерам на земельный и транспортный налог

Существование и размер льгот описаны в Налоговом кодексе РФ. Статьи 13 и 14 рассматривают вопрос о том, какие налоги являются федеральными, а какие – региональными. В отличие от налогообложения на имущество и доходы, которые признаются федеральными, транспортный сбор является региональным (согласно статье 14), а земельный – местным, что указано в статье 15. Следовательно, ставки налога и права на льготы устанавливаются разными органами власти:

- федеральными;

- региональными;

- местными.

Льготы пенсионерам

В связи с этим в каждой области страны есть свои категории льготников, которым полагаются свои, отличные от других льготы. Это положение регулируется статьями 387 НК, пункт 2, и 357 (часть 3). Следует помнить, что нельзя получать льготы на несколько объектов каждого вида – это запрещено согласно статье 407, пункту 3. Это значит, что если пенсионер является владельцем двух и более автомобилей, или 2 и более участков земли, местные власти частично или полностью снимут обязанность платить налог только на один из объектов каждой категории.

Заявляя о своих правах на льготу, пенсионер со своей стороны обязуется предоставить в налоговую не только свое заявление, но и подтверждение того, что основания для льготы действительно есть. Одними из таких подтверждений могут быть справка об инвалидности или пенсионное свидетельство.

Пенсионное удостоверение

Помимо этого, пенсионер должен являться законным владельцем автомобиля или участка, от уплаты налога на который он освобождается – об этом говорится в статье 407, пункт 6. Документ об этом также необходимо предоставить в ФНС. Если налогоплательщиком предоставляется неполный пакет документов, ФНС запрашивает их сама и не дает льготу, пока все документы не будут предоставлены.

Полный список налогов, уплачиваемых пенсионерами

Это основные налоги, которые обязаны платить пенсионеры наравне с другими гражданами. По каждому из региональных и местных налогов могут предусматриваться льготы. Где и какие именно действуют льготы, следует уточнять на местах. Вместе с этим, не исчерпывающий список обязательных налогов выглядит следующим образом:

- Подоходный налог ― на все источники дохода, прямо не указанные в ст. 217 НК РФ.

- Налог на имущество физических лиц.

- Транспортный налог.

- Земельный налог.

Помимо этих платежей предусматривается оплата за коммунальные услуги, которые принято называть налогами. Все же это не совсем правильная точка зрения: коммунальные услуги следует рассматривать отдельно от налогов.

Об авторе

Анатолий Дарчиев — высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Как оформить льготы по налогам?

Налоговые льготы предоставляются в заявительном порядке. Заявление можно подать лично, обратившись в ФНС, отправить по почте заказным письмом, направить удаленно через официальный сайт налоговой службы. Вместе с заявлением желательно предоставить пакет документов для подтверждения льготы. Обычно ФНС просит подать бумаги в установленный срок в зависимости от вида налога.

СКАЧАТЬ Единую форму по налоговым льготам для пенсионеров

Заявление подается в налоговую инспекцию по месту проживания налогоплательщика или месту расположения недвижимости.

| Вид налога | Какой пакет бумаг требуется собрать? | Срок подачи заявления |

| Налог на имущество |

| 1 мая, по выбору объекта налогообложения – до 1 ноября |

| Земельный налог |

| 1 ноября |

| Транспортный налог |

| 1 ноября |

Подача дополнительных документов в ФНС является не обязанностью, а правом гражданина. Если пенсионер не сможет предоставить бумаги, то налоговая будет проводить проверку самостоятельно.

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Анатолий Дарчиев

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга