Раздел 2. Льготы по земельному налогу

Раздел заполняется отдельно по каждому земельному участку, по которому заявляется льгота.

В поле «ИНН»

указывается ИНН организации, а в поле

«КПП»

— КПП по месту нахождения земельного участка, сведения по которому указываются в данном разделе.

В поле 6.1

указывается кадастровый номер земельного участка, в отношении которого заявлена льгота.

В поле 6.2

отражается период действия льготы согласно документу, подтверждающему право на нее.

В поле 6.3

выбирается код льготы по земельному налогу.

В поле 6.4

отражаются сведения о нормативном правовом акте (НПА) представительного органа муниципального образования по месту нахождения земельного участка, предусматривающем налоговую льготу:

- дата принятия НПА (поле 6.4.1

); - номер НПА, предусматривающего льготу (поле 6.4.2

).

Мнение эксперта

Королев Константин Георгиевич

Юрист-практик с 7-летним опытом. Специализация — уголовное право. Опыт более 3 лет в экспертизе документов.

В поле 6.4.3

указывается структурная единица документа, в соответствии с которым предоставляется льгота. Данное поле заполняется по аналогии с

полем 5.6.3

.

Поля 6.5.1 — 6.5.5

заполняются по аналогии с

полями 5.7.1 — 5.7.5

заявления.

Льготы по имущественным налогам, прописанные в НК РФ и решениях местных органов власти, не предоставляются автоматически. Как правило, чтобы их оформить, человек должен обратиться в налоговую. В материале разберем, как подать заявление на льготу по земельному налогу и в каких случаях это делать необязательно.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Какие льготы по налогу на имущество предоставляются пенсионерам?

Согласно статье 401 Налогового кодекса РФ, пенсионеры освобождаются от уплаты налога на имущество, имеющееся у них собственности. Действие данного нормативно-правового акта об освобождении от налоговых обязательств распространяется на следующие объекты недвижимости, находящиеся в собственности пенсионеров:

- Квартиры;

- Комнаты;

- Дома, относящиеся к категории жилых;

- Помещения и сооружения, предназначенные для профессиональной деятельности;

- Хозяйственные постройки, расположенные на землях, предназначенных для садово-огороднических работ. При этом площадь подобных объектов не должна превышать 50 квадратных метров;

- Гаражи;

- Машиноместа.

В случае если речь идёт об имуществе, кадастровая стоимость которого превышает 3 миллиона рублей, льготы не предоставляются. Пенсионеры также не освобождаются от налогов, если недвижимые объекты, находящиеся в их собственности, используются в предпринимательской деятельности.

Важно отметить, что льгота может быть применена в отношении только одного объекта, которым владеет пенсионер. Также стоит отметить, что представители уполномоченных органов, рассматривая вопрос об актуальности применения льготы, не учитывают количество оснований для ее применения.

Если заявитель не выбрал объект, в отношении которого будет оформляться налоговая льгота, это за него сделают сотрудники ФНС. В подобных ситуациях выбирается собственность с наибольшей стоимостью. Вся остальная недвижимость подлежит налогообложению в соответствии с общими правилами.

Пример и образец заполнения заявления о предоставлении льготы по земельному налогу

На снижение платежей по земельному налогу претендуют:

- граждане, перечисленные в п.5 ст.391 НК (инвалиды, пенсионеры и т.д.). Они вправе рассчитывать на вычет в размере кадастровой стоимости 600 кв. м. одного участка;

- представители коренных малочисленных народов. Эта категория полностью освобождается от налога в отношении некоторых участков (пп.7 п.1 ст.395 НК);

- иные категории физ. лиц, если льготы для них предусмотрены в местном законодательстве (п.2 ст.387 НК).

Формат заявления о предоставлении льготы по земельному налогу приведен в Приказе ФНС от 14.11.2017 № ММВ-7-21/[email protected] Там же есть инструкция по его заполнению. В одном бланке предусмотрены поля сразу для всех имущественных налогов для физ. лиц: на транспорт, имущество и землю.

Пример 1

- Сначала Алевтина Васильевна воспользовалась сервисом на сайте ФНС и узнала код нужной инспекции.

- На титульном листе заявления указала ИНН, свои паспортные данные и код ИФНС. Персональные данные заполняются так, как они оформлены в паспорте.

Важно!

Заполнение ИНН для физ. лиц не обязательно, если указаны персональные данные, и наоборот.

- В п.3 выбрала способ получения ответа на поданное заявление.

- Далее Алевтине Васильевне необходимо заполнить п.5 на отдельном листе.

- В п.5.1. она указала кадастровый номер своего участка, по которому хочет получить льготу.

- В п.5.3. заполнила данные справки, которую ей оформили в ПФР при назначении пенсии (с 2015 г. пенсионные удостоверение не выдаются).

- Наконец, указала количество страниц заявления и приложенных документов (1 копия справки). Пронумеровала страницы.

Итого, образец заявления об освобождении от уплаты земельного налога по рассмотренному примеру выглядит так:

Звонок по всей России бесплатный 8 800 350-94-43

Заполняем заявление

Общая информация:

- Форма документа утверждена Приказом ФНС России от 14.11.2017 №ММВ-7-21/[email protected]

- Заполнять бланк необходимо аккуратно, вписывая каждую букву или число в отдельную клетку.

- Вносить сведения можно от руки или на компьютере. При втором варианте важно помнить, что подпись налогоплательщика должна быть «живой».

- В бланке 4 листа, но для получения льготы по нужному нам налогу заполняется только титульный и лист, в котором заявлена указанная льгота. Пустые листы прикреплять к документу не требуется.

Лист 1 (титульный)

Эта часть документа должна содержать такие сведения:

- ИНН. Если физлицо не знает свой номер, то может воспользоваться сервисом на сайте налоговой по ссылке: https://service.nalog.ru/inn.do (смотрите нашу инструкцию как узнать ИНН через сайт ФНС). Если нет возможности узнать ИНН, можно оставить строку свободной, но придется заполнить дополнительные строчки в заявлении (о них речь пойдет позже).

- Код ФНС по месту нахождения недвижимости, по которой и запрашивается льгота. Его можно узнать вот здесь: https://service.nalog.ru/addrno.do.

- ФИО. Каждое слово необходимо писать в отдельной строке: 2.1 — фамилия, 2.2 — имя, 2.3 — отчество.

- Данные о дате и месте рождения (строки 2.5 и 2.5). Заполняются, если не была заполнена строка с ИНН.

- Данные о документе, удостоверяющем личность (раздел 2.6). Также заполняются, если не был вписан ИНН. При заполнении поля 2.6.1 (код вида документа) нужно выбрать код своего документа. Для паспорта гражданина РФ — это «21», паспорта СССР — «01», свидетельства о рождении — «02».

- Номер телефона. Его нужно вписывать в формате 8(900)0000000, без пробелов и тире.

- Способ получения ответа с результатом рассмотрения заявления. «1» — в налоговом органе, «2» — по почте.

- Число листов документа. Их должно быть как минимум 2 — «002».

- Количество листов-приложений к документу. Формат аналогичен пункту выше.

- Подтверждение достоверности внесенной информации. Здесь ставим «1», если физлицо сдает документы лично, в этом случае остальные данные, кроме подписи и даты, заполнять не нужно. Нужно внести цифру «2», если документы сдает доверенное лицо. В этом случае пишут его ФИО и реквизиты доверенности, дату. И доверенное лицо должно поставить свою подпись.

На этом мы закончили заполнять первый лист.

Лист 2

Это четвертый лист в бланке. Если пенсионер запрашивает льготу только по имущественному налогу, то заполнять нужно только этот лист, второй и третий — пропустить. Если нужно оформить льготу по другим налогам (транспортный, земельный), то вносят данные и в соответствующие листы.

Итак, для льготы по имущественному налогу лист заполняют, внося следующую информацию:

- Снова ИНН.

- Номер страницы. Если это второй лист заявления, то ставят «002».

- Фамилию и инициалы пенсионера.

- Данные об объекте недвижимости. Здесь указывают коды вида имущества, его номер (кадастровый, условный или инвентарный).

- Информацию о льготе. Срок предоставления, начало срока действия льготы, наименование документа, на основании которого наступила льгота (пенсионное удостоверение или иной документ — они перечислены в бланке). Далее вносят название органа, выдавшего документ, дату выдачи и срок его действия.

- Подпись пенсионера, дата заполнения документа.

Внимание! Можно также указать несколько объектов недвижимого имущества. На бланке выделены разделы для двух объектов. Если их больше, то можно просто взять дополнительный лист, указав при этом и его номер.

заявления о предоставлении льготы по земельному налогу

Заявление разрешается оформить двумя способами:

- на бумажном бланке от руки (обязательно черными чернилами);

- на компьютере.

Важно!

В обоих вариантах в заполненном документе не должно быть исправлений и корректировок. Двусторонняя печать также не допускается.

Бланк в формате PDF доступен для скачивания здесь. Заполняется в программе Adobe Reader. Также бланк можно сначала распечатать и внести все данные от руки.

Обратите внимание! При заполнении вручную:

— все текстовые поля заполняются только заглавными буквами, начиная с крайней левой клетки;

— во всех пустых ячейках обязательно нужно проставить прочерки.

Как подать заявление на льготу по земельному налогу

Земельный налог граждане не высчитывают самостоятельно. Они перечисляют платеж по готовому уведомлению, сформированному инспекцией. Соответственно, чтобы налог был рассчитан верно, необходимо рассказать налоговой о своем праве на льготу. Сделать это нужно в 2 случаях:

- гражданин впервые получил право на пересчет налога, и налоговики пока не знают об этом;

- в присланном уведомлении по каким-то причинам не учтена положенная льгота.

Важно!

Если в ФНС уже есть информация о том, что физ. лицо относится к льготной категории, дополнительном подавать заявление не нужно.

Конкретный срок для подачи заявления не установлен. Налоговая рекомендует делать это в январе-апреле года, следующего за отчетным. В этом случае уведомление будет сформировано уже с учетом пересчета. Так, если право на льготу возникло в 2021 г., заявить о нем в налоговую необходимо в первые месяцы 2021 г.

Пример 2

После повторного освидетельствования через год заявление необходимо будет написать еще раз.

Если в заявлении не указан ограниченный срок предоставления льготы, оно подается один раз. Каждый год заполнять его не нужно.

Пример 3

Подать заявление можно любым удобным способом:

- отнести лично в любую ИФНС, которая работает с физ. лицами. Например, по месту жительства или месту расположения участка;

- передать вместе с представителем по доверенности;

- отправить по почте;

- передать через уполномоченный МФЦ;

- заполнить онлайн в Личном кабинете (ЛК) на сайте.

Чтобы отправить заявление онлайн, нужно:

- Зайти в ЛК и выбрать раздел с жизненными ситуациями.

- Выбрать «Подать заявление». Предварительно необходимо здесь же в ЛК оформить электронную подпись, если ее нет.

- Выбрать из представленного перечня нужное основание.

- Указать нужный объект и отправить заявление.

Вне зависимости от выбранного способа подачи заявления подтверждающие документы прикладывать не обязательно. Налоговая сама все проверяет.

Форма по КНД состоит из нескольких листов, каждый из которых посвящен конкретному объекту имущества, находящегося у физического лица в собственности, и облагаемого налоговыми сборами. При передаче заявления в ИФНС заполнение всех страниц формы не требуется. Налогоплательщику следует внести данные только в нужные ему листы.

Подача бланка, который подтверждает право на получение льгот по налогам, является правом, а не обязанностью физлица.

Гражданин не обязан предоставлять в налоговую службу документы-основания, поскольку при необходимости инспекторы ИНФС самостоятельно запросят информацию о них в соответствующих органах, а затем проинформируют налогоплательщика о принятом решении.

Обратиться с формой по КНД физическое лицо может через личный кабинет ИФНС или лично.

формы по КНД 1150063

Заявление на льготу: правила оформления и адрес подачи

Документ имеет унифицированную, официально утвержденную форму, заполнить которую, имея перед глазами образец, совершенно нетрудно.

Главное условия – данные в него должны вноситься печатными буквами, разборчиво, с указанием всех прилагаемых документов и обязательной подписью заявителя.

После того, как оно будет оформлено надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии документа. С этого дня заявление уходит на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление на льготу по налогу необходимо передавать в ту налоговую территориальную инспекцию, к которой относится потенциальный льготник.

Общий порядок заполнения формы по КНД 1150063

В настоящее время существуют определенные особенности составления заявления, на основании которого граждане получают право на оформление льготы на имущественный, транспортный и земельный налоги.

Пример заполнения формы для получения льгот

На первой странице указываются данные налогового органа (код), ИНН и ФИО налогоплательщика, его дата и место рождения, паспортные и контактные данные, а также способ информирования о результатах рассмотрения, дата и подпись. В левом нижнем углу бланка прописываются сведения доверенного лица, если за налогоплательщика подает документ его представитель.

На второй странице формы заполняются сокращенные ФИО человека, от лица которого подается заявление. В графе налоговой льготы выбирается код.

Ниже подробно прописываются данные марки и государственного номера транспортного средства, а также срок предоставления льготы. Далее указывается основание на получение права на субсидию.

В примере выше этим документом служит справка об инвалидности. Но в вашем случае может быть задействован другой документ.

В следующей графе вносится информация об органе, выдавшем документ, его дате получения и периода действия, а также прописываются серия и номер.

На третьей странице заявления снова вносятся сокращенные ФИО налогоплательщика. В следующей графе указывается кадастровый номер земельного участка, срок действия льготы, а также данные документа, на основании которого она выдается. Информация заполняется аналогично сведениям со второго листа.

На четвертой странице прописываются сокращенные ФИО лица, получаемого льготу на налог на имущество. Чуть ниже выбирается вид и указывается номер объекта недвижимости. В обязательном порядке проставляется срок предоставления льготы, и вносятся данные документа, на основании которых налогоплательщик ее получает.

Кем должна заполняться форма по КНД?

Бланк на предоставление льгот на налоги в обязательном порядке, согласно налоговому законодательству, должны заполняться лицом, лично владеющим имуществом. Данные в форму заявления также могут быть внесены и его представителем, при наличии доверенности. Однако в этом случае доверенному лицу придется заполнять заявление от своего имени.

Состав формы по КНД

В состав заявления для получения налоговых льгот входят:

- титульный лист;

- памятка о льготе на налог;

- бланк о предоставлении льготы.

Каждая страница формы должна быть пронумерована с двух сторон в верхней части на специальном поле.

Правила оформления формы по КНД

Заявление на получение льготы на налог заполняется от руки или на компьютере. Если данные прописываются ручным способом, то в документ они должны быть внесены гелиевой ручкой черного цвета.

Мнение эксперта

Королев Константин Георгиевич

Юрист-практик с 7-летним опытом. Специализация — уголовное право. Опыт более 3 лет в экспертизе документов.

Бланк составляется в 1 экземпляре без помарок. Категорически запрещается использовать корректоры и другие средства для исправления ошибок. При внесении неправильной информации, заявление должно быть переписано заново.

Для каждого вида данных в бланке есть специальные поля с ячейками, в которые и должны быть вписаны соответствующие цифры, буквы и символы.

Заполнение титульного листа

В титульный лист вносится информация во все поля, за исключением тех, что о. Данные прописываются налогоплательщиком лично или его доверенным лицом.

В графе ИНН указывается код, присвоенный налоговым органом гражданину, который зарегистрирован в качестве ИП. Если человек является обычным физическим лицом, то в строке ИНН он должен указывать номер личного документа.

В пункте №1 прописывается код ИФНС, который выбран налогоплательщиком при заполнении формы. Налоговая служба присваивается в зависимости от регистрации или местоположения имущества.

В пункте №2 указываются личные данные налогоплательщика без сокращений, его сведения из паспорта и информация об органе, выдавшем документ.

Далее, в титульном листе заполняется контактная информация. При указании номера телефона нельзя вставлять пробелы, а во все оставшиеся ячейки должны быть внесены ровные прочерки.

В пункте №3 в графе с фразой «Заявление составлено на…» следует указать количество заполненных страниц документа. В следующей строке необходимо прописать общее число страниц, подлежащих копированию. Эти листы доказывают право физлица получать льготы на налоги, положенные ему на законных основаниях.

В пункте №4 уточняется достоверность всей заполненной выше информации. Для этого лицу, заполняющему документ, необходимо поставить текущую дату и подпись. Ниже в графе с реквизитами, следует прописать данные из паспорта, если заявление составляется представителем плательщика.

Подпись и дата на титульном листе не ставится, если документ заполняется в электронной форме и отправляется через личный кабинет налогоплательщика.

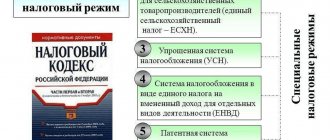

Порядок получения льгот по имущественным налогам для физлиц в 2021 году

Налог на имущество относится к муниципальному налогу. Это означает, что:

- Он устанавливается региональными властями и в каждом регионе он может отличатся.

- Муниципалитетные администрации имеют право назначать собственные ставки налогов и привилегии к ним в пределах федеральных норм.

- Все перечисления по данному налогу зачисляются в местный бюджет.

Учитывая перечисленное, большая часть привилегий по ИН физлицам назначается на региональном уровне. Льготники на Федеральном уровне отмечены в ст. 407 НК РФ. К ним относятся инвалиды, ветераны труда, пенсионеры, семьи, утратившие кормильца-военнослужащего и прочие категории лиц.

Ознакомиться с региональными привилегиями перечисленным лицам, можно в местном отделении ФНС либо на официальном сайте налоговой службы.

Запрос в местное отделение ФНС о применении привилегии по ИН направляется в соответствии с положением, изложенным в ст. 407 и ст. 361.1 НК РФ. Вторая статья регламентирует порядок назначения льгот на транспортный налог, однако в п. 3 данной статьи изложен порядок назначения привилегии по ИН, где указываются следующие основные положения:

- Регистрация запроса на назначение льготы по перечислению ИН осуществляется путем заполнения специального бланка (форма КНД 1150063), утвержденного ФНС РФ. Подача запроса в произвольном виде не допускается.

- При подаче запроса, можно по своей инициативе прикрепить к заполненной форме документы, удостоверяющие наличие основания на получение привилегии (копию пенсионного удостоверения, свидетельство об инвалидности и т. д.). Однако это не обязательное требование.

- Если подтверждающие документы не прикреплены, ИФНС затребует их в самостоятельном порядке в ПФР, Росреестре и прочих ведомствах. При этом, если нужная информация у названных ведомствах будет отсутствовать, подателю запроса будет отправлено извещение о необходимости предоставить документы лично.

- При наличии у заявителя нескольких объектов одного вида (к примеру, 2-х квартир, 2-х долей и т. п.), то в этом варианте назначается привилегия лишь на один объект, если другое не установлено местными законодательными нормами.

- При наличии множества однородных объектов ФНС назначает льготу по объекту, на который приходится максимальное снижение суммы налога к перечислению.

- При самостоятельном выборе нового объекта, подается специальный запрос, утвержденный приказом ФНС. При этом, такой запрос, в отличии от заявления, обязан быть направлен до 1 ноября текущего года, для назначения льготы в будущем налоговом периоде. На протяжении года можно направлять уточненное спец. уведомление для изменения выбора.

Для подачи заявления на льготу по ИН можно использовать следующие способы:

- Прибытие в местное отделение ФНС для заполнения бланка. При этом, с собой надо взять паспорт и желательно узнать свой ИНН, однако это не обязательно.

- Подача запроса в МФЦ, который имеет договорные отношения с местным ИФНС (обычно, данный центр расположен в том же районе, что и ФНС). В этом варианте, также надо предъявить свой паспорт или другой документ, удостоверяющий личность заявителя.

- Использовать онлайн-сервис, через «Личный кабинет налогоплательщика».

- Использовать портал Госуслуг.

- Отослать заявление и прикрепленные документы по почте заказным письмом с описью вложения. Документы должны быть заверены нотариально.

- Передать документы через доверенное лицо, обладающего доверенностью, заверенной нотариально.

Примечание. Заявление требуется направлять в ИФНС по адресу расположения имущества, на которое заявитель желает получить льготу.

Как правильно вносить информацию в листы с заявлением на предоставлении налоговой льготы?

Листы с данными о льготах на налог в обязательном порядке заполняются согласно информации об объекте владения и виду налога, который предполагает льготные условия налогообложения.

Если вы, как налогоплательщик, имеете право на получение нескольких видов льгот, то на каждую собственность должен быть составлен отдельный бланк.

В верхней части заявления вносятся фамилия и инициалы плательщика, а также его ИНН. В следующем пункте указывается информация об имуществе с помощью кодового шифра и полного наименования. Затем прописывается срок действия льготы и данные документа, являющегося основанием для ее получения. В конце страницы ставится дата и подпись.

Ответственность за не предоставление документов

Таким образом, обратиться с заполненным бланком на получение налоговой льготы на транспорт, землю или недвижимость физическое лицо и индивидуальный предприниматель вправе в ИФНС или через личный кабинет налогоплательщика. Получить данные о льготах он может на сайте налоговой службы России или через сервис, содержащий справочные сведения о ставках и льготах по налогам на имущество.

Утверждены форма заявления о предоставлении налоговых льгот по земельному и транспортному налогу и порядок его заполнения (Приказ ФНС РФ от 25.07.2019 N ММВ-7-21/[email protected], Письмо ФНС РФ от 07.11. 2019 N БС-4-21/[email protected]), применяемые с 2021 года.

Срок сдачи — не установлен. Рекомендуем представить заявление начиная с 01.01.2020 и не позднее 30 рабочих дней до срока уплаты налога (авансового платежа).

- Транспортный и земельный: прощание с декларациями, но не с налогами Сохранение, печать и отправка заявления

Какие объекты собственности подпадают под льготы

Налог может быть снижен на следующие категории имущества:

- дома, квартиры, комнаты,

- хозяйственные и надворные постройки,

- некоторые виды зданий и сооружений,

- гаражи и помещения (последние только при условии, что они используются для творческих нужд, т.е. ателье, мастерские и студии).

При этом не нужно забывать о том, что льгота может быть предоставлена только на один объект каждого вида недвижимости из указанных выше. К примеру, если гражданин имеет в собственности две квартиры и три гаража, то он сможет воспользоваться льготой по налогу на имущество только на одну квартиру и на один гараж, а за все остальные объекты недвижимости придется выплачивать налог в полном размере.