Зачем сравнивать доход по прибыли и по НДС?

Ответ очень простой — так делает налоговая, значит так надо делать и нам — бухгалтерам =)

Налоговики сравнивают декларации НДС и прибыли для того чтобы найти доходы, которые компания забыла обложить НДС.

В самом простом случае (если мы анализируем 1-й квартал отчетного периода и у нас нет сложностей в учете) для сверки нам достаточно внимательно посмотреть обе декларации и сверить строки 010 + 020 (Лист 02) в Прибыли и строку 010 (Раздел 3) в декларации по НДС.

И это сделать достаточно просто.

Сложности начинаются, если нам нужно сравнить показатели за 9 месяцев или за год. Прибыль посчитать легко — она указывается в декларациях нарастающим итогом. А вот с НДС уже проблема — отчетность квартальная, значит надо брать все декларации с начала года и суммировать их показатели.

А теперь добавим еще некоторую правду жизни:

- возвраты поставщикам (увеличивают базу НДС, а прибыли — нет)

- возвраты покупателей (уменьшают доход в прибыли, а в НДС — нет)

- необлагаемые НДС доходы

- разные периоды признания доходов при экспортных реализациях

Все это приводит к тому, что разобраться в расхождениях НДС и прибыли

— становится очень не простой задачей, требующей глубокого погружения в учет, составления дополнительных таблиц и дополнительных проверок.

Специалисты имеют очень большой опыт поиска разниц НДС и прибыли при помощи экселевских таблиц и «рабочих выходных», но нам надоело искать все руками. Мы использовали все наши знания и наработки и разработали специальный отчет, который позволяет автоматически проверить сходимости базы НДС и Прибыли

и учесть часто встречающиеся расхождения. И мы готовы поделиться нашими наработками.

Важно: помимо адекватных причин разниц между НДС и Прибылью мы часто находим учетные ошибки, искажающие налоговую базу. Наш отчет убирает все «разрешенные» расхождения и позволяет сосредоточиться на действительных ошибках.

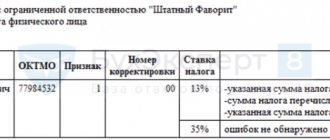

Нагрузка по НДФЛ

Вычисление налоговой нагрузки по НДФЛ определяется по формуле:

Налоговая нагрузка по НДФЛ = Исчисленный НДФЛ / Общая сумма доходов от этой деятельности * 100%.

Налоговая инспекция потребует объяснений, если полученное значение будет слишком низким. Для юридических лиц важным показателем здесь будет динамика выплат, ФСН обратит пристальное внимание на компанию, если:

- Суммы НДФЛ уменьшились относительно прошлых периодов более чем на 10% по итогам квартала или года.

- По размеру НДФЛ было выявлено, что на предприятии выплачиваются заработные платы ниже среднего уровня по региону.

- Также просматриваются суммы страховых взносов – не снизились ли они при том же самом количестве сотрудников.

Концепция отчета сравнения показателей НДС и Налога на прибыль

- При анализе мы сравниваем данные регламентированных отчетов. Причем, в отчет попадают максимально поздние корректировочные декларации

- Для вычисления разрешенных разниц используются учетные данные программы

- Показатели считаются в полных рублях

- «Разрешенные разницы» разбиты на две группы:

- Переходящие разницы (разницы в моменте признания дохода)

- Неизменные разницы

равна нулю.

Примеры использования отчета

Видео-обзор разработки

Рассмотрим работу отчета на примере одного года работы организации

1-й квартал

В 1-м квартале мы видим следующую ситуацию:

- для анализа используются корректировочные декларации (к/1)

- в этом квартале была подтверждена ставка НДС 0% на сумму 10 878 485 рублей (для цели налога на прибыль эти реализации учлись в предыдущих кварталах)

- у реализаций на сумму 3 730 529 рублей еще не подтверждена ставка 0%

Итог: ошибочных разниц нет, все разницы — «разрешенные»

2-й квартал

В этом квартале видим аналогичную ситуацию с разницами, но показатели уже считаются как квартальные, так и нарастающим итогом — для облегчения сверки. Обращаем внимание, что серым цветом выделяются показатели, которые получаются расчетным путем (в декларациях вы данные цифры не найдете).

3-й квартал

В 3-м квартале мы видим разницу в 33 700 рублей. Если проанализировать все данные, то можно найти причину возникновения разницы — наличие внереализационного дохода, не облагаемого НДС.

Настройка прочих доходов, не облагаемых НДС

В отчете сверки НДС и Прибыли есть специальная настройка, позволяющая указать перечень внереализационных расходов, которые не должны облагаться НДС и которые необходимо включить в «разрешенные» разницы.

Если статья прочих доходов добавлена в этот список, то у нее заполняется реквизит «Не облагается НДС» (его можно установить и в самом справочнике).

Это позволяет построить ОСВ по 91-му счету с группировкой по облагаемости НДС. По умолчанию этот перечень заполнен однозначно «разрешенными» разницами. Пользователь может самостоятельно дополнить перечень. В данном случае мы добавим в исключения статью «Страховое возмещение (ОСАГО)»

В итоге мы получим отчет, в котором нет неразрешенных разниц

4-й квартал

В 4-м квартале мы видим, что учтен целый комплекс «разрешенных» разниц:

- неподтвержденный экспорт 0%

- возвраты товаров поставщику

- возвраты товаров от покупателей

- внереализационные доходы, не облагаемые НДС

И все равно мы получаем неразрешенную разницу. В данном случае она означает наличие учетной ошибки в декларации по НДС или Прибыли. Для выявления ошибки необходимо провести дополнительный анализ данных (за рамками данного отчета). Но наша первичная рекомендация — актуализировать закрытие месяцев, формирование книги продаж и перезаполнить налоговые декларации.

Стоимость разработки — 6 000 руб.

Год бесплатной поддержки (если обновится конфигурация или изменится форма, то мы все поправим)

Год дополнительной поддержки стоит — 3 000 руб.

Прочая информация: Отчет тестировалась на версиях: 1С:Бухгалтерия предприятия 3.0.53 и выше

При необходимости мы можем оказать платные консультации по выявлению разниц между налогом на прибыль и НДС.

В случае необходимости учета индивидуальных нюансов и доработки для работы в измененных конфигурациях работа оплачивается по часам.

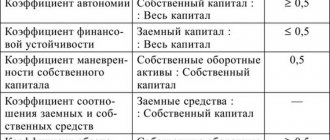

Что такое налоговая нагрузка

Этот термин обозначает долю выручки, уплаченную предприятием в бюджет. Зачастую по значению данного коэффициента налоговая инспекция понимает, достаточно ли честно ведется бизнес. ФНС рассчитывает средние значения нагрузки по каждому виду деятельности и публикует таблицы с коэффициентами.

Также значение налоговой нагрузки используют банки, когда принимают решение о выдаче кредита или обслуживании компании. Если размер выплат в бюджет от общего оборота по счету меньше, чем установленный законом, то бизнес считается недобросовестным.

Безопасные значения налоговой нагрузки в 2021 году

Данные значения меняются каждый год и публикуются ФНС в соответствии с данными статистической отчетности. Ниже представлена таблица с коэффициентами, которыми руководствуются налоговики в 2020 году.

| Вид экономической деятельности (согласно ОКВЭД-2) | 2019 год | |

| Налоговая нагрузка, % | Справочно: фискальная нагрузка по СВ, % | |

| ВСЕГО | 11,2 | 3,5 |

| Сельское, лесное хозяйство, охота, рыболовство, рыбоводство – всего | 4,5 | 5,2 |

| растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях | 3,4 | 4,8 |

| лесоводство и лесозаготовки | 8,7 | 7,6 |

| рыболовство, рыбоводство | 10,1 | 6,0 |

| Добыча полезных ископаемых — всего | 41,4 | 1,7 |

| добыча топливно-энергетических полезных ископаемых — всего | 50,9 | 1,1 |

| добыча полезных ископаемых, кроме топливно-энергетических | 11,4 | 3,6 |

| Обрабатывающие производства – всего | 7,6 | 2,1 |

| производство пищевых продуктов, напитков, табачных изделий | 20,9 | 2,1 |

| производство текстильных изделий, одежды | 8,0 | 4,3 |

| производство кожи и изделий из кожи | 10,0 | 5,3 |

| обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения | 1,6 | 3,6 |

| производство бумаги и бумажных изделий | 4,8 | 1,9 |

| деятельность полиграфическая и копирование носителей информации | 8,9 | 3,8 |

| производство кокса и нефтепродуктов | 4,2 | 0,2 |

| производство химических веществ и химических продуктов | 3,0 | 2,3 |

| производство лекарственных средств и материалов, применяемых в медицинских целях | 6,9 | 3,1 |

| производство резиновых и пластмассовых изделий | 6,9 | 2,8 |

| производство прочей неметаллической минеральной продукции | 9,3 | 3,4 |

| производство металлургическое и производство готовых металлических изделий, кроме машин и оборудования | 4,0 | 2,1 |

| производство машин и оборудования, не включенные в другие группировки | 9,9 | 4,4 |

| производство компьютеров, электронных и оптических изделий | 11,7 | 5,1 |

| производство электрического оборудования | 7,5 | 3,3 |

| производство прочих транспортных средств и оборудования | 6,5 | 4,7 |

| производство автотранспортных средств, прицепов и полуприцепов | 5,8 | 1,5 |

| Обеспечение электрической энергией, газом и паром; кондиционирование воздуха — всего | 7,1 | 2,4 |

| производство, передача и распределение электроэнергии | 8,3 | 2,1 |

| производство и распределение газообразного топлива | 1,3 | 1,7 |

| производство, передача и распределение пара и горячей воды; кондиционирование воздуха | 7,1 | 10,0 |

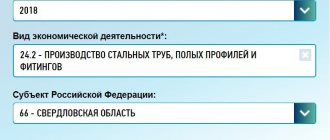

Если предприятие занимается несколькими видами деятельности, то нужно ориентироваться на значения налоговой нагрузки для того, который указан основным. В случае, когда компания перешла на работу в другой отрасли, необходимо своевременно вносить данные об этом в ЕГРЮЛ. Если деятельность предприятия не попадает ни под один из видов, указанных в списке выше, то нужно искать значения для ближайшего по своей отрасли.

Обновления

Мы предоставляем новые версии разработки в течение года после покупки бесплатно.

Год дополнительной поддержки — 3 000 рублей. Внимание, мы не гарантируем работоспособность разработки у которой не оплачен период дополнительной поддержки.

Актуальную версию разработки можно получить, написав нам на почту Менеджеры проверят наличие у вас доступа к поддержке отправят новую версию или отправят счет.

Версия 1.2

- интерфейсные исправления

Версия 1.3

- отчет подготовлен для работы в облачных версиях

- исправлены ошибки формирования отчета у пользователей с ограниченными правами

Версия 1.4

- В разрешенные разницы добавлены новые показатели: Неподтвержденная реализация 0% (в случае доначисления НДС)

- Реализация по 90.01.1 без НДС

- Реализация по 90.02.2 ЕНВД и Патент

- учтен механизм закрытия года при анализе 90 и 91 счетов

- исправлено определение разниц в возвратах поставщикам и от покупателей

Версия 1.5

- Учтены корректировки реализаций (в сторону уменьшения)

- Учтены корректировки реализаций в сторону уменьшения по реализациям прошлых лет

Версия 1.6

- Добавлен контроль расхождений выручки и прочих доходов по данным учета (90.01 и 91.01) и по данным декларации по прибыли

Версия 1.7

- В анализе 2021 года показывается ставка НДС 20%

- Исправлен показатель «Подтвержденная реализация на экспорт» (Раздел 4 строка 020) в отчетах 2021 года

- Не контролируется разница в 1 рубль между ОСВ и Декларацией по прибыли

Версия 1.8

- Мы добавили в анализ сходимости учетных и отчетных данных данные выручки по прочим операциям (Приложение №3 к Листу 02) — это обычно реализация ОС или НМА

- Добавили возможность открывать регламентированные отчеты по гиперссылке (в один клик можно открыть все, что нужно для сверки)

- Добавили расшифровку графы «Разница» — основные причины и необходимые действия

Версия 1.9

- В этом релизе добавлена проверка расхождений по операциям безвозмездной передачи

Версия 1.10

- Добавлен новый показатель «Отгрузка без перехода права собственности»

- Исправлены выявленные ошибки

Версия 1.11

- Добавили новый показатель «Реализация отгруженных товаров» (фактический переход права собственности)

- Доработали показатель 040 раздела 4 декларации по НДС. Теперь суммируются все строки этой графы

Версия 1.12

Мы решили сделать разработку еще удобнее и перенесли функционал в Расширение. Это позволит:

- более удобно открывать разработку

- более удобно настраивать статьи прочих доходов и расходов

- улучшить проверку совместимости разработки с будущими версиями 1С:Бухгалтерии

Но мы не забыли и о развитии функционала:

- показываем показатели различий только если есть что показать

- упростили настройку статьи прочих доходов из расходов (флаг «Не облагается НДС»)

- добавили справку для показателя «Реализация по ставке 0%» (для открытия надо нажать знак «?»)

Версия 1.13

- Расширение адаптировано к версии 1С: Бухгалтерии 3.0.75

Версия 1.14

Расширение адаптировано к новой форме регламентированного отчета по Прибыли с 4-го квартала 2021 года (1С:Бухгалтерия 3.0.75)

Версия 1.15

- добавлен анализ возврата поставщику (если он внесен на основании корректировочной счет-фактуры)

- исправлены выявленные ошибки

Версия 1.16

- долгожданная расшифровка показателей расхождений

- прочий доход «Возврат товаров, реализованных в предыдущем налоговом периоде» добавлен в исключения по умолчанию

Версия 1.17

- Исправлено мелкое неудобство добавление прочего дохода

- Улучшено определение нужной декларации при наличии обособленных подразделений

Версия 1.19

В этой версии мы актуализировали формы деклараций, исправили несколько важный мелочей и сделали работу с отчетом еще удобнее:

1. Отчет актуализирован под формы деклараций по Прибыли и НДС от 4 квартала 2021 года, улучшена диагностика ошибок заполнения из-за обновления форм отчетностей 2. Исправили проверку сумм в декларации по Прибыли и в учетных данных для сложных операций 3. Выделили в анализе строку «Выручка от реализации прочего имущества» 4. Упростили работу с установкой флага «Не облагается НДС» у прочего дохода. После установки флага теперь не надо переоткрывать анализ расхождений, новые настройки примутся автоматически. 5. Добавили возможность быстро открыть ОСВ по 91.01 из формы настроек отчета

Как дать пояснения при расхождении налоговой базы по прибыли и НДС

Андрей Снаговский

28 декабря 2021 397

0

Бухгалтерия и кадры

Сдача отчётности в контролирующие органы — дело, безусловно, ответственное и требует тщательных предварительных проверок. Поэтому проверка соответствия показателей в первичных документах и отчётных декларациях является важной задачей. Однако даже самая доскональная проверка не гарантирует того, что у инспекции не появятся вопросы к налогоплательщику и та не потребует соответствующих пояснений. Например, ИФНС может запросить пояснения по расхождению между налоговой базой по прибыли и НДС.

О существовании расхождения налогоплательщики узнают уже после получения требований от налоговиков. Согласно п. 3 ст. 88 НК РФ, ответ нужно дать в течение пяти дней, в противном случае налогоплательщику грозит штраф в размере 5 тысяч рублей. Если в течение года не ответить на требования инспекции повторно, штраф будет уже 20 тысяч рублей.

Рассмотрим наиболее распространённые примеры таких ситуаций и расскажем, как отвечать на требования налоговой.

Организация получает проценты по денежному займу

На налоговую базу по НДС это не влияет, но сам факт получения в период начисления процентов отражается в декларации по НДС. При этом в налоговой базе по прибыли полученные от процентов суммы возникают в последний день каждого месяца.

Что отвечать в пояснении.

Сообщите, что в декларации ошибки нет. Поскольку внереализационный доход был отражён в прибыли (строка 100 приложения 1 к листу 02), возникли расхождения. В налоговую базу по НДС сумма от процентов не попала в соответствии с п. 3 ст. 149 и п. 1 ст. 146 НК РФ.

В качестве подтверждающих документов используйте выписки по счетам 90.01 «Выручка» и 91.01 «Прочие доходы».

Реализация товаров, работ и услуг, освобождённых от налогообложения

Допустим, организация занимается торговлей медицинскими товарами, часть из которых не облагается НДС. Их реализация не влияет на налоговую базу, но при этом она отражается в декларации по НДС. В декларации по налогу на прибыль операции по продаже таких товаров отражаются после того, когда право собственности переходит от продавца к покупателю.

Что отвечать в пояснении.

В декларации ошибки нет. Необходимо уточнить, что компания реализовала медицинские изделия на конкретную сумму (в пояснении нужно указать её размер), которые не облагаются налогом на добавленную стоимость и отражаются в разделе 7 декларации по НДС. Доход от реализации этих товаров, согласно п. 3 ст. 271 НК РФ, был отражён в декларации по налогу на прибыль (строки 010, 011, 012 приложения к листу 02) после перехода права собственности на товары к покупателю.

Для подтверждения можно использовать договор купли-продажи и регистрационные удостоверения медизделий.

Экспортные операции

Бухгалтер отражает экспортные операции в декларации по НДС в том периоде, в котором собран весь пакет документов, необходимых для подтверждения этих операций. В отчётности по прибыли налоговая база появляется в момент, когда права собственности переходят от продавца к покупателю.

Что отвечать в пояснении.

Сообщите, что компания продала товары на экспорт в определённый период на конкретную сумму (период реализации и сумму выручки нужно будет указать). В соответствии с п. 3 ст. 271 НК РФ, операции по экспорту товара были отражены в декларации по налогу на прибыль (строки 010, 011, 012 приложения к листу 02) после перехода права собственности к покупателю. Согласно п. 9 ст. 167 НК РФ, в декларации по НДС данная операция была отражена после того, как был собран полный пакет документов (здесь вам нужно будет уточнить дату сбора пакета документов).

Для подтверждения используются договор купли-продажи со спецификациями, а также товарно-транспортная накладная или акт приёма-передачи.

Организация получает дивиденды и проценты по депозитам

При определении базы для исчисления налога на добавленную стоимость дивиденды не участвуют. Кроме того, они не отражаются в декларации по НДС. Сведения о дивидендах налогоплательщик отражает в декларации по налогу после получения денег.

Что отвечать в пояснении. Сообщите о том, что ваша компания получила дивиденды (укажите при этом дату получения и размер суммы дивидендов), и сведения об этом были отражены в декларации по НДС (строка 100 приложения 1 к листу 02) в соответствии с п. 8 ст. 250, п. 1 ст. 271 НК РФ. Уточните, что на основании п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ дивиденды в расчёте налоговой базы по НДС не участвуют и в декларации не отражаются.

В качестве подтверждающих документов используйте решение о выплате дивидендов, платёжные поручения или кассовые документы на выплату дивидендов.

Возникла положительная разница в курсе

Допустим, организация заключила с зарубежным партнёром договор о поставке с частичной оплатой. Сумма НДС была начислена с валютного аванса по курсу Центрального Банка России на дату отгрузки товара. Когда поступил последующий платёж, возникла положительная курсовая разница.

В декларации по налогу на добавленную стоимость положительная курсовая разница не исчисляется и не отражается. Но в момент переоценки обязательств она учитывается, когда формируется налоговая база по прибыли.

Что отвечать в пояснении.

Сообщите, что в декларации нет ошибок. Уточните, что компания заключила договор поставки товара зарубежному партнёру с частичной оплатой. С валютного аванса по курсу ЦБ РФ, который действовал на момент отгрузки, была начислена сумма налога на добавленную стоимость. В соответствии с п. 8 ст. 271 и п. 10 ст. 272 НК РФ, положительная курсовая разница, которая возникла при поступлении последующей оплаты, была включена во внереализационные доходы по налогу на прибыль, а также отражена в декларации (строка 100 приложения 1 к листу 2). Различие между налоговой базой по налогу на прибыль и по НДС возникло, поскольку суммы курсовых разниц в декларации по НДС не отражаются.

Для подтверждения используйте выписки:

- по счёту 62 по субсчётам «Расчёты по авансам полученным» и «Расчёты по отгружённым товарам»;

- по счёту 91.1 «Прочие доходы».

Безвозмездная передача товаров, работ, услуг или имущественных прав

Если компания безвозмездно передаёт товары или оказывает услуги, налоговая база по НДС возникает после совершения этих действий. Поскольку налоговой базы по прибыли при этом не было, налогоплательщик не отражает её в декларации.

Что отвечать в пояснении.

Сообщите, что в декларации нет ошибок. Уточните, что ваша компания безвозмездно передала товары третьим лицам (укажите дату передачи и размер стоимости товаров). Согласно пп.1 п. 1 ст. 146 НК РФ, эта операция была отражена в декларации по НДС в соответствующей строке раздела 3 (010, 020 или 030 — в зависимости от налоговой ставки) за соответствующий период. Налоговая база по прибыли при этом не возникла, поэтому не была отражена в декларации (ст. 249 и ст. 250 НК РФ).

В качестве подтверждающих документов используйте выписку по счёту 91.02 «Прочие расходы», а также договор, согласно которому одна сторона обязана предоставить другой стороне что-либо без получения платы или другого встречного предоставления.

Безвозмездное получение товаров, работ или услуг

Налоговая база по НДС не возникает, если компания безвозмездно получает от контрагента товары, и поэтому не отражается налогоплательщиком в декларации. В декларации по налогу на прибыль доход возникает после того, как компания получает товары.

Что отвечать в пояснении.

Сообщите, что в декларации нет ошибок. Уточните, что ваша компания безвозмездно получила товары (необходимо указать период получения и размер общей стоимости товаров), поэтому данная операция была отражена в декларации по прибыли (строки 100, 103 приложения 1 к листу 02) в соответствии с п. 8 ст. 250 и пп. 1 п. 4 ст. 271 НК РФ. Поскольку налоговая база по НДС не возникла, в декларации она отражена не была.

Для подтверждения используйте выписку по счёту 98.2 «Безвозмездные поступления».

Выполнение строительно-монтажных работ для собственных нужд

Допустим, компания строит для себя склад. Согласно пп. 3 п. 1 ст. 146 НК РФ, доход в этом случае возникает, когда формируется налоговая база по НДС. Он отражается в декларации по итогам каждого квартала. При этом доход не попадает в базу по налогу на прибыль и в декларации не отражается.

Что отвечать в пояснении.

Сообщите, что в декларации ошибки отсутствуют. Уточните, что ваша компания занимается строительно-монтажными работами в целях собственного потребления (здесь укажите, в каком периоде происходили работы). Исходя из пп. 3 п. 1 ст. 146 НК РФ, операции по строительству были отражены в декларации по НДС (строка 060 раздела 3) по итогам каждого квартала. Поскольку налоговая база по прибыли при этом не возникла, в декларации по прибыли она не отражалась.

В качестве подтверждающих документов используйте выписку по счетам:

- 01 «Основные средства»;

- 08.03 «Строительство объектов основных средств».

По результатам инвентаризации были оприходованы излишки

Выявленные излишки в налоговую базу по НДС не включаются. В декларации налогоплательщик их не отражает. В декларации по налогу на прибыль выявленные излишки возникают в момент завершения инвентаризации.

Что отвечать в пояснении.

Сообщите, что в декларации ошибки отсутствуют. Излишки товарно-материальных ценностей, которые были выявлены по результатам инвентаризации, были включены во внереализационные доходы (п. 20 ст. 250 НК РФ) и отражены в декларации по налогу на прибыль (строка 104 приложения 1 к листу 02). Исходя из п. 1 ст. 146 НК РФ, на момент оприходования излишков объекта налогообложения НДС не возникало.

Для подтверждения используйте акт инвентаризационной комиссии и выписку по счёту 91 «Прочие доходы и расходы».

Списание кредиторской задолженности по истечении срока исковой давности

Если компания списала задолженность перед контрагентом по истечении срока исковой давности, сумма списания не требует восстановления в декларации по налогу на добавленную стоимость. Также она не попадает в налоговую базу, однако её необходимо включить во внереализационные доходы по налогу на прибыль.

Что отвечать в пояснении.

Сообщите, что в декларации ошибок нет. Расхождения возникли из-за внереализационного дохода в виде суммы просроченной кредиторской задолженности, списанной в связи с истечением срока исковой давности. Данный доход был отражён в декларации по налогу на прибыль (строка 100 приложения 1 к листу 02). В соответствии с п. 3 ст. 149 и п. 1 ст. 146 НК РФ данная сумма вошла в налоговую базу по НДС.

В качестве подтверждающих документов используйте выписки по следующим счетам

- 90.01 «Выручка»

- 91.01 «Прочие доходы».

Реализация плательщиком НДС вторсырья

Допустим, реализовала в адрес чермет. Обе организации являются плательщиками НДС. Поскольку «Строитель» будет пользоваться металлолом в деятельности, которая облагается НДС, то начислять налог должна именно эта компания — в качестве налогового агента.

выставит счёт-фактуру в адрес с пометкой «НДС исчисляется налоговым агентом». Покупатель металлолома должен отразить в декларации все операции, которые связаны с начислением и вычетами НДС в момент отгрузки товара. В налоговую базу по НДС у продавца эта операция входит. Однако он обязан отразить её в декларации по налогу на прибыль.

Что отвечать в пояснении.

Сообщите, что вашей компанией было реализовано вторсырьё по счёту-фактуре с пометкой «НДС исчисляется налоговым агентом». Данная операция не отражается в декларации по НДС и, согласно п. 8 ст. 161 НК РФ, не участвует в расчёте налоговой базы. На основании п. 3 ст. 271 НК РФ, реализация металлолома отражена в декларации по налогу на прибыль (строки 010, 011, 012, 014 приложения 1 к листу 2).

В качестве подтверждающего документа используйте счёт-фактуру с пометкой «НДС исчисляется налоговым агентом».

Важно:

существуют исключения, при которых НДС исчисляет продавец, а не покупатель. Это происходит, если:

- в договоре и первичных документах проставлена о;

- у продавца больше нет права применять УСН или ЕНВД;

- продавец больше не освобождён от НДС;

- плательщик НДС продал товар физлицу без статуса ИП;

- вторсырьё реализовано плательщиком НДС на экспорт.

Возврат товаров

Представим, что компания обнаруживает в приобретённом товаре брак. В этом случае она передаёт продавцу акт о недостатках товара, а также товарную накладную на возврат. При этом продавец выставляет счёт-фактуру на уменьшение и регистрирует этот документ в книге покупок.

Налоговая база в декларации по НДС отражается покупателем через регистрацию записи в книге продаж. Поскольку деньги, возвращённые за бракованный товар, не являются доходом, в декларацию по налогу на прибыль операция не попадает.

Что отвечать в пояснении.

Сообщите, что в декларации ошибки отсутствуют. Компания приобрела товар, который оказался бракованным, и вернула его поставщику. Денежные средства, возвращённые поставщиком, не включаются в доход. Стоимость товара, который подлежит возврату, в расходах не учитывается. При этом на неё был начислен налог на добавленную стоимость.

Расхождения возникли в связи с тем, что дохода для исчисления налога на прибыль не возникло, а НДС был начислен по строкам 010 (020) и по графам 3 и 5 раздела 3 декларации по налогу на добавленную стоимость. После возврата товара договор между компанией и поставщиком был расторгнут, а новый договор не заключён.

Для подтверждения используйте акт о недостатках товара, товарную накладную на возврат и корректировочный счёт-фактуру.

Важно:

если товар возвращён поставщику по инициативе компании, при расчёте налога на прибыль у неё возникает налогооблагаемый доход, из которого можно вычесть стоимость возвращённого товара. С выручки от возврата начисляется налог на добавленную стоимость. Возврат осуществляется по ценам поставщика, поэтому для расчёта налога на прибыль и начисления НДС выручка будет одинакова.

Перечисление штрафа, неустойки или пени от покупателя

Если поставляемые по договору товары облагаются НДС, то при нарушении обязательств покупателем поставщик получает от него неустойку, штраф или пени. Деньги, полученные компанией от контрагента за нарушение условий договора, не связаны с оплатой товара, поэтому не облагаются НДС. Выплата неустойки не отражается в декларации по налогу на добавленную стоимость, однако полученная сумма входит в налоговую базу для исчисления налога на прибыль и отражается в декларации по этому налогу.

Что отвечать в пояснении.

Сообщите, что в декларации ошибки нет. На основании п. 3 ст. 250 и пп. 4 п. 1 ст. 271 НК РФ сумма неустойки, полученная компанией от контрагента за нарушение условий договора, была учтена в составе внереализационных доходов и отражена в декларации по налогу на прибыль (строка 100 приложения 1 к листу 02. Согласно разъяснениям Минфина в письме от 4 марта 2013 года № 03-07-15/6333, эта операция не подлежит налогообложению НДС.

В качестве подтверждающих документов используйте договор поставки с расчётом неустойки и выписку по счёту 91.01 «Прочие доходы».

Восстановление ранее созданного резерва

Допустим, что у компании сумма резерва по сомнительным долгам на конец отчётного периода вышла меньше, чем сумма остатка резерва. Разница в этом случае включается в состав внереализационных доходов и отражается в декларации по налогу на прибыль (строка 100 приложения 1 к листу 2). Восстановление ранее созданного резерва не включается в налоговую базу НДС и не отражается в декларации.

Что отвечать в пояснении. Сообщите, что в декларации ошибки отсутствуют. Сумма резерва, который был исчислен на дату сдачи отчётности, меньше суммы остатка резерва из предыдущего отчётного периода. На основании п. 7 ст. 250 и пп. 5 п. 4 ст. 271 НК РФ, разница включена в состав внереализационных доходов по строке 100 приложения 1 к листу 02 декларации по налогу на прибыль. Восстановление ранее созданного резерва не включается в налоговую базу НДС и не отражается в декларации.

Для подтверждения используете выписку по счёту 91 «Прочие доходы и расходы».

Андрей Снаговский

28 декабря 2021 397

0

Статья была полезна?

100% читателей считают статью полезной

Спасибо за отзыв!

Комментарии для сайта

Cackle

Продукты по направлению

1С-ЭДО

—> Сервис для организации документооборота с Вашими контрагентами из программы 1С

Астрал.ЭДО

—> Новый онлайн-сервис для организации электронного документооборота с контрагентами