Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности. Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

Зачем нужна справка

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит о, то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость. Аналогичный запрос может получить и ваша компания. В таком случае придется подготовить ответный образец: справка о системе налогообложения.

Для чего может потребоваться справка о примиряемой системе налогообложения

Справка о применяемой системе налогообложения требуется для подтверждения права компании работать с НДС или без начисления этого налога. Она позволяет другим организациям убедиться, смогут ли они принять НДС к вычету после оплаты товаров и услуг.

Стоит отметить, что налоговое законодательство не содержит определенных требований к данной справке и в целом не закрепляет за налогоплательщиком обязанности предъявлять ее по чьему-либо запросу.

Уполномоченные инстанции (например, прокуратура или внебюджетные фонды) при необходимости могут получить подобные сведения непосредственно в Налоговой инспекции.

Если вы хотите узнать, как в 2021 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Как подготовить

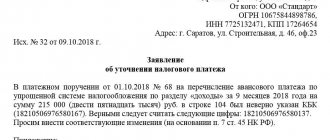

Налогоплательщики, перешедшие на упрощенные режимы налогообложения, подтверждают свой статус официальным уведомлением из ФНС либо предоставляют специальную форму № 26.2-7. Следовательно, «упрощенцам» достаточно направить в адрес делового партнера копию уведомления ФНС о переходе на льготный режим. Либо запросить в инспекции специальное информационное письмо.

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Образец акта выполненных работ без ндс — все о налогах

Я являюсь ИП и не являюсь плательщиком НДС. Работаю по УСН. Но заказчик требует с меня официальное письмо ФНС, что я освобожден от уплаты НДС. Дело в том, что в ФНС это письмо делают долго.

Можно как-то обойтись без него для заключения договора? По большому счету заключить договор можно и без такого подтверждения. Просто, видимо, Ваш заказчик хочет достоверно понимать условия о формировании цены договора.

На самом деле, достаточно прописать все непосредственно в договоре.

Причины желания проверить контрагента понятны: например, некорректное изложение условия о цене договора может привести заказчика к лишним тратам на сумму НДС.

Когда Вы уведомляли ФНС о применении УСН, Вам должны были выдать письмо, подтверждающее, что Вы уведомили о применении УСН. Имеется ли у Вас такое? Если нет, то, конечно, надо запросить его в ФНС.

Чтобы не ждать месяц нужного письма из ФНС, можно предложить заказчику ознакомиться с Вашей налоговой деклараций за прошлый период или показать само уведомление, которое Вы направляли в ФНС.

Если заказчика это не устроит и он решит не заключать договор, – это его право.

Но важно понимать, что законом не предусмотрено никакого требования относительно обязательности предоставления таких подтверждающих применение УСН документов из ФНС.

Также закон не наделяет ФНС правом разрешать или не разрешать применение УСН. Поэтому ФНС в информационном письме лишь сообщает, что ИП или юрлицо уведомило о своем решении применять УСН. Попробуйте с этих позиций поговорить с заказчиком и убедить его либо подождать, либо заключать договор без письма из ФНС.

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Копия уведомления о переходе на УСН

Факт применения УСН можно доказать с помощью копии уведомления о переходе на упрощенку. Форма №26.2-1 уведомления подается в ИФНС в двух экземплярах: один остается ИФНС, второй – со штампом о принятии отдается налогоплательщику. Эту копию уведомления можно предоставить контрагенту в подтверждение своего права работать без НДС.

Если по каким-то причинам второй экземпляр уведомления не сохранился, в инспекции можно заказать информационное письмо о применении УСН для контрагента по форме №26.2-7: в ИФНС по месту регистрации фирмы или ИП нужно предоставить запрос в свободной форме.

Требовать или просить?

Действующим налоговым законодательством не предусмотрена обязанность упрощенца представлять своим контрагентам какие-либо подтверждения применения УСН. Поэтому требовать такие документы с упрощенца нельзя. Однако его можно попросить представить доказательства того, что он применяет спецрежим. Более того, некоторые упрощенцы сами вместе с комплектом документов, например, счетом или договором, представляют письмо о применении УСН для контрагента. Ведь представить такие документы проще, чем портить отношения со своими партнерами.

Каковы санкции при нарушении сроков уведомления?

Если нарушены сроки предоставления пакета документов и уведомления, могут быть претензии от налоговой инспекции. Однако она не может отказать налогоплательщику в применении освобождения. Такова позиция судебных органов (см. п. 2 постановления Пленума ВАС РФ от 30.05.2014 № 33), которую полностью разделяет и ФНС. То есть уведомление может быть оформлено и после того, как освобождение применено (абз. 3 п. 3 ст. 145 НК РФ). Также Налоговым кодексом РФ не установлены последствия несоблюдения сроков уведомления. Следовательно, налогоплательщикам, уже применившим освобождение от НДС, налоговая инспекция не может отказать в осуществлении этого права только по причине несвоевременного предоставления пакета документов и уведомления.

См. также:

- «Не затягивайте с подачей документов на освобождение по ст. 145 НК РФ»;

- «Освобождение от НДС: можно ли использовать задним числом, если ЕНВД оказался незаконным?».

Напомним, что до принятия постановления Пленума ВАС РФ мнение судебных органов было неоднозначно. Ряд судов придерживались точки зрения, при которой одним из условий применения права на освобождение от НДС по ст. 145 НК РФ, считается соблюдение ограничения суммы выручки. Следовательно, предоставление пакета документов с уведомлением позже назначенного срока (также при проведении выездной проверки) не приводит к доначислению НДС (постановления ФАС Северо-Западного округа от 20.07.2012 № А44-4183/2011, ФАС Дальневосточного округа от 02.03.2009 № Ф03-188/2009).

Ряд других судебных органов считали, что законодательством не предусмотрено использование освобождения за прошедший период (постановления ФАС Волго-Вятского округа от 20.07.2012 № А28-8169/2011, от 20.04.2011 № А29-5471/2010, ФАС Восточно-Сибирского округа от 01.09.2010 № А33-333/2010).

Каким документом подтвердить применение УСН

Напомним, что при переходе на УСН организация или ИП должны представить в свою налоговую инспекцию Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1, утв. Приказом ФНС от 02.11.2012 № ММВ-7-3/[email protected] ). В общем случае сделать это нужно не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ), чтобы с 1 января нового года стать плательщиком УСН.

Однако у налоговой инспекции нет обязанности подтверждать, что организация (ИП) перешла на УСН, ИФНС не высылает в ответ ни разрешение, ни уведомление о применении УСН.

Однако приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] была утверждена форма № 26.2-7 – Информационное письмо. Этим письмом инспекция может подтвердить, что организация или ИП подали Уведомление о переходе на УСН (в форме оно именуется заявление), а также представили декларации по УСН. Информация о сданных декларациях может отсутствовать, если срок их представления на момент подготовки информационного письма еще не наступил.

Вопросы

Налогоплательщики, освобожденные от уплаты НДС или планирующие переход, часто имеют вопросы по уточнению правил ведения учета.

По данной теме имеется незначительное количество разъяснительных писем законодательства.

Освобождение при УСН

Налогоплательщики, применяющие УСН, не имеют обязанностей по начислению НДС. Отсутствует необходимость выставления счетов-фактур.

С 2021 года вменяется необходимость ведения журнала полученных счетов-фактур.

Отсутствие журнала будет рассматриваться ИФНС как неведение одного документа.

Нужно ли представлять декларацию?

Налогоплательщик при освобождении имеет обязательство по подаче декларации. Необходимо учитывать тот факт, что имеется возможность лишиться освобождения при превышении предела выручки и так далее.

Отсутствие декларации может увеличить санкции при прекращении действия льготы.

При восстановлении НДС к начисленному налогу и пени добавится сумма штрафов за уклонение от подачи декларации с начислениями.

Что такое единый государственный реестр плательщиков НДС смотрите статью: реестр плательщиков НДС.

Какой налог, если осуществлена продажа подаренной квартиры, .

Какие есть ставки по НДС на продукты питания, .

Сумма штрафа по данным нарушениям составляет 5 % от начисленного налога. Величина штрафа не может превышать 30-ти %-й предел и быть менее 1 000 рублей.

Освобождение при ввозе оборудования (импорте)

Медицинское оборудование, относящееся к перечню, установленному постановлением Правительства от 17.01.2002 г. за № 19 как жизненно важное, полностью освобождается от НДС при импорте.

Паспорт ввозимого документа должен содержать код ОКПО, совпадающий с номером в постановлении.

Как это частичное освобождение?

Налогоплательщики, производящие реализацию подакцизных товаров наряду с безакцизными отгрузками, имеют право на получения освобождения от НДС.

Используемое частичное освобождение можно реализовать только при условии ведения раздельного учета.

Данное право предоставлено на основании определении Конституционного суда от 10.11.2002 г. за № 313-О.

К частичному освобождению относится также изменение ставки 18 % на ставку в 10 % при ввозе медицинского оборудования, медикаментов и техники. Состав техники не относится к жизненно необходимому оборудованию.

Если субъект на ЕНВД?

При переходе на общий режим налогообложения после ЕНВД имеется сложность получения освобождения.

Уведомление об освобождении включает в составе приложения документы, ведение которых не производится. ИП на ЕНВД не ведет книгу доходов и расходов.

Доказать сумму выручки предыдущего периода не представляется возможным. В данном варианте получение освобождения возможно только после ведения деятельности на ОСНО в течение 3-х месяцев.

Возможно ли по медицинскому оборудованию

Законодательством предоставляется освобождение от уплаты НДС при реализации жизненно важного медицинского оборудования.

Право установлено ст. 149 НК РФ, утверждение перечня оборудования определяется указанным выше постановлением Правительства.

Видео: есть освобождение от уплаты НДС? Используйте это право в любой момент!

Освобождение от начисления и уплаты НДС применяется предприятиями, имеющими небольшую по величине выручку.

Применение льготы позволяет уменьшить налоговое бремя и увеличить доходность предприятия.

Для подтверждения права на освобождение необходимо уведомить ИФНС и представить оправдательные финансовые документы.

Предыдущая статья: Раздельный учет НДС Следующая статья: Налоговый агент по НДС

Почему в 2021 году возник дополнительный бланк уведомления

Уведомление о льготе по НДС — бланк для сельхозпроизводителей

Какие бланки уведомления 2021 года о льготе по НДС используются при ОСНО

Итоги