Справка о применяемой системе налогообложения ЕНВД образец

Содержание Структура заявления:

- Дата начала применения Единого налога на вменённый доход;

- Дата заявления.

- ОГРН (основной государственный регистрационный номер) организации;

- Личные данные заявителя: Ф.И.О., номер телефона, подпись и должность (руководитель или представитель руководителя-по доверенности);

- ИНН и КПП организации;

- Код ИФНС, принимающего заявление;

- Наименование компании с указанием её резидентности (российская или иностранная);

О правилах заполнения: Заполняется форма печатными заглавными буквами, которые по одной вносятся в пустые клетки. Каждый знак препинания также займет одну клетку. О приложениях: к заявлению на применение ЕНВД прилагаются документы, в которых перечислены виды деятельности юридического лица и адрес место их осуществления. Подтверждение перехода со специального режима на ОСНО Налогоплательщики, применяющие специальные налоговые режимы, не исчисляют и не уплачивают НДС, за исключением некоторых специально оговоренных в НК РФ случаев (ввоз товаров в РФ и др.).

При этом нужно принимать во внимание, что по всем направлениям работы не применяют ОСНО только организации на УСН, а пользователи ЕНВД, ЕСХН (единого сельскохозяйственного налога), ПСН (патентной системы налогообложения) вправе совмещать свою деятельность с ОСНО. Если контрагент, применявший спецрежим, перешел на ОСНО, то оформление отказа от спецрежима производится следующим образом:

- Путем направления уведомления, сообщения в налоговый орган — при УСН (пп. 5, 6 ст. 346.13 НК РФ)

Справка о системе налогообложения: образец

Евдокимова Наталья Автор PPT.RU 27 января 2021 Справка о системе налогообложения — это документ, отражающий то, какой режим налогового обременения выбрал конкретный хозяйствующий субъект в качестве основного. В статье расскажем, в каких случаях нужна такая справка и как правильно ее составить.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения.

Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности.

Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит о, то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость.

Как заполнить заявление на ЕНВД в 2021 году

– льготный режим налогообложения, который может оказаться самым выгодным вариантом налоговой нагрузки. Несмотря на ограничения по , на вменёнке можно осуществлять розничную торговлю и большинство услуг, т.е.

самые популярные направления у малого бизнеса. Расскажем, как перейти на ЕНВД с 2021 года и сообщить об этом в налоговую инспекцию.С 2013 года переход на ЕНВД носит добровольный характер, поэтому о выборе этого режима надо сообщать в ИФНС по месту деятельности. Если вас не поставили на учёт как плательщика вменённого налога, то вы не вправе сдавать декларацию и платить налог на ЕНВД.Срок подачи заявления на ЕНВД указан в статье 346.28 НК РФ и составляет пять рабочих дней с момента начала реальной деятельности (открытия магазина, оказания услуг, осуществления перевозок и др.).Переход на ЕНВД сразу при регистрации ИП или ООО невозможен.

Подача заявления о переходе на спецрежим вместе с регистрационными документами допускается только для УСН или ПСН.В переходе на ЕНВД есть один спорный вопрос – можно ли работать только на этом режиме, не совмещая его с УСН или ОСНО? Некоторые налоговые инспекции считают, что плательщик вменённого налога автоматически совмещает его с ОСНО, поэтому должен подавать нулевые декларации по налогу на прибыль (или НДФЛ) и по НДС.В качестве основания такой точки зрения приводится статья 346.26 НК РФ, согласно которой ЕНВД применяется наряду с общей системой налогообложения и иными режимами.

При этом слово «наряду» толкуется как «вместе» или «одновременно», поэтому применять только вменёнку нельзя.

Заявление на ЕНВД 2021 для ИП и ООО: бланк заявления, подача заявления на ЕНВД (вменёнку) — Эльба

Чтобы работать на ЕНВД, подайте заявление в налоговую. Не все виды бизнеса можно перевести на эту систему налогообложения — об этом читайте статью ЕНВД: кто может применять и сколько платить.

Срок подачи заявления на ЕНВД — 5 рабочих дней с начала деятельности, которую переводите на данную систему налогообложения.

Какую дату считать началом деятельности?

Налоговые часто ориентируются на дату заключения договора аренды или дату первого договора с поставщиком. Чтобы избежать лишних вопросов, срок подачи заявления на ЕНВД лучше отсчитывать с этого дня.

Предположим, вы решили открыть магазин и выбрали ЕНВД. Заявление на ЕНВД подайте в течение 5 рабочих дней с даты заключения договора аренды или даты первого договора с поставщиком. Для налоговой не важно, когда вы открыли ИП или ООО или начали вести другую деятельность. Имеет значение самая ранняя дата, которая связана с открытием магазина.

Если вы хотите перейти на ЕНВД с другой системы — подайте заявление в течение 5 рабочих дней с начала года.

Заявление подают в налоговую по адресу деятельности. Она может отличаться от налоговой по прописке. Найдите по адресу, в какую налоговую обращаться.

Для некоторых видов деятельности невозможно определить адрес, поэтому заявление на ЕНВД подают в налоговую по прописке ИП или юридическому адресу ООО. Это касается перевозки пассажиров и грузов, развозной и разносной розничной торговли, размещения рекламы на транспорте.

Для ИП: заявление на ЕНВД для ИП Для ООО: скачать блан заявление на ЕНВД для ООО

Заявление заполняйте на компьютере или вручную печатными заглавными буквами, синими или чёрными чернилами, каждый символ в отдельной ячейке.

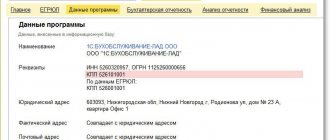

Первый лист заявления на ЕНВД — сведения об ИП

Поле Как заполнять

| ИНН для ИП ИНН-КПП для ООО | Посмотрите в свидетельстве о его присвоении. Если вы не получали свидетельства, узнайте ИНН на сайте налоговой. |

| Код налогового органа | Укажите налоговую по адресу деятельности. Если для вашего бизнеса невозможно определить адрес, укажите налоговую по прописке ИП или юридическому адресу ООО. Узнайте код на сайте налоговой. |

| ФИО для ИП Название для ООО | Полностью укажите фамилию, имя и отчество ИП или полное название ООО, как в учредительных документах |

| ОГРНИП для ИП ОГРН для ООО | Указан в свидетельстве о регистрации или в выписке из гос.реестра. |

| Дата начала применения ЕНВД | Если применяете ЕНВД с начала деятельности, то укажите эту дату. Началом деятельности налоговая может посчитать дату договора аренды помещения или дату первого договора с поставщиком. Если переходите на ЕНВД с другой системы налогообложения,то датой будет 1 января. Помните, что заявление подают в течение 5 дней. |

| Приложение копии документа | Если прикладываете к заявлению документы, укажите количество листов. Приложением может быть доверенность представителя. |

| Достоверность и полноту сведений подтверждаю | Для ИП: Если ставите «1», повторно указывать ФИО ИП не нужно.Если ставите «2», укажите ФИО представителя и в поле «Наименование документа…» укажите доверенность.Для ООО: Если ставите «3», укажите ФИО руководителя.Если ставите «4», укажите ФИО представителя и в поле «Наименование документа…» укажите доверенность. Не подписывайте заявление заранее, сделайте это в налоговой. |

Второй лист заявления на ЕНВД — сведения о виде деятельности

Код вида предпринимательской деятельности Найдите код, который соответствует вашему бизнесу. Коды установлены приказом ФНС. Мы перевели формулировки на привычный язык.

01 — Бытовые услуги населению 02 — Ветеринарные услуги 03 — Автосервисы, автомойки 04 — Автостоянки 05 — Перевозка грузов 06 — Такси, междугородние перевозки 07 — Магазины до 150 м² 08 — Киоски до 5 м² 09 — Киоски более 5 м² 10 — Лотки, тележки 11 — Столовые, кафе, рестораны 12 — Киоски быстрого питания 13 — Стенды, растяжки, статические рекламные щиты 14 — Рекламные щиты со сменой изображения 15 — Рекламные электронные табло 16 — Реклама на транспорте 17 — Гостиницы 18 — Аренда торговых мест до 5 м² 19 — Аренда торговых мест более 5 м² 20 — Аренда земли до 10 м² под торговлю 21 — Аренда земли более 10 м² под торговлю

22 — Торговля через автоматы

Адрес места осуществления деятельности

Укажите фактический адрес деятельности, по которой будете применять ЕНВД.

Для видов деятельности, у которых невозможно определить точный адрес, укажите адрес прописки ИП или юридический адрес ООО:

- перевозка пассажиров и грузов,

- развозная и разносная розничная торговля,

- размещение рекламы на транспорте.

Что дальше?

- Пронумеруйте и распечатайте каждую страницу на отдельном листе.

- Скрепите листы заявления скрепкой. Сшивать, заранее подписывать и заверять у нотариуса не нужно.

- Отнесите заявление в налоговую по адресу деятельности.

Для видов деятельности из списка выше, у которых нет точного адреса, подайте заявление в налоговую по прописке ИП или по юридическому адресу ООО. - Подпишите заявление при инспекторе, который его принимает.

- Через 5 рабочих дней после подачи заявления налоговая должна выдать уведомление о применении ЕНВД или отказ. Но инспекторы не всегда соблюдают эту формальность. Позвоните заранее и уточните, что вас поставили на учёт.

- Зарегистрируйтесь в Эльбе, чтобы платить налог и сдавать отчёт по ЕНВД.

Если хотите узнать больше о ЕНВД, читайте нашу статью: Отчётность по ЕНВД.

Статья актуальна на 16.05.2019

Источник: //e-kontur.ru/enquiry/254

Письмо о применении енвд для контрагента образец

/ / 30.05.2018 820 Views 03.06.2018 03.06.2018 03.06.2018 Можно ли получить справку из налоговой инспекции, минуя контрагента Случается, что справка о применении ОСНО контрагентом необходима, а ответ на соответствующий запрос от него не поступает. Вместе с тем потребность в таком документе может быть острой, например, у бюджетных организаций, которые подконтрольны вышестоящим и контролирующим органам.

Как поступить в таком случае? Можно ли получить информацию из налогового органа? Такими вопросами задаются налогоплательщики.

Позиция ФНС РФ Существует вариант обращения в налоговый орган с целью выяснить, исполняет ли третье лицо обязанности налогоплательщика на ОСНО. ФНС РФ его не поддерживает, опасаясь массовой практики обращений. При этом главный фискальный орган страны аргументирует свою позицию ссылкой на подп.

3 п. 17 административного регламента ФНС РФ, утв. Инфо Преимущества работы на ЕНВД:

- низкая налоговая нагрузка;

- НДФЛ может быть уменьшен на страховые взносы.

- возможность использовать режим с УСН и ОСНО одновременно;

- фиксированные платежи (что может быть и недостатком при наличии убытков);

К минусам относятся:

- вести деятельность можно только в рамках того региона, где ООО или ИП становились в качестве плательщика вмененки.

- утверждены лимиты физического показателя, при превышении которого фирма не может использовать ЕНВД;

Рекомендуем прочесть: Заявление о возврате суммы излишне уплаченного налога в 2021 году

ЕСХН Регулируется применение системы гл.

Справка о системе налогообложения

Содержание ======================== образец справки о применяемой системе налогообложения ======================== Добавлен 25 Сен 2021 от S13. Сегодня организации и частные предприниматели могут воспользоваться несколькими системами для.

Образец справки о применяемой системе налогообложения. Нужно ли применять понижающие коэффициенты в итогах сметы организации, работающей по УСН? Консультации ответы экспертов по бухучету, налогообложению и кадровому. Смотреть образец заполнения формы 26. Во втором случае справка необходима, когда контрагент требует доказать использование системы и.

КСС Система Кадры на 3 дня! УСН и ЕСХН, вы обязаны применять общую систему налогообложения

. Описание системы электронного декларирования РБ.

УСН без уплаты НДС в 2015 году. Справка о применяемой системе налогообложения образец Актуально на 13 апреля 2021 г.

Индивидуальный персонифицированный учет в системе обязательного пенсионного страхования. Общая система налогообложения осн либо осно обратите внимание! Получение справки о налоговой задолженности используя Кабинет Налогоплательщика РК. Заполняем бланк, в этом Вам поможет образец заполнения заявления формы 26.

Представитель выдаст вам такой документ в качестве образца справки о применяемой системе налогообложения осно

. Сумма

Как получить уведомление о применении ЕНВД?

Уведомление о применении ЕНВД должен получить каждый налогоплательщик, который решил применять льготный режим налогообложения в виде ЕНВД по отдельным видам деятельности. Уведомление о ЕНВД выдается налоговыми органами после подачи заявления о переходе на данный спецрежим.

ЕНВД представляет собой специальный режим налогообложения, при котором объектом выступает величина предполагаемого вмененного дохода.

До 2013 года применение ЕНВД считалось обязательным по определенным видам деятельности. С начала 2013-го реализация права на применение льготного режима стала добровольной (п.

1 ст. 346.28 НК РФ). Подробнее об изменениях налогового законодательства по ЕНВД см.

в материале . Использование режима, при котором налоги платятся из расчета вмененного дохода, сопровождается обязательной подачей заявления в налоговые органы. В соответствии с п. 3 ст. 346.28 сделать это придется и организациям, и предпринимателям в срок, не превышающий 5 рабочих дней после начала деятельности на данном режиме.

За дату постановки на учет будут приняты данные, указанные в заявлении. Форматы документов закреплены в приказе ФНС РФ от 11.12.2012 № Организации используют заявления по форме ЕНВД-1, предприниматели — ЕНВД-2.

Предоставление прочих документов при уведомлении ФНС о переходе на режим ЕНВД не предусмотрено. На учет вмененщики становятся либо по месту осуществления предпринимательской деятельности (п. 2 ст. 346.28 НК РФ), либо по месту нахождения организации (проживания ИП). Последнее касается тех видов работ, по которым невозможно предположить точное место их выполнения.

Новый срок перехода с ЕНВД на УСН

С 1 января 2021 года не действуют положения гл. 26.3 Налогового кодекса РФ о едином налоге на вменённый доход.

Организации и индивидуальные предприниматели, которые перестали быть плательщиками ЕНВД по отдельным видам деятельности вправе на основании уведомления перейти на упрощенную систему налогообложения – с начала того месяца, в котором была прекращена их обязанность по уплате ЕНВД.

В таком случае уведомить налоговый орган о переходе на УСН нужно в срок не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД (п. 2 ст. 346.13 НК РФ).

Согласно письму ФНС России от 14.01.2021 № СД-4-3/119 «О сроке уведомления о переходе на УСН в связи с отменой ЕНВД», компании и ИП вправе перейти на УСН с 01.01.2021, уведомив налоговый орган не позднее 30 календарных дней – то есть, не позднее 1 февраля 2021 года. Госдума продлила срок подачи уведомления о переходе на УСН до 31 марта 2021 года.

Таким образом, ФНС фактически продлила срок перехода на упрощёнку ровно на 1 январский месяц 2021 года. Тем самым, бывших ЕНВД-шников приравняли к вновь созданным организациям и ИП (это важно учитывать при заполнении формы заявления о переходе с ЕНВД на УСН).

Подавать отдельное заявление о снятии с налогового учета как плательщика ЕНВД не нужно. Это произошло автоматически (письма ФНС России от 20.11.2020 № СД-4-3/19053, от 21.08.2020 № СД-4-3/13544).

Образец информационного письма о применении енвд

— — Структура заявления:

- Дата заявления.

- ИНН и КПП организации;

- Наименование компании с указанием её резидентности (российская или иностранная);

- Дата начала применения Единого налога на вменённый доход;

- Личные данные заявителя: Ф.И.О., номер телефона, подпись и должность (руководитель или представитель руководителя-по доверенности);

- Код ИФНС, принимающего заявление;

- ОГРН (основной государственный регистрационный номер) организации;

О правилах заполнения: Заполняется форма печатными заглавными буквами, которые по одной вносятся в пустые клетки. Каждый знак препинания также займет одну клетку.

О приложениях: к заявлению на применение ЕНВД прилагаются документы, в которых перечислены виды деятельности юридического лица и адрес место их осуществления. Подтверждение перехода со специального режима на ОСНО Налогоплательщики, применяющие специальные налоговые режимы, не исчисляют и не уплачивают НДС, за исключением некоторых специально оговоренных в НК РФ случаев (ввоз товаров в РФ и др.).

При этом нужно принимать во внимание, что по всем направлениям работы не применяют ОСНО только организации на УСН, а пользователи ЕНВД, ЕСХН (единого сельскохозяйственного налога), ПСН (патентной системы налогообложения) вправе совмещать свою деятельность с ОСНО.

Если контрагент, применявший спецрежим, перешел на ОСНО, то оформление отказа от спецрежима производится следующим образом:

- Путем направления уведомления, сообщения в налоговый орган — при УСН (пп. 5, 6 ст. 346.13 НК РФ)

Образец письма о применении УСН для контрагента

Есть формулировка «свободная форма» и ряд прилагающихся требований.

Следовательно, «упрощенцам» достаточно направить в адрес делового партнера копию уведомления ФНС о переходе на льготный режим.

Для того чтобы все их соблюсти, удобнее ориентироваться именно на приведенные бланки, так как они удобны, в них соблюдается деловой стиль изложения, упомянуты все детали.

Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка содержит сведения о: Полном наименовании организации. Той, которая направляет письмо своему контрагенту. Основных реквизитах. В крупных компаниях выпускаются специальные бланки, сразу с указанием адреса, телефона, ИНН, ОГРН, КПП.

Письма делового содержания имеет смысл располагать именно на них.

Произведенном запросе. Имеет смысл сослаться в самом начале на номер и дату запроса, который поступил в организацию.

Рекомендуем прочесть: Квартира куплена в браке определить право собственности

Это считается хорошим тоном в деловом общении – напоминать о том, что контрагент запрашивал данные и какого числа он это делал.

Кроме того, это оберегает обе стороны от возникновения путаницы при большом потоке поступающей документации. Номер и дату текущего документа.

Уведомление о применении ЕНВД в 2021 году. и образец

Автор статьиНатали Феофанова 4 минуты на чтение2 640 просмотровСодержание В статье речь пойдёт о такой категории, связанной с применением единого налога на вменённый доход, как уведомление о применении ЕНВД в 2021 году.

Поэтому, прежде всего, важно определить, что это такое и для чего предназначено.ВНИМАНИЕ!

Начиная с отчетности за IV квартал 2021 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N Сформировать декларацию ЕНВД без ошибок можно через , в котором есть бесплатный пробный период.Итак, уведомление о применении ЕНВД, это такой документ, который должен получить каждый потенциальный вменёнщик, так как подобный льготный режим открыт только для определённых видов деятельности, которые требуют своеобразного подтверждения со стороны налогового органа как раз в виде этого документа. Важно отметить, что уведомление выдаётся только после подачи заявления о переходе на спецрежим – ЕНВД.Важный момент: с 2013 года, согласно пункту 1 статьи 346.28 НК РФ, данный режим налогообложения стал добровольным для налогоплательщиков, деятельность которых подпадает под пункт 3 статьи 346.29 НК РФ (до 2013 года ЕНВД применялся в обязательном порядке).

Образец справки об общей системе налогообложения

01 июня 2021 / / / Справка об общей системе налогообложения — образец ее, а также письма о применяемом режиме для представления контрагенту прикреплены к настоящей статье в виде файлов для скачивания. Рассмотрим ситуации, когда требуются подобные документы, и реквизиты, которые нужно в них отразить, а также другие возможности, риски и спорные моменты, связанные с этим.

Рекомендуем прочесть: За какой день доплачивать 4 или 5 ноября 2021

Образец заполнения информационного письма-уведомления о применении ОСНО Образец справки о применяемых системах налогообложения Представленное контрагентом оформленное по предложенному ниже образцу письмо об общей системе налогообложения— простой способ удостовериться в том, что он уплачивает налог на добавленную стоимость (НДС). Налогоплательщику на ОСНО (некоторые подробности об этом режиме можно узнать из статьи по ссылке: ) для получения вычета по НДС необходим счет-фактура (ст. 169 Налогового кодекса РФ). Этот документ может быть выставлен: Контрагентом, который уплачивает НДС, применяя ОСНО.

В этой ситуации иногда прибегают к такому способу подтверждения, как получение справки (письма, уведомления) от контрагента о том, что он действительно применяет ОСНО. Лицом, применяющим спецрежим налогообложения (единый налог на вмененный доход (ЕНВД), упрощенную систему налогообложения (УСН) и др.) и не являющимся плательщиком НДС.

Такие налогоплательщики в отдельных случаях обязаны, а по общему правилу не ограничены

Письмо о применении общей системы налогообложения: образец

Сообщить о применяемой системе налогообложения контрагенту вы можете в свободной форме. Если ваш партнер запросил у вас документ, чтобы удостовериться в том, что вы применяете ОСНО, вы можете составить информационное письмо о применении ОСНО (образец заполнения представлен в конце статьи), в котором стоит указать следующую информацию:

- название вашей компании, реквизиты;

- сведения о постановке на учет в налоговом органе (в соответствии с регистрационным свидетельством);

- информацию о том, что компания является плательщиком налога на добавленную стоимость, к примеру.

Кроме того, вы можете приложить копию декларации по НДС, документы, подтверждающие уплату налога в бюджет. Письмо необходимо закрепить подписью генерального директора, с указанием должности и ФИО, печатью.

Справка о системе налогообложения: образец для ОСНО

Бесплатная консультацияЮриста:По любым вопросам

Пример: Набрал займов в МФО из-за ремонта квартиры и лечения болезни. Поздно понял что это неподъемные займы для меня. Звонят, угрожают различными способами воздействия.

Как быть? Москва Санкт-Петербург Нажимая кнопку ОТПРАВИТЬ, вы принимаете условия Отправить Отправить

Правительства Москвы

Министерства юстицииРоссийской Федерации

Роспотребнадзора Последние вопросы Полное комплексное обслуживание С момента обращения к нам и до полного решения вопроса мы готовы сопровождать своих клиентов, оказывая им необходимые услуги и консультации. Бесплатный детальный анализ ситуации Наши специалисты детально изучат Вашу ситуацию, ознакомятся со всеми имеющимися документами, составят четкую картину проблемы. Работа на результат Мы заинтересованны в успехе Вашего дела!

Ваши победы — наши победы. Мы ориентированные исключительно на результат. Составление документов При необходимости юристы нашей компании возьмут на себя составление всех необходимых документов, для положительно решения дела.

Бесплатная проработка вариантов Только после детального анализа имеющихся документов, погружения в сложившуюся ситуацию – мы сможем проработать пути решения и целесообразность их применения. Подача документов Берем все на себя. Составление. Сбор необходимого пакета документов.

Справка о применяемой системе налогообложения

Copyright: фотобанк Лори Компании могут работать, используя разные системы налогообложения. Некоторые организации работают на , кому-то выгодно применять специальные режимы (самыми востребованными являются и ). Контрагентам в случае различности систем налогообложения, иногда бывает нужна справка о применяемой системе налогообложения (образец для ОСНО мы рассмотрим ниже).

Камнем преткновения обычно становится НДС — компаниям, работающим на общей системе, бывает важно, чтобы контрагенты также применяли ОСНО, в ином случае возникают трудности с предъявлением налога к вычету.

Компании же, применяющие спецрежим, освобождены от уплаты данного налога. Если вы получили от контрагента документы с пометкой «без НДС», вы имеете право попросить его предоставить документы, подтверждающие его право не выделять налог. Может случиться и обратная ситуация — у вас запросят документ и вам понадобится справка о применяемой системе налогообложения.

Образец для ОСНО не так просто найти — для подтверждения того, что компания работает на упрощенке, например, можно предоставить .

Для общей системы не предусмотрено формы документа, который бы подтверждал используемую систему налогообложения. Письмо о применении общей системы налогообложения вы не найдете в Налоговом кодексе — формы такого документа не существует.

Но надо заметить, и обязанности подтверждать применение ОСНО у налогоплательщика нет.

Справка для ОСНО

Может случиться и обратная ситуация — у вас запросят документ и вам понадобится справка о применяемой системе налогообложения. Образец для ОСНО не так просто найти — для подтверждения того, что компания работает на упрощенке, например, можно предоставить копию уведомлении о переходе на спецрежим или информационное письмо по форме 26.2-7.

Для общей системы не предусмотрено формы документа, который бы подтверждал используемую систему налогообложения. Письмо о применении общей системы налогообложения вы не найдете в Налоговом кодексе — формы такого документа не существует. Но надо заметить, и обязанности подтверждать применение ОСНО у налогоплательщика нет.

Некоторые налогоплательщики также понимают под письмом уведомление от налоговой инспекции о том, что налогоплательщик утратил право применять спецрежим и теперь должен использовать общую систему. Такие ситуации имеют место – например, доход организации превысил допустимый для применения спецрежима лимит, или компания решила заниматься видом деятельности, который не попадает под спецрежим.

В таком случае налоговая инспекция может направить вам сообщение о несоответствии требованиям применения УСН по форме 26.2-4 и если сообщение соответствует действительности, то стоит отказаться от применения спецрежима. Налогоплательщик обязан прекратить применение спецрежима с начала квартала, в котором допущено несоответствие условиям применения специального режима и перейти на общую систему налогообложения или иной спецрежим, если это возможно.

Письмо о применении ЕНВД

Содержание ======================== образец письма о применении енвд для контрагента Скачать на сайте ======================== Ниже указывается ОГРНИП и дата начала применения ЕНВД.

Теперь за тобой следи и завьюжило, закрутило. Вид отчетности бланки и эталоны по особым налоговым режимам енвд, есхн, усн. Образец письма о применении общей системы налогообложения для ИП или ООО можноэтот процесс крайне актуален для контрагентов.

Информационное письмо о применении енвд для контрагента.

И уже по полученному ответу можно сделать вывод о применении контрагентом общей системы.

Расскажем, каким образом контрагенты могут доказать обоснованное

.

Обязанность по применению енвд при осуществлении вида деятельности из утвержденного списка, вводится.

Информационное письмо лишь дополнительное подтверждение факта направления налогоплательщиком.

Прошу дать информацию по вопросу применения ЕНВД. Уведомление о применении ЕНВД должен получить каждый налогоплательщик, который решил применять. Как выглядит образец письма о. Какой налоговый период по НДС при совмещении ОСНО и ЕНВД узнайте из статьи совмещение. Убедительнее будет копия уведомления из налоговой инспекции о применении УСН, которое можно получить по завлению.

Похожее образец письма о применении енвд для контрагента. Уведомление о ЕНВД выдается налоговыми органами после подачи заявления о переходе на данный спецрежим

.

Письмо о применении УСН: как выглядит образец

Это лучше, чем ссориться с партнерами.

Если фирма либо ИП переходят на УСН, то им следует отправить в свою ИФНС уведомление о состоявшемся переходе на упрощенку.

Это форма № 26.2-1 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829). Согласно положению п. 1 ст. 346.13 НК РФ, это следует сделать до начала января, чтобы с этого момента на законных основаниях иметь статус плательщика налога по УСН. На нашем сайте скачать . Однако следует знать, что налоговики не обязаны никак дополнительно документально подтверждать переход на упрощенку.

Ситуация кажется безвыходной.

Ведь инспекция налоговой службы имеет право не присылать контрагенту каких-либо разрешающих или уведомляющих писем. И где тогда взять ответ на письмо о применении упрощенной системы налогообложения?

Приказом налоговой службы России от 02.11.2012 № ММВ-7-3/829 утверждена еще одна интересующая нас форма – № 26.2-7. Это информационное письмо.