Рассмотрим особенности отражения в 1С восстановления НДС при зачете авансов, выданных поставщикам.

Вы узнаете:

- особенности зачета аванса при поступлении товаров (работ, услуг);

- каким документом оформляется восстановление НДС при зачете аванса;

- какие проводки и движения в налоговом регистре НДС — в книге продаж формируются, какие строки декларации по НДС заполняются.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Восстановление НДС в 1С 8.3: пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

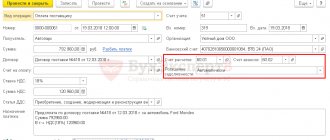

Организация осуществила 100% предоплату поставщику ООО «Автопарк» за автомобильFord Mondeo. На выданный аванс был зарегистрирован авансовый счет-фактура на сумму 792 960 руб. (в т.ч. НДС 18%).

02 апреля при получении автомобиля Ford Mondeo выданный ранее аванс был зачтен в сумме 792 960 руб.

Рассмотрим инструкцию оформления зачета аванса в 1С 8.3 Бухгалтерия пошагово. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение внеоборотного актива | |||||||

| 02 апреля | 08.04.1 | 60.01 | 672 000 | 672 000 | 672 000 | Принятие к учету внеоборотного актива | Поступление (акт, накладная) — Оборудование |

| 19.01 | 60.01 | 120 960 | 120 960 | Принятие к учету НДС | |||

| 60.01 | 60.02 | 792 960 | 792 960 | 792 960 | Зачет аванса | ||

| Регистрация СФ поставщика | |||||||

| 02 апреля | — | — | 792 960 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| Восстановление НДС при зачете аванса поставщика | |||||||

| 30 июня | 76.ВА | 68.02 | 120 960 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| — | — | 120 960 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

Узнать сначала про перечисление аванса поставщику и принятие НДС к вычету с выданного аванса.

Восстановление НДС с авансов полученных

Предоплатная система расчетов подразумевает получение аванса и уплату с этих сумм НДС продавцом. Покупатель же имеет право принять данные суммы к вычету (п. 1 ст. 154, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

С 01.10.2014 изменен порядок восстановления НДС: сумма НДС, ранее предъявленная к вычету на основании полученного от продавца счета-фактуры на аванс, восстанавливается покупателем в полном объеме, если отгрузка равна или превышает сумму аванса, и восстанавливается согласно счету-фактуре на отгрузку, если она меньше аванса.

Все нюансы восстановления НДС с аванса вы найдете в статье «Когда и как покупателю восстановить НДС с перечисленного аванса».

Приобретение внеоборотного актива

Поступление внеоборотного актива и одновременный зачет аванса, выданного поставщику, отражается документом Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА – Поступление основных средств – Поступление оборудования.

Обратите внимание при заполнении ссылки Расчеты указывается:

- Способ зачета аванса – Автоматически, который запускает автоматический зачет аванса в разрезе Контрагента и Договора при проведении документа.

Узнать подробнее о настройке способа зачета аванса

См. также ключевые моменты оформления приобретения внеоборотного актива и принятие НДС к вычету по нему

Проводки по зачету авансов выданных в 1С 8.3

При проведении документа аванс, ранее выданный поставщику, зачитывается в размере не зачтенной суммы предоплаты по договору, но не более общей суммы по документу:

- Дт 60.01 Кт 60.02 – зачет аванса выданного поставщику.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

Узнать подробнее про принятие НДС к вычету при приобретении ОС.

Восстановление НДС при зачете аванса поставщика

Нормативное регулирование

Организация должна восстановить (отразить к уплате) НДС, ранее принятый к вычету, с авансов, перечисленных поставщикам, на дату (пп. 3 п. 3 ст. 170 НК РФ):

- зачета аванса, т.е. в периоде принятия к учету товаров (работ, услуг) от поставщика;

- возврата аванса в связи с изменением условий или расторжением договора.

Восстановлению подлежат суммы налога в размере, соответствующем зачтенной (возвращенной) сумме предоплаты по договору (Письмо Минфина РФ от 28.11.2014 N 03-07-11/60891).

На сумму восстановленного НДС:

- в книге продаж делается регистрационная запись авансового СФ, НДС по которому ранее был принят к вычету, с кодом вида операции 21 «Авансы выданные»;

- в бухгалтерском учете формируется проводка Дт 76.ВА «НДС по авансам и предоплатам выданным» Кт 68.02.

Восстановление НДС в 1С 8.3

Восстановить НДС в 1С 8.3 при зачете аванса поставщика можно с помощью документа Формирование записей книги продаж в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Восстановление по авансам необходимо воспользоваться кнопкой Заполнить.

Восстановление НДС: проводки в 1С 8.3

Восстановление НДС проводки в 1С 8.3:

- Дт 76.ВА Кт 68.02 – восстановление НДС с аванса, ранее принятого к вычету;

Документ формирует движения по регистру НДС Продажи:

- запись авансового СФ с кодом вида операции «Авансы выданные» на сумму восстановленного НДС.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Проверим расчет суммы НДС, восстановленной при зачете аванса по следующему алгоритму:

- определим сумму зачтенного аванса, по которому НДС ранее был принят к вычету – Дт 60.01 Кт 60.02 792 960 руб.

- произведем арифметическую проверку восстановления НДС с зачтенного аванса по формуле:

НДС к восстановлению = 792 960 * 18/118 = 120 960 руб.

Для проверки суммы восстановленного НДС можно сформировать отчет Оборотно-сальдовая ведомость по счету 76.ВА в разрезе контрагента.

НДС с авансов выданных в 1С 8.3 по Дт 76.ВА совпадает с проверенной суммой. Сальдо по счету 76.ВА по счету-фактуре, по которому ранее НДС был принят к вычету, отсутствует. Это означает, что НДС восстановлен верно на всю сумму авансового счета-фактуры.

Декларация по НДС

В декларации по НДС сумма НДС, подлежащая восстановлению отражается:

В Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего», стр. 090 «Суммы налога, подлежащие восстановлению…»: PDF

- сумма НДС, подлежащая восстановлению.

В Разделе 9 «Сведения из книги продаж»:

- авансовый счет-фактура полученный, код вида операции «».

Переход на УСН. Восстановление НДС.

- … В том случае если налогоплательщик налога на добавленную стоимость переходит на упрощенную систему налогообложения, то необходимо руководствоваться специальным порядком восстановления сумм НДС, предусмотренным пп. 2 п. 3 ст. 170 Кодекса, согласно которому при переходе налогоплательщика на специальный налоговый режим в соответствии с гл. 26.2 Кодекса суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам в порядке, предусмотренном гл. 21 Кодекса, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы…

{Вопрос: О порядке восстановления сумм НДС, принятых к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам при переходе налогоплательщика НДС на применение УСН, а также об отсутствии оснований для применения вышеуказанными налогоплательщиками, перешедшими на УСН, порядка восстановления НДС, предусмотренного п. 6 ст. 171 НК РФ. (Письмо ФНС России от 13.12.2012 N ЕД-4-3/21229) {КонсультантПлюс}}

- В последнем квартале перед переходом на УСН восстановите НДС, принятый к вычету по числящимся в учете на 31 декабря МПЗ, ОС и выданным авансам.

По МПЗ и авансам восстановите вычет полностью. По ОС и НМА примените формулу (пп. 2 п. 3 ст. 170 НК РФ):

В книге продаж регистрируйте счета-фактуры, по которым принимали налог к вычету. По одинаковым товарам возьмите любые счета-фактуры на нужную сумму. Если срок хранения счета-фактуры истек — зарегистрируйте бухгалтерскую справку-расчет суммы восстановленного НДС (п. 14 Правил ведения книги продаж).

Восстановленный НДС отразите в строке 080 разд. 3 декларации НДС за 4 квартал (п. 38.6 Порядка заполнения декларации).

В прочие расходы по налогу на прибыль включите НДС, восстановленный по МПЗ и ОС (Письмо Минфина от 01.04.2010 N 03-03-06/1/205). НДС, восстановленный с уплаченных авансов, включите в стоимость товаров, работ, услуг и вместе с ней учтите в расходах на УСН.

{Типовая ситуация: Как восстановить НДС при переходе на УСН (Издательство «Главная книга», 2018) {КонсультантПлюс}}

- Отражение восстановленного НДС в разд. 3 декларации по НДС

В строке 080 разд. 3 декларации по НДС приведите общую сумму восстанавливаемого налога.

Отдельные суммы восстанавливаемого налога дополнительно отразите в строке 090 и (или) строке 100 разд. 3.

Строку 090 разд. 3 декларации по НДС заполняют покупатели. В ней нужно указать сумму «авансового» НДС, которую прежде заявили к вычету, а теперь восстанавливают. Чаще всего это бывает, когда продавец предъявляет налог со всей стоимости товаров, работ, услуг, имущественных прав и он принимается к вычету.

Еще одно основание восстановить «авансовый» НДС и заполнить эту строку появляется, когда продавец вернул аванс покупателю, так как договор расторгнут или изменен (пп. 3 п. 3 ст. 170 НК РФ).

Готовое решение: Как российской организации заполнить декларацию по НДС (КонсультантПлюс, 2018) {КонсультантПлюс}

- Пример 1.

На момент перехода на УСН на складе организации числятся материалы, «входной» НДС по которым в сумме 18 200 руб. принят к вычету. Также на балансе организации есть ОС, остаточная стоимость которого на 31 декабря 2021 года составляет 150 000 руб. В отношении данного объекта ОС ранее НДС был принят к вычету в полном объеме.

В декларации за IV квартал 2021 года компания должна отразить суммы восстановленного НДС в размере:

— 18 200 руб. — по материалам;

— 27 000 руб. — по ОС (140 000 руб. x 18%).

Общая сумма восстановленного НДС за IV квартал 2021 года показывается по строке 080 раздела 3 декларации. Обратите внимание, что в книге продаж должны быть зарегистрированы соответствующие счета-фактуры (бухгалтерские справки). Они же должны быть показаны в разделе 9 декларации за IV квартал 2021 года.

К сведению!

Если сумма НДС по приобретенным до перехода на «упрощенку» товарам не принималась к вычету, то данные суммы налога восстанавливать не нужно (см. письмо Минфина от 18 октября 2021 г. N 03-07-14/60503).

В том случае, если с 1 января 2021 года вы переходите на «вмененку», действовать нужно практически в том же порядке. Особенность состоит в том, что НДС нужно восстанавливать только по тем товарам (работам, услугам) и т.д., которые будут использованы во «вмененной» деятельности.

«Авансовый» НДС

Из общей суммы восстановленного НДС за IV квартал 2021 года, указанного по строке 080 раздела 3 декларации, отдельно выделяются суммы восстановленного НДС с аванса — их показываем по строке 090 раздела 3 декларации.

Напомним, что «авансовые» счета-фактуры, полученные от продавцов, регистрируются в книге покупок при принятии НДС к вычету. Сведения о каждом таком счете-фактуре указываются в разделе 8 декларации. Общую сумму НДС по этим счетам-фактурам отражают по строке 130 раздела 3 декларации.

Статья: Отчетность по НДС за IV квартал 2021 года (Морозова О.) («Информационный бюллетень «Экспресс-бухгалтерия», 2016, N 48-49) {КонсультантПлюс}

Дополнительная информация:

- Пример. Восстановление НДС при переходе на УСН

На 31.12.2018 в бухучете числятся:

- аванс поставщику — 100 000 руб., НДС 18 000 руб. принят к вычету;

- остаток товара — 1 500 000 руб. Последние счета-фактуры на него — на 590 000 руб. (НДС 90 000 руб.) и на 1 300 000 руб. (НДС 198 305 руб.);

- ОС с первоначальной стоимостью 5 000 000 руб., остаточной стоимостью 2 500 000 руб., НДС 900 000 руб. принят к вычету.

Организация восстанавливает:

- НДС с аванса — 18 000 руб. В книге продаж регистрирует счет-фактуру поставщика на этот аванс;

- НДС по товару — 270 000 руб. (1 500 000 руб. x 18%). В книге продаж регистрирует 2 счета-фактуры на товары: один — на 590 000 руб., НДС 90 000 руб., второй частично — на 1 180 000 руб., НДС 180 000 руб.;

- НДС по ОС — 450 000 руб. (900 000 руб. x 2 500 000 руб. / 5 000 000 руб.). В книге продаж регистрирует счет-фактуру поставщика на ОС, но только на 2 950 000 руб., НДС 450 000 руб.

{Типовая ситуация: Как восстановить НДС при переходе на УСН (Издательство «Главная книга», 2018) {КонсультантПлюс}}

- Восстановлению не подлежит

Необходимо отметить, что в некоторых случаях восстанавливать «входной» НДС при переходе на УСН не требуется. Речь идет о следующих ситуациях:

— если ранее НДС к вычету не принимался (см., напр., Письма Минфина России от 5 ноября 2013 г. N 03-11-11/46966, от 16 февраля 2012 г. N 03-07-11/47);

— если до перехода на УСН товар, который будет перепродан на «упрощенке», приобретался на общем режиме налогообложения без НДС (см. Письмо Минфина России от 14 марта 2011 г. N 03-07-11/50);

— когда «входной» НДС относится к услугам (работам), которые использовались на общем режиме налогообложения, то есть в облагаемых НДС операциях. К примеру, это могут быть услуги по договору аренды (лизинга). Несмотря на то что сам договор является переходящим, то есть затрагивает периоды как «общережимный», так и «упрощенный», НДС, относящийся к «общережимному» периоду, восстанавливать не требуется (см., напр., Письмо Минфина России от 8 октября 2015 г. N 03-07-11/57730).

Статья: НДС-проблемы при переходе на УСН (Морозова О.) («Информационный бюллетень «Экспресс-бухгалтерия», 2015, N 46) {КонсультантПлюс}