Справки 2-НДФЛ заполняются на всех сотрудников, получивших в календарном году доходы, облагаемые подоходным налогом в соответствии с гл. НК РФ. В утвержденной Приказом ФНС от 02.10.2018 № ММВ-7-11/[email protected] форме справки начисленные суммы отражаются вместе с кодами. По зашифрованному показателю определяется вид дохода. Иногда возникают сомнения, какой выбрать код премии в 2-НДФЛ в 2020 г. в том или ином случае.В действующем справочнике есть несколько значений, к которым можно отнести сумму начисленного вознаграждения.

Выбор кода для премии

Работодатели выплачивают премии работникам, руководствуясь собственными локальными нормативными документами. Причина выплат может быть разной (за превышение заданных объемов, улучшение показателей количества и качества продукции и т.д.), периодичность начисления тоже варьируется – разовое поощрение, ежемесячные выплаты, годовая премия. Код дохода по НДФЛ для разных видов премий может отличаться.

Полная расшифровка всех кодов доходов приводится в Приложении к приказу ФНС от 10.09.2015 № ММВ-7-11/[email protected] (последние изменения вносились в справочник 24.10.2017). Для премий коды дохода (коды 2002 и 2003) были введены приказом ФНС от 22.11.2016 № ММВ-7-11/[email protected] Действуют они и для справок за 2021 год.

Код премии в 2-НДФЛ зависит от источника и причины выплаты премиальных. Налоговый агент сам выбирает нужное значение, исходя из фактических обстоятельств начисления. Для разовых премий код дохода тоже может варьироваться.

Вознаграждения за выполнение трудовых обязанностей обозначается в 2-НДФЛ кодом 2000. Но для премии код 2000 не подходит, т.к. он предназначен для заработной платы и сумм денежного довольствия либо содержания при выполнении трудовых /служебных обязанностей. Премии следует отражать в справке под кодами 2002 и 2003.

Код дохода в 3-НДФЛ

Согласно законодательству, физ.лица обязаны выплачивать подоходный налог со всех видов прибыли. Для предоставления отчетности заполняется декларация по форме 3-НДФЛ. Она представляет собой документ установленного образца, состоящий из нескольких листов. Если вписывать сведения при заполнении в полном формате, то бланк превратиться в бесконечный талмуд.

Для упрощения процедуры при заполнении декларации, законодательством приняты коды видов доходов для 3-НДФЛ. В общем понимании под таким кодом подразумевается число, состоящее из комбинации двух цифр. Под ним зашифрован конкретный вид вознаграждения, о котором налогоплательщик желает сообщить в ФНС и уплатить НДФЛ.

Информацию по соответствию видов прибыли их кодировке можно проверить в онлайн бухгалтерии с изменениями с 2021 года. Так же они отражены в Приложении №3 и №4 Приказа.

В каких случаях проставляется код 2002

Для премии код 2002 используется в отношении вознаграждений, начисленных за производственные результаты или другие показатели, предусмотренные законами РФ и/или выплачиваемые сотрудникам в соответствии с трудовыми и коллективными договорами. Обычно эти выплаты входят в состав расходов по оплате труда.

Пример 1

Компания начисляет дополнительное вознаграждение каждому сотруднику отдела продаж, выполнившему в течение месяца объем по сделкам, указанный в Положении о премировании. Сумма премии – 10000 рублей каждому работнику, заключившему за месяц договоры с покупателями на сумму свыше 150000 руб. Для такой ежемесячной премии код дохода в справке 2-НДФЛ – 2002.

Пример 2

По результатам календарного года на предприятии всем сотрудникам выплачиваются премиальные, если общий объем выпуска продукции увеличился более чем на 5%. Какой ставить код премии по итогам года? Выплата напрямую связана с производственной деятельностью, поэтому, когда начисляется премия годовая, код дохода нужно выбрать — 2002.

Коды вида доходов для декларации 3-НДФЛ за 2021 год

Форма 3-НДФЛ имеет множество листов, но гражданин не обязан заполнять их все. От него требуется заполнение тех листов, которые отражают его индивидуальную ситуацию. Так, Приложение 1 (в декларациях, которые заполняются до 2021 года — это лист А) заполняют граждане, подающие документы на вычет.

.

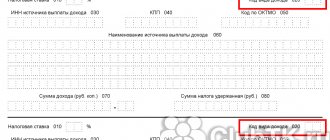

Важно! Код дохода в декларации 3-НДФЛ указывается в Приложении 1 (в прошлых версиях — лист А) в графе 020, а также в справке 2-НДФЛ — в таблице с суммами ваших доходов. Имея справку, вы легко можете заполнить Приложение 1 — вам нужно продублировать все суммы из нее.

Но бывают случаи, когда Приложение 1 необходимо заполнить, но не по справке 2-НДФЛ, например, доходом лица является не зарплата, а какие-то гонорары за договоры ГПХ. Для таких случаев есть 2 варианта решения:

Коды видов дохода, которые действуют на 2021 год утверждены приказом — № ММВ-7-11/[email protected] от 3.10.2018.

В этом году для граждан актуальны следующие значения:

| Код вида дохода 01 | Продажа недвижимости по рыночной цене |

| Код вида дохода 02 | Продажа недвижимости по 70% кадастровой цены |

| Код вида дохода 03 | Продажа других видов собственности |

| Код вида дохода 04 | Операции с ЦБ |

| Код вида дохода 05 | Сдача в аренду своей собственности |

| Код вида дохода 06 | Подарки |

| Код вида дохода 07 | Зарплата, гонорары и пр.вознаграждения за труд по договору ГПХ или ТК РФ, с которых работодатель удержал НДФЛ |

| Код вида дохода 08 | Зарплата, гонорары и пр.вознаграждения за труд по договору ГПХ или ТК РФ, с которых работодатель не удержал НДФЛ |

| Код вида дохода 09 | Дивиденды |

| Код вида дохода 10 | Остальные доходы |

Идентифицировать свой доход просто — по справке или по договору: руководствоваться нужно письменными основаниями, например, вам подарили машину письменным договором дарения, выбирайте код вида дохода — 06 в декларации 3-НДФЛ. Если же подарок передан только устно, то ИФНС не узнает о нем.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Когда применяется код 2003

Налоговый агент указывает код премии 2003 только в определенных случаях. К таким операциям можно отнести:

- выплаты премиального вознаграждения за счет чистой прибыли компании;

- выплаты премий сотрудникам из средств специального назначения или за счет целевых поступлений.

Пример 3

В компании, занимающейся возведением жилых домов, ко Дню строителя решили выдать за счет прибыли предприятия по 3000 руб. премии всем сотрудникам. Код дохода премии к празднику, который бухгалтер укажет в справках 2-НДФЛ — 2003, так как выплата не связана напрямую с трудовыми результатами, а ее источник – чистая прибыль компании.

Разъяснения ФНС

При выборе кода премии в справке 2-НДФЛ за 2021 г. можно руководствоваться письмом ФНС № СА-4-11/[email protected] от 07.08.2017. В нем разъясняется, какие виды вознаграждений можно отнести к тому или иному коду.

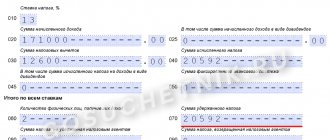

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Сотруднику была начислена надбавка за выслугу лет. Перед компанией встал вопрос – какой указать код премии: 2000 или 2002? Доплата напрямую не зависит от производственных результатов сотрудника, и в то же время связана с продолжительным периодом его трудовой деятельности. В письме № СА-4-11/[email protected] ФНС разъяснила, что надбавку за выслугу лет нужно включать в доходы с кодировкой 2000.

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

Перечень существующих кодов

Коды доходов в 3-НДФЛ разделены на источники в РФ и за ее пределами, соответственно цифровое обозначение подразумевает разбивку:

- от 01 до 10 – для оснований, полученных на территории РФ;

- от 21 до 32 — для иностранных оснований.

На листе А (приложение 1)

Для источников в РФ, отражаются виды доходов в 3-НДФЛ:

| 01 | от отчуждения недвижимого имущества, исходя из рыночной цены собственности, указанной в договоре купли-продажи (например, этот код в 3-НДФЛ обозначает доход от продажи земельного участка) |

| 02 | от реализации недвижимости, исходя из кадастровой стоимости, умноженной на 70% |

| 03 | от сделки купли-продажи другой собственности |

| 04 | от операций разного рода с ЦБ |

| 05 | от сдачи собственности (жилых помещений, земельных участков и т.д.) на определенный период времени в аренду (наем) |

| 06 | полученные на безвозмездной основе, в натуральном или денежном эквиваленте (дарение) |

| 07 | зарплата, премии и другие формы вознаграждения, полученные на основании ТД (ГПС), НДФЛ с которых удержан работодателем |

| 08 | зарплата, премии и другие формы вознаграждения, выплаченные работнику по ТД (ГПС), подоходный налог работодателем еще не удержан (в том числе частично) |

| 09 | дивиденды, полученные от долевого участия в деятельности компании |

| 10 | иные доходы, которые нельзя причислить остальным видам прибыли |

Рекомендуем дополнительно прочитать: На справке 2 НДФЛ нужна ли печать организации

Доходы от любых продаж отражаются в кодах «01», «02», «03». Как правильно выбрать между первыми двумя кодами? Чтобы разобраться какой вариант от продажи недвижимости выбрать, необходимо понимать особенности определения налогооблагаемой базы по операциям, связанным с продажей собственности.

В соответствии с НК (ст.217), если прибыль от продажи меньше ее кадастровой стоимости при учете понижающего коэффициента, то в качестве налогооблагаемой базы применяется именно это значение, код «01». Код «03» применяется к таким видам имущества, как автомобиль, техника, мебель, различные виды оборудования и т.п.

Коды «07» и «08» определяются в зависимости от того, удержал работодатель подоходный налог с работника или нет.

На листе Б (приложение 2)

Код видов дохода 3-НДФЛ для источников за пределами РФ:

| 21 | сумма прибыли от деятельности иностранной компании |

| 22 | дивиденды, полученные от долевого участия |

| 23 | проценты, начисляемые от прибыли |

| 24 | роялти |

| 25 | прибыль от реализации имущества |

| 26 | вознаграждение за реализацию акций (и иных ЦБ), более 1/2 стоимости которых выражено в виде собственности, расположенной в иностранном государстве |

| 27 | прибыль от оказания услуг профессиональной деятельности |

| 28 | заработная плата и другие виды вознаграждений за наемную работу |

| 29 | выплаты за руководящую должность в совете компании |

| 30 | вознаграждения спортсменов, музыкантов, артистов кино и театра и т.п. |

| 31 | гонорар за несение гос.службы |

| 32 | другие неучтенные доходы |

Одним из наиболее популярных поводов для обращения к сотрудникам ФНС при заполнении документов, является вопрос о том, нужно ли платить НДФЛ с денежных средств иностранных государств с валюты, купленной для загранпоездки или для инвестиционных капиталовложений. Так как информация по подобного рода операциям не фиксируется в ИФНС, то включать в декларацию 3-НДФЛ прибыль от продажи иностранной валюты не нужно.

В 3-НДФЛ при обозначении источника прибыли допускается использовать буквы латиницы. Если исходя из имеющихся у декларированного лица документов нельзя заключить вывод об основании прибыли, то допускается указывать вид совершенной операции.