Транспортные расходы в бухгалтерском учете: проводки и примеры – Идеи для бизнеса

Транспортные расходы — это затраты предприятия непосредственно связанные с доставкой купленного товара контрагенту.

Порядок учета транспортных затрат на доставку в бухгалтерии отражают в учетной политике. Сумма транспортных расходов может входить в стоимость товара или оформляться как отдельно оказанная услуга.

В зависимости от способа учета транспортных расходов формируются соответствующие проводки.

Особенности учета транспортных расходов

К транспортным расходам (иначе говорят, транспортно-заготовительные расходы) можно отнести следующие затраты:

- Оплата транспортных расходов за доставку товара;

- Оплата за погрузочно-разгрузочные работы;

- Плата за временное хранение.

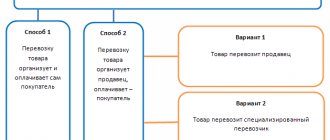

Варианты оплаты стоимости услуг по доставке товара:

- Стоимость доставки предприятие включает в цену товара;

- Возврат потраченной суммы продавцом согласно заключенному договору с покупателем;

- Покупатель оплачивает транспортные расходы отдельной суммой;

- Оплачивают услуги согласно заключенному договору на доставку товара с транспортной компанией.

Пример 1. Сумма транспортных расходов включена в стоимость товара

Организация ООО «ВЕСНА» закупила техники на общую сумму 531 000,00 руб., в т.ч. НДС — 81 000,00 руб. Транспортные расходы составили 29 500,00 руб, НДС 4 500,00 руб. Согласно учетной политике предприятия транспортные расходы включаются в себестоимость товара. Для формирования себестоимости служит счет 15.

Согласно пункту 6 ПБУ 5/01 затраты по доставке могут включаться в их фактическую стоимость. Фактическая стоимость списывается на счет 41 «Товары».

В бухгалтерском учете отражены транспортные расходы по доставке, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 15 | 60 | 450 000,00 | Учтена покупная стоимость купленной техники | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 81 000,00 | Учтен НДС по приобретенной технике | |

| 15 | 60 | 25 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 4 500,00 | Учтен НДС по транспортным расходам | |

| 41 | 15 | 475 000,00 | Учтена фактическая стоимость купленной техники |

Пример 2. Сумма транспортных расходов включена в состав расходов на продажу

ООО «ВЕСНА» закупила товары на общую сумму 413 000,00 руб, в т.ч. НДС 63 000,00 руб. Транспортные расходы составили 20 060,00 руб, в т.ч. НДС 3 060,00 руб. Согласно учетной политике транспортные расходы включаются в состав расходов на продажу. Формирование себестоимости производится на счете 41.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Согласно пункту 13 ПБУ 5/01 транспортные расходы входят в состав расходов на продажу.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

В бухгалтерском учете формируются проводки по транспортным расходам:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 41 | 60 | 350 000,00 | Учтена покупная стоимость товаров | Товарная накладная (ТОРГ-12),Счет фактура полученный |

| 19 | 60 | 63 000,00 | Учтен НДС по приобретенным товарам | |

| 44.01 | 60 | 17 000,00 | Учтена стоимость транспортных расходов | |

| 19 | 60 | 3 060,00 | Учтен НДС по транспортным налогам |

Пример 3. Доставка товара услугами транспортной реализует товар покупателю товар на общую сумму 885 000,00 руб, в т.ч. НДС 135 000,00 руб. Согласно учетной политике стоимость транспортных услуг включена в цену товара.

По условиям договора ООО «ВЕСНА» должна доставить товар покупателю. Для доставки товара заключен договор с транспортной компанией.

По условиям договора стоимость услуг по доставке товара покупателю составляет 35 400,00 руб, в т.ч. НДС 5 400,00 руб.

В бухгалтерском учете отражены транспортные расходы по договору оказания услуг, делаем следующие проводки:

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 62 | 90.01 | 885 000,00 | Учет выручки от реализации товаров | Товарная накладная (ТОРГ-12),Счет фактура выданный,Товарно-транспортная накладная(форма 1-Т) |

| 90.03 | 68.02 | 135 000,00 | Начислен НДС с реализации товаров | |

| 90.02 | 41 | 885 000,00 | Списание реализованных товаров | |

| 44.01 | 60 | 30 000,00 | Учет расходов на доставку товаров покупателю транспортной компанией | Договор доставки,Акт об оказании транспортных услуг, Транспортная накладная,Товарно-транспортная накладная (форма 1-Т),Товарная накладная (ТОРГ-12) |

| 19.04 | 60 | 5 400,00 | Учет входного НДС, предъявленного транспортной компанией | Счет фактура полученный |

| 51 | 62 | 885 000,00 | Оплата покупателя за реализованный товар | Банковская выписка |

| 60 | 51 | 35 400,00 | Оплата транспортной компании за доставку товара | Банковская выписка |

| 90.07.01 | 44.01 | 30 000,00 | Списаны расходы за доставку реализованного товара | Бухгалтерская справка |

| 68 | 19 | 5 400,00 | НДС принят к вычету | Книга покупок |

Первичные документы, подтверждающие транспортные расходы

Источник: https://bzkey.ru/transportnye-rasxody-v-buxgalterskom-uchete-provodki-i-primery/

Транспортные расходы, связанные с поставкой закупаемых товаров:

Если в документах поставщика стоимость доставки отражена отдельно, то ТЗР следует включить в себестоимость товаров.

Способы учета ТЗР в себестоимости товаров:

- включить ТЗР в стоимость товаров;

- отразить ТЗР на счете 44

в виде отдельной статьи расходов на продажу.

Способ 1: включить ТЗР в стоимость товаров.

Следует отметить, что этот способ, довольно трудоемкий и зачастую противоречит требованю рациональности, однако, в некоторых организациях применяется. Его суть состоит в том, что приобретенный товар приходуется на склад с учетом стоимости ТЗР, для этого общая величина ТЗР распределяется пропорционально между стоимостью полученных партий товара. В дальнейшем учет товаров ведется в оценке, включающей ТЗР.

Пример 1.

Организация получила:

1 партия: Стол руководителя 100 шт. по цене 1000 руб., стоимость партии 100000 руб.

2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Общая стоимость полученных товаров 140000 руб.

Транспортно-заготовительные расходы = 10000 руб.

Как принять этот товар на склад?

Считаем расходы на доставку каждой партии пропорционально её стоимости:

Расходы на поставку 1-й партии: 10000 * 100000 / 140000 = 7143 руб.

Стоимость 1-й партии с учетом доставки = 107143 руб., по этой стоимости и будет приходоваться эта партия, при этом цена одного стола руководителя с учетом ТЗР: (100000 + 7143) / 100 = 1071,43 руб.

Аналогичные расчеты проводим для второй партии:

Расходы на поставку 2-й партии: 10000 * 40000 / 140000 = 2857 руб.

Стоимость 2-й партии с учетом доставки = 42857 руб.

Цена компьютерного столика с учетом ТЗР: (40000 + 2857) / 50 = 857,14 руб.

Проводки по учету полученного товара с учетом доставки:

| Сумма | Дебет | Кредит | Содержание операции |

| 107143 | 41.1 | 60 | Оприходована партия столов руководителя |

| 43857 | 41.2 | 60 | Оприходована партия компьютерных столиков |

Если поставщик выделил НДС и выставил счет-фактуру (вместе с отгрузочными документами), то из стоимости партий товаров вычитаем сумму НДС и ставим ее к вычету (д19 д60 и д68.НДС д19).

Далее, при продаже товара, списывается его себестоимость: д90.2 к41.1(2

). При этом стоимость транспортных расходов будет включена в себестоимость товаров, направленных на продажу.

Способ 2: отразить ТЗР на счете 44 в виде отдельной статьи расходов на продажу

ТЗР можно учитывать обособленно на счете 44 «Расходы на продажу», для чего на этом счете открывается отдельный субсчет, его, например, можно назвать «44/ТР». В конце месяца транспортные расходы, накопленные на счете 44/ТР, списываются пропорционально себестоимости проданных товаров за месяц.

Пример учета ТЗР на счете 44:

В течении месяца были закуплены товары. При этом стоимость ТЗР поставщик выделил отдельно.

1 партия: Стол руководителя 100 шт. по цене 1 000 руб., стоимость партии: 100 000 руб.

2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии: 40 000 руб.

Общая стоимость полученных товаров: 140 000 руб.

Транспортно-заготовительные расходы: 10 000 руб.

Помимо этого организация сама закупала товары и доставляла их на свой на склад.

ТЗР по самостоятельным закупкам (за месяц):

Бензин: 2 000 руб.

Ремонт автомобиля: 4 000 руб.

Заработная плата водителя: 15 000 руб.

Начисленные страховые взносы на зарплату водителя (30%): 5 000 руб.

Амортизация автомобиля: 1 000 руб.

Проводки по учету ТЗР за месяц:

| Сумма | Дебет | Кредит | Содержание операции |

| 100000 | 41.1 | 60 | Оприходована партия столов руководителя |

| 40000 | 41.2 | 60 | Оприходована партия компьютерных столиков |

| 10000 | 44/ТР | 60 | Учтены расходы на доставку |

| 2000 | 44/ТР | 10 | Списаны расходы на бензин |

| 4000 | 44/ТР | 76 | Учтены расходы на ремонт автомобиля на СТО |

| 15000 | 44/ТР | 70 | Начислена заработная плата водителю |

| 5000 | 44/ТР | 69 | Начислены страховые взносы на зарплату водителя |

| 1000 | 44/ТР | 02 | Отражена амортизация автомобиля |

Важно помнить, что в конце месяца списываются не все ТЗР, а только их часть, пропорциональная отгруженным товарам.

Порядок определения величины ТЗР подлежащих списанию

Чтобы определить величину ТЗР подлежащих списанию, необходимо проанализировать счет 41

«Товары» и

счет 44/ТР

«Расходы на продажу».

Анализ счета 41:

Например, на начало месяца у организации было товара на сумму 300 000 руб. (начальное сальдо счета 41), в течении месяца поступил еще товар на общую сумму 700 000 руб. (дебетовый оборот счета 41), было продано товара в течении месяца на общую сумму 500 000 руб. (кредитовый оборот счета 41).

Анализ счета 44/ТР:

Например, начальное сальдо по дебету составляет 30 000 руб. В течении месяца по дебету счета 44/ТР были отражены расходы в размере 70 000 руб.

Таким образом, товарам на сумму 1 000 000 руб. (начальное сальдо плюс оборот за месяц по дебету счета 41) соответствуют транспортно-заготовительные расходы в размере 100 000 руб. (начальное сальдо плюс затраты за месяц по дебету счета 44/ТЗР).

Cумма ТЗР, которую нужно списать с кредита счета 44/ТР

(соответствующая проданным товарам) составит:

ТЗР по проданным товарам = 100 000 * 500 000 / 1 000 000 = 50 000 руб.

Отгруженным товарам на сумму 500 000 руб соответствуют транспортные расходы на сумму 50 000 руб. Именно эту сумму и нужно будет списать в конце месяца одной проводкой.

| Сумма | Дебет | Кредит | Содержание операции |

| 50000 | 90.2 | 44/ТР | Списана сумма расходов на доставку приобретенных товаров в связи с его реализацией. |

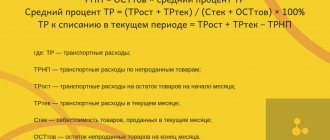

Общая формула для расчета ТЗР, подлежащих списанию за месяц = (начальное сальдо по дебету счета 44/ТР + оборот по дебету за месяц счета 44/ТР) * оборот по кредиту счета 41 / (начальное сальдо по дебету счета 41 + оборот по дебету за месяц счета 41).

Организация выбирает один из указанных выше способов учета ТЗР (включать ТЗР в стоимость товаров либо отражать ТЗР в виде отдельной статьи расходов на счете 44), отражает свой выбор в учетной политике.

Транспортные расходы в производстве на какой счет

Транспортные расходы — проводка по их отражению, виды и варианты учета. В данной статье вы найдете информацию по этой теме.

Понятие и виды транспортных расходов

Тзр при покупке материалов

Тзр при покупке товаров

Транспортные расходы при продаже товаров или готовой продукции

Итоги

Понятие и виды транспортных расходов

Большинство компаний, занятых производственной или торговой деятельностью, пользуются услугами транспортных компаний или имеют собственный автопарк. При покупке активов организация также несет другие сопутствующие издержки, которые вместе с затратами на доставку образуют транспортно-заготовительные расходы (ТЗР).

Каждая компания обязана внести и утвердить в учетной политике перечень расходов, которые следует впоследствии относить к ТЗР. Для этого нужно использовать НПА из следующего списка:

- ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина РФ от 09.06.2001 № 44н).

В п. 6 этого документа приведены затраты, связанные с заготовкой и доставкой МПЗ до места их использования. Это:

- затраты, связанные с заготовкой и доставкой;

- затраты, связанные с содержанием персонала предприятия, занятого заготовкой и хранением;

- услуги по транспортировке МПЗ до места их использования;

- проценты, начисляемые в рамках займов от партнеров по бизнесу;

- проценты, начисленные в рамках кредитов на приобретение МПЗ при условии, что эти проценты сформированы до момента учета МПЗ.

- Методические указания по учету материально-производственных запасов (утв. приказом Минфина России от 28.12.2001 № 119н).

В п. 70 методических указаний содержится перечень ТЗР, которые можно причислять к приобретению материалов. В этот список включены следующие виды расходов:

- по погрузке и транспортировке, если они оплачиваются вне основной стоимости материалов;

- на оплату труда, социальные взносы и командировки работников, занятых заготовкой и хранением материалов;

- по содержанию реально использующихся складских помещений;

- по оплате услуг посреднических компаний и индивидуальных предпринимателей;

- по оплате услуг хранения до того момента, когда МПЗ прибудут к покупателю;

- по процентам, начисленным в рамках кредитов на приобретение МПЗ, если эти проценты начислены до момента учета МПЗ;

- по суммам потерь в пути, если их размер находится в пределах нормативов на естественную убыль;

- прочие расходы.

- Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст).

В классификаторе есть раздел «Транспортировка и хранение», в нем приводится список транспортных услуг, на который следует ориентироваться. Дело в том, что НК РФ не содержит формулировки, что относится к такому виду расходов. Поэтому при организации бухгалтерского и налогового учета нужно создать и утвердить в учетной политике идентичный перечень транспортных услуг.

Следует учесть, что для бухучета большое значение имеет вид ТЗР. А именно:

- ТЗР, обусловленные приобретением материалов;

- ТЗР, обусловленные приобретением товаров: в торговой компании;

- неторговой компании;

Отметим особенности бухучета для каждого вида.

Тзр при покупке материалов

ПБУ 5/01 определяет, что ТЗР включаются в фактическую стоимость материалов (пп.6, 11). Пунктом 83 методических указаний допускается использование трех способов записи ТЗР в условиях покупок. Компании предписано выбрать один из указанных ниже способов и внести его в учетную политику предприятия.

- Для отражения используется 15-й счет «Заготовление и приобретение материалов».

Кроме упомянутого 15-го счета при данном способе и при применении учетных цен используется и 16-й счет «Отклонение в стоимости материальных ценностей». Учетные цены могут быть взяты из следующих категорий:

- договорные цены (при этом в них не должны быть учтены сопутствующие затраты на заготовку и доставку);

- цены, действовавшие в прошлых периодах;

- запланированные цены;

- средние цены, действующие по определенной группе МПЗ.

Для того чтобы показать, какие записи делаются при приходе и списании материалов, составим следующую таблицу:

| Суть записи | Дт | Кт |

| Записываем стоимость полученных материалов на основании поступивших первичных документов от партнера (по ценам приобретения) | 15 | 60, 71, 76 |

| Записываем ТЗР на основании полученных от поставщика первичных документов (п. 85 методических указаний) | 15 | 60, 71, 76 |

| Приходуем материалы, используя учетные цены | 10 | 15 |

| Списываем сумму, образовавшуюся в виде положительной разницы между фактической ценой и учетной | 16 | 15 |

| Если образовалась отрицательная разница, то запись будет обратная | 15 | 16 |

| Делаем запись по списанию материалов в производство, используя учетную цену | 20, 23 | 10 |

| Записываем разницу между фактической и учетной стоимостью переданных покупателю МПЗ, если эта разница положительна. В противном случае аналогичная проводка сторнируется. | 20, 23 | 16 |

При формировании приведенной таблицы были использованы, кроме уже описываемых, следующие счета:

- 10-й — «Материалы»;

- 20-й — «Основное производство»;

- 23-й — «Вспомогательные производства»;

- 60-й — «Расчеты с поставщиками и подрядчиками»;

- 71-й — «Расчеты с подотчетными лицами»;

- 76-й — «Расчеты с разными дебиторами и кредиторами».

В пункте 87 методических указаний приведены формулы, по которым ведется расчет процента списания ценовых отклонений. Порядок расчета следующий:

К = (Откл0 + Откл1) / (М0 + М1) × 100,

где

К — размер отклонения в процентах;

Откл0 — размер отклонения в начале месяца (остаток);

Откл1 — размер отклонения, накопленного в течение месяца;

М0 — объем материалов в начале месяца в учетных ценах;

М1 — объем поступивших материалов в течение месяца в учетных ценах.

Откл2 = К × М2,

где

Откл2 — размер отклонений, которые можно списать на расходы;

М2 — объем материалов в учетных ценах, который списан на расходы.

- Для отражения используется специальный субсчет на 10-м счете «Материалы».

Для таких обстоятельств приведем следующую табличную форму по записям:

| Суть записи | Дт | Кт |

| Отражаем стоимость материалов по ценам приобретения на основании первичных документов от партнера | 10 | 60, 71, 76 |

| Отражаем ТЗР на основании первичных документов от партнера (п. 85 методических указаний) | 10, субсчет «ТЗР» | 60, 71, 76 |

| Списываем материалы в производство | 20, 23 | 10 |

| Списываем ТЗР пропорционально стоимости материалов, образовавшееся в конце месяца | 20, 23 | 10, субсчет «ТЗР» |

Указанные выше формулы могут применяться и в этом случае. При этом выбранный расчетный метод следует утвердить в учетной политике.

- ТЗР напрямую включаются в фактическую стоимость материалов.

Данный способ доступен лишь тем компаниям, у которых перечень используемых материалов невелик и есть группы материалов, которые занимают превалирующий объем в общем их количестве. Иначе говоря, если ТЗР приходятся на такие запасы, то такие расходы войдут в стоимость единицы материала.

Также информацию по учету материалов ищите в статье «Бухгалтерские проводки по учету материалов».

Тзр при покупке товаров

Когда ведется закупка товаров, соответствующие случаю транспортные расходы могут учитываться тоже разными способами, которые зависят от того, какой деятельностью занимается компания.

Так, торговым компаниям, разрешается выбрать способ учета из следующего перечня:

- ТЗР включены в себестоимость товаров (п. 6 ПБУ 5/01): Дт 41, субсчет «ТЗР» Кт 60.

Если для учета товаров используют 15-й счет «Заготовление и приобретение материальных ценностей», то запись будет такова: Дт 15 Кт 60.

- ТЗР включены в расходы на реализацию товаров (п. 13 ПБУ 5/01), при этом такие расходы:

- разбрасываются между теми товарами, которые реализованы, и теми, которые остались на складе (в описании счета 44, план счетов, утвержденный приказом Минфина РФ от 31.10.2000 № 94н),

- списываются на себестоимость в полной мере: Дт 44 Кт 60.

По окончании месяца обусловленные продажей расходы можно списать на себестоимость. Запись при этом будет такова: Дт 90, субсчет «Расходы на продажу» Кт 44.

Выбранный способ учета следует обязательно внести в учетную политику предприятия.

В приведенных выше записях в дополнение к уже упоминавшимся приведены следующие счета:

- 02-й — «Амортизация»,

- 41-й — «Товары»,

- 44-й — «Расходы на продажу»,

- 70-й — «Расчеты с персоналом по оплате труда»,

- 69-й — «Расчеты по социальному страхованию и обеспечению»,

- 90-й — «Продажи».

Если используется частичное списание, то в учетную политику надо будет внести метод, который будет применять компания при разделении ТЗР между реализованными товарами и теми, которые остались храниться на складе. Нормативные акты не содержат рекомендаций, какой метод выбирать в разных обстоятельствах. То есть компании вольны его выбирать сами.

Однако можно сориентироваться с помощью формулы, приведенной в ст. 320 НК РФ:

К = (ТР0 + ТР1) / (Т1 + Т2) × 100,

где

К — средний процент ТЗР, которые пришлись на товарные остатки на конец месяца;

ТР0 — затраты на транспорт, которые соответствуют нереализованным товарным остаткам на начало месяца;

ТР1 — затраты на транспорт, понесенные в текущем месяце;

Т1 — стоимость товаров, которые уже куплены и проданы в текущем месяце;

Т2 — стоимость товаров, которые куплены, но не проданы на конец месяца.

ТР2 = К × Т2,

где

ТР2 — затраты на транспорт, которые пришлись на нереализованные товарные остатки на конец месяца;

Т2 — стоимость товаров, которые уже приобретены, но не проданы на конец месяца.

Неторговые организации вправе учесть транспортные расходы в качестве расходов на реализацию. Такое определение содержится в п.

227 методических указаний по учету материально-производственных запасов, утвержденных приказом Минфина России от 28.12.2001 № 119н.

Неторговыми организациями следует считать те компании, которые кроме торговых операций осуществляют другие виды экономической деятельности.

Компании, входящие в данную категорию, вправе выбирать, следует ли разбрасывать затраты между себестоимостью уже реализованных товаров и товарных остатков. Однако на этот счет есть и некоторые рекомендации, содержащиеся в п. 228 методических указаний. Распределять расходы предлагается, если:

- ТЗР превышают 10% от размера выручки от реализации,

- ТЗР в течение года неравномерны.

Кроме того, ТЗР учитываются и в фактической стоимости приобретенных основных средств, о чем читайте в статье «Правила ведения учета вложений во внеоборотные активы».

Транспортные расходы при продаже товаров или готовой продукции

Возможны следующие варианты учета расходов на доставку:

- Если цена доставки входит в стоимость товара.

Источник: https://f-52.ru/transportnye-rashody-v-proizvodstve-na-kakoy-schet/

Бухгалтерский учет услуг проводки

Многие компании, осуществляя свою деятельность, прибегают к услугам сторонних организаций. Чаще всего это бывает связано с деятельностью по производству продукции или ее продажи. Любые услуги, оказываемые вашей организации, должны быть обоснованы и отражены в проводках в бухгалтерском учете.

Законодательное регулирование оформления учета оказанных услуг

Правовое регулирование учета оказания услуг основывается на договоре, который вы составили с контрагентом. Также регулирование происходит на основании налогового законодательства и Гражданского кодекса. Кроме того, в образовательной, охранной и некоторых других сферах действуют дополнительные нормативные акты.

Поскольку оказывать услуги могут как юридические, так и физические лица, расчеты с контрагентами могут выполняться и в безналичной, и в наличной формах. Расходы на услуги оформляются так же, как и все остальные. Счета бухгалтерского учета, по которым проводят операции, зависят от подразделения, типа производства и других факторов.

Документы для оформления проводок на услуги в бухгалтерском учете

- Счет-фактура.

- Акт выполнения работ.

- Выписка из расчетного счета.

- Выписка из платежного поручения.

Советы по оформлению проводок услуг в бухгалтерском учете

- Перед тем как отражать проводки услуг в бухгалтерском учете, необходимо получить документы, которые подтверждают, что работы были выполнены. Заключите с фирмой, с которой вы работаете, договор. Документ необходимо верно оформить и отразить в нем все оказанные услуги.

- При выполнении работ необходимо заполнить соответствующий акт. Точной формы данного документа не существует, поэтому его составляет бухгалтер предприятия. НДС будет вычтено только при наличии счета-фактуры, который необходимо приложить к акту.

- В бухгалтерском учете оформляется проводка, отражающая сумму расходов на услугу без НДС. Налог на добавочную стоимость отражается на основании счета-фактуры.

- Следующая проводка в бухгалтерском учета делается на основании выписок из расчетного счета и платежного поручения после оплаты работы компании, оказавшей услуги. Если вы платили контрагенту наличными через кассу, оформление расходов происходит через расходный ордер.

- Далее можно производить вычет налога на добавочную стоимость. Сумма НДС обязательно под точным числом и номером вносится в книгу покупок. Затем списываются расходы на себестоимость, что также необходимо отразить в бухгалтерском учете соответствующей проводкой.

Источник: https://biznesanalitika.ru/article/buhgalterskij-uchet-uslug-provodki

Транспортные расходы в бухгалтерском учете: проводки, возмещение трат, списание расходов

Предприятия, специализация которых основана на реализации собственной продукции не прямым способом, а через контрагентов, должны самостоятельно позаботиться о том, как попадёт их товар в торговые точки или на склады партнёрских компаний.

При этом продажа товара уже совершена, и право владения переходит к следующему собственнику, но о перевозке или доставке продукции необходимо договариваться заранее и прописывать все требования и условия при оформлении документов для совершения сделки.

Так, если поставщик оплачивает все транспортные расходы, то должен открываться специальный бухгалтерский счёт, который будет вести все траты на разгрузочные работы и расходы на перевозку продукции.

НДС: покупатель возмещает продавцу транспортные расходы

Комментарий к Письму Минфина России от 15.08.2012 N 03-07-11/299 «О применении вычетов НДС и выставлении счетов-фактур по транспортным расходам, возмещаемым покупателем товаров их продавцу»

Пожалуй, в подавляющем большинстве случаев товар, продукция или иные ценности, приобретенные покупателем у продавца, должны быть физически перемещены из одного места в другое, например перевезены со склада поставщика до склада покупателя. Причем нередко речь идет не о доставке купленного товара на соседнюю улицу или в пределах одного города, а о транспортировке в другие населенные пункты или даже в другую страну. О том, как правильно исчислять НДС в одном из частных случаев, возникающих при перевозке товаров, рассказано в комментируемом Письме Минфина России от 15.08.2012 N 03-07-11/299.