В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает о том, что такое выручка, себестоимость, коммерческие и управленческие расходы, прочие доходы и расходы. Эта классификация помогает понимать на чем вы зарабатываете деньги и на что тратите. Она лежит в основе группировки доходов и расходов в одной из главных форм бухгалтерской отчётности — отчёте о финансовых результатах. И в управленческих отчётах очень помогает.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. В прошлый раз разобрались с понятиями доходов и расходов, сегодня познакомлю с их видами.

Начнём с доходов. Доходы в бухучёте делятся на выручку и прочие доходы.

Выручка

Выручка (Sales Revenue или просто Sales) — это доходы от обычных видов деятельности компании. Именно доходы, а не поступление денег. В прошлый раз я подробно рассказывал, чем отличаются эти категории.

Что считать обычными видами деятельности, определяет сама компания. Главное правило здесь — систематичность получения доходов. Если товар, продукция, работа или услуга продаётся регулярно, его продажа — обычный вид деятельности.

Вот что приносит выручку в разных бизнесах:

- магазин — продажи покупных товаров;

- завода — продажи собственной продукции;

- брокер — продажи ценных бумаг;

- парикмахерская — парикмахерские услуги;

- лизинговая компания — сдача имущества в аренду.

При этом обычных видов деятельности у компании может быть несколько. Продуктовый магазин может открыть производство салатиков, которые будут продаваться вместе с покупными товарами. А завод — продавать не только свою продукцию, но и покупные запчасти к ней. Такие продажи тоже будут приносить выручку.

Ещё раз акцентирую внимание на моменте признания выручки. Выручка возникает в бухучёте в момент перехода права собственности на товар или продукцию от продавца к покупателю. Для работ и услуг момент признания выручки — дата подписания акта об их выполнении.

Сумма выручки равна сумме возникшей дебиторской задолженности покупателя. Если покупка оплачена в момент приобретения, выручка совпадает с полученной суммой денежных средств. Если покупка оплачена частично, выручка складывается из суммы оплаты и остатка дебиторки. Это так называемая «грязная» выручка или выручка-брутто. В ней могут присутствовать НДС и акцизы, которые нужно будет вернуть государству. В бухгалтерской отчётности отражается нетто-выручка, из которой эти налоги исключаются, чтобы можно было понять реальный доход компании.

Пример 1. Автосалон продал новый «Гелендваген» за 12 млн руб. По условиям договора половину стоимости клиент оплачивает сразу, вторую половину — в течение года с момента покупки. Выручка-брутто складывается из 6 млн руб. уплаченных денег и 6 млн руб. дебиторки. Выручка-нетто — 10 млн руб. Оставшиеся 2 млн руб. НДС — это доход государства, а не автосалона.

Прямые и косвенные затраты

Классификация затрат по способу их включения в себестоимость продукции, работ и услуг на прямые и косвенные. Именно эта классификация определяет порядок отражения затрат на тех или иных синтетических счетах, субсчетах и аналитических счетах.

Прямыми считаются затраты, которые можно прямо, непосредственно и экономично отнести на конкретный вид продукции или к конкретной партии продукции (к выполненным работам или оказанным услугам). На практике к этой категории относятся:

- прямые затраты материалов (то есть сырье и основные материалы, использованные при производстве продукции);

- прямые трудовые затраты (оплата труда персонала, занятого в производстве конкретных видов продукции).

Впрочем, если предприятие производит только один вид продукции или оказывает только один вид услуг, все производственные расходы автоматически будут прямыми.

Косвенными признаются затраты, которые нельзя прямо, непосредственно и экономично отнести на конкретную продукцию, поэтому их следует сначала собрать отдельно (на отдельном счете), а затем – по итогам месяца – распределить по видам производимой продукции (выполняемых работ, оказываемых услуг) исходя из выбранной методики.

Среди производственных затрат к косвенным можно отнести вспомогательные материалы и комплектующие изделия, расходы на оплату труда вспомогательных рабочих, наладчиков, ремонтников, оплату отпусков, доплату за сверхурочную работу, оплату времени простоя, расходы на содержание цехового оборудования и зданий, на страхование имущества и т.д.

Подчеркнем – косвенные затраты связаны одновременно с изготовлением нескольких видов продукции, и их либо вообще нельзя «приписать» к конкретному виду выпускаемой продукции, либо в принципе это возможно, но нецелесообразно ввиду незначительности суммы данного вида затрат и сложности точного определения той их части, которая приходится на каждый вид продукции.

На практике разделение прямых и косвенных затрат имеет очень важное значение для организации работы бухгалтерии в части учета затрат. Прямые затраты должны на основании первичных документов плюс возможно дополнительных расчетов, как, например, в случае, если один и тот же вид сырья используется для производства нескольких видов продукции в одном подразделении и невозможно обеспечить точный первичный учет того, сколько именно этого сырья потрачено на каждый из видов продукции, относиться непосредственно в себестоимость каждого вида продукции, формируемую по дебету счета 20 «Основное производство». А вот косвенные затраты собирают на отдельных счетах – например, цеховые расходы в течение месяца относят в дебет счета 25 «Общепроизводственные расходы».

Если говорить о взаимосвязи двух рассмотренных классификаций, можно отметить следующее:

- все прямые расходы являются основными (ведь они необходимы для производства конкретных видов продукции);

- накладные расходы всегда являются косвенными;

- некоторые виды основных расходов с точки зрения порядка их включения в себестоимость являются не прямыми, а косвенными – как, например, суммы амортизации основных средств, используемых в производстве нескольких видов продукции.

Прочие доходы

Прочие доходы (Other Revenue) — это любые доходы компании, кроме выручки:

- арендная плата (для арендодателя);

- дивиденды;

- доходы от продажи основных средств;

- проценты по депозитам;

- подарки.

Момент признания и оценка суммы прочих доходов определяются так же, как и у выручки. Исключение — подарки. Дебиторская задолженность при дарении не возникает, поэтому доход определяется по рыночной стоимости подаренного актива.

Разделение доходов на выручку и прочие доходы зависит от того, чем занимается компания. Для магазина арендная плата — прочий доход, а для лизинговой компании — выручка. Начисленные дивиденды будут выручкой для квалифицированного инвестора, но прочим доходом для завода. И только подарки квалифицируются как выручка разве что у профессиональной содержанки.

Себестоимость

Переходим к классификации расходов. Первый вид расходов — себестоимость (Cost of Goods). Это затраты на изготовление и продажу продукции, выполнение работ, оказание услуг. Дальше буду говорить о продукции, подразумевая работы и услуги тоже.

Вроде простое определение, но важно понимать, что себестоимость бывает разная. Каждую из посчитанных себестоимостей анализируют для своих целей. И, если себестоимость продукции 100 руб., а выручка от продаж 150 руб., вовсе не обязательно прибыль от продаж составила 50 руб. Такой информации недостаточно — нужно уточнить о какой именно себестоимости идет речь.

Производственная себестоимость— это затраты на изготовление продукции. Её нужно считать и раскладывать на составляющие, чтобы понять что можно подкрутить в производственном процессе. Уменьшить непроизводительные расходы материалов, перейти на более дешевые аналоги, организовать работу более эффективно, чтобы снизить затраты на оплату труда и т. д.

Производственная себестоимость за месяц показывает, во сколько обошлось производство. Но её бесполезно сравнивать с выручкой по трём причинам.

- Мало произвести продукцию, её надо ещё продать. А до того, как она продастся, где-то хранить. И все это — дополнительные расходы, которые влияют на финансовый результат.

- Не всегда продукция, которую начали производить в этом месяце, выпущена в этом же месяце. Затраты уже есть — продукции ещё нет. Такие затраты в бухучете называют незавершённым производством. И это ваш актив.

- Не всегда произведённая за месяц продукция продана в этом же месяце. Это относится только к продукции, для работ и услуг не актуально. Если продукция осталась на складе — это ваш актив.

Когда вы смотрите в отчёт о финансовых результатах, вы видите там именно производственную себестоимость проданной продукции. Если у вас торговая организация — всё проще. Вместо производственной себестоимости есть стоимость, по которой вы приобрели перепроданные товары. В бухучете её называют фактической себестоимостью товаров.

Себестоимость продаж (полная себестоимость) — расходы на изготовление и продажу продукции. Себестоимость продаж складывается из производственной себестоимости проданной продукции и расходов на её продажу. Именно эту себестоимость надо сравнивать с выручкой для корректного определения финансового результата.

Пример 2. ООО «Рога и копыта» производит тортики. За день было изготовлено и продано 3 тортика. Для их заготовления было куплено продуктов на 500 руб., ещё 1000 руб. составила зарплата кондитера. Тортики продаются в Инстаграм по 1000 руб. Реклама обошлась в 2000 руб.

Производственная себестоимость: 1500 руб. (500 руб. + 1000 руб.).

Себестоимость продаж: 3500 руб. (1500 руб. + 2000 руб.).

Убыток от продаж: 500 руб. (3000 руб. — 3500 руб.).

Если бы собственник при определении финансового результата ориентировался на производственную себестоимость, он бы решил, что владеет прибыльным бизнесом. Но это не так.

Пример 3. Те же условия, но продано 2 тортика.

Производственная себестоимость выпуска: 1500 руб.

Себестоимость продаж: 3000 руб. (2 * 500 руб. + 2000 руб.)

Убыток от продаж: 1000 руб. (2000 руб. — 3000 руб.)

Еще 500 руб. — производственная себестоимость оставшегося на складе тортика. Если завтра его купят без рекламы, то он принесет прибыль в 500 руб.

Классификация расходов в себестоимости продукции по экономическому содержанию

Наиболее распространенным классификационным признаком, позволяющим объединять расходы, является группировка расходов по экономическому содержанию, включающая классификацию расходов по экономическим элементам и статьям калькуляции.

Группировка расходов по экономическим элементам предполагает выделение таких однородных затрат, которые формируют себестоимость всех видов производимых товаров, работ или услуг и которые невозможно разложить на более мелкие однородные элементы в пределах рассматриваемого предприятия. Такое деление расходов позволяет определить сумму затрат каждого вида, независимо от места их возникновения и направления использования.

Определяющими при формировании элементов расходов являются компоненты, обязательные в производственном процессе:

- средства труда;

- предметы труда;

- трудовые ресурсы.

Использование данных групп обязательных условий производства позволяет сгруппировать расходы и включить в их состав:

- расходы материалов;

- расходы на оплату труда с обязательными отчислениями в государственные внебюджетные фонды;

- начисленную амортизацию средств труда.

Особенностью группировки расходов по экономическим элементам выступает то обстоятельство, что расходы объединяются исходя из затраченных в производственном процессе в целом по организации в суммах сметных (плановых) и фактических расходов вне зависимости от места их возникновения и направления использования.

При формировании затрат по экономическим элементам рассчитывается их совокупность за отчетный период в производственной деятельности независимо от того, закончено изделие обработкой, изготовлением или не закончено, выполнена ли работа, оказана ли услуга или нет, места возникновения расходов и того, на изготовление какого вида продукции, работ, услуг они израсходованы. Такая группировка расходов обязательна для ведения финансового учета, а его данные применяются для составления бухгалтерской (финансовой) отчетности, в особенности пояснений к ней, и предназначена в основном для внешних пользователей отчетной информации.

Состав расходов, формирующих себестоимость продукции по экономическим элементам, определен пункте 8 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 №33н, и включает следующие их виды:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие расходы.

Рассмотрим содержание каждого экономического элемента, составляющего себестоимость продукции, работ, услуг.

Элемент «Материальные затраты» объединяет стоимость:

- покупных сырья и материалов, используемых на производственные, управленческие и хозяйственные нужды, комплектующих изделий и полуфабрикатов, предназначенных в организации для монтажа или дополнительной обработки;

- природного сырья – оплату работ по рекультивации земель, плату за воду, забираемую из водохозяйственных систем, и др.;

- топлива, приобретенного на стороне для расходования на технологические цели, расходы на собственную выработку энергии, используемую на технологические нужды и на отопление помещений, и др.;

- покупной энергии всех видов, предназначенной для технологических, управленческих и хозяйственных целей, и др.

Стоимость материальных ресурсов, включаемых в состав материальных расходов, исчисляется в размере фактических расходов на их приобретение, к которым относятся суммы, уплаченные по договорам поставщику, стоимость консультационных, информационных услуг по приобретению материально-производственных запасов, таможенных пошлин, вознаграждений посредническим организациям по приобретению запасов и др.

При расчете стоимости фактически израсходованных материальных ценностей принимают во внимание также стоимость возвратных отходов, образовавшихся в процессе производства. Они могут полностью или частично утратить свои потребительские свойства. В связи с этим их оценка производится по цене возможного использования. Возвратные отходы могут быть использованы в основном производстве после дополнительной обработки либо могут быть оценены и проданы по рыночным ценам. Возвратными отходами считаются также изменившее химический состав сырье, полностью или частично потерявшие потребительские свойства материальные ценности.

В «Затраты на оплату труда

» входят затраты на оплату труда основного промышленно-производственного персонала, включая премии за результаты производственной деятельности, начисленные работникам стимулирующие, в соответствии с принятыми в организации условиями и компенсирующие выплаты связанные с режимом и условиями работы, гарантированные Трудовым кодексом РФ.

Также в указанную группировку включаются расходы, связанные с оплатой очередных и дополнительных отпусков работникам, льготных часов в соответствии с нормами Трудового кодекса РФ и т.п.

«Отчисления на социальные нужды

», данный элемент себестоимости содержит совокупность обязательных отчислений по нормам налогового законодательства органам государственного социального страхования, пенсионного фонда, медицинского страхования от суммы начисленной заработной платы работникам организации, включаемой в себестоимость за исключением расходов, по которым не начисляются страховые выплаты.

Статья «Амортизация

» включает в себя сумму амортизационных отчислений по объектам основных средств, нематериальных активов и доходных вложений в материальные ценности, исчисляемых ежемесячно по объектам внеоборотных активов, находящихся на балансе предприятия.

Сумма амортизационных отчислений включается в себестоимость продукции исходя из:

- величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов;

- срока их полезного использования;

- принятого в учетной политике организации метода начисления амортизации.

В группировку «Прочие расходы

» включаются расходы: налоги; сборы (платежи за выбросы вредных веществ и др.); затраты на подготовку кадров; представительские расходы; командировочные расходы; подъемные; арендную плату; затраты на консультационные, информационные, аудиторские услуги, а также услуги связи, банков; другие аналогичные затраты.

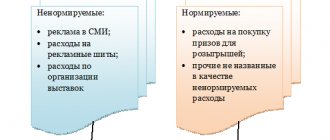

Коммерческие расходы

Коммерческие расходы (Selling Expense) — это расходы на продажу товаров, продукции, работ, услуг. Состав таких расходов зависит от того, чем занимается компания.

Если компания производит продукцию, то расходы на продажу начинаются сразу после того, как продукция выпущена. Коммерческими будут расходы на:

- хранение продукции (аренда или амортизация складов, зарплата кладовщиков и грузчиков);

- продвижение её к покупателю (маркетинг и реклама, услуги посредников-продавцов);

- отгрузку (упаковка, доставка, растаможка экспорта, страховка в пути).

Если компания выполняет работы или оказывает услуги, то коммерческими будут в основном расходы, связанные с их продвижением. Хранить и отгружать попросту нечего.

Если компания продаёт товары, то коммерческими являются почти все расходы, связанные с торговлей, кроме себестоимости самих товаров:

- закуп (вознагражения посредникам-снабженцам, растаможка импорта, страховка в пути);

- доставка (купленных товаров до своего склада/магазина и проданных товаров до покупателя);

- зарплата (от директора до продавца — все занимаются продажей);

- амортизация или аренда зданий, оборудования и транспорта;

- маркетинг и реклама;

- представительские расходы;

- расходы на гарантийный ремонт;

- любые другие расходы на хранение и отгрузку товаров.

Как видите, перечень коммерческих расходов у торговых организаций шире, чем у производственных. Поэтому и удельный вес в отчёте о финансовых результатах выше. Например, в финансовой отчетности Магнитогорского металлургического комбината за 9 месяцев 2019 года коммерческие расходы составляют 7% от выручки. А в такой же отчетности Х5 Retail Group — 13%.

Управленческие расходы

Управленческие расходы (Administrative Expense) — это расходы, которые не связаны с производством, хранением и сбытом продукции, но необходимы для функционирования организации. Еще их называют общехозяйственными.

Сюда входят:

- зарплата управленцев и прочих офисных сотрудников: от бухгалтера до уборщицы;

- затраты на содержание офиса: от кофе с печеньками до амортизации или аренды;

- затраты на связь: Интернет, телефония, почтовая корреспонденция;

- затраты на оценку, аудит и прочие консалтинговые услуги;

- транспортные расходы офисного планктона: от содержания персоналки директора до корпоративного такси или проездных за счёт компании;

- представительские расходы, если нет возможности соотнести их с продажей конкретных товаров;

- любые другие расходы, не связанные с производством, хранением или сбытом продукции.

Перечень управленческих расходов для конкретного предприятия зависит от специфики его деятельности. Например, для большинства бизнесов зарплата бухгалтера — общехозяйственный расход, а у нас в интернет-бухгалтерии «Моё дело» она входит в себестоимость услуги. Для колл-центра стоимость телефонии — это производственные затраты, а для завода — общехозяйственный расход.

Как видите, в основном управленческие расходы направлены на содержание административно-управленческого персонала и офисной инфраструктуры. Когда я начинал свою карьеру на заводе, таких сотрудников цеховой люд называл нахлебниками. Потому что они не производят продукцию и не продают её. А кормить их надо.

В этом есть своя правда. Управленческие расходы, как правило, являются условно-постоянными. То есть не зависят от объемов выпуска. А значит, они должны быть как можно меньше. И с этим связан один интересный факт.

В отчёте о финансовых результатах управленческие расходы могут показываться либо в себестоимости продаж, либо отдельной строкой. И вот вам два примера.

- Частный Норильский никель.

- Государственная Русгидро.

В первом случае управленческие расходы показаны отдельной строкой. Сразу видно, что на 1 руб. себестоимости приходится 14 копеек управленческих расходов. Во втором случае управленческие расходы погребены в себестоимости. А отчего она такая большая непонятно. Может ресурсы дорогие, а может директора огромные зарплаты получают.

Кстати, новый ФСБУ «Запасы» хоть и выйдет совсем не в том виде, в каком Минфин должен был его принять, запрещает включать управленческие расходы в себестоимость продукции. Как сказал Петр Великий: «Дабы дурь каждого видна была».

Общепроизводственные и общехозяйственные расходы

Все затраты на производстве делятся на общепроизводственные и общехозяйственные расходы, их учет ведется соответственно на 25 и 26 счетах. К общепроизводственным расходам относятся затраты, связанные с содержанием и управлением производства, в том числе затраты на основное производство, вспомогательное и обслуживающее.

Общепроизводственные расходы включают в себя:

- Зарплату работников, которые трудятся на производстве (мастера, технологи, рабочие и так далее);

- Амортизационные отчисления;

- Необходимый ремонт производственного оборудования;

- Оплату сырья и материалов, которые используются в производстве;

- Арендную плату за помещения производства и другие арендные платеж за оборудование и машины;

- Другие расходы, связанные с эксплуатацией основных средств, такие как: расходы на топливо, электроэнергию и другое;

- Недостачу, потери и порчу производственного имущества и т. п.

Счет 25 – активный, поэтому все накопления идут по дебету в корреспонденции с взаимодействующими счетами, такими как 70 – при начислении зарплаты, 10 – при списании материалов со склада, 02 – при начислении амортизации, 69 – при начислении взносов во внебюджетные фонды с зарплаты и так далее.

В самом конце каждого месяца все расходы, накопленные на 25 счете, списываются в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства» в порядке, который устанавливается самостоятельно компанией и фиксируется в учетной политике.

Когда мы говорим об общехозяйственных расходах, то они не связаны с производством, к таким расходам относятся затраты на управление предприятиям, в том числе заработная плата офисных работников, амортизация и ремонт имущества хозяйственного назначения, арендная плата за офис, консультационные, юридические и другие услуги, связанные с управлением. Данные расходы накапливаются по дебету 26 счета во взаимодействии со счетами, отражающими расход – это 02 счет при начислении амортизации, 10 при списании материалов, 70 при начислении зарплаты.

Списание общехозяйственных расходов производится одним из двух способов:

1. При использовании сокращенной себестоимости в конце месяца со счета 26 на субсчет 90.2 «Себестоимость продаж».

2. При использовании полной себестоимости расходы с 26 счета списываются на 20, 23 или 29 счета. Порядок распределения расходов закрепляется в учетной политике, могут распределяться пропорционально затратам этих производств.

Счета 25 и 26 в конце месяца полностью закрываются, у них нет сальдо.

Компании, которые занимаются посредническими услугами (агенты, брокеры, комиссионеры), все расходы ведут на 26 счете, по 20 счету учет не ведется..