Что должно быть в учетной политике по НДС

Учетная политика по НДС может включать:

- описание синтетических и аналитических счетов учета НДС, применяемых в компании;

- технологию документооборота по учету НДС;

- перечень подтверждающих правомерность вычетов по НДС документов и требования к их оформлению, включая формы (счет-фактура, УПД, УКД и др.);

- формы применяемых бухгалтерских справок-расчетов (по исчислению налоговых вычетов, суммы НДС к восстановлению и др.);

- порядок нумерации счетов-фактур при наличии обособленных подразделений;

- формулы и алгоритмы раздельного учета НДС;

Как описать методику ведения раздельного учета по НДС в учетной политике, детально разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- алгоритм подтверждения правомерности применения нулевой ставки НДС (ответственные лица, перечень представляемых налоговикам документов и др.);

- перечень лиц, уполномоченных подписывать счета-фактуры (УПД, УКД);

- список ответственных лиц за оформление и отправку по ТКС деклараций по НДС;

- алгоритмы оформления и подписания документов, связанных с расчетом НДС (книги покупок, книги продаж и др.);

- иные аспекты (порядок подшивки и хранения счетов-фактур и иных связанных с исчислением НДС документов).

Раздельный учет НДС – примеры, 1С, правило 5 процентов

Согласно налоговому кодексу, если организация или индивидуальный предприниматель ведет свою деятельность по нескольким направлениям, часть которых подлежит уплате налога, а часть нет, следует вести раздельный учет НДС.

Основное понятие раздельного учёта НДС

Это, прежде всего, разновидность бухгалтерского учёта. Если организация осуществляет разные виды деятельности: как с НДС, так и без НДС, здесь уже обязательно вести раздельный учет НДС. То есть можно выделить несколько факторов, которые влияют на раздельный учёт:

- Ведение организаций нескольких видов деятельности.

- Оказание организацией услуг и продажа товаров по нескольким налоговым ставкам.

- Если организация осуществляет продажу товаров без налоговой ставки.

- Раздельный учет НДС ведётся при ставке 0%.

При всем этом законодательство не даёт чётких инструкций по ведению раздельного учета НДС. Все операции проводятся согласно учетной политике самой организации и должны заноситься в определенный реестр.

Смотрите подробное видео про раздельный учет НДС от ГлавБух.ру:

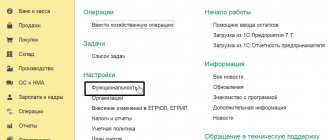

Раздельный учёт НДС в 1С

Рассмотрим, как отражается раздельный учёт в 1С бухгалтерии 8.3. Это нужно, когда организация в одном периоде отражает операции, проводимые с НДС и без него.

Первым делом настраиваем программу. Указываем, что в данном отчетном периоде будет вестись раздельный учет. Выставляем на закладках необходимые флажки. Программа выдает два поля, в которых указано, что нужно сделать:

- Ведется раздельный учёт – ставим галочку.

- Раздельный учет на счет 19 – ставим галочку.

В закладке НДС отмечаем флажком поле «По способам учета».

При создании новой накладной от поставщика выбирается организация, у которой настроены параметры ведения раздельного учёта. В настройках контрагентов, ведущих раздельный учет, отмечаем флажком поле «Показывать счета учета в документах».

Распределение НДС при раздельном учёте формируется по счёту 19. Бухгалтерский счет 19 имеет несколько субконто, и там уже можно определить, по какому способу бухгалтерского учета не закрыт счёт.

Существует ещё такой вид налога, как раздельный учёт НДС при экспорте.

Зачем нужен учет при экспорте

Это в первую очередь необходимо организациям, которые занимаются экспортом товаров. Им в обязательном порядке нужно отражать ставку 0%.

Делается это для того, чтобы отразить эти операции отдельной статьей, так как они отличаются от других операций.

Для всех компаний, осуществляющих продажу товаров на экспорт, государство возмещает суммы НДС. По сути, они не облагаются налоговой ставкой, то есть освобождены от налога.

Это позволяет экспортерам уменьшать свои расходы на отправку товаров.

Основным условием здесь является документальное подтверждение того, что товары действительно реализованы на экспорт. Организациям, проводящим несколько операций с НДС, куда входят как облагаемые, так и необлагаемые НДС, необходимо осуществлять раздельный учет, как рассматривалось выше.

Как выглядит образец учетной политики по НДС на 2021 год

НДС не относится к разряду обязательных налоговых платежей, уплачиваемых всеми без исключения фирмами и предпринимателями.

Например, если ИП или компания применяет спецрежим и не исполняет обязанности налогового агента по НДС, уделять внимание вопросам налога на добавленную стоимость в учетной политике не требуется.

Учитывая специфичность работы с НДС разных компаний и предпринимателей, информация о порядке, способах учета, отчетных и иных связанных с НДС нюансах может быть оформлена по-разному, например:

- отдельной учетной политикой — такой вариант может применяться налогоплательщиками НДС при наличии многочисленных нюансов исчисления этого налога (сложной структуре филиалов, работе с иностранными контрагентами, совмещении режимов налогообложения и др.);

- приложением к учетной политике — обычно в таком виде оформляется методика раздельного учета НДС, без которой затруднительно подтвердить правомерность налоговых вычетов при осуществлении облагаемой и необлагаемой НДС деятельности и в иных случаях;

Оформить грамотно такую методику поможет наш раздел про раздельный учет НДС.

- специальной главой (разделом, подразделом) учетной политики — если обязанность по уплате НДС необходимо выполнять в силу требований НК РФ и при этом применяются стандартные учетно-расчетные подходы (отсутствует необходимость раздельного учета НДС, нет льгот и пр.).

Посмотрите образец учетной политики по НДС на нашем сайте:

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ И УЧЕТНАЯ ПОЛИТИКА, В ТОМ ЧИСЛЕ РАЗДЕЛЬНЫЙ УЧЕТ

Если организация является плательщиком НДС, то при формировании учетной политики для целей налогообложения (далее — налоговая политика) данному налогу необходимо посвятить отдельный раздел этого внутреннего регламента компании. При этом совершенно не обязательно в налоговой политике «переписывать» главу 21 Налогового кодекса Российской Федерации, важно учесть только те моменты исчисления и уплаты НДС, в отношении которых указанная глава предоставляет налогоплательщику право выбора или не содержит прямо установленного порядка действий. В силу того, что традиционно налоговые обязательства по НДС у фирм довольно внушительны, это позволит налогоплательщику сократить уровень своих налоговых платежей вполне законным способом.

Налогоплательщики налога на добавленную стоимость

| Обратите внимание! С 01.01.2019 г. вступят в действие изменения, внесенные в пункт 3 статьи 346.1 НК РФ Федеральным законом от 27.11.2017 г. N 335-ФЗ, согласно которым организации и индивидуальные предприниматели, применяющие ЕСХН, будут признаваться налогоплательщиками НДС. На это обращает внимание и Минфин России в Письме от 07.02.2018 г. N 03-07-11/7258. |

В то же время с 01.01.2019 г. фирмы и коммерсанты, применяющие ЕСХН, на основании пункта 1 статьи 145 НК РФ смогут получать освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, при выполнении любого из следующих условий, перечисленных в абзаце 2 пункта 1 статьи 145 НК РФ.

Причем в отличие от иных налогоплательщиков, которые могут пользоваться подобным освобождением в течение года, организации и предприниматели, применяющие ЕСХН, смогут им пользоваться бессрочно. Правда, если право применения освобождения будет утрачено (по причине превышения предельного размера дохода или при реализации подакцизных товаров), то НДС за месяц, в котором имели место названные обстоятельства, придется восстановить. При этом повторно воспользоваться таким освобождением от уплаты налога фирма или коммерсант, применяющие ЕСХН, уже не смогут!

— упрощенная система налогообложения, на что указывает пункт 4 статьи 346.11 НК РФ; — система налогообложения в виде единого налога на вмененный доход (далее — ЕНВД). Правда, при использовании ЕНВД организация не признается налогоплательщиком НДС только в части налогооблагаемых операций, осуществляемых в рамках «вмененной» деятельности.

| Обратите внимание! Все положения налогового законодательства по НДС в равной степени распространяются как на организации, так и на индивидуальных предпринимателей. Заметим, что в отличие от организаций коммерсанты могут использовать такой специальный налоговый режим, как патентная система налогообложения, предусмотренная главой 26.5 НК РФ (далее — ПСН). Если бизнесмен применяет ПСН, то в части «патентной» деятельности он не признается налогоплательщиком НДС. Ввозной НДС, налог, уплачиваемый при осуществлении видов предпринимательской деятельности, в отношении которых не применяется ПСН, а также при осуществлении операций, облагаемых в соответствии со статьями 161 и 174.1 НК РФ, индивидуальными предпринимателями уплачивается в общем порядке. |

Право на освобождение от уплаты НДС

Если организация или коммерсант имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога (далее — освобождение) по статье 145 НК РФ, то ей (ему) в учетной политике следует отметить, используется это право или нет.

Заметим, что при использовании этого права налогоплательщику в общем случае в течение 12 месяцев не придется фактически уплачивать налог в бюджет. Кроме того, налогоплательщики, использующие освобождение, могут отказаться от получения счетов-фактур, ведения книги покупок, а также (при соблюдении некоторых условий) у них отпадает необходимость в подаче налоговых деклараций по НДС.

Обратите внимание. Доступ к полному содержимому данного документа ограничен.

В данном случае предоставлена только часть документа для ознакомления и избежания плагиата наших наработок. Для получения доступа к полным и бесплатным ресурсам портала Вам достаточно зарегистрироваться и войти в систему. Удобно работать в расширенном режиме с получением доступа к платным ресурсам портала, согласно прейскуранту.

Нужно ли менять учетную политику по НДС на 2021 год?

Согласно действующему законодательству изменения в учетную политику компании вносятся в том числе при изменении нормативных актов, регламентирующих исчисление и уплату налога.

Так, с января 2021 года на территории РФ была повышена ставка НДС до 20%. В этой связи налогоплательщику в приказе на изменение учетной политики следовало прописать порядок исчисления налога, а также алгоритм учета переходных авансов. Т.к. получив аванс в 2018 году и рассчитав с него налог по ставке 18/118, налогоплательщик при отгрузке в 2021 году должен был предъявить покупателю налог, исчисленный по ставке 20%.

Как считать НДС в переходном периоде читайте здесь.

Внести изменения в учетную политику с 2021 года (или с любого нового налогового периода 2020-2021 годов) необходимо, если:

- компания планирует осуществлять операции, освобожденные от НДС (к примеру, выдавать займы контрагентам) — методику раздельного учета НДС необходимо разработать и включить в учетную политику;

О том, как ведется раздельный учет по НДС — принципы и методика, мы рассказывали в этом материале.

- в действующей учетной политике детализированы особенности расчета налога или отчетности по НДС, которые со следующего года меняются в связи с законодательными нововведениями (например, если в учетной политике указана применяемая форма декларации по НДС и прописан алгоритм ее заполнения, а форма декларации по НДС меняется);

О том, какие еще законодательные нововведения по НДС нужно учесть в учетной политике, читайте в нашем обзоре изменений НДС.

Образец учетной политики по НДС на 2021 год есть и в «КонсультантПлюс». Получите бесплатный демодоступ к К+ и изучите нюансы составления данного документа.

Основные направления учетной политики в части налога на прибыль

В Учетной политике компании не следует прописывать порядок отражения в учете фактов хозяйственной жизни, активов и т.д., не осуществляемых (не используемых) ею.

1) Компании должны закрепить право применения повышающего коэффициента (ст.259.3 НК РФ).

Начиная с 1 января 2021 г. расширен перечень имущества, которое можно амортизировать с применением повышающего коэффициента не более 2. Речь идет об основных средствах, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, по перечню, утвержденному Правительством РФ (пп.5 п.1 ст.259.3 НК РФ).

Если компания решит использовать меньший коэффициент, то его размер нужно обязательно отразить в учетной политике (п.4 ст.259.3 НК РФ).

2) Компания должна отразить метод и порядок начисления амортизации.

Например, применение амортизационной премии в отношении основных средств (п.9 ст.258 НК РФ, п.4 ст.259 НК РФ) и метод амортизации. При линейном методе размер отчислений у компании будет одинаковым в течение всего периода (п.2 ст. 259.1 НК РФ).

3) Перечень прямых и косвенных расходов.

4) Методика распределения расходов, если компания совмещает основной режим налогообложения и спецрежим (например, ЕНВД), применяет разные ставки по налогу на прибыль.

Например, компания ведет раздельный учет доходов и расходов по следующим видам деятельности, по которым предусмотрен отличный от общего порядок учета прибылей и убытков:

по операциям обслуживающих производств и хозяйств, по которым убыток принимается для целей налогообложения;

по операциям обслуживающих производств и хозяйств, по которым убыток не принимается для целей налогообложения;

от реализации амортизируемого имущества (в том числе раздельно по основным средствам и нематериальным активам).

5) Создание резервов.

Например, компания принимает решение формировать резерв предстоящих расходов на оплату отпусков, резерв на выплату ежегодного вознаграждения за выслугу лет согласно статье 324.1 НК РФ. Расходы по созданию резерва включаются в состав расходов на оплату труда (п.2 ст.324.1 НК РФ) и признаются в налоговом учете ежемесячно (п. 4 ст. 272 НК РФ).

6) Учет отдельных операций.

Компаниям следует скорректировать порядок учета некоторых расходов, по которым изменился порядок признания в 2021 г. (если они имели место ранее и были прописаны в учетной политике).

Так, с 1 января 2021 г. при расчете налога на прибыль компания вправе учитывать в составе расходов всю сумму платы, рассчитанную по итогам отчетного (налогового) периода в отношении транспортных средств, имеющих разрешенную максимальную массу свыше 12 тонн, в полном объеме.

Ранее сумма платы, на которую в отчетном (налоговом) периоде был уменьшен транспортный налог в соответствии с п. 2 ст. 362 НК РФ, не учитывалась при расчете налога на прибыль (п.48.21 ст.270 НК РФ).