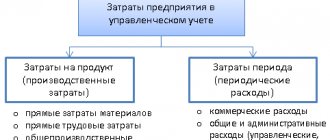

Косвенные расходы

В БУ косвенные (накладные) расходы

– это расходы, которые являются общими по цеху, производству, организации. И их нельзя напрямую отнести к конкретному виду продукции, услуги, работы или товару.

Косвенные расходы в БУ аккумулируются на счетах 25, 26, 44 (кроме ТЗР).

Данные счета учета ежемесячно закрываются и по ним не должно быть остатка.

В НУ косвенные расходы

– это все иные расходы, связанные с производством и реализацией товаров (работ и услуг), кроме прямых и кроме внереализационных расходов (ст. 265 НК РФ).

На конец месяца остатка по счету 25 не должно быть!

Общепроизводственные расходы распределяются в дебет счета 20 «Основное производство» по видам продукции, работ, услуг при процедуре Закрытие месяца

.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

На конец месяца остатка по счету 26 не должно быть!

Вариант № 1.

Общехозяйственные расходы распределяются в дебет счета 20 «Основное производство» по видам продукции, работ, услуг при процедуре

Закрытие месяца

, т.е. рассчитывается «полная» себестоимость.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

Вариант

№ 2.

Общехозяйственные расходы полностью списываются на финансовый результат в дебет счета 90.08 «Управленческие расходы» (метод «Директ-костинг»).

Для ежемесячного списания затрат выбирается вариант В себестоимость продаж (директ-костинг)

в разделе

Общехозяйственные расходы включаются

.

Правила распределения общепроизводственных расходов задаются по ссылке Методы распределения косвенных расходов

.

Раздел XVII. Учетная политика в отношении кредитов и займов

Из всех затрат на изготовление продукции складывается ее себестоимость. На счете 20 сосредоточены почти все расходы производственного характера, которые можно отнести к прямым. Счет основного производства по дебету корреспондирует со счетами 02, 10, 23, 25, 26, 60, 69, 70 по кредиту. Чтобы определить себестоимость изделия определенного вида, к счету 20 открывайте аналитические счета по отдельным видам изделий и затрат. Это упростит процедуру формирования себестоимости по видам.

Косвенные затраты содержатся на счетах 25 и 26. Для составления проводок по кредиту применяются те же корреспонденции, что и для прямых затрат. Не забывайте, что относить косвенные расходы напрямую на себестоимость одного изделия нельзя. Выберите обоснованную базу распределения и отметьте свой выбор в учетной политике.

В связи с чем же подобные прецеденты, связанные с судебными исками к ФНС, могут возникать? Чаще всего с тем, что налоговики признают включение компанией тех или иных расходов в косвенные необоснованным.

В этом случае ФНС попросту доначисляет налог на прибыль, как если бы соответствующие издержки были прямыми, и обязует фирму его уплатить. Однако у налогоплательщика всегда есть шанс отстоять правомерность своих действий и неправоту ФНС в суде.

Пример 1

Известен судебный прецедент, в рамках которого ВАС РФ признал правомерной негативную оценку судами предыдущих инстанций подхода ФНС к классификации расходов одной из фирм, которая выпускает бумагу и картон (подробнее об этом прецеденте можно узнать, ознакомившись с определением ВАС РФ от 19.10.2011 № ВАС-13628/11).

Налоговики посчитали, что фирма не имела права включать в структуру косвенных расходов издержки, связанные с выпуском упаковки для производимых ею пачек бумаги. Данные расходы, как посчитала ФНС, должны были рассматриваться как прямые и не могли быть использованы в уменьшение налоговой базы в соответствующем периоде.

Однако арбитры первых инстанций не согласились с мнением ФНС, поскольку было установлено, что упаковка не является обязательным компонентом производственного цикла, в рамках которого фирма выпускает бумагу. Упаковка, как установили суды, — это скорее сопутствующий компонент поставки, который даже не учитывается при взвешивании товара перед размещением на складе.

Отметим, что в ряде случаев обособленность выпускаемого продукта от упаковки суд может признать и не столь очевидной, как в рассматриваемом выше случае.

Пример 2

Президиум ВАС РФ в постановлении от 02.11.2010 № 8617/10 установил, что затраты на покупку тары, этикеток, а также крышек завода по выпуску алкогольной продукции и продуктов питания должны рассматриваться как прямые расходы. Дело в том, что соответствующие компоненты, как посчитал суд, не могут рассматриваться как сопутствующие относительно технологии выпуска того или иного товара соответствующих категорий.

ПБУ 10/99 установлено, что расходы в бухгалтерском учете признаются с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов). Другими словами, расходы должны быть признаны в тот момент, когда признаны доходы, непосредственно связанные с данными расходами.

Если расходы обусловливают получение доходов в течение нескольких отчетных периодов, либо связь между доходами и расходами не может быть определена четко, или определяется косвенным путем, то необходимо обоснованное распределение расходов между отчетными периодами.

равномерное списание в течение периода, к которому они относятся;

списание расходов пропорционально объему продукции.

Однако организация может самостоятельно разработать собственный экономически обоснованный алгоритм списания расходов, закрепив его в учетной политике.

Некоммерческие организации так же обязаны вести бухгалтерский учет, как и коммерческие. Большинство некоммерческих организаций помимо своей основной деятельности занимаются еще и предпринимательской. В этом случае у них возникает проблема с распределением расходов, общих для обоих видов деятельности.

По мнению специалистов, за базу распределения можно принять удельный вес затрат на оплату труда работников, занятых в предпринимательской деятельности, в общем фонде оплаты труда или площадь помещений, занимаемых подразделением по осуществлению предпринимательской деятельности.

Однако наиболее популярная база распределения — доходы от этих видов деятельности. При этом под доходом для некоммерческой деятельности предлагается понимать объем целевого финансирования на цели, определенные уставом.

Эту позицию необходимо закрепить в учетной политике.

Однако против такой трактовки бухгалтерского законодательства имеются серьезные возражения.

Например, МНС России в письме от 2 апреля 2002 г. N 02-2-10/20-н340 разъяснило следующее. Расходы на содержание некоммерческой организации и расходы на ведение ими уставной деятельности являются расходами на осуществление уставной деятельности некоммерческих организаций.

Понятия «содержание некоммерческой организации» и «ведение уставной деятельности» некоммерческой организации не равнозначны.

К расходам на содержание некоммерческих организаций относятся расходы по оплате труда административно-управленческого и другого персонала, осуществляющего уставную деятельность, командировочные расходы, расходы на канцелярские товары, расходы по аренде помещений, расходы по содержанию зданий и помещений, расходы по содержанию и эксплуатации автотранспорта, расходы по приобретению основных средств и др.

Ведение уставной деятельности — это направление целевых средств на осуществление целей, предусмотренных в уставе некоммерческой организации.

Таким образом, расходы некоммерческой организации в виде заработной платы административно-управленческого персонала, начислений на заработную плату, коммунальных услуг, транспортных расходов, услуг связи должны производиться за счет целевых средств, поступающих на ведение и содержание названной организации.

Распределение указанных расходов между некоммерческой и коммерческой деятельностью организации налоговым законодательством не предусмотрено.

И хотя это письмо относится к налоговому законодательству, но, по мнению автора, те же самые аргументы можно привести и в отношении бухгалтерского учета.

Таким образом, если те или иные расходы являются общими для обоих видов деятельности, но финансируются они за счет целевых поступлений, то распределять их между этими двумя видами деятельности нет никаких оснований.

Поэтому распределению подлежат косвенные расходы, которые оплачены не из средств целевого финансирования и которые нельзя однозначно отнести к затратам, связанным с предпринимательской деятельностью.

В отношении тех НИОКР, которые дали положительный результат, бухгалтер вправе выбрать способ и срок списания расходов на них.

В пункте 11 Положения по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02, утвержденного приказом Минфина России от 19 ноября 2002 г. N 115н, сказано, что срок списания расходов по НИОКР определяется организацией самостоятельно, исходя из ожидаемого срока использования полученных результатов от этих работ. Однако этот срок не может превышать пяти лет.

линейный способ;

способ списания расходов пропорционально объему продукции, работ или услуг.

Свой выбор организация должна закрепить в учетной политике.

В то же время в НК РФ установлено, что НИОКР, как давшие, так и не давшие положительного результата, списываются на расходы в целях исчисления налога на прибыль равномерно в течение одного года исходя из положений п. 2 ст. 262 НК РФ.

Таким образом, для бухгалтера, желающего сблизить ведение бухгалтерского и налогового учета, оптимальным выбором является установление в учетной политике для целей бухгалтерского учета линейного способа списания расходов на НИОКР в течение года.

Предлагаем ознакомиться: Получение справки об отсутствии судимости через госуслуги

Отметим, что расходы на НИОКР (в том числе не давшие положительного результата), произведенные налогоплательщиками-организациями, зарегистрированными и работающими на территориях особых экономических зон, созданных в соответствии с законодательством РФ, признаются в целях налогового учета в том отчетном или налоговом периоде, в котором они были осуществлены, в размере фактических затрат.

о переводе долгосрочной задолженности в краткосрочную;

о составе и порядке списания дополнительных затрат по займам;

о выборе способов начисления и распределения причитающихся доходов по заемным обязательствам;

о порядке учета доходов от временного вложения заемных средств.

Пункт 6 ПБУ 15/01 разрешает заемщику переводить долгосрочную задолженность в краткосрочную или учитывать находящиеся в его распоряжении заемные средства, срок погашения которых по договору займа или кредита превышает 12 месяцев, до истечения указанного срока в составе долгосрочной задолженности.

Если бухгалтер изберет первый вариант, то перевод долгосрочной задолженности по полученным займам и кредитам в краткосрочную производится в тот момент, когда по условиям договора займа или кредита до возврата основной суммы долга остается ровно 365 дней.

К дополнительным расходам, связанным с получением займов или кредитов, п. 19 ПБУ 15/01 относит затраты на консультационные и юридические услуги, на проведение экспертизы, на услуги связи и т.п.

в полной сумме в том отчетном периоде, когда они были произведены;

Прямые расходы в НУ

Прямые расходы относятся к расходам в момент

реализации

продукции, работ, услуг, в стоимости которых они учтены (ст. 318 НК РФ).

Перечень прямых расходов определяется в учетной политике. Он должен быть экономически обоснованным и применяться не менее 2-х налоговых периодов (ст. 319 НК РФ).

В НУ перечень прямых расходов задается по ссылке Методы определения прямых расходов производства в НУ.

При этом счета учета затрат могут использоваться разные (счет 20, 25), главное чтобы настройки для такой корреспонденции были указаны в составе прямых расходов.

Расчет себестоимости в 1С. Услуги и работы

- отражается выручка по кредиту счета 90.01 по наименованию работы;

- по дебету счета 90.02 с кредита счета 20 списывается себестоимость выполненных работ (услуг).

Вариант № 1. Без учета выручки от выполнения работ (оказания услуг)

- Все затраты, учитываемые на счете 20 по работам и услугам будут списываться автоматически в полной сумме в Дт 90.02 всегда при закрытии месяца. Вне зависимости от того – отражена выручка по кредиту 90.01 или не отражена вообще.

Вариант № 2. С учетом выручки от выполнения работ (оказания услуг)

- Если отражена выручка по номенклатурной группе, то затраты, учитываемые на счете 20 по этой же номенклатурной группе, спишутся автоматически на всю сумму в Дт 90.02 при закрытии месяца.

- Если выручки не было по номенклатурной группе, то затраты НЕ спишутся, а останутся в виде НЗП по дебету счета 20.

Вариант № 3. С учетом выручки только по производственным услугам

- Выручка по работам и услугам должна отражаться только с помощью документа Оказание производственных услуг

. - Если выручка отражается по номенклатурной группе с помощью этого документа, то затраты, учитываемые на счете 20 по этой же номенклатурной группе, спишутся автоматически на всю сумму в Дт 90.02 при закрытии месяца.

- Если выручки не было по номенклатурной группе или она отражается документом Реализация товаров и услуг

, то затраты не спишутся, а останутся в виде НЗП по дебету счета 20.

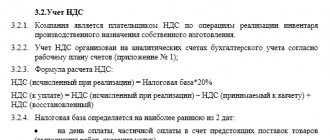

5.1. Учет основных средств

5.1.1. При установлении сроков полезного использования основных средств руководствоваться Классификацией основных средств, утв. Постановлением Правительства РФ от 01.01.02 N 1.

5.1.2. Амортизацию по всем основным средствам начислять линейным способом.

5.1.3. Понижающие (повышающие) коэффициенты к действующим нормам амортизационных отчислений основных средств не применять.

Предлагаем ознакомиться: Какие виды ипотеки бывают

5.1.4. Активы, в отношении которых выполняются условия п. 4 ПБУ 6/01 «Учет основных средств», и стоимостью не более 20 000 руб. отражать в составе материально-производственных запасов.

5.1.5. Недвижимость, на которую не зарегистрировано право собственности, после подачи документов на государственную регистрацию учитывать на отдельном субсчете счета 01 и амортизировать в общем порядке.

5.1.6. Переоценку основных средств не производить.

Выручка от реализации товаров, работ и услуг

Номенклатурная группа

– это вид ТРУ, т. е. это обобщенное понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, работ и услуг

По ссылке Номенклатурные

группы

реализации продукции, услуг определяются виды ТРУ собственного производства, выручка от реализации которых должна быть отражена в декларации по налогу на прибыль по стр. 011 Приложения N 1 к Листу 02 «Доходы от реализации и внереализационные доходы».

Для заполнения других строк Приложения N 1 к Листу 02 специальных настроек в учетной политике делать не нужно.

См. также:

- Конструктор учетной политики

- Настройка учетной политики по НУ (УСН)

- Настройка учетной политики по НУ в 1С: Налог на прибыль

- Учетная политика в 1С 8.3 Бухгалтерия 3.0

- Учетная политика по БУ: Распределение косвенных расходов

- Реализация работ

- Оказание услуг со списанием прямых затрат

- Реализация продукции

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно