Постановка подразделения на учет

ОП ставится на учет только тогда, как через него ведется финансово-хозяйственная деятельность. Делается это в течение одного месяца с момента открытия новой обособленной структуры (п. 4 ст. 83 НК РФ). Если деятельность в момент создания ОП не ведется, регистрировать отделение нет необходимости. Но в тот момент, как головное предприятие начнет проводить операции через ОП, его придется зарегистрировать в установленный срок.

ВАЖНО!

Штраф за несообщение об открытии обособленного подразделения — до 40 000 рублей.

Если не сообщить об открытии

Помимо регистрации, головная организация обязана уведомить территориальное отделение налоговой службы об открытии обособленного подразделения. Сделать это необходимо в любом случае, независимо от того, ведется через ОП деятельность или нет. Нарушение сроков и несоблюдение правила об обязательном уведомлении влечет штрафные санкции.

Вот таблица всех возможных штрафов за несообщение об открытии. Какое взыскание назначат головной компании, зависит от решения проверяющих специалистов ИФНС.

| Величина штрафа | Норма | Основание |

| 10 000,00 рублей | П. 1 ст. 116 НК РФ | Нарушение срока подачи заявления о постановке на учет в отделение Федеральной налоговой инспекции |

| 10% от доходов, полученных в течение всего времени деятельности ОП, но не меньше 40 000,00 рублей | П. 2 ст. 116 НК РФ | Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в ИФНС |

| 5000,00 рублей | П. 1 ст. 129.1 НК РФ | Несвоевременное сообщение в ИФНС обязательных сведений |

| 200 рублей | П. 1 ст. 126 НК РФ | Непредоставление в ФНС обязательных документов в установленный срок |

За непредоставление сведений об открытии ОП назначают штраф по п. 1 ст. 126 НК РФ в размере 200 рублей. Но есть случаи, когда контролеры принимали другую позицию и определяли максимальный штраф в размере 10% от недополученных в региональный бюджет доходов. Логика проста: отделение открылось, деятельность ведется в конкретном регионе, но налоги в региональный бюджет не попадают, так как ОП не поставили на учет в территориальном отделе Федеральной налоговой инспекции.

Если не сообщить о закрытии обособленного подразделения

О закрытии ОП сообщают в течение трех дней с момента принятия такого решения (пп. 3.1 п. 2 ст. 23 НК РФ). Если этого не сделать, то головная компания получит штраф за несообщение о закрытии обособленного подразделения. Есть специальная форма № С-09-3-2 для уведомления территориальной ИФНС. Если не отправить сообщение в трехдневный срок, организацию оштрафуют на 200 рублей по п. 1 ст. 126 НК РФ. Руководитель получит штраф в размере от 300 до 500 рублей.

Помимо бланка С-09-3-2, надлежит подавать уведомление по форме Р 13002. Если не предоставить его вовремя, штраф составит 5000,00 рублей (п. 1 ст. 129.1 НК РФ).

Обособленные подразделения в 2020 и 2021 году

Обособленные подразделения должны уплачивать взносы на страхование и сдавать отчеты в налоговую только в том случае, если их сотрудники-физлица получали вознаграждения. Раньше обязанность возникала, если ОП имели собственные банковские счета и отдельный баланс. Но это уже в прошлом — теперь только при наличии вознаграждений.

Удобные расчеты по сотрудникам и автоматическая отчетность в Контур.Бухгалтерии. Попробуйте 14 дней бесплатно!

Головные организации должны сообщать в налоговую службу по месту своего нахождения о том, что их ОП могут выплачивать зарплату сотрудникам и вознаграждения физическим лицам или, наоборот, этого права теперь лишены. На сообщение ИФНС дает месяц со дня изменений.

Небольшая справка об обособленных подразделениях

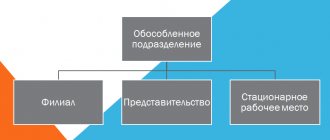

Обособленное подразделение бывает только у организаций. Это помещение, здание или другой объект, который находится по адресу, отличному от адреса организации в ЕГРЮЛ.

Необходимость в регистрации ОП появляется, если возникает хотя бы одно дополнительное рабочее место, которое организация оборудовала для сотрудника. При условии, что оно находится на отдельном от головной компании адресе и открыто на срок более 1 месяца.

Обособленным может стать склад, дополнительный офис, переговорная комната и пр. ОП открывается отдельно от головного офиса и платит налоги уже по месту своей регистрации. Согласно российскому законодательству, любая компания может открыть столько обособленных подразделений, сколько захочет.

Как зарегистрировать обособленное подразделение

Чтобы создать филиал или представительство, понадобится решение участников организации и внесение изменений в ЕГРЮЛ. Другие виды ОП могут быть открыты только по приказу руководителя организации.

Об открытии ОП нужно уведомить налоговую (по месту постановки на учет головной компании) за месяц до открытия сообщением по форме С-09-03-1. Если ОП будет начислять и перечислять выплаты работникам со своего банковского счета, дополнительно нужно в течение месяца со дня наделения его такими полномочиями подать в инспекцию отдельное сообщение по форме КНД 1112536 (ст. 23 НК РФ).

В ПФР регистрировать ОП не надо. Всю информацию в фонд передаст ИФНС, а он уже поставит на учет ОП, которые платят зарплату и имеют банковский счет.

В ФСС ставить ОП на учет придется самостоятельно. Это также касается только ОП со счетом, которые платят вознаграждения работникам. Сделать это нужно не позднее 30 календарных дней со дня создания подразделения. В отделение ФСС по месту нахождения ОП представьте заявление о регистрации, справку об открытии счета и приказ, подтверждающий право ОП платить зарплату самостоятельно.

Отличие ОП от филиала или представительства:

Ошибка, которую допускают многие, — считать филиалы и представительства обособленными подразделениями. Это не так.

- Наличие ОП нужно отражать в Уставе организации. Филиал или представительство — не нужно.

- О создании ОП нужно уведомить налоговую инспекцию, о создании филиалов и представительств — нет.

- Сведения о филиалах и представительствах указываются в ЕГРЮЛ, по остальным ОП — не указываются.

- Предприятия с ОП могут применять упрощенку, а с филиалом и представительством — нет.

Различия по налогам и отчетности между головной компанией и ОП

Различия есть. Обособленные подразделения платят не все налоги и сдают не все отчеты, которые необходимо сдавать головной компании.

- По доходам работников ОП надо платить НДФЛ и сдавать 6-НДФЛ и 2-НДФЛ в инспекцию по месту учета ОП, но только в том случае, если ОП само начисляет и выплачивает им вознаграждения.

- Страховые взносы платят и сдают отчетность по ним только по месту учета того ОП, которое само начисляет и выплачивает деньги работникам со своего расчетного счета.

- Транспортный налог по месту учета ОП платится за автомобили, зарегистрированные на ОП.

- Налоги на землю и имущество уплачиваются по месту нахождения земли или недвижимости. Платить налог и отчитываться по месту нахождения ОП нужно только если оно совпадает с местом нахождения недвижимости. Если у ОП есть свой расчетный счет, то его оплата налога не станет нарушением.

- Региональная часть налога на прибыль ОП перечисляется по месту его учета. Если ОП в том же регионе, можно платить налог по месту учета головной организации.

- НДС рассчитывается в целом по организации без разбивки по ОП. Декларации подавать отдельно тоже не надо.

В обособленных подразделениях, которые проводят операции с наличными, имеются собственные кассовые книги. Все эти книги передаются в головную организацию. В кассовой книге головной организации сведения по операциям с наличкой ОП не отражаются, если только ОП не сдает наличные в кассу организации по ПКО.

С января 2021 года в силу вступила новая редакция п. 2 ст. 230 НК РФ. Этот пункт установил, что если организация и ее обособленные подразделения или только подразделения находятся в одном муниципальном образовании, расчет 6-НДФЛ и справки 2-НДФЛ по ним можно сдавать в налоговую по месту учета одного из ОП или по месту нахождения организации. Чтобы воспользоваться этим правом, обособленным подразделениям нужно не позднее 1-го числа налогового периода уведомить о своем выборе все налоговые органы, где они в настоящее время стоят на учете.

Что касается страховых взносов, то сообщать о наделении полномочиями начислять и платить зарплату или лишении таких полномочий юрлицу-страхователю нужно будет только если у филиала или другого обособленного подразделения есть расчетный счет в банке. Без счета подразделение не сможет взаимодействовать с ФСС, например получать возмещение средств на оплату больничных. Наделение подразделений такими полномочиями — право, а не обязанность.

Кроме того, законодатели уточнили, что отчитываться и перечислять взносы необходимо именно по месту нахождения такого наделенного полномочиями подразделения. Раньше, если у подразделения не было расчетного счета, взносы платили по месту нахождения головного офиса.

Штраф за незарегистрированные ОП увеличат в 2021 году

За опоздание с подачей сообщения о создании ОП предусмотрен штраф 200 рублей для организации и 300-500 рублей для директора. Нарушение срока постановки ОП на учет в ФСС грозит штрафом 5 000 рублей при просрочке до 90 дней и 10 000 рублей при просрочке более 90 дней.

Также за несдачу отчетности по незарегистрированному подразделению налоговики вправе оштрафовать организацию. Штраф составит 5% от подлежащей уплате суммы по декларации за каждый месяц просрочки, но не больше 30% и не меньше 1 000 рублей.

Вам нужно вести удобный учет по предприятию с обособленными подразделениями? Попробуйте бухгалтерский онлайн-сервис Контур.Бухгалтерия. В нем удобно начислять зарплату, отправлять отчетность, готовить и уплачивать налоги. Первые 14 дней работы в сервисе бесплатны для всех новых пользователей!

Попробовать бесплатно

Судебная практика

Головные организации обращаются в суд по поводу величины штрафа и размера наказания. Есть несколько решений по поводу взыскания о несообщении об открытии обособленной структуры:

- В соответствии со статьями 23, 83 и 84 НК РФ, организации обязаны уведомлять ИФНС только о создании обособленного подразделения, но не о действиях предприятия по постановке ОП на учет. Нарушителю назначают штраф по ст. 126 НК РФ (Постановление АС УО № Ф09-7309/15 от 19.10.2015 по делу № А76-2261/2015, Постановление АС УО № Ф09-10484/15 от 28.12.2015 по делу № А60-4800/2015).

- Некоторые судьи назначают наказание за несвоевременное информирование налоговых органов об открытии или закрытии обособленных отделов по п. 1 ст. 129.1 НК РФ (Постановление АС МО № Ф05-11191/14 от 30.10.2014 по делу № А40-130227/2013).

- В некоторых случаях налоговики и арбитражные судьи определяют высшую меру наказания по п. 1 ст. 116 НК РФ. Основание — ведение деятельности без постановки на учет в ИФНС по месту нахождения отдельной структуры (Постановление АС ЗСО № Ф04-5897/2016 от 27.01.2017 по делу № А70-2645/2016).

У Верховного Суда РФ есть четкая позиция по этому вопросу. НК РФ установил для налогоплательщиков обязательство сообщать в ИФНС о наличии особых структур в установленный срок. Нарушением является непредоставление документов в территориальный налоговый орган, а значит, нарушителей надлежит штрафовать по п. 1 ст. 126 НК РФ (Определение ВС РФ № 303-КГ17-2377 от 26.06.2017 по делу № А04-12175/2015). Это решение является основанием для аналогичных дел и итоговых вердиктов.

Обособленное подразделение в НК РФ

В соответствии с пунктом 2 статьи 11 Налогового кодекса РФ обособленным подразделением организации признается

Исходя из определения, приведенного в Налоговом кодексе РФ, с учетом требований пункта 4 статьи 83 кодекса можно выделить существенные признаки обособленного подразделения:

В первоочередном порядке при решении вопроса о создании обособленного подразделения необходимо установить истинный смысл обособленности и ее сущностные признаки. |