Срок сдачи 4-ФСС

Отчитаться по форме 4-ФСС за 4 квартал 2021 года должны все организации и индивидуальные предприниматели, выплачивающие физическим лицам вознаграждения, облагаемые взносами на обязательное социальное страхование (п. 2 ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ). Отчитаться по форме 4-ФСС за 4 квартал 2021 года нужно в следующие сроки:

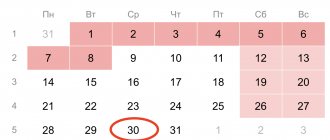

- не позднее 25 января 2021 года (это среда) – в электронном виде;

- не позднее 20 января 2021 года (это пятница) – «на бумаге».

Заметим, что после новогодних праздников на работу, по общему правилу, выходят 9 января 2021 года (это понедельник). См. «Новогодние праздники 2021: как отдыхаем». Таким образом, на заполнение и сдачу бумажной отчетности у бухгалтера в январе есть 10 рабочих дней. На формирование электронного 4-ФСС за 4 квартал 2016 года времени больше – 13 рабочих дней.

Также см. «Срок сдачи расчета 4-ФСС за 2021 год».

Срок представления расчета

Неизменным остался срок представления расчета. Он, как и ранее, зависит от способа его представления. Так, подать форму 4 — ФСС за I полугодие 2021 г. нужно не позднее следующих дат (п. 2 ч. 9 ст. 15, ч. 7 ст. 4 Закона от 24 июля 2009 г. N 212-ФЗ, далее — Закон N 212-ФЗ):

- 20 апреля 2021 г. — в бумажном виде;

- 25 апреля 2021 г. — в электронном виде.

Отметим, что сдавать отчетность в ФСС за I квартал 2021 г. в электронной форме должны работодатели, у которых за 2015 г. среднесписочная численность сотрудников больше 25 человек. Отчитаться по электронке должны и вновь созданные организации, численность работников которых превышает названный лимит (ч. 10 ст. 15 Закона N 212-ФЗ). Остальные компании и ИП-работодатели могут сдавать расчет по своему выбору: либо на бумаге, либо в электронном виде.

Обратите внимание! Обособленные подразделения организаций представляют отдельные расчеты по форме 4 — ФСС по своим работникам только в случае, если они выделены на отдельный баланс, имеют расчетный счет и производят выплаты сотрудникам (ч. 11 ст. 15 Закона N 212-ФЗ). В иных случаях головная организация отчитывается (составляет единый расчет) в том числе и по «обособленным» работникам.

Форма 4-ФСС за 4 квартал 2021 года: новый бланк?

Отчитаться за 4 квартал 2021 года нужно с применением формы бланка, утвержденного Приказом ФСС России от 26.02.2015 № 59. Именно эта форма применялась при сдаче расчета 4-ФСС за 9 месяцев 2016 года. Его и применяйте и при сдаче годового расчета 4-ФСС за 2016 год. Эта форма, напомним, объединяет в себе отчетность:

- по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- по взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний.

Заметим, что Приказом ФСС России от 26.09.2016№ 381 утверждена новая форма расчета 4-ФСС. См. «Новый расчет 4-ФСС с 2021 года: форма утверждена». Однако использовать новый бланк нужно начиная с отчетности за 1 квартал 2021 года. Впервые отчитаться с применением новой формы нужно не позднее 20 апреля «на бумаге» и 25 апреля 2021 года – в электронном виде. Начиная с отчетности за 1 квартал 2021 года в 4-ФСС нужно будет отражать только взносы «на травматизм». Скачайте бесплатно новыйй бланк расчета по ссылке «Бланк формы 4-ФСС с 2021 года».

Сроки и порядок сдачи формы 4-ФСС

Форму 4-ФСС нужно сдавать по итогам каждого отчетного периода: за 1-й квартал, полугодие, 9 месяцев и год. Отчет по страховым взносам направляется в территориальный филиал соцстраха. Сроки сдачи отчетности 4-ФСС в фонд зависят от того, каким способом это делается. Подробности — в статье «Сроки представления расчета 4-ФСС с 2015 года».

Отчет вы можете сдать в свое отделение фонда несколькими способами:

- Лично или через представителя по доверенности. Не самый удобный вариант, поскольку придется посетить отделение фонда и потратить время в очереди. Кроме того, такой способ не подойдет компаниям с численностью сотрудников больше 25 человек.

- Отправить «Почтой России». Тоже не очень удачный способ, поскольку письмо может не дойти вовремя или вовсе потеряться. А если инспектор его и получит, то может ошибиться при переносе данных из вашего отчета в свой компьютер. Если в вашей компании небольшое количество сотрудников (меньше 25), вы вправе воспользоваться данным способом, но тогда 4-ФСС следует отправлять заказным письмом с описью вложения и уведомлением о вручении — так вы при необходимости подтвердите факт сдачи отчета вовремя.

- По ТКС. Самый быстрый и своевременный способ передачи отчетности в ФСС. Более того, для компаний со среднесписочной численностью сотрудников свыше 25 человек это единственный законный способ передачи 4-ФСС. Подробнее об этом — в статье «В 2015 году электронные отчеты в фонды будут сдавать плательщики с меньшей численностью».

Для сдачи 4-ФСС в электронном виде у вас должен быть заключен договор с оператором передачи электронной отчетности или самим соцстрахом.

Чем удобна передача отчетности по ТКС? Программы передачи отчетности, как правило, включают в себя алгоритмы проверки деклараций и отчетов, поэтому вы сразу видите ошибки и неточности и сможете оперативно их исправить, не сдавая уточненку. Например, в программе, предоставляемой ФСС, учитываются все новейшие контрольные соотношения, используемые инспекторами при проверке отчетов. Читайте о ней подробнее в статье «Обновлена программа для сдачи 4-ФСС».

Обратите внимание! В начале осени 2015 года изменился сертификат ключа шифрования 4-ФСС. Все детали этого нововведения — в статье «Новый ключ для ФСС».

Кроме того, при сдаче 4-ФСС по ТКС система выдаст вам квитанцию — подтверждение сдачи отчета.

При использовании ТКС мы рекомендуем все же сдавать декларации и отчеты в госорганы заранее, не дожидаясь последнего дня, поскольку иногда в работе программ передачи отчетности случаются сбои. Если вы отправили 4-ФСС вовремя, а из-за неполадок отчет в фонд не поступил или пришел с опозданием, инспекторы могут выписать штраф. Как поступить в такой ситуации, читайте в статье «Технический сбой освобождает от ответственности за нарушение срока сдачи отчетности в фонды».

При этом заблаговременная сдача отчетности в госорганы позволит в случае неполадок в работе ТКС отправить отчет повторно и избежать споров с чиновниками.

Куда сдавать: в налоговую или в ФСС?

Расчет по форме 4-ФСС за 4 квартал 2021 года сдайте в отделение ФСС. Налоговые инспекции расчеты за 2021 год не примут. Более того, новую форму расчета 4-ФСС, применяемую с отчетности за 1 квартал 2017 года, также нужно сдавать в ФСС, а не в ИФНС.

Если у организации нет обособленных подразделений, то расчет 4-ФСС за 4 квартал 2021 года представьте в территориальное отделение ФСС России по ее местонахождению. Если обособленные подразделения существуют, то форму 4-ФСС за 4 квартал 2021 года сдайте в территориальное отделение ФСС России по местонахождению обособленного подразделения. Но только если такое подразделение имеет свой баланс, расчетный (лицевой) счет и самостоятельно начисляет зарплату работникам. Также см. «Как обособленным подразделениям c 2021 года платить страховые взносы и сдавать отчетность в ИФНС».

Как заполнить новую форму ФСС — инструкция

Для того чтобы правильно заполнить новую форму ФСС необходимо правильно оформлять данные за месяц. Основной документ прилагается. Какая версия фонда социального страхования? В правом верхнем углу в обязательном порядке должен быть социальный регистрационный номер страхователя. Печать руководителя ставиться только на титульном листе. Ни в коем случае не допускается исправление ошибок любым корректирующим средством.

Возникла проблема? Позвоните юристу: +7

— Москва, Московская область

+7

— Санкт-Петербург, Ленинградская область

Звонок бесплатный!

Изменения новой нормы 4 ФСС на 2021 — отличия от старой

В 2021 поменялась версия сдачи документации ФСС. При этом она может быть в электронном виде с полным описанием некоторых особенностей предприятия. Существует онлайн сервис, который рассчитывает не только уплату налогов, но и зарплату подчиненных. Численность выгружается автоматически. Программу отчетности и декларацию можно сдавать в Exele. По новым правилам, если у вас в компании трудятся более чем 25 человек, то сдавать рекомендуется не позднее чем 10 числа каждого месяца. За несвоевременную подачу штраф — 5-10 процентов от взносов.

Нулевой 4-ФСС: нужно ли сдавать

При этом если организация в период с января по декабрь 2021 года не производила никаких выплат в пользу физических лиц, то сдать годовой расчет 4-ФСС за 2021 года ей, все равно, нужно. Объясняется это тем, организации всегда являются страхователями. Статус «страхователя» присваивается юридическим лицам почти сразу после государственной регистрации. В этом статусе организации пребывают всегда, независимо от характера и наличия договоров с работниками Соответственно, даже если никаких выплат в пользу физлиц в 2016 году не было, нужно сдать хотя бы нулевой расчет 4-ФСС за 4 квартал 2016 года. Не сдавать 4-ФСС за 2021 год могут лишь ИП без работников. Они не страхователями не признаются. Поэтому нулевой расчет 4-ФСС они не сдают.

Указываем базу для начисления взносов в таблице 1 формы 4-ФСС (обязательно)

На этом этапе рассчитываются выплаты в пользу работников (в т.ч. инвалидов), облагаемые и не облагаемые страховыми взносами на травматизм:

- с начала расчетного периода — календарного года;

- за каждый из трех последних месяцев отчетного периода.

Указывается база для начисления взносов как разница между общей суммой доходов работников и необлагаемыми выплатами (ст. 20.1, 20.2 Закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев…».

Приводится тариф взносов согласно классу профессионального риска страхователя и установленным скидкам и надбавкам.

Для чего ежегодно подтверждается код основного вида деятельности, мы рассказали здесь.

Порядок заполнения 4-ФСС за 4 квартал 4-ФСС: примеры

Всем страхователям в составе 4-ФСС за 4 квартал 2021 года нужно в обязательном порядке заполнить и сдать в ФСС:

- титульный лист;

- таблицы 1 и 3 раздела I;

- таблицы 6, 7, 10 раздела II.

Все остальные таблицы раздела 1 и 2 расчета 4-ФСС за 4 квартал 2016 года необходимо заполнять, только если есть показатели, которые необходимо в этих таблицах отразить. Если данных нет, то таблицы не заполняются и не сдаются (п. 2 Порядка, утв. Приказом ФСС России от 26.02.2015 № 59, далее – Порядок).

В верхней части формы 4-ФСС за 4 квартал на каждой странице укажите регистрационный номер страхователя, код подчиненности и номер страницы.

Новый бланк 4-ФСС

Форма бланка 4-ФСС утверждена Приказом ФСС РФ от 26.02.2015 № 59. Именно его и нужно применять при заполнении 4-ФСС за 9 месяцев 2016 года. Однако Приказом ФСС РФ от 04.07.2016 № 260 в указанную форму 4-ФСС внесены изменения.

В обновленной форме 4-ФСС появилась новая таблица 6.1 «Сведения необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ». Эту таблицу должны заполнять страхователи, предоставляющие своих сотрудников «в аренду». См. «Новая форма 4-фсс с отчетности 9 месяцев 2021 года: что изменилось».

Вы можете новой формы 4-ФСС в формате Excel. См. «Бланк формы 4-СС с отчетности за 9 месяцев 2021 года».

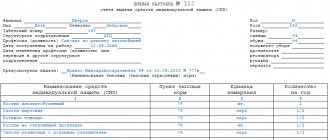

Заполнение титульного листа

Если организация или ИП сдает 4-ФСС за 4 квартал впервые, то в поле «Номер корректировки» покажите «000». Если же в 2021 году уточняется прежде сданный расчет 4-ФСС за прошлый период (например, за полугодие или 9 месяцев), то впишите порядковый номер корректировки («001» – уточняется в первый раз, «002» –во второй раз и т. д.).

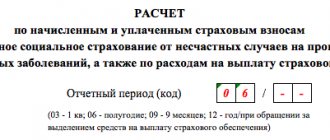

В поле «Отчетный период» заполните первые две ячейки – укажите в них 12. Тем самым вы дадите понять, что сдаете именно годовой расчет 4-ФСС за 2021 год. В следующих двух ячейках проставьте прочерки. В поле «Календарный год» укажите «2016». Также укажите название компании. ИП нужно указать фамилию, имя и отчество.

Также на титульном листе укажите ИНН, КПП, ОГРН и адрес регистрации. С заполнением этих реквизитов проблем, обычно, не возникает. А вот с полем «Среднесписочная численность работников» бывают сложности. В этом показателе не учитывайте женщин в отпуске по беременности и родам, а также работников в отпуске по уходу за ребенком до 1,5 лет.

В поле «из них женщин» покажите, сколько у страхователя всего занято застрахованных женщин. Но женщин в декретных отпусках в этот показатель также не включайте (п. 5.14 Порядка). Также см. «Кого включать в среднесписочную численность работников за 2021 год». Приведем образец заполнения:

Изменения на титульном листе

Напомним, что титульный лист формы 4-ФСС должны представлять все страхователи. Об этом сказано в пункте 2 Порядка заполнения 4-ФСС (утв. приказом ФСС от 26.02.15 № 59). В титульном листе обновленного расчета скорректированы поля, которые предназначены для указания адреса регистрации страхователя и численности его работников.

Адрес регистрации страхователя

Согласно пункту 5.12 Порядка заполнения 4-ФСС, страхователи-юрлица отражают на титульном листе формы юридический адрес, а индивидуальные предприниматели — адрес регистрации по месту жительства. Для этого используется несколько полей.

Комментируемым приказом предусмотрено, что после поля «субъект» страхователи должны будут дополнительно заполнить поле «район» (то есть указать тот район, к которому относится адрес регистрации). Например, если страхователь зарегистрирован в Одинцовском районе Московской области, то на титульном листе формы 4-ФСС нужно отметить этот район:

Среднесписочная численность

В ранее действовавшей форме 4-ФСС на титульном листе в поле «численность работников» следовало указывать среднесписочную численность сотрудников с учетом женщин, находящихся в отпусках по беременности и родам, и работников, находящихся в отпусках по уходу за ребенком до 1,5 лет. Также см. «Отчетность в ФСС за 9 месяцев 2015 года: как изменился порядок ее заполнения».

В обновленной форме 4-ФСС поле «численность работников» называется «среднесписочная численность работников». При этом изменился порядок заполнения этого поля. Согласно новой редакции пункта 5.14 Порядка заполнения 4-ФСС, среднесписочную численность работников на отчетную дату следует определять по правилам, которые утверждены Росстатом. Отметим, что в Порядке заполнения 4-ФСС понятие «отчетная дата» не раскрывается. На наш взгляд, отчетной датой можно считать последнее число отчетного периода. Так, если отчетным периодом является I квартал, то среднесписочную численность работников нужно указать по состоянию на 31 марта (за период с января по март).

Напомним, что среднесписочная численность сотрудников рассчитывается в соответствии с пунктами 78–83 Указаний по заполнению форм статистического наблюдения (утв. приказом Росстата от 28.10.13 № 428; далее — Указания). При расчете этого показателя некоторые работники не учитываются. К ним относятся (п. 81.1 Указаний):

- лица, которые находились в отпуске по беременности и родам, а также в отпуске по уходу за ребенком;

- работники, которые обучались в образовательных учреждениях и находились в дополнительном неоплачиваемом отпуске;

- работники, которые поступали в образовательные учреждения и находились в отпуске без сохранения зарплаты для сдачи вступительных экзаменов.

Чтобы определить среднесписочную численность работников за квартал, нужно сложить величины среднесписочной численности работников за все месяцы квартала и полученную сумму разделить на три (п. 81.5 Указаний).

Что касается поля «из них женщин», то в обновленной форме 4-ФСС в этом поле также следует отражать среднесписочную численность женщин. Предположим, что среднесписочная численность работников страхователя по состоянию на 31 марта 2021 года составляет 39 человек. Из них женщин — 10 человек (те сотрудницы, которые в отчетном периоде находились, например, в декрете или в отпуске по уходу за ребенком, не учитываются). В этом случае показатели среднесписочной численности на титульном листе будут выглядеть так:

Отметим также, что ранее на титульном листе формы 4-ФСС следовало отдельно выделять, сколько у страхователя числится инвалидов и сотрудников, которые заняты на работах с вредными и (или) опасными производственными факторами. В новой форме 4-ФСС эти поля из титульного листа исключены. Теперь они находятся перед таблицей 6 раздела II (подробнее см. ниже).

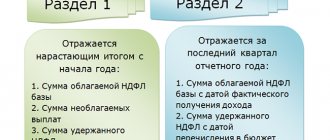

Заполнение раздела 1

В разделе I 4-ФСС за 4 квартал 2021 года нужно показать данные, необходимые для расчета страховых взносов на случай временной нетрудоспособности и в связи с материнством, а также сами суммы больничных, «детских» пособий и других выплат. Поясним некоторые особенности заполнения таблиц этого раздела в составе годового расчета 4-ФСС за 2021 год.

Код по ОКВЭД

В начале раздела I нужно отразить код ОКВЭД. При этом поле «Код по ОКВЭД» заполняют только страхователи, которые в 2021 году применяли пониженные тарифы взносов в соответствии с пунктами 8 и 11 части 1 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ. Если же взносы платились по обычным тарифам, то поле с ОКВЭД оставьте пустым.

Заметим, что новые коды по ОКВЭД утвердил Росстандарт Приказом от 31.01.2014 № 14-ст. Они применяются с 2021 года. В связи с этим в расчете 4-ФСС за 1 квартал 2021 года нужно указывать новый код по ОКВЭД по Классификатору ОК 029-2014. Как изменился код по ОКВЭД вашей компании, смотрите на сайте Минэкономразвития России https://economy.gov.ru/ в разделе «Деятельность – Направления – Общероссийские классификаторы, закрепленные за Минэкономразвития России» https://economy.gov.ru/

Однако в расчете 4-ФСС за 4 квартал 2021 года указывайте старые коды в соответствии с Классификатором ОК 029-2001.

Имейте в виду, что в форме 4-ФСС за 2021 год поле «Код по ОКВЭД» бухгалтеру встретится три раза. Однако не все поля с кодами нужно заполнять. Чтобы не допустить ошибки в кодах по ОКВЭД при заполнении отчета, обратите внимание на таблицу ниже. Она подскажет, какой код указать в 4-ФСС за 2021 год.

| Поле в 4-ФСС | Кто заполняет «Код по ОКВЭД» | Какой ОКВЭД применять |

| Раздел 1 перед таблицей 1 | Организации на УСН, применяющие пониженные тарифы | Код по ОК 029-2001 по льготному виду деятельности |

| Раздел 2 перед таблицей 6 | Все организации | Код по ОК 029-2001 по основному виду деятельности по данным о выручке за 2015 год |

| Раздел 2 в графе 4 таблице 6.1 | Организации, направившие своих работников в другие фирмы по договору о предоставлении персонала | Код по ОК 029-2001 принимающей стороны |

Кому применять новые ОКВЭД

Приведите в расчете 4-ФСС за 2021 год новые коды ОКВЭД по классификатору ОК 029-2014, если организацию зарегистрировали после 11 июля 2021 года. Все остальные компании проставляют старые коды по классификатору ОК 029-2001.

Таблица 1

Таблица 1 – это обязательная составляющая 4-ФСС за 4 квартал 2016 года. В ней нужно отразить сведения о начисленных и уплаченных страховых взносах и о расчетах с ФСС России по состоянию на 1 января и 31 декабря 2021 года.

К примеру, по строке 1 таблицы I покажите задолженность по страховым взносам, которая имелась на 1 января 2021 года. Этот показатель должен равняться показателю строки 19 таблицы 1 расчета 4-ФСС за 2015 год. То есть, просто возьмите это значение из годового расчета за 2015 год и перенесите его в текущий расчет.

В строке 2 таблицы 1 4-ФСС за 4 квартал 2021 года покажите начисленные к уплате суммы страховых взносов. По строке «На начало отчетного периода» 4-ФСС за 2021 год выделите сумму начисленных взносов за кварталы, предшествующие отчетному периоду. То есть, суммы взносов, начисленных за 9 месяцев (с января по сентябрь включительно).

В графе 3 строки 2 укажите общую сумму страховых взносов, начисленную за весь 2021 год (с января по декабрь). Этот показатель будет равен сумме показателей, указанных по строкам «На начало отчетного периода» + «За последние три месяца отчетного периода». То есть, в примере ниже 39 092 руб. = (26 042 руб. + 13 050 руб.)

По строке 15 таблицы 1 укажите расходы на цели обязательного социального страхования с начала 2021 года до 31 декабря и отдельно выделите расходы за октябрь, ноябрь и декабрь. Данный показатель должен соответствовать показателю строки 15 таблицы 2 формы 4-ФСС (п. 7.13 Порядка). Допустим, с января по декабрь 2021 года включительно организация один раз выплатила работнику пособие по болезни в декабре 2021 года в сумме 4670 рублей. Эту сумму в годовом расчете бухгалтер должен заполнить так:

На строку 16 таблицы 1 отнесите взносы, уплаченные уплачены за период с января по декабрь 2021 года включительно. При этом нужно указать реквизиты платежных поручений, которые направлялись на уплату в октябре, ноябре и декабре 2021 года.

Как отражать декабрьские взносы

Начисленные взносы за декабрь 2021 года покажите в 4-ФСС за 4 квартал 2021 года в строках 2 таблиц 1 и 7. А для перечисленных декабрьских взносов есть особенность. Если организация произвела уплату взносов в декабре 2021 года, то заполните строки 16 таблиц 1 и 7. А если в январе 2021 года, то в 4-ФСС за 2021 год их вообще не отражайте. См. “Сроки уплаты страховых взносов за декабрь 2021 года“.

Таблица 2

В таблице 2 раздела I заполните пособия и выплаты, начисленные работникам за счет средств бюджета ФСС (в частности, пособия по болезни и в связи с материнством). Суммы пособий отражайте вместе с НДФЛ. При этом имейте в виду, что больничные пособия, начисленные работодателем за счет собственных средств за первые три дня болезни, в таблицу 2 включать не следует. Если, к примеру, один работник получил пособие по болезни из бюджета ФСС в сумме 2800 рублей, то эту сумму и нужно перенести в таблицу 2.

Если пособия за счет бюджета ФСС в период с января по декабрь не начислялись, то таблицу 2 в составе 4-ФСС за 4 квартал не заполняйте и не сдавайте.

Таблица 3

Таблица 3 – обязательная таблица в составе расчета за 4 квартал. Покажите в ней расчет базы для начисления страховых взносов. В частности, отразите совокупный доход работников нарастающим итогом с января по декабрь 2021 года включительно, а также отдельно выделите сумму выплат, которая взносами не облагаются. К примеру, если необлагаемые выплаты за период с января по декабрь 2021 года составили 2000 рублей, то в таблице эту сумму заполните так:

Сравните общую сумму выплат за 2021 год по каждому работнику с предельной базой по страховым взносам в ФСС – 718 000 руб. Если выплат оказалось больше, то укажите превышение в строке 3 таблицы 3 годового 4-ФСС.

Таблица 3.1

Эта таблица предназначена для сведений об иностранцах (кроме ЕАЭС), временно пребывающих в РФ (нужно приводить персональных сведения каждого человека, указывать его ИНН, СНИЛС и гражданство). В таблице расчета 4-ФСС за 4 квартал нужно нарастающим итогом обобщить всех иностранцев, выплаты которым с января по декабрь 2016 года облагались страховыми взносами (п.11 Порядка).

Таблица 4

Таблицу 4 заполняют только компании, осуществляющие деятельность в области IT-технологий. В таблице приводятся данные, подтверждающие право на применение пониженного тарифа страховых взносов (ч. 3 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ).

Таблица 4.1

Таблицу 4.1 заполняют организации или ИП на УСН, осуществляющие в 2021 году «льготные» виды деятельности, поименованные пункте 8 части 1 статьи 58 Федерального закона от 24.07.2009 № 212-ФЗ. Эту таблица заполняйте нарастающим итогом. То есть, в ней показывайте суммы, накопившееся с января по декабрь 2021 года включительно. Об этом сказано в самой таблице. Что касается заполнения, то:

- строке 1 – покажите общую сумму доходов по УСН;

- по строке 2 – отразите доходы от основного вида деятельности по УСН;

- по строке 3 – выделите долю доходов от основного вида деятельности по УСН.

Таблица 4.2

Таблицу 4.2 заполняют некоммерческие организации на УСН, занятые в социальном обслуживании населения, научных исследованиях и разработок, образовании, здравоохранении, культуре, искусстве и массовом спорте.

Заполнение таблицы 1

В поле «Код по ОКВЭД» необходимо указать код страхователя в соответствии с Общероссийским классификатором видов экономической деятельности только в том случае, если организация, сдающая расчет, применяет в соответствии со статьей 58 Федерального закона от 24.07.2009 г. № 212-ФЗ пониженный тариф страховых взносов.

В этой таблице новой формы 4 фсс с 2021 года следует указать все взаиморасчеты с ФСС России. В том числе, сумму задолженности у организации по страховым взносам по состоянию на 1 января 2016 года. Чтобы проверить этот показатель, его нужно сравнить с данными из строки 19 раздела 1 расчета за 2015 год. Он не изменяется в течение всего календарного года.

Обязательно следует указать сумму страховых взносов, которая была начислена в отчетном периоде и подлежит уплате в Фонд. Необходимо обязательно детализировать эту сумму по месяцам — в 1 квартале это будет январь, февраль и март. Как показано в образце бланка 4 фсс за 1 квартал 2021.

Сумму взносов, доначисленную организации специалистами ФСС РФ по результатам камеральных и выездных проверок также следует указать в столбце обязательств страхователя. При условии, что это было в отчетном периоде. В противном случае нужно проставить прочерк. Кроме того, отражается сумма доначисленных взносов за прошлые отчетные периоды и сумма расходов организации на социальное страхование, которая не была принята соцстрахом к зачету.

В шестой строке таблицы 1 формы 4 фсс за 1 квартал 2016 указываем сумму денег, которые были получены компанией из Фонда социального страхования РФ и направлены на оплату социальных пособий работникам. Отдельно отражается сумма средств, которые вернулись организации из Фонда, как излишне уплаченные. В строке 8 приводится сумма строк 1-7, она является контрольной. Организация обязательно отражает в отчете сумму всех перечисленных ей страховых взносов. Их необходимо детализировать, указав все номера и даты платежек, которыми они были перечислены за три месяца квартала.

Ниже отражается задолженность Фонда перед страхователем на конец отчетного периода. Значит, в расчете форме 4фсс за 1 квартал 2021 года следует указать сумму задолженности по состоянию на 31 марта 2021 года. Сумма задолженности соцстраха также должна быть отражена по состоянию на 1 января 2021 года. При этом проверочными строками будут являться строки 9-11 из формы 4 фсс 2015, бланк скачать бесплатно которой можно на официальном сайте ФСС РФ. Отдельно выделяется сумма недоимки, которую списал с организации соцстрах. В строке 18 отражают сумму показателей строк 12, 15- 17, для контроля. Ниже следует указать сумму задолженности организации перед фондом на конец отчетного периода, то есть на 31 марта 2021 года.

Таблица 4.3

Таблицу 4.3 заполняют, в общем случае, ИП на патенте. В таблице перечислите сведения о выданных патентах, а также приведите данные по выплатам работникам с начала 2021 года и отдельно покажите выплаты за октябрь, ноябрь и декабрь 2021 года. При этом некоторым ИП заполнят эту таблицу не нужно. Это касается тех бизнесменов, которые:

- оказывают услуги общественного питания;

- занимаются розничной торговлей через торговые залы или торговые места;

- сдают в аренду недвижимость, принадлежащую им на праве собственности.

Таблица 5

Таблица 5 в составе расчета 4-ФСС за 4 квартал 2021 года предназначена для выплат, произведенных за счет федерального бюджета. Обратите внимание: не за счет ФСС, а именно за счет федерального бюджета. К таким выплатам можно отнести, к примеру, выплаты сверх установленных размеров пособий гражданам, пострадавшим от радиации (при авариях на Чернобыльской АЭС, ПО «Маяк», Семипалатинском полигоне и т. д.).

Заполнение раздела II

В раздел II формы 4-ФСС вносятся показатели, на основании которых рассчитываются страховые взносы на «травматизм», и отражаются расходы на выплату страхового обеспечения. В начале раздела II укажите списочную численность работающих инвалидов, а также работников, занятых на работах с вредными и (или) опасными производственными факторами. Также укажите код ОКВЭД по Классификатору ОК 029-2001 по основному виду деятельности по данным о выручке за 2015 год.

Таблица 6

Эта таблица называется «Расчет базы для начисления страховых взносов». По строке 1 таблицы 6 укажите общую сумму выплат, облагаемых страховыми взносами с начала 2021 года, а также отдельно – за октябрь, ноябрь и декабрь 2021 года. По строке 2 – выплаты, которые страховыми взносами не облагаются. По строке 3 – отразите налоговую базу. Она равна разнице между показателями строки 1 и строки 2.

В графе 3 приведите показатели, рассчитанные нарастающим итогом с начала года (с января по декабрь включительно). А в графах 4–6 – показатели за последние три месяца отчетного периода (за октябрь, ноябрь и декабрь).

Таблица 6.1

Эту таблицу в составе 4-ФСС за 2021 год нужно заполнять только тем, кто временно сдает своих работников «в аренду». Страховые взносы с выплат этим сотрудникам начисляет именно работодатель, а не тот, кто берет сотрудников внаем. Если никого «в аренду» не сдаете, то и таблицу не заполняйте.

Таблица 7

Далее поясним заполнение некоторых строк таблицы 7 в расчете за 2016 год:

- строка 1 – покажите задолженность перед ФСС России на начало 2016 года (если она была). Даже если она уже погашена ее нужно, все равно, отразить;

- строка 2 – выделите сумму начисленных страховых взносов на начало 2021 года и отдельно за октябрь, ноябрь и декабрь 2016 года;

- строка 8 – укажите итоговую сумму. Она получается при сложении строки с 1 по 7;

- строка 16 – заполните страховые взносы, уплаченные в ФСС с разбивкой за октябрь, ноябрь и декабрь 2021 года.

- строка 18 укажите итоговую сумму (строки с 12 по 17, кроме 13 и 14).

- строка 19 – задолженность на 31 декабря 2021 года.

Таблица 9

Таблицу 9 раздела II формы 4-ФСС заполняйте, если в 2021 году у страхователя имели место несчастные случаи на производстве или были профзаболевания.

Таблица 10

Таблица 10 является обязательной в форме 4-ФСС. Ее должны заполнять все страхователи. Она заполняется на основании (п. п. 29.1, 29.2 Порядка):

- отчета о проведенной в организации специально оценки (аттестации) условий труда;

- медицинских книжек, заключений и других документов, выданных по результатам обязательных предварительных и периодических медосмотров работников.

Все данные в Таблице 10 указываются на 1 января 2021 года. Следовательно, таблица 10 расчета 4-ФСС за 4 квартал 2021 года будет точно такой же, как в 4-ФСС за 9 месяцев 2021 года. Но если организация зарегистрирована в 2021 году, то в таблице 10 проставьте прочерки (п. 2 Порядка).

Изменения в разделе II

В раздел II формы 4-ФСС вносятся показатели, на основании которых рассчитываются страховые взносы на «травматизм», и отражаются расходы на выплату страхового обеспечения. В данном разделе появились два новых поля и скорректирована таблица 6.

Новые поля

В начале раздела II новой формы 4-ФСС, как и в прежней форме, нужно указать код ОКВЭД согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред. 1) (см. «Классификаторы ОКВЭД, ОКДП, ОКУН, ОКП и ОКОФ будут действовать до 2017 года»).

А вот после этого реквизита следует заполнить два новых поля: «численность работающих инвалидов» и «численность работников, занятых на работах с вредными и (или) опасными производственными факторами». Как было сказано выше, эти поля были исключены из титульного листа формы 4-ФСС и перенесены в раздел II:

В указанных полях отражается списочная численность работающих инвалидов, а также сотрудников, занятых на работах с вредными и (или) опасными производственными факторами. Она рассчитывается на отчетную дату по правилам, которые утверждены Росстатом (новая редакция п. 23 Порядка заполнения 4-ФСС).

Напомним, что при определении списочной численности учитываются не все работники. Например, в списочную численность не включаются лица, которые выполняют работы или оказывают услуги по гражданско-правовым договорам, а также внешние совместители. В то же время в списочной численности следует учитывать лиц, которые находятся в отпусках по беременности и родам, а также в отпусках по уходу за ребенком (п. 80, 81.1 Указаний, утв. приказом Росстата от 28.10.13 № 428).

Таблица 6

Таблица 6 раздела II обновленной формы 4-ФСС изложена в новой редакции и называется «Расчет базы для начисления страховых взносов». Однако по набору показателей принципиальных отличий от прежнего варианта этой таблицы нет. Как и прежде, в ней нужно указывать выплаты, перечисленные в пользу работников в отчетном периоде, размеры страхового тарифа и скидки к тарифу, а также другие сведения, необходимые для расчета взносов на «травматизм». Но по своей структуре таблица 6 раздела II стала похожа на таблицу 3 раздела I (напомним, что в последней отражается расчет базы для начисления взносов на случай временной нетрудоспособности и в связи с материнством). Правила заполнения скорректированной таблицы 6 изложены в пунктах 24.1 — 24.9 новой редакции Порядка заполнения 4-ФСС. Теперь таблица 6 выглядит так:

4-ФСС ЗА 4 квартал в пилотных регионах

Во многих регионах реализуется пилотный проект ФСС (См. «Участники пилотного проекта ФСС»).

Пилотный проект – это эксперимент, предусматривающий выплату социальных пособий без участия работодателей. При пилотном проекте имеет место прямое финансирование расходов по профилактике травматизма и профзаболеваний их бюджета ФСС России.

Итак, в целом, расчет 4-ФСС за 4 квартал 2021 года в регионах-участниках пилотного проекта заполняйте по общим правилам. Однако нужно учесть некоторых тонкости. Они связаны с тем, что участники пилотного проекта не выплачивают социальные пособия самостоятельно и, соответственно, не претендуют за зачет выплат в счет взносов.

В разделе I таблицы 1 участникам пилотного проекта не нужно заполнять строку 15 (обычно, в ней показывают информацию о расходах на обязательное социальное страхование). Также не нужно отражать никакие данные в таблицах 2 и 5 раздела I и таблице 8 раздела II формы 4-ФСС за 4 квартал 2021 года.

Также некоторых страхователи не знают, каким образом показывать в 4-ФСС оплату дополнительных выходных дней, когда работник ухаживал за ребенком-инвалидом? В «пилотной» 4-ФСС за 4 квартал такие суммы вообще не показывайте. В такой ситуации страхователю просто нужно оплатить дополнительные выходные и подать в ФСС России заявление о возмещении расходов.

Читать также

31.08.2018