Общие сведения

Первым делом определимся, что такое индивидуальный персонифицированный учет, когда возникла необходимость подавать сведения о работниках, начисленных и уплаченных страховых взносах в Пенсионный фонд в России, и какие нормативные документы регулируют порядок составления и подачи отчетности.

Основные определения

В соответствии с законом 27-ФЗ об индивидуальном персонифицированном учете в обязательном пенсионном страховании, под выражением «индивидуальный персонифицированный учет» понимают:

организацию и осуществление учета обо всех застрахованных лицах в отдельности с целью реализовать пенсионные права граждан Российской Феедерации.

Хранение индивидуального лицевого счета застрахованных лиц осуществляется анна протяжении всей их жизни и после смерти до того момента, что оговорен в порядке хранения пенсионного дела.

После смерти гражданина данные по утвержденной форме о нем будут переданы в отделение ПФР, где лицо было зарегистрировано. Все сведения являются конфиденциальными.

Застрахованным считается лицо, которое составило с работодателем договор трудового или гражданского правового характера, и выполняет свои обязательства, осуществляя деятельность по предоставлению услуг и выполнению работ.

Это касается и иных граждан, что имеют отношения по пенсионной страховке в соответствии с документом № 167-ФЗ.

Страхователь – компания со статусом юридического лица или индивидуальный предприниматель, что осуществляет перечисления физическому лицу.

Составляющие учета персонифицированного типа в системе обязательного пенсионного страхования:

- регистрация лиц;

- сбор информации о стаже, зарплате и прибыли, начислениях взносов и их уплате;

- сбор данных о периоде работы или другого вида деятельности до момента регистрации в пенсионной системе страхования;

- направление лицу данных, что содержатся на индивидуальном лицевом счете;

- корректировка величины пенсии.

Выполняемые задачи и функции

Такой вид учета используется для того:

- чтобы создавать условия для назначения пенсии согласно результатам работы каждого сотрудника, что является застрахованным;

- чтобы обеспечить достоверность информации о стаже и зарплате (или иных доходах), которые определяют величину пенсионных выплат;

- чтобы создать информационную базу для исполнения и совершенствования законов РФ, чтобы назначать трудовые пенсии, основываясь на страховой стаж и суммы взносов;

- чтобы развивать заинтересованность застрахованного лица платить страховые взносы в Пенсионный фонд России;

- чтобы создавать условия для контролирования уплаты средств лицами, что являются застрахованными;

- для управления администрированием страховых взносов;

- чтобы оказывать информационную поддержку прогнозирования затрат на перечисление страховых пенсионных выплат, определять тариф взноса, рассчитывать макроэкономические показатели относительно пенсионного вида страхования;

- чтобы упростить порядок и ускорить процесс назначения пенсии.

Принципы персонифицированного учета:

- Единство и федеральный характер страхования.

- Всеобщность и обязательность перечислений, учета данных о лицах.

- Доступность своих данных застрахованным гражданам.

- Сведения используются только в целях пенсионного страхования и т. д.

С какого года начался?

Когда стал сдаваться отчет по персонифицированному индивидуальному учету? Практическая реализация деятельности Пенсионного фонда в этой сфере началась с 18 августа 1995 года.

Законные основания

Нормативные акты, где указано, с какого года ведется персонифицированный учет и каков порядок его реализации:

- Закон о персонифицированном учете, что утвержден 1 апреля 1996 года № 27-ФЗ.

- Нормативный документ, утвержденный властями России от 15 марта 1997 № 318.

- Инструкция содержится в документе Министерства здравоохранения и социального развития от 14 декабря 2009 года № 987н.

- Постановление властей от 31 июля 2006 года № 192п, где оговорены используемые формы документации.

Особенности персонифицированной отчетности в 2019 году

С 2021 года отчетность в отношении начисления страховых взносов (в т. ч. предназначенных для ПФР) сдается в налоговые органы. Расчет по взносам, объединяющий в себе сведения по всем их видам, переданным под контроль ФНС, содержит раздел, посвященный персонифицированным данным. Однако эти данные включают в себя только информацию о начисленных за период доходах и относящихся к ним взносах. Сведений о стаже в них нет.

О новой отчетности по взносам читайте в статье «ЕРСВ — расчет по страховым взносам за 2021 год в 2021 году».

Отчетность по стажу подается по завершении года непосредственно в ПФР в срок до 1 марта (п. 2 ст. 11 закона от 01.04.1996 № 27-ФЗ). Для нее постановлением Правления ПФР от 06.12.2018 № 507п утверждена новая форма СЗВ-СТАЖ, в которой для сведений о стаже предусмотрена таблица, аналогичная входившей в утратившую силу форму РСВ-1.

ВАЖНО! С 01.01.2019 необходимо применять новые формы СЗВ-СТАЖ и ОДВ-1, утв. постановлением Правления ПФР от 06.12.2018 № 507п

Постановление Правления ПФР от 11.01.2018 № 3п, согласно которому персотчетность сдавалась до сих пор, утратило силу. Скачать обновленные бланки можно здесь.

Кстати, до окончания года сдавать СЗВ-СТАЖ должны ликвидирующаяся организация и снимающийся с регистрации ИП.

Постановлением №507п утверждены правила заполнения новой формы и форматы ее подачи в ПФР. В тексте правил присутствует отсылка к шифрам тех же кодов, которые использовались при заполнении персонифицированных сведений в РСВ-1.

Самые популярные ошибки в отчетности в ПФР — как исправить?

Опубликовано 20.08.2014 16:08 Иногда бывает так, что при проверке сформированного отчета в ПФР программа сообщает о наличии ошибок, и очень часто текст, описывающий суть ошибки, сложно понять. В этой статье речь пойдет о самых популярных ошибках в новой форме РСВ-1: что они означают и как их исправить.

1) Если в подразделе 6.8 содержится запись в графах 2 и 3, которая не сопровождается записью с кодом «АДМИНИСТР», «ДЕТИ», «УЧОТПУСК», «ДЛДЕТИ», «ДЛОТПУСК», «ВРНЕТРУД», «ДЕКРЕТ», «ЧАЭС», «НЕОПЛ», «НЕОПЛДОГ» и «НЕОПЛАВТ» обязательно наличие значения в графе 4 строки 401-403 подраздела 6.4

Эта ошибка (некоторые пенсионные фонды еще пока считают её предупреждением и принимают отчет) появляется в том случае, когда у сотрудника есть страховой стаж за какой-то месяц, но при этом нет начислений, т.к. сотрудник не может работать и не получать за это заработную плату (по мнению ПРФ). В том случае, если начислений нет, сотрудник может находиться, например, в декрете или в отпуске за свой счет, тогда нужно сделать соответствующую пометку в стажевом периоде. Бывает еще так, что сотрудник взял ежегодный отпуск на целый месяц или больше, а отпускные были получены перед отпуском, т.е. в предыдущем месяце. В этом случае в месяце отпуска в стаже должен стоять код «ДЛОТПУСК».

2) Значение, указанное в подразделе 6.5 должно быть равно сумме значений, указанных в графе 5 строк 401,402 и 403 (411, 412, 413 и т.д., зависит от количества тарифов страховых взносов), умноженных на соответствующий текущему периоду тариф страховых взносов.

Этот текст говорит о том, что сумма взносов по данному сотруднику рассчитана неверно, исходя из его дохода за период. Посчитайте доход сотрудника за отчетный квартал и умножьте на страховой тариф, скорее всего суммы не сойдутся. Возможно, в каком-то из месяцев в расчет заработной платы вносились корректировки и взносы после этого не были пересчитаны.

3) Подраздел 6.4 (Сведения о выплатах) — За 5-й месяц по категории «НАЕМ/РАБОТНИК» указана отрицательная база, не превышающая предельную величину!

По тексту этой ошибки понятно, то в каком-то из месяцев по указанному сотруднику присутствует отрицательная облагаемая база. Ситуация такая возникает достаточно часто, например, если сотрудник с опозданием принес больничный или пришлось производить удержание за неиспользованный отпуск при увольнении. Но как её исправить? Самый правильный вариант — отнять эту сумму в предыдущем месяце, а в текущем поставить ноль. Но такое исправление нужно делать и в других разделах формы РСВ-1. В случае, например, с больничным этот вариант логически самый правильный, т.к. чаще всего сторнируется начисление именно предыдущего месяца.

Но бывает так, что предыдущий месяц находится в предыдущем отчетном периоде. Тогда рекомендуется формировать корректирующие сведения и заполнять корректирующую РСВ-1. Многие бухгалтеры не хотят делать корректировки и пытаются подогнать данные так, чтобы сдавать только текущий отчет. Конечно, есть способ, который поможет во многих случаях: в том месяце, в котором у сотрудника указана отрицательная база ставим ноль, а эту сумму отнимаем в этом же месяце у другого сотрудника. А в другом месяце делаем наоборот — у того, у которого был минус, отнимаем эту сумма, а второму сотруднику — добавляем. Тогда общая база за квартал и начисленные взносы останутся неизменными у обоих. Но правильный вариант, все-таки, — корректирующие сведения

4) По каждому разделу 6 по типу «ИСХОДНАЯ» значения, указанные в графе 4 строк 401-403 (411-413 и т.д.) подраздела 6.4, должны быть больше нуля, либо Блок Информация о корректирующих сведениях должен быть непустым, либо Блок Период работы за последние три месяца отчетного периода должен быть непустым

Такая ошибка появляется в том случае, если в отчет попал уволенный сотрудник, по которому нет ни данных о стаже, ни о начисленных взносах, а заполнено только поле с доходом с начала года. Таких сотрудников нужно просто удалить из отчета.

5) По всем разделам 6 при наличии в графе «Особые условия труда (код)» подраздела 6.8 кода особых условий труда 27-1) и отсутствии кода «ДЕКРЕТ», «ВРНЕТРУД», «ВАХТА», «ДЛОТПУСК»,», то для соответствующих месяцев обязательно наличие ненулевых значений в графе 4 подраздела 6.7 за соответствующие месяцы (строки 701, 702, 703, 711, 712, 713).

В том случае, если в отчете присутствуют сведения о «вредниках», возможно появление такой ошибки, которая говорит о том, что для сотрудника указан стаж работы во вредных условиях труда, а начислений по доптарифу за этот месяц нет. Нужно проверить начисления и стаж работы сотрудника, возможно, он был в отпуске или декрете, тогда нужно сделать необходимую пометку в соответствующей графе.

Конечно, в этой статье освещена лишь малая часть возможных ошибок. Если у Вас остались вопросы — пишите об этом в комментариях к статье. Желаю всем легкого отчетного периода!

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Анна070978 20.01.2016 19:02 Добрый день!Помогите разобраться, что то никак не пойму почему такие ошибки выдает? Сверка данных Разделов 1, 2.1, 2.2, 2.3 и 2.4 Расчета РСВ-1 с данными перс.учета по Разделам 6 Сумма начисленных взносов на ОПС в разделе 1 Расчета РСВ-1 (186 645,83) не совпадает с данными перс.учета (153 168,49)! Общая сумма выплат и иных вознаграждений, указанная за третий месяц отчетного периода в разделах 2.1 Расчета РСВ-1, уменьшенная на суммы, не подлежащие обложению, (417 365,23 не может быть больше общей суммы выплат и иных вознаграждений по данным перс.учета (265 195,66)! Общая сумма облагаемой базы, не превышающей предельной величины, указанная за третий месяц отчетного периода в разделах 2.1 Расчета РСВ-1 (417 365,23) не совпадает с данными перс.учета (265 195,66)!

Цитировать

Обновить список комментариев

JComments

Что означает код неопл в сзв-стаж и когда его заполнять

Например, если работник в состоянии алкогольного и иного токсического опьянения либо имеется основание — медицинское заключение, сообразно которому работнику противопоказан конкретный вид работы, предусмотренный по заключенному трудовому договору и др. Длительный годовой отпуск педагога Ст. 335 указывает на основание, по которому педагогу положен долговременный отдых, а именно: 10 лет беспрерывной педагогической работы Дополнительный выходной без оплаты для женщин, которые трудятся в сельской местности СТ. 262 указывает на право трудящихся в сельской местности женщин взять один выходной за месяц дополнительно; реализовать это право женщины могут путем подачи письменного заявления нанимателю Иные периоды трудовой деятельности, за которые работнику не платили Исключение — неоплачиваемые периоды с кодировкой «ДЛДЕТИ» и «ЧАЭС», здесь «НЕОПЛ» не проставляется Пример 1.

ДЛДЕТИ – кодовое обозначение статуса «декретника» в системе персонифицированного учета. Он должен быть проставлен для соответствующей категории сотрудниц, числящихся у работодателя. Этот тип сведений подается в ПФР, несмотря на то, что сбором взносов и отчетностью по ним занимается ИФНС. С января 2021 года работодатели должны сдавать в обслуживающее их подразделение ПФР два типа отчетности – ежемесячные сведения обо всех трудоустроенных у него застрахованных лицах и ежегодную форму со сведениями о страховом стаже по всем сотрудникам – СЗВ-СТАЖ, образец заполнения которой вы найдете .

Неопл в персонифицированном учете

Для оформления ЭЦП необходимо заключить договор с одним из операторов ЭДО и уведомить об этом своё отделение ПФР.

После этого вы сможете отправлять отчет СЗВ-СТАЖ через интернет.

Процесс использования данных сервисов, как правило, довольно прост и интуитивно понятен, в любом случае вы всегда можете обратиться за консультацией к специалисту этой компании.При отправке отчета через интернет, ПФР ответным письмом высылает квитанцию о доставке сведений (она служит подтверждением того что вы сдали отчет). После проверки отчета – вы получите протокол контроля с её результатами.Форма СЗВ-СТАЖ содержит 5 разделовРаздел 1.

«Сведения о страхователе».Раздел 2. «Отчетный период».Раздел 3. «Сведения о периоде работы застрахованных лиц».Раздел 4.

«Сведения о начисленных (уплаченных) страховых взносах на обязательное пенсионное страхование»

Расхождения сведений в формах СЗВ-СТАЖ и СЗВ-М

Сведения в формах СЗВ-СТАЖ и СЗВ-М должны совпадать, но иногда из-за несвоевременного документооборота внутри организации или по другой причине возникают расхождения.

Рассмотрим конкретный пример. Сидоров Петр Геннадьевич трудоустроен в организацию 29 октября 2021 года. С этого дня он приступил к выполнению своих обязательств. Но приказ о приеме дошел до бухгалтерии только 10 ноября после отправки СЗВ-М в ПФР. В марте 2020 года компания получила уведомление о расхождении сведений с СЗВ-СТАЖ, так как данные о Сидорове не включили в СЗВ-М за октябрь (хотя он проработал 2 дня). В этом случае необходимо подать «дополняющую» форму СЗВ-М, о которой мы рассказывали ранее.

Еще один пример: Афанасьев Василий Петрович отсутствовал на работе с 25 октября по 3 ноября 2021 года. Все дни были отмечены как прогулы, но 4 ноября сотрудник предоставил больничный лист на период с 25 октября по 31 октября. В этот же день он решил уволиться по обоюдному соглашению сторон.

Возникает ситуация: в СЗВ-М за ноябрь сведения об Афанасьеве будут (потому что дата увольнения — 4 ноября), а в СЗВ-СТАЖ — нет, так как все ноябрьские дни о. Бухгалтеру следует подать в инспекцию СЗВ-КОРР с уточнением данных о периоде работы Афанасьева.

Важно! В рассмотренных примерах организация получит штраф за нарушение сроков сдачи подлинных данных о сотрудниках — 500 рублей за каждого работника. Дополнительный штраф в размере 300 рублей выпишут ответственному за подготовку отчета лицу (в большинстве случаев — бухгалтеру).

Таки давайте разберемся с АДМИНИСТР и НЕОПЛ в персонифицированном

Тема, собственно, в заголовке. Очень хотелось бы, чтобы к обсуждению подключились представители 1с, но уж как получиться. Я почему-то предполагала, что новые обозначения для СЗВ (ДЛДети, ЧАЭС, НЕОПЛ) при обновлении автоматически будут поставлены в соответствие каким-то предопледеленными видами начислений. С ДЛДети так и произошло. А вот с НЕОПЛ полные непонятки, никакому виду начислений он не сопоставлен. Мне не понятно, надо ли самостоятельно его поставить в виды начислений, не включаемых ранее в стаж, например, прогул? Надо ли его поставить в отпуск без оплаты, или там попрежнему должно стоять АДМИНИСТР?

«Рекомендуем внимательно читать дополнения к описанию релизов. В дополнении к описанию релиза 2.5.48 сказано:

«при автоматическом формировании сведений за 2012 год периоды отпуска по уходу за ребенком с 1,5 до 3 лет включаются в сведения о стаже с кодом «»»»ДЛДЕТИ»»»», кроме того, предоставлены для использования

новые коды периодов, не включаемых в страховой стаж, — ЧАЭС и НЕОПЛ;»

Решение о том, каким видам расчета их нужно поставить, необходимо принять самостоятельно, в соответствии со своим пониманием постановления 192п.

> Надо ли его поставить в отпуск без оплаты, или там попрежнему должно стоять АДМИНИСТР?

Как Вам, так и нам доступны нормативно-правовые акты в одинаковом виде. Если из них не следует однозначного вывода, то вопрос логичнее задаватьв соответствующие органы, причем лучше в письменно виде.Мы пока оставили АДМИНИСТР, т.е. как и было раньше. В каком случае для такого отпуска следует ставить НЕОПЛ, нам неизвестно, и разъяснений намипока получено не было.»

Виды стажевых периодов для отчетности в ПФР и их отражение в 1С

Опубликовано 13.11.2014 11:39 В последнее время очень много вопросов мне задают о видах стажа, используемых в отчетности в ПФР. Что такое «ДЛОТПУСК» и когда надо его указывать? Чем вид «ДЕТИ» отличается от вида «ДЛДЕТИ»? В этой статье я расскажу, в каких случаях используются самые популярные виды стажа и как отразить события, соответствующие перечисленным кодам, в программах 1С, поддерживающих сложный расчет зарплаты.

Начнем мы с сотрудниц, находящихся в декретном отпуске. Итак, какие виды стажей используются в этот период:

1) ДЕКРЕТ — отпуск по беременности и родам. В программах 1С регистрируется как оплата по больничному листу (документ «Начисление по больничному листу»), который сотрудница предоставляет после 30-ти недель беременности. В том случае, если после родов больничный продлен на 16 дней, то также указывается код «ДЕКРЕТ» за этот период, для чего вводится продолжение больничного листа.

2) «ДЕТИ» — отпуск по уходу за ребенком до 1,5 лет. В течение этого периода в программах 1С осуществляется начисления пособия по уходу за ребенком за счет фсс. Назначение пособия фиксируется документом «Отпуска по уходу за ребенком».

3) «ДЛДЕТИ» — отпуск по уходу за ребенком от 1,5 до 3 лет. В течение этого периода осуществляется лишь начисление пособия в размере 50 рублей, отражается в 1С так же, как предыдущий вид.

По другим видам отпусков используются следующие коды:

1) «ДЛОТПУСК» — ежегодный оплачиваемый отпуск. Начиная с 1 января 2014 года необходимо выделать периоды пребывания в оплачиваемом отпуске таким кодом. В программах 1С регистрируется документом «Начисление отпуска сотрудникам организаций».

2) «УЧОТПУСК» — таким кодом обозначается нахождение сотрудника в учебном отпуске. Такие дополнительные отпуска предоставляются работникам, совмещающим работу с обучением. В программах 1С также регистрируются документом «Начисление отпуска сотрудникам организаций». Необходимо установить галочку «Дополнительный отпуск» и указать вид отпуска — «учебный».

3) «АДМИНИСТР» — отпуск без сохранения заработной платы. В 1С регистрируется документом «Невыходы», расположенным на вкладке «Расчет зарплаты».

4) «ЧАЭС» — дополнительный отпуск граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС. Регистрируется документом «Начисление отпуска сотрудникам организаций» как дополнительный отпуск. Однако необходимо добавить новый вид расчета и настроить его, указав соответствующий вид стажа.

В том случае, если сотрудник отсутствовал из-за болезни и предоставил больничный лист (за исключением больничного по беременности и родам), то данный период отражается с кодом «ВНЕТРУД». Регистрируется в программе документом «Начисление по больничному листу».

Код «НЕОПЛ» используется в большом количестве случаев и обозначает неоплачиваемые периоды. Но чаще всего его применяют при прогулах, простоях по вине работника. Для их отражения в программе необходимо воспользоваться документом «Невыходы» или сделать регистрацию разовых начислении, предварительно настроив отражение стажа в начислении.

«ПРОСТОЙ» — это время простоя по вине работодателя. В программе отражается документом «Регистрация разовых начислений», в котором необходимо выбрать соответствующий вид расчета и указать даты.

Существуют еще различные виды кодов, которые используются значительно реже, чем перечисленные. Но если у Вас есть вопросы по какому-то виду стажа, о котором я не упомянула в данной статье, то Вы можете задать свой вопрос в комментариях. Также спрашивайте, если что-то не получается настроить для перечисленных кодов по отражению в программах 1С.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+1 Людмила1 08.08.2017 10:21 здравствуйте, по законодательств у часы простоя тоже должны исключать из стажа списочников день, т.к. отработано менее 80%, как настроить подскажите

Цитировать

+4 Елена Валентиновна 04.08.2015 14:26 в программе оформлен отпуск по уходу за ребенком до 3-х лет.В отчете в ПФР в графе 6,8 программа не ставит код ДЛДЕТИ

Цитировать

Обновить список комментариев

JComments

Как отразить декретниц и лиц, находящихся в отпуске без содержания

В расчете по страховым взносам следует отражать данные по всем застрахованным лицам.

Также страхователь должен указать в поле 001 приложения 2 признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Всего предусмотрено два признака:

«1» — прямые выплаты страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования застрахованному лицу. То есть статус «1» ставится при участии компании в пилотном проекте ФСС.

«2» — зачетная система выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования плательщику. Этот статус ставится, когда страхователь самостоятельно начисляет больничные и они идут в зачет с начисленными взносами.

Неоплдог в персонифицированном учете

Несмотря на очевидную схожесть кодов НЕОПЛДОГ указывается в индивидуальных сведениях совсем по другому случаю: в отношении периода выполнения работ исполнителем по договору гражданско-правового характера, в котором вознаграждение не начислялось и будет выплачено позже (Таблица «Исчисление страхового стажа: дополнительные сведения» Приложения № 2 к Порядку заполнения РСВ-1 ). Поясним на примере.

Допустим, ГПД на выполнение работ был заключен 22 августа 2016 года. В договоре указано, что исполнитель должен приступить к работам 1 сентября 2021 года. Акт выполненных работ подписан 13 октября 2021 года и тогда же исполнителю начислено вознаграждение. Тогда период с 1 по 30 сентября должен быть отмечен кодом НЕОПЛДОГ в подразделе 6.8 РСВ-1 на данного исполнителя. А период с 1 по 13 октября – кодом ДОГОВОР.

СЗВ-СТАЖ в 2021 году: сведения о страховом стаже застрахованных лиц в ПФР

А прекращает действовать с момента исполнения обязательств по нему <5>. Это и есть срок действия договора. Казалось бы, все понятно. Однако в ГПД, как правило, отдельно указывают еще конкретный период выполнения работ/оказания услуг исполнителем (далее для простоты под выполнением работ мы будем понимать и выполнение работ, и оказание услуг) <6>. Так как, по мнению многих судов, условие о периоде является существенным, и в отсутствие такого условия в договоре суд может признать его незаключенным <7>.

Срок выполнения работ и срок действия договора далеко не всегда совпадают. Ведь договор может быть подписан сегодня с условием, что работы начнутся через неделю. Кроме того, даже своевременное выполнение работ по договору не означает прекращения его действия, поскольку заказчик может не принять работы, допустим, из-за их ненадлежащего качества. И тогда исполнитель должен будет устранять недостатки.

Также надо учитывать, что процесс выполнения работ по разным причинам может пойти не по графику. Ведь исполнитель может справиться с работой быстрее, чем было оговорено изначально, или, наоборот, выйти за временные рамки. Это будет видно из актов выполненных работ <8>. Таким образом, при заключении ГПД и исполнении обязательств по нему могут появиться сразу несколько сроков:

- срок действия договора;

- срок выполнения работ плановый (его в договоре может не быть);

- фактический срок выполнения работ в соответствии с актом, подписанным исполнителем и заказчиком.

Так должен ли бухгалтер принимать во внимание какие-либо другие сроки, кроме срока действия договора, при заполнении персонифицированных сведений на исполнителя по ГПД?

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ПРЫГОВА ОЛЬГА ИГОРЕВНА — заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

«Стаж, указываемый в персонифицированных сведениях исполнителя по ГПД, должен максимально соответствовать фактическому периоду выполнения работ или оказания услуг. Дата начала работ в отдельном документе обычно не фиксируется. Поэтому в качестве даты начала периода работы исполнителя в подразделе 6.8 расчета РСВ-1 должна быть указана:

- <�или> прямо определенная в ГПД дата начала работ;

- <�или> дата подписания ГПД, если отдельно более поздняя дата начала работ в нем не установлена.

Что касается даты конца периода работы исполнителя, то при наличии акта выполненных работ это дата подписания акта. Это справедливо и когда дата в акте отличается от изначально установленного срока окончания работ в соответствии с ГПД, причем в любую сторону <9>, и когда дата окончания срока исполнения работ в договоре вообще не была прописана. Здесь не рассматривается ситуация, когда акт по каким-либо причинам подписывается значительно позже фактического выполнения работ».

Таким образом, главным ориентиром для бухгалтера должен быть период фактического выполнения работ, а не срок действия договора. Но это позиция ПФР. И следование ей, конечно, максимально безопасно для страхователя. У судей же несколько другое мнение.

ДЛДЕТИ ПФР – что это?

Обозначение кодов по типу стажа застрахованных лиц, трудящихся на предприятии или у ИП, указывается только в СЗВ-СТАЖ. Шаблон бланка утвержден постановлением от 11.01.2017 г. № 3п (издан Правлением ПФР). Для информации о разных периодах работы по всем застрахованным сотрудникам работодателя предусмотрен третий раздел.

Такой набор сведений необходим пенсионным структурам для идентификации общего страхового стажа по каждому человеку. Итоговое значение этого показателя будет использоваться при начислении пенсии. Суммированию подлежат только те временные промежутки, которые по нормам законодательства могут быть отнесены к страховому стажу. В эту категорию входят и некоторые периоды, когда с человеком у предприятия или ИП заключен трудовой договор, но сотрудник фактически не выполнял свои обязанности, не находился на своем рабочем месте. Пример – отпуск, отводимый для ухода за детьми до достижения ими возраста 1,5 лет.

ДЛДЕТИ – расшифровка ПФР приводится, как отпуск за детьми в возрасте 1,5-3 года. Это время, когда женщина фактически не осуществляла трудовую функцию по причине нахождения в отпуске по уходу за ребенком. Такой вид отпуска предусмотрен трудовым правом и не может быть прерван по инициативе работодателя. Особенность его в том, что с момента исполнения ребенку полутора лет время, проведенное сотрудницей дома, перестает учитываться в страховом стаже. Но право на зачисление этих месяцев в трудовой стаж не утрачивается.

ДЛДЕТИ и ДЕТИ – в чем разница:

- первый показатель используется для идентификации категории работниц, которые ухаживают за детьми в возрасте 1,5-3 года, стаж не является страховым;

- кодовое обозначение ДЕТИ применяется для группы сотрудников, которые пребывают в отпуске по уходу за своими детьми при условии включения этого времени в страховой тип стажа (возраст ребенка должен быть до 1,5 лет).

В обоих случаях коды предусмотрены для работников, которые не работают, так как ухаживают за своими детьми. Касается это только мам. Для дедушек, бабушек и других родственников, опекунов отчетной формой предлагаются отдельное кодовое обозначение (ДЕТИПРЛ). Шифры должны быть проставлены в графе 11. Полный перечень кодов приведен в Классификаторе параметров, который утвержден постановлением № 3п. Несмотря на то, что для определения общего страхового стажа важен только период ухода за маленькими детьми до 1,5 лет, указывать в сведениях необходимо все виды отпусков и стажа, чтобы у пенсионных органов была возможность аккумулировать полный спектр информации о трудовой деятельности по каждому застрахованному лицу.

Как отразить в СЗВ-СТАЖ отсутствие работника по невыясненной причине

Отсутствие сотрудника на рабочем месте по невыясненной причине — прогул. Таковым считается отсутствие более 4-х часов или в течение всего рабочего дня или смены вне зависимости от их продолжительности.

В основной инструкции по заполнению СЗВ-СТАЖ порядок отражения прогулов не зафиксирован. Мы предлагаем руководствоваться статьей 2 Федерального закона от 17 декабря 2001 года № 173-ФЗ: неявка работника на рабочее место по невыясненной причине (читай — прогул) считается неоплачиваемым периодом и не засчитывается в страховой стаж.

Например, Васильченко Артем Сергеевич устроился в ООО «Интеркомплюс» 5 июля 2021 года. До 27 июля ответственно подходил к выполнению обязательств, но потом пропустил два рабочих дня по невыясненной причине. В СЗВ-СТАЖ бухгалтер отражает два периода:

- с 5 июля 2021 года по 27 июля 2021 года;

- с 29 июля 2021 года по 29 августа 2021 года.

Показан двухдневный разрыв непрерывного стажа (28 и 29 июля), когда Васильченко Артем Сергеевич отсутствовал по невыясненной причине.

Существует альтернативный вариант. В инструкции Пенсионного фонда Российской Федерации предлагают не разрывать непрерывный стаж, а помечать пропущенные дни шифром «НЕОПЛ».

Посмотрим, как это правильно сделать на примере прогулов Васильченко А.С. В 6 и 7 строках указываем период отсутствия на рабочем месте по невыясненной причине: с 28 июля по 29 июля. В 11 строке впишем шифр «НЕОПЛ».

Второй вариант отражения прогулов, по сравнению с первым, считается более грамотным. Поэтому мы рекомендуем использовать его.

Перед внесением в СЗВ-СТАЖ сведений о прогуле сотрудника собирают документальное подтверждение. Для этого используют данные первичных документов, фиксирующих посещаемость рабочего места; показания свидетелей, докладные записки и тому подобное. Некоторые организации используют журнал посещаемости: приезжая в офис, сотрудники расписываются в нем для подтверждения фактического прибытия.

Важно! Прогулы не по вине работника (например, какое-то обстоятельство вынудило компанию на два дня отпустить часть сотрудников) — не причина для разрыва непрерывного стажа. Отсутствие на рабочем месте указывают в отчетности, но в строке 11 ставят пометку — «ПРОСТОЙ».

Пример заполнения СЗВ-СТАЖ с прогулом

Перед подготовкой отчетности советуем посмотреть образец заполнения на примере Васильченко Артема Сергеевича:

Если не хотите вникать в тонкости оформления документа, воспользуйтесь сервисом «Моё дело» для предпринимателей и бухгалтеров. Система автоматизирует заполнение документа и исключает вероятность допущения ошибки.

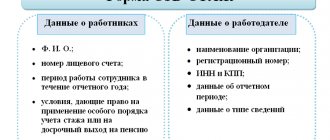

Как осуществляется персонифицированный учет

Чтобы войти в эту систему, а именно формировать свою будущую пенсию, каждый гражданин должен пройти регистрацию в системе индивидуального учета ПФ России. Весь срок трудовой деятельности каждого человека система фиксирует все данные, которые необходимы для будущей пенсии: стаж, все места работы с конкретными периодами и суммы взносов, направляемых в пенсионный фонд для будущей пенсии, а также заработанные пенсионные баллы.

Даже если будущий пенсионер в всю свою трудовую деятельность менял места работы, либо работал по совместительству, все сведения поступали в пенсионный фонд в виде индивидуальных. Хранится вся эта информация строго конфиденциально. В настоящее время ПФР регистрирует абсолютно каждого россиянина, в том числе детей, подростков, иностранных лиц и лиц без гражданства. Каждый зарегистрировавшийся в системе ОПС получает индивидуальный страховой номер с лицевым счетом (СНИЛС).

После регистрации в системе ОПС каждому застрахованному выдается страховое свидетельство, которое содержит следующую информацию:

- 11-значный СНИЛС, который указывается под названием документа и служит его номером;

- ФИО;

- дата и место рождения;

- пол;

- дата регистрации в системе.