18.02.2019

Обзор подготовлен на релизе 3.0.67.74, но уже как минимум год конфигурация начисляет и выплачивает зарплату и НДФЛ именно таким способом. Поэтому с помощью этих секретов я исправила уже несколько баз за 2021 год для того, чтобы в 2021 году автоматически формировать 6-НДФЛ из 1С:Бухгалтерия 8, ред 3 и проверить вручную подготовленную отчетность за 2021 год.

В 1С:Бухгалтерия 8, редакция 3 правильный отчет 6-НДФЛ можно сформировать в автоматическом режиме.

Если не хотите тратить много времени на создание 6-НДФЛ и, затем 2-НДФЛ, то готовьтесь к этому отчету всякий раз при выплате зарплаты, а это 2 раза в месяц , в соответствии с российским законодательством.

Рецепт простой. Выполняйте правила по которым работает подсистема учета НДФЛ в 1С:Бухгалтерия 8, ред.3 и каждый раз при выплате зарплаты проверяете отчет «Подготовка к 6-НДФЛ». Каждая строка отчета соответствует строке в регламентированном отчете 6-НДФЛ с удобным дополнением-расшифровкой по сотрудникам.

Я подготовила сводные правила на что обращать внимание при начислении и выплаты зарплаты, чтобы отчет 6-НДФЛ получился правильным.

Методика выплаты

1. При выплате межрасчетных начислений до аванса — отпуска, больничные. Указываем что документ — Выплата зарплаты за текущий месяц и по кнопке Заполнить должна заполнится правильная сумма.

2.При выплате отпускных или больничных после аванса нужно явно Добавить сотрудника и убрать строчку, связанную с выплатой аванса.

3.Помним последовательность проведения и заполнения документов Начисление (зарплаты, отпуска, больничного)-Ведомость к выплате-Выписка или РКО.

4.При выплате авансом всей суммы, начисленной за текущий месяц руками вносим в ведомость к выплате документ начисления зарплаты и налог.

5.При одновременной выплате одному сотруднику за месяц через банк и кассу суммы налога нужно корректировать вручную, так как программа не увидит правильного распределения сумм.

7. Не копируйте документы выплаты, а создавайте новые.

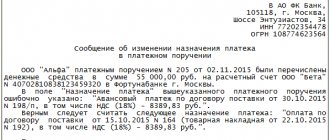

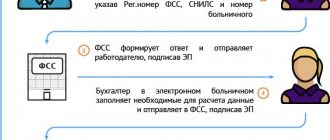

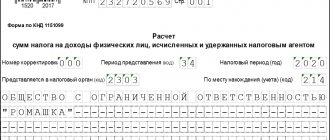

8. Если в документе Выплата зарплаты на аванс точка стоит на авансе, а все равно выходят ошибки, то переставьте точку на Выплата зарплаты, удалите налог НФДЛ (он должен удерживаться только при выплате зарплаты), уберите ссылку на документ начисления зарплаты и после этого верните точку на «аванс».

9. Сначала ведомость на выплату, затем Выписка по банку или Расходный кассовый ордер. если захотите переделать-отмените проведение списания денег, после этого заполняйте Ведомость на выплату.

10. Если вы исправляете предыдущий период- отменяйте все до сегодняшнего дня документы выплаты. И проводите последовательно, хоть за весь прошедший год, ведомость на выплату, документ списания денег, ведомость на выплату, документ списания денег и т.д.

11. Начисленный НДФЛ формируется документом начисление зарплаты и если все правильно начислилось, то не нужно его перепроводить при исправлениях. Проверяйте как начисляется НДФЛ с премий — если начисление премии пошло двумя строчками — откорректируйте, чтобы было одной строчкой.

12. Удержанный НДФЛ формируется с помощью документа Ведомость к выплате+ Выписка или РКО

13. Перечисленный НДФЛ формируется с помощью документа Списание с расчетного счета с видом операции Перечисление налог и с выбранным налогом «НДФЛ при исполнении обязанностей налогового агента». Нужно чтобы этот налог был в программе автоматически установленный, не нужно его создавать самим. Иначе будут ошибки. На картинке ниже будет показано как узнать что правильно оформляете Перечисление НДЛФ. В документе можно руками указать чей налог перечисляется или автоматически при проведении.

14. Если налога начислено не было, то при перечислении НДФЛ в бюджет автоматически НЕ сработает распределение по сотрудникам. Исправьте вручную через гиперссылку «Разбить по сотрудникам».

Исправление ошибок при заполнении 6-НДФЛ в 1С 8.2 ЗУП 2.5

Вы уже попробовали заполнить форму 6-НДФЛ в своей базе 1С ЗУП 2.5? Достаточно один раз допустить ошибку, как учет НДФЛ буквально «рушится», и заметить это можно, только сформировав 6-НДФЛ.

Забыли исправить планируемую дату выплаты

Из Универсального отчета получена ошибка -удержан налог раньше, чем был получен доход, это тот случай, когда забыли исправить планируемую дату выплаты:

Как исправить данную ошибку? Открыв форму, можно увидеть, что в нашем примере, это выплата отпускных (Ромашкиной):

Далее необходимо найти документ «начисление отпуска» и поправить дату выплаты дохода на дату когда фактически были выплачены отпускные – 27.01.2016:

Проведем документ, вернемся в ошибки. Ошибка не исправилась, дата получения дохода стоит 28.01.2016 г.:

Заходим в закладку оплаты и поправляем дату получения дохода на 27.01.2016 затем заново проводим:

Однако ошибка не уходит, что также видно в форме 6-НДФЛ:

Следует помнить, что 2 раздел формы 6-НДФЛ строится по удержанному налогу, а удержанный налог регистрируется в документе выплаты. Для полного исправления ошибки необходимо перепровести выплату:

После проведенных действий ошибка исправилась полностью. В отчете 6 – НДФЛ исправилась дата на 27.01.2016 и доход «схлопнулся» по дате получения из регистра учета дохода с регистром учета налога:

Исправили планируемую дату выплаты дохода, но забыли исправить дату НДФЛ

Рассмотрим на примере документа «Больничный лист» в 1С ЗУП. Начислено пособие по больничному листу за январь 2021 года с датой выплаты 05.02.2016. Фактически выплачено пособие вместе с зарплатой 04.02.2016. При выплате зарплаты в начислении по больничному листу поправили дату выплаты дохода на 04.02.2016, а на закладке НДФЛ не поправили:

Далее при начислении зарплаты за январь 2021 года, программа 1С ЗУП 8.2 строрнирует 508 рублей налога с дохода от 05.02.2016 и доначисляет 508 рублей налога, с даты получения дохода от 04.02.2016:

Почему так получилось? Потому что доход отразился датой 04.02.2016, так как мы поправили в документе на главной форме «Больничный лист», а сумма налога на вкладке «НДФЛ» отразилась датой 05.02.2016. Программа 1С выпрямляет эту «кривизну».

После проведения документа выплаты отразится запись в регистре удержанного налога «НДФЛ Расчеты с бюджетом»:

Из регистра удержанного налога, данные автоматически попадают в форму 6 – НДФЛ:

Для исправления ошибки необходимо в документе «больничный лист», на закладке НДФЛ, исправить дату на правильную 04.02.2016 и провести документ:

Далее в документе начисления зарплаты пересчитать налог по сотруднику и перепровести документ:

Далее перепровести документ выплаты зарплаты:

После того, как исправили ошибки, в форме 6 – НДФЛ также все заполнилось правильно:

Чтобы не пришлось заниматься поиском и исправления ошибок, применяйте правильный подход при ведении учета НДФЛ. А именно:

- Перед выплатой дохода проверять и при необходимости редактировать планируемые даты выплат в документах начисления (не забывать про закладку НДФЛ).

- Контролировать суммы удержанного НДФЛ после проведения каждой выплаты.

- Перед закрытием месяца проводить проверку соответствия планируемых дат выплаты и фактических

Данные рекомендации – секрет успеха для получения правильной и «красивой» формы 6-НДФЛ. Придерживаясь рекомендаций, у вас не будут допущены ошибки и будет правильно заполнена форма 6 – НДФЛ.

Нарушили последовательность проведения документов

И последнее, по поводу путаницы с датами начисления и удержания НДФЛ в 1С. У 99% пользователей 1С ЗУП 2.5 «не идет» удержанный НДФЛ и даты в Разделе 2 формы 6-НДФЛ. Связано это с тем, что учет удержанного НДФЛ в 1С ЗУП 2.5 (в отличие от новой редакции ЗУП 3.0) «скрыт» от глаз пользователя, расчет производится автоматически при проведении документов, поэтому результат зависит, в том числе, и от последовательности проведения.

Например, сотруднику начислено пособие по больничному листу за январь 2021, фактически пособие выплачено 04.02.2016. При этом дату документа оставили ту, в какой день вводили:

Затем начислили отпуск:

Проводим документ выплаты отпускных от 27.01.2016:

В регистре учета удержанного НДФЛ зарегистрировалось удержание налога с пособия по больничному листу и произошло наложение документов:

Следует вернуться и поправить дату пособия на дату выплаты – 04.02.2016:

Дата документа должна совпадать с планируемой датой выплаты, тогда проблем с хронологией документов будет гораздо меньше.

Возвращаемся к документу выплаты и перепроводим документ:

Контролируем регистр удержанного налога «НДФЛ расчеты с бюджетом». Все верно:

Чтобы сформировать новую 6-НДФЛ в 1С 8.2 ЗУП 2.5 без ошибок и успешно сдать, рекомендуем посетить серию семинаров «Революция 6-НДФЛ в учете по НДФЛ в программах 1С», и «Отчетность за 2 квартал 2016».

Поставьте вашу оценку этой статье: (

1 оценок, среднее: 5,00 из 5)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

На что обращать внимание в картинках

Перечисленный НДФЛ

Ведомость на выплату и удержанный НДФЛ

Досрочная выплата зарплаты в 6 НДФЛ

Если зарплата выплачена раньше срока, также надо учитывать, как заполнять 6 НДФЛ. Досрочной считается случайная и намеренная выдача дохода работникам раньше последнего дня месяца. Это может случиться в силу обстоятельств или просто по ошибке. Согласно Письму Минфина от 15 декабря 2021 года, утверждается, что досрочная зарплата не является доходом, как и авансовый платеж. В этом случае принцип заполнения квартального отчета такой же. Вносить сумму необходимо в ту же дату, что и получение основного платежа. Если досрочно выдан весь заработок, то его можно оформить на дату, которая прописана в трудовом договоре как день выдачи з/п.

При этом есть разрешение ФНС, где говорится, что досрочные выплаты можно приравнивать к доходу. Если выдача денег производится 25 июня, то в отчете за 2 квартал по документам налог будет выдан из средств организации, что запрещено. Но по факту компания их отчислит с полученных работниками денег.

Важно знать! Большинство специалистов более правильным считают вариант заполнения 6 НДФЛ, как при авансе по зарплате. Поэтому бухгалтера чаще пользуются именно таким способом написания отчета. Чтобы в подобном случае не возникло путаницы, проще вписать досрочный заработок в дату стандартной зарплаты и оформить 6 НДФЛ в стандартном порядке.