Пошаговая инструкция

12 марта Организация оплатила поставщику:

- питьевую воду в количестве 10 шт. на сумму 120 руб. (в т. ч. НДС 20%);

- многооборотную залоговую тару — бутыль для воды 19 л в количестве 1 шт. на сумму 250 руб. (без НДС).

В тот же день поставщик доставил 1 бутыль воды.

По условиям договора бутыль является возвратной залоговой тарой.

Учетной политикой предусмотрено, что в программе на забалансовых счетах ведется учет залоговых сумм и чужого имущества.

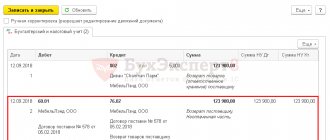

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса поставщику | |||||||

| 12 марта | 60.02 | 51 | 1 200 | 1 200 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| 76.05 | 51 | 250 | 250 | Перечисление залога поставщику | |||

| Учет суммы залога за балансом | |||||||

| 12 марта | 009.01 | — | 250 | Учет суммы залога на забалансовом счете | Операция, введенная вручную — Операция | ||

| Приобретение воды | |||||||

| 12 марта | 60.01 | 60.02 | 120 | 120 | 120 | Зачет аванса | Поступление (акт, накладная, УПД) — Товары |

| 10.01 | 60.01 | 100 | 100 | 100 | Принятие к учету материалов | ||

| 19.03 | 60.01 | 20 | 20 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 12 марта | — | — | 120 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 20 | Принятие НДС к вычету | ||||

| — | — | 20 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Поступление возвратной многооборотной тары | |||||||

| 12 марта | 002 | — | 250 | Учет тары на забалансовом счете | Операция, введенная вручную — Операция | ||

| Списание воды на общехозяйственные нужды | |||||||

| 12 марта | 26 | 10.01 | 100 | 100 | 100 | Списание материалов | Требование — накладная |

ОСНО: возвратная тара

Стоимость возвратной тары при расчете налога на прибыль не учитывайте. При этом если цена возвратной тары включена в общую стоимость материалов (товаров), ее необходимо выделить. Тару нужно оценить по стоимости, которую можно получить от ее возможного использования или реализации. Например, от сдачи пустых коробок в макулатуру, от продажи населению пустых пластиковых емкостей и т. п.

Такой порядок учета тары прописан в пункте 3 статьи 254 Налогового кодекса РФ.

Сумму залога, перечисленную поставщику за возвратную тару, не учитывайте в составе расходов при расчете налога на прибыль (п. 32 ст. 270 НК РФ).

Пример отражения в бухучете и при налогообложении поступления возвратной тары. Для обеспечения возврата тары организация перечислила залог поставщику. Организация применяет общую систему налогообложения

В мае ООО «Альфа» приобрело партию кефира. Стоимость купленной партии кефира составляет 11 000 руб. (в т. ч. НДС – 1000 руб.).

Коробки с кефиром упакованы в 10 пластмассовых поддонов. Согласно договору организация должна вернуть их поставщику.

Залоговая цена одного поддона составляет 300 руб. В мае «Альфа» перечислила на расчетный счет поставщика залог в сумме 3000 руб. (300 руб. × 10 шт.). В июне организация оплатила товар и вернула тару.

Бухгалтер «Альфы» составил в учете следующие проводки.

Май:

Дебет 10-1 Кредит 60 – 10 000 руб. – отражена фактическая себестоимость кефира;

Дебет 19 Кредит 60 – 1000 руб. – учтен НДС по приобретенному кефиру;

Дебет 10-4 Кредит 76 – 3000 руб. – отражена залоговая стоимость возвратной тары, полученной от поставщика;

Дебет 76 Кредит 51 – 3000 руб. – перечислена сумма залога в обеспечение обязательства по возврату тары;

Дебет 009 – 3000 руб. – отражена сумма залога за возвратную тару.

Июнь:

Дебет 60 Кредит 51 – 11 000 руб. – перечислена оплата за реализованный кефир;

Дебет 76 Кредит 10-4 – 3000 руб. – возвращена поставщику тара;

Дебет 51 Кредит 76 – 3000 руб. – возвращена сумма залога;

Кредит 009 – 3000 руб. – списана сумма залога за возвратную тару.

При расчете налога на прибыль стоимость возвратной тары (3000 руб.) и сумму залога (3000 руб.) организация не учитывала.

Если в нарушение договора организация не вернет тару, то залог она назад не получит. В этом случае сумму залога следует считать платой за приобретение тары. Организации переходит право собственности на нее, то есть происходит реализация тары (ст. 218 ГК РФ, п. 1 ст. 39 НК РФ). В таком случае поставщик начислит НДС и выставит вам счет фактуру (подп. 1 п. 1 ст. 146 НК РФ).

Подробнее об этом см.:

- Как отразить в учете операции с тарой при реализации приобретенных товаров;

- Как отразить в учете операции с тарой при реализации собственной продукции.

Перечисление поставщику аванса и суммы залога

Перечисление денежных средств поставщику воды оформите Списанием с расчетного счета вид операции Оплата поставщику (Банк и касса – Банковские выписки).

Разбейте платеж на 2 строки:

- аванс за воду отразите в обычном порядке;

- по строке с суммой залога за тару укажите: Статья расходов — статья с видом Прочие платежи по текущим операциям;

- Погашение задолженности — Не погашать;

- Счет расчетов — 76.05 «Расчеты с прочими поставщиками и подрядчиками».

Проводки

После возврата поставщику тары и получения от него суммы залога оформите Поступление на расчетный счет:

- Вид операции — Прочее поступление;

- Счет расчетов — 76.05;

- Статья доходов с видом Прочие поступления по текущим операциям.

Формирование из АРМ: «Закупки»-«Возвраты»-«Возвраты товаров поставщикам»

Переходим в АРМ и, нажав «Создать», выбираем вид операции (здесь – «Возврат поставщику», а «Возврат комитенту» следует разобрать в блоке «Комиссионные продажи»).

Рис.15 Формирование из АРМ

Шапка:

- Дата заполняется текущим значением автоматически;

- Организация – пользователь указывает «руками» из списка всех организаций;

- Поставщик – выбирается пользователем из списка всех контрагентов, либо из последних (подсвеченных) поставщиков, с которыми работал пользователь;

- Контрагент – может быть проставлен автоматом, но если у поставщика в базе заведено несколько контрагентов, система предложит того, который чаще всего используется, при необходимости можно выбрать нужного контрагента из списка контрагентов поставщика;

Рис.16 Заполнение шапки документа

- Соглашение – следует выбрать из списка действующих соглашений с поставщиком при условии их использования с конкретным партнером. Если соглашения не используются, то поле остается пустым. Если в настройках системы не предусмотрено использование соглашений, то данная графа не будет высвечиваться в документе;

- Договор – необходимо выбрать договор из списка действующих с данным контрагентом. Вид договора будет виден по виду операции. Соответственно, при выборе операции «Возврат поставщику» в списке договоров высветятся договоры с поставщиком. При выборе операции «Возврат комитенту» в списке договоров высветятся договоры с комитентом;

- Склад – с которого будет произведена отгрузка, выбираем из справочника. Наличие товара на определенном складе видно в отчете «Ведомость товаров на складах»;

- Компенсация* – можно оформить один из двух вариантов: Вернуть денежные средства/Оставить в качестве аванса.

*Выбор компенсации по документу будет активен после наполнения табличной части.

При выборе варианта «Вернуть ДС» документ возврата станет самостоятельным объектом расчетов, по которому появится лолг поставщика. На его базе можно сформировать документы поступления ДС с операцией возврата.

«Оставить в качестве аванса» здесь означает, что сумма возврата становится «свободным» выплаченным авансом, который будет доступен при регистрации зачета оплаты в документах закупки.

Важно! При создании возврата по документу закупки поле «Компенсация» становится недоступно для переключения.

Рис.17 Оставить в качестве аванса

Чтобы выбрать нужный вариант компенсации, необходимо нажать на гиперссылку «Уменьшен долг перед поставщиком» и в появившемся окне убрать объект взаиморасчетов (нажать delete, затем ОК).

Рис.18 Уменьшен долг перед поставщиком

После этого появится возможность переключить вариант компенсации. При удалении объекта расчетов, долг будет равен 0.

Табличная часть: Товары можно заполнить вручную, выбрав номенклатуру, количество, цену. Но проще и удобней заполнить по кнопке «Заполнить»-«Добавить товары из поступлений» (схему заполнения см. выше).

Доставка: Раздел «Доставка» заполняется самостоятельно, выбирается нужный способ доставки, заполняются в зависимости от способа реквизиты доставки (аналогичным образом, как и в документе «Заказ поставщику»).

Дополнительно: Здесь автоматом проставляются данные из документа-основания. Если понадобится, поля дозаполняются «руками».

Проводим документ нажатием на соответствующую иконку.

Приобретение воды

Расходы на обеспечение нормальных условий труда (в том числе на приобретение питьевой воды) можно учесть при расчете налога на прибыль (пп. 7 п. 1 ст. 264 НК РФ, Письмо Минфина РФ 23.03.2020 N 03-03-07/22134).

НДС по таким расходам принимается к вычету в обычном порядке (п. 1 ст. 172 НК РФ).

Отразите поступление воды документом Поступление (акт, накладная, УПД) вид документа Товары (накладная, УПД) (Покупки — Поступление (акты, накладные, УПД)).

Заполнение документа ничем не отличается от обычного поступления материалов.

Проводки

Согласно ФСБУ 5/2019 питьевая вода не относится к запасам, поэтому для сокращения количества операций в программе можно учесть ее на момент поступления в расходах минуя счет 10:

- заведите элемент справочника Номенклатура на воду с Видом номенклатуры Услуги;

- создайте документ Поступление (акт, накладная, УПД) вид документа Услуги (акт, УПД).

Тогда оформлять требование-накладную не понадобится.

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акты, накладные, УПД) — Товары (накладная, УПД) и нажмите кнопку Зарегистрировать.

Документ заполняется автоматически.

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки

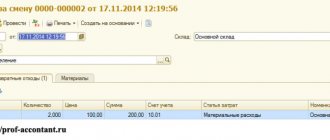

Поступление возвратной многооборотной тары

Возвратная тара не соответствует определению запасов (п. 3, 5 ФСБУ 5/2019). Право собственности на нее к покупателю не переходит, поэтому она учитывается за балансом на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение» по стоимости, указанной в приемо-сдаточных документах.

Отразите залоговую тару за балансом документом Операция, введенная вручную (Операции — Операции, введенные вручную).

Данные о поставщике, количестве и стоимости залоговой тары заполните по накладной.

Возврат залоговой тары поставщику отразите обратной проводкой.

Дополнения по работе с многооборотной возвратной тарой в УТ 11

Доработки были осуществлены для организации, занимающейся оптовой продажей пива и напитков, тара в данном случае это кеги, оборудование для розлива, брендированные холодильники и т.д. все, что передается покупателям под отчет.

Из стандартных отчетов для учета тары в УТ 11 имеется только ведомость по переданной возвратной таре. Тара передается покупателям на определенный срок, дата возврата тары указывается в документе реализации товара, который поставляется в таре, поэтому возникла необходимость в отчете, который бы показывал не только общие остатки тары у покупателей, но и в разрезе сроков возврата: с истекшим сроком и с еще не истекшим сроком, так называемая дебеторка по переданной таре

Стандартная ведомость по переданной таре идет в разрезе документов передачи тары, но не показывает каким документом был осуществлен возврат тары, только движение что возврат был, поэтому этот отчет тоже пришлось доработать: вывести документ возврата.

Потом потребовалась подокументная ведомость, которая выводила бы все движения по документам в хронологическом порядке, что-то вроде акта сверки по таре, потому как одним документом возврата зачастую возвращается тара с нескольких поставок (по нескольким документам передачи) и в стандартной ведомости один возврат разбивался на несколько строк.

Так же в типовой УТ 11 нет инструмента корректировки задолженности по переданной таре, аналог из учета денежной дебеторки Корректировка долга, но все же типовыми средствами можно скорректировать задолженность, документом Корректировка регистров, это универсальный документ им вообще любой регистр можно подкорректировать, поэтому пользоваться им необходимо с максимальной осторожностью. Потребность в таких корректировках возникает не часто, например внутреннее перемещение между точками одного клиента, передавали на одну точку, забираем с другой и т.д.

Немного по поводу учета оборудования для розлива и холодильного оборудования: очень удобно учитывать оборудование как многооборотную тару, можно всегда посмотреть какое оборудование кому из клиентов передано и когда, передача оборудования как много оборотной тары не ведет к изменению задолженности клиента по деньгам, только по таре. Оборудование как и тара может быть не собственным оборудованием организации, а принятым от поставщика, то есть можно осуществлять полный учет как перед поставщиками, так и по клиентам. Холодильное оборудование можно учитывать в разрезе характеристик, каждая из характеристик это будет серийный номер холодильника, единственно нужно будет контролировать уникальность каждой характеристики.

Списание воды на общехозяйственные нужды

В тот же день оформите документ Требование-накладная (Склад — Требования-накладные).

Лучше создать его на основании документа поступления, тогда шапка документа и вкладка Материалы заполнятся автоматически.

Отнесите стоимость воды на прочие расходы в БУ и НУ.

Проводки

Для доступа к разделу авторизируйтесь на сайте.