Без бухгалтерии не может обойтись ни один бизнес. Предприниматели как минимум сдают налоговые декларации и отчётность за сотрудников, а ООО обязано вести полноценный бухучёт и сдавать отчётность в ФНС.

Нанимать бухгалтера в штат не всегда целесообразно. Малому бизнесу выгоднее подключить онлайн-бухгалтерию. Мы собрали ТОП банковских онлайн-бухгалтерий для ИП и ООО.

Что такое онлайн-бухгалтерия

В чем преимущества онлайн-бухгалтерии

ТОП-7 сервисов для ведения бухгалтерии ИП или ООО

- Онлайн-бухгалтерия от «Альфа-Банка»

- Онлайн-бухгалтерия от «МодульБанка»

- Онлайн-бухгалтерия от «Сбербанка»

- Онлайн-бухгалтерия в «ВТБ»

- Онлайн-бухгалтерия в «Тинькофф»

- Онлайн-бухгалтерия в Банке «Точка»

- Онлайн-бухгалтерия в Локо-Банке

Как выбрать онлайн-бухгалтерию в банке

Что такое онлайн-бухгалтерия

Как выглядела работа бухгалтера раньше — обученный сотрудник работал с кипами документов, вручную заполнял учётные книги и бухгалтерские реестры и лично ходил в налоговую и фонды, чтобы сдать отчётность.

Сейчас бухгалтеру живётся проще. Появилось много специальных программ для бухучёта — например, всем известная 1С. Сотрудник вносит данные в базу и контролирует, чтобы программа правильно составила отчётность, заполнила декларацию и так далее. Если у компании большая выручка, много сотрудников и общая система налогообложения — без бухгалтерии не обойтись.

Малому бизнесу с небольшим количеством сотрудников и не такой большой выручкой бухгалтер в штате нужен не всегда, да и вместо 1-С малый бизнес может выбрать один из онлайн-сервисов для ведения бухгалтерии. С их помощью можно работать с первичными документами, сдавать отчёты в государственные органы, рассчитывать зарплату и отпускные и так далее.

Бухгалтерский учет в банках и его особенности. Бухгалтерский баланс коммерческого банка

Бухгалтерскому учету в банках присущи отличительные черты, обусловленные спецификой обслуживания сферы денежного обращения, что отражается в организации учетно-операционной работы.

Организация учетно-операционной работы в банке включает в себя:

- построение учетно-операционного аппарата;

- организацию рабочего дня и документооборота;

- внутрибанковский контроль.

В структуре учетно-операционного аппарата выделяются учетные группы, которые ведут счета, однородные по экономическому содержанию. Количество групп и их состав зависит от направления и масштаба деятельности банка.

Например: ведение счетов осуществляют учетно-операционные работники и далее доверенные сотрудники банка оформляют и подписывают расчетно-денежные документы. Счета и операции распределяются между соответствующими исполнителями, регистрируются в специальной книге, оформляются подписями главного бухгалтера и работников.

Организация учетно-операционной работы должна обеспечивать выполнение следующих условий:

- все операции с документами, принятыми от клиентов в течение операционного дня, отражаются в бухгалтерском учете за этот день (операционное время выбирается банком самостоятельно);

- движение денежных средств по документам клиента должно производиться в тот же операционный день;

- бухгалтерский ежедневный баланс составляется не позднее начала следующего дня.

При оформлении банковских операций необходимо обеспечить контроль над их законностью и сохранностью средств. Ответственный исполнитель проверяет правильность оформления документа и заверяет его своей подписью. Если документ требует дополнительной проверки, то он передает его контролеру, — после его проверки операция исполняется. Все проведенные операции с различной степенью детализации отражаются на счетах бухгалтерского учета.

Бухгалтерия является одним из структурных подразделений банка. Но бухгалтерский аппарат банка не ограничивается бухгалтерией, как структурным подразделением, поскольку практически во всех подразделениях крупного банка есть бухгалтерские работники, формирующие баланс банка по счетам соответствующих подразделений (валютные операции, ценные бумаги и пр.).

Завершающим этапом учетного процесса является общая характеристика состояния банка на конкретную дату (определяемая путем составления баланса и других форм бухгалтерской отчетности).

Баланс банка характеризует в денежном выражении состояние ресурсов коммерческого банка, источники их формирования и направления использования, а также финансовые результаты деятельности банка на начало и конец отчетного периода. Баланс банка — это основной документ бухгалтерского учета, отражающий суммы остатков всех лицевых счетов аналитического учета. Анализ сведений, отраженных в балансе, позволяет дать комплексную характеристику деятельности банка за определенный период. Оценка баланса дает возможность определить наличие собственных средств, изменения в структуре источников ресурсов, состав и динамику активов и т.д. Кроме того, на основе баланса можно судить о состоянии ликвидности, доходности и о возможных перспективах развития коммерческих банков.

Состав и структура баланса банков зависят от характера и специфики их деятельности, принципов построения бухгалтерского учета в кредитных учреждениях и применяемых банковских операций. Выделяются следующие пользователи информации, содержащейся в бухгалтерском учете:

- внутренние (руководители, учредители, участники организации),

- внешние (инвесторы, кредиторы и др.).

Основными задачами бухгалтерского учета являются:

- формирование детальной, достоверной и содержательной информации о деятельности кредитной организации и об ее имущественном положении;

- ведение подробного, полного и достоверного бухгалтерского учета всех банковских операций, наличия и движения требований и обязательств, использования кредитной организацией материальных и финансовых ресурсов;

- определение внутрихозяйственных резервов для обеспечения финансовой устойчивости кредитной организации и предотвращения отрицательных результатов ее деятельности.

Учетная политика банка основана на плане счетов бухгалтерского учета в кредитных организациях Российской Федерации и Правилах бухгалтерского учета, которые разработаны на основе накопленного опыта деятельности банковской системы в нашей стране и сложившейся практики банковского учета в зарубежных государствах. Бухгалтерский учет ведется в валюте Российской Федерации — в рублях — путем двойной записи на взаимосвязанных счетах непрерывно с момента регистрации банка в качестве юридического лица до его реорганизации или ликвидации в порядке, установленном законодательством РФ.

План счетов бухгалтерского учета и Правила его применения определены Положением Банка Российской Федерации № 205-П1 и основаны на следующих международных принципах бухгалтерского учета. 1. Принцип непрерывности деятельности. Суть этого принципа такова: составление годовой финансовой отчетности предполагает продолжение деятельности банка в обозримом будущем. В том случае, если предусматривается ликвидация банка, должны вноситься изменения в оценку его активов и пассивов.

Например: в 1995 г. банк приобрел офис за 100 денежных единиц. Срок амортизации 20 лет. Таким образом, балансовая стоимость помещения к 01.01.1999 г. равнялась 80 денежным единицам [100—(4*100/20].

На 01.01.1999 г. продажная цена офиса в связи с падением цен на недвижимость составила 60 денежных единиц. При этом:

- в случае непрерывности эксплуатации основные фонды (ОФ) будут учитываться по стоимости 80 денежных единиц;

- в случае ликвидации банка ему следует учесть скрытый убыток и осуществить проводку дополнительной амортизации из расчета: 80—60=20 денежных единиц.

2. Принцип постоянства правил бухгалтерского учета. Банки должны применять постоянные методы бухгалтерского учета, позволяющие пользователям банковской отчетности анализировать финансовое состояние банка во времени. При вынужденных изменениях методов учета банку следует переоформить финансовую отчетность за предыдущий год (в соответствии с новыми методами).

3. Принцип осторожности. В ходе проведения банковских операций необходимо оценивать активы и пассивы с определенной степенью осторожности. В особенности данное правило касается перенесения на следующий год неопределенностей, связанных с финансовым положением банка. В этой связи доходы должны отражаться только после их реализации, а расходы — как только появляется возможность их произвести. Этот принцип требует обязательного резервирования средств под сомнительные ссуды, если финансовое положение заемщика сомнительно или гарантии, представленные банку не внушают доверия.

4. Принцип наращивания доходов и расходов. Банковские операции подразделяются по месячным и квартальным периодам. Годовые отчеты составляются за финансовый год. Финансовые результаты (доходы и расходы) приходуются сразу после их осуществления нарастающим итогом.

5. Принцип реального отражения активов и пассивов. Кредиторская и дебиторская задолженность, счета доходов и расходов хозяйствующих объектов должны оцениваться отдельно. Например, если банк А имеет с банком Б два балансовых счета, скажем, по межбанковскому кредиту представленному и межбанковскому кредиту полученному, то по каждому из них оформляются соответственно доходы и расходы.

6. Принцип незыблемости входящего остатка. Остатки на начало текущего года должны соответствовать остаткам на конец предшествующего года.

7. Принцип приоритета содержания над формой. Финансовые отчеты должны достоверно отражать экономическую и финансовую сущность операций. Все банковские операции необходимо отражать в балансе, исходя из их экономического содержания и правовой формы. Реализация этого принципа позволяет получить достоверную и правдивую оценку финансового положения банка. Этот принцип не допускает искусственного наращивания баланса, которое не отражает реальных экономических операций. В частности, банки не могут давать друг другу ссуды на одинаковые суммы без использования реальных кредитных ресурсов.

8. Открытость. Финансовые отчеты должны быть достаточно подробными, отражать суть операций, они не должны быть двусмысленными и вводить в заблуждение. В приложениях к финансовым отчетам нужно вносить расшифровки сводных данных по кредиторской и дебиторской задолженности и пр.

9. Консолидация. Если банк имеет филиалы, то он должен составлять сводные консолидированные отчеты, в которых будет отражаться вся экономическая ситуация в целом по банку. Для этого необходимо унифицировать счета филиалов и отделений и уменьшить баланс на межфилиальные операции и взаимные вложения.

10. Существенность. В финансовых отчетах должна содержаться вся необходимая информация в достаточном объеме. Не существенную информацию в отчеты включать не следует. Коммерческий банк составляет сводный баланс и отчетность в целом по банку по счетам второго порядка.

Счета бухгалтерского учета предназначены для группировки и текущего учета однородных банковских операций. Счета в бухгалтерском учете коммерческого банка определены только как активные или только как пассивные.

Активные счета предназначены для учета активных операций банка, пассивные — для пассивных. Каждый счет имеет две стороны: левая сторона счета — дебет, правая — кредит. Остаток на счете называется «сальдо». Формирование дебетовых и кредитовых сальдо в пассивных и активных счетах представлено на схемах счетов (табл. 3.1 и 3.2).

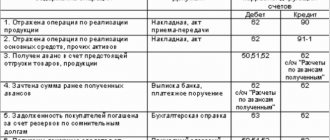

Сумма каждой банковской операции отражается на счетах дважды: по дебету одного и по кредиту другого счета. Соблюдение этого условия всегда позволяет проверить сделку по месту возникновения затрат и их характеру, так как двойная запись предопределена следующим объективным фактором «нет прихода без расхода». Двойная запись оформляется корреспонденцией счетов или бухгалтерской проводкой указанием дебетуемого и кредитуемого счета на сумму операции.

Как видно из данной схемы, общий План счетов бухгалтерского учета подразделяется на следующие комплексы:

- A. Балансовые счета;

- Б. Счета доверительного управления;

- B. Внебалансовые счета;

- Г. Срочные операции;

- Д. Счета депо.

Основная деятельность банка отражается в комплексе А. БАЛАНСОВЫЕ СЧЕТА. Рассмотрим отдельно каждый комплекс.

А. БАЛАНСОВЫЕ СЧЕТА. При разработке Плана счетов бухгалтерского учета принята следующая структура: разделы, счета первого порядка, счета второго порядка, лицевые счета аналитического учета. Раздел 1. Капитал и фонды. Раздел 2. Денежные средства и драгоценные металлы. Раздел 3. Межбанковские операции. Раздел 4. Операции с клиентами. Раздел 5. Операции с ценными бумагами. Раздел 6. Средства и имущество. Раздел 7. Результаты деятельности. Каждый раздел, в свою очередь, делится по группам счетов в зависимости от экономического содержания.

В целях адекватного отражения ликвидности баланса кредитных организаций введена единая временная структура активных и пассивных операций: до востребования; сроком до 30 дней; от 31 до 90 дней; от 91 до 180 дней; от 181 дня до 1 года; свыше 1 года до 3 лет; свыше 3 лет. По межбанковским кредитам и ряду депозитных операций дополнительно предусмотрены сроки на 1 день и от 2 до 7 дней.

Для разделения счетов по типам клиентов в Плане счетов предусматривается использование единой классификации клиентов при отражении различных операций. Основанием для данной классификации служат следующие признаки:

- резидентство — резидент и нерезидент;

- форма собственности — средства федерального бюджета, бюджетов субъектов РФ и местных бюджетов и средства предприятий, находящихся в федеральной, государственной (кроме федеральной) и негосударственной собственности (в том числе финансовые, коммерческие и некоммерческие организации);

- вид деятельности.

Счета в иностранной валюте открываются на всех балансовых счетах, где могут в установленном порядке учитываться операции в иностранной валюте. Признак валютного счета введен в структуру лицевого счета как код валюты. Все банковские операции в иностранной валюте, совершаемые кредитными организациями, должны отражаться в ежедневном едином бухгалтерском балансе банка только в рублях.

В разделе «Операции с ценными бумагами» выделены группы счетов по видам операций. По активным операциям это: вложения в долговые обязательства (кроме векселей), в том числе котируемые и не котируемые; вложения в акции, приобретенные для перепродажи или инвестирования; учтенные векселя. По пассивным операциям — это выпущенные банками ценные бумаги (облигации, сертификаты, векселя, банковские акцепты и т.п.). Расчеты по операциям с ценными бумагами, в том числе на организованном рынке ценных бумаг (ОРЦБ), сосредоточены в одной группе счетов.

В Плане счетов бухгалтерского учета определены счета внутрибанковских операций коммерческих банков. Для достоверного отражения результатов деятельности коммерческих банков и подробного исследования итогов их работы должен активно использоваться аналитический учет.

Б. СЧЕТА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ. Бухгалтерский учет операций по доверительному управлению ведется в коммерческих банках, выполняющих по договорам доверительного управления функции доверительных управляющих, обособленно — на специально выделенных счетах. Все операции по доверительному управлению совершаются только между этими счетами и внутри этих счетов. По операциям доверительного управления составляется отдельный баланс.

В. ВНЕБАЛАНСОВЫЕ СЧЕТА. Внебалансовые счета по экономическому содержанию разделены на активные и пассивные. В учете операции отражаются методом двойной записи.

Г. СРОЧНЫЕ ОПЕРАЦИИ. В настоящем разделе осуществляется учет сделок купли-продажи различных финансовых активов (драгоценных металлов, ценных бумаг, иностранной валюты и денежных средств), по которым дата расчетов не совпадает с датой заключения сделки. В день наступления срока расчетов учет сделки на внебалансовых счетах прекращается с одновременным отражением на балансовых счетах.

Д. СЧЕТА ДЕПО. На счетах депо отражаются депозитарные операции с эмиссионными ценными бумагами, акциями, облигациями, государственными облигациями, с иными видами ценных бумаг, которые являются эмиссионными в соответствии с действующим законодательством (и переданы кредитной организации ее клиентами для хранения и/или учета, для осуществления доверительного управления, для брокерских и иных операций), а также с ценными бумагами, принадлежащими коммерческим банкам на праве собственности или ином вещном праве.

В Плане счетов бухгалтерского учета предусмотрены счета второго порядка по учету доходов, расходов, прибылей, убытков коммерческих банков, использования прибыли, отражающие результаты деятельности коммерческих банков, все произведенные расходы и полученные доходы в финансовом году. Это позволяет исследовать структуру и соотношение отдельных статей доходов и расходов банка, а также их групп, провести анализ доходности конкретных операций банка, пофакторный анализ прибыли коммерческого банка. Счета по учету доходов и расходов закрываются в установленные сроки, в последний рабочий день путем перечисления сумм на счета «Прибыль отчетного года» или «Убытки отчетного года». Периодичность распределения прибыли кредитные организации устанавливают сами.

Отчет о прибылях и убытках составляется банками нарастающим итогом по каждой статье с начала года и представляется в соответствующие органы в установленном порядке по итогам каждого квартала. Прибыль выявляется посредством вычитания из общей суммы доходов общей суммы расходов, прибавления суммы прибыли, отнесенной непосредственно в кредит счета по учету прибыли, и вычитания суммы убытков, отнесенной прямо в дебет счета по учету убытков.

В чем преимущества онлайн-бухгалтерии

Главный плюс — экономия бюджета. Зарплата бухгалтера — это только одна статья затрат. Для успешной работы еще понадобятся:

- лицензия на бухгалтерскую программу;

- сервер, где будет размещена бухгалтерская база;

- сисадмин, который будет обслуживать сервер;

- рабочее место бухгалтера — компьютер, стол и так далее.

С онлайн-бухгалтерией проще. Все вышеперечисленные затраты исчезают, вам нужно только ежемесячно оплачивать доступ к сервису.

Для работы с онлайн-бухгалтерией даже не всегда нужен бухгалтер. В небольшой компании с учётом может справиться сам директор или специалист на удалёнке. А некоторые сервисы стараются сделать ваше участие минимальным и самостоятельно сдают за вас отчёты и декларации.

Кроме экономии денег у онлайн-бухгалтерий есть ещё несколько важных преимуществ:

- доступ к бухгалтерской базе из любой точки мира через телефон или планшет;

- нет привязки к рабочему месту — поработали за компьютером, а потом без потерь данных можно переключиться на планшет или телефон;

- не нужно заморачиваться с обновлениями — сервис делает это автоматически;

- можно интегрировать онлайн-бухгалтерию с интернет-банком для загрузки банковских выписок;

- сведения надёжно защищены.

Банковские услуги по выдаче кредита и предоставлению гарантий

Эти виды банковского обслуживания имеют специфику отражения в бухгалтерском учете. Тарифы банка за пользование кредитными средствами называются процентом по кредиту и отражаются в зависимости от цели получения кредита в корреспонденции со счетами затрат или учитываются в стоимости активов, на приобретение которых получен кредит. Учет краткосрочных кредитов ведется на счете 66, долгосрочных — на счете 67. Проценты и основной долг учитываются раздельно.

Особенностью отражения банковских комиссий за предоставление гарантий является то, что эти расходы должны быть равномерно распределены на весь срок действия гарантии.

Правовые документы

- ПБУ 4/99 «Расходы организации»

- статьи 149 НК РФ

Как выбрать онлайн-бухгалтерию в банке

Первое требование банка — наличие открытого расчётного счёта. Поэтому, по сути, выбирать банковскую онлайн-бухгалтерию нельзя, вы откроете её только в том банке, где открыт расчётный счёт.

Наличие онлайн-бухгалтерии и её функционал — важный критерий при выборе банка, где вы намерены обслуживаться. Поэтому при поиске банка обращайте на это внимание.

Выбрать банк поможет сервис . В нём собрана информация обо всех банковских тарифах. Выберите количество платежей в месяц, свой регион, и сайт покажет, какой банк подойдёт вам больше всего. Вам остается узнать, есть ли у банка онлайн-бухгалтерия

Кроме того, можете почитать нашу статью «Где лучше открыть расчётный счёт для ИП».

Общие правила ведения банковского учета

Ведение банковского учета кредитной организации должно осуществляться непрерывно с даты ее государственной регистрации и до момента реорганизации либо ликвидации в установленном законодательством порядке. Кредитная организация при ведении банковского учета должна применять одни и тех правила, за исключением существенного изменения деятельности или законодательства. Если же это правила по тем или иным причинам нарушено, то в пояснениях к банковской отчетности необходимо предоставить обеспечение сопоставимости учетных данных.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

В общем виде банковский учет не отличается от ведения учета в других субъектах хозяйственной деятельности. Имущество, банковские и иные хозяйственные операции учитываются на счетах бухгалтерского учета посредством применения метода двойной записи. Основное отличие заключается в том, что для ведения учета применяется план счетов, разработанный специально для кредитных организаций. Кредитные организации также формируют рабочий план счетов на основе законодательно утвержденного плана.

Запись в регистры банковского учета осуществляется на основании первичных учетных документов, фиксирующих факт совершения или факт разрешения на совершение хозяйственных операций. Первичные банковские документы составляются в момент совершения или сразу после совершения хозяйственной операции.

Замечание 1

Все записи в первичных банковских документах и учетных регистрах осуществляются на русском языке. Если какой-либо банковский документ составлен на иностранном языке, он подлежит обязательному переводу на русский язык.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Безналичные операции в бухгалтерском учете

Регламентирует безналичные расчеты Положение Банка России от 19 июня 2012 г. № 383-П.

Расчеты между физическими и юридическими лицами ведутся либо наличными либо в безналичной форме. Безналичные расчеты осуществляются через посредника — банк, и осуществляются на открытых счетах.

Основные формы безналичных расчетов:

- платежные поручения,

- платежные требования,

- аккредитив,

- инкассо,

- чеки,

- электронные переводы.

Самая распространенная форма расчетов между организациями и предпринимателями — платежное поручение, оформляется на бланке по форме №0401060.

План счетов бухгалтерского учета

Законодательством Российской Федерации утвержден отдельный План счетов для кредитных организации. В настоящее время действует План счетов бухгалтерского учета для кредитных организаций и порядок его применения, утвержденный положением Центрального банка 27.02.2017 № 579-П.

План счетов банковского учета имеет структуру в порядке разделения на главы, разделы и подразделы, счета первого и второго порядка.

Планом счетов допускается возможность введения дополнительных лицевых счетов в установленном законодательством порядке.

Указанный План счетов предоставляет информацию в трех частях:

- Общая часть, устанавливающая единые обязательные для исполнения методологические основы организации и ведения учета в кредитных организациях. В этой части документа определены задачи банковского учета; порядок и требования к формированию учетной политики кредитной организации; принципы осуществления банковского учета;

- Характеристика счетов, предусматривающая описание счетов банковского учета с указанием особенностей ведения учета по счетам как первого, так и второго порядка. В данной части характеристика счетов представлена в разрезе балансовых счетов, счетов доверительного управления, внебалансовых счетов, счетов по учету требований и обязательств по производным фининструментам и прочим договорам (сделкам), расчеты и поставка по которым осуществляются не ранее дня, следующего после дня заключения договора;

- Порядок применения Плана счетов бухгалтерского учета для кредитных организаций при организации работы по ведению бухгалтерского учета, определяющий организационные аспекты банковского учета и документооборота, порядок ведения аналитического и синтетического учета, организацию внутреннего контроля и хранения документации, а также порядок формирования бухгалтерской финансовой отчетности.

Выписка банка

Все операции, которые происходят на расчетном счете отражаются в выписке банка. Выписка — это основной первичный документ, на основании которого бухгалтер отражает в учете хозяйственные операции. Каждая банковская операция выполняется на основании расчетного документа.

Особенность выписки — банк отражает операции со своей позиции, поступление денег на расчетный счет организации отражается по кредиту, т.к. это увеличивает задолженность банка перед клиентом. Списание денег с расчетного счета отражается по дебету — задолженность банка уменьшилась.

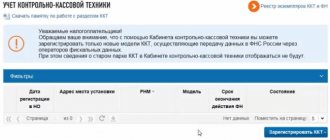

В настоящее время большинство клиентов банка пользуется онлайн-кабинетами для управления своими счетами — это быстрее, дешевле и проще. Многие банки не предоставляют выписки в бумажном виде, но их можно распечатать из интернет-банка.

Налоговые органы за нарушения могут заблокировать счет организации и индивидуального предпринимателя. В таком случае предприятие не сможет расходовать денежные средства на своем расчетном счете до отмены решения о блокировке счета. Открывать новые счета, вклады и депозиты фирма или ИП тоже не смогут.