Какие компании платят дивиденды по акциям каждый месяц: полный обзор

Инвестпривет, друзья! В России обычно компании платят дивиденды раз в год, реже – раз в полгода и совсем редко – раз в квартал. В то время как в США поквартальная выплата дивидендов считается скорее нормой, а годовая – исключением из правил. Более того, есть компании, которые платят дивиденды буквально ежемесячно. Далее – обзор компаний, которые платят дивиденды ежемесячно.

Дисклеймер

На всякий случай напомню, что всё сказанное ниже не является инвестиционной рекомендацией, призывом к действию или побуждению к покупке акций. Все решения о покупке акций вы принимаете на свой риск в зависимости от вашей инвестиционной стратегии.

Все данные о дивидендной доходности и курсовой стоимости акций даются на момент написания статьи. Так как котировки меняются ежеминутно, а дивиденды могут измениться, то данные в статье могут не совпадать с актуальными данными, которые вы получите в ходе самостоятельных расчетов. Это для тех комментаторов, которые пытаются научить меня считать правильную дивидендную доходность

Источник: https://alfainvestor.ru/kakie-kompanii-platjat-dividendy-ezhemesjachno-polnyj-obzor/

Выплата дивидендов сроки. Как выплачивать дивиденды учредителям

Каковы сроки выплаты дивидендов в 2021 году, порядок выплаты, какие есть ограничения на выплату дивидендов учредителям – ответы на эти и другие вопросы в статье.

Компании вправе распределить чистую прибыль на выплату дивидендов учредителям – физическим или юридическим лицам. В статье подробно расскажем о том, что такое дивиденды, когда и как их начислять и выплачивать в 2021 году, а также каковы последствия нарушения сроков их выплат.

Что такое дивиденды

Ту часть прибыли по итогам календарного года, которую учредители организации получают как результат своей деятельности, принято называть дивидендами.

По сути это доходные выплаты, в пользу собственников компании, которые осуществляются по итогам года, когда бухгалтер определяет чистую прибыль и собственники принимают решение ее распределять.

В налоговом учете дивидендом считается не любой доход, а только тот, который распределяется пропорционально долям участников в уставном капитале.

Важно!

С нового года действует правило – когда участник выходит их компании, он получает соответствующие выплаты (денежные средства, часть имущества, основные средства, продукция и прочее), которые теперь считаются дивидендами и с них необходимо рассчитать и выплатить сумму налога на доходы в бюджет. Налогообложению подлежит не вся сумма, а только та часть, которая превышает стоимость акций (или доли) выбывающего собственника.

От чего зависят сроки выплаты дивидендов

От чего зависят сроки выплат дивидендов? В первую очередь, от организационно-правовой формы – важно, являетесь ли вы акционерным обществом или обществом с ограниченной ответственностью. Также для акционерных обществ существенным при распределении дохода будет тот факт, какими акциями вы владеете – обычными или привилегированными. Обращайте внимание на эти факторы.

Ограничения на выплату дивидендов учредителям

Итак, вы по итогам года составили финансовую отчетность и увидели, что получили чистую прибыль. На собрании участников решено ее распределить частично (или полностью) на выплату участникам в виде дивидендов. Всегда ли это возможно без нарушения законодательства? Давайте посмотрим, какие есть ограничения.

- Уставный капитал общества должен быть полностью оплачен участниками – не важно, денежными средствами или имуществом (по согласованию учредителей). Если этого нет – значит, и выплачивать дивиденды компания не имеет права.

- Невозможно распределять полученную прибыль за прошлые периоды, если за этот год вы ее не получили вовсе (то есть имеется убыток).

- Участники не получат свой доход в виде дивидендов, если компании грозит банкротство в случае выплаты части прибыли (или распределения всей чистой прибыли за отчетный год) либо если компания уже объявлена банкротом. В этом случае дивидендов вы не увидите до тех пор, пока компания не выйдет из кризиса.

- Величина чистых активов должна быть больше величины уставного и резервного капитала организации, в этом случае выплачивать дивиденды возможно. Запрет стоит на их выплату, если чистые активы уменьшатся (и будут меньше размера резервного фонда и уставного капитала компании) в случае такой выплаты.

Как подсчитать дивиденды, которые устроят собственников и не нанесут ущерба бизнесу

Как расходовать чистую прибыль компании – направить ее на выплату дивидендов или финансировать бизнес, решают собственники. Финансовому директору предстоит обосновать для владельцев безопасный для компании размер дивидендов.

Определить компромиссный размер дивидендов

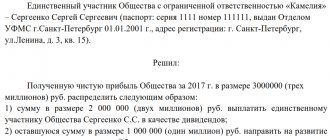

Как начислить дивиденды в ООО

Прежде чем выплачивать дивиденды, их надо начислить. По итогам квартала, полугодия или года прибыль после налогообложения распределяется среди участников ООО. Для этого необходимо:

- принять решение о начислении дивидендов;

Сроки выплаты дивидендов

Когда вы являетесь участником ООО – вы вправе получить свою долю дохода в срок не позднее 60 дней с принятия решения о выплате дивидендов. Если в уставе организации предусмотрен иной срок – вы вправе придерживаться его.

При этом распределять можно чистую прибыль хоть каждый квартал, полугодие либо год – как решат сами учредители, какие-либо ограничения отсутствуют.

Если участники ООО решили распределять чистую прибыль в специальном, особенном порядке – нужно это согласовать между всеми участниками и прописать в протоколе собрания, в противном случае – все будет зависеть от долей участников в уставном капитале.

Для Акционерных Обществ распределяется прибыль, как правило, 1 раз в год, по итогам отчетного периода. И делается это только по данным бухгалтерской отчетности, составленной и утвержденной руководством.

А вот выплатить придется немного быстрее, чем для общества с ограниченной ответственностью. На это дается срок 10 дней с того момента, как определили того, кто получит выплаты, и от 10 до 20 дней с момента принятия решения о выплате дохода акционерам.

Акционеры могут установить и другие сроки – но для этого нужно прописать их в уставе.

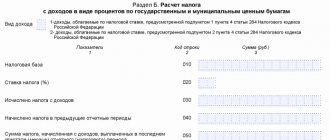

Налоги

На дивиденды обязательно начислить налог. Если собственник – физическое лицо, то рассчитать и удержать нужно 13% налога на доходы физических лиц. А также перечислить в бюджет самостоятельно исчисленную сумму налога в день выплаты дохода.

Ставка налога увеличивается на 2 процентных пункта, если собственник является физическим лицом-нерезидентом, то есть иностранным физическим лицом.

Если дивиденды выплачиваются собственнику-юридическому лицу, то с таких доходов следует начислить и уплатить налог на прибыль (срок уплаты – не позднее дня осуществления выплаты):

- Если дивиденды выплачиваются материнской компании, которая владела более чем 50 процентами уставного капитала сроком более 1 календарного года, ставка налога будет 0%.

- В иных случаях будет действовать ставка 13%.

- Для иностранных компаний действует повышенная ставка налога – 15 процентных пункта.

Как рассчитать сумму налога

Чтобы рассчитать сумму налога, возьмите сумму начисленных дивидендных выплат для всех участников за минусом всех уже полученных выплат (здесь учитываются полученные выплаты как в прошлом, так и в текущем периоде) и умножьте на свою долю в уставном капитале в процентах. Так вы получите налоговую базу по налогу на прибыль с дивидендов, которые получите в текущем году. См. также, какие ставки налога на прибыль в 2021 году.

За несвоевременную уплату компании грозит штраф в размере двадцати процентов от суммы неуплаты, а также начисление пени по ставке одной трехсотой за каждый день просрочки от ключевой ставки. Размер штрафа и пени в конечном итоге составляют как правило значительную сумму, поэтому следует удерживать и перечислять налог на прибыль своевременно.

Важно! Дивиденды могут быть выплачены не только в денежном выражении, но и имуществом компании или изготовленной продукцией.

Однако это надо согласовать на заседании всех участников и закрепить в протоколе собрания с четким перечислением, что и в каком количестве подлежит передать каждому собственнику.

Сроки передачи имущества такие же, как если бы дивиденды выплачивались в денежном выражении.

Но как же удержать и выплатить сумму налога на доходы, если выплата не в денежной, а в натуральной форме? Вернее, с чего удерживать? В этом случае обязанность по исчислению и уплате налога лежит на самом получателе имущества. В этом случае, перечислить сумму налога нужно до 15 июля. И декларация в налоговые инстанции так же подается самостоятельно, для физических лиц – до 30 апреля по форме 3-НДФЛ, а организации – по форме 2-НДФЛ до 1 марта.

Если вы по протоколу собраний начислили доход учредителя, но не выплатили ему дивиденды, все равно заплатите налог.

Однако помните, что в этом случае есть вероятность, что придется заплатить учредителю некий процент как за пользование чужими денежными средствами.

Он также считается по ключевой ставке, которая действует на момент принятия решения о выплате и в соответствующий период просрочки.

Что будет, если нарушить срок или порядок выплаты дивидендов

Для компаний, которые нарушают порядок выплаты дивидендов или задерживают выплаты, предусмотрена статья Кодекса об административных правонарушения с целой системой штрафов как для компании (от 500 000 до 700 000 рублей), так и для должностных лиц (от 20 000 до 30 000 рублей). Если главный бухгалтер не произвел выплату (например, забыл или по другой причине), ему грозит штраф от 2 000 до 3 000 рублей.

А что делать акционеру или участнику ООО, не получившему свои дивиденды своевременно? Он может обратиться за ними в течение трех лет с момента вынесения решения об распределении прибыли компании и уплате дохода собственникам. Вы можете установить самостоятельно срок иной (до 5 лет), при этом указать это отдельным пунктом в уставе организации.

Источник: https://www.fd.ru/articles/159284-sroki-vyplaty-dividendov

Выплачиваем дивиденды: «путеводитель»

Правовой аспект

Основное условие выплаты дивидендов — наличие прибыли.

Ведь дивиденды — это часть прибыли, которая подлежит распределению между участниками (

ст. 116 ГКУ, п.п. «б» ст. 10 Закона о хозобществах*, ст. 30 Закона об АО**, п.п. 14.1.49 НКУ, п. 4 П(С)БУ 15

). Причем учтите: прибыли не налоговой, а именно бухгалтерской.

* Закон Украины «О хозяйственных обществах» от 19.09.91 г. № 1576-XII.

** Закон Украины «Об акционерных обществах» от 17.09.2008 г. № 514-VI.

Дивиденды могут выплачиваться как за счет прибыли текущего периода, так и за счет нераспределенной прибыли предыдущих. Учитывая это, для определения размера такой прибыли логично ориентироваться на сумму нераспределенной прибыли по данным баланса (его стр. 1420).

Это может влиять на последствия по дивидендному авансовому взносу.

В протоколе решения общего собрания, на основании которого будет проводиться выплата дивидендов, следует фиксировать период, за который они выплачиваются.

Здесь уместно затронуть тему убытков. Предположим, что по итогам 2015 года предприятие получило прибыль, а 2014 год — убыточный. Можно ли всю прибыль, полученную в 2015 году, использовать для выплаты дивов? Важно помнить: решение о том, как распределять прибыль и покрывать убытки, — это исключительная компетенция общего собрания ( ст. 33 Закона об АО, ст. 59

и

п.п. «д» ч. 5 ст. 41 Закона о хозобществах

). Законодательство не содержит требований о том, что полученная прибыль должна автоматически использоваться для покрытия убытков предыдущих отчетных периодов. Общим собранием участников может быть принято решение, что убытки предыдущего периода покрываются, к примеру, за счет резервного капитала (если он сформирован). То есть в распределении всей прибыли, полученной в 2015 году, на выплату дивидендов нарушений нет. Но именно общее собрание должно решить, выплачивать дивы в этом случае или нет.

Вместе с тем, если прибыли в текущем году вы не получили (и при этом у вас нет нераспределенной прибыли прошлых лет), дивиденды выплатить нельзя . Но указанное выше справедливо для дивидендов по корпоративным правам, отличным от акций, и простым акциям.

В то же время по привилегированным акциям дивиденды нужно выплачивать обязательно. Для этого используются средства резервного капитала или спецфонда для выплаты дивидендов (ч. 2 ст. 30 Закона об АО).

Есть прибыль — обязательно ли выплачивать дивиденды?

Как мы отметили выше, распределение прибыли — компетенция общего собрания. Вынудить общее собрание принять решение о выплате дивидендов, в том числе в судебном порядке,

нельзя (п. 3.1 постановления Пленума ВХСУ от 25.02.2016 г. № 4

).

Если кого-то из участников подобное решение общего собрания не устроит, то, как вариант, он может обратиться для его обжалования в суд. Вместе с тем сделать это можно только в том случае, если такое решение приняли с нарушением законодательства.

Например, если решение принято при отсутствии кворума или оно не было вынесено на повестку дня общего собрания участников.

С какой периодичностью могут выплачиваться дивиденды?

Акционерные общества могут выплачивать дивиденды только

раз в год (это следует из ч. 2 ст. 30 Закона об АО

). В то же время, если у такого общества имеется нераспределенная прибыль прошлых лет, то, потенциально, периодичность может быть и другой.

Для ООО и обществ с допответственностью ограничений по периодичности выплат дивов не установлено. Они могут выплачивать дивиденды чаще чем раз в год (письмо Минюста от 10.06.2011 г. № 379-0-2-11-8.1

). Ограничения может предусматривать лишь устав.

Так, например, модельный устав ООО, утвержденный постановлением КМУ от 16.11.2011 г. № 1182, устанавливает, что выплата части прибыли производится один раз в год по итогам календарного года.

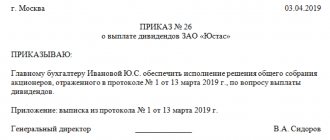

Порядок выплаты.

В самом общем виде действует такая схема:

1. Общее собрание принимает решение о выплате дивидендов. Оно оформляется протоколом. При этом в решении стоит зафиксировать срок, в течение которого общество должно выплатить дивиденды (с учетом сроков, установленных законодательством, — для акционерных обществ по этому поводу см. дальше).

Для акционерных обществ общее собрание обязательно созывается раз в год не позднее 30 апреля года, следующего за отчетным. При этом вопрос распределения прибыли должен быть вынесен на повестку дня такого собрания (ст. 32

и

33 Закона об АО

). Для остальных обществ ограничений по срокам созыва общего собрания нет.

2. На основании данного протокола высший исполнительный орган общества (руководитель, директор) издает приказ о начислении и выплате дивидендов.

3. На основании приказа осуществляется выплата дивидендов.

Заметим, что акционерные общества могут выплачивать дивиденды через депозитарную систему (см. дальше), в связи с чем для них такой порядок может отличаться.

В какие сроки и в какой форме могут быть выплачены дивиденды?

Для акционерных обществ такой срок не может превышать

шести месяцев со дня принятия решения общим собранием о выплате дивидендов. А по привилегированным акциям — шесть месяцев после окончания отчетного года (ч. 2 ст. 30 Закона об АО

).

Акционерные общества осуществляют выплату дивидендов через депозитарную систему Украины или непосредственно акционерам (конкретный способ выплаты определяется решением общего собрания акционеров). В случае принятия акционерным обществом решения о выплате дивидендов частями, такие выплаты осуществляются одновременно всем лицам, имеющим право на получение дивидендов, пропорционально количеству принадлежащих им акций ( п. 5 разд. 1 Порядка № 391***

). Дивиденды АО выплачиваются исключительно в денежной форме (

ч. 1 ст. 30 Закона об АО

).

*** Порядок выплаты акционерным обществом дивидендов, утвержденный Нацкомиссией по ценным бумагам и фондовому рынку от 12.04.2016 г. № 391.

Что касается прочих хозобществ, то для них все гораздо либеральнее. Сроки выплаты дивидендов — это внутреннее дело участников и компетенция их общего собрания. Что касается формы выплаты дивидендов, то здесь также жестких требований нет — она может быть любой, в том числе натуральной.

Но помните, что для выплаты дивов в инвалюте на сегодня установлены жесткие ограничения — об этом см. постановление Правления НБУ от 14.09.2016 г. № 369 (действует до 15.12.2016 г. включительно).

Учетные вопросы

НДС.

Выплата дивов в

денежной форме — не объект обложения НДС ( п.п. 196.1.6 НКУ

). В натуральной — поставка с начислением НДС.

Дивидендный авансовый взнос для предприятий общесистемщиков.

Налогоплательщики, выплачивающие дивиденды в пользу юрлиц, обязаны уплачивать дивидендный авансовый взнос. Такой дивидендный авансовый взнос перечисляют в бюджет до/или одновременно с выплатой дивидендов (

п.п. 57.11.2 НКУ

). Ставка — 18 %.

Дивидендный авансовый взнос не уплачивается при выплате дивидендов физлицам. Также есть ряд других освобождений — в частности, если дивиденды выплачивают институтами совместного инвестирования.

Но учтите: дивидендный авансовый взнос уплачивается не со всей суммы дивидендов, а только с суммы их превышения над объектом обложения налогом на прибыль, определенного по итогам года, за который они выплачиваются ( п.п. 57.11.2 НКУ

). Правда, для того чтобы уплачивать дивидендный авансовый взнос только с суммы превышения, должны выполняться два условия: 1) объект обложения налогом на прибыль за год должен быть задекларирован; 2) денежное обязательство по налогу на прибыль, рассчитанное за год, по результатам которого выплачиваются дивиденды, должно

быть погашено.

Иначе диваванс придется уплатить со всей суммы дивидендов.

Если дивиденды выплачивают за неполный календарный год, то для расчета суммы превышения нужно использовать значение объекта налогообложения, исчисленное пропорционально количеству месяцев, за которые выплачивают дивиденды ( абз. 3 п.п. 57.11.2 НКУ

).

Сумма уплаченных дивидендных авансов засчитывается в уменьшение налога на прибыль, задекларированного в налоговой декларации за отчетный (налоговый) год.

Дивидендный авансовый взнос у юрлиц-единоналожников. Дивидендный авансовый взнос распространяется и на юрлиц-единоналожников. Правда, для них все гораздо хуже. Ведь дивидендный авансовый взнос придется уплачивать со всей суммы начисленных дивидендов. И к тому же зачесть в счет уплаты единого налога сумму «авансов» нельзя .

По итогам периода, в котором осуществляется выплата дивидендов и уплата авансовых взносов, единоналожники подают декларацию по налогу на прибыль. В такой декларации придется заполнить стр. 20 и приложение АВ.

Выплата дивидендов физлицам.

Важные правила:

1. При выплате дивидендов физическим лицам эмитент корпоративных прав выступает налоговым агентом ( п.п. 170.5.1 НКУ

).

2. Дивидендный авансовый взнос при выплате дивидендов физлицам не уплачивается (см. выше).

3. ЕСВ при выплате дивидендов не начисляется на них. Они названы в Перечне видов выплат, на которые не начисляется ЕСВ, утвержденном постановлением КМУ от 22.12.2010 г. № 1170

. Это касается всех дивидендов.

4. С суммы начисленных дивидендов взимается военсбор (1,5 %).

5. Уплатить НДФЛ нужно в день выплаты дивидендов. Если дивиденды начислены, но не выплачены — НДФЛ уплачивается в течение 30 календарных дней, следующих за последним днем месяца начисления.

Не облагаются НДФЛ дивиденды, которые реинвестируются в уставный капитал эмитента, если при этом не меняются пропорции (доли) участия всех акционеров в уставном фонде эмитента ( п.п. 165.1.18 НКУ

). Другими словами, когда производится так называемая реинвестиция. Такие дивиденды отражаются в форме № 1ДФ с признаком дохода «142».

| Кто выплачивает дивиденды | Ставка НДФЛ | |

| «обычные» дивиденды | дивиденды по привилегированным акциям | |

| Юрлицо — плательщик налога на прибыль (кроме ИСИ) | 5 % (признак дохода «109») | 18 % (признак дохода «101*») |

| Юрлицо — плательщик единого налога | 18 % (признак дохода «109») | |

| * Для целей налогообложения такие дивиденды приравниваются к зарплате ( п.п. 170.5.3 НКУ). В некоторых разъяснениях налоговики выплату таких дивов предлагают указывать с признаком «109» (см., к примеру, письмо ГУ ГФС в г. Киеве от 04.10.2016 г. № 21611/10/26-15-14-06-04-29). | ||

Бухучет.

Для учета дивидендов, подлежащих выплате участникам, в бухучете применяют субсчет 671: по кредиту отражают начисление дивидендов, по дебету — их выплату. Как правило, начисление дивидендов осуществляется за счет прибыли. В этом случае их сумму отражают корреспонденцией по Дт 443 и Кт 671.

| № п/п | Содержание хозяйственной операции | Бухучет | Сумма, грн. | |

| дебет | кредит | |||

| 1 | Начислены дивиденды учредителям: | |||

| — учредителю-юрлицу | 443 | 671/ю | 100000 | |

| — учредителю-физлицу | 443 | 671/ф | 5000 | |

| 2 | С суммы дивидендов учредителю-физлицу удержан НДФЛ (5000 грн. х 5 % : 100 %) | 671/ф | 641/НДФЛ | 250 |

| 3 | С суммы дивидендов учредителю-физлицу удержан военсбор (5000 грн. х 1,5 % : 100 %) | 671/ф | 642 | 75 |

| 4 | Уплачен дивидендный авансовый взнос* (с суммы дивидендов, выплачиваемых юрлицу) ((90000 грн. — 100000 грн.) х 18 % : 100 %) | 641/Дав | 311 | 1800 |

| * Предположим, налогооблагаемая прибыль прошлого года составила 90000 грн. | ||||

| 5 | Выплачены дивиденды: | |||

| — учредителю-юрлицу | 671/ю | 311 | 100000 | |

| — учредителю-физлицу (5000 грн. — 250 грн. — 75 грн.) | 671/ф | 311 | 4675 | |

| 6 | Начислен налог на прибыль (по итогам 2021 года) | 98 | 641/Приб | 40000 (условно) |

| 7 | Уплаченный дивидендный аванс в конце года зачтен в счет обязательств по налогу на прибыль | 641/Приб | 641/Дав | 1800 |

| 8 | В конце года закрыто сальдо субсчета 443 | 441 | 443 | 105000 |

Подписаться на «Бухгалтер911»

Распределение (выплата) дивидендов участников ООО в 2021 году

Дивиденды – это доход, оставшийся после уплаты всех необходимых налогов и платежей, который может быть распределен между участниками ООО.

Как часто ООО может делать выплату дивидендов

Дивиденды можно распределять ежеквартально, раз в полгода или по итогам года. Периодичность выплат прописывается в уставе компании.

Самый оптимальный вариант – выплата по итогам года. Если дивиденды распределяются до истечения финансового года, их называют промежуточными. Здесь существует риск признания таких дивидендов вознаграждением, если по итогам года прибыль оказалась меньше. И в указанном случае на сумму выплат будут начислены страховые взносы, которые придется доплатить.

Когда дивиденды распределить нельзя

Прибыль не получится распределить в следующих случаях:

- уставный капитал ООО оплачен не полностью;

- компания имеет признаки банкротства или будет отвечать таким признакам после выплаты дивидендов;

- стоимость чистых активов меньше уставного капитала и резервного фонда, либо станет меньше в результате распределения прибыли;

- не выплачена действительная стоимость доли (части доли) участника;

- у компании есть непокрытый убыток по данным бухгалтерской отчетности.

Чистые активы и резервный фонд

Чистые активы – это разница между активами и пассивами, которая определяется по данным бухучета. К активам имеет отношение все имущество компании (основные средства, запасы, денежные средства, дебиторская задолженность и прочее). К пассивам относятся долги ООО (кредиторская задолженность).

Резервный фонд – своего рода «страховка» компании, на случай возмещения убытков от хозяйственной деятельности. Создается по желанию участников ООО, в размере, предусмотренном уставом компании, но не менее 5% от стоимости уставного капитала.

Если по итогам финансового года, стоимость чистых активов стала меньше уставного капитала и резервного фонда (при наличии), в течение шести месяцев после окончания года необходимо принять меры по увеличению чистых активов (как минимум до размера уставного капитала) либо уменьшать уставный капитал или даже ликвидировать ООО.

Как распределить дивиденды в 2021 году

Процедуру выплаты дивидендов условно можно разделить на 3 этапа:

Проверяем чистые активы и определяем общую сумму дивидендов

Данный этап является предварительным и основная его цель – понять, возможно ли распределение прибыли в компании в настоящий момент.

Как уже было сказано выше, размер чистых активов должен быть больше уставного капитала и резервного фонда. Расчет стоимости чистых активов осуществляется в соответствии с Приказом Минфина №84н от 28.08.2014.

Для определения общей суммы дивидендов, вычитаем из чистых активов размер уставного капитала. Полученную сумму можно полностью или в части направить на выплаты участникам ООО.

Принимаем решение о выплате дивидендов

Прибыль компании распределяется на основании протокола общего собрания участников или решения единственного учредителя ООО.

Обратите внимание

, выплата дивидендов – право, а не обязанность компании, и если соответствующее решение не было принято, участник не сможет получить прибыль (часть прибыли) даже через суд. При этом если решение вынесено, его уже не отменить, в таком случае, если выплата дивидендов в итоге не состоялась, причитающаяся сумма может быть взыскана судом.

На общем собрании участников утверждается бухгалтерская отчетность, определяется размер дивидендов по каждому учредителю. Прибыль распределяется пропорционально долям в уставном капитале ООО, либо в размерах, указанных в уставе компании.

Начиная с сентября 2014 года, протокол собрания участников необходимо заверять у нотариуса.

Обойти это требование можно так – внести в повестку дня пункт о том, что принятые решения удостоверяются подписями всех присутствующих участников либо заранее внести в устав пункт, примерно такого содержания: «Принятие общим собранием участников Общества решения и состав участников общества, присутствовавших при его принятии, подтверждаются подписанием протокола председателем и секретарем общего собрания, являющимися участниками общества»

.

Выплачиваем дивиденды

Выплата дивидендов должна произойти в течение 60 дней после принятия решения. Меньший срок можно прописать в уставе ООО или в протоколе собрания (решении единственного учредителя).

Прибыль может быть перечислена участнику на расчетный счет в банке или иными способами, определёнными в протоколе (решении). Допускается выплата дивидендов (их части) имуществом.

Если участник пропустил срок выплаты, в течение трех лет за ним сохраняется право на обращение к ООО за получением причитающейся прибыли. Уставом этот срок может быть увеличен до пяти лет.

Обратите внимание

, что пропущенный срок не восстанавливается (исключение – пропуск по причинам применения к участнику насилия и угроз, подробнее ст. 28 ФЗ №14 от 08.02.1988). Неполученная часть прибыли восстанавливается в составе нераспределенной прибыли общества.

Налог на дивиденды в 2021 году (НДФЛ)

На суммы дивидендов выплачиваемых физическим лицам, не начисляются страховые взносы, но подлежит удержанию НДФЛ.

Для физических лиц – резидентов РФ ставка НДФЛ составляет 13%.

Для физических лиц – нерезидентов применяется ставка 15%.

Налоговая ставка по НДФЛ определяется исходя из статуса участника (резидент/нерезидент) на дату выплаты дивидендов. Налог удерживается с каждой выплаты, не позднее дня, следующего за днем перечисления дивидендов (ст.226, 275 НК РФ).

Примечание

: НДФЛ не удерживается с прибыли, выплачиваемой имуществом. Но об этом, компания должна в течение месяца со дня выплаты, сообщить в ФНС (п.5 ст.226 НК РФ).

Если участник ООО является юридическим лицом – дивиденды облагаются налогом на прибыль. При этом в некоторых случаях применяется льготная нулевая ставка, если доля участия в компании не менее 50% на протяжении 365 дней.

Ставка по налогу на прибыль для участника – российской компании составляет 13%, для участника – иностранной компании, применяется ставка 15%.

Источник: https://www.malyi-biznes.ru/dividendy/

Дивиденды авансом

Если ваша фирма работает со стабильной прибылью, можно не дожидаться конца года и выплачивать дивиденды поквартально. Особенно актуально это становится в свете новых поправок в Налоговый кодекс.

С января 2005 года налог на доходы физических лиц с дивидендов возрастет до 9 процентов (Закон от 29 июля 2004 г. № 95-ФЗ). Но у вас еще есть возможность сэкономить деньги собственников. Для этого нужно выплатить промежуточные дивиденды по итогам 9 месяцев 2004 года и начислить 6 процентов НДФЛ. Тогда под нововведенные дополнительные 3 процента подпадут только дивиденды IV квартала.

Имеете право

Выплачивать промежуточные дивиденды фирмам разрешено. Для акционерных обществ эта возможность закреплена в пункте 2 статьи 42 Федерального закона от 26 декабря 1995 г. № 208-ФЗ. А для обществ с ограниченной ответственностью – в пункте 1 статьи 28 Федерального закона от 8 февраля 1998 г. № 14-ФЗ.