Новая форма (бланк) счета фактуры действует с 1 января 2021 года. Что поменялось в бланке? Как теперь выглядит образец заполнения? Как отразились изменения по НДС с 2021 году на счетах-фактурах? Когда выставляется счет-фактура в 2021 году по новым правилам НК РФ? Ответим на вопросы.

Также см.:

- Бланк декларации по НДС в 2021 году

- Обзор поправок по НДС с 1 января 2021 года

Счет-фактура: когда выставляется в 2021 году

По общему правилу счет-фактуру нужно выставить не позднее пяти календарных дней с даты отгрузки товаров, передачи работ, услуг, имущественных прав (п. 3 ст. 168 НК РФ). Например, товар отгружен 11 апреля 2021 г. Счет-фактуру вы можете выставить в любой из следующих пяти календарных дней: 11, 12, 13, 14, 15 апреля 2021 г.

Если последний день срока выпадет на выходной или нерабочий праздничный день, счет-фактуру составьте не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Авансовый счет-фактуру выставляйте не позднее пяти календарных дней с даты получения предоплаты (п. 3 ст. 168 НК РФ). Например, аванс поступил 29 января 2021 г. Счет-фактуру вы можете выставить в любой из следующих дней: 29 января, 30, 31 января, 1 или 2 февраля 2021 г.

Бланк счета-фактуры 2019-2020 годов: как менялась форма

В настоящее время акутальным является бланк счета-фактуры в редакции, действующей с 19.08.2017. Повышение ставки налога с 18 до 20% на форме счета-фактуры не сказалось, так как ставка не «зашита» в бланк, а указывается при его заполнении.

Подробнее см. здесь.

Таким образом, сейчас счетами-фактурами старого образца можно считать бланки, действовашие:

- до 01.07.2017 — в редакции от 29.11.2014;

- с 01.07.2017 по 30.09.2017 — в редакции от 25.05.2017.

Напомним, что последние изменения, потребовавшие корректировки бланка счета-фактуры старой формы, были вызваны обновлением перечня обязательных реквизитов, приведенных в ст. 169 НК РФ:

- с 01.07.2017 над основной таблицей появилась дополнительная строка для указания данных госконтракта (договора, соглашения);

- с 01.10.2017 в основную таблицу добавлена новая графа «Код вида товара», изменено название графы «Номер таможенной декларации» путем добавления определения «регистрационный» к слову «номер»; в поле, отведенном для подписей, появилось указание на возможность подписания уполномоченным лицом вместо ИП.

Но если составителю нет необходимости вносить указанные данные в оформляемый документ, можно ли ему использовать старую форму счета-фактуры при оформлении отгрузки? Какими будут последствия принятия такого документа для получателя и можно ли принимать по счетам-фактурам старого образца НДС к вычету? Ответы на эти вопросы вытекают из того значения, которое счет-фактура имеет среди остальных документов, используемых налогоплательщиком.

О том, что в последнее время изменено в правилах оформления книг покупок и продаж, читайте в статьях:

- ;

- «Какие основные правила заполнения и ведения книги покупок в 2021 — 2021 годах?».

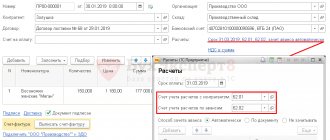

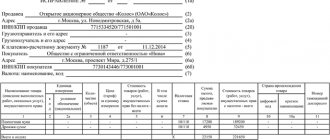

Образец заполнения счета-фактуры в 2021 году

Чтобы в 2021 году правильно заполнить счет-фактуру информацию возьмите из первичных документов на отгрузку — накладных, актов. Если же был аванс, потребуются реквизиты платежки для строки 5 (Письмо Минфина от 06.02.2018 № 03-07-14/6704).

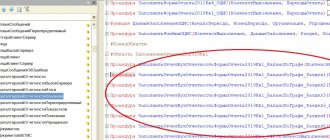

Вы можете заполнения бланка счета-фактуры в 2021 году со ставкой НДС 20 процентов:

Правила, по которым в 2021 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2021 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок). При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, ст. 169 НК РФ.

Вот общий поход и правила заполнения счетов-фактур в 2021 году:

- строки о грузоотправителе и грузополучателе заполняйте при отгрузке товаров, в счетах-фактурах на работы или услуги ставьте прочерки. Если грузоотправитель — продавец, в строке 3 пишите «Он же»;

- идентификатор государственного контракта нужен только при отгрузках по госзаказу.

- код вида товара нужен при экспорте в ЕАЭС — выберите его из справочника ТН ВЭД;

- код и обозначение единицы измерения возьмите из разд. 1 или 2 ОКЕИ, например, «796» и «шт». Если в договоре нет цены за единицу или ваших единиц измерения нет в этих разделах ОКЕИ, в графах 2, 2а, 3 и 4 ставьте прочерки.

- регистрационный номер таможенной декларации, название и код страны из ОКСМ указывает импортер товара. Если вы товар перепродаете, графу 11 можно не заполнять.

- нумеруют счета-фактуры в хронологическом порядке. Однако нарушение нумерации не критично — оно не лишает покупателя права на вычет (Письмо Минфина от 12.01.2017 № 03-07-09/411).

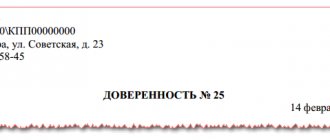

- подписывают счет-фактуру директор и главбух или другие работники, уполномоченные приказом или доверенностью (п. 6 ст. 169 НК РФ).

Счет-фактура – это документ, на основании которого покупатель может принять к вычету предъявленные продавцом товаров (работ, услуг), имущественных прав суммы НДС (п. 1 ст. 169 НК РФ). Это главное предназначение счета-фактуры, поэтому для покупателей – плательщиков НДС он играет большую роль. Получив от продавца правильно составленный счет-фактуру, в котором нет ошибок, препятствующих налоговикам точно определить продавца, покупателя, наименование товаров (работ, услуг), их стоимость, налоговую ставку, сумму налога, предъявленную покупателю, последний будет вправе принять указанную в счете-фактуре сумму НДС к вычету или включить налог в стоимость приобретенных товаров, работ, услуг (п. 2 ст. 169 НК РФ). При условии, что документы, подтверждающие принятие их на учет тоже есть, к примеру, товарная накладная или акт (п. 1 ст. 172 НК РФ).

Если покупатель получил от продавца счет-фактуру, составленную с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления.

Читать также

04.04.2017

Что меняется

До 1 января 2021 года электронные первичные документы, формы УПД и счета-фактуры можно создавать по двум форматам:

- в старом, который закреплён в приказе ФНС от 24.03.2016 № ММВ-7-15/[email protected] (далее — приказ 155),

- и новом, который утверждён приказом ФНС от 19.12.2018 № ММВ-7-15/[email protected] (далее — приказ 820).

1 января 2021 года приказ 155 утратит силу, создавать счета-фактуры и УПД можно будет только в новом формате. В старом формате они не будут соответствовать требованиям закона (п. 1 ст. 169 НК РФ).

Документы в старом формате, который вы выставили до 1 января 2020 года, ФНС будет принимать до конца 2022 года. В 2023 году приёмные комплексы перестанут обрабатывать электронные счета-фактуры и УПД со счётом-фактурой в старом формате. Вы сможете представить только печатную форму документа.

Новые реквизиты в документах по НДС

В приказе от 12.10.2020 № ЕД-7-26/736 ФНС указала, что в случае использования документа о согласии покупателя на изменение стоимости отгрузки для оформления факта изменения финансового состояния передающей и принимающей сторон (или только передающей) его реквизиты такого согласия (уведомления) должны удовлетворять также требованиям Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» – к реквизитам первичного учетного документа.

В целом, с 27.11.2020 в новом формате корректировочного счета-фактуры и документа о согласии покупателя на изменение стоимости отгрузки можно также указывать сведения:

- о прослеживаемом товаре;

- маркировке.

Кроме того, ФНС ввела дополнительные данные о товаре. Это может быть артикул, сорт, код, наименование единицы измерения и код вида товара по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД).

Читать также

10.07.2019

Порядок применения новых форматов документов по НДС

Речь идёт о приказе ФНС от 12.10.2020 № ЕД-7-26/736, которые действует с 27 ноября 2021 года. Он в том числе в целях совершенствования электронного документооборот ввёл новые форматы для отправки:

- корректировочного счета-фактуры;

- документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг переданных имущественных прав), который включает в себя корректировочный счет-фактуру;

- такой же документ без корректировочного счета-фактуры.

Одновременно утрачивает аналогичный приказ ФНС от 13.04.2016 № ММВ-7-15/189. Отметим, что третьего формата из списка он не включал.

Обращаем внимание на то, что в применении этих форматов ФНС установила переходный период. Так:

- с 27.11.2020 до 1 октября 2021 года можно создавать (формировать) электронные корректировочные счета-фактуры по обоим форматам – старому и новому;

- с 27.11.2020 до 1 января 2025 года налоговые обязаны принимать корректировочные счета-фактуры по НДС, созданные в электронной форме в период до 1 октября 2021 года по старому формату, утвержденному приказом ФНС от 13.04.2016 № ММВ-7-15/189.

Как изменится счет-фактура с 1 октября 2021

Счет-фактура, выставленный продавцом – это документ, согласно которому покупатель может принять к вычету предъявленный ему НДС (ст. 169 НК РФ). Как правило, счета-фактуры оформляются в «бумажном» виде, но, с согласия покупателя, продавец может заполнять их электронно.

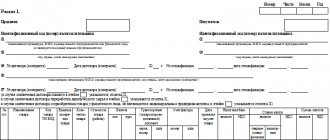

Очередные изменения в действующий бланк и правила заполнения счетов-фактур внесены Постановлением Правительства РФ от 19.08.2017 № 981. Каким станет новый бланк счета-фактуры с 1 октября 2021 г., можно увидеть в конце статьи, а основные изменения заключаются в следующем:

- Добавленная с 01.07.2017 г. строка «8» об идентификаторе госконтракта/договора, была приведена в соответствие с Правилами заполнения счетов-фактур и дополнена словами «при наличии».

- В отдельную графу «1а» счета-фактуры с 1 октября выделен код вида товара по единой Товарной номенклатуре ЕАЭС. Его указывают те, кто занимается экспортом, вывозя товары из России в страны ЕАЭС (Беларусь, Казахстан, Киргизию, Армению). Ранее код можно было вносить в одну графу с наименованием товара. Аналогичное дополнение внесено и в форму корретировочного счета-фактуры – для кода вида товара добавлена графа «1б».

- Внесена ясность в наименование графы 11 – теперь в нее добавлено слово «регистрационный», что уточнило, о каком номере таможенной декларации идет речь. Согласно приказа ГТК РФ № 543 и ФНС РФ № БГ-3-11/240 от 23.06.2000, регистрационный номер таможенной декларации присваивается при ее принятии должностным лицом таможенного органа – именно его, а не порядковый номер, следует вносить в графу 11 счета-фактуры для товаров нероссийского происхождения.

- Для индивидуальных предпринимателей уточнили формулировку строки, предназначенной для подписи – теперь она звучит, как «Индивидуальный предприниматель или иное уполномоченное лицо». Напомним, что подписывать счет-фактуру за ИП могут лица, имеющие на это нотариально заверенную доверенность.

Техническая сторона вопроса

Структура и формат поля «Регистрационный номер таможенной декларации» в электронном документе с 01.10.2017 не подвергается никаким изменениям. Оно позволяет внести от 1 до 29 символов. Таким образом, электронный формат счета-фактуры допускает номер ДТ как из четырех частей, так и из трех.

В Диадоке в печатной форме, которая, напомним, не является юридически значимым документом, название графы 11 в соответствии с новой редакцией Постановления № 1137 будет изменено на «Регистрационный номер таможенной декларации». В ней будет отражаться то значение, которое было введено при формировании электронного счета-фактуры.

Будут ли проблемы с принятием вычета по старым счетам-фактурам у покупателей?

Ситуация не такая однозначная, как может показаться. С одной стороны, недействующий бланк счета-фактуры применять нельзя. С другой — НК РФ четко и исчерпывающе устанавливает основания, по которым вычет по НДС не может быть принят: это отсутствие в документе реквизитов, перечисленных в пп. 5, 5.1 и 6 ст. 169 НК РФ. При этом п. 2 ст. 169 НК РФ не ставит препятствий для принятия вычета по счету-фактуре, который содержит несущественные дефекты, не мешающие идентифицировать:

- продавца;

- покупателя;

- наименование и стоимость отпущенных товаров (работ, услуг);

- сумму и ставку НДС.

Данная норма появилась в НК РФ как отражение позиции Конституционного суда РФ (определение от 15.02.2005 № 93-О). Суд разъяснил, что НК РФ не запрещает принимать к вычету НДС, если налоговому органу представлены все необходимые сведения и документы для проведения налогового контроля.

Таким образом, если отсутствие информации, предусмотренной новыми графами и строками счета-фактуры, не помешает идентифицировать перечисленные выше сведения, есть надежда, что налоговики не откажут в вычете по старым бланкам. Но, конечно, лучше не испытывать судьбу и получить от поставщика верный документ.

О том, какие ошибки в заполнении счета-фактуры ФНС считает некритичными для вычета НДС, смотрите здесь.

А посчитают ли они критичными незаполнение (или неверное оформление) добавившихся реквизитов нового бланка, покажет время.