Область применения счета-фактуры

Счета-фактуры (далее также – с/ф, сч-ф) выписывают фирмы и ИП – плательщики НДС – в следующих случаях:

В определенных случаях и неплательщики НДС выписывают сч-ф и уплачивают НДС в бюджет. Например, спецрежимник в силу закона обязан выполнять функции налогового агента.

Счет-фактура – это документ, которым заявляют вычет по НДС. Без сч-ф от своего контрагента (поставщика либо исполнителя) вы не сможете уменьшить исчисленный к уплате НДС.

Так как сч-ф находит применение в области, связанной с расчетом налогов, то и регулирует использование этого документа Налоговый кодекс РФ (ст. 169)

Счет-фактура, заполненный с нарушением требований, не может быть принят к учету и использоваться для получения вычета по НДС (п. 2 ст. 169 НК РФ).

Информация, содержащаяся в счетах фактурах и сведения, указываемые в корректировочном счете-фактуре

Формирование любого счета-фактуры включает в себя и такой этап, как указание там всей необходимой информации. Она должна включать в себя:

- точное наименование, форма и количество услуг, товаров, либо виды работы поставщика, которые входят в реализацию другому физическому лицу – покупателю;

- расчетный срок, в который осуществляется регистрация, печать и подписание счета-фактуры, а также срок, в который должны быть выполнены все указанные там условия;

- расчетный счет поставщика, либо его агента, а также иного уполномоченного лица, которое имеет право подписи счетов-фактур;

- все необходимые и обязательные реквизиты счета-фактуры, отсутствие которых является серьезным нарушением, которое сможет выявить любая организованная проверка.

Согласно положениям действующего налогового законодательства, в корректировочном счете-фактуре также должны указываться определенные данные. К ним можно отнести:

- точное наименование услуг, товаров, либо работы, их количество, обработка, общий порядок выполнения, срок, размер НДС и т.д.;

- конкретное наименование услуги, работы, либо товара, в отношении реализации которого произошло повышение, либо понижение цены;

- сводный расчет, проверка, обработка и сверка новых сумм, новый размер НДС;

- печать уполномоченного лица.

Когда другим лицом был получен корректировочный счет фактура, сверка и проверка и обработка которого были произведены, все условия по изменению цены считаются выполненными.

Обязательные атрибуты счета-фактуры

Рассмотрим элементы с/ф, без которых документ не будет считаться действительным (п. 5 ст. 169 НК РФ):

Если в с/ф присутствуют или отсутствуют какие-либо реквизиты, не поименованные в п. 5 ст. 169 НК, это не может быть препятствием для принятия к вычету налога.

По счету-фактуре должны однозначно определяться следующие позиции:

Если в счете-фактуре есть ошибка, которая не препятствует однозначному толкованию значений его реквизитов, перечисленных на схеме выше, то вычет по такому сч-ф получить можно. Однако в некоторых случаях претензии со стороны налоговиков все равно могут возникнуть, поэтому ошибок лучше не допускать.

Вот примеры несущественных ошибок в счете-фактуре:

Мало указать все обязательные атрибуты сч-ф. Важно внести их корректно. Правила заполнения счетов-фактур можно почерпнуть из двух источников:

Реквизиты счета-фактуры на продажу

Этот счет-фактуру используют наиболее часто, для него характерен полный набор реквизитов:

- Номер и дата документа (при оформлении исправления к нему заполняют и строку номера исправления).

- Реквизиты продавца и покупателя: название, адрес, ИНН. Как правильно указывать адрес в счете-фактуре, см. здесь.

- Названия и адреса грузоотправителя и грузополучателя.

- Реквизиты платежного документа, если был получен аванс под поставку.

- Валюта, в которой оформляется документ.

- Идентификатор государственного контракта, договора (соглашения) (при наличии).

- Название товара (работ, услуг) с указанием кода вида товаров, единицы измерения, количества и стоимости единицы.

- Общая стоимость товара без налогов, сумма акциза, ставка и сумма НДС, итоговая стоимость с налогами.

- Страна происхождения товара и регистрационный номер ГТД.

- Подписи ответственных лиц.

В некоторых случаях в документе могут отсутствовать:

- КПП продавца и покупателя, предусмотренные формами, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137.

- Реквизиты грузоотправителя и грузополучателя, если продается не товар.

- Данные платежного документа, если не было поступления аванса.

- Единица измерения, количество и цена единицы, если единица измерения не определена (п. 5 и 6 ст. 169 НК РФ).

- Код вида товаров, если товар вывозится в страны – члены ЕАЭС.

- Суммы относящихся к товару налогов и ставка НДС, если товар не является подакцизным и налогоплательщик работает без НДС.

- Данные о зарубежном происхождении товара, если он произведен в РФ.

- Идентификатор государственного контракта, договора (соглашения)

При отсутствии реквизитов в предназначенном для них месте форм, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, ставят прочерки. Исключение составляют данные по налогам: для них в соответствующей графе документа делают записи «Без акциза» и «Без НДС». При этом последняя запись заносится как в графу ставки, так и в графу суммы налога.

См. также «Продавец не поставил прочерк в 8-й строке счета-фактуры — просить исправленный?».

Прочие реквизиты счета-фактуры являются обязательными. Ошибки, совершенные при их указании, если они не мешают правильному пониманию сути этих реквизитов, не влияют на возможность получения вычетов (п. 2 ст. 169 НК РФ).

Какие ошибки в счете-фактуре препятствуют вычету, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Критичны ли для вычета НДС ошибки в наименовании товара, читайте в материале «Работы или услуги указаны в счете-фактуре обобщенно и с ошибками: удастся ли отстоять вычет?».

Бланк счета-фактуры

Бланк счета-фактуры утвержден постановлением Правительства РФ от 26.12.2011 № 1137. С нашего сайта его можно бесплатно скачать по ссылке ниже:

Этим Постановлением введена форма не только обычного счета-фактуры, но и еще одной разновидности данного документа – корректировочного счета-фактуры.

Далее в статье речь пойдет об образцах счетов-фактур. Здесь вы получите информацию, как заполнить счет-фактуру, о некоторых проблемных графах и особых случаях.

Порядок составления и условия составления счета-фактуры

Нормы существующего налогового права устанавливают определенный порядок выставления счета-фактуры, а также дополнительные условия и требования, при которых формирование, регистрация, ведение, экспорт и предоставление документа другому лицу будет возможно, а ему будет возможно принять его.

Действующие требования и общий порядок предусматривают такой важный аспект как срок, который обязательно должен быть соблюден, когда осуществляется формирование, ведение, экспорт, выставление счета-фактуры и предоставление ее другому лицу, который должен принять ее.

Формирование и выставление счета-фактуры, ее сверка и обработка, должны быть осуществлены в течение 5 календарных дней с момента непосредственной отгрузки товаров продавца покупателю, либо его агентскому представителю, оказания услуг, либо осуществления определенной работы.

При этом помимо выставления счета-фактуры, налогоплательщиком также должна вестись и вся необходимая отчетность, соблюдаться правила заполнения счета- фактуры, в том случае, если объекты по договору, наименование которых указывается, облагаются НДС.

Непосредственные условия выставления и составления счетов-фактур, зависят, прежде всего, от самих видов объектов по договору поставщика или агента, либо продавца к покупателю, который должен принять товар.

Наименование данных товаров, работы, либо услуги, участвующие в реализации покупателю, обязательно должны являться законным объектом налогообложения и НДС.

Как заполняют различные счета-фактуры

Основной бланк счета-фактуры применяют в разных ситуациях учета НДС. Порядок заполнения в этих случаях так же разный:

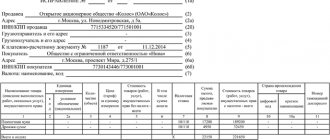

Отгрузка товаров/работ/услуг: как выглядит счет-фактура

Сложностей во внесении данных в счет-фактуру быть не должно. Отметим на схеме некоторые неочевидные вещи:

Получили аванс: каковы особенности счета-фактуры

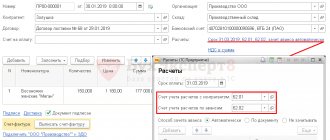

Разберем, как сделать счет-фактуру на аванс. Изменим ситуацию: допустим, что за ту же отгрузку, по которой мы показали счет-фактуру выше, заплатили авансом.

Вынесем на схему позиции по заполнению авансового сч-ф, по которым могут возникнуть вопросы и сомнения:

Общие правила составления счетов-фактур

Счет-фактура относится к категории важных документов по нескольким причинам. Когда нам необходимо начислить сумму НДС в бюджет, мы действуем по определенной схеме. Сначала НДС необходимо начислить, потом принять к вычету сумму НДС, а затем, если возникают некоторые обстоятельства, сумму НДС нужно восстановить. И на всех этих стадиях первым документом фигурирует счет-фактура. От того, как мы его составим, зависит каждый показатель в нашей формуле, потому что в конечном итоге он находит отражение в налоговой декларации.

Сначала счет-фактура (если речь идет об НДС начисленном) регистрируется в книге продаж и далее переносится в раздел 9 декларации. Одна ошибка в счете фактуре — и вы неправильно начисляете НДС. Далее нужно вычесть сумму НДС, которая принимается к вычету, опять же по счету-фактуре. Дальше счет-фактуру, как правило, регистрируют в книге покупок, а затем данные переносятся в раздел 8 декларации. Это значит, что в случае допущения какой-либо ошибки в счете-фактуре вы неправильно применяете вычет. Если вы увеличиваете сумму вычета, то возможны штрафные санкции.

Третий показатель — сумма НДС в бюджет увеличивается на сумму восстановленного НДС. Частая ситуация: мы восстанавливаем преимущественно по счету-фактуре, который регистрируем в книге продаж, и далее отражаем этот показатель в разделе 9 декларации.

Узнайте, как свести к минимуму риск доначисления НДС

Узнать больше

Условия отгрузки изменились: какой счет-фактуру сделать

Следует различать, когда выписать корректировочный сч-ф, а когда – исправленный. Корректировка и исправление – это разные факты хозяйственной деятельности. Поэтому они требуют отражения в разных документах.

Исправленный счет-фактура служит в том случае, если в первоначальном документе допустили ошибку – техническую или арифметическую. Алгоритм выбора бланка для исправленного сч-ф прост:

А вот, когда берем форму корректировочного сч-ф (п. 1 ст. 169 НК РФ):

Ознакомьтесь с вариантом заполнения сч-ф при корректировке отгрузки:

А вот схема с нюансами внесения данных в сч-ф, который выписывают при пересмотре условий отгрузки:

Нумерация счетов-фактур

- Номер указывается в строке 1.

- Номер присваиваются в порядке возрастания в хронологической последовательности.

- Период возобновления нумерации счетов-фактур — на усмотрение организации (месяц, квартал, год).

- Номер надо дополнять через «/» цифровыми индексами в случае составления счета-фактуры обособленным подразделением, участником простого товарищества или доверительным управляющим по товарам (работам, услугам), реализуемым в рамках соответствующего договора.

Сложные моменты заполнения счета-фактуры, исправление недопустимых ошибок, практические примеры

Узнать больше

Как изменились требования к заполнению счета-фактуры с 01.10.2017?

- Добавлен новый столбец – “Код вида товара”

С 1.10.2017 появился столбец 1а «Код вида товара». Этот столбец должны заполнять компании, экспортирующие свои товары в страны Евразийского экономического союза. При отсутствии данных по коду вида товара ставится прочерк.

- Предусмотрена возможность для подписи уполномоченного лица

Теперь с октября 2021 года счет-фактуру могут подписывать не только обладатели права подписи за руководителей и главных бухгалтеров, но и уполномоченные лица.

- Изменён столбец 11 – “Регистрационный номер таможенной декларации”

Теперь столбец 11 называется “Регистрационный номер таможенной декларации”. В поле для номера таможенной декларации нужно указывать именно регистрационный номер.

- Строка 8 приведена в соответствие с правилами заполнения счетов-фактур

Для строки “идентификатор государственного контракта”, появившейся в форме счета-фактуры в июле 2021 года, было добавлено уточнение, что заполнять этот пункт необходимо при его наличии.