Статья 358 НК РФ. Объект налогообложения (действующая редакция)

Официальный орган поясняет, что как следует из указанной нормы НК РФ, в целях освобождения от налогообложения транспортным налогом выделено две самостоятельных и не тождественных друг другу категории транспортных средств, для каждой из которых установлены свои условия освобождения от налогообложения транспортным налогом. В соответствии с Приказом МВД России от 24.11.2008 N 1001 «О порядке регистрации транспортных средств» органы Госавтоинспекции уполномочены вносить необходимые отметки в паспорт транспортного средства. Так, органы Госавтоинспекции в разделе «Особые оТранспортный налог» части второй НК РФ, утвержденных Приказом МНС РФ от 09.04.2003 N БГ-3-21/177, подтверждением, что основным видом деятельности организации является осуществление пассажирских и (или) грузовых перевозок, являются:

1) положения учредительных документов (учредительный договор, устав, положение и др. документы), определяющие пассажирские и (или) грузовые перевозки в качестве основного вида деятельности, цели создания организации;

2) наличие действующей лицензии на осуществление грузовых перевозок и (или) пассажирских перевозок.

Важно!

Таким образом, для применения установленной подпунктом 4 пункта 2 статьи 358 НК РФ льготы налогоплательщик должен доказать факт осуществления в качестве основного вида деятельности перевозки пассажиров (грузов).

Судебная практика.

В Постановлении Девятого арбитражного апелляционного суда от 07.02.2017 N 09АП-64073/2016 дается толкование положениям подпункта 4 пункта 2 статьи 358 НК РФ: данная льгота является мерой государственной поддержки лиц, владеющих дорогостоящими, технически сложными средствами транспорта — судами (морскими, речными, воздушными), приобретение и эксплуатация которых связана с несением значительных затрат. Она призвана способствовать ценовой доступности данных видов транспорта, гармоничному развитию транспортной системы, в том числе в отдаленных регионах, в которых отсутствует разветвленная сеть автомобильных и железных дорог. Льгота предоставляется лицам, осуществляющим пассажирские или грузовые перевозки (т.е. являющимся эксплуатантами судов), которые не имеют иных, более рентабельных источников дохода, или доля иных доходов в их выручке незначительна.

При этом использованная законодателем в подпункте 4 пункта 2 статьи 358 НК РФ формулировка «осуществление пассажирских и (или) грузовых перевозок» не равнозначна осуществлению перевозки пассажиров и грузов исключительно на основании договоров перевозки, как ошибочно полагает налоговый орган.

Действительно, статьей 784 ГК РФ предусматривается, что перевозка грузов, пассажиров и багажа осуществляется на основании договора перевозки. Но гражданское законодательство предусматривает и иные формы осуществления деятельности в сфере пассажирских и грузовых перевозок.

Подпункт 5 пункта 2 статьи 358 НК РФ не признает в качестве объекта налогообложения транспортным налогом зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания).

При этом под сельскохозяйственным товаропроизводителем понимается физическое или юридическое лицо, осуществляющее производство сельскохозяйственной продукции, которая составляет в стоимостном выражении более 50 процентов общего объема производимой продукции, в том числе рыболовецкая артель (колхоз), производство сельскохозяйственной продукции, в том числе рыбной продукции, и уловы водных биологических ресурсов в которой составляет в стоимостном выражении более 70 процентов общего объема производимой продукции, что установлено в статье 1 Федерального закона от 08.12.1995 N 193-ФЗ «О сельскохозяйственной кооперации».

Важно!

Налогоплательщик в целях подтверждения статуса сельскохозяйственного товаропроизводителя предоставляет в налоговый орган расчет стоимости произведенной продукции с выделением произведенной сельскохозяйственной продукции. При определении указанной доли ни в объеме произведенной сельскохозяйственной продукции, ни в общем объеме произведенной продукции не учитываются покупные товары. (Пункт 17.3 Методических рекомендаций по применению главы 28 «Транспортный налог».)

Официальная позиция.

В письме Минфина России от 19.01.2017 N 03-05-06-04/2135 сообщается, что исходя из подпункта 5 пункта 2 статьи 358 НК РФ основными критериями непризнания объектом налогообложения вышеназванных транспортных средств являются соответствие физического или юридического лица понятию сельскохозяйственного товаропроизводителя, определенному статьей 1 Федерального закона от 08.12.1995 N 193-ФЗ «О сельскохозяйственной кооперации», и использование каждого транспортного средства, зарегистрированного на сельскохозяйственного товаропроизводителя, по целевому назначению в течение налогового периода по транспортному налогу. Следовательно, при соблюдении вышеназванных условий транспортные средства, перечисленные в подпункте 5 пункта 2 статьи 358 НК РФ, не признаются объектом налогообложения по транспортному налогу.

Актуальная проблема.

На практике лица, ведущие личное подсобное хозяйство, задаются вопросом: подлежат ли налогообложению транспортным налогом специальные автомашины, используемые при сельскохозяйственных работах? По данному вопросу имеются разъяснения официального органа.

Так, в письме ФНС России от 08.04.2016 N БС-4-11/[email protected] указывается, что для непризнания объектом налогообложения транспортным налогом транспортных средств, определенных подпунктом 5 пункта 2 статьи 358 НК РФ, для физических лиц, ведущих личное подсобное хозяйство, необходимо соблюдение условий: земельный участок предоставлен и (или) приобретен гражданином или членами его семьи для ведения личного подсобного хозяйства и фактически гражданин осуществляет ведение личного подсобного хозяйства. (Основание для предоставления налоговой льготы — справка из органов муниципальных образований (выписка из похозяйственной книги), правоустанавливающие документы на земельный участок, кадастровый паспорт земельного участка.)

Таким образом, основанием для предоставления данной налоговой льготы для лиц, ведущих личное подсобное хозяйство, являются справка из органов муниципальных образований либо выписка из похозяйственной книги, подтверждающая фактическое ведение личного подсобного хозяйства, правоустанавливающие документы на земельный участок, кадастровый паспорт земельного участка.

В письме Минфина России от 16.01.2015 N 03-01-11/637 дополнительно сообщается, что налогообложение земельных участков, отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства, а также земельных участков, приобретенных (предоставленных) для личного подсобного хозяйства, осуществляется по пониженным налоговым ставкам, устанавливаемым представительными органами муниципальных образований в пределах до 0,3 процента.

Помимо этого, законодательным (представительным) органам субъектов Российской Федерации и представительным органам муниципальных образований предоставлено право при установлении соответственно региональных и местных налогов определять налоговые ставки в пределах, установленных Кодексом, а также предусматривать налоговые льготы и основания для их использования налогоплательщиками.

В связи с вышеизложенным полагаем, что в законодательстве Российской Федерации о налогах и сборах содержится достаточное количество льгот и преференций в части налогообложения сельскохозяйственных товаропроизводителей и принимать решение о дальнейшем снижении налогов является нецелесообразным.

Судебная практика.

В судебной практике выработан правовой подход, согласно которому бремя доказывания наличия у лица объекта обложения транспортным налогом возлагается на налоговый орган. Лицо, за которым зарегистрировано право на тракторы, самоходные комбайны и специальные автомашины, заявляя о налоговой льготе, предусмотренной подпунктом 5 пункта 2 статьи 358 НК РФ, должно доказать наличие условий для ее применения (данный аспект отражен, в частности, в Обобщении судебной практики рассмотрения налоговых споров, связанных с применением главы 28 НК РФ (транспортный налог) (утв. Постановлением Президиума Арбитражного суда Северо-Кавказского округа от 21.03.2016)).

Также не признаются объектами налогообложения данным налогом принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам транспортные средства, если в указанных органах предусмотрена военная служба и (или) приравненная к ней служба.

Перечень федеральных органов исполнительной власти, в которых законодательством предусмотрена военная или приравненная к ней служба, утвержден Приказом Минздравсоцразвития РФ от 20.12.2004 N 317. К ним относятся:

1. Министерство внутренних дел Российской Федерации.

2. Министерство обороны Российской Федерации.

3. Федеральная служба безопасности Российской Федерации.

4. Федеральная служба охраны Российской Федерации.

5. Служба внешней разведки Российской Федерации.

6. Федеральная служба исполнения наказаний.

7. Министерство Российской Федерации по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий.

Согласно части 1 статьи 2 Федерального закона от 28.03.1998 N 53-ФЗ «О воинской обязанности и военной службе» военная служба — особый вид федеральной государственной службы, исполняемой гражданами, не имеющими гражданства (подданства) иностранного государства, в Вооруженных Силах РФ и в войсках национальной гвардии РФ, в инженерно-технических, дорожно-строительных воинских формированиях при федеральных органах исполнительной власти и в спасательных воинских формированиях федерального органа исполнительной власти, уполномоченного на решение задач в области гражданской обороны, Службе внешней разведки РФ, органах федеральной службы безопасности, органах государственной охраны, органах военной прокуратуры, военных следственных органах СК РФ и федеральном органе обеспечения мобилизационной подготовки органов государственной власти РФ, воинских подразделениях федеральной противопожарной службы и создаваемых на военное время специальных формированиях, а гражданами, имеющими гражданство (подданство) иностранного государства, и иностранными гражданами — в Вооруженных Силах РФ и воинских формированиях.

На основании подпункта 7 пункта 2 комментируемой статьи транспортные средства, находящиеся в угоне, не являются объектами налогообложения транспортным налогом. Однако, для применения данной нормы необходимо доказать факт угона или кражи специальным документом.

Подтверждающие документы и заявление необходимо направить в налоговый орган (в том числе это возможно через Личный кабинет налогоплательщика). После чего будет принято решение о пересчете суммы транспортного налога. Если налогоплательщик не может представить подтверждающие документы, дополнительно обращаться в правоохранительные органы для их получения не нужно. Налоговый орган на основании заявления самостоятельно направит запрос в ГИБДД о наличии сведений о розыске соответствующего транспортного средства. Рассмотрев полученные данные, налоговый орган примет решение об освобождении от уплаты транспортного налога, о чем проинформирует налогоплательщика (Информация ФНС России «Об избежании налога за автомашину в розыске»).

Согласно Инструкции по розыску автомототранспортных средств, утвержденной Приказом МВД России от 17.02.1994 N 58 «О мерах по усилению борьбы с преступными посягательствами на автомототранспортные средства», розыск автотранспортных средств осуществляют органы внутренних дел Российской Федерации.

В случае угона транспортного средства лицо, на которое это средство зарегистрировано, должно написать заявление об угоне в соответствующий орган внутренних дел (ОВД), на основании которого указанный орган вынесет постановление о возбуждении уголовного дела по факту угона, а также выдаст заявителю справку об угоне зарегистрированного на него транспортного средства.

Следовательно, при представлении в налоговый орган подлинника указанной справки, подтверждающей факт угона (кражи) транспортного средства, транспортное средство, находящееся в розыске, не рассматривается как объект налогообложения.

В случае если налогоплательщик представит не подлинник, а копию справки об угоне зарегистрированного на него транспортного средства, выданную соответствующим подразделением ОВД России, то налоговый орган, в целях подтверждения обоснованности освобождения этого транспортного средства от обложения транспортным налогом, должен направить в указанное подразделение запрос о подтверждении факта его угона.

Необходимо отметить, что угнанное транспортное средство не является объектом налогообложения транспортным налогом только в период его розыска.

Судебная практика.

В Апелляционном определении Самарского областного суда от 25.11.2016 N 33а-14599/2016 разъясняется, что документы, подтверждающие факт угона (кражи) транспортного средства, выдаются органами МВД России (ГУВД, ОВД, УВД и др.), осуществляющими работу по расследованию и раскрытию преступлений, в том числе угонов (краж) транспортных средств.

Официальная позиция.

В письме ФНС России от 30.09.2015 N БС-3-11/[email protected] также рассмотрен вопрос о транспортном налоге в отношении угнанного транспортного средства, находящегося в розыске. Официальный орган указал, что налоговые органы вправе не исчислять налогоплательщику транспортный налог за транспортное средство, находящееся в розыске, при условии представления налогоплательщиком (гражданином) в налоговый орган подлинника документа, подтверждающего факт угона (кражи) автомобиля, полученного в соответствующем органе, осуществляющем расследование преступления, связанного с угоном (кражей) данного транспортного средства.

В том случае, если от налогоплательщика выданной органами МВД России справки, подтверждающей факт угона (кражи) зарегистрированного на него транспортного средства, в налоговый орган не поступало, у последнего отсутствуют законные основания для неначисления по этому транспортному средству транспортного налога.

Вместе с тем пунктом 6 статьи 7 Федерального закона от 27.07.2010 N 210-ФЗ «Об организации предоставления государственных и муниципальных услуг» установлено, что документы, выданные (оформленные) органами дознания и следствия в ходе производства по уголовным делам, исключены из перечня документов, которые государственные органы не вправе требовать от заявителя при предоставлении государственных услуг.

Также самолеты и вертолеты санитарной авиации и медицинской службы не являются объектами налогообложения транспортным налогом, что установлено в подпункте 8 пункта 2 статьи 358 НК РФ.

Официальная позиция.

В письме ФНС России от 26.07.2016 N БС-4-11/[email protected] поясняется, что на государственные воздушные суда наносятся знаки государственной принадлежности и учетные опознавательные знаки. На воздушные суда, предназначенные для медико-санитарной службы, кроме того, наносится изображение красного креста или изображение красного полумесяца.

Для применения нормы подпункта 8 пункта 2 статьи 358 НК РФ собственнику воздушных судов необходимо представить в налоговый орган документы, подтверждающие использование данного транспортного средства в медико-санитарных целях, в том числе свидетельство о государственной регистрации гражданского воздушного транспортного средства и формуляр воздушного судна.

В соответствии с подпунктом 9 пункта 2 комментируемой статьи не признаются объектами налогообложения данным налогом суда, зарегистрированные в Российском международном реестре судов.

Так, на основании части 3 статьи 37 КТМ РФ судно может быть зарегистрировано в Российском международном реестре судов на определенный срок с правом последующего продления этого срока или без установления срока регистрации судна. Государственная регистрация судна в Российском международном реестре судов подлежит ежегодному подтверждению. Срок государственной регистрации в Российском международном реестре судов судна, предоставленного российскому фрахтователю по договору фрахтования судна без экипажа (бербоут-чартеру), не может превышать срока действия указанного договора или срока, на который приостановлено право плавания данного судна под флагом иностранного государства. При этом учитывается наименее продолжительный из указанных сроков.

В пункте 54 Правил регистрации судов и прав на них в морских портах, утвержденных Приказом Минтранса РФ от 09.12.2010 N 277, собственник или российский фрахтователь судна, зарегистрированного в реестре судов иностранного государства и предоставленного в пользование и во владение по бербоут-чартеру, до 15 марта года, следующего за годом регистрации судна в указанном реестре или последующего года, в котором было осуществлено подтверждение регистрации, предоставляет органу регистрации документ, подтверждающий уплату государственной пошлины за ежегодное подтверждение регистрации судна в Российском международном реестре судов.

Последние объекты, которые не подлежат налогообложению транспортным налогом — морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда, что установлено подпунктом 10 пункта 2 статьи 358 НК РФ.

Так, в соответствии с частью 6 статьи 7 КТМ РФ под морской плавучей платформой понимается судно, предназначенное для разведки и разработки минеральных и других неживых ресурсов морского дна и его недр.

Под морской стационарной платформой, в свою очередь, понимается морское нефтегазопромысловое сооружение, состоящее из верхнего строения и опорного основания, зафиксированное на все время использования на грунте и являющееся объектом обустройства морских месторождений нефти и газа, что регламентировано нормами Положения о классификации судов и морских стационарных платформ, утвержденного Приказом Минтранса РФ от 09.07.2003 N 160.

Официальная позиция.

В письме ФНС России от 10.06.2016 N БС-3-11/[email protected] обращается внимание налогоплательщиков транспортного налога, что в целях исключения излишних расходов из бюджета налогоплательщика по уплате транспортного налога за транспортное средство, которое фактически не используется, он может обратиться в регистрационный орган в целях снятия транспортного средства с регистрационного учета. В целях оперативного получения информации о начислениях и задолженностях по имущественным налогам ФНС России рекомендует использовать интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

Сервис предоставляет возможность получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии задолженности и переплат; формировать платежные документы, осуществлять оплату начислений по налогам, заполнять декларацию по форме 3-НДФЛ и отслеживать статус ее камеральной проверки; обращаться в налоговые органы без личного визита в налоговую инспекцию.

На какие транспортные средства налоговая база не рассчитывается?

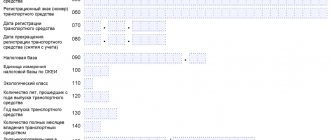

Вычисление налоговой базы транспортного средства

Сейчас постараемся описать, как произвести расчет базы транспортного налога. Налогообложению подлежит транспорт и машины, оснащённые механизмом, самоходный и буксируемый.

Налоговая база указывается производящим предприятием в техническом документе. Владельцу нужно просто найти технические характеристики транспорта и внести их в бланк декларации. С данным бланком обратитесь в налоговою инстанцию, и она сама с данных вами характеристик произведет расчет вашей налоговой базы. Транспортный сбор производится один раз в год.

База налогообложения указанная в технических паспортах или согласно с законодательством:

- Технические параметры наземного транспорта оснащенного моторам указана в техпаспорте. Измеряется в лошадиной силе.

- Тяговая сила воздушных транспортов, оборудованных воздушно-реактивными моторами, указывается в техпаспортах. Измеряется в кгс.

- Тяговая сила любого водного транспорта, который не оборудован мотором и способен передвигаться только с помощью буксира, также указывается в техпаспорте. Измеряется в тоннаже.

- Мощность других средств передвижения, без классификации, измеряется в их собственном весе.

Транспорт, на который налоговая база не рассчитана

Ссылаясь на статью 358, гласящая, что на ниже описанный транспорт налоговая база не рассчитывается:

- Весловые судна. Судна с двигателем, не мощнее пяти лошадиных сил,

- Легковой автотранспорт, оснащенный для людей с инвалидностью.

- Судна промышленного назначения,

- Спецтехника, используемая в сельхоз работах и изготовлении сельскохозяйственной продукции,

- Угнанный транспорт, находящийся в официальном розыске.

- Смерть плательщика, владельца транспортного средства.

- Прочие официально подтверждённые обстоятельства, имеющие факторы для прекращения оплаты налога.

Автовладелец, чей транспорт попал под налоговую базу, в обязательном порядке должен оплачивать налог согласно законодательству РФ. Оплачивать нужно там, где находиться ваш автотранспорт, то есть в конкретном городе и районе. Вносится налог в строго отведенные даты для этого, в противном случае вас ожидает штрафная санкция.

Статья 363. Порядок и сроки уплаты налога и авансовых платежей по налогу

1. Уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации.

При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 настоящего Кодекса.

Срок уплаты налога для налогоплательщиков, являющихся физическими лицами, не может быть установлен ранее 1 ноября года, следующего за истекшим налоговым периодом.

2. В течение налогового периода налогоплательщики, являющиеся организациями, уплачивают авансовые платежи по налогу, если законами субъектов Российской Федерации не предусмотрено иное. По истечении налогового периода налогоплательщики, являющиеся организациями, уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 2 статьи 362 настоящего Кодекса.

3. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.