Оплата вахтового метода работы: общие моменты

Вахтовый метод отличается от всех других систем организации режима труда и отдыха работников прежде всего тем, что предоставляет ряд дополнительных законодательных гарантий трудящимся, привлеченным к работе вахтой (ст. 302 ТК РФ).

Всем работникам-вахтовикам кодексом гарантированы:

- надбавка за вахту как метод труда;

- оплата или бесплатное предоставление жилья;

- оплата дней проезда туда и обратно и дней задержки в пути по погодным условиям из расчета дневной ставки.

Для вахтовиков, работающих в условиях Крайнего Севера или приравненных к нему районов, гарантированы:

- дополнительные повышающие коэффициенты (районные — зависят от района работы);

- надбавки за работу на Севере (так называемые северные, исчисляемые в процентах к заработку);

- дополнительные оплачиваемые отпуска — количество дней зависит от района работы.

В коллективном и/или трудовом договоре могут быть предусмотрены и другие гарантии, например предоставление бесплатного питания на вахте.

Начисление заработной платы при применении графика работы по вахтовому методу может проводиться с использованием систем оплаты труда (или с их сочетанием для разных случаев):

- тарифной системы;

- системы окладов;

- повременной;

- повременно-премиальной;

- сдельной;

- сдельно-премиальной;

- других методов и форм оплаты труда, не запрещенных законодательством.

При вахтовом методе оплата труда базируется на общеэкономических методиках. В основе расчета заработной платы лежит тарифная ставка за час или за единицу продукции. Тарифная сетка может охватывать все должности и профессии предприятия, а может касаться только некоторых категорий работников, оставляя других на системе окладов.

Вахта и кадры

Работодатель, применяющий вахтовый метод организации труда и его оплаты, имеет ряд обязанностей перед работниками, в соответствии с законом:

- отслеживание рабочего времени каждого сотрудника на вахте (продолжительность – не более месяца, в исключительных случаях – до 3-х месяцев);

- суммарный учет рабочего времени;

- предоставление жилья и трехразового питания;

- организация медосмотров, оплата больничных;

- оплата не только труда, но и проезда к месту работы, применение ряда надбавок за труд;

- заблаговременное составление, утверждение графика работы и ознакомление с ним сотрудников, с продолжительностью смены не более половины суток.

Внимание! Продолжительность вахты считается суммарно со временем отдыха от смены до смены (ТК РФ, ст. 299).

Сотрудники должны быть ознакомлены с графиком не позднее чем за два месяца до начала работы. Документ обязательно должен пройти согласование с профсоюзом организации-работодателя. При составлении графика следует иметь ввиду, что работа без перерыва на отдых, подряд в две смены строго запрещена.

Работникам вахты могут предоставляться следующие виды выплат:

- оплата труда;

- надбавка за вахту с учетом времени на проезд за каждый день вахты;

- оплата времени переработки между сменами;

- коэффициенты за сложность, напряженность работы, вредные условия труда в зависимости от отрасли;

- «климатическая» надбавка, если работы ведутся в соответствующих ей регионах, так называемая северная и др.

Внимание! Вахтовая надбавка имеет фиксированный размер только в отношении работников федеральных структур (30% — общая ставка, Сибирь, Дальневосточный регион — 50%, Северный регион — 75% от среднедневной ставки). Коммерческие структуры устанавливают ее размеры самостоятельно.

Все условия труда и отдыха должны быть четко прописаны в трудовом соглашении, колдоговоре, других правовых актах организации. Вахтовым методом, в соответствии с трудовым законодательством, не имеют права работать:

- беременные;

- несовершеннолетние;

- лица, которым вреден определенный климат по медицинским показаниям;

- женщины, имеющие детей до 3-х лет.

Зарплата при вахтовом методе работы

В общем виде заработная плата при вахтовом методе состоит из следующих составляющих:

- плата за выполненную во время вахты работу — по тарифным ставкам, разрядам, нормам выработки;

- оплата часов сверхурочной работы — производится суммировано один раз за учетный период (месяц, квартал, год — зависит от внутренней политики оплаты труда на предприятии) по его завершении;

- оплата дополнительных дней межвахтенного отдыха (оплачиваемые выходные) за переработанное время на вахте (ст. 301 ТК РФ, п. 4.3 Основных положений о вахтовом методе организации работ, утв. постановлением Госкомтруда СССР от 31.12.1987 № 794/33-82 [далее по тексту — Основные положения № 794/33-82]);

- надбавки: за вахтовый метод,

- за район ведения работ (Крайний Север и районы, приравненные к нему),

- за особо сложные условия работы,

- за вредные условия труда;

Учет рабочего времени при вахтовом методе ведется по суммарному принципу.

Узнать подробнее об особенностях такого метода учета рабочего времени можно здесь: «Суммарный учет рабочего времени — примеры расчета».

Рассчитываем зарплату за отработанное время

Такой расчет зависит от применяемой в вашей компании системы оплаты труда:

- <�если>труд работника оплачивается на основе часовой тарифной ставки:

- <�если>труд работника оплачивается на основе дневной тарифной ставки:

- <�если>труд работника оплачивается на основе оклада, то расчет производим в два этапа.

ШАГ 1. Рассчитываем часовую часть оклада. Возможны два варианта такого расчета. Выбранный вами вариант нужно прописать в локальном нормативном акте компании (например, в положении о вахтовом методе работы).

ВАРИАНТ 1. С учетом среднемесячного числа рабочих часов за календарный год:

Этот вариант удобен тем, что часовую часть достаточно рассчитать один раз в начале года и дальше можно применять в течение всего года. К тому же оплата труда вахтовиков будет более равномерной.

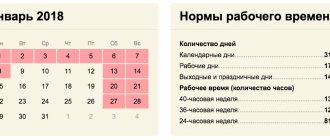

ВАРИАНТ 2. С учетом нормы рабочих часов конкретного месяца по производственному календарю:

При втором варианте часовая часть оклада будет неодинаковой в разных месяцах. Поэтому оплата труда вахтовиков будет менее равномерной.

ШАГ 2. Рассчитываем зарплату работника за отработанное время:

Компенсации и надбавки при вахтовом методе

Как правило, работодатели производят вахтовикам компенсационные выплаты — оплату проезда от места сбора/места жительства к месту работы и обратно (билеты) и дней проезда (тариф или средний дневной заработок за дни нахождения в пути). Предприятие может компенсировать стоимость проезда, а может выдавать билеты своим работникам, приобретая их в транспортных компаниях централизованно. Иногда большие компании организовывают перевозку своих работников специальными рейсами, заказывая самолеты, плавсредства, ж/д вагоны. Подробнее аспекты оплаты проезда работникам будут рассмотрены ниже.

Надбавка за вахтовый метод заменяет суточные командировочные выплаты. Надбавка за работу в режиме вахты насчитывается за все дни вахты и за дни нахождения работника в пути по дороге на вахту и обратно. Размер надбавок на коммерческих предприятиях устанавливается коллективным договором. Для государственных предприятий существуют нормативные акты, устанавливающие размер надбавок.

Подробности, связанные с выплатой надбавки за вахтовый метод работы, рассмотрены в Путеводителе «Вахтовый метод работы» от «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите к разъяснениям.

При расчете зарплаты необходимо учитывать отраслевые стандарты. Особенно если предприятие является участником отраслевого соглашения. Если такое соглашение предприятием не подписано, оно может равняться на нормы отраслевых стандартов, но они не будут носить для предприятия обязательного характера.

Размер надбавки за вахтовый метод работы может быть установлен:

- в процентном соотношении к размеру оклада (тарифной ставки);

- в фиксированном размере.

Налогообложение надбавки страховыми взносами

Вознаграждения, выплачиваемые сотрудникам, подлежат обложению страховыми взносами. Исключение составляют суммы компенсаций в форме надбавки, предоставляемых вахтовым работникам. Освобожденные от обложения выплаты осуществляются при возмещении затрат, возникающих в связи с исполнением трудовых обязанностей (п. 2 ст. 422 НК РФ).

Освобождению подлежат суммы, предоставленные лицам в счет компенсации расходов и перечисленные в п. 3 ст. 217 НК РФ. Условием освобождения от налогообложения является определение размера выплаты в договорах или иных внутренних документах предприятия.

Расчет зарплаты вахтовым методом — пример

Бригадир Иванов И. И. работает на предприятии, использующем вахтовый график работы.

Условия вахтовой работы следующие:

- График работы по вахтовому методу: 15/15(16). 16 дней отдыха предоставляется в месяцах, в которых 31 день, 14 дней отдыха — в феврале. В нашем примере рассматриваемый месяц — декабрь 20ХХ года.

- В декабре вахта начинается 5-го числа. 4 дня месяца (с 1-го по 4-й) — дорога на вахту. Окончание вахты — 19-го числа, с 20-го по 23-е — дорога с вахты.

- Рабочая смена на вахте — 11,5 часа все дни, кроме дня перед окончанием вахты. В этот день работа продолжается 11 часов.

Вопрос: почему за 15 дней работы в течение вахты не предоставляются выходные дни?

Ответ: в соответствии с таблицей 3.1 «Рекомендуемые режимы труда и отдыха» Методических указаний по оптимизации режимов труда и отдыха при вахтовом и экспедиционно-вахтовом методах организации труда в условиях Севера, утв. Минздравом СССР 25.04.1988 № 4614, при 15-дневном графике работы смены организовываются так, что за счет пересменки с дневной смены в ночную образуется необходимое количество часов для междусменного отдыха (согласно п. 4.3 Основных положений № 794/33-82 продолжительность междусменного отдыха с учетом обеденных перерывов — не менее 12 часов).

- Часовая тарифная ставка — 300 руб./час.

- Компенсация за вахтовый метод работы — 700 руб./день.

- Оплата времени проезда — 100% дневной заработной платы из расчета 8-часового рабочего дня.

- Учетный период — квартал. Для нашего примера мы приводим расчет зарплаты за декабрь и рассчитываем оплату часов, отработанных сверхурочно в учетном периоде. Работник отработал за 4-й квартал 20ХХ: в октябре — 184 часа, в ноябре — 172 часа, в декабре — 172 часа. Или 528 часов за квартал при норме 519 часов.

ВНИМАНИЕ! В условиях пандемии COVID-19 чиновники разработали правила работы вахтовым методом. Изначально они действовали до конца 2021 года. Но правительство постановлением от 28.12.2020 № 2310 срок действия этих правил продлило до конца 2022 года.

Подробнее о временных правилах работы вахтовиков читайте в обзоре от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Напоминаем, что работодателем в обязательном порядке составляется график работы на весь учетный период (в нашем случае — квартал). В нашем примере это таблица 1.

Для обозначения дней в графике принята следующая маркировка:

- ДД — дни в дороге;

- РД — рабочие дни вахты;

- ВДВ — выходной день во время вахты между сменами (в нашем случае таких дней нет);

- В — выходные дни.

Для того чтобы нагляднее отобразить периоды работы и отдыха Иванова И. И., приведем календарь декабря 20ХХ года с расчетом дней в пути, на вахте и дней межвахтенного и междусменного отдыха:

- с 1 по 4 декабря — 4 дня в пути к месту работы;

- с 5 по 19 декабря — 15 дней на вахте;

- с 20 по 23 декабря — 4 дня в пути домой;

- с 24 по 31 декабря — 7 выходных.

Всего 8 дней в дороге, 15 рабочих дней, 8 дней отдыха.

1. Количество часов, отработанных за месяц:

14 × 11,5 + 1 × 11 = 172 часа.

2. Работник отработал 15 дней. При 40-часовой рабочей неделе и нормальной продолжительности рабочей смены количество часов, которое отработал бы работник за тот же период в декабре (см. абз. 4 п. 4.5 Основных положений № 794/33-82):

15 рабочих дней × 8 часов = 120 часов.

3. Количество дней вахтовой переработки:

(172 – 120) / 8 = 6,5 дней.

За эти дни предоставляются оплачиваемые выходные (абз. 3 ст. 301 ТК РФ, п. 4.5 Основных положений № 794/33-82). Табель декабря принимает вид, представленный в таблице 2.

При составлении табеля используем форму Т-12, утв. постановлением Госкомстата РФ от 05.01.2004 № 1. Работодатель обязан вести учет рабочего времени, о чем говорят ст. 91 и ст. 300 ТК РФ. В то же время форма учета рабочего времени может быть самостоятельно разработана предприятием. В нашем случае предприятие в своей учетной политике установило, что для учета рабочего времени используется форма Т-12.

При этом оплата выходных дней будет осуществляться таким образом: 6 дней — за 8 часов, 1 день — за 4 часа.

Маркировку рабочих, выходных и оплачиваемых выходных проводим так же, как это указано в форме Т-12, а именно:

- выходные дни между вахтами и между сменами вахты — В;

- рабочие дни во время вахты — ВМ;

- оплачиваемые выходные дни — ОВ.

4. Рассчитаем зарплату за отработанное время:

172 часа × 300 руб./час = 51 600 руб.

5. Надбавка за вахтовый метод работы:

(15 дней вахты + 8 дней дороги) × 700 руб./день = 16 100 руб.

6. Оплата переработки (оплачиваемые выходные дни):

6,5 дней × 8 часов × 300 руб./час = 15 600 руб.

7. Оплата дней в дороге:

8 дней × 8 часов × 300 руб./час = 19 200 руб.

8. Всего оплата труда за декабрь:

51 600 + 16 100 +15 600 + 19 200 = 102 500 руб.

9. Кроме того, в декабре необходимо произвести расчет с работником за часы сверхурочной работы по суммированному графику. Из условий примера известно, что работник отработал за квартал 516 часов, что на 5 часов больше норматива:

5 × 8 × 300 = 12 000 руб.

Всего за работу вахтовым методом в декабре бригадиру Иванову И. И. предприятие обязано заплатить:

102 500 +12 000 = 114 500 руб.

Расчет зарплаты сотрудника, работающего вахтовым методом на Севере

Начисление зарплаты сотруднику, работающему по вахтовому методу на Севере, имеет особенности.

Установлены районные коэффициенты, которые необходимо применять при расчете заработной платы. Так, если в приведенном выше примере Иванов И. И. работал в условиях Крайнего Севера, в Ханты-Мансийском районе, то северный коэффициент, применяемый к его заработной плате — 1,7.

Кроме этого, есть еще надбавка за работу на Севере («северные»). Эта надбавка зависит не только от района, но и от продолжительности стажа труда работника на Крайнем Севере и в приравненных к нему районах.

Предположим, что северная надбавка у Иванова И. И. составляет 50%.

Тогда заработная плата Иванова И. И. за время работы на вахте в декабре 20ХХ года:

172 × 300 × 1,7 + 172 × 300 × 0,5 = 87 720 + 25 800 = 113 520 руб.

Добавляем все доплаты и компенсации, рассчитанные в примере выше. Окончательный размер заработной платы Иванова И. И.:

113 520 + 16 100 + 15 600 + 19 200 + 12 000 = 176 420 руб.

Чтобы уточнить принцип применения северных надбавок и их размеры, прочитайте статью «Размер северной надбавки в районах Крайнего Севера».

Охрана: оплата после вахты

Если человек работает в охране по вахтовому методу, то межвахтенный отдых ему предоставляется на тех же условиях, что и другим сотрудникам, работающим по принципу вахты. Охранники после вахты, как правило, имеют переработки по времени. Поэтому им точно так же, как в приведенном выше примере, рассчитываются оплачиваемые выходные дни. По окончании учетного периода (месяца, квартала или года) сотрудникам охраны может быть произведена оплата сверхурочного времени исходя из двойной тарифной ставки.

При этом если оплата основного времени вахты уже произведена, то работодатель производит доначисление за сверхурочные (переработку за учетный период), как и в приведенном выше примере. Работник вправе получить вместо доплаты за сверхурочные дополнительные дни отдыха (ст. 152 ТК РФ).

Детальнее о правилах начисления оплаты за сверхурочные работы — в статье «Как оплачивается сверхурочная работа по ТК РФ?».

Рассчитываем оплату дней междувахтового отдыха

Такие дни предоставляются вахтовикам за переработку в период вахты. Ведь, как правило, их рабочий день больше стандартного восьмичасового дня и работают они по шестидневкест. 301 ТК РФ. Следовательно, работа за каждую неделю на вахте значительно превышает норму рабочих часов за неделю по производственному календарю. За каждый день междувахтового отдыха работнику нужно выплатить одну дневную тарифную ставку или дневную часть оклада, если более высокий размер оплаты не установлен локальным нормативным актом (например, положением о вахтовом методе), коллективным или трудовым договоромч. 3 ст. 301 ТК РФ. О том, как посчитать количество дней междувахтового отдыха, читайте на с. 54 этого номера.

Размер оплаты дней междувахтового отдыха за месяц рассчитываем так:

По формуле (8) размер оплаты дней междувахтового отдыха за месяц можно рассчитать для работников, которым установлена дневная тарифная ставка.

Порядок же исчисления дневной тарифной ставки исходя из часовой тарифной ставки или оклада не установлен. Ее размер можно определить так:

- <�если>работнику установлена часовая тарифная ставка:

- <�если>работнику установлен оклад (месячная тарифная ставка):

ВАРИАНТ 1. С учетом среднемесячного числа рабочих дней за год:

ВАРИАНТ 2. С учетом нормы рабочих дней конкретного месяца по производственному календарю:

Чтобы избежать неравномерной оплаты дней междувахтового отдыха по месяцам из-за колебания нормы рабочих дней в различных месяцах, лучше рассчитывать окладникам зарплату с учетом среднемесячного числа рабочих дней за год (вариант 1).

Оплата проезда с вахты при увольнении

Если работник уволился, находясь на вахте, возникает правомерный вопрос: обязана ли организация оплачивать ему проезд с вахты при увольнении? Для начала рассмотрим, обязана ли организация оплачивать вахтовику проезд и в каком размере.

Существует несколько точек отсчета для принятия решения по оплате проезда работников на вахту и обратно:

- от места жительства до места сбора;

- от места сбора до места работы;

- от места жительства до места работы.

ВНИМАНИЕ! В соответствии с подп. 2 п. 1 ст. 422 НК РФ обложению страховыми взносами для плательщиков, относящихся к числу организаций, ИП или физических лиц — работодателей, не подлежат все виды компенсационных выплат (в пределах установленных законом норм), связанных с выполнением работником своих трудовых обязанностей. Порядок выплаты компенсации работникам затрат на дорогу до места работы необходимо закрепить коллективным договором и трудовыми договорами.

Относительно вопроса, обязан ли работодатель оплачивать дорогу от места работы до места жительства работнику, который уволился после окончания вахты, однозначного ответа быть не может. Если в трудовом договоре с работником этот пункт отдельно не прописан, то работодатель не обязан оплачивать дорогу. Человек уволился — он перестал быть работником предприятия, и обязательства работодателя перед ним прекращены с момента его увольнения.

Если человек, работая на Крайнем Севере, уволился, одновременно оформив отпуск, то работодатель обязан оплатить ему дорогу к месту отпуска. Так как в этом случае трудовые отношения прекращаются только с момента окончания отпуска или другой даты, отличной от даты окончания работы на вахте.

Налоговый учет процентной надбавки к заработной плате

По общим правилам, в состав расходов на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами (ст.255 НК РФ).

СОПРОВОЖДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА

Как уже было отмечено, возможность применения надбавки зависит от стажа работы работника (ст.317 ТК РФ). Однако дополнительные гарантии и компенсации лицам, работающим в регионах Крайнего Севера, могут устанавливаться, коллективными договорами, соглашениями, локальными нормативными актами (ст. 313 ТК РФ).

Важно!

Компанией может быть предусмотрено в трудовом и (или) коллективном договоре с работником, надбавки с первого дня работы для молодежи (до 30 лет). Такие надбавки могут учитываться в расходах на оплату труда в полном размере (Письмо Минфина РФ от 07.10.2013 г. №03-03-06/1/41462).

При применении УСН (объект – «доходы, уменьшенные на величину расходов») — выплаты, исчисленные, исходя из процентных надбавок, являются частью оплаты труда и учитываются при расчете единого налога (ст.315, ст.317 ТК РФ). Надбавки признаются в момент их выплаты работнику (пп.1 п.2 ст.346.17 НК РФ).

БУХГАЛТЕРСКОЕ ОБСЛУЖИВАНИЕ ЮР ЛИЦ

В части определения налоговой базы по НДФЛ никаких особенностей нет. Процентная надбавка – это доход, полученный работником в денежной форме, а поэтому облагается НДФЛ наряду с заработной платой на общих основаниях (п.1 ст.210 НК РФ, пп.6 п.1 ст.208 НК РФ).

Страховые взносы на обязательное пенсионное (социальное, медицинское) страхование, а также взносы на страхование от несчастных случаев и профзаболеваний начисляются в общеустановленном порядке (ч. 1 ст.1, ч.1 ст.7 Закона от 24.07.2009 г. №212-ФЗ «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования», далее по тексту – Закон №212-ФЗ, с 1 января 2021 г. – в соответствии с главой 34 «Страховые взносы»).

Итоги

Оплата труда при вахтовом методе работы имеет свои особенности. Оплата производится за выполненную во время вахты работу по тарифным ставкам, разрядам, нормам выработки. Кроме того, производится выплата надбавок за работу в режиме вахты, за дни нахождения в пути, за район ведения работ (Крайний Север и районы, приравненные к нему). Сверхурочная работа оплачивается по итогам учетного периода. Основные сложности у бухгалтера коммерческого предприятия возникают, если локальными актами предприятия нечетко обозначены порядок начисления и выплаты заработной платы лицам, привлекаемым к работам вахтовым методом.

Источники:

- Трудовой кодекс РФ

- постановление Госкомтруда СССР, Секретариата ВЦСПС, Минздрава СССР от 31.12.1987 № 794/33-82

- постановление Госкомстата РФ от 05.01.2004 № 1

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Удержание НДФЛ из сумм полученной надбавки

О порядке налогообложения выплат вахтовым работникам представлены разъяснения Минфина в письме от 09.02.2021 № 03-04-05/7999.

Согласно пояснениям специалистов Минфина, выплаты надбавки вахтовым работникам признаются компенсационными, предоставляемыми за особые условия труда. Суммы освобождены от уплаты налога с доходов на основании положений п. 3 ст. 217 НК РФ. Для применения освобождения необходимо иметь основания:

- Необлагаемые суммы для коммерческих предприятий должны быть установлены нормативами или внутренними документами предприятия. Суммы подтверждаются представительным или профсоюзным органом работников.

- Выплаты вахтовым работникам из средств государственного финансирования устанавливаются нормами бюджета соответствующего уровня.

Работодатели используют надбавку для покрытия расходов, но не должны осуществлять выплаты без ограничения предельной величины. По мнению специалистов Минфина, величина надбавки должна быть сопоставима с расходами работников в период вахты

Заместитель директора Департамента В.А.Прокаев (письмо от 13.07.2021 № 03-04-06/49149).

Значительное превышение суммы над затратами может привести к дополнительному вниманию к учету предприятия и принятию решения инспекторов ИФНС о доначислении налога с доходов.