Дата погашения

Дата погашения — это дата, на которую вексель должен быть оплачен. Она или прямо указывается в простом векселе, или определяется каким-то другим способом. Наиболее часто встречаются следующие способы указания даты погашения:

- Конкретная дата, например: «14 ноября 20хх г.».

- Определенное число месяцев с даты оформления векселя, например: «3 месяца с даты оформления».

- Определенное число дней с даты оформления векселя, например: «60 дней с даты оформления».

При прямом указании даты погашения векселя трудности не возникают. Если дата погашения определяется числом месяцев со дня оформления векселя, берется то же число соответствующего следующего месяца. Например, вексель от 20 января со сроком погашения через 2 месяца с даты оформления должен быть оплачен 20 марта.

Если дата погашения наступает по прошествии определенного числа дней со дня оформления векселя, то ее можно рассчитать, прибавив точное число дней. При этом важно исключить дату оформления векселя и включить дату его погашения. Например, вексель от 20 мая со сроком погашения через 90 дней в соответствии с приведенным расчетом должен быть оплачен 18 августа:

| Оставшихся дней в мае (31 — 20) | 11 |

| Дней в июне | 30 |

| Дней в июле | 31 |

| Дней в августе | 18 |

| Всего дней | 90 |

Переводной вексель

Переводной вексель отличается от простого тем, что плательщиком по нему является не векселедатель, а лицо, указанное векселедателем. Таким образом, в обороте переводного векселя участвуют три лица:

векселедатель — лицо, выписывающее вексель в форме предложения предполагаемому плательщику заплатить по этому векселю;

предполагаемый плательщик — лицо, указываемое векселедателем как плательщик по нему;

векселедержатель — лицо, приобретающее вексель и получающее платеж по нему.

В хозяйственной практике переводной вексель, как правило, используют для замены операций по переводу долга. Например, у организации «Альфа» существует кредиторская задолженность перед организацией «Бета» за поставленную партию товаров. Организация «Бета» имеет непогашенные обязательства по оплате поставленных товаров перед организацией «Вега». Организация «Бета» выписывает переводной вексель, указывая в качестве плательщика по нему организацию «Альфа», и передает его организации «Вега» в оплату за поставленные товары. Таким образом, «Бета» переводит «Веге» долг «Альфы» и погашает свою задолженность. «Альфа» становится должником «Веги».

При отражении данных операций в учете необходимо обратить внимание на следующее обстоятельство: переводной вексель в момент выдачи представляет собой лишь предложение векселедателя предполагаемому плательщику погасить вексель и никак не обязывает указанную в векселе организацию платить по документу. Такое обязательство возникает лишь после акцепта векселя или официального принятия его к платежу указанной в векселе организацией-плательщиком. В то же время в соответствии с Положением о переводном и простом векселе векселедатель переводного векселя отвечает за акцепт и за платеж. Отсюда следует, что при выдаче переводного векселя до его акцепта плательщиком обязанным по векселю лицом является организация-векселедатель. Таким образом, до момента акцепта учет переводного векселя ничем не отличается от учета простого векселя. С момента акцепта акцептант принимает на себя вексельное обязательство, становясь основным должником. Остается в силе и обязательство векселедателя, которое после акцепта носит условный характер, т.е. он будет обязан платить по векселю, если акцептовавшая организация его не погасит.

Срок векселя

Длительность действия векселя в днях или срок векселя можно определить способом, обратным тому, которым мы определяем дату погашения. Его расчет важен, потому что процентный доход исчисляется на основе точного числа дней. В случае, если дата погашения векселя определяется числом дней с даты оформления векселя, проблем с расчетом не возникает. Если же установлена конкретная дата погашения или она определяется числом месяцев с даты выдачи векселя, то следует рассчитать точное количество дней.

Предположим, что вексель выписан на срок с 10 мая по 10 августа. Осуществив следующие расчеты, можно установить, что срок его действия – 92 дня:

| Оставшихся дней в мае (31 — 10) | 21 |

| Дней в июне | 30 |

| Дней в июле | 31 |

| Дней в августе | 10 |

| Всего дней | 92 |

Типы векселей

Различия прав владельца оформления задолженности определяют классификацию по следующим типам:

- именные;

- ордерные;

- на предъявителя.

Документы 1-го типа содержат сведения о лице, которому предоставляется право требовать возврат денег от векселедателя. Во втором случае такое право предоставлено человеку, который в данный момент владеет документом. Его данные не прописаны на бумаге. Ордерное обязательство составляется на имя первого владельца и может передаваться другому лицу внесением передаточной надписи. Продажа и покупка осуществляется с каждым типом этого финансового инструмента. Банковский вексель может быть инкассовым. Тогда фиксируется передаточная надпись в пользу конкретного банка.

- Луковый пирог — рецепты с фото. Как приготовить тесто и начинку из лука для заливной и классической выпечки

- Самые вкусные рецепты маринада для индейки

- Драники с фаршем — рецепты пошагово с фото. Как приготовить драники с мясным фаршем в духовке или на сковороде

Именной вексель

Если в бланке финансового инструмента указывается фамилия, имя, отчество владельца, то такое обязательство носит определение именного. Указанное лицо имеет право требовать уплаты долга согласно заключенному документу. Именной вексель является самым распространенным видом долгового обязательства. Сменить держателя можно путем нанесения индоссамента на оборотной стороне бумаги. Запись содержит имя следующего владельца и подпись предыдущего.

Вексель на предъявителя

Ордерный вексель не содержит информации о векселедержателе. В бумаге прописывается сумма долга, срок и место произведения расчета, данные должника. Право получить долг по ордерной форме имеет лицо, которое в настоящий момент ею владеет. За время действия у документа может смениться несколько владельцев (особенно, если сумма большая), а уплату долга требует последний держатель.

Проценты и процентная ставка

В зависимости от того, является лицо заемщиком или кредитором, проценты представляют собой или затраты по кредитам, или доход, получаемый за предоставленный кредит. Сумма процентов зависит от трех факторов: основной суммы (заемной или ссужаемой суммы), процентной ставки и срока, на который ссужаются средства. Для расчета процентов используется следующая формула:

Основная сумма векселя * процентная ставка * время = проценты

Ставки процента обычно устанавливаются на год. Например, проценты по векселю с основной суммой 1 000 и погашением через год при процентной ставке 8% будут равны 80 (1 000 * 8/100 * 1 = 80). Если вексель был выписан не на год, а на 3 месяца, проценты составили бы 20 (1 000 * 8/100 * 3/12 = 20).

Если срок векселя определен в днях, при подсчете процентов необходимо использовать точное число дней. Чтобы упростить расчеты, примем за базу расчета процентов год, состоящий из 360 дней. Так, если в векселе указан срок 45 дней, проценты составят: 1 000 * 8/100 * 45/360 = 10.

Сущность рыночных и номинальных процентных ставок описана здесь: CFA — Как интерпретировать процентные ставки?

Расчеты векселем

Расчеты векселем представляют собой взаиморасчеты между поставщиками товаров (услуг) и плательщиками, особенностью которых является отсрочка платежа. Возможность этой отсрочки предусматривается специальным документом – векселем.

Такие расчеты являются одной из форм неденежных расчетов, которые свойственны рыночной экономике. Сделки с векселями регулируются особым вексельным законодательством.

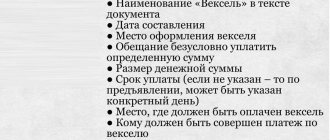

Долгое время под векселем понимали исключительно долговую расписку. Однако сегодня данный термин приобрел новый смысл. Вексель в современном понимании – это документ, составленный строго по форме, установленной законом, принятым в июне 1930 года Женевской конвенцией. По своей сути вексель является письменным долговым обязательством, дающим векселедателю (его владельцу) право на требование уплаты должником денежной суммы, указанной в документе.

Существуют простые векселя и переводные. Простые представляют собой не обусловленные ничем обязательства по уплате векселедателем определенной суммы в срок. Такие векселя нельзя передавать третьим лицам. Если вексель переводной, то существует возможность передачи кредитору средств с помощью взимания их со своего должника. Для проведения этой операции требуется наличие специальной передаточной надписи.

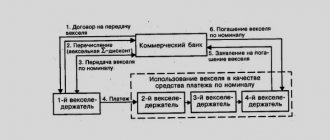

Сегодня наиболее распространенным средством платежа является банковский вексель. Расчеты векселем предполагают участие во всех операциях с их применением банковских учреждений. Другими словами, векселя должны быть инкассированы банками, что означает обязательное выполнение ими поручений держателей векселей.

Передаваемые в банк векселя должны быть снабжены предпоручительной надписью «на инкассо» или «для получения платежа». Таким образом, инкассируя вексель, банк принимает ответственность за предъявление векселя должнику, а также за получение причитающегося с него платежа. После принятия векселя на инкассо банк пересылает бумаги в отделение банка по месту платежа, одновременно уведомляя плательщика о поступлении документов повесткой. После того как банк получает платеж по векселю, средства зачисляются на лицевой счет клиента с уведомление последнего об исполнении поручения.

Расчеты векселем осуществляются исходя из сроков платежей, которые устанавливаются индивидуально в зависимости от типа сделки, характера отношений продавца и покупателя и т.д. Сроки могут устанавливаться на определенный день (указывается число), на конкретный период со дня составления документа, на срок «до предъявления» и на определенное время (выплата должна быть произведена не позднее указанного в документе часа).

За банковское посредничество, который тот оказывает, когда осуществляются расчеты векселем, клиент уплачивает комиссионные вознаграждения (процент от суммы), а также покрывает все расходы по пересылке документов и сопровождению векселей. Однако для клиента это посредничество выгодно, поскольку позволяет переложить на банк ответственность за соблюдение сроков платежей и гарантирует быстрое и надежное получение средств от должников.

Векселя имеют (практически во всех случаях) реальное обеспечение, поэтому являются не только средством платежа. Они представляют собой ценные бумаги, которые принимаются в залог.

Векселя по форме взыскания бывают процентными (предполагает уплату не только долга, но и процентов по нему) и дисконтными (дисконт по векселю означает, что в документ закладывается разница между ценой ее реализации и погашения).

Бухучет векселей ведется по их видам, предприятиям-плательщикам, суммам поступлений, срокам, которые предполагают расчеты векселями. Проводки, отражающие операции с векселями, отличаются по дебету и кредиту, в зависимости от особенностей сделок. К примеру, при приобретении векселя третьего лица делается проводка Д58.2, К78, при оплате векселя – Д76, К51 и так далее.

Сумма погашения

Общая сумма, выплачиваемая по векселю в день погашения, называется суммой погашения. Она складывается из основной суммы векселя и процентов. Сумма погашения векселя на 1 000, выписанного на 90 дней при процентной ставке, равной 8 %, рассчитывается следующим образом:

| Сумма погашения | = основная сумма + проценты |

| = 1 000 + (1,000 * 8/100 * 90/360) | |

| = 1 000 + 20 | |

| = 1 020 |

Иногда выписывается беспроцентный вексель. В этом случае сумма погашения совпадает с номинальной стоимостью или основной суммой векселя, которая включает в себя подразумевающиеся затраты по процентам.

Бухгалтерский учет векселей

Простой беспроцентный вексель

Предлагаем начать разговор с рассмотрения такой ситуации: организация, реализующая товар, получает от покупателя в оплату товара собственный простой беспроцентный вексель.

В бухгалтерском учете выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (в данном случае речь о реализации товара), является доходами от обычных видов деятельности (п. 5 ПБУ 9/99 «Доходы организации»). Признание выручки производится при выполнении условий, перечисленных в п. 12 ПБУ 9/99. При этом сумма выручки отражается по кредиту счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками». Одновременно с кредита счета 41 «Товары» в дебет счета 90 «Продажи» списывается себестоимость реализованных товаров (Инструкция по применению Плана счетов).