Неприятным «сюрпризом» для компании или ИП может обернуться обычная камеральная проверка представленной по окончании очередного квартала НДС-декларации. Дело в том, что налоговики не только выверяют информацию о налоге и вычетах внутри предприятия, но и сравнивают ее с декларациями контрагентов, а применяемая программа проверки находит расхождения из-за любых допущенных обеими сторонами ошибок. Результатом может стать получение требования ИФНС об уточнении данных декларации, представлении пакета первичных документов и даже отказа в возмещении налога. Попробуем разобраться, как следует действовать предприятию, если сверка НДС с контрагентом выявила нестыковки из-за того, что контрагент не заплатил НДС.

НДС: расхождения с контрагентом

У ИФНС всегда возникали и будут возникать вопросы, если предъявленный к вычету НДС не корреспондируется с рассчитанной суммой налога в декларации партнера, т.е. контрагент не отразил НДС. Эти вопросы регламентированы в ст. НК РФ, согласно которой инспектор обязан направить плательщику требование представить пояснения или внести исправления в декларацию, если камеральной проверкой выявлены несоответствия или противоречия между сведениями, имеющимися в документах обеих сторон.

В ситуации, когда НДС-контрагенты не отчитались по декларации и не уплатили налог, принятие вычета по их счетам-фактурам рассматривается налоговиками как необоснованная налоговая выгода предприятия-покупателя, а взаимодействие с подобными партнерами считается неосмотрительным действием.

Зачастую следствием этого становится доначисление налога к уплате, начисление пени и наложение штрафа, но при этом ИФНС должна доказать, что реализация вычета повлечет за собой получение необоснованной налоговой выгоды, а компания, умышленно или проявив неосторожность, оформила договор с недобросовестным партнером (п. п. , , Постановления Пленума ВАС РФ от 12.10.2006 № 53). Налоговики считают, что возмещение НДС должно производиться из источника, возникшего при уплате контрагентом-поставщиком соответствующей суммы НДС. Его отсутствие (если контрагент не оплатил НДС) не дает права покупателю на вычет налога.

Суть проблемы

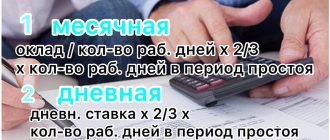

Квитанция ФНС о том, что налоговая не принимает отчеты, а именно декларации по НДС, грозит организации штрафными санкциями в размере 5% от суммы налогового обязательства к уплате, но не менее 1000 рублей. Штраф назначают за каждый полный и неполный месяц с последнего срока предоставления отчета.

Сумма санкций не может быть больше 30% от налога к уплате и меньше 1000 рублей. Но помимо штрафа, ФНС вправе приостановить деятельность организации и наложить арест на счета. Такое решение представители Федеральной службы могут принять через 10 дней по истечению срока сдачи.

Отсутствие информации для заполнения не является основанием не сдавать отчет. Если учреждение освобождено от НДС или в расчетном периоде налоговых обязательств не возникало, следует отправить в ФНС нулевой отчет. За непредоставление «нулевки» тоже выпишут штраф.

Если контрагент не платил НДС, и ИФНС требует объяснения

При получении требования от ИФНС налогоплательщику необходимо представить доказательства (документы и пояснения) реальности проведенных сделок, а не торопиться формировать уточненную декларацию. Так, например, ему следует доказать свою осмотрительность в выборе партнера. Хорошо, если перед оформлением контракта состоятельность и возможности контрагента были тщательно проверены — т.е. были:

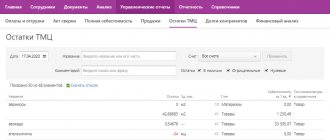

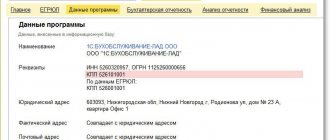

- запрошены его учредительные документы, получены сведения о его регистрации в ЕГРЮЛ или ЕГРИП;

- получена информация о фактическом местонахождении партнера, наличии у него производственных или торговых площадей;

- проанализированы опубликованные отчетные документы и оценены возможности исполнения им взятых на себя обязательств и т.п.

Подробнее о том, как проверить контрагента НДС-плательщика, в том числе, с помощью сервисов ФНС, мы рассказывали в одной из наших статей.

Благонадежность партнера необходимо оценивать в совокупности критериев, максимально использовав полученную информацию из всех доступных источников. Об этом сказано и в письме ФНС № АС-4-2/17710 от 17.10.2012. Т.е., заранее проведенная проверка контрагента и представленные ИФНС сведения по этому поводу дадут возможность отвести обвинения в неосмотрительности действия декларанта при выборе контрагента. Кроме того, предприятию необходимо передать в инспекцию пакет первичных документов, подтверждающих реальность проведенной сделки, оприходования полученных активов, их оплаты в полном размере, счетов-фактур и др.

Непредставление пояснений – гарантия того, что ИФНС обвинит компанию в получении необоснованной выгоды и лишит ее права на вычет. Если вышестоящий орган ФНС не принимает во внимание представленные документы, есть смысл решать данный вопрос в суде, поскольку ст. Конституции РФ не дает сделать вывод, что плательщик ответственен за действия всех предприятий, принимающих участие в многоэтапном процессе уплаты НДС, а неуплата налога контрагентом не может однозначно лишать покупателя права на вычет (Определения КС РФ от 10.01.2002 № 4-О, от 16.10.2003 № 329-О, от 10.11.2016 № 2561-О).

Судебная практика чрезвычайно разнообразна, в ней множество примеров как подтверждающих такой подход, так и опровергающий его. Но существуют и случаи, когда обращаться в суд бесполезно.

Блог о налогах Владимира Турова

Добрый день, уважаемые коллеги!

Я с этим сталкиваюсь почти каждый день. К сожалению. Привык и уже давно не рассчитываю на здравый смысл, логику или закон (НК РФ). Бизнесменам давно нужно понять следующее: жизнь, согласно закону, в нашей стране идет… далеко не на первом месте. На первом месте – «жизнь по понятиям». Поэтому, понятийный аппарат и нужно осваивать в первую очередь.

К моему глубокому сожалению, меня «тошнит» от этого… На каждом семинаре я вынужден к каждому способу оптимизации налогов давать не только нормативную базу, но и возможные «понятийные решения», с помощью которых будут действовать налоговики и то, как с этой точки зрения должен поступить бизнесмен.

Поверьте мне, инспектору похер, что написано в «вашем Налоговом кодексе» (точная цитата инспектора сказанная мне лично). Он делает то, что велят и то, что сам домыслил. НК РФ? Читал ли он Налоговый кодекс? Как вам помягче сказать? Когда я тестировал нескольких начальников отделов недоимок разных налоговых инспекций, у меня волосы шевелились от их безграмотности.

И каково же решение?

- На микроуровне работать по правилам разработанным в моей компании;

- На макроуровне: изменить саму систему.

А теперь почитайте статью моей сотрудницы Натальи Нагорновой «НДС и честь – понятия несовместимые»: материал, как раз, про безграмотность, наглость и «понятия».

Бывает читаешь судебные решения, в которых правда оказалась на стороне налогоплательщика, но сомневаешься честности бизнесмена. Проскальзывают подозрения и думаешь: «Блин, повезло, так повезло…». Но, когда все предельно чисто: грузовик безупречных документов, сверху десяток свидетелей с феноменальной памятью, а еще тележка доказательств осмотрительности… Дорогая инспекция, вам что, заняться нечем? Ловите настоящих расхитителей бюджета! Зачем мотать нервы порядочным налогоплательщикам?

Ах, ну да… Фискальная функция – и этим все сказано… Под формальный документооборот и отсутствие реальности можно подвести любого налогоплательщика. Абсолютно любого. Всех без исключения. И честных, и нечестных. Потому что честные не могут быть честными. Они создают видимость. Такова налоговая логика…

Итак, Постановление АС Уральского округа №Ф09-2958/18 от 15.06.2018 года по делу №А60-50422/2017: «Между налогоплательщиком и его контрагентом создан формальный документооборот при отсутствии реальных хозяйственных операций по выполнению работ, направленный на уклонение от уплаты налогов и необоснованное возмещение из бюджета НДС…». К такому выводу пришла инспекция после выездной проверки.

Мы так считаем. И точка. Нам недостаточно ваших доказательств. Мы нутром чувствуем, что отношения – сплошная фикция. Нам не важны ни документы, ни слова, ни люди. Это притворство, маскировка под реальность…

Проверяющим были по барабану все-все-все возможные факты. Именно факты, которые предоставил налогоплательщик:

- Полный комплект документов (договоры, счета-фактуры, локально-сметные расчеты, акты выполненных работ, справки о стоимости выполненных работ). Причем, инспекция к оформлению документов не придралась;

- Подробности знакомства. Главный инженер пояснил, что именно он занимался поиском подрядных организаций, размещал рекламные объявления на интернет-ресурсах. И поделился, что поступали предложения и от иных организаций, однако стоимость выполнения работ спорного контрагента была на 5-10% ниже стоимости у других подрядчиков;

- Должная осмотрительность. При выборе спорного контрагента налогоплательщик учел следующие обстоятельства: сроки выполнения, форма оплаты (оплата производилась только за фактически выполненные работы, без предоплаты). К тому же, контрагент предоставил полный комплект учредительных документов, гарантийное письмо от собственника помещения. Ну, а с директором и учредителем контрагента сотрудники знакомы лично. Встречи, переговоры – все, как полагается. Контрагент пестрил в поисковых базах, но без всяких очерняющих репутацию фактов, вроде номинальности и т.д.;

- Показания директора контрагента. Директор контрагента не оставила налогоплательщика в трудные минуты и рассказала о деталях отношений. Переговоры, контроль за исполнением работ, подписание документов – все легло на ее плечи, и, слава Богу, запомнилось;

- Добросовестность контрагента. Анализ движения денежных средств, показал, что подрядчик исправно платил налоги и заработную плату, оплачивал субподрядные работы;

- Реальное выполнение работ спорным контрагентом. Это подтверждается и показаниями главного инженера налогоплательщика, и показаниями директора контрагента, которая лично присутствовала на объекте. А также журналом производства работ на объектах, в котором указан контрагент и есть подпись директора;

- Показания субподрядчиков. Работники субподрядных организаций, которых контрагент привлек для выполнения работ, подтвердили, что спорный контрагента заключил с ними договоры подряда, они выполняли работы и получали денежные средства, за которые расписывались в ведомости.

Каких вам еще доказательств не хватает, уважаемые инспекторы? Может быть, камеры в офисах устанавливать? А еще лучше на лоб каждого сотрудника лепить? Чтобы, как в известном реалити-шоу налогоплательщики были у вас на глазах. А вы с попкорном сидели и обсуждали контрагентов… Или на детекторе лжи начните проверять, или к экстрасенсам обратитесь?

Суды трех инстанций решили: «Налоговым органом не опровергнуты причины выбора налогоплательщиком ООО «…» в качестве контрагента, наличия в этом деловой цели и деловой привлекательности, получение экономической выгоды от сделок; не исследованы и не выявлены какие-либо особенности при заключении и исполнении договоров со спорным контрагентом, что они не соответствуют обычаям делового оборота налогоплательщика; не установлено и иных обстоятельств, свидетельствующих о нетипичности поведения налогоплательщика при осуществлении сделок со спорными контрагентами.

Выводы налогового органа, основанные только на том, что спорные контрагенты не имели ресурсов для поставки товара, выполнения работ; сами по себе при наличии вышеуказанных обстоятельств не могут явиться основанием для признания полученной налогоплательщиком налоговой выгоды необоснованной, учитывая, что налоговым органом не доказано, что выполнение работ спорным контрагентом не имело места в действительности».

Наталья Брылева

Юрист и налоговый консультант «Туров и партнеры»:

- Налоговый орган обязан оспаривать решения и постановления судов, если они приняты не в их пользу.

Поэтому, надеюсь, что в данном деле проверяющие делали это исключительно по этой причине. Иначе стоит усомниться в профессионализме таких налоговых инспекторов, раз они взялись оспаривать такие на лицо идеальные отношения с поставщиками.

Данное дело еще раз демонстрирует, как важно иметь доказательства подтверждения проявления должной осмотрительности. Можно добавить еще пару вещей: приказы о направлении в командировку сотрудника к контрагенту, электронная переписка, представительские расходы по встречам с первыми лицами контрагентов и т.п.

С вступлением в силу ст.54.1 НК РФ должная осмотрительность, учитывая судебную практику по проверкам за последние 3 года, начала отходить на второй план. Теперь у налоговой инспекции на вооружении следующее: кто в действительности исполнял условия договора (другой контрагент, либо вы своими силами).

Поэтому, нужно направлять больше усилий на доказательства исполнения договора именно спорным подрядчиком. Если сможете это доказать, тогда будет неважно, есть у него ресурсы для этого или нет.

По-моему, в этом деле очевидна нечестная игра наших «борцов за честность»? Разве не так? И от такой игры никто не застрахован. Согласитесь, под формальный документооборот и отсутствие реальности можно подвести любого налогоплательщика… Поэтому, берем пример с героя данного дела и вооружаемся доказательствами. Любая, даже самая, казалось бы, ненужная бумажка, которая вот-вот улетит в мусорное ведро, может вас спасти. Любое нечаянно удаленное письмо. Любое слово.

О том, на какие уловки идут инспекторы на проверках, а также про «понятийный аппарат» Владимир Туров расскажет на семинаре «Легализация: как снизить налоги и безопасно» 1-2 августа в Москве.

ЗАПИСАТЬСЯ НА СЕМИНАР В МОСКВЕ 1-2 АВГУСТА

(Visited 156 times, 1 visits today)

Наталья Нагорнова

Главный редактор «Блога о налогах Турова Владимира»

НДС: недобросовестный контрагент

Возможны ситуации, когда компаниями приобретаются товары или услуги, освобожденные от налогообложения (ст. 149 НК РФ), а продавцы, невзирая на льготу, выставляют счета-фактуры с НДС по действующей ставке. При этом приобретатель, считая их основанием для применения вычета, формирует декларацию, исчислив сумму вычета по этим операциям.

Однако ИФНС, проверив декларацию, откажет в возмещении НДС, поскольку поставщик, выставляя НДС, в бюджет его не перечислял. Здесь уже идет речь о недобросовестности поставщика, поскольку, облагая НДС льготируемые операции, он увеличивал их стоимость на величину налога, который оставался у него. По поводу подобных случаев Минфин РФ дает разъяснения в письме от 17.08.2016 № 03-07-03/48174, где приходит к выводу к выводу о невозможности принять к вычету «входной» НДС по счету-фактуре, по которому отсутствует источник. Суды в этом вопросе полностью солидарны с Минфином — взыскание НДС с контрагента невозможно в принципе.

Заметим, что покупатель вправе потребовать от такого поставщика возвращения необоснованно перечисленных ему сумм налога, рассматривая их как неосновательное обогащение и начислив проценты за пользование чужими средствами. С таким подходом согласен Верховный Суд, изложивший свою позицию в Определении от 05.10.2015 № 305-КГ15-10553.

К сожалению, покупателю сложно защититься от недобросовестности контрагента-поставщика. Несколько снизить риски можно, запросив у него предоставление копий платежных документов о перечислении НДС. Правда, не каждый продавец даст согласие на это, мотивируя тем, что финансовые документы фирмы составляют ее коммерческую тайну. Поэтому остается надеяться на порядочность партнеров, но и не забывать проверять их благонадежность всеми доступными способами.