Рекомендуемая форма уведомления для уменьшения суммы налога

Федеральная налоговая служба установила рекомендуемую форму уведомления для уменьшения суммы налога на покупку контрольно-кассовой техники при работе в патентной системе. Так как же заполнить уведомление об уменьшении? Оно может быть заполнено как в письменной, так и в электронной форме. Если вы выбрали заполнение в электронном виде, то у вас должна быть электронная подпись ИП.

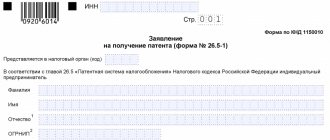

Уведомление представляет собой 3 листа. Его необходимо писать русскими буквами, черным, фиолетовым или синим цветом. На первом листе в самом верху вы указываете свой ИНН. Далее в уведомлении заполняете шифр органа налоговой, в которую обращается ИП для уменьшения суммы налога. На этом же листе заполняется фамилия, имя и отчество, если оно имеется у человека. Там же указываются контактные данные, число заполнения и подпись налогоплательщика. Если подачей занимается представитель плательщика налогов, то к уведомлению должны быть приложены копии документов, которые подтверждают полномочия лица.

На второй странице, на листе А, необходимо указать информацию о самой контрольно-кассовой технике. Здесь должны быть представлены полные данные обо всех онлайн-кассах: название контрольно-кассовой техники, заводской номер, номер регистрации, который был получен в налоговом органе, дата постановки кассы на учет и сумма расходов. В сумму расходов входит не только покупка техники, но и затраты, которые понесены на ее установку, налаживание работы — то есть все те, которые необходимо было произвести, чтобы касса работала в соответствии с требованиями федерального закона о ККТ.

На третьей странице уведомления об уменьшении налога, на листе В, заполняется информация о патенте. Этот лист уведомления используют, если ИП хочет сделать уменьшение суммы налога по нескольким патентам. В таком случае необходимо указать сумму расходов на приобретение касс, номер патента и дату, когда он был выдан, сумму налога по нему, а также срок, в который был уплачен налог. Сверху также указывается ИНН.

Если патент получен менее чем на полгода, то строки с уплатой частей налога — а именно, 170–200 — не заполняются. Если патент был получен на период от полугода до года, то строки на полную сумму уплаты налога — а именно, 15–160 — не подлежат заполнению. Если расходы превышают сумму, за которую был куплен патент, то можно сделать уменьшение налога по другому патенту, но для этого необходимо заполнить строку 210 и новое уведомление.

Заявление на уменьшение налога

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Уменьшение налога усн на сумму страховых взносов

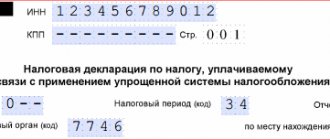

Упрощённая система налогообложения или «упрощёнка» — одна из наиболее распространённых форм уплаты налогов, используемая индивидуальными предпринимателями (ИП) и обществами с ограниченной ответственностью (ООО). Дополнительным аргументом для владельцев бизнеса при выборе этой системы является возможность уменьшения налогов по декларации на сумму страховых взносов.

В УСН существует две ставки налогов:

- 6% — при выборе объекта «Доходы»;

- 15% — при выборе объекта «Доходы минус расходы».

Внимание! Уменьшение налоговых выплат на сумму страховых взносов за определённый период предусмотрено только при первом варианте налогообложения.

Для ИП, которые в своей деятельности не пользуются наёмной рабочей силой, возможно уменьшение налога на всю сумму страховых взносов. В качестве последних считаются:

- взносы в Пенсионный фонд в пределах минимальной фиксированной суммы, предусмотренной законодательством;

- страховые взносы на обязательное медицинское страхование;

- 1% сверх дохода в 300 тыс. рублей, уплаченные в ПФ.

Внимание! Для ИП с работниками уменьшение суммы налогов возможно в пределах 50% от первоначальной суммы средств.

Дефорсирование двигателя для уменьшения налога: способы снижения мощности

Многие автовладельцы, желающие уменьшить налоговые выплаты на транспортное средство, задаются вопросом, реально ли уменьшить мощность двигателя. Существует несколько законных способов дефорсирования двигателя:

- При ошибочных данных в паспорте транспортного средства (ПТС). Для исправления ситуации необходимо обратиться к дилеру компании с просьбой предоставить справку о реальной мощности двигателя, после чего обратиться в отделение ГИБДД для внесения правок в документ;

- При полной замене мотора. Перед тем, как дефорсировать двигатель ТС, необходимо найти сертифицированную мастерскую, которая не только заменит агрегат, но и выдаст соответствующее заключение. После прохождения специальной экспертизы, необходимо принести заключение в ГИБДД и исправить данные;

- Агрегатное дефорсирование возможно только с ТС, которые уже стоят на учёте в ГИБДД. Для этого необходимо обратиться в орган с просьбой дефорсировать двигатель, предоставив всю документацию по ТС. Если ГИБДД даст разрешение на проведение подобных работ, их должен провести сертифицированный мастер. После прохождения ТО и получением диагностической карты, необходимо обратиться в ГИБДД с прошением о внесении изменения в ПТС.

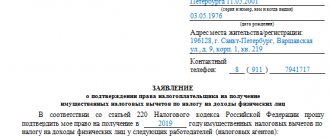

Какие документы нужны для уменьшения подоходного налога

Тем сотрудникам, кто имеет право на налоговый вычет по налогу на доходы физических лиц (НДФЛ) на ребёнка следует помнить, что при рождении первого же ребёнка необходимо предоставить весь пакет документов в бухгалтерский отдел организации. Для получения соответствующих льгот нужно предоставить:

- свидетельство о рождении или усыновлении (при наличии двух и более детей — соответствующее число копий);

- копию брачного свидетельства супругов;

- справку с места учёбы ребёнка (детей);

- если ребёнок имеет степень инвалидности — соответствующий документ, подтверждающий состояние здоровья).

Для родителя, воспитывающего ребёнка самостоятельно, необходимо предоставить:

- документ, который подтверждает отсутствие второго родителя (в качестве такого может выступать свидетельство о смерти или решение суда о признании человека пропавшим без вести);

- копию паспортных страниц, которые подтверждают отсутствие в момент подачи заявления действующего брака.

Дополнительные документы должны предоставить приёмные родители, опекуны или попечители ребёнка:

- копию выписки о праве опекунства над ребёнком (берётся в органах опеки);

- договор о передаче ребёнка в семью или предоставлении права опеки или попечительства.

Налоговая льгота будет учитываться работодателем при вычетах из заработной платы после подтверждения права на неё.

Предлагаем вашему вниманию видео, в котором рассмотрена схема платежей по фиксированным взносам и налога по УСН:

Телефон Юриста в Москве в Санкт-Петербурге +7 (812) 309-42-67

Она содержится в письме ФНС России от 4 апреля 2021 г. № СД-4-3/[email protected], опубликованном на официальном сайте налоговой службы.

Речь идет об уведомлении, выражающем желание налогоплательщика, применяющего патентную систему налогообложения, воспользоваться правом на уменьшение суммы налога на сумму расходов по приобретению ККТ. Такое право предусмотрено п. 1.1 ст. 346.51 Налогового кодекса. Соответствующий вычет предоставляется в размере не более 18 тыс. руб. на каждый экземпляр ККТ при соблюдении определенных условий.

Напомним, вернуть часть средств можно не только за покупку самого кассового аппарата, но и за расходы на программное обеспечение и услуги по установке ККТ (например, по настройке ККТ), включая затраты на приведение ККТ в соответствие с требованиями, предъявляемыми Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» (далее – Закон № 54-ФЗ) (абз. 3 п. 1.1 ст. 346.51 НК РФ).

Рекомендуемая форма уведомления предполагает возможность его направления в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи. При этом в форме должны быть указаны:

- код налогового органа;

- Ф. И. О. ИП, заявляющего об уменьшении суммы налога по патенту на сумму расходов по приобретению ККТ;

- сведения о приобретенной ККТ – Лист А (включая наименование модели ККТ, ее заводской и регистрационный номера, дату регистрации ККТ в налоговом органе и сумму расходов по приобретению ККТ в рублях);

- уменьшение суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению ККТ – Лист Б (в нем отражается общая сумма расходов по приобретению ККТ, номер и дата выдачи патента, сумма налога к уплате по патенту, в отношении которого производится уменьшение суммы налога, срок уплаты налога в размере полной суммы налога, сумма расходов по приобретению ККТ, на которую уменьшается сумма налога, подлежащая уплате в размере полной суммы налога и т.п.).

Письмо ФНС России содержит не только рекомендуемую форму уведомления, но и особенности ее заполнения. Так, при заполнении рекомендуемой формы следует учитывать, что:

- по коду строки 050 листа А уведомления указывается сумма расходов по приобретению экземпляра ККТ, включающая затраты на покупку ККТ, фискального накопителя, необходимого программного обеспечения, выполнение сопутствующих работ и оказание услуг, включая затраты на приведение ККТ в соответствие с требованиями Закона № 54-ФЗ;

- в случае заполнения нескольких листов Б уведомления значение показателя по коду строки 210 указывается на последней заполняемой странице Листа Б, а на предыдущих страницах по данной строке проставляется прочерк.

При этом подчеркивается, что уведомление можно подать в налоговый орган как по рекомендуемой ФНС России форме, так и составить в произвольной форме, но с обязательным указанием в нем отдельных сведений. О том, какие сведения должны быть указаны в уведомлении, читайте в нашей новости.

Стандартные условия

Компания может обратиться в ИФНС для получения уведомления. Оно подтвердит право на уменьшение НДФЛ на авансы иностранца за патент. Для этого работодатель подает в инспекцию заявление установленного образца (приказ ИФНС № ММВ-7-11/[email protected] от 13.11.15).

Условия по закону

Граждане, прибывающие в Россию из стран, не имеющих визового режима, для работы здесь должны оформить годовой патент. В период его действия они выплачивают за него фиксированные суммы (ст. 227.1 НК).

НДФЛ с заработка мигранта исчисляет и платит его работодатель: юр. лицо или ИП. Организация (ИП) вправе уменьшить сумму налога на платежи, которые иностранный работник уплатил в течение года за патент.

Статья 227.1. Особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан

Организация должна получить заявление от иностранца и бумаги, свидетельствующие об уплате авансов за патент. Форма уведомления принята приказом ИФНС № ММВ-7-11/[email protected] от 17.03.15. Для его получения фирма обращается в налоговую по месту учета с заявлением.

Индивидуальный предприниматель имеет право снизить сумму налога в том случае, если работает по патентной системе. Произвести уменьшение суммы налога можно при приобретении кассовой техники не более чем на 18 000 рублей на единицу. Однако есть еще одно условие, при котором возможно осуществить задуманное: онлайн-касса должна быть зарегистрирована в период с 1 февраля 2021 года по 1 июля 2021 года. От правильно заполненного уведомления зависит ваша сумма налога. Если у вас есть какие-то сомнения, лучше всего обратиться за помощью к специалисту.

Налоговый вычет за онлайн-кассы: как максимально уменьшить налог на ЕНВД или патенте

- Представьте декларацию привычным для вас способом. Пояснительную записку можно отправить по телекоммуникационным каналам связи в виде вложения в письмо (неформализованный документооборот).

- В налоговой декларации по ЕНВД укажите, какая сумма средств была потрачена на покупку и внедрение онлайн-кассы.

- Заполните пояснительную записку и приложите ее к декларации.

В действующей форме декларации для ЕНВД нет строк, в которые можно вписать затраты на приобретение кассовой техники. На портале нормативно-правовых актов опубликован , в которой появится раздел, посвященный расчету суммы расходов по приобретению касс, уменьшающей сумму единого налога.

До тех пор пока не будет утверждена новая форма декларации по ЕНВД, сумму расходов на ККТ можно учитывать по строке 040 Раздела 3 действующей формы.

О рекомендуемой форме уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники

Письмо Федеральной налоговой службы №СД-4-3/ от 04.04.2019 Федеральная налоговая служба направляет для использования в работе рекомендуемую форму уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники (далее – Уведомление) и поручает Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести данное письмо до подведомственных налоговых органов и налогоплательщиков.

«О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа»

В случае заполнения нескольких листов Б Уведомления значение показателя по коду строки 210 указывается на последней заполняемой странице Листа Б, в предыдущих страницах по данной строке проставляется прочерк. Вместе с тем, обращаем внимание, что индивидуальный предприниматель вправе уведомить налоговый орган об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, в произвольной форме с обязательным указанием сведений, предусмотренных статьей 2 Федерального закона от 27.11.2019 № 349-ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

Действительный государственный советник Российской Федерации 3 класса Д.С.

Письмо от 04.04.2018 № СД-4-3/[email protected]

Федеральная налоговая служба направляет для использования в работе рекомендуемую форму уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники (далее – Уведомление) и поручает Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести данное письмо до подведомственных налоговых органов и налогоплательщиков.

Одновременно сообщаем, что Уведомление представляется в налоговый орган в письменной форме. При заполнении индивидуальными предпринимателями рекомендуемой формы Уведомления сноска 1 на титульном листе Уведомления не применяется в части подачи Уведомления в электронной форме с использованием усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи.

По коду строки 050 Листа А Уведомления указывается сумма расходов по приобретению экземпляра контрольно-кассовой техники, включающая затраты на покупку контрольно-кассовой техники, фискального накопителя, необходимого программного обеспечения, выполнение сопутствующих работ и оказание услуг (услуг по настройке контрольно-кассовой техники и прочих), в том числе затраты на приведение контрольно-кассовой техники в соответствие с требованиями, предъявляемыми Федеральным законом от 22 мая 2003 года № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа».

Сумма произведенных расходов по приобретению контрольно-кассовой техники, не может превышать 18 000 рублей.

В случае заполнения нескольких листов Б Уведомления значение показателя по коду строки 210 указывается на последней заполняемой странице Листа Б, в предыдущих страницах по данной строке проставляется прочерк.

Вместе с тем, обращаем внимание, что индивидуальный предприниматель вправе уведомить налоговый орган об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, в произвольной форме с обязательным указанием сведений, предусмотренных статьей 2 Федерального закона от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

Действительный государственный советник Российской Федерации 3 класса Д.С. Сатин

Рекомендуемая форма уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники pdf (143 кб)

Загрузить

Инструкция для ИП: как применять вычет на онлайн-кассы

Суммировать затраты на разные экземпляры ККТ нельзя.

- 18 000 рублей на первую кассу;

- 15 000 рублей — на вторую.

Причем эту сумму, в отличие от страховых взносов, можно переносить.

ПСН: подготовлена форма уведомления для применения вычета по расходам на онлайн-ККТ

Дизайн сайта Вход Оставаться в системе Войти через аккаунт соцсети: Регистрация На указанный в форме e-mail придет запрос на подтверждение регистрации.

Логин (мин. 3 символа): * * Пароль: * * Подтверждение пароля: * * Адрес e-mail: * * Имя: Фамилия: Пол: Пол Мужской Женский Защита от автоматической регистрации

Форма уведомления ИП на патенте для получения вычета за онлайн-кассу

То есть — на каждый составляется отдельный экземпляр Листа Б. При этом, при наличии остатка по сумме расходов — если она больше стоимости всех патентов, величина данного остатка фиксируется только на последнем экземпляре Листа Б.

На предыдущих ставятся прочерки. Скачать форму уведомления о вычете за онлайн-кассу для ИП на патенте можно (файл PDF). Отметим, что в расходы, на основании которых применяется рассматриваемый вычет, кроме стоимости онлайн-кассы, также включаются:

- стоимость фискального накопителя;

- стоимость кассового ПО;

- стоимость услуг специалистов, которые осуществляли платную настройку онлайн-кассы.

Онлайн-касса: налоговый вычет

В отличии от страховых взносов, которые уменьшают налог только того периода, в котором они уплачены, стоимость ККТ можно учитывать несколько кварталов. Поэтому сначала надо уменьшить налог на взносы, а уже остаток налога уменьшать на сумму, потраченную на приобретение кассовой техники.

Сумму расходов на ККТ, которая «не влезла» в уменьшение налога одного квартала, можно учесть в следующем периоде.

Для реализации права ИП на вычет налоговые органы планировали изменить декларацию.

Однако новая форма точно не появится к началу отчетного периода за 1 квартал. И поэтому ФНС выпустила письмо от 20.02.2019 № СД-4-3/, в котором предложила учитывать расходы на покупку ККТ в действующей сейчас форме декларации, при этом сумму этих расходов нигде в ней не показывать, а прилагать к отчету пояснительную записку. При этом строка 040 раздела 3 рассчитывается с учетом произведенных расходов на покупку кассовой техники.

ИП приобрел два экземпляра ККТ.

Виды смягчающих обстоятельств

Ст. 112 НК РФ содержит перечень смягчающих обстоятельств, которые позволяют претендовать на снижение санкций в несколько раз. Направляя прошение, обязательно укажите смягчающие обстоятельства. Не забудьте указать один из видов при формировании образца ходатайства в налоговую о снижении штрафа.

Все обстоятельства, которые могут уменьшать установленное наказание, разделены на 4 группы:

- общие;

- для ИП;

- для юридических лиц;

- для физических лиц.

Представим перечень смягчающих обстоятельств в виде таблицы.

| Общие | |

| |

| Для ИП и физлиц | Для юрлиц |

|

|

Налоговый вычет за онлайн-кассу

Таким образом, если вы ИП на вмененке в сфере общепита — например, у вас маленькое кафе, — то выгоднее всего будет как можно скорее приобрести ККТ и сразу поставить ее на учет: вы гарантированно получите налоговый вычет при покупке онлайн-кассы в 2021 году.

А вот в 2021 вы сможете претендовать на возмещение расходов, только если у вас нет наемных сотрудников. Если по трудовому договору в вашем кафе занят хотя бы один человек, вернуть расходы на кассу уже не получится.

Если вы совмещаете ЕНВД и ПСН, то сможете получить налоговый вычет за онлайн-кассу только по одному режиму. При покупке онлайн-кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ.

Вычет за онлайн-кассу: утверждена рекомендуемая форма уведомления об уменьшении налога при ПСН

С 2021 года предприниматели на ПСН могут уменьшать налог на сумму расходов по приобретению онлайн-кассы.

Чтобы воспользоваться вычетом, ИП должны представить в инспекцию специальное уведомление об уменьшении суммы налога на сумму расходов по приобретению ККТ. Рекомендуемая такого уведомления приведена в письме ФНС России . Бланк уведомления состоит из трех частей:

- титульного листа;

- листа А, где указываются сведения о приобретенной кассовой технике;

- листа Б, в котором отражается уменьшение суммы налога на ККТ-расходы.

По строке 050 листа А «Сумма расходов по приобретению ККТ» указывается сумма затрат на:

- приобретение самой кассы;

- приобретение фискального накопителя;

- приобретение программного обеспечения;

- выполнение сопутствующих работ и оказание услуг (услуг по настройке контрольно-кассовой техники и проч.), в том числе затраты на приведение контрольно-кассовой техники в соответствие с требованиями, предъявляемыми Федеральным законом (например, затраты на оплату услуг ОФД; также см.

- ИП сначала купил и зарегистрировал ККТ, а потом уже перешел на ЕНВД. Техника используется только в деятельности, облагаемой ЕНВД. Вправе ли он получить вычет?

Среди условий получения вычета, указанных в статьях 346.32 и 346.51 нет условия приобретения ККТ в период применения ЕНВД или ПСН. Есть только условие применения техники в деятельности, облагаемой ЕНВД. Поэтому получить вычет можно. Тоже самое касается и вычета из стоимости патента при применении ПСН.

- Можно ли получить вычет за «арендованную» онлайн-ККТ, за которую официально платится ежемесячная плата?

Нет, получить вычет можно только на купленную технику, арендованная техника в Налоговом кодексе не упомянута.

- У меня ООО на ЕНВД и ИП на «упрощенке». Начинаю деятельность в 2021 году и приобретаю онлайн-кассу. Могу ли претендовать на вычет по ККТ?

Нет, организации и индивидуальные предприниматели на УСН, ОСНО, ЕСХН, а также компании на вмененке (ЕНВД) права на вычет по онлайн-ККТ лишены.

- ИП, применявший ЕНВД, купил и зарегистрировал ККТ в марте 2021 года, но в сентябре 2021 года прекратил деятельность, подав заявление об исключении из ЕГРИП. В 2021 году он собирается регистрироваться снова и опять применять ЕНВД. Сможет ли он получить вычет на купленную ранее технику?

Да, ИП сможет воспользоваться правом и уменьшить сумму ЕНВД на сумму расходов по приобретению такой ККТ после повторной ее регистрации в налоговых органах.

- ИП применял в 2021 году ПСН, а в 2021 году решил применять ЕНВД. Вычет из стоимости патента по ККТ уже получен. Можно получить вычет еще раз, но уже из ЕНВД?

Нет, нельзя. Вычет на один экземпляр ККТ дается один раз.

- Я предприниматель, оказывающий услуги и осуществляющий розничную торговлю, совмещаю режимы УСН (Доходы) + ЕНВД. Претендую ли на вычет, нет ли ограничений в моей ситуации?

При совмещении режима ЕНВД или ПСН с упрощенной системой налогообложения УСН можно получить налоговый вычет на онлайн-кассы, используемые только в деятельности на вмененке, либо на патенте.

- ИП забыл заявить вычет в декларации 2021 года для уменьшения суммы налога ЕНВД. Можно ли его получить?

В случае если налогоплательщик ЕНВД не уменьшил сумму единого налога, и уплатил ее полностью, то он вправе подать уточненную налоговую декларацию по ЕНВД. Переплату по ЕНВД, образовавшуюся в результате подачи уточненной декларации, налогоплательщик вправе зачесть в счет предстоящих платежей либо возвратить в порядке, установленном ст.78 НК РФ.

- Как учесть расходы, если ИП приобретал несколько патентов, и сумма налога по патенту меньше вычета по ККТ?

Если налогоплательщик получил несколько патентов и расходы по приобретению ККТ превысили стоимость одного из патентов, то ИП вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, на сумму такого превышения (см. п. 1.1 ст. 46.51 НК РФ). Также нужно, чтобы для данных патентов применение онлайн-касс было обязательным.

- ИП на «вмененке» содержит небольшое кафе, есть сотрудники. Вправе ли он претендовать на вычет по ККТ в 2019 году?

ИП на ЕНВД в сфере общепита выгоднее всего будет как можно скорее приобрести ККТ и сразу поставить ее на учет. При наличии сотрудников регистрацию ККТ нужно осуществить до 1 июля 2021 года. Тогда ИП гарантированно получит налоговый вычет при покупке онлайн-ККТ в 2021 году. В 2021 году ИП может претендовать на возмещение расходов, только если у него нет наемных сотрудников: если по трудовому договору в кафе занят хотя бы один нанятый человек, вернуть расходы на онлайн-кассу уже не получится.

- Получит ли вычет ИП, который ведет деятельность в местности, удаленной от сетей связи? Касса не подключена к ОФД.

Да, вычет также можно получить. Онлайн-касса должна быть в реестре и иметь техническую возможность подключиться к оператору. Оформлять договор с ОФД необязательно.

КНД 1112020

В 2021 году бизнесмены на патенте имеют право вычесть из налога сумму, которую они потратили на установку и приобретение контрольно-кассового аппарата. Это правило распространяется на следующие ситуации:

- У них нет по найму сотрудников;

- Бизнес не имеет отношения к общественному питанию или розничной торговле;

- Кассовая машина поставлена на учет в период с 01.02.2017 по 01.07.2019г.;

- Аппарат есть в реестре ККТ ФНС.

Торгующие в розницу и имеющие наемный персонал ИП, к сожалению, уже опоздали. Снизить налог они имели право до конца 2021 года.

В эту сумму входят:

- Цена кассового аппарата;

- Стоимость фискального накопителя и программного обеспечения;

- Количество затраченных денег на установку и обслуживание ККТ.

В чем суть новшества: письмо ФНС от 04.04.2019 № СД-4-3/[email protected]

В соответствии со ст. 346.51 НК РФ индивидуальные предприниматели на ПСН вправе уменьшать исчисленный налог (плату за патент) на сумму расходов, связанных с приобретением онлайн-касс — в случае, если такие расходы совершены в периоды, обозначенные в указанной статье Налогового Кодекса. А именно — с 01.02.2017 года до 01.07.2019 года (если у ИП нет работников) или с 01.02.2017 года до 01.07.2019 года (если у ИП есть работники).

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса! Получай первым горячие новости и лайфхаки!

Вычет можно применить по любому количеству патентов. То есть, сначала «закрывается» один патент, а если образуется «неиспользованный остаток» по расходам на онлайн-кассу, то он переносится на другие патенты.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Для пользования правом на вычет ИП на ПСН должны направить в ФНС уведомление. До недавнего времени оно подлежало составлению в свободной форме. Но ФНС решила стандартизировать данную процедуру — утвердив в письме от 04.04.2019 № СД-4-3/[email protected] (ССЫЛКА) унифицированную форму соответствующего уведомления.

Рассмотрим его структуру подробнее.