Отмена ЕНВД: что делать?

Многие бизнесмены сейчас используют единый налог на вмененный доход (ЕНВД). Это существенно упрощает учет и дает возможность сэкономить на обязательных платежах.

Однако уже в конце 2021 года всем «вмененщикам» придется думать о переходе на другие режимы работы. А у тех из них, чей бизнес связан с торговлей, проблемы могут начаться намного быстрее. Рассмотрим предстоящие изменения и расскажем, как поступить бизнесменам, чтобы снизить потери в переходный период.

Что такое ЕНВД и чем он удобен для бизнеса

Основное отличие «вмененки» от большинства других налоговых режимов – в том, что при ЕНВД сумма платежей в бюджет не привязана к результатам деятельности.

Вмененный (т.е. заранее установленный) налог рассчитывается, исходя из тех или иных физических показателей. Это может быть численность сотрудников, площадь торговых помещений и т.п.

Поэтому, если бизнес развивается и увеличивает прибыль, то намного выгоднее платить одну фиксированную сумму, чем постоянно растущие «оборотные» налоги.

Ограничения для использования ЕНВД

Естественно, что применение такого выгодного для бизнесменов режима связано с рядом ограничений.

- ЕНВД можно использовать только для определенного перечня видов деятельности (п. 3 ст. 346.29 НК РФ). Речь идет о торговле, общественном питании и некоторых видах услуг.

- Если «вмененщик» — юридическое лицо, то доля других организаций в уставном фонде не должна превышать 25%.

- Численность сотрудников не должна быть больше 100 чел.

- Также ограничиваются и другие физические показатели: площадь магазина или кафе может быть не более 150 кв. м, а количество транспортных средств — не более 20.

Конкретный перечень видов деятельности, при которых можно использовать ЕНВД, определяется региональными властями в рамках федерального списка.

Также законодатели на местах могут и вовсе о на своей территории. Например, в Москве ЕНВД не действует уже с 2012 года.

Когда отменят ЕНВД

«Вмененка» появилась в российском законодательстве около 20 лет назад. Тогда она регулировалась отдельным законом № 148-ФЗ от 31.07.1998. Затем, с введением НК РФ, в нем появилась специальная глава 26.3, посвященная ЕНВД.

Задача «вмененки» при ее введении заключалась в том, чтобы собрать с малого бизнеса хоть какие-нибудь налоги. Однако за последние годы эффективность налогового администрирования существенно возросла, и чиновники обратили внимание на то, что использование ЕНВД существенно снижает поступления в бюджет.

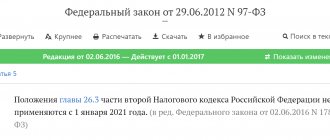

Разговоры об о велись давно, и первоначально ЕНВД должен был «исчезнуть» еще с 2021 года. Однако в связи с кризисом 2014-2015 г.г. прекращение действия ЕНВД отложили на три года, т.е. до 01.01.2021 (закон от 02.06.2016 № 178-ФЗ)

Срок отмены ЕНВД приближается, и вряд ли государство «передумает» и на этот раз. О том, что фискальные органы настроены решительно, свидетельствует общее ужесточение контроля за бизнесом: введение онлайн-касс, маркировка товаров и т.п.

Кстати, в связи с маркировкой товаров, для многих предпринимателей ЕНВД будет фактически отменен уже с начала 2020 года. 19 сентября 2021 года Госдума приняла Федеральный закон об отмене ЕНВД и ПСН для отдельных маркированных товаров (п. 58, 59 ст. 2 Федерального закона от 29.09.2019 N 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

Предстоящие изменения предусматривают, в том числе, вывод из-под ЕНВД с 01.01.2020 розничной торговли отдельными товарами, подлежащими обязательной маркировке.

Поэтому тем, кто работает с такими товарами, нужно задуматься о смене налогового режима уже сейчас.

К «выпадающим» из-под ЕНВД категориям, в соответствии с п. 58 ст. 2 законопроекта № 720839-7, относятся:

- Лекарственные средства.

- Обувь.

- Одежда и принадлежности к ней, изготовленные из натурального меха.

На какой режим удобнее сменить ЕНВД

Наиболее близким к ЕНВД налоговым режимом является патентная система (ПСН). Но просто так перейти с «вмененки» на патент смогут далеко не все:

- Патентную систему имеют право использовать только ИП.

- Ограничения по масштабу бизнеса для ПСН гораздо более жесткие: численность не более 15 человек, а площадь магазина или кафе – не более 50 кв. м.

- Для патента существует ограничение по выручке – 60 млн руб. в год (п. 6 ст. 346.45 НК РФ).

Кроме того, с 01.01.2020 года при розничной торговле перечисленными выше маркированными товарами нельзя будет применять не только ЕНВД, но и ПСН.

Поэтому юридическим лицам, крупным предпринимателям и многим розничным торговцам переход на ПСН не подойдет. Им придется выбирать между общей налоговой системой (ОСНО) и упрощенной системой налогообложения (УСН).

На первый взгляд кажется, что выбор очевиден. Даже само название «упрощенки» намекает на то, что работать на этом формате будет легче, чем при ОСНО.

Однако не все так просто…

Если или с убытком, то при УСН налоги все равно придется платить. Это будет 6% от выручки при объекте «Доходы» или минимальный 1% налог при варианте «Доходы минус расходы».

А при ОСНО работа без прибыли вообще не предполагает уплаты оборотных налогов. Более того – при этой системе можно вернуть из бюджета НДС или перенести убыток, чтобы уменьшить налог на прибыль в будущем.

Хотя не следует забывать, что при ОСНО вам в любом случае придется вести максимально сложный и развернутый учет.

Но если ваш бизнес — высокорентабельный, то, конечно выгоднее будет работать на «упрощенке». Но и тут перед бизнесменом встает дилемма: он может платить (без учета льгот) 6% от дохода или 15% от разницы между доходами и расходами.

На выбор объекта налогообложения здесь в первую очередь влияет доля затрат в выручке: чем она больше, тем более выгодным для бизнесмена будет объект «Доходы минус расходы». Также нужно учитывать и возможность применения налоговых вычетов, связанных с уплатой страховых взносов и торгового сбора.

Но если затраты и выручка примерно сопоставимы, то стоит еще раз обдумать вариант с использованием ОСНО.

Переходим на патент

С отменой ЕНВД при совмещении с УСН, патент выглядит самым подходящим налоговым режимом на замену. Он в наибольшей степени совместим с ЕНВД, его и создавали как альтернативу вменёнке. Разрешённые виды деятельности у них в основном совпадают (статья 346.43 НК РФ).

ПСН, как и ЕНВД, регулируется региональным законодательством, и чтобы убедиться, что можно работать на патенте, нужно зайти на специальный сайт ФНС по расчёту суммы налога. Если после выбора муниципального образования и отделения налоговой службы деятельность ИП окажется в перечне выбора, то проблем с переходом на ПСН нет.

Но если вдруг деятельность ИП не подходит для патента, придётся вести её на УСН. У упрощёнки нет ограничений на разрешённые виды деятельности.

Требования к патенту более жесткие, чем к вменёнке:

- не более 15 наёмных работников (ЕНВД — не более 100);

- не более 60 миллионов рублей выручки в год (у вменёнки такого ограничения нет, но мы считаем что не более 150 миллионов рублей, так как при достижении этой суммы все налогоплательщики переводятся на ОСНО);

- в общепите площадь зала для обслуживания посетителей до 50 квадратных метров, у ЕНВД — до 150 квадратных метров;

- арендатор не может сдавать площади или арендованное имущество в субаренду, в ЕНВД такого ограничения нет.

В то же время плательщикам ПСН не надо сдавать декларации, как вменёнщикам. Вновь созданные ИП при выборе патента могут рассчитывать на налоговые каникулы на срок до двух лет. Какие виды деятельности подпадают под эту льготу, и действует ли она в вашем регионе, уточняйте на сайте местного отделения Федеральной налоговой службы.

База для расчёта стоимости патента — это предполагаемый доход за год, и его устанавливают законодательные органы власти региона для каждого вида деятельности и населённого пункта. В приложении к специальному закону о патенте они все перечислены.

Ставка налога — 6% от предполагаемой суммы дохода (в Республике Крым и в Севастополе — 4%). С чем можно совместить УСН? Однозначно, с ПСН. Патент можно совмещать и с ОСНО и с ЕСХН.

Разрешено покупать несколько патентов, в том числе на территории разных регионов. При этом нельзя выходить за рамки ограничений по выручке и численности — в сумме всех патентов.

Переходить на ПСН можно на любой срок от 1 до 12 месяцев, но в пределах одного календарного года. Например, если ИП решил перейти на патент с августа, то больше чем на 5 месяцев он его купить не сможет.

Для перехода на ПСН нужно заполнить заявление по любой из двух рекомендованных налоговой службой форм:

- по форме 26.5-1 (приказом ФНС РФ от 11.07.2017 №ММВ-7-3/[email protected]);

- по форме в соответствии с письмом ФНС РФ от 18.02.2020 № СД-4-3/[email protected]

Срок подачи заявления — за 10 рабочих дней до даты начала использования патента.

Если начать нужно с 1 января 2021 года, заявление отправляем в ИФНС не позже 31 декабря 2021 года.

Как перейти с ЕНВД на другие налоговые режимы

Проще всего перейти на ОСНО, т.к. для этого не нужно делать вообще ничего, а достаточно дождаться окончания срока действия ЕНВД. После этого все бизнесмены, не выразившие желания сменить налоговый режим, «автоматически» перейдут на общую систему.

Перейти на «упрощенку» в добровольном порядке можно с начала года. Для этого нужно подать заявление в ИФНС не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ). Организация при этом должна проверить свои ограничения по масштабу:

- Выручка за 9 месяцев текущего года не должна быть больше 112,5 млн руб.

- Остаточная стоимость основных средств на 01 октября не должна превышать 150 млн руб.

На ПСН имеют право перейти только предприниматели. Если ИП соответствует ограничениям по масштабу и виду деятельности, то он может «уйти на патент» в любое время. Необходимо только подать за 10 дней соответствующее заявление (п. 2 ст. 346.45 НК РФ).

С УСН на ЕНВД

В 2021 году Минфин подтвердил, что перевести деятельность с УСН на ЕНВД можно в любой момент, не обязательно дожидаться следующего года. Причём как текущую деятельность на УСН, так и совсем новую. Главное, чтобы она попадала под условия применения ЕНВД в вашем регионе.

От УСН при этом отказываться не обязательно и даже не нужно. Лучше оставить УСН для подстраховки на случай, если какие-то доходы не попадут под ЕНВД. В противном случае придётся отчитываться по сложной основной системе налогообложения (ОСНО). Если доходы будут только в рамках ЕНВД, по итогам года просто подадите нулевую декларацию по УСН.

Потеряли право на УСН

Если же вы потеряли право на УСН, то сначала переходите на общую систему налогообложения (ОСНО). А после этого переводите бизнес на ЕНВД с любой даты.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Особенности перехода с ЕНВД в таблицах

Переход с ЕНВД на упрощенную систему налогообложения (УСН)

| Вопросы | Условия перехода на спецрежим |

| Кто может перейти на УСН | Компании (ИП), у которых доходы без НДС за январь – сентябрь 2019 г. не превысили 112,5 млн руб. |

| Область применения УСН в сравнении с ЕНВД | ЕНВД: применяется к ограниченному перечню видов деятельности, остальная деятельность облагается в рамках других режимов. |

| Ограничения применения УСН в сравнении с ЕНВД | ЕНВД: нет ограничения по выручке, по стоимости основных средств. УСН: нельзя применять при выручке в течение календарного года свыше 120 млн руб. или при остаточной стоимости основных средств свыше 150 млн руб. |

| Плюсы и минусы УСН по сравнению с ЕНВД | При ЕНВД отсутствует налоговый учет, налоговая декларация сдается ежеквартально. При УСН необходимо вести налоговый учет, однако налоговая декларация представляется только раз в год. |

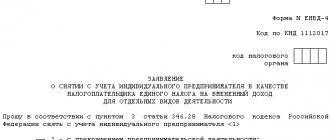

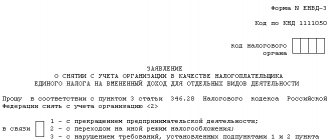

| Как перейти на УСН с 01.01.2020 | До 31.12.2019 подать в ИФНС по месту нахождения (жительства) уведомление о применении УСН по форме № 26.2-1. До 05.01.2020 подать в ИФНС по месту постановки на учет в качестве плательщика ЕНВД заявление о снятии с учета в качестве плательщика ЕНВД по форме № ЕНВД-3 (для ИП — по форме № ЕНВД-4). |

| Объект налогообложения | Может меняться по выбору налогоплательщика ежегодно путем подачи в ИФНС по месту нахождения (жительства) уведомления по форме № 26.2-6 не позднее 31 декабря года, предшествующего году смены объекта налогообложения. «Доходы»: — ставка от 0 до 6 % (конкретные ставки устанавливаются региональными законами); — расходы не учитываются; — налог (авансовые платежи) уменьшается на сумму уплаченных страховых взносов: для ИП без работников — в полном размере; для остальных — в пределах 50 % суммы налога; — может быть выгоден, если расходы не превышают 60 % от дохода. «Доходы минус расходы»: — ставка от 3 до 15 % (конкретные ставки устанавливаются региональными законами); 0 % — для ИП в ряде случаев с учетом регионального законодательства («налоговые каникулы»); — учитываются расходы строго по перечню, установленному в п. 1 ст. 346.16 НК РФ; — может быть выгоден, если расходы превышают 60 % от дохода; — в обязательном порядке применяется в случае участия в договоре простого товарищества, доверительного управления имуществом |

| Особенности применения УСН | Доходы и расходы учитываются по кассовому методу; авансы включаются в доход по дате получения; расходы на товары учитываются после их продажи; расходы на ОС и НМА учитываются в течение календарного года равными долями ежеквартально после ввода в эксплуатацию. |

| Налоговый учет и отчетность на УСН | Налоговый учет ведется в книге учета доходов и расходов (утв. Приказом Минфина России от 22.10.2012 № 135н). Налоговая декларация сдается только по итогам года. |

| Уплата налога | Авансовые платежи уплачиваются ежеквартально, налог уплачивается не позднее срока подачи декларации. |

Переход с ЕНВД на патентную систему налогообложения (ПСН)

| Вопросы | Условия перехода на спецрежим |

| Кто может перейти на ПСН | Только ИП, занимающиеся видами деятельности, указанными в п. 2 ст. 346.43 НК РФ, а также оказанием бытовых услуг, помимо указанных в п. 2 ст. 346.43 НК РФ, в случае если законом субъекта РФ, в котором ведется соответствующая деятельность, введен данный режим для конкретных видов бытовых услуг. |

| Область применения ПСН в сравнении с ЕНВД | ЕНВД: применять могут как ИП, так и юрлица. ПСН: применять могут только ИП. |

| Ограничения применения ПСН в сравнении с ЕНВД | ЕНВД: отсутствует ограничение по выручке, разрешенное количество работников — до 100. ПСН: лимит доходов по всем видам деятельности, облагаемым ПСН (включая доходы на УСН, если этот режим применяется одновременно с ПСН) — 60 млн руб. за календарный год. Лимит работников, занятых во всех видах деятельности ИП, облагаемых ПСН, — не более 15. |

| Плюсы и минусы ПСН по сравнению с ЕНВД | При ЕНВД отсутствует налоговый учет, налоговая декларация сдается ежеквартально. При ПСН необходимо вести налоговый учет, однако налоговая отчетность отсутствует. |

| Как перейти на ПСН с 01.01.2020 | До 17.12.2019 подать в ИФНС заявление на получение патента по форме №– 26.5-1. До 05.01.2020 подать в ИФНС по месту постановки на учет в качестве плательщика ЕНВД заявление о снятии с учета в качестве плательщика ЕНВД по форме №– ЕНВД-3 (для ИП — по форме №– ЕНВД-4). |

| Порядок расчета налога | В общем случае налог считается по формуле: налог = СТ X (ПВГД / 12 X КМ), где СТ — налоговая ставка (от 0 до 6 %); ПВГД — сумма потенциально возможного годового дохода, устанавливаемого региональным законом; КМ — количество месяцев, на которое получен патент (не более 12). |

| Налоговый учет и отчетность на ПСН | Налоговый учет ведется в книге учета доходов и расходов (утв. Приказом Минфина РФ от 22.10.2012 в„– 135н), которая ведется по каждому патенту. Налоговая декларация не представляется. |

| Уплата налога | Если патент получен на срок до 6 месяцев — в размере полной суммы налога в срок не позднее срока окончания действия патента. Если патент получен на срок от 6 месяцев до календарного года: — в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента; — в размере 2/3 суммы налога в срок не позднее срока окончания действия патента. |

Переход с ЕНВД на налог на профессиональный доход (НПД)

| Вопросы | Условия перехода на спецрежим |

| Кто может перейти на НПД | ИП, ведущие деятельность на территории тех субъектов РФ, в которых введена система налогообложения НПД. |

| Область применения НПД в сравнении с ЕНВД | ЕНВД: применять могут как ИП, так и юрлица. НПД: применяется только физлицами (в т. ч. имеющими статус ИП). |

| Ограничения применения НПД в сравнении с ЕНВД | ЕНВД: возможно применение спецрежима при перепродаже покупных товаров в рамках розничной торговли. Ограничение по численности работников — до 100 человек. НПД: не применяется:

|

| Плюсы и минусы НПД по сравнению с ЕНВД | При ЕНВД необходимо применять онлайн-ККТ при получении оплат от физлиц (кроме ИП на ЕНВД, не имеющих работников и не осуществляющих перепродажу покупных товаров) и представлять налоговую декларацию. При НПД нет необходимости применять онлайн-ККТ, так как чеки формируются в мобильном приложении «Мой налог»; налоговая отчетность отсутствует. При ЕНВД ИП обязан уплачивать страховые взносы в фиксированном размере. Плательщик НПД не обязан уплачивать страховые взносы. |

| Как перейти на НПД с 01.01.2020 | 01.01.2020 подать через специальный сервис на сайте ФНС «Мой налог» заявление о постановке на учет в качестве плательщика НПД. До 05.01.2020 подать в ИФНС по месту постановки на учет в качестве плательщика ЕНВД заявление о снятии с учета в качестве плательщика ЕНВД по форме № ЕНВД-3 (для ИП — по форме № ЕНВД-4). |

| Порядок расчета налога | Ставка налога составляет 4 % от выручки, полученной от физлиц, и 6 % от выручки, полученной от юрлиц. Доходы признаются по кассовому методу, т. е. на дату получения плательщиком НПД (при расчетах через агента — на последний день месяца, в котором агент получил оплату в пользу плательщика НПД). При расчете налога применяется единовременный налоговый вычет в размере 10 000 руб. |

| Налоговый учет и отчетность на НПД | Налоговый учет не ведется. Налоговая отчетность отсутствует. |

| Уплата налога | Налог ежемесячно исчисляется налоговым органом и уплачивается не позднее 25-го числа следующего месяца. |

Конец ЕНВД: девять важных вопросов об отмене налогового спецрежима

С 1 января 2021 года российские предприниматели больше не смогут воспользоваться одним из самых популярных налоговых спецрежимов – единым налогом на вменённый доход. В связи с этим до конца 2021 года организации и индивидуальные предприниматели на ЕНВД должны будут сменить налоговый режим. В этой статье мы отвечаем на самые важные вопросы, касающиеся отмены ЕНВД и смены налогового режима.

Почему отменяют ЕНВД

Этот налоговый режим вводился государством для налогообложения в тех сферах деятельности, где покупатели производили преимущественно наличный расчёт – розничная торговля, бытовые услуги, частный извоз и т.д. Эффективно контролировать сумму полученного предпринимателем или компанией дохода было невозможно.

За годы применения ЕНВД в условиях отсутствия контроля за реальными доходами налогоплательщиков сложилась ситуация, когда небольшие компании с небольшой выручкой выплачивают одинаковый налог с теми налогоплательщиками, у которых сверхвысокие доходы. По сути, ЕНВД с точки зрения налоговиков превратился не только в инструмент поддержки малого бизнеса, но также и в способ оптимизации налогообложения крупными налогоплательщиками.

С начала 2021 года список тех, кто может применять ЕНВД, сократился в связи с введением дополнительных условий для применения этого режима. Теперь его не могли использовать индивидуальные предприниматели и компании, чья деятельность связана с реализацией товаров, подлежащих обязательной маркировке:

- изделия из натурального меха;

- обувь;

- лекарственные препараты.

С 1 июля 2021 года все налогоплательщики ЕНВД, имеющие наёмных сотрудников, обязаны применять контрольно-кассовую технику (ККТ). А индивидуальные предприниматели, которые без помощи наёмного персонала выполняют работы или оказывают услуги, а также реализуют товары собственного производства, обязаны применять ККТ с 1 июля 2021 года. Таким образом, государство практически решило проблему с получением информации о реальных доходах налогоплательщиков.

Если рассматривать зарубежный опыт, в большинстве ведущих экономик мира (страны ЕС, Бразилия, Канада, Норвегия, США, Япония и другие) таких режимов налогообложения нет. Своеобразные аналоги вменённого дохода можно найти лишь в развивающихся странах (Вьетнам, Зимбабве, Индия, Кения, Колумбия, Сальвадор и прочие).

Нужно ли сниматься с учёта в налоговой

ЕНВД как налоговый режим прекращает действовать с 1 января 2021 года. С этого же дня будут автоматически сняты с налогового учёта как плательщики ЕНВД организации и ИП, чья предпринимательская деятельность подлежала обложению единым налогом на вменённый доход.

Для автоматического снятия с учёта в качестве плательщика этого налога не нужно предоставлять никаких документов в налоговый орган. Уведомления о том, что компания или ИП сняты с учёта, не будет отправляться.

Как выбрать оптимальный налоговый режим

До конца 2021 года компании и ИП, применяющие ЕНВД, должны будут выбрать иной режим налогообложения и уведомить об этом налоговые органы. Согласно Налоговому кодексу, субъекты малого и среднего бизнеса могут использовать общий режим налогообложения и четыре специальных налоговых режима:

- УСН (упрощённый налоговый режим);

- ПСН (патентная система);

- ЕСНХ (единый налог для сельхозпроизводителей);

- НПД (налог на профессиональный доход).

На сайте ФНС есть сервис . Он позволяет выбрать оптимальный режим, исходя из заданных условий – предполагаемого дохода, количества сотрудников, необходимости вести налоговый учёт, наличия производства подакцизных товаров и т.д.

Можно воспользоваться другим способом для подбора налогового режима – программой , в которой есть функция «Сравнение режимов налогообложения», позволяющая подобрать оптимальный режим на основе ваших данных. Достаточно указать выручку, количество сотрудников и их зарплату, примерную сумму затрат – и программа покажет применимые режимы налогообложения и размер налоговой нагрузки для каждого из них. Подробнее об этом можно узнать из видеоролика:

Программой «1С:БизнесСтарт» можно бесплатно пользоваться в течение 30 дней, зарегистрироваться в сервисе можно .

Как перейти с ЕНВД на УСН

УСН — упрощённая система налогообложения – самый популярный из специальных налоговых режимов. Сейчас в России его применяют 3,2 млн. налогоплательщиков.

Для налогообложения по УСН можно выбрать в качестве объекта «доходы» (облагаются поставке 6%) или «доходы минус расходы» (ставка 15%). При этом субъекты РФ могут снижать эти ставки до 1% и до 5% соответственно. Поэтому при принятии решения о новом налоговом режиме следует изучить законодательства субъекта РФ, в котором находится юрлицо или ИП.

Для перехода на УСН есть ограничение – этот режим не могут применять организации и предприниматели, чей доход превышает 150 млн. рублей в год и в штате у которых более 100 сотрудников.

При УСН налогоплательщик так же, как и при ЕНВД, освобождён от уплаты некоторых налогов:

- НДС;

- налог на имущество;

- налог на прибыль;

- НДФЛ (только для ИП).

Он должен подавать один раз в год налоговую декларацию – по окончании года и выплачивать авансовые платежи по итогам отчётного периода (первый квартал, полугодие и 9 месяцев). Налогоплательщик, который применяет УСН с объектом «доходы», может уменьшить исчисленный налог на уплаченные страховые взносы.

Плательщики УСН должны вести книгу учёта дохода и расходов для исчисления налоговой базы. В ней они должны отражать все хозяйственные операции.

Уведомление о переходе на УСН нужно отправить в налоговую инспекцию по месту регистрации юрлица или места жительства ИП не позднее 31 декабря 2021 года. Это можно сделать несколькими способами:

- прийти в налоговые органы лично;

- отправить в налоговые органы законного представителя;

- отослать заказное письмо;

- отправить электронное письмо с электронной цифровой подписью;

- для ИП — подать заявление через личный кабинет на сайте УФНС.

В уведомлении необходимо указать остаточную стоимость основных средств юрлица (для ИП указывать не нужно). Действует ограничение – 150 млн. рублей на 1 января 2021 года. Если сейчас остаточная стоимость составляет, например, 200 млн. рублей, но к 1 января 2021 года она будет 150 млн. рублей, перейти на УСН можно. Также указывается размер доходов на 1 октября текущего года (последнего года перед переходом на УСН). Лимит – 112,5 млн. рублей. Если он больше – переход на УСН запрещён.

Большинство плательщиков ЕНВД применяют вид деятельности «Торговля через объекты торговой сети». В преддверии отмены ЕНВД у многих из них накопились товарные запасы, которые будут реализованы, скорее всего, уже в 2021 году, когда эти налогоплательщики начнут применять УСН. Возникает вопрос – а как учитывать эти затраты? Плательщик УСН с объектом обложения «доходы минус расходы» вправе учесть расходы на приобретении товаров для дальнейшей реализации, но только в случае наличия документов, которые подтверждают данные расходы.

Как перейти с ЕНВД на ПСН

Патентную систему могут использовать индивидуальные предприниматели, объектом налогообложения при данном режиме является потенциальный доход. ПСН применяется по отдельным видам деятельности. При этом субъекты РФ могут дополнить общий для всех перечень видами деятельности, относящимися к бытовым услугам.

Данный режим устанавливает ограничения – у ИП численность сотрудников должна быть не больше 15 человек, а доходы не могут превышать 60 млн. рублей в год. Если плательщик совмещает ПСН с УСН (это разрешено законом), то он вправе привлекать до 100 сотрудников. До 15 из них предприниматель может использовать в целях применения ПСН.

Для получения патента с 1 января 2021 года он должен не позднее чем за 10 дней до начала применения режима подать в налоговый орган по месту жительства соответствующее заявление (то есть до 17 декабря 2021 года). Сейчас налоговая служба в целях удобства пользователей принимает подобные заявления не только по месту жительства предпринимателя, но и в любом налоговом органе, который обслуживает налогоплательщиков. Патент или отказ в его выдаче будет направлен предпринимателю не позднее 5 дней с момента получения налоговой службой соответствующего заявления.

При переходе с ЕНВД на ПСН плательщик сам выбирает, на какой срок он хочет получить патент – от 1 до 12 месяцев. При этом можно получить несколько патентов для осуществления разных видов деятельности. Преимущество патента перед ЕНВД – не нужно предоставлять налоговую декларацию. Предприниматель подаёт заявление о переходе на ПСН, получает патент, вместе с ним платёжную квитанцию, которую оплачивает – и всё.

Как перейти с ЕНВД на НПД

Налог на профессиональный доход действует во всех регионах РФ, и он направлен на снижение налоговой нагрузки на самозанятых. При использовании этого режима не нужна регистрация в качестве ИП, не надо применять ККТ и предоставлять налоговую отчётность. Но есть одна оговорка – можно вести предпринимательскую деятельность без оформления ИП, если это предусматривает законодательство. Например, если ваш вид деятельности требует получения лицензии, то следует оформить статус ИП.

Основные ограничения для применения режима НПД:

- запрет на перепродажу товаров, приобретённых у третьих лиц (продавать товары собственного производства – можно);

- нельзя привлекать сотрудников по трудовым договорам;

- нельзя совмещать с другими налоговыми режимами;

- самозанятый не может выступать в роли посредника – осуществлять перепродажу товаров или имущественных прав.

Самое важное преимущество этого налогового режима – плательщик НПД не платит страховые взносы.

ИП на ЕНВД могут перейти на НПД. Для этого они должны подать заявление в налоговые органы через:

- мобильное приложение «Мой налог»;

- сайт гоуслуг;

- личный кабинет налогоплательщика на сайте ФНС;

- уполномоченный банк.

Дата направления заявления в налоговый орган считается датой постановки на учёт в качестве плательщика НПД. При этом если переход осуществляется в течение 2021 года, то ИП должен отказаться от применения ЕНВД. Для этого необходимо послать отказ в течение одного месяца со дня постановки на учёт в качестве самозанятого. Если данный отказ направить позднее, чем в течение месяца, то постановка ИП на учёт в качестве самозанятого будет аннулирована.

Как перейти с ЕНВД на ЕСХН

Этот налоговый режим могут выбрать только организации или ИП, занятые в сельском хозяйстве – производящие сельхозпродукцию или осуществляющие её переработку и реализацию, а также оказывающие услуги в области растениеводства и животноводства. Единственное ограничение – в их общем доходе доля от реализации указанных услуг должна составлять не менее 70%.

Чтобы со следующего года перейти на ЕСХН, необходимо подать до 31 декабря 2021 года в налоговую инспекцию по месту регистрации организации или месту жительства ИП соответствующее заявление. В заявлении необходимо указать данные о доле дохода от реализации произведённой сельскохозяйственной продукции и от оказания услуг сельскохозяйственным производителям.

Что будет, если не выбрать налоговый режим в 2021 году

Индивидуальные предприниматели и организации, которые при регистрации подавали заявление только о применении ЕНВД, формально совмещают его с общим режимом налогообложения (ОСНО). Если до конца 2020 года они не подадут уведомление о выбранном ими режиме, то они автоматически перейдут на ОСНО. Он предусматривает уплату нескольких налогов, в том числе и НДС.

Организации и ИП, занятые в сельском хозяйстве, тоже будут переведены на общий режим налогообложения, если до 31 декабря 2020 года не подадут заявление о переходе на ЕСХН.

Можно ли изменить решение о переходе на другой налоговый режим до конца 2021 года

Если ИП или организация подали в налоговую инспекцию заявление о переходе на новый налоговый режим, но потом передумали, то они могут изменить своё решение до 31 декабря 2021 года. В этом случае нужно подать новое уведомление. К нему необходимо приложить письмо в произвольной форме об аннулировании предыдущего уведомления.

Также в Налоговом кодексе есть норма о том, по которой налогоплательщик вправе сменить налоговый режим с начала календарного года. Для этого нужно уведомить налоговые органы о своём новом решении до 15 января 2021 года.

Чтобы не пропустить интересную и полезную для вас статью о малом бизнесе, подпишитесь на наш

, и .

biz360

Вывод

С начала 2021 года ЕНВД будет отменен. Поэтому всем бизнесменам-«вмененщикам» уже сейчас надо задумываться о том, на каком налоговом режиме работать в дальнейшем.

А тем, кто торгует в розницу лекарствами, обувью и меховыми изделиями, необходимо поторопиться с решением: для них ЕНВД не будет действовать уже с начала 2021 года.

Возможность и выгода перехода на тот или иной налоговый режим зависит, как от организационно-правовой формы бизнеса, так и от его финансовых показателей.

Как перейти на УСН

Если перейти на УСН вы всё же можете, то сделайте это с начала месяца, в котором перестали быть плательщиком ЕНВД. Для этого нужно:

— отказаться от ЕНВД в течение 5 рабочих дней с момента прекращения деятельности. Организации подают заявление ЕНВД-3 , ИП — ЕНВД-4;

— перейти на УСН. Отправьте уведомление в течение 30 календарных дней после того, как снимитесь с ЕНВД.

Это важно знать: Строка 010 НДС в декларации: что отражается

4 мая налоговая сняла ООО «Инсайт» с учета по ЕНВД — применять упрощенку ООО может с 1 мая. Но для этого не позже 3 июня она должна уведомить инспекцию о переходе на УСН.