Вариант первый: оплата поступила после отгрузки

В учете покупателя возникают затраты в виде стоимости полученного товара, выраженной в валюте или условных единицах. По нормам бухучета расходы необходимо пересчитать по курсу, который установлен на дату отгрузки. Это следует из пункта 6 ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». В налоговом учете затраты также пересчитываются по курсу на дату отгрузки (п. 10 ст. 272 НК РФ). Сразу оговоримся, что здесь и далее подразумевается, что компания-покупатель находится на общей системе налогообложения и применяет метод начисления.

Далее кредиторскую задолженность по поставке необходимо корректировать в большую или меньшую сторону, в зависимости от того, будет курс расти или уменьшаться. Корректировки делаются посредством курсовых разниц.

Момент и порядок определения курсовой разницы в налоговом и бухгалтерском учете одинаков. Это следует из пункта 8 статьи 271 НК РФ, пункта 10 статьи 272 НК РФ и из положений ПБУ 3/2006. Так, курсовую разницу формируют на последнее число каждого месяца вплоть до полной оплаты. Плюс к этому курсовую разницу формируют в момент оплаты, как полной, так и частичной.

Курсовая разница на последнее число каждого месяца — это стоимость неоплаченной части поставки в валюте или у.е., умноженная на разницу между двумя курсами. Первый курс — на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки). Второй курс — на текущую дату, то есть на последний день месяца.

Курсовая разница на момент оплаты состоит из двух частей. Чтобы найти первую часть, нужно взять стоимость части поставки (в валюте или у.е.), которую оплачивает покупатель. Чтобы найти вторую часть, нужно взять стоимость оставшейся неоплаченной части поставки в валюте или у.е. И первую и вторую величину необходимо умножить на разницу между двумя курсами: на дату предыдущего пересчета (если пересчетов еще не было, то на дату поставки) и на дату оплаты.

Если с момента предыдущего пересчета (или поставки) курс уменьшился, то полученная разница — положительная. И в налоговом, и в бухгалтерском учете ее следует отнести ко внереализационным доходам (подп. 11 ст. 250 НК РФ и п. 13 ПБУ 3/2006).

Если с момента предыдущего пересчета (или поставки) курс вырос, то полученная разница — отрицательная. И в налоговом, и в бухгалтерском учете ее полагается списать во внереализационные расходы (подп. 5 п. 1 ст. 265 НК РФ и п. 13 ПБУ 3/2006).

Особое внимание нужно уделить вычету НДС. Его величина формируется один раз — в момент отгрузки по курсу, установленному на дату отгрузки. При последующей оплате размер вычета не корректируется, даже если курс изменится. Курсовые разницы (как положительные, так и отрицательные) включаются в доходы и расходы вместе с НДС (п. 1 ст. 172 НК РФ).

Заполнить и сдать баланс по актуальной форме Сдать бесплатно

Пример 1 В марте ООО «Альфа» отгрузила в адрес ООО «Бэтта» партию товара общей стоимостью 120 000 условных единиц (в т.ч. НДС 20% — 20 000 у.е.). Курс на дату отгрузки составлял 45 руб./у.е. Курс на 31 марта составлял 42 руб./у.е. В апреле ООО «Бэтта» частично расплатилась за товар, перечислив «Альфе» 40 000 у.е. по курсу 40 руб./ у.е. Курс на 30 апреля составил 38 руб./у.е. В мае «Бэтта» окончательно расплатилась за товар, перечислив оставшиеся 80 000 у.е. по курсу 35 руб./у.е.

Бухгалтер «Бэтты» отразил данные операции следующим образом. В марте на дату отгрузки он сделал проводки: ДЕБЕТ 41 КРЕДИТ 60 – 4 500 000 руб. ((120 000 у.е. – 20 000 у.е.) х 45 руб./у.е.) — отражена стоимость полученного товара; ДЕБЕТ 19 КРЕДИТ 60 – 900 000 руб. (20 000 у.е. х 45 руб./у.е.) — отражен входной НДС. В налоговом учете сформированы расходы, связанные с производством и реализацией, в размере 4 500 000 руб. 31 марта бухгалтер сделал проводку: ДЕБЕТ 60 КРЕДИТ 91 – 360 000 руб. (120 000 у.е. х (45 руб./у.е. – 42 руб./у.е.) — отражена положительная курсовая разница при пересчете кредиторской задолженности по курсу на последний день месяца. В налоговом учете сформирован внереализационный доход в размере 360 000 руб.

В апреле на дату перечисления денег на счет «Альфы» бухгалтер сделал проводки: ДЕБЕТ 60 КРЕДИТ 51 – 1 600 000 руб. (40 000 у.е. х 40 руб./у.е.) — перечислена частичная оплата на счет ООО «Альфа»; ДЕБЕТ 60 КРЕДИТ 91 – 80 000 руб. (40 000 у.е. х (42 руб./у.е. – 40 руб./у.е.) — отражена положительная курсовая разница при пересчете суммы оплаты по куру на день оплаты; ДЕБЕТ 60 КРЕДИТ 91 – 160 000 руб. ((120 000 у.е. – 40 000 у.е.) х (42 руб./у.е. – 40 руб./у.е.) — отражена положительная курсовая разница при пересчете остатка кредиторской задолженности по курсу на день оплаты. В налоговом учете сформирован внереализационный доход в размере 240 000 руб.(80 000+160 000). 30 апреля бухгалтер сделал проводку: ДЕБЕТ 60 КРЕДИТ 91 – 160 000 руб. ((120 000 у.е. — 40 000 у.е.) х (40 руб./у.е. – 38 руб./у.е.) — отражена положительная курсовая разница при пересчете остатка кредиторской задолженности по курсу на последний день месяца. В налоговом учете сформирован внереализационный доход в размере 160 000 руб.

В мае бухгалтер сделал проводки: ДЕБЕТ 60 КРЕДИТ 51 – 2 800 000 руб. (80 000 у.е. х 35 руб./у.е.) — перечислена окончательная оплата на счет ООО «Альфа»; ДЕБЕТ 60 КРЕДИТ 91 – 240 000 руб. (80 000 у.е. х (38 руб./у.е. – 35 руб./у.е.) — отражена положительная курсовая разница при пересчете суммы оплаты по курсу на день оплаты. В налоговом учете показан внереализационный доход в размере 240 000 руб.

Что такое валютная оговорка и как ее согласовать в договоре

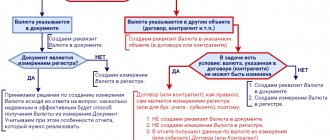

На практике под валютной оговоркой понимают условие договора, согласно которому сумма платежа по нему будет зависеть от курса определенной валюты. Так, возможны варианты:

— цена в договоре зафиксирована в одной валюте (это валюта обязательства), а платеж будет производиться в другой валюте (это валюта платежа);

— валюта обязательства и валюта платежа совпадают (далее — валюта сделки), но сумма платежа зависит от изменения курса валюты сделки по отношению к более стабильной валюте, согласованной сторонами (далее — валюта оговорки).

В договорах между белорусскими резидентами применение валютной оговорки не всегда возможно.

Что такое валютная оговорка?

Законодательство не содержит понятия «валютная оговорка». На практике под ней понимают условие договора, согласно которому сумма платежа по нему будет зависеть от курса определенной валюты. Так:

— либо валюта обязательства фиксируется в одной валюте, а валюта платежа — в другой;

Обратите внимание!В валюте обязательства выражается денежное обязательство, а валюта платежа — валюта, в которой исполняется это обязательство, т.е. осуществляется платеж.

— либо валюта обязательства и валюта платежа совпадают (далее — валюта сделки), но сумма платежа зависит от изменения курса валюты сделки по отношению к более стабильной валюте, согласованной сторонами (далее — валюта оговорки). Например, стороны в качестве валюты сделки выбрали белорусский рубль, а в качестве валюты оговорки — доллар США. В случае изменения курса белорусского рубля по отношению к доллару США на согласованную сторонами дату по сравнению с курсом на дату заключения договора пропорционально изменяются как цена товара (работы, услуги и пр.), так и сумма платежа.

На заметкуЦель валютной оговорки — защита сторон от колебания валютных курсов.

Как согласовать валютную оговорку при различии валюты обязательства и валюты платежа?

Если договор заключается между резидентами Беларуси

Когда сторонами договора выступают резиденты Беларуси, то товар (работа, услуга и пр.) по общему правилу должен быть оплачен в белорусских рублях <*>.

Обратите внимание!Использование иностранной валюты при осуществлении расчетов между резидентами Беларуси допускается только в случаях, предусмотренных законодательством <*>. Например, расчет иностранной валютой допускается по договору с транспортной организацией за перевозку грузов за пределы или из-за пределов нашей страны <*>.

Белорусский рубль в рассматриваемой ситуации будет являться валютой платежа. Чтобы согласовать валютную оговорку, необходимо определить валюту обязательства, т.е. указать ее наименование. Стороны выбирают ее по своему усмотрению <*>. Однако так как оплата должна быть в белорусских рублях, то сумму в иностранной валюте необходимо будет «перевести» в белорусские рубли. Поэтому, полагаем, следует выбирать в качестве валюты обязательства иностранную валюту, курс белорусского рубля к которой установлен Нацбанком Беларуси.

Обратите внимание!Если валютой платежа будет иностранная валюта, то в качестве валюты обязательства обязательно используется иностранная валюта, официальный курс белорусского рубля к которой установлен Нацбанком Беларуси <*>.

Дополнительно при составлении валютной оговорки целесообразно согласовать:

— курс, по которому будет определяться сумма, подлежащая оплате по договору. Данное условие определяется сторонами сделки <*>. Это может быть курс Нацбанка Беларуси, внутренний обменный курс банка одной из сторон договора и пр.;

— дату или момент, на которые берется соответствующий курс. Это условие стороны сделки также определяют самостоятельно <*>. Как правило, это дата фактического платежа.

Примеры формулировок условия в договоре:«Цена товара по настоящему договору составляет 110 (сто десять) долларов США за единицу. Оплата товара производится в белорусских рублях по курсу белорусского рубля к доллару США, установленному Национальным банком Республики Беларусь на дату платежа.»; «Стоимость товара по настоящему договору составляет сумму, эквивалентную 5000 (пять тысяч) евро. Оплата производится в белорусских рублях по курсу покупки евро, действующему на дату платежа в банке, обслуживающем покупателя.».

Обратите внимание!Если порядок определения курса не прописан в договоре, то подлежащая оплате в белорусских рублях сумма определяется по официальному курсу соответствующей валюты на день платежа <*>.

Для договоров между резидентами, в которых валюта платежа — иностранная, порядок определения курса для пересчета подлежащей оплате по договору суммы законодательством не определен. Поэтому его нужно согласовывать в обязательном порядке.

Пример формулировки условия в договоре:«Оплата производится в российских рублях по курсу доллара США к российскому рублю, действующему на дату платежа в банке, обслуживающем заказчика.».

Чтобы избежать убытков, вызванных резким колебанием курса, в договоре можно предусмотреть валютный коридор — минимальный и/или максимальный курс, по которому будет осуществляться платеж.

Пример формулировки условия в договоре:«Цена товара по настоящему договору составляет 110 (сто десять) долларов США за единицу. Оплата товара производится в белорусских рублях по курсу белорусского рубля к доллару США, установленному Национальным банком Республики Беларусь на дату платежа. Однако курс, применяемый в целях оплаты, не может быть выше 2,8 белорусского рубля за доллар США и ниже 2,2 белорусского рубля за доллар США. Если курс выйдет за указанные пределы, применяется курс 2,8 и 2,2 белорусского рубля за доллар США соответственно.».

Если договор заключается между резидентом Беларуси и нерезидентом

При составлении валютной оговорки в этом случае нужно указать:

1) валюту обязательства и валюту платежа. В договоре как в качестве валюты обязательства, так и валюты платежа следует указывать иностранную валюту, курс белорусского рубля к которой установлен Нацбанком <*>.

Обратите внимание!В разных странах есть валюты со схожими названиями. Например, доллар США и Канадский доллар, Норвежская крона и Чешская крона. Поэтому для однозначного толкования условия о валюте стоит указывать в договоре ее точное наименование;

2) курс, по которому будет пересчитываться стоимость товаров (работ, услуг и пр.) по договору. Данное условие определяется сторонами сделки. Это может быть курс Нацбанка Беларуси, курс нацбанка контрагента по договору, внутренний обменный курс банка одной из сторон договора и пр.;

3) дату или момент, на которые берется соответствующий курс. Это условие стороны сделки также определяют самостоятельно. Как правило, это дата фактического платежа. Например, если выбрать курс покупки валюты в банке одной из сторон сделки, то он может быть определен на дату платежа в соответствующем банке.

Пример формулировки условия в договоре:«Стоимость услуг по настоящему договору определяется в евро. Все платежи по настоящему договору производятся в российских рублях по курсу покупки евро, действующему на дату платежа в банке, обслуживающем заказчика.».

Чтобы избежать убытков, вызванных резким колебанием курса, в договоре также можно предусмотреть валютный коридор — минимальный и/или максимальный курс, по которому будет осуществляться платеж.

Пример формулировки условия в договоре:«Оплата производится в российских рублях по курсу доллара США к российскому рублю, установленному Банком России на дату подачи в банк платежного поручения. Однако курс, применяемый в целях оплаты, не может быть выше 75 российских рублей за доллар США и ниже 45 российских рублей за доллар США. Если курс выйдет за указанные пределы, применяется курс 75 и 45 российских рублей за доллар США соответственно.».

Как согласовать валютную оговорку при совпадении валюты обязательства и валюты платежа?

Чтобы согласовать данную оговорку, необходимо указать:

1) валюту сделки;

2) валюту оговорки, т.е. валюту, от изменения курса которой будет зависеть сумма платежа;

3) какой курс будет сравниваться. Как правило, выбирается официальный курс, однако стороны вправе согласовать и иной курс. Например, внутренний обменный курс банка одной из сторон договора;

4) на какие даты сравнивается курс. Обычно это дата заключения договора и дата платежа. Стороны могут выбрать любые даты;

5) как изменяется сумма платежа в зависимости от изменения курса. На практике стороны согласовывают, что сумма платежа пересчитывается пропорционально изменению курса.

Рекомендуем также установить максимальное значение курсовой разницы, при достижении которого будет произведен пересчет. Это позволит избежать пересчета суммы платежа при незначительном колебании курса.

Пример формулировки условия в договоре:«Цена товара составляет 200 000 (двести тысяч) российских рублей, оплата товара производится в российских рублях. Если курс доллара США к российскому рублю, установленный Банком России, на дату платежа изменится по сравнению с курсом на дату заключения договора более чем на 5%, то сумма платежа пересчитывается пропорционально изменению курса.».

Когда валютная оговорка не может применяться в договорах между резидентами?

Для некоторых видов договоров порядок определения цены закреплен в законодательстве и не может быть изменен по соглашению сторон. Считаем, что в таких случаях применение валютной оговорки невозможно. Например:

— в договорах аренды капстроений, помещений, машино-мест, находящихся в госсобственности, а также в собственности хозобществ, в уставных фондах которых более 50% акций (долей) принадлежит государству <*>;

— в договорах аренды машин, оборудования, транспортных средств, иного относящегося к основным средствам движимого имущества, находящихся в госсобственности <*>;

— в договорах аренды земельных участков, находящихся в госсобственности <*>;

— в договорах строительного подряда, когда формируется неизменная договорная (контрактная) цена <*>.

Читайте этот материал в ilex >> *по ссылке Вы попадете в платный контент сервиса ilex

Вариант второй: оплата поступила раньше, чем состоялась отгрузка

Если покупатель делает стопроцентную предоплату, то расходы в виде стоимости товара он формирует в момент перечисления денег по курсу на дату предоплаты. В дальнейшем, при отгрузке, никакие корректировки не делаются, и курсовые разницы не формируются. В правилах бухучета данная норма закреплена пунктом 9 ПБУ 3/2006. В налоговом учете отсутствие курсовых разниц при предоплате прописано в подпункте 11 статьи 250 НК РФ и в подпункте 5 пункта 1 статьи 265 НК РФ.

Вычет по НДС также формируется один раз — в момент перечисления аванса. К вычету принимается сумма, указанная поставщиком в «авансовом» счете-фактуре и рассчитанная по курсу на дату аванса. Далее в момент отгрузки поставщик сумму НДС не пересчитывает, о чем напомнила ФНС в письме от 21.07.15 № ЕД-4-3/12813 (см. «ФНС разъяснила порядок оформления счетов-фактур по инвалютным договорам»). Следовательно, покупатель не должен пересчитывать величину вычета.

Пример 2 По договору ООО «Оптовик» должен поставить в адрес ООО «Магазин» продукцию на сумму 240 000 у.е. (в т.ч. НДС 20% — 40 000 у.е.). В свою очередь «Магазин» обязуется сделать 100-процентную предоплату. В июле «Магазин» перевел на счет «Оптовика» 240 000 у.е. по курсу 55 руб./у.е. В августе «Оптовик» отгрузил весь товар «Магазину». Курс на дату отгрузки составлял 60 руб./у.е. Бухгалтер «Магазина» отразил данные операции следующим образом:

В июле он сделал проводки: ДЕБЕТ 60 КРЕДИТ 51 – 13 200 000 руб. (240 000 у.е. х 55 руб./у.е.) — перечислена стопроцентная предоплата на счет ООО «Оптовик»; ДЕБЕТ 68 КРЕДИТ 76 – 2 200 000 руб. (40 000 у.е. х 55 руб./у.е.) — принят к вычету НДС с предоплаты.

В августе бухгалтер сделал проводки: ДЕБЕТ 41 КРЕДИТ 60 – 11 000 000 руб. ((240 000 у.е. – 40 000 у.е.) х 55 руб./у.е.) — отражена стоимость полученного товара; ДЕБЕТ 19 КРЕДИТ 60 – 2 200 000 руб. (40 000 у.е. х 55 руб./у.е.) — отражен входной НДС; ДЕБЕТ 68 КРЕДИТ 19 – 2 200 000 руб. — входной НДС предъявлен к вычету; ДЕБЕТ 76 КРЕДИТ 68 – 2 200 000 руб. — восстановлен НДС, ранее принятый к вычету с аванса. В налоговом учете сформированы расходы, связанные с производством и реализацией, в размере 11 000 000 руб. Никаких пересчетов и корректировок в связи с изменением курса бухгалтер не сделал.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Нормативное регулирование

Выручка, выраженная в у. е., в БУ и НУ подлежит пересчету в рубли (абз. 2, 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ):

- при 100% предоплате — по курсу на дату предоплаты;

- при 100% постоплате — по курсу на дату перехода права собственности;

- при частичной предоплате и постоплате по договору: оплаченная часть — по курсу на дату предоплаты;

- неоплаченная часть — по курсу на дату принятия товаров к учету.

Налоговая база по НДС определяется на наиболее раннюю из дат (п. 1 ст. 167 НК РФ):

- день отгрузки;

- день оплаты.

При реализации с предоплатой база по НДС определяется дважды (Письма Минфина РФ от 23.12.2015 N 03-07-11/75467, от 17.02.2012 N 03-07-11/50):

- при получении частичной оплаты;

- непосредственно при отгрузке товаров.

При последующей оплате НДС не пересчитывается и корректируется.

Сроки оплаты

44-ФЗ запрещает слишком продолжительный период оплаты. Это сделано, чтобы обеспечить конкуренцию и не допустить ограничение числа участников закупки. Определяя порядок расчетов, заказчик обязан соблюдать требования ч. 8 ст. 30 и ч. 13.1 ст. 34, согласно которым этот период не должен составлять более 30 дней с даты подписания документов о приемке. А если в закупке могут участвовать только субъекты малого предпринимательства (СМП) или социально ориентированные некоммерческие организации (СОНО), — не более 15 рабочих дней. Заказчик вправе не включать такое условие в случаях, предусмотренных ч. 15 ст. 34.

Изменение сроков оплаты по контракту 44-ФЗ является изменением его существенных условий. Такое допустимо только в определенных случаях, мы рассказывали о них в статье «Существенные условия контракта по 44-ФЗ».

ВАЖНО!

Можно только уменьшать установленный законом период.

Устанавливать расчет в договоре рекомендуется в календарных днях, а не периодом времени (к примеру: «Расчет производится в течение 10 дней после подписания акта приема-передачи». Нужно: «Заказчик производит оплату не позднее 01.01.2017»).

Даже просчитав наперед срок действия контракта по 44-ФЗ, в силу тех или иных причин возможно изменение сроков по контракту по 44-ФЗ, которое, в свою очередь, ведет к новому периоду исполнения обязательств по контракту.