Операции с иностранной валютой имеют определенную учетную специфику. Она может представлять сложность для бухгалтера, особенно если подобные операции осуществляются редко или впервые. Мы постараемся доступно рассказать, как, кем, с помощью каких проводок ведется такой учет, в чем его сложность, на что стоит обратить внимание при формировании учетных данных.

Вопрос: Как отразить в учете операции по продаже иностранной валюты по курсу ниже, чем курс, установленный Банком России на дату продажи? На валютный счет организации от иностранного покупателя поступила валютная выручка в сумме 20 000 евро. В следующем месяце организация продала уполномоченному банку всю полученную сумму. Валюта приобретена банком по курсу 74,4 руб/евро, соответствующая сумма в рублях поступила на расчетный счет организации в день списания валюты. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца. Курс евро, установленный Банком России, составил (условно): — на дату поступления валюты — 74,3 руб/евро; — на отчетную дату — 75,0 руб/евро; — на дату продажи валюты — 74,6 руб/евро. Организация применяет метод начисления в налоговом учете. Посмотреть ответ

Нормативная база по учету валюты в РФ достаточно обширна. В первую очередь бухгалтеру следует обратить внимание на три документа: ФЗ-402 от 06/12/11 «О бухучете», ФЗ-173 от 10/12/03 «О валютном регулировании и контроле» и ПБУ 3/2006 о правилах учета объектов БУ, оцененных в иностранной валюте.

Как отражаются в бухгалтерском учете сделки с иностранной валютой на условиях «спот»?

Кто ведет учет валюты?

Учет валюты ведут участники валютных операций, по закону имеющие на них право. Валютные операции между резидентами и нерезидентами могут проводиться неограниченное количество раз, а между резидентами они запрещены.

Вопрос: Как отразить в учете организации операции по приобретению иностранной валюты по курсу, превышающему курс, установленный Банком России? Организация приобрела у уполномоченного банка 20 000 евро по курсу 74,2 руб/евро. Денежные средства на приобретение валюты перечислены с расчетного счета организации, приобретенная валюта зачислена на валютный счет организации. Валюта использована для расчетов с иностранным поставщиком в месяце, следующем за месяцем ее приобретения. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца. Курс евро, установленный Банком России, составил (условно): — на дату приобретения валюты — 73,5 руб/евро; — на отчетную дату — 75,0 руб/евро; — на дату перечисления валютных средств контрагенту — 74,6 руб/евро. Организация применяет метод начисления в налоговом учете. Посмотреть ответ

Существуют, однако, и исключения из этого правила. К примеру, разрешены:

- переводы валюты от резидента к резиденту или на счетах одного и того же резидента, если они открыты за границей;

- с участием резидентов и уполномоченных банков;

- расчеты и оплата услуг в валюте при международных перевозках;

- операций с внешними ценными бумагами на торгах;

- расходы по командировкам за пределы РФ и др.

Об этом говорится в ст. 6, 9 ФЗ-173.

Как учитывать операции по валютному счету и переоценивать остатки на нем?

Перевод денежных средств с транзитного на текущий валютный счет какая проводка

Теперь о переводе с транзитного счета на расчетный. Такой перевод невозможен, как невозможно перевести на расчетный счет, например, товар со склада. Валюту можно продать, а выручку от ее продажи принять на расчетный счет. В принципе, вы указали верные проводки.

Однако я такие не использовал потому, что замена валюты ее рублевым эквивалентом по курсу ЦБ не образует дохода/расхода. А в ваших проводках есть и доход и расход. Доход и расход при продаже валюты образуется при отклонении курса продажи от курса ЦБ.

Для выявления этого дохода/расхода я использовал счет 57, кстати он полезен и для отражения временного разрыва между списанием валюты и получением рублей. А уж потом сальдо счета 57 относил на счет 91.

3 и 12 ПБУ 9/99). Отразите получение валютной выручки в этом случае следующим образом.

На дату оплаты: Дебет 52 субсчет «Транзитный валютный счет» Кредит 62 субсчет «Расчеты по авансам полученным»– поступила предоплата в иностранной валюте; Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»– валюта перечислена на текущий валютный счет.

Бухгалтерский учет валютных операций (пбу, проводки)

Аналитический учет по счету 52 нужно вести по каждому счету, открытому для хранения денег в иностранной валюте. Это следует из Инструкции к плану счетов. В некоторых случаях организация может не использовать счета в банках, а получать валютную выручку наличными (абз. 3–8 ч. 2 ст. 14

Внимание

Закона от 10 декабря 2003 г. № 173-ФЗ). О том, как отражать в бухучете такие операции, см. Как проводить операции по валютной кассе. Приобретение валюты Приобрести иностранную валюту организация вправе только через уполномоченный банк (ст.

11

Закона от 10 декабря 2003 г. № 173-ФЗ). Чтобы приобрести иностранную валюту, составьте расчетный документ (п. 3.1 Инструкции Банка России от 4 июня 2012 г. № 138-И). Единая форма расчетного документа законодательством не установлена.

Как правило, в банках есть необходимые бланки.

Учет денежных средств в валюте

Списание валютных средств поставщику для оплаты поставки Банковская выписка 66 (67) 52 Отражен возврат заемных средств и оплата процентов в валюте 75 (76, 79) 52 Отражены перечисления валютных средств прочим контрагентам 52 62 Поступление валютных средств от покупателей за проданный товар (услугу) 52 66 (67) Отражение поступлений заемных средств в валюте 52 75 (76,79) Поступление валютных средств от прочих контрагентов 50 52 Получение валютных средств из банка в кассу Приходный кассовый ордер 71 50 Отражена выдача валютных средств подотчетному лицу Расходный кассовый ордер 50 71 Отражен возврат неиспользованных валютных средств подотчетным лицом в кассу Приходный кассовый ордер 52 50 Сдача валютных средств из кассы в банк Расходный кассовый ордер Учет валютных операций по счету 52 на примере с проводками Рассмотрим пример по продаже иностранной валюты.

Перевод с транзитного на валютный счет

На дату перехода права собственности: Дебет 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)» Кредит 90-1– отражена выручка от продажи товара (выполнения работ, оказания услуг); Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 субсчет «Расчеты по отгруженным товарам (работам, услугам)»– зачтена полученная предоплата. Такая схема проводок следует из пункта 12 ПБУ 9/99 и Инструкции к плану счетов (счета 52, 62, 68, 76, 90).

Независимо от условий договора в бухучете организация должна переоценивать требования (обязательства) в иностранной валюте. А вот авансы, выданные (полученные), определите по курсу Банка России на дату перечисления предоплаты и в дальнейшем не переоценивайте (п.

10 ПБУ 3/2006).

Как определить дату?

В ФЗ-402 (ст.12) говорится, что все объекты БУ в учете и отчетности должны выражаться исключительно в рублях, а активы, рассчитанные в иностранной валюте, должны пересчитываться в рубли. Согласно ПБУ, такой пересчет осуществляется по курсу Центробанка либо по соглашению сторон сделки.

Валютный курс любой денежной единицы постоянно колеблется, следовательно, определить правильную дату пересчета – одна из главных задач бухгалтера.

ПБУ устанавливает дату в зависимости от характера операции:

- кассовые, банковские объемы валюты – в момент совершения операций и на отчетную дату, а также вслед за изменением курса (при необходимости);

- для составления отчетности всю валюту: безналичную, наличную, пересчитывают на отчетную дату;

- НМА, ОС, МПЗ, иные неденежные активы – на дату операции и постановки их на учет;

- валютные доходы и расходы – на дату признания (командировочные расходы в валюте пересчитываются по дате подписания авансового отчета);

- затраты на ВНА – на дату признания затрат, определяющих эти активы, их стоимость.

Кроме того, при получении валютной предоплаты или задатка сумма учитывается по курсу на момент ее получения, а при уплате – на дату, когда прошел платеж.

Согласно ПБУ, п. 10, внеоборотные и иные активы, кроме денежных, а также авансы, предоплаты после отражения в учете пересчету в связи с курсовыми колебаниями не подлежат.

Важно! Если официальный курс валюты меняется несущественно и имеет место большое количество однородных валютных операций, можно применять для пересчета усредненный курс за месяц или за меньший период (п. 6 ПБУ 3/2006).

Учет и проводки

Одним из важных понятий валютного учета выступает курсовая разница. Она появляется при пересчете стоимостной величины активов в валюте, на разные даты, в рубли. По итогам года она относится в доходы (расходы) фирмы. Курсовая разница по вкладам учредителей влияет на объем добавочного капитала и не относится к финансовым результатам. Аналогично учитываются разницы по активам организации, расположенным за рубежом, – в добавочном капитале, если согласно законодательству страны нахождения, был произведен их пересчет. Берется в расчет курс ЦБ на момент пересчета.

Курсовая разница по задолженности (как дебиторской, так и кредиторской) возникает обычно за счет временного интервала, когда долг зафиксирован в учете и когда он оплачен. Кроме того, она имеет место при пересчете денежных средств в инвалюте по кассе, на банковском счете, согласно нормам валютного законодательства, в рубли.

При составлении отчетности по валютным активам используется рублевый измеритель. Если в стране, где российская организация ведет свою деятельность, требуется сдавать отчетность в валюте, ее также дублируют в валюте.

Бухгалтерский учет валюты предполагает прежде всего наличие счета 52 «Валютный счет», по смыслу аналогичного расчетному рублевому. Субсчета по нему открываются с учетом данных счета: внутри страны и за рубежом. Кроме того, субучет следующего порядка может учитывать активы в зависимости от наименования валюты либо разделять операции на:

- текущем;

- транзитном;

- специальном транзитном счетах.

Текущий счет предполагает учет выручки в валюте, процентов банка, прочих обычных валютных операций, разрешенных законом. Транзитный счет специального назначения открывается уполномоченным банковским учреждением самостоятельно, для клиента. На нем учитывается покупка и продажа валюты.

Обычный транзитный счет в валюте ведется в настоящее время для отражения на нем средств, по которым в банк еще не поступила информация, подтверждающая их «происхождение», отношение к определенному законному соглашению.

В валютных операциях изредка может участвовать счет 55, если речь идет о валюте на аккредитивах, депозитах, других формах платежа, кроме векселя. На счете 57 законодатель позволяет отражать валютные суммы для продажи, рубли для покупки валюты до момента приобретения и пр.

Наиболее часто употребляются в валютном учете такие проводки:

- Д50 (52) К52 (50) – получение валюты в кассу и возврат ее в банк.

- Д71 (50) К50 (71) – получение «подотчетником» валюты из кассы и возврат неиспользованного остатка.

- Д52 К62, 66, 67, 76 и др. – получение валюты на счет от покупателей, в виде займа, прочие поступления.

- Д57 К52, Д51 К57 – перевод валюты и выручка от продажи валюты, зачисленная на расчетный счет.

- Д57 К51, Д52 К57 – «обратная» операция по покупке валюты за рубли и перечисление ее на валютный счет.

- Д91(57) К57(91) – фин. результат от операций с валютой.

- Д60, 66, 67, 76 и др. К52 – оплата валютой поставщикам, платежи по займам, прочим операциям с контрагентами.

Рассмотрим сказанное на условном примере. Юрлицо продает 1100 долл. США банку по курсу 63 руб./долл. На момент продажи курс 64 руб./долл. Комиссия банковского учреждения составляет 1300 руб.

Действия:

- 1100 * 63=69300 руб.

- 1100 * 64=70400 руб.

- Д57 К52 — 70400,00 — списаны средства с валютного счета.

- Д51 К57 — 69300,00 — зачислены средства за проданную валюту.

- 64 — 63 = 1

- 1 * 1100 = 1100 руб.

- Д91 К57 — 1100,00 — минусовая курсовая разница по продаже.

- Д91 К51 — 1300,00 — оплачена банковская комиссия.

Как отразить поступление денег с транзитного счета на текущий в 1с

Остаток валюты, после перечисления, банк с транзитного счета перечисляет на текущий валютный счет.

При проведении операций с иностранной валютой, необходимо учитывать следующие нормы законодательства: Важно отметить, что валютные операции учитываются только в рублях, так как курсы иностранной валюты постоянно меняются.

Нужно особое внимание уделить дате перерасчета ин.валюты в рубли.

Учет денежных средств в валюте Важно Дебет 52 Кредит 57– 29 700 руб.

(1000 USD × 29,70 руб./USD) – зачислена валюта на валютный счет организации; Дебет 91-2 Кредит 57– 200 руб. – удержано банком комиссионное вознаграждение; Дебет 91-2 Кредит 57– 800 руб.

(1000 USD × (30,50 руб./USD – 29,70 руб./USD)) – отражена разница между курсом покупки валюты и курсом Банка России; Дебет 51 Кредит 57– 300 руб. (31 000 руб. – 1000 USD × 30,50 руб./USD – 200 руб.) – возвращен остаток неизрасходованных денег.

Отражение в 1с перевода денежных средств с транзитного на текущий

п. Действующее законодательство обязывает организации производить переоценку валютных остатков в рубли по установленному курсу.

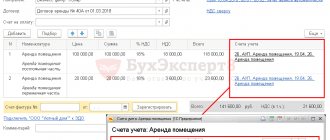

В случае возникновения курсовой разницы в положительную для вас сторону, она отражается как прочий доход в БУ и как внереализационный доход в НУ. Сумма отрицательной разницы учитывается аналогично, только на расход. В этой статье мы на примере рассмотрим, как в 1С 8.3 производятся валютные операции и рассмотрим их проводки, а именно — покупку и продажу валюты.

Внимание В частности, от того:

- на какую дату переходит право собственности на товар или когда работы (услуги) считаются принятыми заказчиком (на дату отгрузки, дату подписания акта, на дату оплаты, дату оформления таможенной декларации и т. д.);

- предусмотрена ли договором предоплата.

Если право собственности переходит на дату отгрузки (другую дату, отличную от даты оплаты) и договором предусмотрена последующая оплата, сделайте следующие проводки.

Перевод средств с транзитного на текущий валютный счет проводки

Чтобы эти деньги не потерялись и не забылись, используется промежуточный сч. 57 «Переводы в пути».

После того, как организация перечислила необходимую сумму денег банку в рублях, банк закупает необходимое количество иностранной валюты и перечисляет её на валютный счет предприятия (валюта учитывается переводится в рубли по курсу ЦБ России, действующему на дату зачисления). Бухгалтерская проводка Д52 К57.

Остатки денежных средств на сч.

57 перечисляются обратно на р/с (проводка Д51 К57).

Приобретенные валютные средства учитывается по официальному курсу ЦБ России, действующему на дату её поступления.

Переводы между банковскими счетами в 1С: Бухгалтерии предприятия 8 редакции 3.0

Если же переводы обычно осуществляются два дня и более, то необходимо формировать проводки с использованием данного счета.Рассмотрим сначала первый вариант, когда денежные средства перечисляются день в день.

Переходим в форму настройки учетной политики, для этого открываем вкладку «Главное», «Настройки», «Учетная политика».

Снимаем флажок «Используется счет 57 «Переводы в пути» при перемещении денежных средств.

Проводки по перемещению денежных средств формируются документом «Списание с расчетного счета».

Открываем вкладку «Банк и касса», «Банковские выписки», по кнопке «Списание» создаем документ и заполняем следующие поля:- вид операции «Перевод на другой счет»- дату- сумму денежного перевода- счет получателя, на который переводятся денежные средства- счет дебета 51 заполнится автоматически- статью движения денежных средств «Переводы между банковскими счетами» — назначение платежа-

1С: Бухгалтерия 8.2 — Продажа валюты (без использования счета 57 «Переводы в пути»)

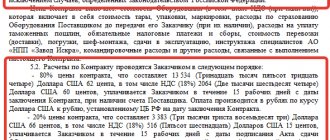

Поступления от продажи иностранной валюты признаются прочими доходами организации (п. 7 ПБУ 9/99), а расходы, связанные с продажей иностранной валюты, – прочими расходами (п.

11 ПБУ 10/99). Если курс продажи валюты отклоняется от курса Банка России, в бухгалтерском учете возникают:

- доходы в виде положительной курсовой разницы, если курс Банка России ниже курса продажи валюты.

- расходы в виде отрицательной курсовой разницы, если курс Банка России выше курса, по которому продана валюта;

Комиссия банка за продажу иностранной валюты включается также в состав прочих расходов (п. 11 ПБУ 10/99). Для целей налогообложения прибыли на дату продажи валюты (п.

2 ст. 250, пп. 6 п. 1 ст. 265, пп. 272 НК РФ):

- положительная разница – во внереализационные доходы.

- отрицательная разница включается во внереализационные расходы;

Как отразить в бухгалтерском учете поступление и использование валюты и валютной выручки

О том, как отражать в бухучете такие операции, см.

Как правило, в банках есть необходимые бланки.

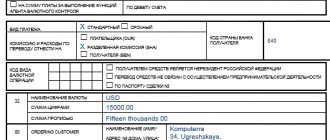

В расчетном документе перед текстовой частью в реквизите «Назначение платежа» укажите код вида операции из перечня валютных и иных операций (п. 3.2 Инструкции Банка России от 4 июня 2012 г.

№ 138-И). При покупке валюты укажите код валютной операции 01 030 (приложение 2 к Инструкции Банка России от 4 июня 2012 г.

№ 138-И).О покупке иностранной валюты для командировки сотрудника см.

.Для отражения операции по покупке валюты в бухучете можно использовать счет 57 «Переводы в пути».

Продажа валюты в 1С 8.3: пример, проводки

В этой статье читайте, как провести операцию по продаже валюты в 1С бухгалтерия 8.3 в 5 шагов.

Нажмите кнопку «ОК» (5) для сохранения изменений.

Источник: https://dtp-sovetnik.ru/kak-otrazit-postuplenie-deneg-s-tranzitnogo-scheta-na-tekuschij-v-1s-96930/

Тезисно

- При учете операций с валютой наиболее важно определить дату ее пересчета в рублевый эквивалент и курсовую разницу как результат пересчета.

- Бухгалтерский учет таких операций ведется на счетах 52, 57, реже – на 55 счете. Они корреспондируют со счетами расчетов с поставщиками, покупателями, счетами кредитов и т. д.

- Курсовая разница, положительная или отрицательная, влияет на общий финансовый результат; в иных случаях касающихся расчетов по УК, заграничных активов фирмы, уходит в добавочный капитал.